Taille du marché des édulcorants alimentaires au Mexique

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

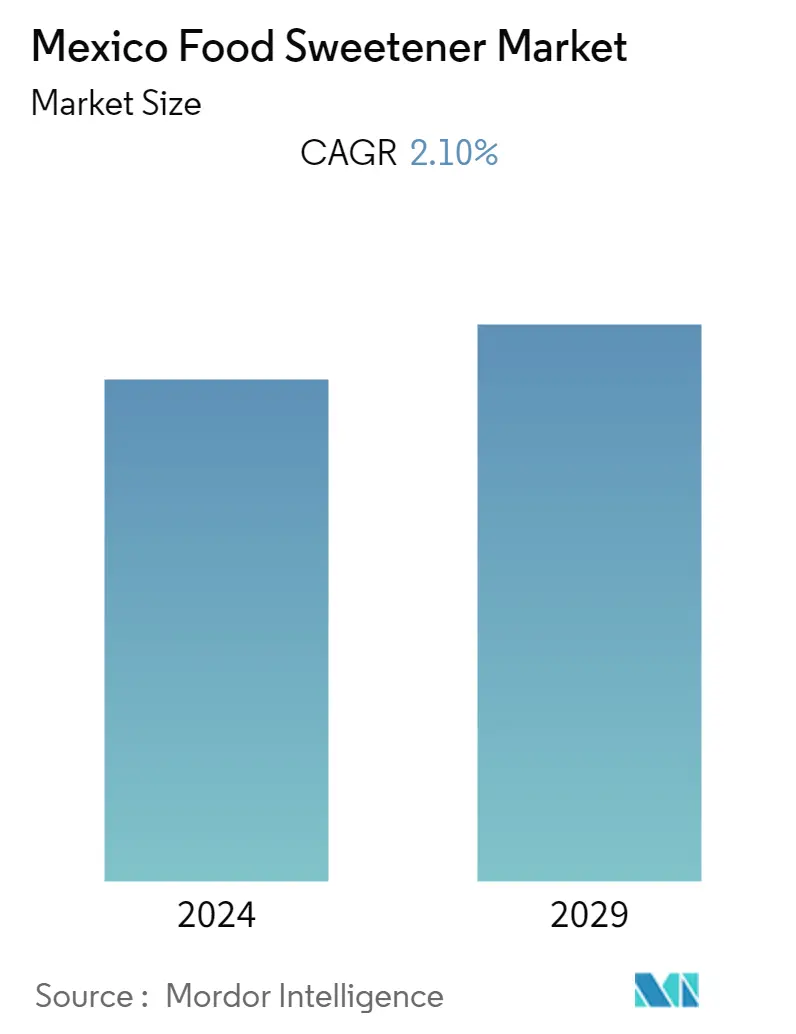

| TCAC | 2.10 % |

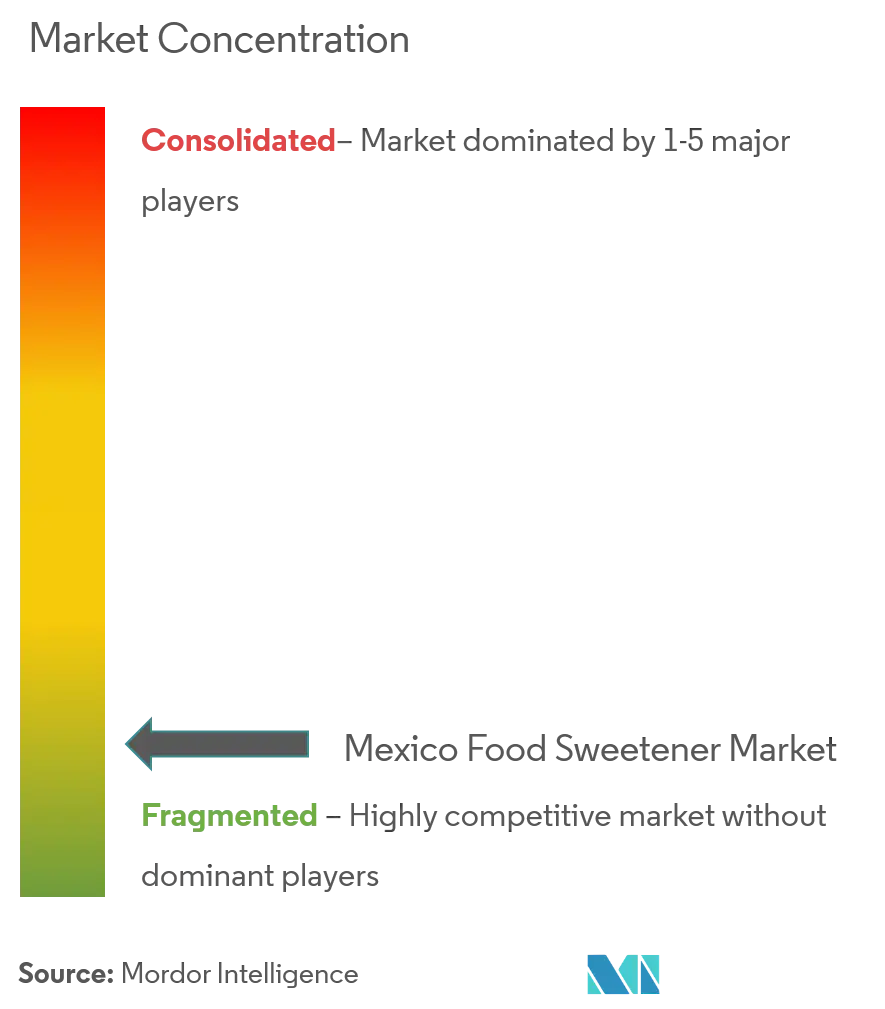

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des édulcorants alimentaires au Mexique

Le marché mexicain des édulcorants alimentaires devrait connaître un TCAC de 2,10 % au cours de la période de prévision.

L'inquiétude croissante concernant la prévalence de l'obésité encourage les consommateurs à opter pour des édulcorants naturels et sans calories, comme la stévia. En outre, la consommation de substituts du sucre, tels que le xylitol, lérythritol et le mannitol, augmente rapidement au Mexique. Cela est attribué à la sensibilisation des consommateurs, aux réglementations gouvernementales visant à réduire la consommation de sucre et à son application dans de nombreux produits alimentaires de santé et de bien-être sur le marché. Lattrait pour les édulcorants et les boissons hypocaloriques, comme le coca light et les boissons hypocaloriques, ainsi que pour les aliments hypocaloriques, comme le yaourt, la crème glacée et les desserts à base de céréales, a gagné en popularité dans le monde entier. La physiologie des récepteurs du goût sucré est également étudiée plus en détail, dans le but de rendre les aliments et les boissons sucrés sans utiliser de sucre.

La demande accrue dédulcorants naturels non caloriques et la forte demande dédulcorants dans diverses applications, telles que les aliments transformés et les boissons des économies émergentes, sont les principaux facteurs à lorigine de la croissance du marché. Cependant, une prise de conscience accrue de l'effet négatif du sucre sur la santé des consommateurs est susceptible d'entraver la croissance du marché, offrant ainsi davantage d'opportunités pour les édulcorants hypocaloriques, en particulier dans les produits de boulangerie, de boissons et de produits laitiers.

De plus, pour lutter contre des problèmes de santé tels que le diabète et lobésité, le gouvernement mexicain a mis en place en janvier 2014 une taxe de 10 % sur les boissons industrielles sucrées afin de lutter contre lobésité et le diabète. De la même manière, le gouvernement mexicain souhaitait réduire le nombre de calories de la plupart des aliments à un maximum de 284 calories par kilogramme. Par conséquent, il a établi une taxe sur le sucre dun peso par litre pour chaque produit dépassant cette limite. De nombreux fabricants de boissons et de produits alimentaires ont incorporé la stévia pour se conformer à cette loi et éviter la taxe. Ainsi, cela a accru la demande dalternatives au sucre dans le pays.

Tendances du marché des édulcorants alimentaires au Mexique

Tendance croissante du Clean Label et des ingrédients à base de plantes

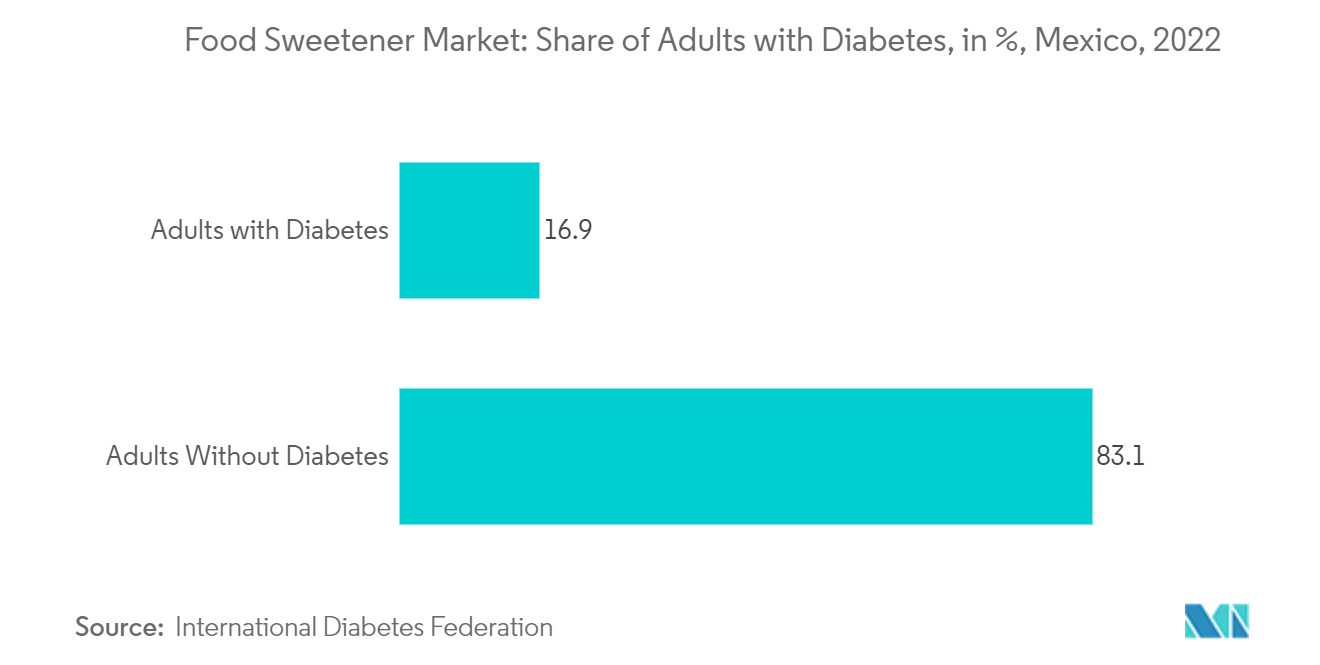

Les ingrédients végétaux à faible teneur en sucre et naturellement sucrés ont connu une demande croissante sur le marché, le fruit du moine et la stévia étant deux édulcorants végétaux de haute intensité approuvés par la FDA GRAS. En outre, la demande de produits alimentaires naturels ou clean label augmente au Mexique, en raison de la sensibilisation croissante des consommateurs aux effets négatifs des ingrédients artificiels sur la santé. Selon la Fédération internationale du diabète, 16,9 % de la population mexicaine souffrait de diabète en 2022.

Les consommateurs exigent des étiquettes claires sur les produits afin d'acquérir des connaissances sur le produit qu'ils s'apprêtent à consommer. La tendance à identifier les ingrédients présents dans les aliments et les boissons a alimenté la croissance du marché des ingrédients clean label. Les consommateurs sont prêts à payer un prix élevé pour des ingrédients dorigine naturelle. La conscience croissante des consommateurs en matière de santé les a amenés à devenir plus prudents quant à la consommation élevée de sucre. Selon le Gabinete de Comunicación Estratégica, l'année dernière, 40 % des Mexicains préféraient manger sainement et 1,7 % de la population évitait de boire des boissons gazeuses. Le sucre peut être remplacé ou est censé être remplacé par des alternatives plus saines et plus propres, telles que la stévia, pour répondre à la demande des consommateurs à la recherche d'édulcorants propres/à base de plantes.

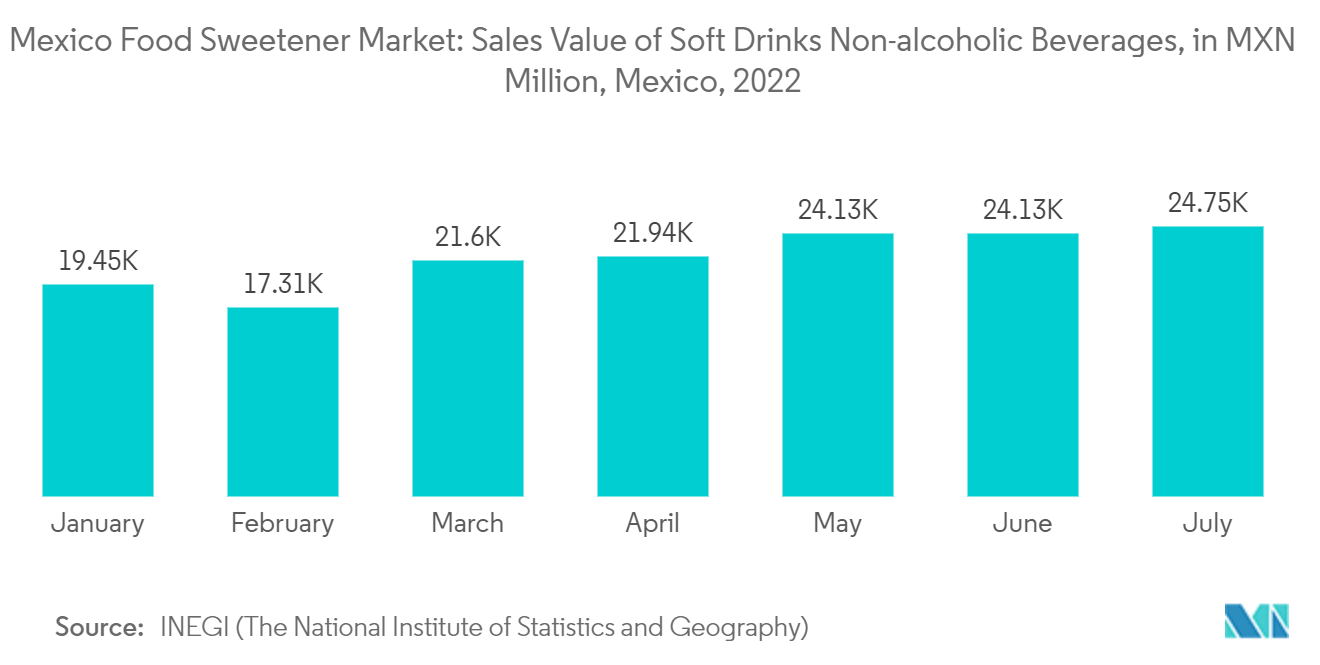

Application majeure des édulcorants dans les boissons

Il existe une forte demande d'édulcorants de la part de l'industrie des boissons, et l'aspartame et le sucralose font partie des édulcorants populaires utilisés comme substituts du sucre dans les boissons gazeuses, en particulier dans les boissons gazeuses. Selon l'INEGI (Institut national de statistique et de géographie), la valeur des ventes de boissons gazeuses et autres boissons non alcoolisées au Mexique en juillet 2022 était de 24752 millions MXN.

En outre, les cokes light deviennent populaires auprès des jeunes et de la population active du Mexique, où ils sont fabriqués avec des substituts du sucre, tels que des alcools de sucre et des édulcorants de haute intensité, ce qui, à son tour, propulse progressivement la croissance du marché. De plus, la quantité de sucre peut également être réduite sans en modifier le goût ni lapparence, encourageant ainsi les fabricants de boissons à remplacer le sucre par des édulcorants hypocaloriques. La réduction des coûts de production et les meilleures économies déchelle alimentent également la croissance des édulcorants. De nouvelles innovations en matière de produits, telles que les boissons contenant de la stévia, attirent également l'attention des consommateurs qui recherchent des ingrédients naturels dans leurs produits.

Aperçu du marché des édulcorants alimentaires au Mexique

Le marché mexicain des édulcorants alimentaires est très compétitif et fragmenté, avec la présence de plusieurs acteurs. Les principaux acteurs adoptent des stratégies telles que des partenariats, une expansion, des fusions et acquisitions et des lancements de nouveaux produits pour renforcer leur position sur le marché. Les acteurs dominant le marché sont Cargill Incorporated, Tate Lyle PLC, Ingredion Incorporated, International Flavors Fragrances et Archer Daniels Midland Company. De plus, les entreprises s'efforcent d'étendre leur réseau de centres d'innovation, leur permettant de collaborer avec les clients pour le développement et la reformulation de nouveaux produits et de réaliser des investissements en conséquence. Les entreprises opérant dans le segment de la fabrication dédulcorants alimentaires alignent leur fabrication sur les préférences des consommateurs. Au cours des dernières années, lévolution des préférences des consommateurs a conduit les fabricants à se concentrer sur la production de produits clean label et sans OGM, ce qui devrait se poursuivre dans les années à venir.

Leaders du marché des édulcorants alimentaires au Mexique

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Tate & Lyle PLC

-

International Flavors & Fragrances

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des édulcorants alimentaires au Mexique

- Mars 2022 Alors que l'agence mexicaine de sécurité alimentaire a adopté les critères du Codex Alimentarius pour les glycosides de stéviol fabriqués à l'aide de diverses technologies, la société d'édulcorants naturels Sweegen s'est développée au Mexique.

- Janvier 2022:The Barentz Company, en partenariat avec ACT Polyols, a commencé à distribuer des édulcorants et des protéines à base de riz provenant d'ACT Polyols dans les États d'Amérique du Nord, notamment aux États-Unis, au Canada et au Mexique. Parmi ses utilisations figurent les compléments alimentaires, les confiseries, les barres énergétiques, les desserts, les desserts et les produits de boulangerie.

- Février 2021 International Flavors Fragrances Inc. ( IFF ) finalise l'acquisition de l'activité Nutrition Biosciences de DuPont. La société issue de la fusion continue d'opérer sous le nom d'IFF.

Rapport sur le marché des édulcorants alimentaires au Mexique – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.2 Restrictions du marché

4.3 Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 type de produit

5.1.1 Édulcorants en vrac

5.1.1.1 Saccharose

5.1.1.2 Fructose

5.1.1.3 Sirop de maïs riche en fructose

5.1.1.4 Glucose

5.1.1.5 Autres édulcorants en vrac

5.1.2 Substituts de sucre

5.1.2.1 Sucralose

5.1.2.2 Xylitol

5.1.2.3 Stévia

5.1.2.4 Aspartame

5.1.2.5 Saccharine

5.1.2.6 Thaumatine

5.1.2.7 Autres substituts du sucre

5.2 Application

5.2.1 Boulangerie

5.2.2 Confiserie

5.2.3 Produits laitiers et surgelés

5.2.4 Breuvages

5.2.5 Sauces, soupes et vinaigrettes

5.2.6 Autres applications

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Cargill Incorporated

6.3.2 Ingredion Incorporated

6.3.3 International Flavors & Fragrances

6.3.4 Tate & Lyle PLC

6.3.5 GLG Life Tech Corporation

6.3.6 Archer Daniels Midland Company

6.3.7 Ajinomoto Co., Inc.

6.3.8 AGRANA Beteiligungs AG

6.3.9 Kerry Group plc

6.3.10 Koninklijke DSM N.V.

6.3.11 Sweegen Inc.

6.3.12 Barentz International B.V.

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des édulcorants alimentaires au Mexique

Un édulcorant est une substance qui est ajoutée aux aliments ou aux boissons pour leur donner une saveur sucrée, soit parce qu'elle contient du sucre, soit parce qu'elle contient un substitut de sucre avec une saveur sucrée.

Le marché mexicain des édulcorants alimentaires est segmenté par type (édulcorants en vrac (saccharose, fructose, sirop de maïs à haute teneur en fructose, glucose et autres édulcorants en vrac) et substituts du sucre (sucralose, xylitol, stévia, aspartame, saccharine, thaumatine et autres substituts du sucre). ) et application (boulangerie, confiserie, boissons, produits laitiers et surgelés, sauces, soupes et vinaigrettes et autres applications). Le rapport propose la taille et les valeurs du marché en (millions USD) au cours des années de prévision pour les segments ci-dessus.

| type de produit | ||||||||||||||||

| ||||||||||||||||

|

| Application | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les édulcorants alimentaires au Mexique

Quelle est la taille actuelle du marché mexicain des édulcorants alimentaires ?

Le marché mexicain des édulcorants alimentaires devrait enregistrer un TCAC de 2,10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mexicain des édulcorants alimentaires ?

Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated, Tate & Lyle PLC, International Flavors & Fragrances sont les principales sociétés opérant sur le marché mexicain des édulcorants alimentaires.

Quelles années couvre ce marché mexicain des édulcorants alimentaires ?

Le rapport couvre la taille historique du marché des édulcorants alimentaires au Mexique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des édulcorants alimentaires au Mexique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des édulcorants alimentaires au Mexique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des édulcorants alimentaires au Mexique en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des édulcorants alimentaires au Mexique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.