Taille et part du marché de l'emballage métallique

Analyse du marché de l'emballage métallique par Mordor Intelligence

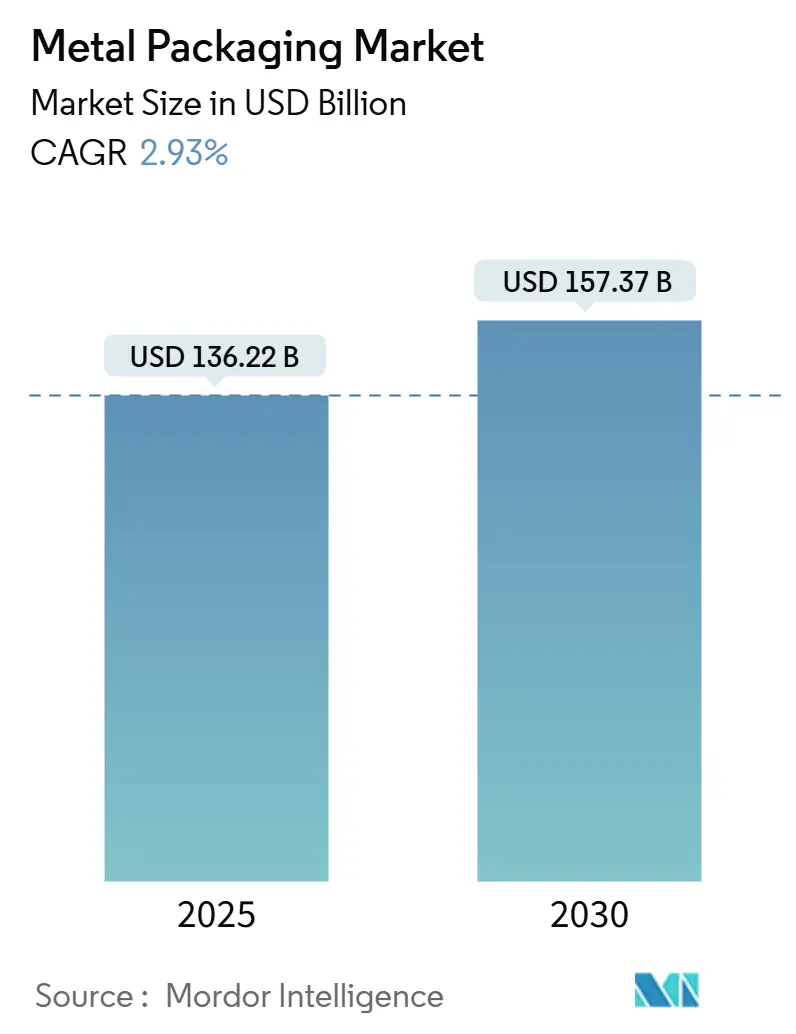

La taille du marché de l'emballage métallique est évaluée à 136,22 milliards USD en 2025 et devrait atteindre 157,37 milliards USD d'ici 2030, reflétant un TCAC de 2,93 % sur la période. La croissance stable provient de la législation sur l'économie circulaire, de la montée en gamme des boissons prêtes à boire et des engagements de substitution plastique-métal des détaillants. L'économie de recyclage supérieure de l'aluminium, combinée aux avancées d'allègement des matériaux et aux objectifs de réduction scope-3 des propriétaires de marques, renforce le marché de l'emballage métallique comme option par défaut pour les boissons gazeuses et fonctionnelles. Les producteurs continuent de se couvrir contre les fluctuations de prix de l'aluminium et de l'acier grâce à des contrats à long terme et des stratégies d'approvisionnement basées sur la ferraille, tandis que les fournisseurs de revêtement accélèrent la transition vers des chimies sans BPA qui soutiennent les narratifs de sécurité des consommateurs. L'intensité concurrentielle reste modérée car les principaux fabricants de canettes approfondissent l'intégration verticale à travers les capacités de revêtement, recyclage et impression numérique pour défendre leur part dans un paysage mature mais riche en opportunités.

Points clés du rapport

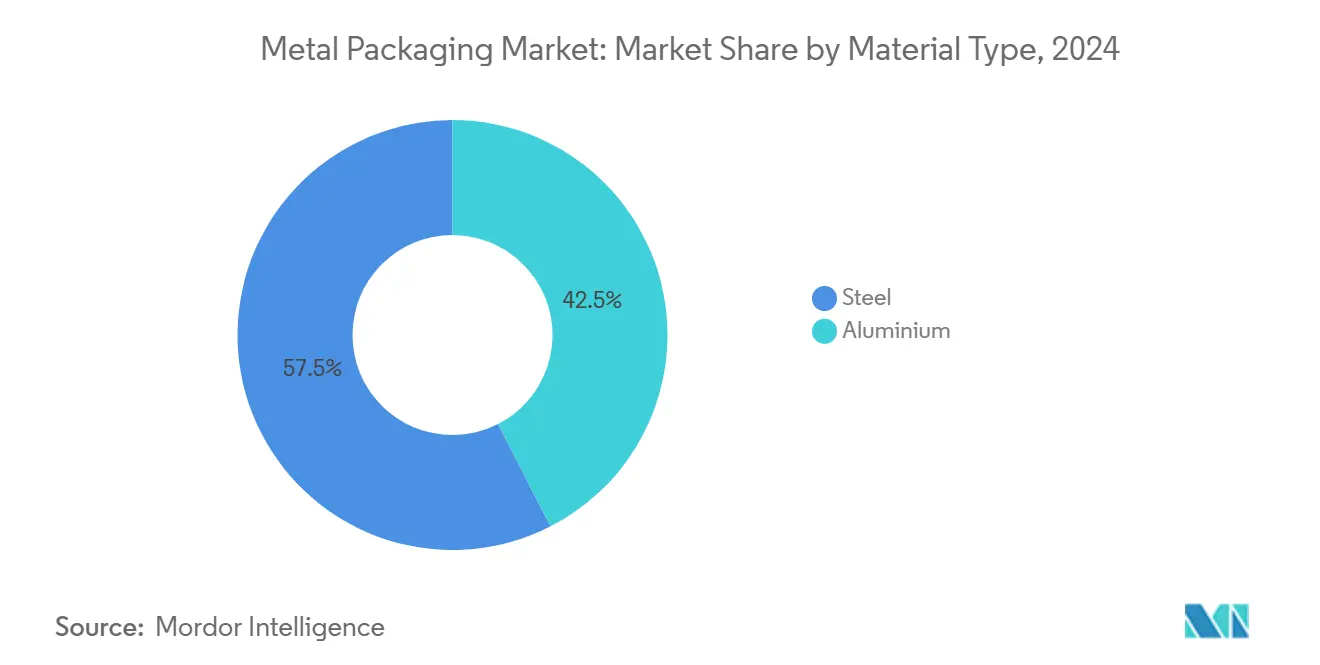

- Par type de matériau, l'aluminium a dominé avec 42,46 % de part de revenus en 2024, et le segment devrait s'étendre à un TCAC de 3,68 % jusqu'en 2030.

- Par type de produit, les canettes ont capturé 41,67 % de la part de marché de l'emballage métallique en 2024 et devraient croître à un TCAC de 6,34 % jusqu'en 2030.

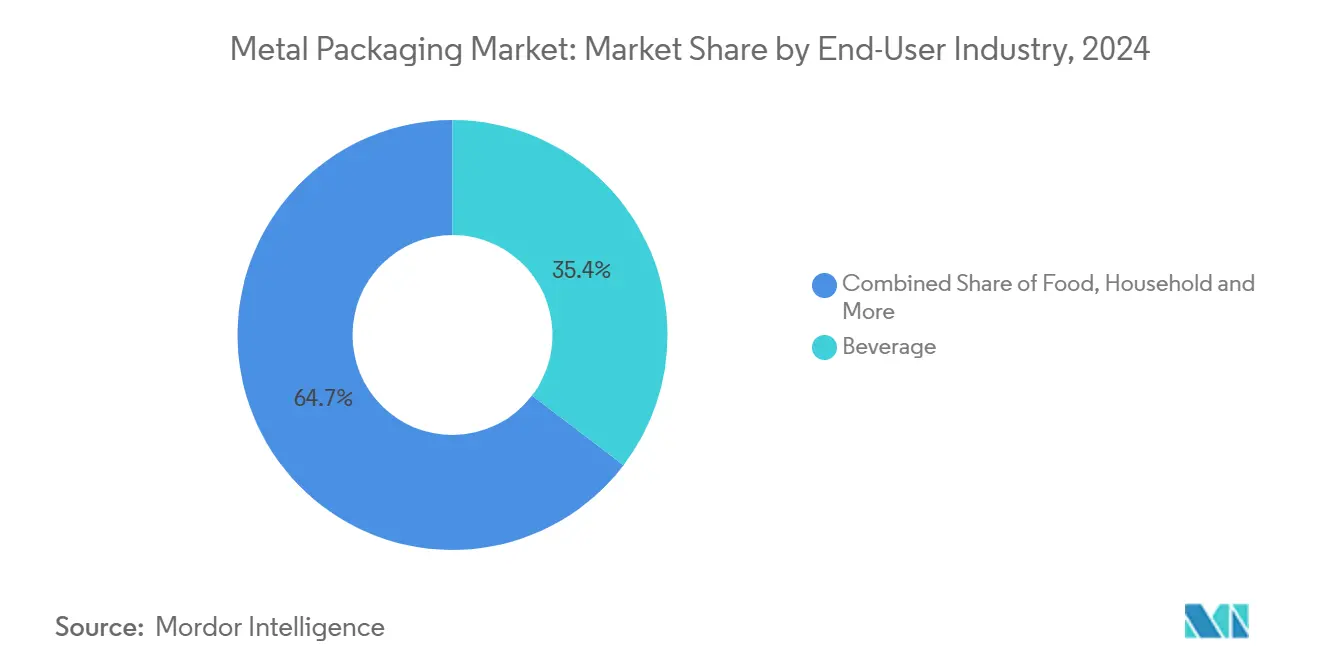

- Par secteur d'utilisation finale, les boissons ont commandé une part de 35,35 % en 2024, tandis que les applications alimentaires progressent à un TCAC de 7,45 % jusqu'en 2030.

- Par type de revêtement/doublure, l'époxy à base de BPA détenait 48,64 % de part en 2024 ; l'époxy BPA-NI est la catégorie à croissance la plus rapide avec un TCAC de 5,34 % jusqu'en 2030.

- Par capacité de conteneur, les formats 251-500 ml représentaient 58,75 % de part de la taille du marché de l'emballage métallique en 2024 et ont mené la croissance du segment avec un TCAC de 6,46 % jusqu'en 2030.

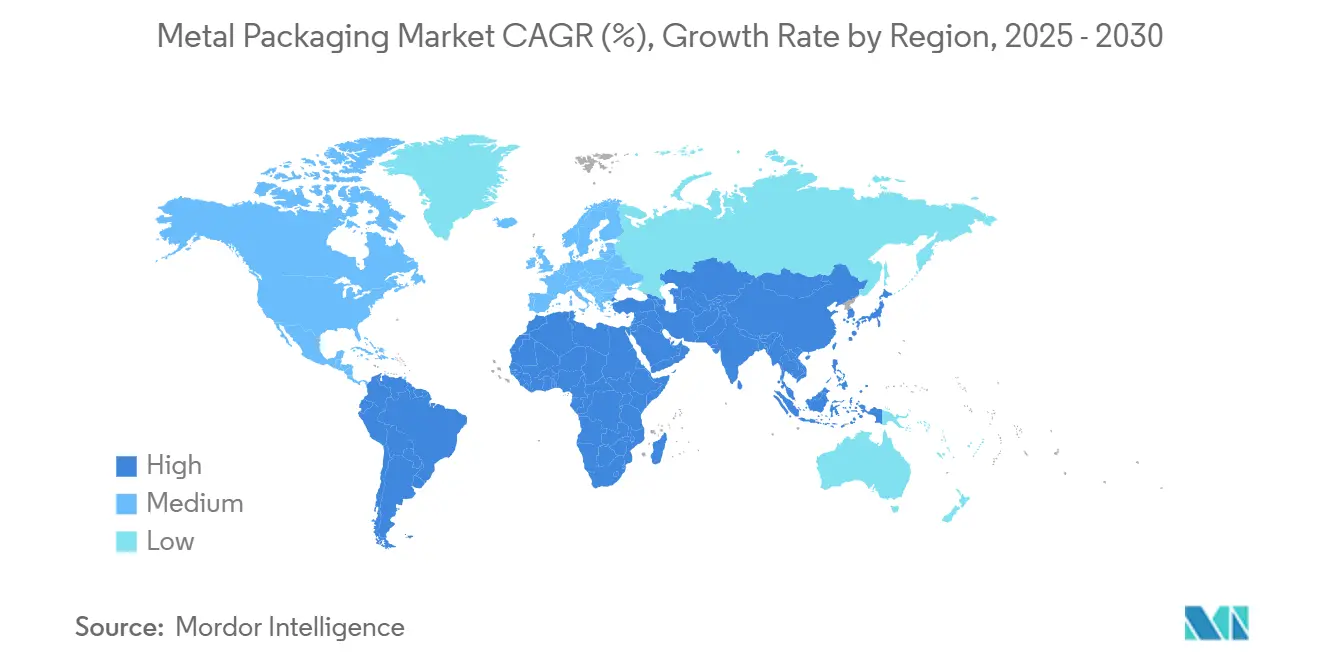

- Par géographie, l'Asie-Pacifique a dominé avec une part de 38,56 % en 2024 et s'étend à un TCAC de 6,12 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'emballage métallique

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Les mandats d'économie circulaire stimulent les boucles de recyclage canette-à-canette | +0.8% | Mondiale, avec leadership UE et adoption APAC | Moyen terme (2-4 ans) |

| Montée en gamme des boissons RTD en Asie émergente | +0.6% | Cœur APAC, répercussion vers MEA | Court terme (≤ 2 ans) |

| Engagements de substitution plastique-métal des détaillants | +0.4% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Taux élevés de récupération de ferraille réduisant le coût réel vs. PET | +0.3% | Mondiale | Long terme (≥ 4 ans) |

| Technologie QR/NFC dans les canettes débloquant la monétisation des données consommateur | +0.2% | Amérique du Nord et UE, adoption précoce en APAC | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les mandats d'économie circulaire stimulent les boucles de recyclage canette-à-canette

Une législation plus stricte remodèle l'économie de la chaîne de valeur en imposant des seuils minimaux de contenu recyclé que les canettes en aluminium dépassent déjà, donnant au marché de l'emballage métallique un avantage de conformité. Le PPWR de l'UE exige 30 % de matériau recyclé dans les contenants de boisson d'ici 2030, pourtant les canettes en aluminium contiennent en moyenne 71 % de contenu recyclé.[1]Food Packaging Forum, "Reports show lower aluminum recycling rates, slowed growth in plastic recycling," foodpackagingforum.org Les systèmes de consigne portent les taux de collecte vers 90 % d'ici 2029, soutenant des flux de ferraille prévisibles et réduisant la dépendance au métal vierge. Les producteurs mondiaux comme Ball visent 85 % de contenu recyclé, renforçant les efficacités en boucle fermée qui tempèrent le risque de coût des matières premières. L'Australie reflète les règles de l'UE avec un seuil post-consommation de 80 % pour les canettes alimentaires d'ici 2040.[2]Enviliance ASIA, "Australia launches comprehensive packaging regulations reform," enviliance.com L'élan réglementaire soutenu cimente le fossé de l'aluminium sur le PET, particulièrement dans les boissons où les achats intègrent maintenant les scores de circularité dans les appels d'offres fournisseurs.

Montée en gamme des boissons RTD en Asie émergente

La demande croissante de boissons en canettes premium accélère la croissance du marché de l'emballage métallique en Asie-Pacifique. Le segment chuhai en canettes du Japon a triplé aux États-Unis entre 2018 et 2023 alors que les consommateurs recherchent des options faibles en calories et en alcool. Des marques comme le Nama Jokki d'Asahi démontrent comment les innovations d'emballage reproduisent les expériences sur site dans les environnements domestiques. La hausse des revenus disponibles en Chine et en Inde pousse le café RTD premium, le kombucha et les boissons fonctionnelles de substitut de repas dans la vente au détail grand public, qui s'appuient toutes sur les canettes pour la protection des saveurs et les performances thermiques. La vague de montée en gamme permet aux fabricants de répercuter les coûts matériels plus élevés sur les consommateurs, maintenant les marges malgré la volatilité de l'aluminium.

Engagements de substitution plastique-métal des détaillants

Les grands détaillants européens et nord-américains éliminent progressivement les plastiques difficiles à recycler en faveur de formats métalliques infiniment recyclables pour respecter les règles de responsabilité élargie du producteur. Le taux de recyclabilité de 95 % du métal et les systèmes de collecte en bordure de rue établis s'alignent avec les tableaux de bord des détaillants et débloquent les avantages de durée de conservation pour les aliments en conserve, les soupes et les produits de nutrition pour animaux. Les conceptions de canettes légères et les extrémités refermables répondent aux attentes de commodité tout en minimisant l'intensité matérielle. Ces programmes de substitution créent des signaux de demande durables qui guident les décisions de planification de capacité des fabricants de canettes et renforcent les perspectives générales du marché de l'emballage métallique.

Taux élevés de récupération de ferraille réduisant le coût réel vs. PET

La recyclabilité en boucle fermée de 96,7 % de l'aluminium éclipse la dégradation multi-cycle du PET, réduisant les vrais coûts de cycle de vie pour les marques. Aux États-Unis, les canettes de boisson usagées représentent 1,6 milliard USD de valeur de ferraille récupérable chaque année. L'acier bénéficie d'avantages de séparation magnétique, assurant une efficacité de collecte élevée même dans les flux de déchets mélangés. L'OCDE estime que la ferraille d'acier fournira près de la moitié de la production mondiale d'acier d'ici 2050, amortissant le risque de prix et améliorant les métriques de durabilité. Ces économies renforcent la préférence d'approvisionnement pour les formats métalliques, particulièrement là où les coûts de fin de vie font partie des calculs de coût total de possession.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Volatilité des prix de l'aluminium et de l'acier LME | -0.5% | Mondiale | Court terme (≤ 2 ans) |

| Résistance des propriétaires de marques sur l'empreinte CO₂ scope-3 | -0.3% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Montée des bouteilles en papier mono-matériau | -0.2% | UE et Amérique du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix de l'aluminium et de l'acier LME

Les fluctuations de prix liées à l'énergie mettent les marges sous pression car le marché de l'emballage métallique repose encore sur des contrats avec clauses de répercussion qui retardent les fluctuations spot. Les tarifs nord-américains ajoutent de la complexité, forçant les producteurs à mélanger outils de couverture et approvisionnement régional pour protéger la compétitivité.[3]Packaging Dive, "Metal Packaging Manufacturers Raise Red Flags Over New Tariffs," packagingdive.comLes fonderies européennes font face à une pression persistante des coûts énergétiques, contribuant à la turbulence des prix mondiaux. Bien que les grands acteurs compensent la volatilité grâce aux matières premières à base de ferraille et aux accords pluriannuels, les petits convertisseurs restent exposés, ce qui peut ralentir les cycles d'investissement en capital.

Résistance des propriétaires de marques sur l'empreinte CO₂ scope-3

Les multinationales alimentaires et de boissons scrutent de plus en plus le carbone incorporé dans l'emballage, incitant la comparaison avec les alternatives papier ou bio-sourcées. L'intensité énergétique élevée du métal lors de la production primaire gonfle les comptes scope-3, défiant l'adoption à moins que les crédits de recyclage ne soient pleinement reconnus. La feuille de route de décarbonisation d'Amcor illustre les engagements sectoriels envers l'énergie renouvelable et le contenu recyclé, pourtant les produits alimentaires premium enregistrent encore les émissions liées à l'emballage, représentant plus de 60 % du CO₂ total dans certaines évaluations de cycle de vie.[4]Source: MDPI, "Comparative Life Cycle Assessment of Packaging Materials," mdpi.com Les fabricants de canettes peuvent répondre par un approvisionnement électrique plus vert et un allègement, mais les audits continus des propriétaires de marques pourraient rediriger certains formats de niche vers des solutions papier mono-matériau.

Analyse par segment

Par type de matériau : dominance de l'aluminium motivée par l'économie du recyclage

L'aluminium a généré 42,46 % de la part de marché de l'emballage métallique en 2024 et devrait croître à un TCAC de 3,68 % jusqu'en 2030, bénéficiant des systèmes de recyclage en boucle fermée qui respectent les mandats PPWR. L'acier maintient sa pertinence dans les fûts alimentaires et industriels de grand format mais croît plus lentement en raison des considérations de poids et d'énergie. L'expansion de 90 millions USD de Novelis au Royaume-Uni pour doubler la capacité de recyclage des canettes souligne l'importance stratégique du matériau. Le poids léger de l'aluminium réduit les émissions logistiques, s'alignant avec les tableaux de bord ESG et approfondissant la fidélité client parmi les marques de boissons. Les participants du marché continuent d'investir dans la technologie de refonte, permettant à la taille du marché de l'emballage métallique associée à l'aluminium secondaire de s'étendre régulièrement.

Les avantages de prix de l'aluminium secondaire aident les marques à gérer les coûts de matières premières par rapport au métal vierge, atténuant le risque d'approvisionnement. Le plan de capacité de 10 milliards USD d'Hindalco illustre comment les hubs intégrés de fusion et recyclage raccourcissent les chaînes d'approvisionnement et soutiennent des objectifs agressifs de contenu recyclé. La récupérabilité magnétique de l'acier reste un plus dans les flux de déchets mélangés, pourtant le poids plus élevé du conteneur augmente les coûts de transport alors que les taxes carbone se répandent. Dans l'ensemble, les avantages de coût, circularité et poids de l'aluminium cimentent sa position de leader, même si l'acier sert des niches résilientes qui privilégient la résistance mécanique et la résistance à la perforation.

Par type de produit : les canettes tirent parti des tendances d'innovation et de commodité

Les canettes représentaient 41,67 % du marché de l'emballage métallique en 2024 et devraient croître à un TCAC de 6,34 %, propulsées par la montée en gamme du café RTD, des seltzers durs et des boissons fonctionnelles à travers les canaux de commodité mondiaux. Le système Dynamark Advanced Pro de Ball à graphiques variables personnalise les canettes à grande échelle, permettant aux marketeurs d'augmenter l'engagement et l'attrait en rayon. Les canettes alimentaires maintiennent une base stable, fournissant une protection haute barrière qui sous-tend le commerce mondial de pâte de tomate, soupes et aliments pour animaux. Les canettes aérosol exploitent la croissance des soins personnels alors que la demande refoulée post-pandémique élève les catégories de coiffage, déodorant et nettoyage domestique dans les marchés émergents.

Les initiatives d'allègement réduisent l'aluminium par unité sans compromettre l'intégrité, aidant à contenir les coûts et réduire les empreintes scope-3. Les capsules, bouchons et couvercles à pattes maintiennent une pertinence de niche en fournissant évidence d'altération et commodité. Les fûts en vrac et conteneurs intermédiaires en acier conservent leur popularité pour les produits agrochimiques et huiles comestibles, où la réutilisabilité et les certifications de transport ONU sont critiques. Collectivement, ces dynamiques garantissent que les canettes restent le produit phare du marché de l'emballage métallique tandis que les segments auxiliaires évoluent grâce à la science des matériaux et l'innovation de conception.

Par secteur d'utilisation finale : la croissance alimentaire dépasse le leadership des boissons

Les boissons représentaient 35,35 % du marché de l'emballage métallique en 2024, soutenues par des contrats de boissons gazeuses et bière à haut volume qui favorisent l'aluminium de faible épaisseur pour la résistance à la carbonatation. Pourtant la catégorie alimentaire s'étend plus rapidement à un TCAC de 7,45 % sur la base des repas prêts de conservation, formules infantiles et nutrition premium pour animaux. Les revêtements de stérilisation améliorés prolongent la vie des saveurs sans BPA, ouvrant les portes aux marques biologiques et naturelles sensibles aux profils d'additifs. Les nettoyants domestiques et insecticides à base d'aérosol maintiennent une croissance de volume stable dans les régions avec une sensibilisation croissante à l'hygiène.

Les boissons fonctionnelles commercialisées comme substituts de repas stimulent une demande supplémentaire pour les canettes minces avec dosage d'azote pour protéger le contenu protéique, renforçant la collaboration inter-industrielle entre embouteilleurs, fabricants de canettes et fournisseurs de revêtement. En cosmétiques, les boîtes métalliques et formats aérosol satisfont le positionnement de luxe grâce au poids tactile et à la recyclabilité supérieure. Malgré la taille du segment des boissons, l'adoption accélérée de l'industrie alimentaire signale une diversification qui élargit les flux de revenus et amortit la volatilité spécifique aux catégories au sein du marché plus large de l'emballage métallique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de revêtement/doublure : la transition sans BPA accélère l'innovation

L'époxy à base de BPA couvre encore 48,64 % des intérieurs de canettes en 2024 ; cependant, les alternatives BPA-NI affichent la croissance la plus élevée à 5,34 % TCAC alors que les régulateurs resserrent les limites de bisphénol. La série Innovel de PPG mène l'adoption, protégeant déjà plus de la moitié de toutes les canettes de boisson américaines. L'Accelshield 300 d'AkzoNobel, exempt de bisphénols, PFAS et formaldéhyde, démontre comment les chimies se découplent des toxicités héritées tout en maintenant les performances de corrosion. Les variantes polyester, PET et oléorésine élargissent le choix des fournisseurs et favorisent la résilience de la chaîne d'approvisionnement.

La transition stimule les mises à niveau de capital dans les lignes de revêtement de bobines, avec les fabricants de canettes standardisant les technologies de durcissement qui accommodent plusieurs familles de résines. Les adopteurs précoces bénéficient d'un avantage marketing en vantant les références de sécurité chimique, compensant le coût de revêtement marginalement plus élevé par une tarification en rayon premium. La recherche sur les mélanges de polymères bio-sourcés vise à intégrer le contenu renouvelable sans compromettre l'intégrité des saveurs ou la résistance à la stérilisation. Alors que les organismes de surveillance des consommateurs intensifient le contrôle, les progrès vers des standards universels sans BPA semblent inévitables, renforçant l'innovation de revêtement comme champ de bataille concurrentiel au sein de l'industrie de l'emballage métallique.

Par capacité de conteneur : les formats de taille moyenne capturent les préférences des consommateurs

La bande 251-500 ml a commandé 58,75 % de part de la taille du marché de l'emballage métallique en 2024 et devrait croître à 6,46 % TCAC alors que les acheteurs soucieux de santé gravitent vers le contrôle des portions. Les canettes minces de 330 ml de boisson énergisante et les seltzers durs de 355 ml incarnent le point optimal entre rafraîchissement et modération calorique. Les formats de moins de 250 ml servent les spiritueux premium, cafés style espresso et shots de nutrition clinique, gagnant l'espace en rayon grâce à la commodité et au positionnement indulgent. Les tailles plus grandes de 501-1000 ml répondent aux bières artisanales à partager et boissons gazeuses format familial qui recherchent l'efficacité de réfrigérateur.

Les décisions de format s'interconnectent avec les frais de consigne et habitudes de recyclage ; les canettes de taille moyenne trouvent un équilibre entre valeur perçue élevée et dépôts de système de retour abordables. Les avancées d'allègement permettent aux fabricants de canettes d'approcher les corps de canettes de 10 g sans sacrifier la résistance d'empilage, réduisant les émissions incorporées dans le transport. Bien que les canettes alimentaires en acier de 1 L persistent pour les tomates et haricots, la croissance se concentre dans les volumes modérés idéaux pour les dimensions de colis e-commerce. La segmentation de capacité s'aligne ainsi proprement sur les changements démographiques et les routines de boisson évoluantes qui soutiennent l'expansion plus large du marché de l'emballage métallique.

Analyse géographique

L'Asie-Pacifique détenait 38,56 % du marché de l'emballage métallique en 2024 et suit un TCAC de 6,12 % jusqu'en 2030, ancré par le secteur RTD en plein essor de la Chine et la classe moyenne montante de l'Inde. L'approvisionnement localisé en feuilles de canettes, combiné à la construction multi-milliards de dollars d'Hindalco de fonderie-plus-recyclage, sous-tend le leadership de coût et les références circulaires qui attirent les propriétaires de marques mondiales. Le Japon contribue au leadership de conception, exportant des formats chuhai de haute qualité qui influencent les modèles d'adoption régionaux, tandis que les nations d'Asie du Sud-Est tirent parti de la demande de boissons liée au tourisme et des pilotes émergents de consigne-retour.

L'Amérique du Nord représente une arène mature où les lignes de canettes domestiques fonctionnent près de la pleine utilisation, amorties par des contrats d'approvisionnement à long terme avec les grands embouteilleurs de bière et boissons gazeuses. Les régimes tarifaires contraignent les fabricants de canettes à s'approvisionner en métal domestiquement, stimulant l'investissement dans les installations de billettes à base de ferraille et l'automatisation d'entrepôt pour réduire les coûts par unité. Les projets de loi sur les bouteilles au niveau des États largement répandus maintiennent les taux de récupération d'aluminium au-dessus de 60 %, renforçant la sécurité des matières premières pour la production secondaire.

L'Europe combine les exigences PPWR rigoureuses avec des réseaux de recyclage sophistiqués, en faisant un creuset pour les innovations de revêtement et les pilotes de filigrane numérique. Les usines évolutives de Crown en Espagne et Italie ont récemment ajouté des lignes haute vitesse pour servir les exportateurs de bière artisanale, témoignant d'opportunités soutenues même au sein d'un marché saturé. L'Amérique du Sud, menée par le Brésil, exhibe une forte croissance de volume alors que les propriétaires de marques de bière convertissent aux canettes pour le positionnement premium et l'efficacité logistique. Le Moyen-Orient et l'Afrique traînent sur l'infrastructure, pourtant l'expansion démographique et la hausse des revenus fournissent des perspectives vierges pour la pénétration de déodorant aérosol et d'aliments en conserve, assurant des contributions de croissance à l'échelle régionale au marché mondial de l'emballage métallique.

Paysage concurrentiel

La structure du marché est modérément fragmentée : les trois principaux fabricants de canettes, Crown Holdings, Ball Corporation et Ardagh Metal Packaging, opèrent des réseaux mondiaux qui sécurisent les contrats de boissons pluriannuels et le leadership technologique. Le revenu du segment Q1 2025 de Crown a augmenté de 29 % à 398 millions USD, stimulé par une demande robuste de canettes de bière au Brésil et en Europe Crown Holdings. L'intégration verticale dans la R&D de revêtement, l'approvisionnement en aluminium recyclé et le codage QR gravé au laser aide les acteurs établis à défendre les marges et approfondir le verrouillage client à travers le marché de l'emballage métallique.

L'innovation est le levier concurrentiel principal. La plateforme Dynamark de Ball raccourcit les cycles de conception à rayon, habilitant les marketeurs de boissons à faire des éditions limitées sans risque d'inventaire. Ardagh élargit les offres durables grâce aux canettes alimentaires en acier à contenu hautement recyclé, tandis que Silgan investit dans les bouchons de distribution spécialisés après avoir acquis Weener Plastics pour compléter les lignes d'aérosol et couvercles à pattes Silgan Holdings. Les challengers de niveau intermédiaire mettent l'accent sur l'agilité, se concentrant sur les formats spécialisés comme les canettes de café dosables à l'azote ou les boîtes décoratives pour cosmétiques.

Les F&A stratégiques restent actives : l'acquisition de Consolidated Container par Mauser Packaging et l'achat d'Eviosys par Sonoco élargissent la portée géographique et l'étendue des produits Mauser Packaging Solutions. L'investissement continu en capacité, traçabilité numérique et approvisionnement en énergie verte définira la surperformance future. Bien que le contrôle scope-3 élève le risque pour les producteurs à haute émission, les engagements des acteurs leaders vers 100 % d'électricité renouvelable et des ratios de contenu recyclé plus élevés fortifient leur licence opérationnelle à long terme dans l'industrie évolutive de l'emballage métallique.

Leaders de l'industrie de l'emballage métallique

-

Ardagh Metal Packaging SA (Ardagh Group SA)

-

Ball Corporation

-

Crown Holdings, Inc.

-

Can-Pack S.A.

-

Silgan Holdings Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Mauser Packaging Solutions a acquis Consolidated Container Company, LLC, renforçant son empreinte d'emballage métallique industriel en Amérique du Nord.

- Janvier 2025 : Silgan Holdings a annoncé des résultats record pour le quatrième trimestre, signalant une demande soutenue à travers les lignes de conteneurs métalliques.

- Janvier 2025 : Amcor a obtenu un brevet européen pour son AmFiber Performance Paper, intensifiant la concurrence de substitution de matériaux dans les applications haute barrière.

- Juillet 2024 : Silgan a conclu un accord pour acquérir Weener Plastics pour 838 millions EUR (912 millions USD), améliorant sa franchise mondiale de distribution et bouchons spécialisés.

- Juillet 2024 : AkzoNobel a lancé Accelshield 300, un revêtement interne exempt de bisphénol, styrène, PFAS et formaldéhyde pour canettes de boisson.

Portée du rapport sur le marché mondial de l'emballage métallique

L'emballage métallique est une solution d'emballage industriel et grand public durable composée principalement de deux matériaux clés, à savoir l'acier et l'aluminium. La portée du marché de l'emballage métallique est limitée à la demande B2B. Les emballages en acier et aluminium ont des qualités exceptionnelles comme la durabilité, la flexibilité et la rentabilité, fournissant divers avantages sur les autres solutions d'emballage pour des applications industrielles spécifiques. L'aluminium est un métal raisonnablement simple à stériliser pour utilisation dans l'emballage. En raison de sa protection barrière supérieure et de sa résistance, c'est un excellent choix pour les matériaux d'emballage.

Le marché de l'emballage métallique est segmenté par type de matériau (acier et aluminium), type de produit (canettes [canettes alimentaires, canettes de boisson et canettes aérosol], conteneurs en vrac, barils et fûts d'expédition, capsules et bouchons, et autres types de produits), secteur d'utilisation finale (boisson, alimentaire, cosmétique et soins personnels, ménager, peintures et vernis, et autres secteurs d'utilisation finale), et géographie (Amérique du Nord [États-Unis et Canada], Europe [Royaume-Uni, Allemagne, France, Espagne, Italie et reste de l'Europe], Asie-Pacifique [Chine, Japon, Inde, Corée du Sud et reste de l'Asie-Pacifique], Amérique latine [Brésil, Mexique, Argentine et reste de l'Amérique latine], et Moyen-Orient et Afrique [Émirats arabes unis, Arabie saoudite, Afrique du Sud et reste du Moyen-Orient et de l'Afrique]). Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Aluminium |

| Acier |

| Canettes | Canettes alimentaires |

| Canettes de boisson | |

| Canettes aérosol | |

| Conteneurs en vrac | |

| Barils et fûts d'expédition | |

| Capsules et bouchons |

| Boisson |

| Alimentaire |

| Cosmétiques et soins personnels |

| Ménager |

| Autre secteur d'utilisation finale |

| Époxy à base de BPA |

| Époxy BPA-NI |

| Polyester / PET |

| Autre type de revêtement / doublure |

| Moins de 250 ml |

| 251 - 500 ml |

| 501 - 1000 ml |

| Plus de 1000 ml |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigéria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par type de matériau | Aluminium | ||

| Acier | |||

| Par type de produit | Canettes | Canettes alimentaires | |

| Canettes de boisson | |||

| Canettes aérosol | |||

| Conteneurs en vrac | |||

| Barils et fûts d'expédition | |||

| Capsules et bouchons | |||

| Par secteur d'utilisation finale | Boisson | ||

| Alimentaire | |||

| Cosmétiques et soins personnels | |||

| Ménager | |||

| Autre secteur d'utilisation finale | |||

| Par type de revêtement / doublure | Époxy à base de BPA | ||

| Époxy BPA-NI | |||

| Polyester / PET | |||

| Autre type de revêtement / doublure | |||

| Par capacité de conteneur | Moins de 250 ml | ||

| 251 - 500 ml | |||

| 501 - 1000 ml | |||

| Plus de 1000 ml | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigéria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la valeur projetée du marché de l'emballage métallique en 2030 ?

Le secteur devrait atteindre 157,37 milliards USD d'ici 2030, contre 136,22 milliards USD en 2025.

Quelle région connaît la croissance la plus rapide sur le marché de l'emballage métallique ?

L'Asie-Pacifique mène avec un TCAC de 6,12 % jusqu'en 2030, motivé par la consommation croissante de boissons RTD et les tendances de montée en gamme.

Pourquoi l'aluminium est-il préféré au PET dans les canettes de boisson ?

L'aluminium offre une recyclabilité en boucle fermée de 96,7 %, des performances barrière solides et un coût de cycle de vie réel plus bas une fois la valeur de ferraille considérée.

Comment les technologies de revêtement changent-elles à l'intérieur des canettes métalliques ?

Les fabricants passent des époxys à base de BPA aux systèmes BPA-NI et polyester comme l'Innovel de PPG et l'Accelshield 300 d'AkzoNobel pour répondre aux demandes de sécurité et réglementaires.

Quel est le principal facteur de risque pour la rentabilité des fabricants de canettes ?

La volatilité des prix de l'aluminium et de l'acier LME peut comprimer les marges, incitant les stratégies de couverture et accords d'approvisionnement à long terme.

Quel type de produit domine le marché de l'emballage métallique ?

Les canettes de boisson détiennent 41,67 % de part et continuent de croître sur la base de la commodité, des références de durabilité et des innovations d'impression avancées.

Dernière mise à jour de la page le: