Analyse du marché des composites à matrice métallique

La taille du marché des composites à matrice métallique est estimée à 457,16 millions de dollars en 2024 et devrait atteindre 626,07 millions de dollars dici 2029, avec un TCAC de 6,49 % au cours de la période de prévision (2024-2029).

Au cours de la période pandémique de 2020 due à la COVID-19, des confinements et des mesures de distanciation sociale ont été imposés à léchelle nationale, ce qui a entraîné une perturbation de la chaîne dapprovisionnement et la fermeture de diverses industries manufacturières. Cela a eu un impact négatif sur le marché. Cependant, dans la période post-pandémique, le marché se remet sur les rails.

- La demande croissante de matériaux légers dans lindustrie aérospatiale et de défense et les propriétés supérieures des composites à matrice métallique par rapport aux métaux sont les principaux facteurs déterminants du marché.

- Cependant, le processus de fabrication compliqué est susceptible dentraver la croissance du marché.

- Lutilisation croissante dans lindustrie des locomotives et ladoption croissante des véhicules électriques devraient offrir de nouvelles opportunités pour le marché.

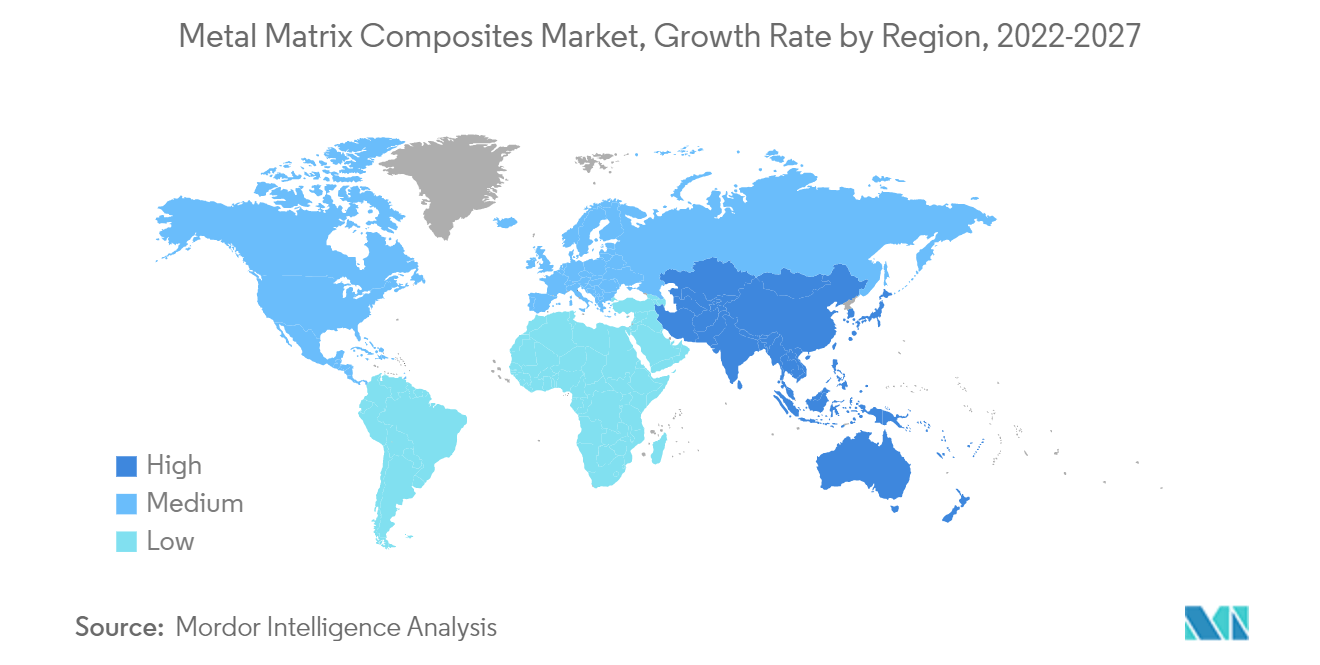

- L'Amérique du Nord représentait la part de marché la plus élevée. Cependant, lAsie-Pacifique devrait dominer le marché au cours de la période de prévision.

Tendances du marché des composites à matrice métallique

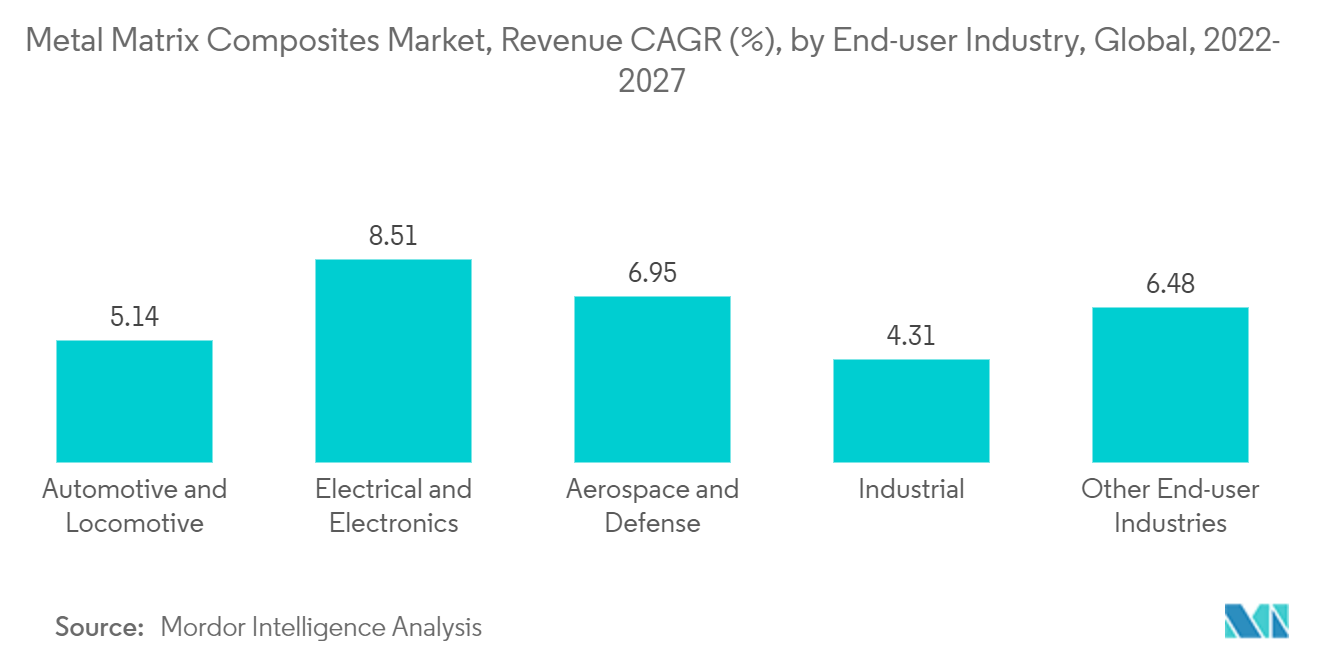

Le segment électrique et électronique enregistrera la croissance la plus rapide

- Les composites à matrice métallique sont utilisés dans divers composants et appareils électriques et électroniques. Par exemple, les composites aluminium-graphite sont utilisés dans les modules électroniques de puissance en raison de leur excellente conductivité thermique, de leur coefficient de dilatation thermique réglable et de leur faible densité.

- L'Al et le Cu renforcés par SiC sont utilisés dans diverses industries en raison de leurs excellentes propriétés thermophysiques, telles qu'un faible coefficient de dilatation thermique (CTE), une conductivité thermique élevée et des propriétés mécaniques améliorées, telles qu'une résistance spécifique plus élevée, une meilleure résistance à l'usure et module spécifique.

- En raison de sa conductivité thermique élevée, le dymalloy, une matrice en alliage cuivre-argent contenant 55 % de particules de diamant (en volume), est utilisé comme substrat pour les modules multipuces haute puissance et haute densité en électronique.

- De plus, les PRMMC (composites à matrice métallique renforcée par des particules), avec une fraction volumique élevée, ont une large gamme d'applications dans l'industrie électronique, notamment les panneaux de radiateurs, les boîtiers de semi-conducteurs de puissance, les modules micro-ondes, les manchons de batterie, les boîtiers de boîtes noires, les circuits imprimés. dissipateurs de chaleur de la carte, et autres.

- Selon les statistiques mondiales sur l'électronique publiées par l'Association japonaise des industries électroniques et des technologies de l'information (JEITA), la production des industries mondiales de l'électronique et des technologies de l'information devrait croître de 11 % sur un an en 2021 pour atteindre 3360,2 milliards de dollars, avec également une production en 2022. augmentant de 5% à 3 536,6 milliards USD.

- La production de téléphones portables, dappareils informatiques portables, de systèmes de jeux et dautres appareils électroniques personnels continuera de stimuler la demande de composants électroniques, ce qui devrait stimuler la demande de composites à matrice métallique.

- En raison de tous les facteurs mentionnés ci-dessus, la demande déquipements électriques et électroniques est susceptible daugmenter la demande sur le marché étudié au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- LAsie-Pacifique représente plus de 70 % de la production électronique mondiale, avec des pays comme la Corée du Sud, le Japon et la Chine impliqués dans la fabrication de divers composants et fournitures électriques pour diverses industries à léchelle mondiale.

- La région Asie-Pacifique a enregistré 32,67 millions de production automobile totale au cours des neuf mois de 2021, soit une augmentation de 11 % par rapport à la même période en 2020.

- Dans lensemble, la croissance constante de la demande dans des pays comme la Chine, lInde, le Japon et la Corée du Sud est susceptible de stimuler le marché des composites à matrice métallique dans la région.

- La production industrielle en Chine a augmenté de 4,3 % sur un an en décembre 2021. Ainsi, lexpansion du secteur industriel du pays devrait bénéficier à la croissance du marché des composites à matrice métallique au cours de la période de prévision.

- Selon les données chinoises du ministère chinois de l'Industrie et des Technologies de l'information, le secteur de la fabrication d'informations électroniques a maintenu une croissance constante au cours des cinq premiers mois de 2022. La production à valeur ajoutée des fabricants d'informations électroniques avec un chiffre d'affaires annuel d'au moins 20 millions CNY (environ 3 millions de dollars) a augmenté de 9,9 pour cent sur un an au cours de la période.

- Le gouvernement a lancé le programme PLI, qui devrait offrir des incitations à mesure que les fabricants augmentent leur production en Inde, avec 5,5 milliards de dollars disponibles sur cinq ans. Cela devrait stimuler la production électronique dans le pays, bénéficiant ainsi à la demande de composites à matrice métallique.

- Dans le secteur aérospatial, selon l'India Brand Equity Foundation (IBEF), l'industrie aéronautique du pays devrait bénéficier d'investissements de 35 000 crores INR (4,99 milliards USD) au cours des quatre prochaines années.

- Par ailleurs, au cours des quatre premiers mois de 2022, la production de l'industrie électronique japonaise a représenté 3.656,44 milliards JPY (32,60 milliards USD), enregistrant un taux de croissance d'environ 0,2% par rapport à la même période en 2021.

- Les facteurs mentionnés ci-dessus sont susceptibles de faire augmenter la demande de composites à matrice métallique dans les industries dapplication en Asie-Pacifique.

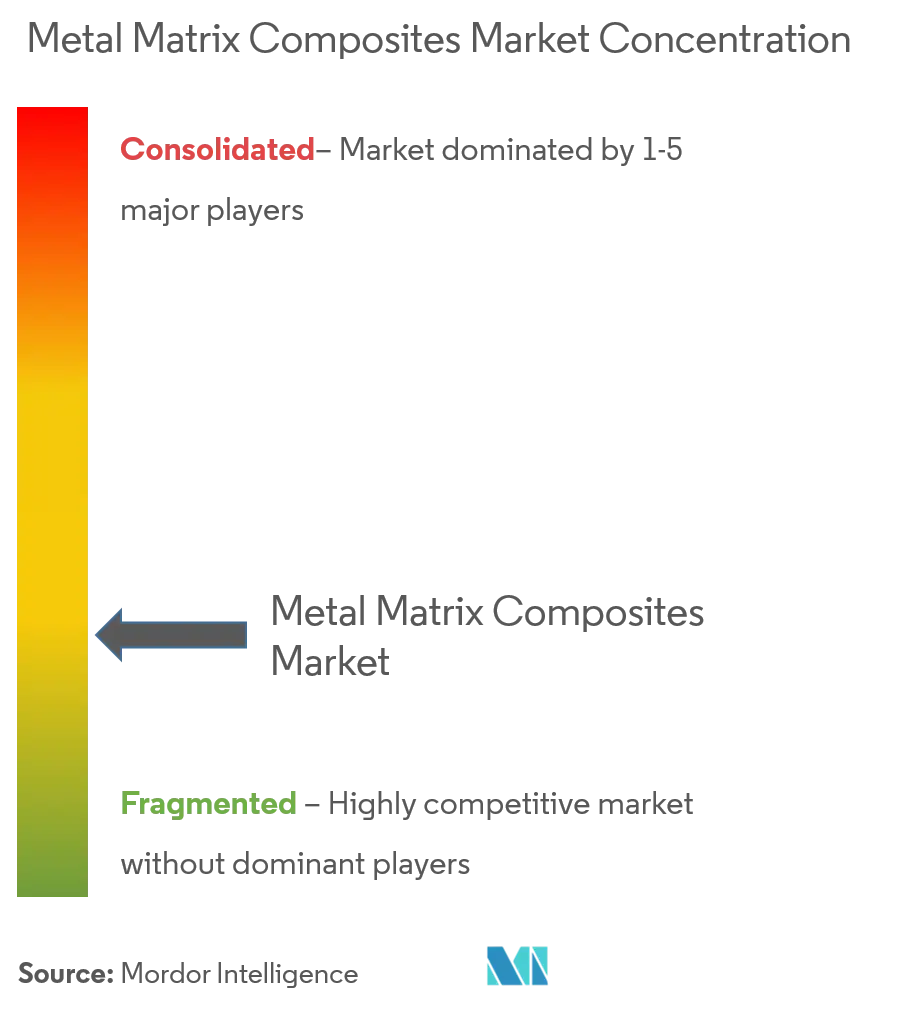

Aperçu du marché des composites à matrice métallique

Le marché mondial des composites à matrice métallique est de nature partiellement fragmentée, avec la présence dun grand nombre dacteurs mondiaux et locaux dans lindustrie. Les principaux acteurs du marché comprennent GKN Sinter Metals Engineering GmbH, Materion Corporation, 3M, Sumitomo Electric Industries Ltd et CPS Technologies Corporation, entre autres.

Leaders du marché des composites à matrice métallique

-

Materion Corporation.

-

GKN Sinter Metals Engineering GmbH

-

3M

-

CPS Technologies Corp.

-

Sumitomo Electric Industries, Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des composites à matrice métallique

- En janvier 2022, Plansee Group a signé un accord définitif pour acquérir Mi-Tech Tungsten Metals. L'acquisition aidera le groupe Plansee à étendre sa position sur le marché des produits en tungstène en Amérique du Nord.

- En mars 2021, Alvant, un spécialiste majeur de la fabrication de matériaux composites à matrice aluminium (AMC), a signé un protocole d'accord pour un partenariat stratégique avec 3M afin de faire progresser la technologie des composites à matrice métallique pour des applications réelles.

Segmentation de lindustrie des composites à matrice métallique

Les composites à matrice métallique (MMC) sont des matériaux composites contenant au moins deux parties constitutives, une partie métallique et un matériau ou une partie métallique différente. La matrice métallique est renforcée avec d'autres matériaux pour améliorer la résistance et l'usure. La plupart des métaux et alliages sont utilisés pour fabriquer de bonnes matrices. Le marché des composites à matrice métallique est segmenté par type, charge, secteur dutilisation final et géographie. Par type, le marché est segmenté en nickel, aluminium, réfractaire et autres types. Sur la base des charges, le marché est segmenté en carbure de silicium, oxyde daluminium, carbure de titane et autres charges. Par secteur dactivité des utilisateurs finaux, le marché est segmenté en secteurs de lautomobile et des locomotives, de lélectricité et de lélectronique, de laérospatiale et de la défense, de lindustrie et dautres secteurs dutilisateurs finaux. Le rapport couvre également la taille et les prévisions du marché des composites à matrice métallique dans 16 principaux pays de diverses régions. Pour chaque segment, la taille du marché et les prévisions ont été établies en fonction des revenus (en millions de dollars).

| Taper | Nickel | ||

| Aluminium | |||

| Réfractaire | |||

| Autres types | |||

| Remplisseurs | Carbure de silicium | ||

| Oxyde d'aluminium | |||

| Carbure de titane | |||

| Autres charges | |||

| Industrie des utilisateurs finaux | Automobile et Locomotive | ||

| Électrique et électronique | |||

| Aéronautique et Défense | |||

| Industriel | |||

| Autres industries d'utilisateurs finaux | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Arabie Saoudite | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur les composites à matrice métallique

Quelle est la taille du marché des composites à matrice métallique ?

La taille du marché des composites à matrice métallique devrait atteindre 457,16 millions USD en 2024 et croître à un TCAC de 6,49 % pour atteindre 626,07 millions USD dici 2029.

Quelle est la taille actuelle du marché des composites à matrice métallique ?

En 2024, la taille du marché des composites à matrice métallique devrait atteindre 457,16 millions de dollars.

Qui sont les principaux acteurs du marché des composites à matrice métallique ?

Materion Corporation., GKN Sinter Metals Engineering GmbH, 3M, CPS Technologies Corp., Sumitomo Electric Industries, Ltd. sont les principales sociétés opérant sur le marché des composites à matrice métallique.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des composites à matrice métallique ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des composites à matrice métallique ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des composites à matrice métallique.

Quelles années couvre ce marché des composites à matrice métallique et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des composites à matrice métallique était estimée à 429,30 millions de dollars. Le rapport couvre la taille historique du marché des composites à matrice métallique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des composites à matrice métallique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Advanced Materials Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur lindustrie des composites à matrice métallique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des composites à matrice métallique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des composites à matrice métallique comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.