Analyse du marché de la finition des métaux

La taille du marché de la finition des métaux est estimée à 100,69 milliards USD en 2024 et devrait atteindre 127,17 milliards USD dici 2029, avec une croissance de 4,78 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact négatif sur le marché. Cela était dû à la fermeture des installations de fabrication et des usines en raison du verrouillage et des restrictions. Les perturbations de la chaîne dapprovisionnement et des transports ont encore créé des obstacles pour le marché. Cependant, lindustrie a connu une reprise en 2021, faisant ainsi rebondir la demande pour le marché étudié.

- À court terme, la demande croissante de produits métalliques durables, résistants à lusure et durables sont quelques-uns des facteurs qui stimulent la croissance du marché.

- Dun autre côté, les restrictions environnementales sur certains produits chimiques de finition des métaux et le remplacement croissant des métaux par des plastiques devraient entraver la croissance du marché.

- Cependant, le passage des technologies traditionnelles à base de solvants à des technologies plus récentes offrira probablement des opportunités de marché au cours de la période de prévision.

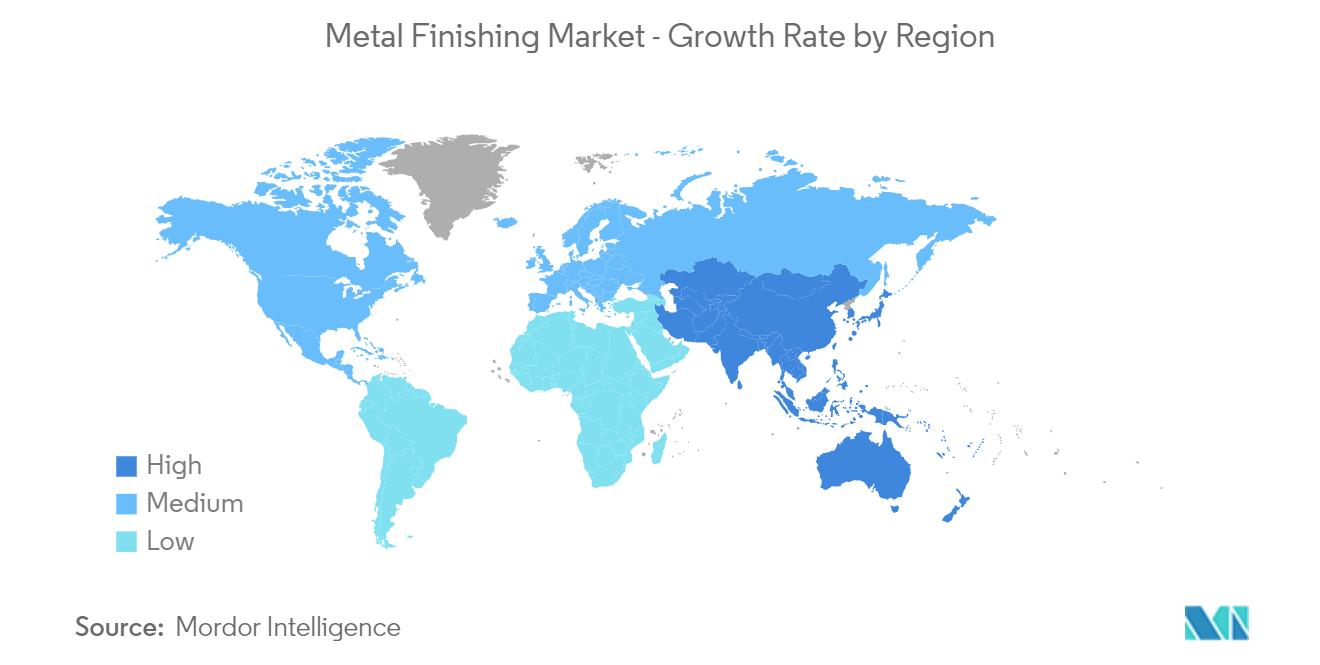

- L'Asie-Pacifique a dominé le marché mondial, avec une forte demande de la part des secteurs utilisateurs finaux tels que l'automobile, la construction, l'électronique et la quincaillerie.

Tendances du marché de la finition des métaux

Le segment automobile va dominer le marché

- L'industrie automobile a dominé la demande sur le marché de la finition des métaux. La finition métallique est lune des méthodes les plus couramment utilisées pour fournir une couche protectrice sur les composants métalliques des véhicules.

- La finition métallique est utilisée dans les pièces de véhicules telles que les moteurs, d'autres composants sous le capot, les systèmes de direction assistée, les pièces et systèmes de freinage, les composants et systèmes de climatisation, la quincaillerie du châssis, les composants de climatisation et les systèmes de carburant.

- La finition des métaux comprend également l'application de peintures ou de céramiques. De nombreuses pièces automobiles, petites et grandes, nécessitent que leurs surfaces de contact soient lisses, sans contraintes et sans bavures ni défauts. Cela permet aux moteurs automobiles d'obtenir une surface avec moins de friction et de chaleur, générant plus de puissance et de meilleures performances globales.

- Les États-Unis sont l'une des principales industries automobiles au monde, contribuant à au moins 3 % au produit intérieur brut (PIB) global du pays. Le pays a produit près de 10,06 millions d'unités d'automobiles, y compris des véhicules de tourisme et utilitaires, en 2022, ce qui représente une augmentation de 10 % par rapport à 2021. Par conséquent, l'augmentation de la production automobile dans le pays devrait créer une demande à la hausse pour le secteur automobile. marché de la finition des métaux.

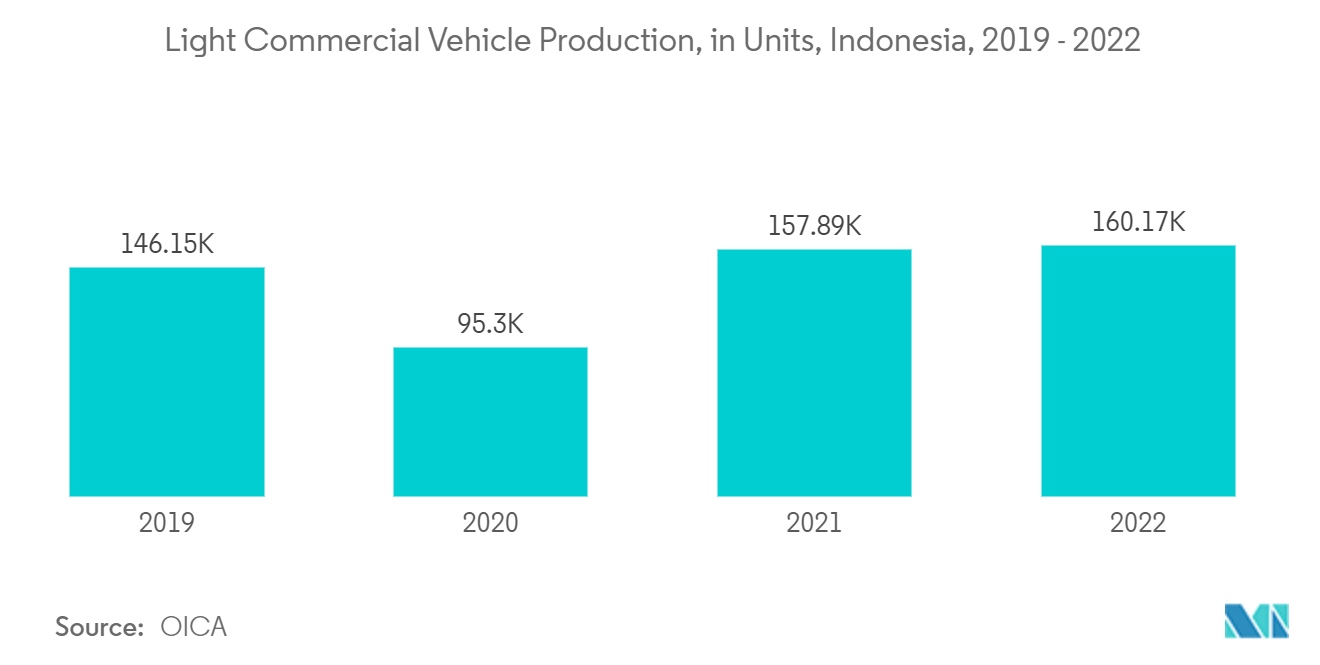

- En Indonésie, les réglementations croissantes sur les émissions des véhicules, l'amélioration de la sécurité des véhicules, les systèmes d'aide à la conduite dans les véhicules et la croissance rapide de la logistique dans les secteurs de la vente au détail et du commerce électronique ont considérablement stimulé la demande de véhicules utilitaires légers. Par exemple, selon l'OICA, en 2022, environ 1 60 171 unités de véhicules utilitaires légers ont été produites dans le pays, ce qui représente une augmentation de 1 % par rapport à 2021. Cela devrait créer une demande à la hausse pour le marché de la finition des métaux. le marché des véhicules utilitaires légers du pays.

- De plus, aux Philippines, la demande accrue de marchandises via le commerce électronique pousse à lutilisation de véhicules utilitaires légers dans la logistique, ouvrant ainsi la voie à la croissance du marché des véhicules utilitaires légers dans le pays. De nombreuses entreprises de commerce électronique et de logistique se développent dans le pays, stimulant encore davantage la croissance du marché des véhicules utilitaires légers. Par exemple, en 2022, la production de véhicules utilitaires légers dans le pays s'élevait à 50 560 unités, ce qui représente une augmentation de 68 % par rapport à 2021.

- En outre, grâce à l'assouplissement des ordonnances de contrôle des mouvements en Malaisie, de nombreux secteurs économiques ont été autorisés à rouvrir des entreprises dans le pays, ce qui a contribué à améliorer la confiance des entreprises et à la production de nouveaux véhicules, y compris des véhicules commerciaux, qui sont très recherchés. nécessaire à la gestion des entreprises. Par exemple, en 2022, la production de véhicules utilitaires légers en Malaisie s'élevait à 52085 unités, ce qui représente une augmentation de 48 % par rapport à 2021. Par conséquent, cela devrait soutenir la demande de finition métallique des véhicules utilitaires légers du pays.

- Le marché de la finition métallique présente un potentiel de croissance à long terme avec lémergence de voitures plus avancées technologiquement.

La région Asie-Pacifique dominera le marché

- Dans la région Asie-Pacifique, laugmentation des investissements et de la production dans lindustrie automobile, laugmentation de la production de produits électriques et électroniques et la demande croissante déquipements lourds sont quelques-uns des principaux facteurs qui animent le marché de la finition des métaux. Les entreprises multinationales sont le moteur du secteur industriel dans cette région.

- La Chine détient la plus grande part de marché de la région Asie-Pacifique pour le marché de la finition des métaux. La demande pour le marché de la finition des métaux devrait augmenter tout au long de la période de prévision en raison de laugmentation des investissements et de lactivité de construction dans le pays. La Chine est un contributeur majeur, car elle a été lun des principaux investisseurs mondiaux dans les infrastructures au cours des dernières années. Par exemple, selon le Bureau national des statistiques (BES) de Chine, en 2022, la valeur de la production des travaux de construction en Chine s'est élevée à 27630 milliards de yuans (4108581 milliards de dollars), soit une augmentation de 6,6 % par rapport à 2021.

- De plus, la Chine est également l'un des plus grands producteurs de voitures particulières en raison de l'amélioration de la logistique et des chaînes d'approvisionnement, de l'activité commerciale accrue et de la série de mesures favorables à la consommation du pays, entre autres facteurs contribuant à la production de voitures particulières dans le pays. Par exemple, selon l'OICA, en 2022, la production de voitures particulières en Chine s'élevait à 2 38 36 083 unités, ce qui représente une augmentation de 11 % par rapport à 2021. Par conséquent, l'augmentation de la production de voitures particulières dans le pays devrait créer une demande à la hausse pour le marché de la finition des métaux.

- En Inde, l'augmentation des réglementations sur les émissions des véhicules, l'amélioration de la sécurité des véhicules, les systèmes d'aide à la conduite dans les véhicules et la croissance rapide de la logistique dans les secteurs de la vente au détail et du commerce électronique ont considérablement stimulé la demande de véhicules utilitaires légers (VUL) nouveaux et avancés. Par exemple, selon l'OICA, en 2022, la production de véhicules utilitaires légers en Inde s'élevait à 6 17 398 unités, soit une augmentation de 27 % par rapport à 2021 et une reprise de 60 % par rapport à 2020.

- En outre, laugmentation des investissements et les progrès dans lindustrie automobile en Inde devraient accroître la consommation de métaux de base. Par exemple, en avril 2022, Tata Motors a annoncé son intention dinvestir 3,08 milliards de dollars dans son activité de véhicules de tourisme au cours des cinq prochaines années. Par conséquent, l'augmentation de la production automobile et des investissements dans l'industrie automobile devrait entraîner une hausse de la demande pour le marché de la finition métallique de la part de l'industrie automobile et des transports du pays.

- Le cuivre, létain, le nickel et laluminium sont des métaux couramment utilisés par lindustrie électronique. La région asiatique est le plus grand producteur mondial de produits électriques et électroniques, avec des pays comme la Chine, le Japon, la Corée du Sud, Singapour et la Malaisie qui dominent le monde.

- Au Japon, selon la JEITA (Japan Electronics and Information Technology Association), les expéditions intérieures d'électronique grand public au Japon ont atteint une valeur de 125,2 milliards JPY (964,04 millions USD) en décembre 2022. Alors que mars a été le mois le plus important pour les expéditions d'électronique grand public en 2022. , avec environ 125,5 milliards de JPY (966,35 millions de dollars), le mois de mai a été le plus faible, la valeur tombant à 86,4 milliards de JPY (665,28 millions de dollars). Par conséquent, laugmentation des expéditions délectronique grand public en provenance du pays devrait accroître la demande sur le marché de la finition des métaux.

- Par conséquent, avec des tendances et des investissements aussi favorables dans la région, lAsie-Pacifique devrait dominer le marché mondial.

Aperçu du secteur de la finition des métaux

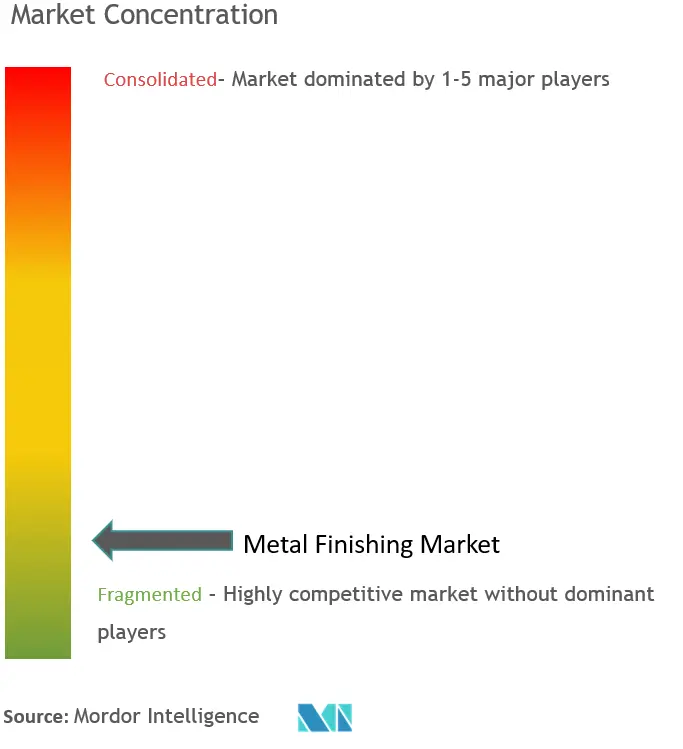

Le marché de la finition métallique est très fragmenté. Les principaux acteurs de ce marché (pas dans un ordre particulier) comprennent OC Oerlikon Management AG, MKS Atotech, Linde plc, C. Uyemura Co., Ltd et Honeywell International Inc., entre autres.

Leaders du marché de la finition des métaux

-

OC Oerlikon Management AG

-

Honeywell International Inc.

-

C. Uyemura & Co., Ltd

-

Linde plc

-

MKS | Atotech

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la finition des métaux

- Avril 2023 BICO Steel a annoncé l'acquisition de RE Metal Finishing, développant ainsi ses vastes capacités de traitement et de fabrication de l'acier. RE Metal Finishing, qui a été rebaptisé BICO Metal Finishing, fournit des services de grenaillage d'acier et de finition de métaux à divers marchés finaux, notamment l'aérospatiale, l'automobile, la conserverie, la transformation du papier, les biens de consommation, les produits de construction, ainsi que le pétrole et le gaz, entre autres.

- Août 2022 MKS Instruments, Inc., un fournisseur mondial de technologies permettant des processus avancés et une productivité améliorée, a annoncé la finalisation de l'acquisition précédemment annoncée d'Atotech Limited pour environ 4,4 milliards de dollars. L'acquisition d'Atotech permet à MKS d'accélérer les feuilles de route pour les futures générations d'appareils électroniques avancés.

Segmentation de lindustrie de la finition des métaux

La finition métallique est un terme utilisé pour décrire le processus consistant à placer un certain type de revêtement métallique sur la surface d'une pièce métallique, généralement appelée substrat. Cela peut également impliquer la mise en œuvre dun processus de nettoyage, de polissage ou damélioration dune surface. La finition métallique modifie la surface de l'objet pour améliorer son apparence et sa durabilité. Le marché est segmenté en fonction du type, de lapplication et de la géographie. Le marché est segmenté par type en finition métallique inorganique, finition métallique organique et finition métallique hybride. Le marché est segmenté par application dans lautomobile, les appareils électroménagers, la quincaillerie, laérospatiale, léquipement lourd, lélectronique, la construction et dautres applications. Le rapport propose la taille du marché et des prévisions pour 15 pays dans les principales régions. Pour chaque segment, la taille du marché et les prévisions ont été établies sur la base des revenus (USD) pour tous les segments ci-dessus.

| Finition des métaux inorganiques | Bardage |

| Prétraitement/Préparation de Surface | |

| Consommables et pièces de rechange | |

| Galvanoplastie | |

| Galvanisation | |

| Placage sans électrolyse | |

| Revêtements de conversion | |

| Revêtement en poudre par pulvérisation thermique | |

| Anodisation | |

| Électropolissage | |

| Finition des métaux organiques | |

| Finition métallique hybride |

| Automobile |

| appareils électroménagers |

| Matériel |

| Aérospatial |

| Matériel lourd |

| Électronique |

| Construction |

| Autres applications |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Taper | Finition des métaux inorganiques | Bardage |

| Prétraitement/Préparation de Surface | ||

| Consommables et pièces de rechange | ||

| Galvanoplastie | ||

| Galvanisation | ||

| Placage sans électrolyse | ||

| Revêtements de conversion | ||

| Revêtement en poudre par pulvérisation thermique | ||

| Anodisation | ||

| Électropolissage | ||

| Finition des métaux organiques | ||

| Finition métallique hybride | ||

| Application | Automobile | |

| appareils électroménagers | ||

| Matériel | ||

| Aérospatial | ||

| Matériel lourd | ||

| Électronique | ||

| Construction | ||

| Autres applications | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur la finition des métaux

Quelle est la taille du marché de la finition des métaux ?

La taille du marché de la finition métallique devrait atteindre 100,69 milliards USD en 2024 et croître à un TCAC de 4,78 % pour atteindre 127,17 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la finition métallique ?

En 2024, la taille du marché de la finition métallique devrait atteindre 100,69 milliards USD.

Qui sont les principaux acteurs du marché de la finition des métaux ?

OC Oerlikon Management AG, Honeywell International Inc., C. Uyemura & Co., Ltd, Linde plc, MKS | Atotech sont les principales sociétés opérant sur le marché de la finition métallique.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la finition métallique ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la finition métallique ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché de la finition métallique.

Quelles années couvre ce marché de la finition des métaux et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la finition métallique était estimée à 96,10 milliards USD. Le rapport couvre la taille historique du marché de la finition métallique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la finition métallique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la finition des métaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la finition métallique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la finition des métaux comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.