Analyse du marché des fusions et acquisitions aérospatiales

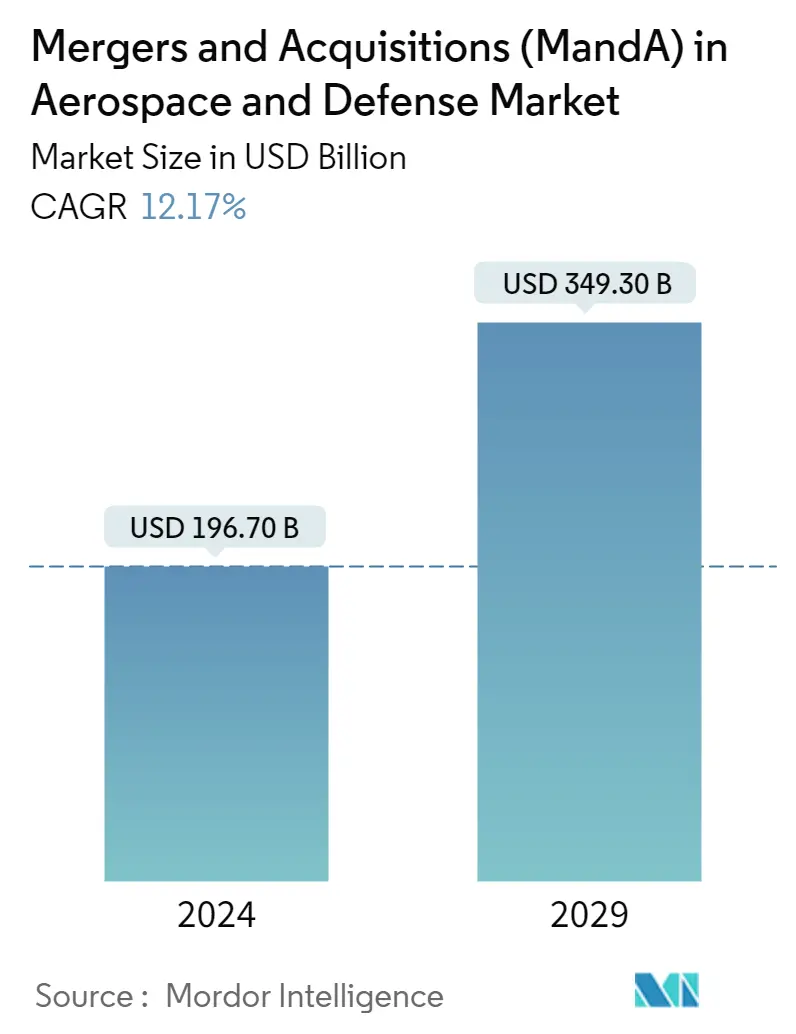

La taille du marché des fusions et acquisitions dans laérospatiale et la défense est estimée à 196,70 milliards USD en 2024 et devrait atteindre 349,30 milliards USD dici 2029, avec une croissance de 12,17 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a entraîné une perturbation de la chaîne dapprovisionnement mondiale, ce qui a eu un impact multiple sur lindustrie aérospatiale et de défense. Historiquement, lindustrie de la défense a été protégée des chocs internationaux parce que les États avaient tendance à sappuyer sur les producteurs nationaux pour les équipements militaires essentiels. La chaîne dapprovisionnement diversifiée, qui a permis aux entreprises du secteur de la défense dagir en tant quintégrateurs de systèmes plutôt quen tant que producteurs industriels, a désormais entraîné une augmentation des coûts de transaction en raison du protectionnisme. Certaines perturbations majeures ont également modifié la production de plusieurs équipements militaires, tandis que dans certains cas, les sanctions commerciales imposées ont rendu impossible pour les producteurs d'entretenir des relations avec les fournisseurs, notamment en ce qui concerne les biens de haute technologie.

Toutefois, certains sous-traitants du secteur de la défense sont mieux placés puisquils ne ressentiront pas limpact de la COVID-19 à court ou moyen terme. Bien que la production puisse ralentir pour les mêmes raisons que dans la construction aéronautique, il est peu probable que la demande au cours des deux prochaines années soit affectée puisque les budgets pour ces projets avaient été alloués avant la pandémie et que ces projets sont essentiels à la défense nationale.

Les fusions et acquisitions (MA) dans les secteurs de laérospatiale et de la défense (AD) sont devenues une stratégie commerciale viable car elles aident les participants à améliorer leur savoir-faire technologique tout en répartissant les risques associés aux perturbations technologiques. Une fusion et acquisition facilite la survie des deux entreprises et, dans la plupart des cas, aide les principaux acteurs à favoriser une croissance comparativement plus rapide que celle de leurs concurrents. Les fusions et acquisitions ne se limitent pas nécessairement au même secteur et il existe des cas de telles collaborations, même intersectorielles, entre entreprises pour diversifier et améliorer leurs capacités technologiques afin de répondre efficacement aux besoins spécifiques d'une clientèle plus large. Cependant, lacquisition dune autre entreprise comporte les inconvénients qui y sont associés. Une décision imprudente et lacquisition dune entreprise très endettée peuvent entraîner des pertes futures pour lentreprise acquéreuse. En outre, les réglementations associées aux fusions et acquisitions peuvent s'avérer difficiles lors de telles transactions, car ces transactions ont de graves conséquences sur l'économie d'un pays et la plupart des fusions et acquisitions impliquant des sociétés AD dominantes nécessitent l'approbation du corps législatif du pays pour être finalisées.

Tendances du marché des fusions et acquisitions aérospatiales

Le segment aérospatial devrait connaître une croissance avec le TCAC le plus élevé au cours de la période de prévision.

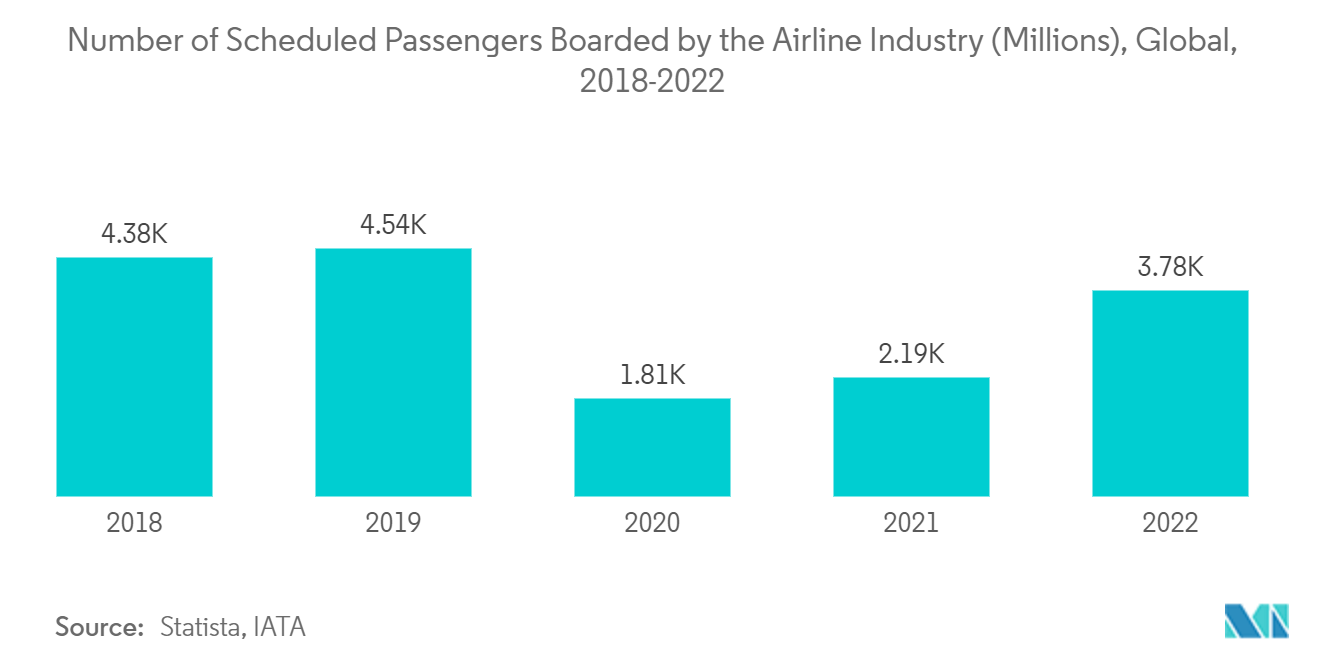

Le secteur aérospatial a connu une croissance remarquable au cours des dernières années. Le secteur a été confronté à des défis sans précédent en raison de la pandémie de COVID-19, mais il a affiché une forte reprise après la pandémie en 2021 et 2022. Les principales entreprises du secteur aérospatial se concentrent sur l'expansion de leurs activités par le biais de fusions et d'acquisitions, de contrats, d'accords et partenariats.

Par exemple, en septembre 2022, Parker-Hannifin Corp., une société de technologies de mouvement et de contrôle, a finalisé l'acquisition de Meggitt PLC, un fabricant de composants pour l'aérospatiale et la défense, pour environ 6,3 milliards de livres sterling. Avec cette acquisition, le groupe Parker Aerospace vise à élargir son portefeuille avec les technologies mondiales de défense et aérospatiales de Meggitt. En novembre 2021, AerCap Holdings NV, un leader mondial de la location d'avions, a annoncé avoir finalisé l'acquisition de l'activité GE Capital Aviation Services. Cette acquisition fait d'AerCap le leader mondial du secteur dans tous les domaines de la location d'avions, y compris les avions, les moteurs et les hélicoptères. La société issue du regroupement servira environ 300 bailleurs dans le monde et sera le plus gros client d'Airbus et de Boeing.

De plus, en mai 2022, TransDigm Group Incorporated a finalisé l'acquisition de DART Aerospace pour environ 360 millions de dollars. DART Aerospace est un fournisseur de solutions uniques et hautement sophistiquées d'équipement de mission pour hélicoptères destinées principalement aux avions civils. En outre, le secteur de laviation a connu la plus grande fusion de la décennie. Raytheon Technologies Corporation a annoncé la finalisation de la transaction de fusion d'actions entre égaux entre United Technologies Corporation et Raytheon Company en avril 2020. United Technologies Corporation a combiné ses activités aérospatiales avec la société américaine Raytheon Company pour créer une nouvelle société d'une valeur de 121 milliards de dollars nommée Raytheon. Société de technologies.

Ainsi, la concentration croissante des entreprises aérospatiales sur lacquisition de start-ups ou de domaines dactivité dautres entreprises devrait stimuler la croissance du marché étudié au cours de la période de prévision.

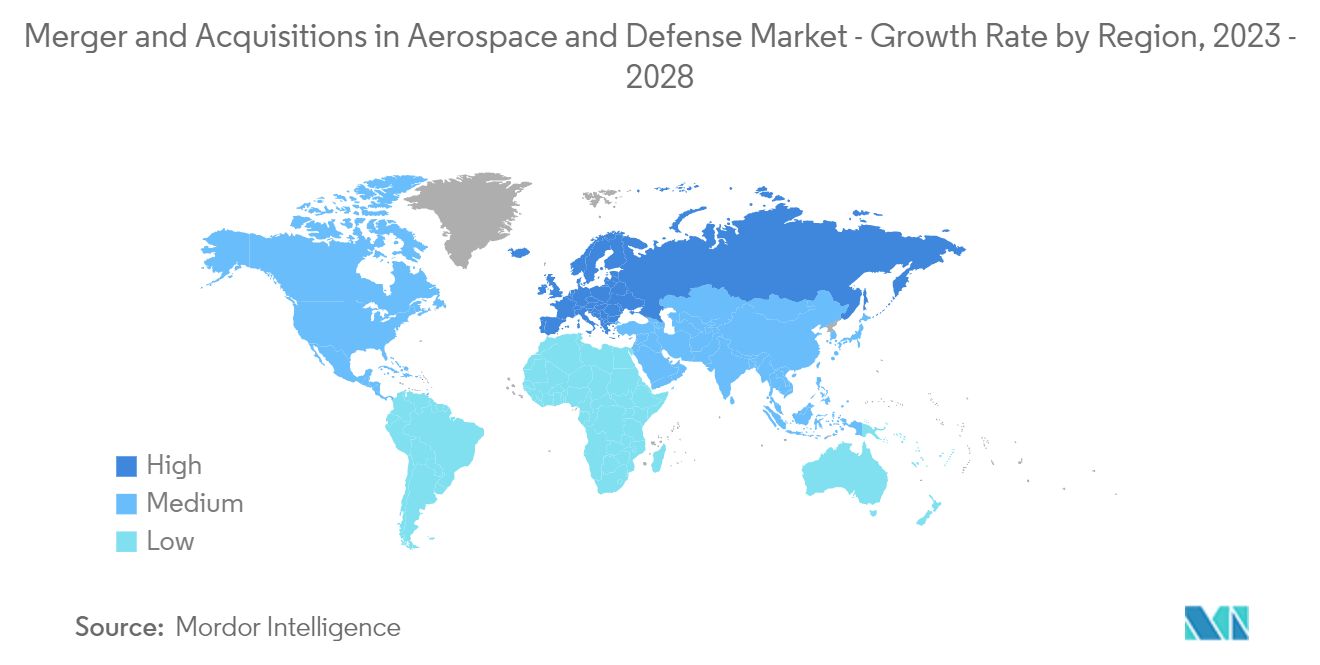

LEurope affichera la plus forte croissance au cours de la période de prévision

LEurope devrait afficher la croissance la plus élevée au cours de la période de prévision. LEurope dispose dun secteur de laviation et de la défense prospère en raison de lénorme demande des utilisateurs finaux et de la présence des plus grandes entreprises de laviation et de la défense dans la région. Airbus SE, Saab AB, THALES, BAE Systems, Dassault Aviation SA et Safran SA font partie des acteurs majeurs détenant des parts de marché importantes dans le secteur de l'aérospatiale et de la défense.

Un nombre croissant de voyageurs aériens, la construction croissante de nouveaux aéroports et laugmentation des livraisons davions stimulent le marché de laviation commerciale dans la région. En outre, la demande croissante davions daffaires et davions daviation générale ainsi que lachat croissant dhélicoptères pour de nombreuses applications stimulent le secteur de laviation. Les principaux acteurs du secteur aérospatial se concentrent sur les fusions et acquisitions pour développer leur activité.

Par exemple, en janvier 2023, Airbus Helicopters a finalisé lacquisition de la société allemande ZF Luftfahrttechnik. La société est un fabricant de composants dynamiques pour hélicoptères légers et moyens, y compris les services associés, avec une clientèle mondiale. En outre, l'entreprise est le fournisseur de composants MRO pour hélicoptères militaires. Avec cette acquisition, Airbus Helicopters a élargi sa gamme de capacités MRO et s'est doté de compétences supplémentaires dans le domaine des systèmes dynamiques. Par ailleurs, en avril 2022, Airbus Defence and Space a annoncé l'acquisition de DSI Datensicherheit GmbH (DSI DS), une société basée en Allemagne qui fournit des systèmes de cryptographie et de communication pour les systèmes aéroportés, spatiaux, navals et terrestres, certifiés par l'Office fédéral de l'information. Sécurité (BSI). La société opérera sous un nouveau nom Aerospace Data Security GmbH. Cette acquisition renforcerait les capacités de cryptographie d'Airbus et améliorerait le développement de systèmes sécurisés de bout en bout.

En outre, un nombre croissant de conflits transfrontaliers, de différends politiques et de tensions entre pays voisins ont créé une situation de guerre en Europe. La guerre russo-ukrainienne et les dépenses croissantes des pays de lOTAN pour renforcer les capacités de défense ont contribué à la croissance du marché étudié dans la région.

Ainsi, laugmentation des dépenses dapprovisionnement des fournisseurs et des entreprises dautres sociétés pour élargir leurs portefeuilles de produits devrait améliorer les performances globales et la clientèle de lentreprise, stimulant ainsi la croissance du marché étudié au cours de la période de prévision.

Aperçu du secteur des fusions et acquisitions aérospatiales

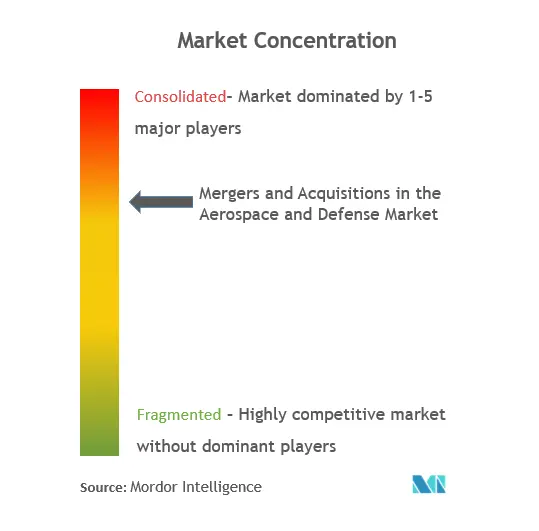

Le secteur AD comprend plusieurs acteurs et le marché est très concurrentiel. Certains des principaux acteurs du marché comprennent Parker Hannifin Corporation, The Boeing Company, Airbus SE, Raytheon Technologies Corporation et Safran, entre autres.

Dans le scénario actuel, les entreprises adoptent des stratégies dacquisition agressives pour remporter des contrats majeurs et accroître leur présence et leur domination sur le marché. Une stratégie de croissance diversifiée protège une entreprise des récessions économiques spécifiques à un pays. Cela a incité les acteurs historiques du secteur à acquérir plusieurs portefeuilles de produits concurrents afin d'acquérir un avantage concurrentiel sur le marché. En outre, plusieurs autres transactions de fusions et acquisitions devraient être finalisées dici la fin de lexercice 2020, entraînant une consolidation substantielle du marché.

Leaders du marché des fusions et acquisitions aérospatiales

Parker Hannifin Corporation

The Boeing Company

Airbus SE

Raytheon Technologies Corporation

Safran

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des fusions et acquisitions aérospatiales

En novembre 2022, Rheinmetall AG a annoncé avoir conclu un contrat d'achat avec Maxam Corp. Holding SL de Madrid pour acquérir la totalité du capital social d'Expal Systems SA de Madrid, un fabricant de munitions de renommée mondiale. La finalisation de la transaction, pour laquelle une date de clôture est recherchée à l'été 2023, est soumise à l'approbation des autorités de la concurrence et à d'autres contrôles réglementaires. Le prix d'achat convenu entre Rheinmetall et Maxam Corp., qui sera dû après la clôture, est basé sur une valeur d'entreprise de 1,2 milliard de dollars.

En janvier 2022, Leonardo a finalisé l'acquisition auprès de Square Lux Holding II S.à rl, une société de portefeuille contrôlée par des fonds conseillés par Kohlberg Kravis Roberts Co. LP, de 25,1 % des actions de HENSOLDT AG, un acteur allemand de premier plan dans le domaine le domaine des capteurs pour les applications de défense et de sécurité.

Segmentation de lindustrie des fusions et acquisitions aérospatiales

Les fusions et acquisitions (MA) dans les secteurs de laérospatiale et de la défense (AD) sont devenues une stratégie commerciale viable car elles aident les participants à améliorer leur savoir-faire technologique tout en atténuant les risques associés aux perturbations technologiques. De plus, les fusions et acquisitions facilitent la survie des deux entreprises et, dans la plupart des cas, aident les principaux acteurs à favoriser une croissance comparativement plus rapide que leurs concurrents.

Les fusions et acquisitions sur le marché de l'aérospatiale et de la défense sont segmentées en fonction du secteur et de la géographie. Par secteur, le marché est divisé en aérospatiale et défense. Par géographie, le marché est segmenté en Amérique du Nord, en Europe, en Asie-Pacifique, en Amérique latine, au Moyen-Orient et en Afrique. La taille du marché et les prévisions ont été fournies en valeur (en milliards USD) pour tous les segments ci-dessus.

| Aérospatial |

| La défense |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| l'Amérique latine |

| Moyen-Orient et Afrique |

| Secteur | Aérospatial |

| La défense | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché sur les fusions et acquisitions aérospatiales

Quelle est la taille du marché des fusions et acquisitions (MA) dans laérospatiale et la défense ?

La taille du marché des fusions et acquisitions (MA) dans laérospatiale et la défense devrait atteindre 196,70 milliards USD en 2024 et croître à un TCAC de 12,17 % pour atteindre 349,30 milliards USD dici 2029.

Quelle est la taille actuelle du marché des fusions et acquisitions (MA) dans laérospatiale et la défense ?

En 2024, la taille du marché des fusions et acquisitions (MA) dans le secteur de laérospatiale et de la défense devrait atteindre 196,70 milliards de dollars.

Qui sont les principaux acteurs des fusions et acquisitions (MA) sur le marché de laérospatiale et de la défense ?

Parker Hannifin Corporation, The Boeing Company, Airbus SE, Raytheon Technologies Corporation, Safran sont les principales sociétés opérant dans le domaine des fusions et acquisitions (MA) sur le marché de l'aérospatiale et de la défense.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des fusions et acquisitions (MA) dans laérospatiale et la défense ?

On estime que lEurope connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part des fusions et acquisitions (MA) sur le marché de laérospatiale et de la défense ?

En 2024, lAmérique du Nord représente la plus grande part de marché des fusions et acquisitions (MA) sur le marché de laérospatiale et de la défense.

Quelles années couvre ce marché des fusions et acquisitions (MA) dans laérospatiale et la défense, et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des fusions et acquisitions (MA) dans le secteur de laérospatiale et de la défense était estimée à 175,36 milliards de dollars. Le rapport couvre la taille historique du marché des fusions et acquisitions (MA) dans laérospatiale et de la défense pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des fusions et acquisitions (MA) dans laérospatiale et la défense pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des fusions et acquisitions aérospatiales

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des fusions et acquisitions aérospatiales 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des fusions et acquisitions aérospatiales comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.