Analyse du marché des logiciels dimagerie médicale

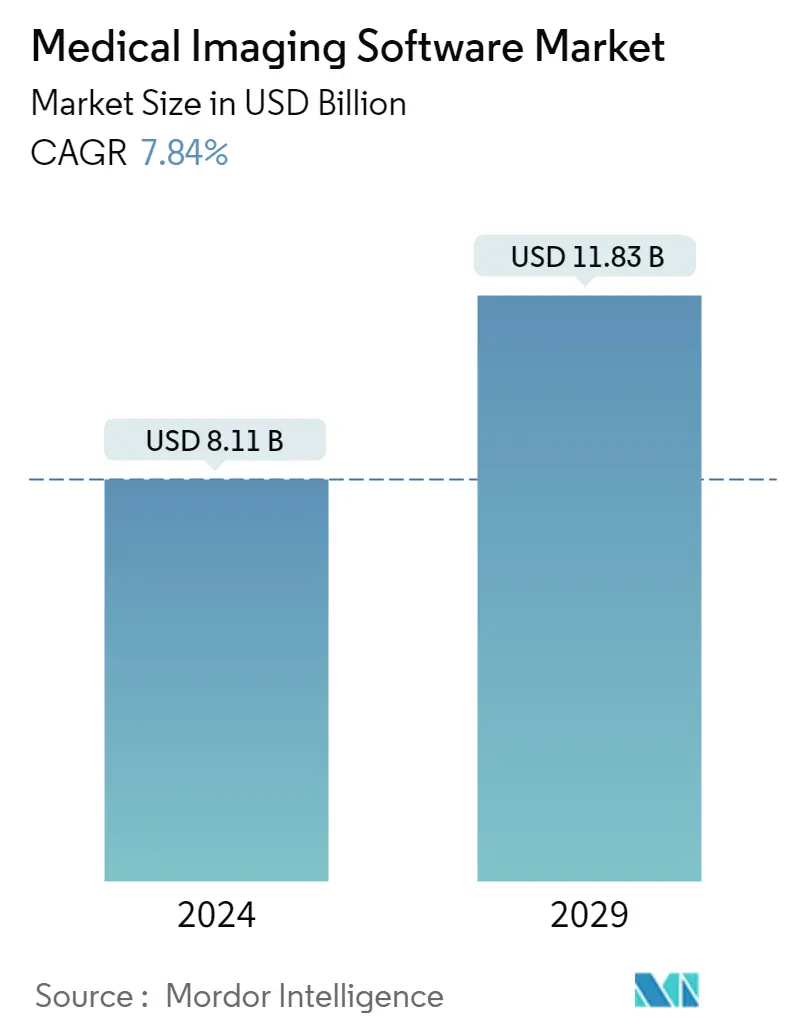

La taille du marché des logiciels dimagerie médicale est estimée à 8,11 milliards USD en 2024 et devrait atteindre 11,83 milliards USD dici 2029, avec une croissance de 7,84 % au cours de la période de prévision (2024-2029).

Lapprentissage automatique et lintelligence artificielle ont attiré le secteur de la santé car ces stratégies danalyse innovantes sont devenues plus précises et plus précises.

- Le besoin dun logiciel dimagerie médicale pour le traitement avancé des personnes souffrant darthrite, de cancer, etc. exige une version avancée. Cette image avancée est utilisée pour faire progresser les soins aux patients et améliorer la productivité opérationnelle en permettant aux médecins et autres professionnels de santé de fournir plus de détails sur létat des patients.

- Une augmentation de la demande de logiciels dimagerie diagnostique dans des applications telles que les soins dentaires, lorthopédie, la cardiologie, lobstétrique et la gynécologie, la mammographie, lurologie et la neurologie devrait contribuer à la croissance du marché.

- L'utilisation croissante d'équipements d'imagerie ultrasonique pour un diagnostic plus précoce, en particulier pour les troubles chroniques, est susceptible de stimuler la demande du marché. En outre, les progrès continus dans les technologies dimagerie, telles que le diagnostic assisté par ordinateur (CAO), devraient stimuler la demande pour ces systèmes. Ladoption de lintelligence artificielle (IA) dans limagerie médicale a transformé les tendances du marché ces dernières années et devrait avoir un impact positif sur la croissance future.

- Le coût élevé des équipements dimagerie, combiné à laugmentation des frais de mise en œuvre et de licence des logiciels, constitue la plus grande contrainte à lexpansion du marché, en particulier dans les pays où les scénarios de remboursement sont médiocres. Par exemple, la plupart des établissements de santé des pays en développement, comme les hôpitaux et les centres de diagnostic, ont des frais.

- Pendant la pandémie de COVID-19, diverses technologies dIA, dapprentissage automatique et dapprentissage profond ont été appliquées au traitement des images médicales, ce qui stimulera davantage lexpansion du marché. En raison de la demande croissante de solutions efficaces pour de meilleurs résultats pour les patients, les instituts de diagnostic et de recherche devraient devenir des utilisateurs finaux importants de solutions d'analyse d'images. En raison des progrès technologiques dans les applications médicales, le marché est en augmentation après la pandémie.

Tendances du marché des logiciels dimagerie médicale

Le segment des applications de cardiologie détient une part de marché importante

- Alors que la fréquence des maladies chroniques liées au cœur augmente à léchelle mondiale, la demande de logiciels dimagerie médicale augmente. Face à une demande aussi croissante, les principaux acteurs du marché se concentrent sur la RD et le lancement de nouveaux produits, ainsi que sur les coentreprises et les acquisitions, pour développer leurs activités.

- Par exemple, en mars 2022, Philips a annoncé Health Suite Interoperability, une plate-forme informatique de santé entièrement intégrée et basée sur le cloud, conçue pour répondre aux différentes exigences de flux de travail du secteur de l'imagerie.

- Il a été constaté que les logiciels dimagerie médicale améliorent la vitesse et la précision de lanalyse. Des acteurs clés du monde entier intègrent des technologies émergentes telles que lIA et le cloud computing pour introduire de nouvelles applications logicielles dimagerie médicale. Par exemple, Arterys, située à San Francisco, combine des algorithmes dIA dapprentissage profond avec le cloud computing. Artères conçues pour les IRM cardiaques afin d'aider à identifier les lésions anormales dans ces zones.

- En février 2022, Cleery a lancé Cleerly 2.2.0, une nouvelle version du logiciel qui suit les maladies cardiaques en fonction de la quantité et du type d'athérosclérose. De telles innovations de marché et lancements de nouveaux produits contribuent à élargir la taille du marché des logiciels dimagerie médicale.

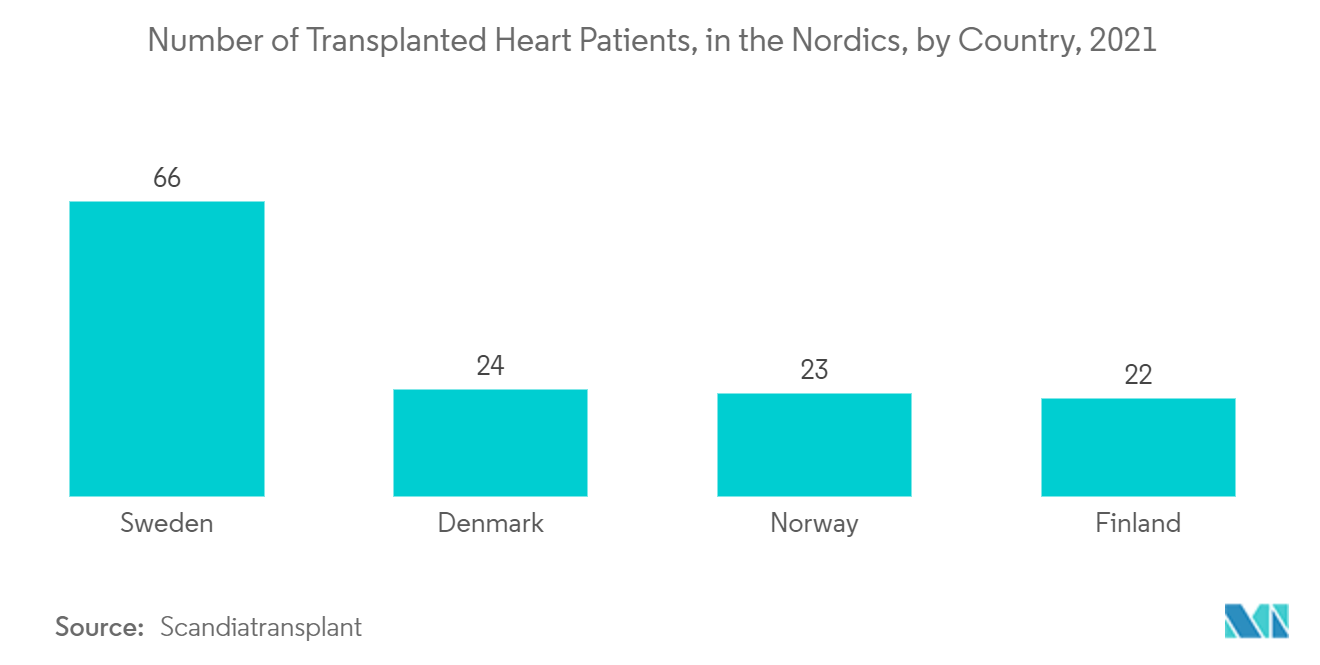

- Dans les problèmes cardiaques comme la transplantation cardiaque, un logiciel d'imagerie médicale est utilisé pour connaître l'analyse des données volumétriques et fonctionnelles. Selon Scandiatransplant, le nombre de receveurs de transplantation cardiaque dans les pays nordiques en 2021, la Suède comptait le nombre le plus important de patients cardiaques greffés, avec 66 personnes ayant reçu un nouveau cœur. Le Danemark a le deuxième plus grand nombre de greffes, avec 24 patients.

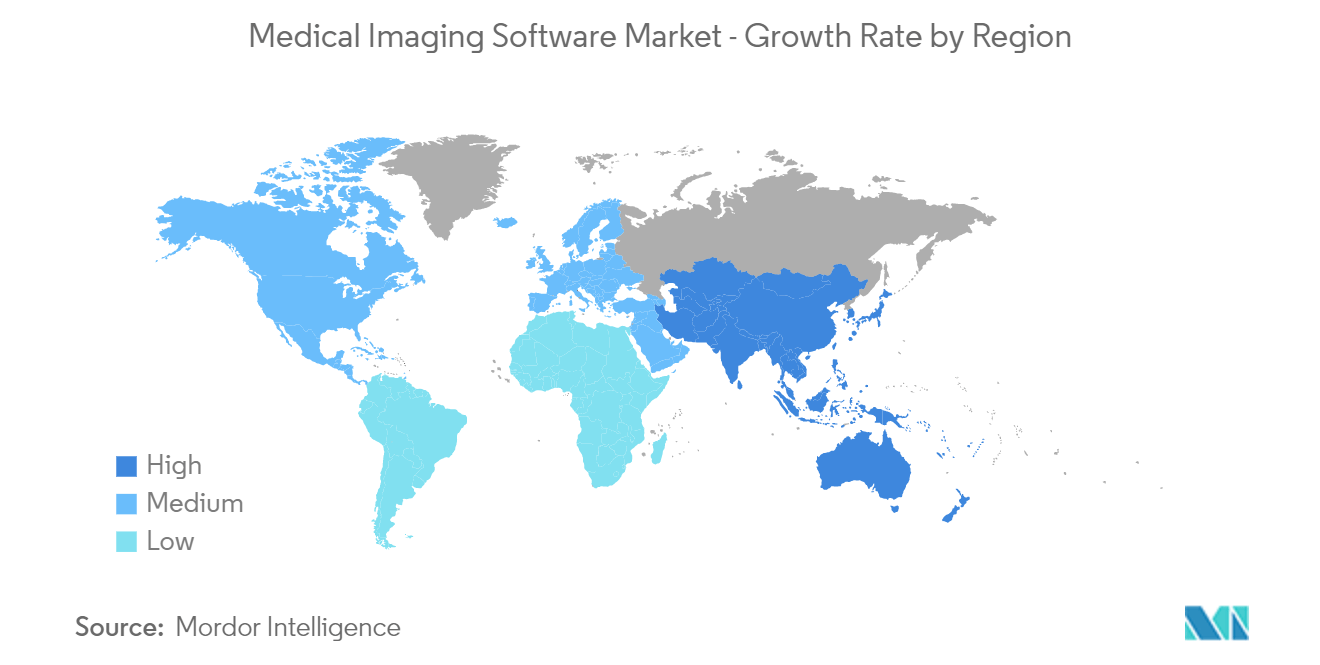

LAmérique du Nord devrait enregistrer le plus grand marché

- LAmérique du Nord devrait devenir le plus grand marché mondial pour les logiciels dimagerie médicale. La région dispose dun niveau considérablement élevé dinvestissements dans les infrastructures médicales, en particulier dans des pays comme les États-Unis, le Mexique et le Canada. Ce scénario, associé à la multitude croissante de matériel informatique dans la région, devrait stimuler la demande de logiciels dimagerie médicale.

- Cette expansion peut être attribuée à la disponibilité détablissements de santé bien établis, équipés déquipements de diagnostic modernes et à des mesures gouvernementales favorables visant à stimuler lutilisation de linformatique de santé dans cette région. En outre, laugmentation des investissements en RD et la présence de concurrents importants sur le marché alimentent lexpansion du marché régional.

- En octobre 2022, Enlitic, l'une des principales sociétés informatiques de soins de santé, a annoncé un nouveau partenariat avec MULTI Inc., un fournisseur de technologies de soins de santé proposant des pièces, des équipements et des services authentiques. Les deux organisations ont collaboré pour fournir la plateforme Enlitic Curie aux prestataires de soins de santé à travers les États-Unis afin d'aider les services de radiologie à accroître leur efficacité opérationnelle. À mesure que le besoin de soins aux patients de haute qualité augmente, les dirigeants des hôpitaux se concentrent sur la mise en place dopérations plus efficaces tout en élargissant les perspectives de revenus qui contribuent à de meilleurs résultats pour les patients. Pour atteindre ces objectifs, l'application Curie|ENDEX impacte les flux de travail de plusieurs utilisateurs au sein du service de radiologie.

- En conséquence, de nombreux fournisseurs de logiciels d'imagerie médicale s'orientent vers des technologies d'archives indépendantes du fournisseur (VNA) qui permettent d'accéder aux images de plusieurs réseaux et de les intégrer à des systèmes de dossiers de santé électroniques (HER) tiers ou centralisés.

- Selon l'estimation de l'American Cancer Society de janvier 2022, le nombre de nouveaux cas de cancer du poumon et des bronches enregistrés aux États-Unis s'élève à 2 36 740. On estime que le plus grand nombre de ces cas se situe en Floride. Laugmentation du nombre de patients atteints de cancer nécessite le recours à des logiciels dimagerie médicale.

Aperçu du marché des logiciels dimagerie médicale

La rivalité concurrentielle sur ce marché est élevée en raison d'acteurs dominants tels que General Healthcare Company (GE), Koninklijke Philips NV, Siemens Healthcare, Canon Medical Systems Corporation et Agfa Gevaert HealthCare, entre autres. Les acteurs de l'industrie développent constamment leurs portefeuilles de produits pour obtenir des avantages concurrentiels grâce à des fusions et acquisitions, des partenariats et des innovations constantes.

- Juin 2022 - Canon Medical Systems Corporation, qui propose une gamme complète de solutions d'imagerie médicale telles que des équipements de tomodensitométrie, d'IRM, d'échographie, de soins oculaires, de diagnostic et d'intervention à rayons X, des solutions d'imagerie mobile et une suite complète de solutions informatiques pour les soins de santé, a a élargi son partenariat avec la Société européenne de radiologie pour l'édition 2022 sur place à Vienne. Grâce à ce partenariat, Canon Medical propose ses solutions d'imagerie médicale aux patients ESR.

Leaders du marché des logiciels dimagerie médicale

-

General Healthcare Company (GE)

-

Koninklijke Philips N.V.

-

Siemens Healthcare

-

Canon Medical Systems Corporation

-

Agfa Gevaert HealthCare

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des logiciels dimagerie médicale

- Février 2022 - La Société européenne de radiologie et GE Healthcare ont renouvelé leur partenariat stratégique pour le Congrès européen de radiologie en ligne ECR 2022 du 2 au 6 mars 2022, et l'ECR 2022 sur place du 13 au 17 juillet à Vienne, en Autriche. GE Healthcare concentrerait ses efforts sur trois piliers stratégiques l'intelligence numérique et artificielle, l'expérience des patients, ainsi que la durabilité et la résilience.

- Juillet 2022 - Lors de l'ECR 2022, Canon Medical a lancé le Vantage Fortian. Le nouveau système d'IRM comprend des solutions de flux de travail innovantes, une amélioration de l'image et des technologies de numérisation accélérées, qui conduisent toutes à des temps de traitement IRM plus courts.

- Juillet 2022 - Calyx et Qynapse se sont associés pour accroître l'utilisation de techniques de neuroimagerie basées sur l'IA dans les essais cliniques d'options thérapeutiques pour les problèmes affectant le système nerveux central (SNC) ou le cerveau et la moelle épinière.

Segmentation de lindustrie des logiciels dimagerie médicale

L'imagerie médicale fait partie des pratiques de soins de santé du monde entier qui utilisent les dernières avancées technologiques, logiciels et équipements pour générer des représentations graphiques de l'intérieur d'un corps à des fins de diagnostic, d'analyse clinique et d'intervention médicale. La demande croissante de services de santé pour la population vieillissante a un impact significatif sur la croissance du secteur de la santé. Il est soutenu par les progrès médicaux et les améliorations de la médecine et de la technologie, qui affectent la demande de services de santé. Lavancée des plateformes 3D/4D et des plateformes dimagerie multimodalité agit comme catalyseur pour ce marché.

Le marché est segmenté par type dimagerie (imagerie 2D, imagerie 3D et imagerie 4D), par application (applications dentaires, applications orthopédiques, applications de cardiologie, applications dobstétrique et de gynécologie, applications de mammographie et applications durologie et de néphrologie) et par géographie. Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par type d'imagerie | Imagerie 2D | ||

| Imagerie 3D | |||

| Imagerie 4D | |||

| Par candidature | Applications dentaires | ||

| Applications orthopédiques | |||

| Applications en cardiologie | |||

| Applications en obstétrique et gynécologie | |||

| Applications de mammographie | |||

| Applications en urologie et néphrologie | |||

| Autres applications | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| L'Europe | Allemagne | ||

| France | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Reste de l'Asie-Pacifique | |||

| Reste du monde | l'Amérique latine | ||

| Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur les logiciels dimagerie médicale

Quelle est la taille du marché des logiciels dimagerie médicale ?

La taille du marché des logiciels dimagerie médicale devrait atteindre 8,11 milliards USD en 2024 et croître à un TCAC de 7,84 % pour atteindre 11,83 milliards USD dici 2029.

Quelle est la taille actuelle du marché des logiciels dimagerie médicale ?

En 2024, la taille du marché des logiciels dimagerie médicale devrait atteindre 8,11 milliards USD.

Qui sont les principaux acteurs du marché des logiciels dimagerie médicale ?

General Healthcare Company (GE), Koninklijke Philips N.V., Siemens Healthcare, Canon Medical Systems Corporation, Agfa Gevaert HealthCare sont les principales sociétés opérant sur le marché des logiciels dimagerie médicale.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des logiciels dimagerie médicale ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des logiciels dimagerie médicale ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des logiciels dimagerie médicale.

Quelles années couvre ce marché des logiciels dimagerie médicale et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des logiciels dimagerie médicale était estimée à 7,52 milliards de dollars. Le rapport couvre la taille historique du marché des logiciels dimagerie médicale pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des logiciels dimagerie médicale pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur lindustrie des logiciels dimagerie médicale

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des logiciels dimagerie médicale 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des logiciels dimagerie médicale comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)