Analyse du marché de la connectivité des dispositifs médicaux

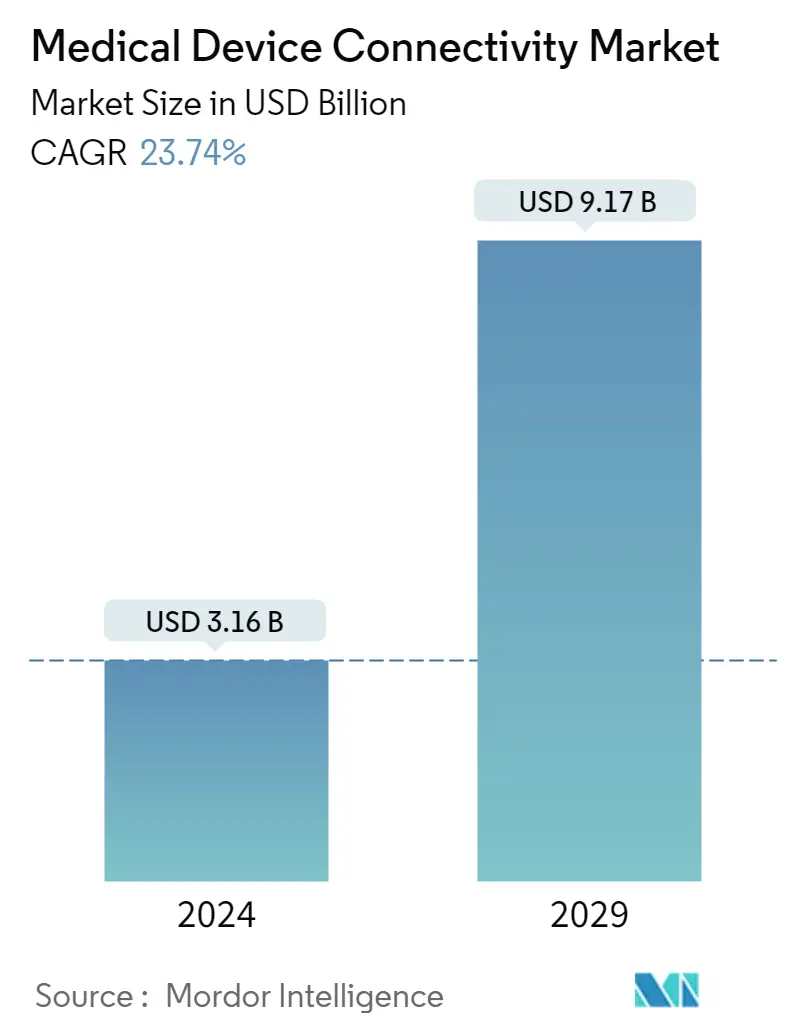

La taille du marché de la connectivité des dispositifs médicaux est estimée à 3,16 milliards USD en 2024 et devrait atteindre 9,17 milliards USD dici 2029, avec une croissance de 23,74 % au cours de la période de prévision (2024-2029).

La connectivité des dispositifs médicaux est lune des industries qui ont eu un impact positif en raison de la pandémie de COVID-19 en raison du vaste bassin de patients admis à lhôpital en raison de linfection. Par exemple, selon un article publié par De Gruyter, en août 2021, les progrès de la technologie de l'Internet des objets médicaux (IoMT) permettent de connecter tous les outils médicaux, bases de données médicales et appareils via Internet dans un réseau collaboratif, qui transmet intégration et analyse de données en temps réel. L'outil d'auto-évaluation du COVID-19 basé sur le cadre IoMT a capturé les signes et les symptômes au moyen de plusieurs questions d'enquête, stockant les données dans la base de données des patients COVID-19, puis analysant les données pour déterminer si une personne doit être testée pour le COVID-19 ou autre. des mesures pourraient être nécessaires. Le système de connectivité des dispositifs médicaux a démontré sa capacité à améliorer les résultats en matière de santé et à réduire le chaos pendant la pandémie, ce qui a permis aux hôpitaux de prendre conscience de l'avantage du système de connectivité des dispositifs médicaux par rapport aux systèmes manuels. Par conséquent, la demande de systèmes de connectivité pour dispositifs médicaux a augmenté, ce qui a finalement entraîné la croissance du marché.

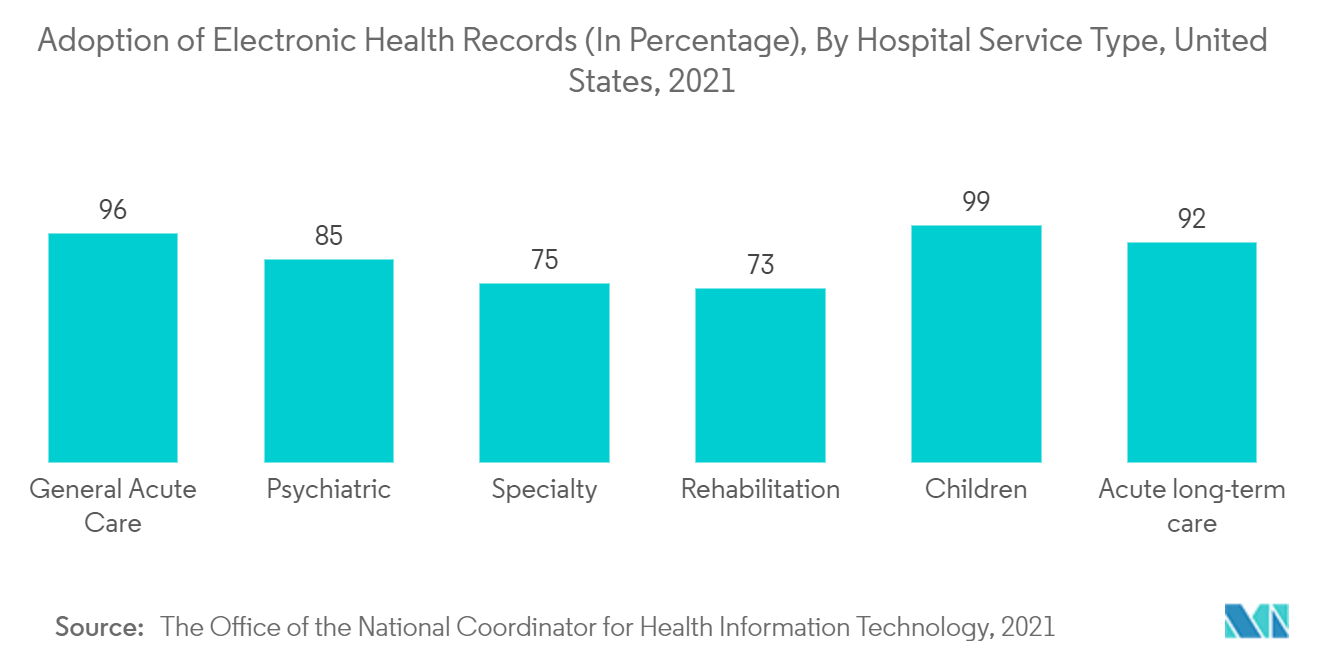

Les principaux facteurs de croissance du marché comprennent la mise en œuvre croissante de dossiers de santé électroniques et de systèmes déchange dinformations sur la santé, une augmentation de la demande de technologies de télésanté et de télémédecine, ainsi que les progrès technologiques dans les technologies sans fil et les dispositifs médicaux compatibles Bluetooth. Par exemple, selon un article publié par Cox Communications, Inc., en mai 2022, Bluetooth Low Energy (BLE) a été développé et a utilisé la technologie Bluetooth pour le suivi. BLE utilise des logiciels et des passerelles via des téléphones portables et d'autres appareils. Il permet une technologie sans fil à faible consommation, prolongeant la durée de vie de la batterie tout en permettant aux appareils de communiquer entre eux. La grande majorité des smartphones et tablettes sont compatibles BLE, ce qui les rend parfaits pour un contact plus étroit. Par ailleurs, en septembre 2021, la Faculté de Santé Sexuelle et Reproductive (FSRH) et le Collège Royal des Obstétriciens et Gynécologues (RCOG) ont uni leurs forces pour lancer une nouvelle campagne de diffusion d'informations sur la télémédecine pour l'avortement médicamenteux précoce (EMA). Ainsi, le taux dadoption croissant des services de télémédecine affecte directement la croissance du marché de la connectivité des dispositifs médicaux.

Les entreprises sont activement impliquées dans le développement de nouveaux produits et dans des collaborations pour étendre leur empreinte. Par exemple, en octobre 2021, Royal Philips a lancé des pilotes de périphériques permettant l'intégration et l'interopérabilité, Philips Capsule Medical Device Information Platform (MDIP). Philips Capsule MDIP intégré à la plateforme Philips HealthSuite, installée dans plus de 3000 établissements de santé dans le monde. Philips Capsule MDIP capture des données cliniques en streaming et les transforme en informations exploitables pour la gestion des soins aux patients, dans le but d'améliorer la collaboration entre les équipes soignantes, de rationaliser les flux de travail cliniques et d'augmenter la productivité. Un tel développement devrait stimuler la croissance du marché au cours de la période de prévision.

Par conséquent, les facteurs mentionnés ci-dessus sont attribués collectivement à la croissance du marché étudié au cours de la période de prévision. Cependant, le coût élevé du déploiement et de linstallation complète limitant ladoption de solutions avancées devrait entraver la croissance du marché au cours de la période de prévision.

Tendances du marché de la connectivité des dispositifs médicaux

Le segment des technologies sans fil par technologie devrait connaître une croissance significative au cours de la période de prévision

La technologie sans fil comprend le contrôle et la programmation d'un dispositif médical, la surveillance des patients à distance ou le transfert des données des patients du dispositif médical vers une autre plate-forme, telle qu'un téléphone portable. Les principaux facteurs à lorigine de la croissance du marché comprennent les progrès technologiques croissants et ladoption accrue de la connectivité des dispositifs médicaux sans fil dans les établissements de santé. Par exemple, la technologie sans fil radiofréquence et le Bluetooth Low Energy (BLE) dans les dispositifs médicaux fournissent des recommandations pour développer et prendre en charge des dispositifs médicaux sans fil sûrs et efficaces. Les fabricants de dispositifs médicaux sont encouragés à lire ce guide et à consulter les normes reconnues et les documents d'orientation associés pour faciliter le développement, les tests, la soumission réglementaire et l'utilisation de dispositifs médicaux sans fil. Par exemple, selon le RFiD Discovery 2022, un système d'identification unique des dispositifs médicaux est exigé par la règle UDI (Unique Device Identification) de la FDA américaine. Cela signifie que chaque dispositif médical utilisé aux États-Unis doit être marqué d'un identifiant unique de dispositif (UDI) qui peut être lu à la fois par les humains et les machines. La demande de technologies avancées alimente le segment du marché des technologies sans fil.

En outre, les sociétés sont activement impliquées dans le développement de nouveaux produits et dans des collaborations visant à étendre leur empreinte dans le segment des technologies sans fil. Par exemple, en septembre 2021, CareVention HealthCare a lancé un service de surveillance à distance des patients qui utilise des biocapteurs et l'intelligence artificielle pour surveiller les signes vitaux des patients et alerter les prestataires de soins de santé si nécessaire.

Par conséquent, les facteurs mentionnés ci-dessus devraient stimuler la croissance segmentaire du marché au cours de la période de prévision.

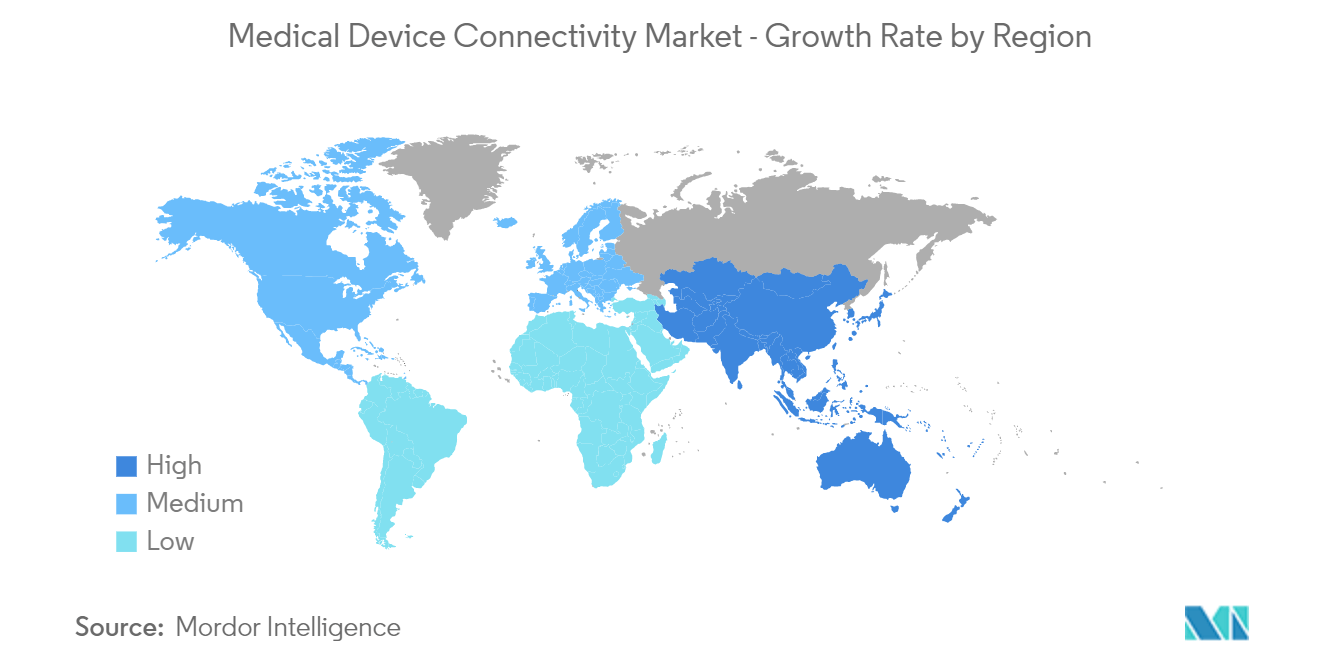

LAmérique du Nord devrait détenir une part de marché importante au cours de la période de prévision

La connectivité des appareils médicaux est un élément en croissance rapide des soins de santé en Amérique du Nord en raison du fardeau croissant des maladies chroniques et de ladoption massive de technologies de santé avancées. L'adoption de la télémédecine a amélioré la gestion des soins, la qualité de vie des patients et réduit les dépenses de santé. Par exemple, selon le rapport 2021 de l'Institut canadien d'information sur la santé, les dépenses de santé au Canada ont augmenté pour atteindre 308,1 milliards USD en 2021, contre 301,5 milliards USD en 2020. De même, selon le rapport 2022 des Centers for Medicare et Medicaid Services ( CMS), les dépenses de santé des États-Unis s'élevaient à environ 4300 milliards de dollars, soit une augmentation d'environ 173 milliards de dollars par rapport à l'année précédente. Ainsi, laugmentation des dépenses de santé devrait créer des opportunités pour la télémédecine, propulsant ainsi la croissance du marché.

De plus, les gouvernements et les entreprises sont engagés dans linnovation et linitiative sur le marché de la connectivité des dispositifs médicaux, stimulant ainsi la croissance au cours de la période de prévision. Par exemple, en octobre 2021, le Centre d'excellence en santé numérique (DHCoE) de la FDA a organisé un atelier public sur la transparence des dispositifs médicaux basés sur l'intelligence artificielle et l'apprentissage automatique. L'atelier faisait suite à la liste récemment publiée de près de 350 dispositifs médicaux compatibles AI/ML. L'atelier visait à faire avancer les objectifs du DHCoE de la FDA visant à donner aux parties prenantes les moyens de faire progresser les soins de santé en favorisant une innovation responsable et de haute qualité en matière de santé numérique.

Ainsi, compte tenu des facteurs ci-dessus, le marché de la télémédecine devrait connaître une croissance significative en Amérique du Nord au cours de la période de prévision.

Aperçu du marché de la connectivité des dispositifs médicaux

Le marché de la connectivité des dispositifs médicaux est de nature consolidée en raison de la présence de plusieurs sociétés opérant à léchelle mondiale et régionale. Le paysage concurrentiel comprend une analyse de quelques entreprises internationales et locales qui détiennent des parts de marché et sont bien connues, notamment Capsule Technologies, Inc., Cerner Corporation, Cisco Systems, GE Healthcare, Ihealth Lab, Infosys, Koninklijke Philips NV, Lantronix, Inc. et NantHealth, Inc., entre autres.

Leaders du marché de la connectivité des dispositifs médicaux

-

Capsule Technologies, Inc.

-

Cerner Corporation

-

Cisco Systems

-

GE Healthcare

-

Infosys Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la connectivité des dispositifs médicaux

- Juillet 2022 Abbott a annoncé avoir reçu la désignation de dispositif révolutionnaire de la Food and Drug Administration des États-Unis pour son système de stimulation cérébrale profonde (DBS).

- Mars 2022 Cognosos, Inc., l'un des principaux fournisseurs de services de localisation en temps réel (RTLS), a lancé LocationAI, un moteur de localisation très précis basé sur l'apprentissage automatique, dans sa plateforme de suivi des actifs pour les hôpitaux et les établissements de santé.

Segmentation de lindustrie de la connectivité des dispositifs médicaux

Conformément à la portée du rapport, la connectivité des dispositifs médicaux est la formation et le maintien d'une connexion par laquelle les données sont transférées entre un dispositif médical, tel qu'un moniteur patient et un système d'information. Le marché de la connectivité des dispositifs médicaux est segmenté par produits et services (solutions de connectivité des dispositifs médicaux et services de connectivité des dispositifs médicaux), technologie (technologies filaires, technologies sans fil et technologies hybrides), utilisateur final (hôpitaux, centres de soins ambulatoires et autres) et Géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par produit et service | Solutions de connectivité pour dispositifs médicaux | ||

| Services de connectivité des dispositifs médicaux | |||

| Par technologie | Technologies filaires | ||

| Technologies sans fil | |||

| Technologies hybrides | |||

| Par utilisateur final | Hôpitaux | ||

| Centres de soins ambulatoires | |||

| Autres | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

FAQ sur les études de marché sur la connectivité des dispositifs médicaux

Quelle est la taille du marché de la connectivité des dispositifs médicaux ?

La taille du marché de la connectivité des dispositifs médicaux devrait atteindre 3,16 milliards USD en 2024 et croître à un TCAC de 23,74 % pour atteindre 9,17 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la connectivité des dispositifs médicaux ?

En 2024, la taille du marché de la connectivité des dispositifs médicaux devrait atteindre 3,16 milliards USD.

Qui sont les principaux acteurs du marché de la connectivité des dispositifs médicaux ?

Capsule Technologies, Inc., Cerner Corporation, Cisco Systems, GE Healthcare, Infosys Limited sont les principales sociétés opérant sur le marché de la connectivité des dispositifs médicaux.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la connectivité des dispositifs médicaux ?

On estime que lEurope connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la connectivité des dispositifs médicaux ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de la connectivité des dispositifs médicaux.

Quelles années couvre ce marché de la connectivité des dispositifs médicaux et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la connectivité des dispositifs médicaux était estimée à 2,55 milliards de dollars. Le rapport couvre la taille historique du marché du marché de la connectivité des dispositifs médicaux pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la connectivité des dispositifs médicaux pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Healthcare IT Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur lindustrie des solutions de connectivité pour dispositifs médicaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des solutions de connectivité pour dispositifs médicaux 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des solutions de connectivité pour dispositifs médicaux comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.