Analyse du marché des moteurs de propulsion marins

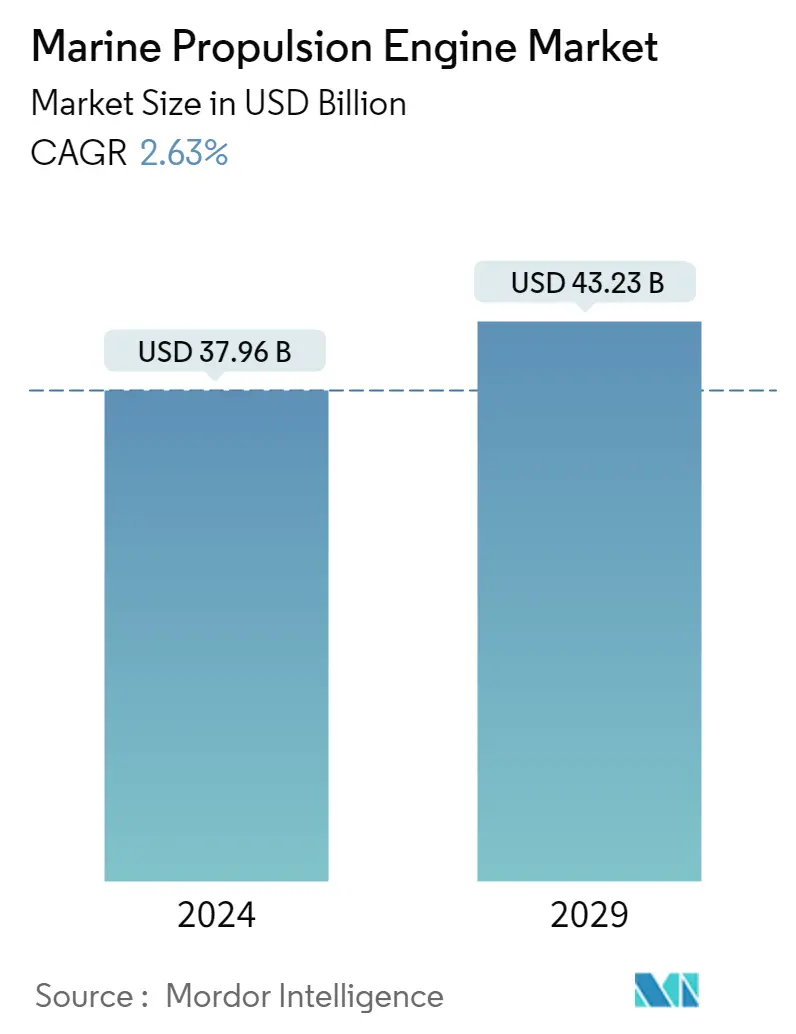

La taille du marché des moteurs de propulsion marins est estimée à 37,96 milliards USD en 2024 et devrait atteindre 43,23 milliards USD dici 2029, avec une croissance de 2,63 % au cours de la période de prévision (2024-2029).

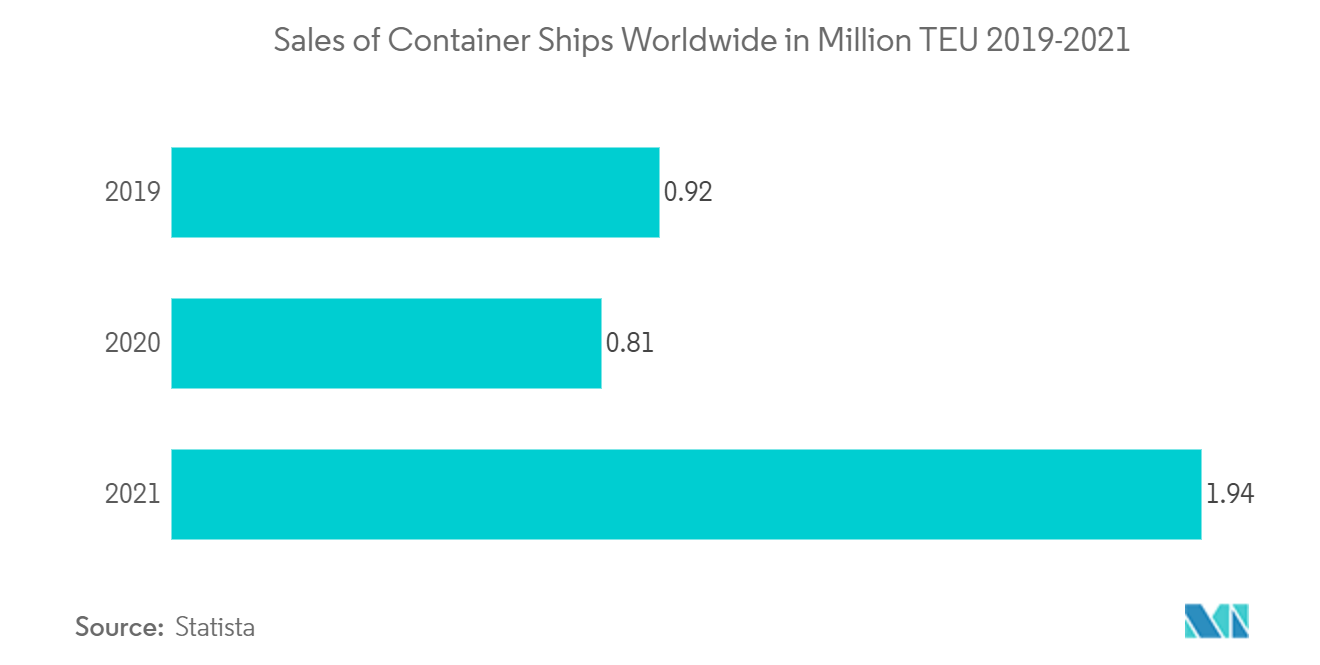

Lépidémie de COVID-19 a entravé la croissance du marché des moteurs de propulsion marine avec des confinements continus et le ralentissement économique qui a suivi à travers le monde. La mobilité maritime a diminué de 13,77 % pendant la pandémie de COVID-19 dans le monde. Les navires se sont retrouvés bloqués dans les eaux car ils nétaient pas autorisés à entrer dans les ports et les compagnies maritimes ont dû supporter des coûts supplémentaires pour maintenir leurs navires bloqués dans les eaux internationales. En 2020, les restrictions de voyage ont également entraîné une baisse de 42,77 % du secteur des croisières dans le monde. Ces facteurs ont entraîné une baisse considérable de la demande de nouveaux navires, ce qui a eu un impact négatif sur les marchés de la construction navale et des moteurs de propulsion marine. Limpact à court terme le plus important sur les moteurs marins sest fait sentir au niveau des chaînes dapprovisionnement. Cependant, après la pandémie, alors que les restrictions commencent à sassouplir, le marché devrait prendre de lampleur au cours de la période de prévision.

- En juin 2020, Hyundai Heavy Industries a fusionné ses activités de construction navale et offshore en une seule entité pour atténuer l'impact du COVID 19.

Le marché des moteurs de propulsion marine est stimulé par le besoin de moteurs plus rapides, plus propres et économes en carburant. L'Organisation maritime internationale (OMI) a rédigé une nouvelle règle selon laquelle la teneur en soufre du carburant marin sera réduite de 3,5 % à 0,5 %. Cette nouvelle réglementation devrait réduire les émissions des navires de 77 %. Cette évolution a amené les exploitants de navires à réduire la teneur en soufre des carburants, tels que le gazole marin, stimulant ainsi la demande d'électrification des navires.

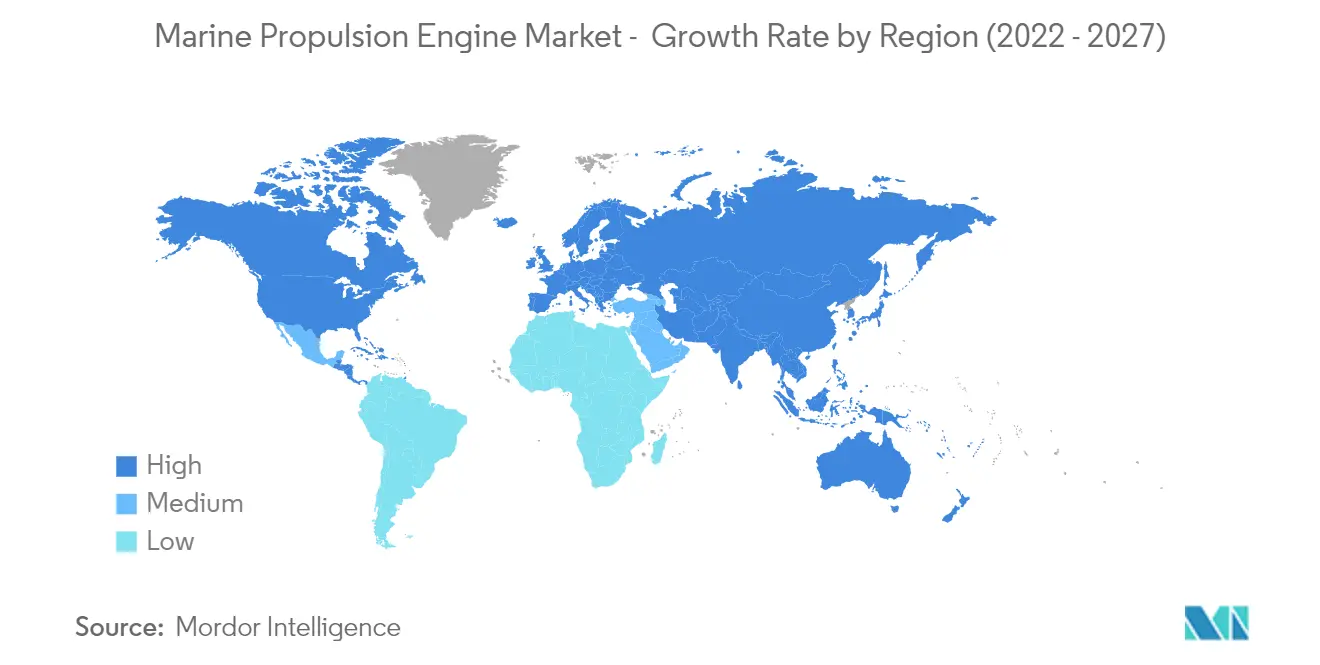

La région Asie-Pacifique devrait connaître une croissance rapide au cours de la période de prévision en raison de laugmentation du commerce international et des exportations de la région. L'Inde et la Chine sont devenues des centres d'affaires majeurs dans la région, avec un rythme accru d'activités dans le secteur de la fabrication maritime et du commerce maritime en raison de la présence de ports comme Shanghai, Hong Kong, Nhava Shava (Inde) et Singapour.. La croissance sur le marché de lAsie-Pacifique sera également tirée par le développement de nouvelles technologies par les principaux acteurs.

- En septembre 2022, le ministère des Océans et de la Pêche de Corée du Sud a confié à Daewoo Shipbuilding Marine Engineering la construction du premier remorqueur propulsé à l'hydrogène du pays d'ici 2026, dans le cadre des efforts du pays visant à développer des navires respectueux de l'environnement et de grande valeur.

Tendances du marché des moteurs de propulsion marins

Le marché des moteurs de propulsion marins devrait croître à un rythme constant au cours de la période de prévision

Actuellement, quelque 100 000 navires marchands naviguent dans les mers et les océans, avec une puissance installée allant d'environ 1 à 100 mégawatts (MW) par navire. À de très rares exceptions près, tous ces navires sont propulsés par des moteurs diesel, et la majorité d'entre eux disposent d'un système de propulsion directe tandis que certains disposent d'une propulsion diesel-électrique ou d'un système hybride. Les moteurs diesel sont privilégiés pour les applications de propulsion marine en raison de leur puissance et de leur couple inégalés. Les principaux acteurs du marché planifient et lancent les derniers produits pour attirer davantage de clients et gagner des parts de marché.

- En septembre 2022, MAN Energy Solutions SE a lancé la nouvelle famille de moteurs MAN 49/60 au salon SMM à Hambourg, en Allemagne. Le moteur est capable de fonctionner au GNL, au diesel et au fioul lourd, ainsi quaux biocarburants et au gaz naturel synthétique. Le moteur est un moteur à quatre temps. L'entreprise affirme que le moteur bicarburant constitue une étape intermédiaire importante dans la transition vers un transport maritime propre.

- En septembre 2022, Wartsila Corporation a lancé son premier moteur marin Wartsila 25, fonctionnant à l'ammoniac. Il s'agit d'un moteur marin à quatre temps à vitesse moyenne basé sur la technologie de plate-forme modulaire de Wartsila, qui offre le double avantage d'un rendement énergétique accru et d'une réduction des émissions aux propriétaires et aux exploitants de navires.

Un autre facteur majeur qui devrait stimuler le marché est laugmentation des commandes de méthaniers en raison de la demande croissante de GNL dans le monde.

- En septembre 2022, 255 méthaniers ont été commandés dans le monde, soit une augmentation par rapport aux 100 méthaniers commandés en 2021 (de janvier 2022 à septembre 2022), ce qui représente le plus grand nombre de méthaniers commandés au cours des 22 dernières années.

La région Asie-Pacifique devrait croître à un rythme significatif au cours de la période de prévision

LAsie-Pacifique devrait détenir une part importante du marché des moteurs de propulsion marine et devrait maintenir sa domination tout au long de la période de prévision.

Cette tendance est attribuée à la présence dans la région des trois principaux pays constructeurs navals au monde – la Chine, la Corée du Sud et le Japon. Certains des ports les plus fréquentés au monde, Shanghai, Hong Kong et Singapour, se trouvent également en Asie-Pacifique, faisant de la région la plus grande plaque tournante du transport maritime au monde. Le Bangladesh, lInde, le Vietnam et les Philippines connaissent également une croissance considérable de leur secteur de la construction navale. Certaines des plus grandes compagnies maritimes du monde, comme COSCO, NYK Line et Evergreen Marine Corporation, sont basées dans la région. Ces facteurs garantissent une demande saine de navires et de moteurs de propulsion marine en Asie-Pacifique.

Les autorités chinoises ont rendu les exigences en matière d'émissions encore plus strictes que les réglementations de l'Organisation maritime internationale (OMI). La réglementation chinoise GB15097, communément appelée C1 et C2, inclut des limites pour les particules (PM). Ainsi, des acteurs clés lancent de nouveaux moteurs qui répondent à ces normes démissions strictes, qui stimulent encore davantage le marché en Asie-Pacifique.

- En septembre 2022, Wartsila Corporation a annoncé des commandes pour ses nouveaux moteurs Wartsila 20 en Chine. Ces moteurs sont équipés du réducteur d'émissions Wartsila NOR NOX pour se conformer aux normes chinoises d'émissions Stage II, communément appelées C2.

La majeure partie du marché des moteurs de propulsion marine en Asie-Pacifique est détenue par des acteurs sud-coréens, chinois et japonais. Cependant, au cours des dernières années, des entreprises locales ont lancé de nouveaux produits pour conquérir une part de marché. Par exemple,.

- En juillet 2022, le gouvernement indien a annoncé la fabrication locale de moteurs diesel pour la marine indienne. Linitiative verra probablement une participation majeure du secteur privé du pays. En mai 2021, Hindustan Aeronautics Limited (HAL) et Rolls-Royce ont signé un protocole d'accord pour soutenir l'installation, l'emballage, la commercialisation et les services des moteurs marins Rolls-Royce MT30 en Inde. Dans le cadre de ce protocole d'accord, Rolls Royce et HAL travailleront ensemble pour la première fois dans le domaine des applications marines.

Aperçu du marché des moteurs de propulsion marins

Le marché des moteurs de propulsion marine est modérément consolidé en raison de la présence d'acteurs clés comme MAN Energy Solutions SE, Wartsila Corporation, Hyundai Heavy Industries Co. Ltd, Yanmar Co. Ltd et MaK, une filiale de Caterpillar Marine. Ces entreprises se concentrent continuellement sur l'innovation de produits pour fournir aux clients des solutions client respectueuses de l'environnement, flexibles, économiquement rationnelles et efficaces. Les entreprises tentent d'étendre la valeur de leur marque sur le marché par le biais de coentreprises et de lancements de nouveaux produits.

- En octobre 2022, Volvo Penta et CMB.TECH ont annoncé un partenariat pour développer des solutions bi-carburant alimentées à l'hydrogène destinées à des applications marines et terrestres. La collaboration se concentrera sur le pilotage de projets dindustrialisation à petite échelle et sur la garantie de laccès aux technologies de réduction des émissions de gaz à effet de serre.

- En septembre 2022, MAN Energy Solutions SE et Makita Corporation ont signé un accord de trois ans pour fournir les services MAN PrimeServ sur les systèmes SCR-HP utilisés dans les moteurs marins à deux temps MAN fabriqués par Makita sous licence.

- En décembre 2021, Caterpillar Marine a lancé le nouveau moteur Cat C32B de 2 025 mhp.

Leaders du marché des moteurs de propulsion marins

-

Caterpillar Marine (MaK)

-

Hyundai Heavy Industries Ltd.

-

Yanmar Co. Ltd.

-

MAN Energy Solutions SE

-

Wartsila Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des moteurs de propulsion marins

- Novembre 2022 Volvo Penta reçoit une commande de deux moteurs D16-650 IMO III de la part de l'administration maritime suédoise, Sjöfartsverket, pour leurs patrouilleurs de remplacement. Ces moteurs sont certifiés conformes aux réglementations sur les émissions Tier III de lOMI (Organisation maritime internationale).

- Octobre 2022 MAN Energy Solutions SE remporte une commande de six moteurs MME-LGIM alimentés au méthanol auprès de la division de construction navale de Hyundai Heavy Industries (HHI-SBD). Les moteurs sont destinés à être installés sur six porte-conteneurs de 17 000 EVP en construction pour AP Moller - Maersk.

- Octobre 2022 Rolls-Royce MTU a présenté pour la première fois de nouveaux systèmes de carburant au méthanol, hybrides et à hydrogène pour la propulsion navale au salon Euronaval qui s'est tenu à Paris, en France.

- Septembre 2022 Wider en Italie a annoncé deux moteurs marins à vitesse variable MAN 12V175D-MEV pour son nouveau projet Moonflower 72, composé de deux moteurs à vitesse variable de 1860 kW et d'une batterie de 1 MWh.

- En septembre 2022, Wartsila Corporation a obtenu des commandes de machines de propulsion pour quatre navires de pêche en cours de construction au chantier naval de Kartsensens au Danemark. Deux de ces navires seront livrés à des entreprises de pêche islandaises tandis que les deux autres seront livrés à des propriétaires norvégiens individuels.

- Septembre 2022 Wartsila Corporation a annoncé une commande pour fournir et intégrer l'ensemble de systèmes électriques pour un navire de recherche allemand en cours de construction dans le cadre du projet Meteor IV par le consortium Meyer-Fassmer-Special Shipbuilding Division.

- Mai 2022 Yanmar Co. Ltd a livré trois moteurs marins à la société de pêche chilienne Naviera Orca Chile SA pour son nouveau navire de transport de poisson MV Orca Yka. Le navire transportant du poisson mesure 9,3 m sur 15 m et a une capacité de 2 800 mètres cubes.

Segmentation de lindustrie des moteurs de propulsion marins

La propulsion marine est le système ou le mécanisme utilisé pour générer une poussée qui permet à un petit bateau ou même à un navire de se déplacer sur les voies navigables. Les navires modernes sont généralement équipés de systèmes mécaniques constitués d'un moteur électrique faisant tourner une hélice ou même de pompes-jets ou d'une turbine. Ils utilisent des moteurs alternatifs comme principale source dénergie.

Le marché est segmenté par type de moteur, type dapplication, type de navire et géographie. Par type de moteur, le marché est segmenté en diesel, turbine à gaz, moteur naturel et autres types de moteurs. Par type dapplication, le marché est segmenté en passagers, commerciaux et défense. Par type de navire, le marché est segmenté en porte-conteneurs, pétroliers, vraquiers, navires offshore, navires de guerre et navires à passagers. Par géographie, le marché est segmenté en Amérique du Nord, en Europe, en Asie-Pacifique et dans le reste du monde.

| Type de moteur | Diesel | ||

| Turbine à gaz | |||

| Moteur naturel | |||

| Autres types de moteurs | |||

| Type de demande | Passager | ||

| Commercial | |||

| La défense | |||

| Type de navire | Porte-conteneurs | ||

| Pétrolier | |||

| Vraquier | |||

| Navire offshore | |||

| Navire naval | |||

| Navire à passagers | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Reste de l'Amérique du Nord | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Reste du monde | Brésil | ||

| Autres pays | |||

FAQ sur les études de marché sur les moteurs de propulsion marins

Quelle est la taille du marché des moteurs de propulsion marins ?

La taille du marché des moteurs de propulsion marins devrait atteindre 37,96 milliards USD en 2024 et croître à un TCAC de 2,63 % pour atteindre 43,23 milliards USD dici 2029.

Quelle est la taille actuelle du marché des moteurs de propulsion marins ?

En 2024, la taille du marché des moteurs de propulsion marins devrait atteindre 37,96 milliards de dollars.

Qui sont les principaux acteurs du marché des moteurs de propulsion marins ?

Caterpillar Marine (MaK), Hyundai Heavy Industries Ltd., Yanmar Co. Ltd., MAN Energy Solutions SE, Wartsila Corporation sont les principales sociétés opérant sur le marché des moteurs de propulsion marins.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des moteurs de propulsion marins ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des moteurs de propulsion marins ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché des moteurs de propulsion marins.

Quelles années couvre ce marché des moteurs de propulsion marins et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des moteurs de propulsion marins était estimée à 36,99 milliards de dollars. Le rapport couvre la taille historique du marché du marché des moteurs de propulsion marins pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des moteurs de propulsion marins pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Auto Parts Reports

Popular Automotive Reports

Other Popular Industry Reports

Rapport sur l'industrie des moteurs marins

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des moteurs marins 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des moteurs marins comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.