Analyse du marché des services dinfrastructure informatique gérés

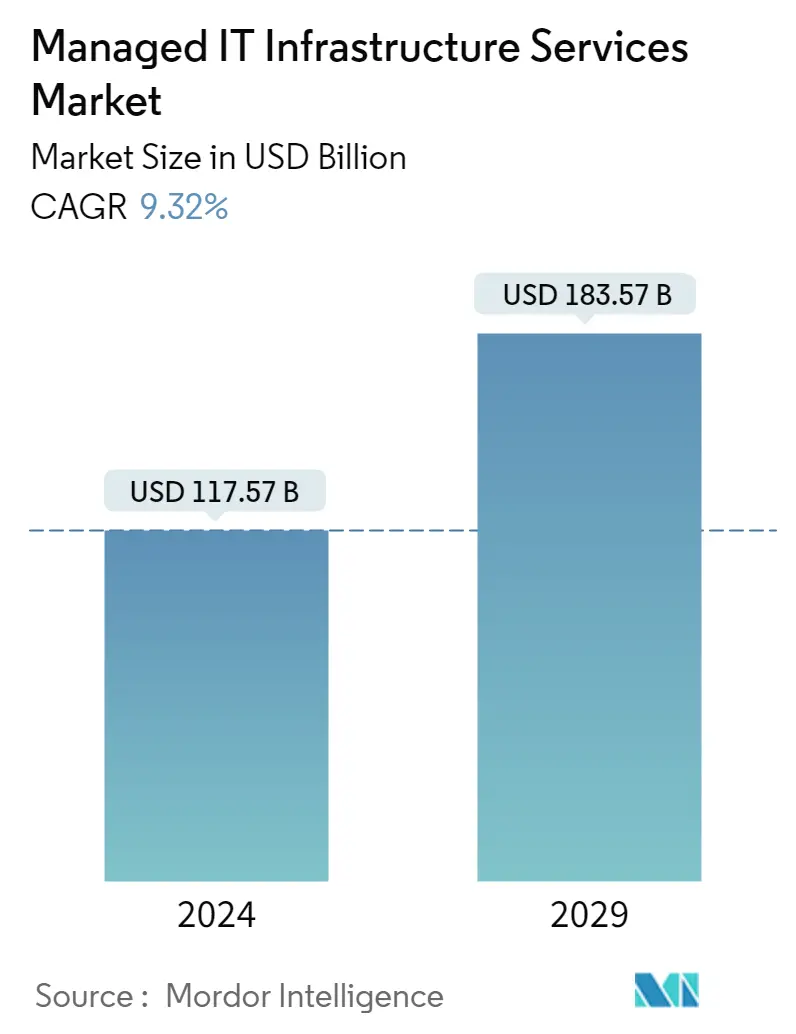

La taille du marché des services dinfrastructure informatique gérés est estimée à 117,57 milliards USD en 2024 et devrait atteindre 183,57 milliards USD dici 2029, avec un TCAC de 9,32 % au cours de la période de prévision (2024-2029).

- Les entreprises qui ont du mal à trouver un équilibre entre garantir le fonctionnement de leur infrastructure informatique à des niveaux de performance optimaux et gérer simultanément les coûts associés recrutent de plus en plus de fournisseurs proposant des services d'infrastructure. Les services d'infrastructure gérés aident différents secteurs industriels à se concentrer uniquement sur leur cœur de métier.

- Ces services sont principalement adoptés dans le secteur informatique, où l'optimisation des coûts, l'accent mis sur les compétences de base et la sécurité des données restent des préoccupations majeures. Cependant, la récente prolifération de technologies basées sur le cloud et les avancées technologiques sont le principal contributeur à cette tendance.

- La prolifération de technologies telles que le Big Data a encore accru le besoin dexternalisation des services informatiques. Les entreprises peuvent tirer parti de la combinaison du Big Data et du Cloud pour proposer des solutions évolutives et rentables. Par exemple, Elastic Map Reduction d'Amazon démontre comment la puissance des calculs élastiques dans le cloud est exploitée pour le traitement du Big Data.

- En outre, la nécessité de mettre à jour le matériel obsolète est un autre moteur majeur du marché. Selon une enquête menée par Spice Works Inc., 64 % des 700 entreprises impliquées dans l'étude ont indiqué que la nécessité de mettre à jour une infrastructure informatique (TI) obsolète et les problèmes de sécurité sont les principaux facteurs conduisant à des budgets informatiques élevés.

Tendances du marché des services dinfrastructure informatique gérés

La prolifération technologique et l'avancement des technologies basées sur le cloud complètent la demande

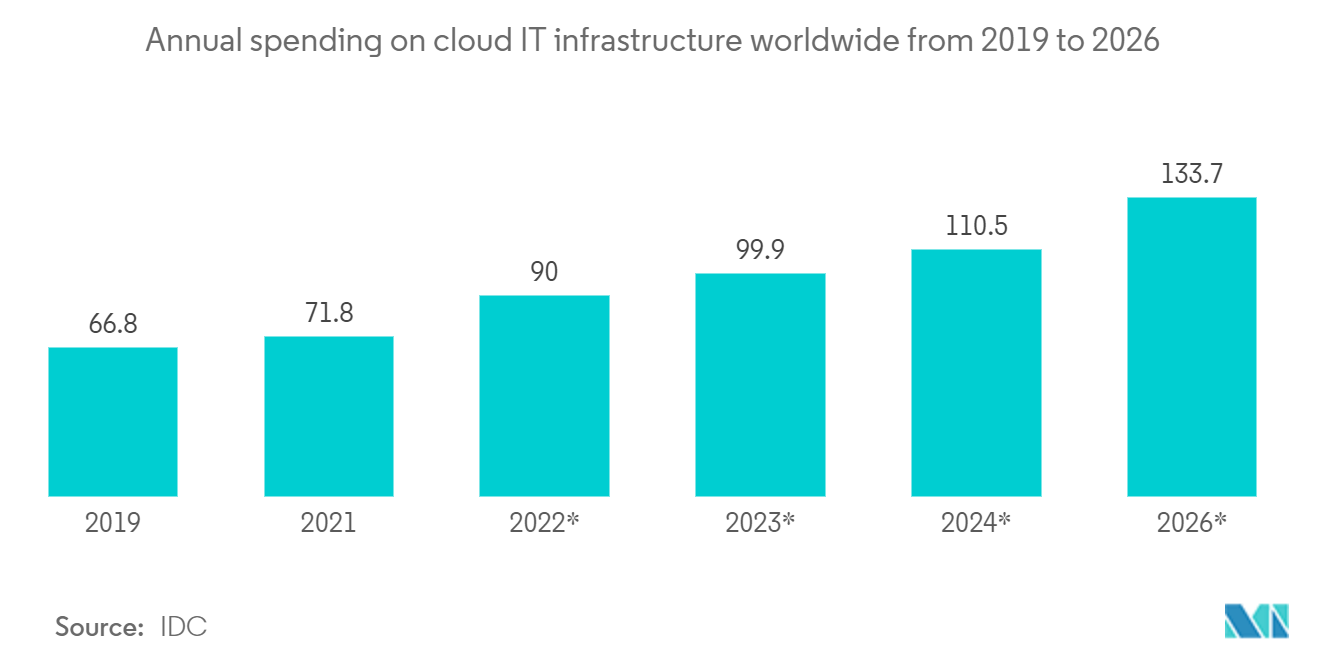

- Dans le scénario de marché actuel, la dépendance croissante à légard des services cloud et les activités de mise à niveau des infrastructures sont les principaux facteurs qui stimulent la demande de services dinfrastructure informatique gérés. En fait, la plupart des développements dinfrastructure au cours des prochaines années seront destinés à répondre à la demande croissante de services cloud.

- Le paysage de linfrastructure informatique lui-même évolue rapidement. Les racks de serveurs traditionnels stockés dans des cages disparaissent rapidement à mesure que de plus en plus d'entreprises migrent la plupart ou la totalité de leurs services et applications informatiques vers le cloud. En conséquence, même les investissements dans linfrastructure informatique traditionnelle devraient diminuer au cours de la période de prévision, à mesure que les entreprises investissent de plus en plus dans une infrastructure cloud avancée.

- De plus, selon le rapport Cisco Global Cloud Index, plus de 90 % de toutes les charges de travail seront basées sur le cloud d'ici cette année. Le trafic cloud mondial représentera 95 % du trafic total des centres de données. Alors que les charges de travail et les instances de calcul des centres de données traditionnels devraient diminuer au cours de la même période. Historiquement, un serveur supportait une charge de travail et une instance calculée. Mais avec l'augmentation de la capacité informatique des serveurs et de la virtualisation, plusieurs charges de travail et instances de calcul par serveur physique sont courantes dans les architectures cloud.

La région Amérique du Nord détiendra la plus grande part de marché

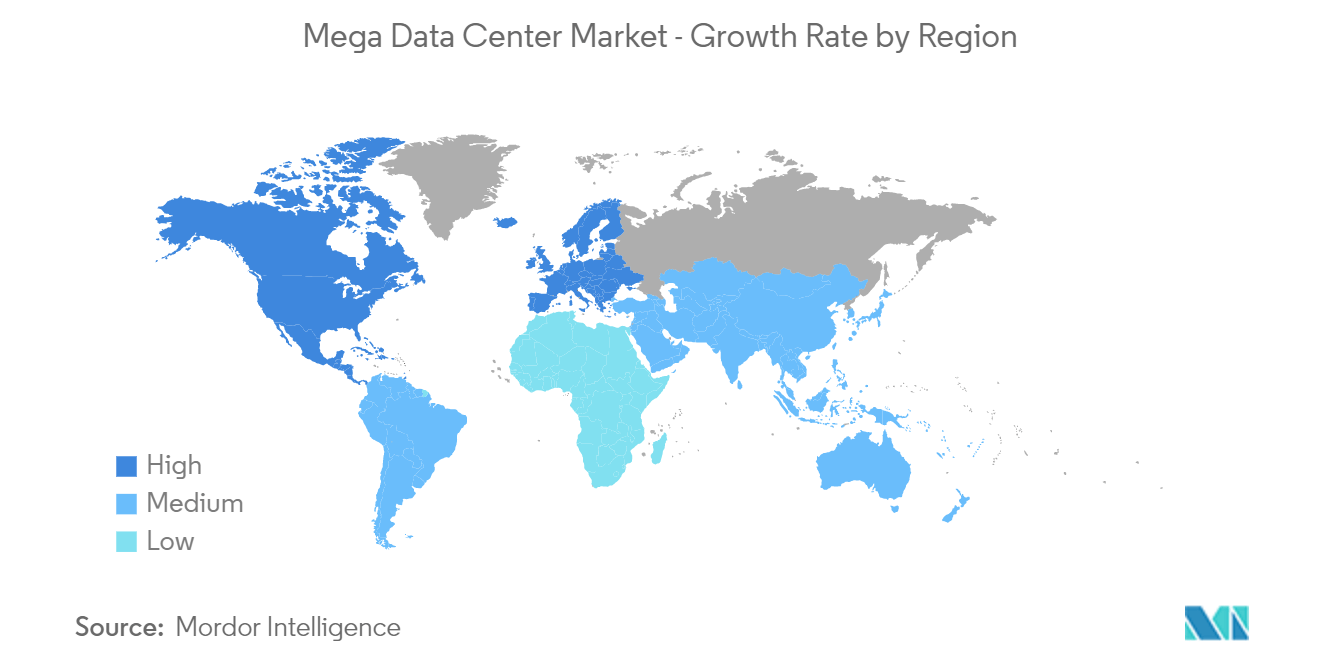

- L'Amérique du Nord reste le plus grand marché pour les services d'infrastructure informatique gérés en raison de l'adoption précoce de la technologie et de ses nombreux centres de données informatiques.

- L'Amérique du Nord a connu une augmentation spectaculaire de la migration vers le cloud au fil des années, principalement en raison de la solidité de l'infrastructure informatique, des lois, des normes et de l'accès à l'expérience technologique de la région, entre autres facteurs. De plus, l'expansion du marché des services de migration vers le cloud en Amérique du Nord a été favorisée par l'existence d'illustres sociétés de cloud comme Amazon Web Services, IBM Corporations, Microsoft Corporation, Google et Cisco Systems.

- L'autre facteur est le degré élevé d'automatisation et l'immense pénétration des applications informatiques dans plusieurs secteurs d'utilisateurs finaux, créant une demande constante de services d'infrastructure informatique dans la région.

Aperçu du marché des services dinfrastructure informatique gérés

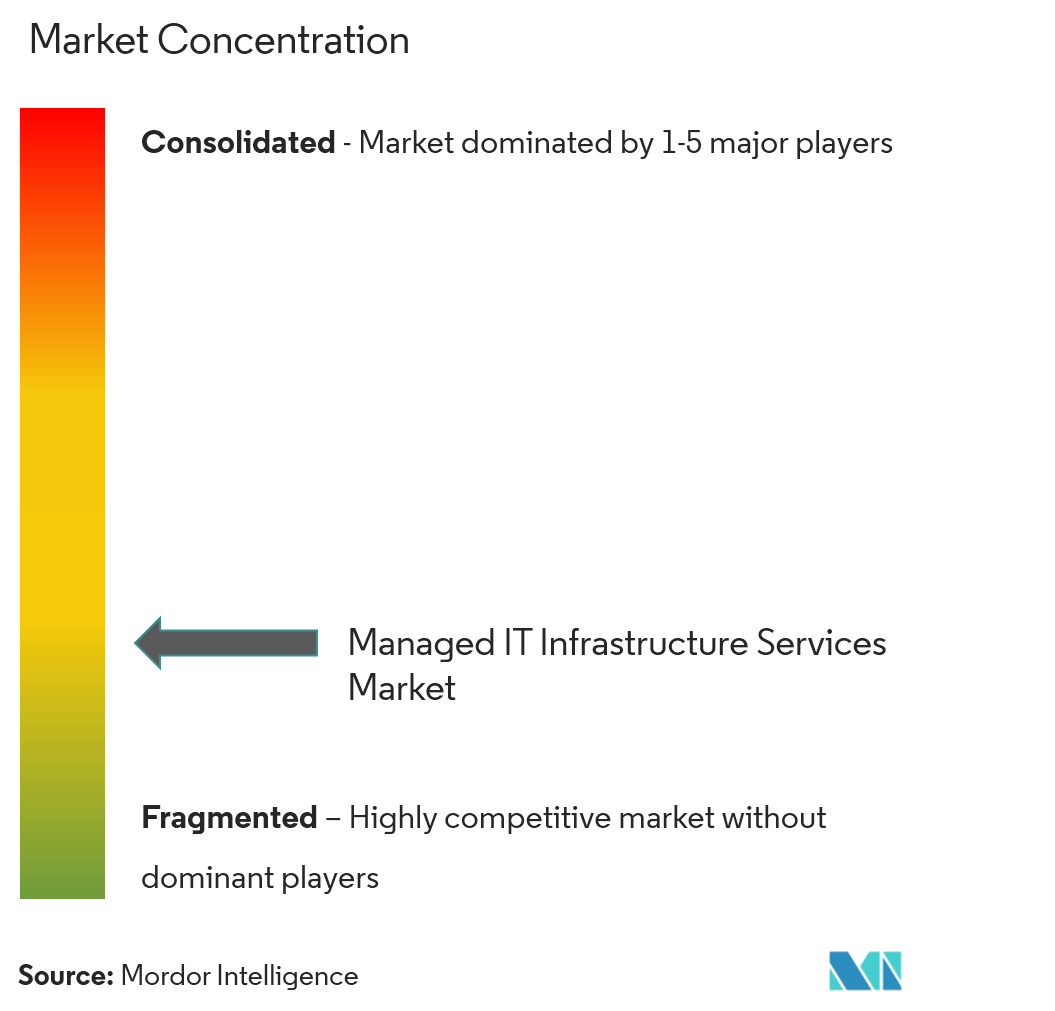

Le marché des services dinfrastructure informatique gérés est très compétitif en raison de la présence de nombreux acteurs, petits et grands. La nature fragmentée du marché conduit à des acquisitions ou à une concentration croissante sur des segments de niche comme stratégies de croissance. La nature en constante évolution des services offerts a rendu impératif pour tous les acteurs de continuer à investir dans des compétences et des technologies de la nouvelle ère pour rester pertinents et en avance sur la concurrence. Cela ne peut être réalisé quen embauchant les bons talents en RD et/ou en acquérant des start-ups intéressantes susceptibles de bouleverser le secteur. Le principal avantage des petits acteurs par rapport aux plus grands est leur capacité à mieux servir les marchés locaux grâce à la présence locale de leurs centres de données. Cela oblige les plus grands acteurs à procéder à des acquisitions agressives pour renforcer leur présence mondiale.

En août 2022, Dell Technology a annoncé le lancement de nouvelles solutions d'infrastructure, co-conçues avec VMware, ces nouvelles solutions d'infrastructure augmentent l'automatisation et les performances pour les entreprises qui adoptent des stratégies multi-cloud et de pointe.

En mars 2022, Verizon Communications Inc. a annoncé l'expansion de son réseau 5G ultra large bande pour atteindre 175 millions de personnes d'ici la fin de l'année 2022. La société a présenté plusieurs voies de croissance, notamment la mobilité 5G, le haut débit national, l'informatique mobile de pointe (MEC), les solutions commerciales, le marché de valeur et la monétisation du réseau, dans l'espoir que ceux-ci aideront l'entreprise à réaliser une croissance des services et d'autres revenus.

Leaders du marché des services dinfrastructure informatique gérés

-

Fujitsu Limited

-

Dell EMC (EMC Corporation)

-

Verizon Communications Inc.

-

Microsoft Corporation

-

IBM Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des services dinfrastructure informatique gérés

- Février 2022:T-Mobile US et Deutsche Telekom ont lancé un nouveau T Challenge visant le développement du Web3 via la 5G. Les solutions créées par ces entreprises exploiteront la puissance de la 5G pour amener le Web3.

- Juillet 2022 Google Cloud et Deutsche Telekom ont annoncé un nouveau partenariat visant à définir une feuille de route commune pour le secteur des télécommunications en rapprochant la puissance du cloud des appareils mobiles et connectés à la périphérie du réseau de Deutsche Telekom.

Segmentation du secteur des services dinfrastructure informatique gérés

L'infrastructure informatique fait référence à la combinaison de matériel, de logiciels, de ressources réseau et de services nécessaires au fonctionnement d'un environnement informatique d'entreprise. L'infrastructure informatique est généralement interne à une organisation et est déployée dans les locaux de l'organisation. Mais avec lévolution de la chaîne dapprovisionnement informatique, les entreprises sont en mesure dexternaliser leurs besoins en infrastructure. Dans les services gérés, un fournisseur de services tiers gère les besoins quotidiens en matière d'infrastructure informatique interne d'une organisation, ce qui profite au secteur informatique mondial et l'aide à réduire plusieurs coûts d'exploitation.

Le marché des services d'infrastructure informatique gérés est segmenté par catégorie de services (virtualisation, mise en réseau, stockage et serveurs), taille d'entreprise (petites et moyennes entreprises et grandes entreprises), déploiement (sur site et cloud), utilisateur final (informatique et télécommunications, vente au détail, transport et logistique, BFSI, fabrication et autres utilisateurs finaux) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique).

Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Virtualisation |

| La mise en réseau |

| Stockage |

| Les serveurs |

| Petites et moyennes entreprises |

| Grandes entreprises |

| Sur site |

| Nuage |

| Informatique et télécommunications |

| Vente au détail |

| Transport et logistique |

| BFSI |

| Fabrication |

| Autres utilisateurs finaux |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| l'Amérique latine |

| Moyen-Orient et Afrique |

| Par catégorie de services | Virtualisation |

| La mise en réseau | |

| Stockage | |

| Les serveurs | |

| Par taille d'entreprise | Petites et moyennes entreprises |

| Grandes entreprises | |

| Par déploiement | Sur site |

| Nuage | |

| Par utilisateur final | Informatique et télécommunications |

| Vente au détail | |

| Transport et logistique | |

| BFSI | |

| Fabrication | |

| Autres utilisateurs finaux | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché sur les services dinfrastructure informatique gérés

Quelle est la taille du marché des services dinfrastructure informatique gérés ?

La taille du marché des services dinfrastructure informatique gérés devrait atteindre 117,57 milliards USD en 2024 et croître à un TCAC de 9,32 % pour atteindre 183,57 milliards USD dici 2029.

Quelle est la taille actuelle du marché des services dinfrastructure informatique gérés ?

En 2024, la taille du marché des services dinfrastructure informatique gérés devrait atteindre 117,57 milliards USD.

Qui sont les principaux acteurs du marché des services dinfrastructure informatique gérés ?

Fujitsu Limited, Dell EMC (EMC Corporation), Verizon Communications Inc., Microsoft Corporation, IBM Corporation sont les principales sociétés opérant sur le marché des services dinfrastructure informatique gérés.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des services dinfrastructure informatique gérés ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des services dinfrastructure informatique gérés ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des services dinfrastructure informatique gérés.

Quelles années couvre ce marché des services dinfrastructure informatique gérés et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des services dinfrastructure informatique gérés était estimée à 107,55 milliards de dollars. Le rapport couvre la taille historique du marché des services dinfrastructure informatique gérés pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services dinfrastructure informatique gérés pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des services d'infrastructure informatique gérés

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des services dinfrastructure informatique gérés 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des services dinfrastructure informatique gérés comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.