Taille et Part du Marché du Stéarate de Magnésium

Analyse du Marché du Stéarate de Magnésium par Mordor Intelligence

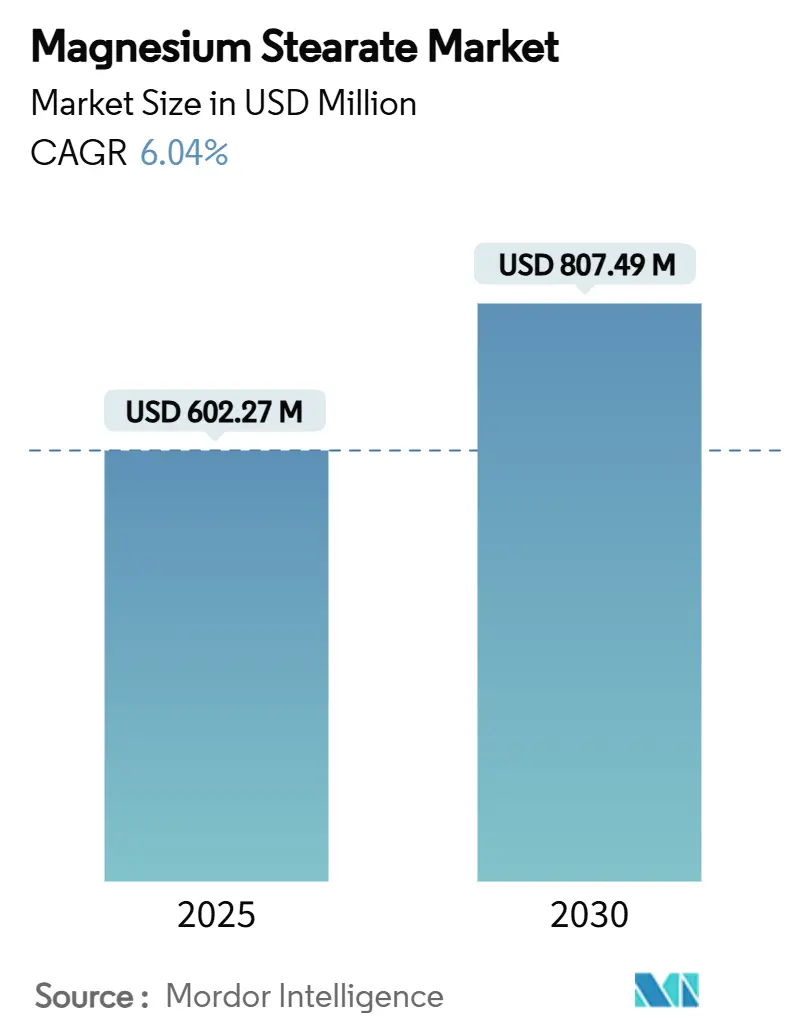

La taille du Marché du Stéarate de Magnésium est estimée à 602,27 Millions USD en 2025, et devrait atteindre 807,49 Millions USD d'ici 2030, à un TCAC de 6,04% durant la période de prévision (2025-2030). La dynamique de croissance actuelle reflète le rôle ancré du composé dans la compression pharmaceutique, la liaison des soins personnels, les systèmes alimentaires anti-agglomérants, et la stabilisation thermique des polymères. L'investissement accru dans la fabrication continue de formes solides orales, particulièrement en Amérique du Nord et en Europe, maintient la demande soutenue alors que les fabricants d'équipements spécifient des excipients qui maintiennent la lubrification dans des conditions de haut débit. Les impératifs d'étiquetage propre ont simultanément poussé les fournisseurs à introduire des grades à base végétale ou sans huile de palme, ajoutant des alternatives à prix premium sans déplacer les volumes centraux. La production générique en expansion de l'Asie-Pacifique et l'augmentation de la consommation de médicaments par habitant ancrent la consommation en vrac, tandis que l'avènement des faisceaux de câbles de véhicules électriques ouvre un débouché petit mais stratégiquement significatif pour le PVC stabilisé au stéarate. L'intensité concurrentielle tourne autour de la cohérence analytique, de la vérification de la chaîne d'acides gras, et des programmes de traçabilité qui rassurent les acheteurs axés sur la qualité.

Principaux Points à Retenir du Rapport

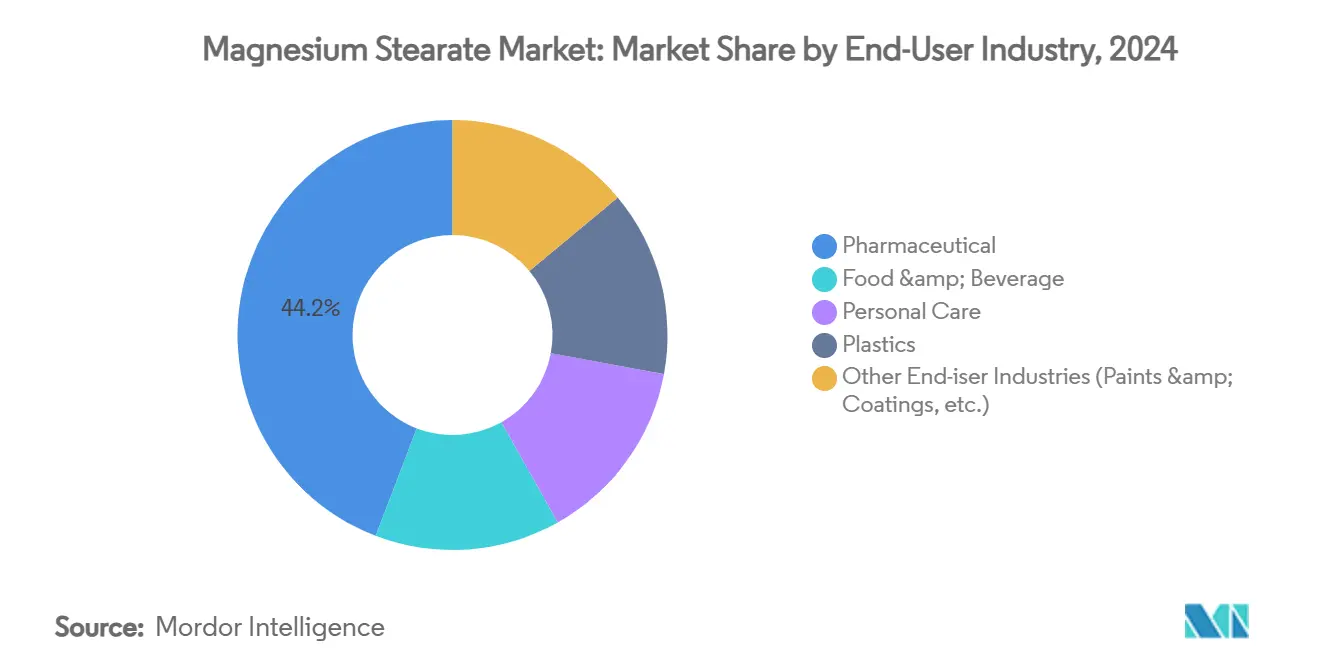

- Par industrie d'utilisateur final, le segment pharmaceutique détenait 44,18% de la part du marché du Stéarate de Magnésium en 2024, tandis que les soins personnels devraient progresser à un TCAC de 6,45% jusqu'en 2030.

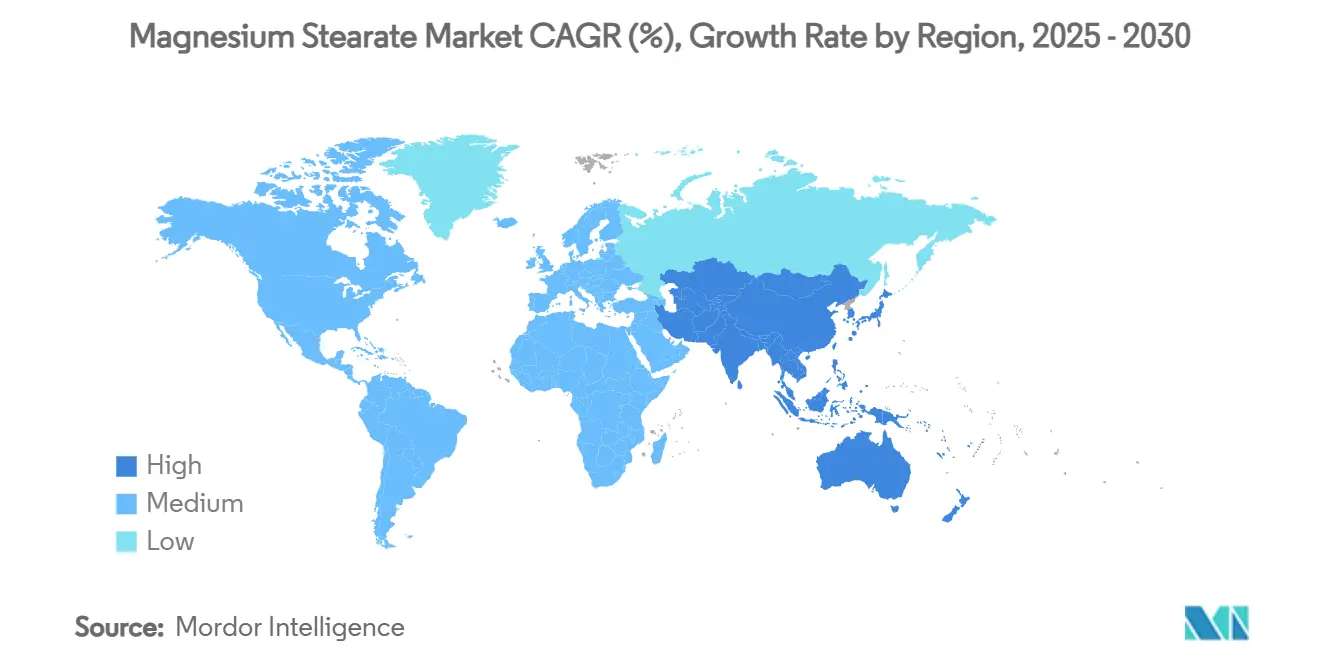

- Par géographie, l'Asie-Pacifique dominait avec 41,65% de part de revenus en 2024 et devrait afficher le TCAC le plus rapide de 6,32% jusqu'en 2030.

Tendances et Insights du Marché Mondial du Stéarate de Magnésium

Analyse de l'Impact des Moteurs

| Moteur | (~) % d'Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Accélération du Passage aux Lignes de Fabrication Continue dans la Pharma de Forme Solide | +1.2% | Mondial, avec concentration en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Émergence de Grades Végans/Sans Huile de Palme Ciblant les Nutraceutiques d'Étiquetage Propre | +0.8% | Amérique du Nord et UE principalement, répercussion vers APAC | Long terme (≥ 4 ans) |

| Augmentation de la Consommation de Formes Posologiques Solides Orales dans les Économies à Faible Revenu | +1.5% | APAC principal, avec impact secondaire en MEA | Court terme (≤ 2 ans) |

| Demande de Stabilisation Thermique du Chlorure de Polyvinyle (PVC) dans les Faisceaux de Câbles de Véhicules Électriques | +0.7% | Mondial, avec gains précoces en Chine, Allemagne, États-Unis | Moyen terme (2-4 ans) |

| Expansion Rapide des Lignes de Poudres Compactes Cosmétiques | +0.9% | Mondial, avec concentration en Amérique du Nord et APAC | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Accélération du Passage aux Lignes de Fabrication Continue dans la Pharma de Forme Solide

Les grands producteurs tels que Pfizer et Eli Lilly exploitent désormais des actifs de fabrication continue commerciaux qui mélangent, compriment et enrobent les comprimés dans des skids intégrés, éliminant les arrêts qui masquaient autrefois la variabilité des excipients. Les participants du marché du stéarate de magnésium capables de garantir des distributions de taille de particules étroites et des ratios d'acides gras stables obtiennent le statut de fournisseur privilégié car tout écart augmente le risque de dépassement de lubrification qui endommage la résistance à la traction. Les régulateurs soutiennent le changement en raccourcissant les délais d'examen d'approbation pour les usines continues, renforçant davantage la demande d'excipients de haute spécification. Le traitement continu amplifie la contribution de chaque intrant aux attributs de qualité critiques, encourageant les acheteurs de niveau un à réduire leurs listes de fournisseurs aux entreprises dotées d'outils analytiques en ligne robustes.

Émergence de Grades Végans / Sans Huile de Palme Ciblant les Nutraceutiques d'Étiquetage Propre

Les consommateurs scrutent les origines des excipients aussi attentivement que les ingrédients actifs, incitant les formulateurs de nutraceutiques à abandonner les stéarates d'origine animale ou à base d'huile de palme lorsque cela est faisable. Les fournisseurs tels que Biogrund ont commercialisé CompactCel LUB, un grade d'origine végétale qui égale la lubrification traditionnelle tout en s'alignant sur l'étiquetage végan et les engagements de la Table Ronde sur l'Huile de Palme Durable [1]Équipe Produit, "Fiche Technique CompactCel LUB," biogrund.com. Bien que l'équivalence fonctionnelle réduise les obstacles de reformulation, les fabricants valident toujours l'écoulement, la compressibilité et la dissolution dans des essais pilotes, soutenant les revenus de test pour les laboratoires d'analyse. Les détaillants amplifient l'élan en exigeant la transparence des excipients pour les suppléments de marque distributeur, poussant même les fabricants privés sensibles aux coûts vers des intrants végans certifiés.

Augmentation de la Consommation de Formes Posologiques Solides Orales dans les Économies à Faible Revenu

L'expansion de l'assurance publique et la substitution générique en Inde, Indonésie, Nigeria et Vietnam ont augmenté les volumes annuels de comprimés et, par extension, la consommation de lubrifiants. Les producteurs locaux favorisent les matériaux bien caractérisés que les régulateurs acceptent facilement, maintenant le marché du stéarate de magnésium ancré dans les offres sensibles au prix. Les achats gouvernementaux attribuent souvent aux installations répondant à la pré-qualification OMS, une norme qui récompense implicitement les fournisseurs ayant une conformité pharmacopée mondiale. Cependant, les pics de demande peuvent révéler des risques de variance qualité parmi les moulins à stéarate à micro-échelle, obligeant les acheteurs multinationaux à s'approvisionner en double auprès de fournisseurs audités et plus coûteux pour assurer un approvisionnement ininterrompu.

Expansion Rapide des Lignes de Poudres Compactes Cosmétiques

Les marques de beauté coréenne (K-beauty), japonaise (J-beauty) et américaines haut de gamme ont multiplié les lancements de poudres compactes qui dépendent du stéarate de magnésium pour une sensation soyeuse, l'absorption du sébum et l'intégrité du godet. Les laboratoires optimisent la concentration de stéarate pour équilibrer l'adhésion avec la prise au pinceau, rendant la surface spécifique et la morphologie cristalline des critères d'achat décisifs. La croissance dans cette niche bénéficie aux distributeurs capables de stocker des certifications cosmétiques et d'offrir des variants micro-pulvérisés adaptés aux compacts à coussin d'air. Une valeur plus élevée par kilogramme que les grades pharmaceutiques compense les limitations de volume et augmente les marges pour les spécialistes servant les maisons de cosmétiques colorés.

Analyse de l'Impact des Contraintes

| Contrainte | (~) % d'Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Réglementations Strictes de Traçabilité de l'Huile de Palme Augmentant les Coûts d'Intrants | -0.9% | Mondial, avec concentration en UE et Amérique du Nord | Moyen terme (2-4 ans) |

| Adoption du Fumarate de Stéaryle Sodique comme Alternative d'Étiquetage Propre Haute Performance | -1.1% | Amérique du Nord et UE principalement, expansion vers APAC | Long terme (≥ 4 ans) |

| Risque de Variance Qualité des Fournisseurs à Micro-échelle | -0.6% | APAC principal, avec impact secondaire en MEA | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Réglementations Strictes de Traçabilité de l'Huile de Palme Augmentant les Coûts d'Intrants

Le règlement de déforestation de l'Union Européenne et les audits douaniers parallèles des États-Unis obligent les producteurs de stéarate à documenter chaque tonne d'acide stéarique dérivé de l'huile de palme. La conformité implique la surveillance satellite, l'empreinte isotopique et la tenue de registres blockchain, générant des frais généraux d'approvisionnement que les plus petits moulins peinent à absorber. Les mandats analytiques d'organismes comme le Conseil Malaisien de l'Huile de Palme ont augmenté la fréquence des tests, ajoutant des dépenses en capital de laboratoire et allongeant les délais [2]J. Tan et al., "Traçabilité de l'Huile de Palme Utilisant des Techniques Isotopiques," mdpi.com . Les plus grandes multinationales récupèrent cependant les coûts en commercialisant des excipients certifiés durables avec des primes aux marques de soins personnels privilégiant l'approvisionnement éthique.

Adoption du Fumarate de Stéaryle Sodique comme Alternative d'Étiquetage Propre Haute Performance

Dans les comprimés à libération modifiée sensibles à l'humidité, les formulateurs pivotent vers le fumarate de stéaryle sodique pour éviter la désintégration prolongée que le stéarate de magnésium peut causer à des énergies de cisaillement plus élevées. Les essais évalués par les pairs montrent que les lubrifiants fumarate conservent la résistance mécanique tout en réduisant le temps de désintégration jusqu'à 30%. La nature hydrophile de l'additif simplifie également le traitement de granulation humide. Pourtant son coût plus élevé et sa disponibilité limitée contraignent l'adoption aux thérapies à valeur ajoutée ou aux marchés où la dissolution rapide est critique, tempérant le déplacement global de la demande de stéarate existante.

Analyse de Segment

Par Industrie d'Utilisateur Final : La Dominance Pharmaceutique Stimule la Stabilité du Marché

En 2024, les applications pharmaceutiques représentaient 44,18% des revenus du marché du Stéarate de Magnésium, soulignant des décennies d'acceptation réglementaire et de performance rentable. Les comprimés, gélules et granules intègrent l'excipient à des concentrations généralement inférieures à 2%, pourtant les volumes cumulatifs restent élevés en raison de la production pure de doses solides orales. Parce que la reformulation de produits hérités exige de nouveaux dossiers de bioéquivalence, les fabricants de marques et génériques conservent les grades de stéarate existants, isolant ce segment du risque de substitution à court terme. Pendant ce temps, l'activité soins personnels, ancrée par les lancements de poudres compactes et shampoings secs, montre la trajectoire la plus rapide à 6,45% TCAC. Cette croissance ajoute des volumes cosmétiques à prix premium, bien qu'à partir d'une base plus petite.

Les formulateurs d'alimentation et boissons emploient la poudre comme agent anti-agglomérant et d'écoulement dans le sucre glace, mélanges de boulangerie et bases de boissons en poudre. Même à des taux d'inclusion faibles, le contrôle d'humidité fiable rend le stéarate de magnésium indispensable où le débit de convoyeur et la versabilité consommateur se croisent. Les transformateurs de plastiques ont taillé une niche dans le Chlorure de Polyvinyle (PVC) stabilisé thermiquement, particulièrement pour le câblage de véhicules électriques qui subit des températures sous capot plus élevées. Bien que représentant une tranche modeste, ce débouché diversifie les flux de revenus et réduit la dépendance aux cycles pharmaceutiques. Collectivement, ces modèles protègent le marché plus large du stéarate de magnésium contre les chocs de demande dans tout vertical unique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Asie-Pacifique menait avec 41,65% des revenus en 2024 et est en voie d'atteindre un TCAC de 6,32% jusqu'en 2030, en faisant le pilier du marché du stéarate de magnésium. La capacité métal-magnésium de la Chine a bondi de 24,5% en 2024, dépassant 1,02 Millions de tonnes et amortissant l'approvisionnement régional en matières premières. Simultanément, les organisations indiennes de développement contractuel et fabrication ont augmenté la production de comprimés pour les exportations vers l'Afrique et l'Amérique Latine, soulevant davantage la demande de lubrifiant. Les nations d'Asie du Sud-Est bénéficient en tant que centres de consommation et traitement secondaire, avec le Vietnam et l'Indonésie offrant des services de mélange avantageux en coût qui alimentent les marchés voisins de l'Association des Nations de l'Asie du Sud-Est (ASEAN).

L'Amérique du Nord reste un pionnier technologique, hébergeant plusieurs usines de fabrication continue approuvées par la Food and Drug Administration (FDA) qui établissent des références rigoureuses de spécification d'excipients. Les acheteurs insistent sur une conformité complète aux monographies United States Pharmacopeia (USP), European Pharmacopoeia (EP) et Japanese Pharmacopoeia (JP), obligeant les fournisseurs à maintenir des packs de documentation harmonisés. Le plaidoyer d'étiquetage propre est plus prononcé aux États-Unis, où les détaillants de produits naturels blacklistent les stéarates d'origine animale, poussant les fournisseurs vers des lignes véganes certifiées. L'Europe reflète ces exigences de qualité et intensifie l'examen de durabilité, obligeant les audits de chaîne d'approvisionnement palmier et évaluations de cycle de vie avant les décisions d'achat.

L'Amérique du Sud, le Moyen-Orient et l'Afrique contribuent collectivement à une parcelle plus petite mais croissante de la consommation mondiale. L'Agência Nacional de Vigilância Sanitária (ANVISA) du Brésil en voie rapide pour les approbations génériques alimente la production de comprimés, tandis que les appels d'offres publics saoudiens et sud-africains privilégient l'approvisionnement local lorsque possible. Cependant, la capacité de production locale fragmentée manque souvent d'instruments analytiques avancés, créant une opportunité pour les fournisseurs multinationaux offrant des services de qualité clés en main. Malgré un volume plus faible, ces géographies offrent une diversification des risques et un potentiel à long terme alors que les dépenses de santé par habitant grimpent.

Paysage Concurrentiel

Le Marché du Stéarate de Magnésium est modérément fragmenté, avec les cinq premiers producteurs, tels que Baerlocher GmbH, Merck KGaA, Valtris Specialty Chemicals, Peter Greven GmbH & Co. KG, et FACI Corporate S.p.A. représentant une part significative des revenus mondiaux. Baerlocher GmbH exploite l'intégration verticale dans les savons métalliques pour livrer des profils d'acides gras cohérents. Merck KGaA maintient un statut premium via une intendance rigoureuse des Current Good Manufacturing Practice (cGMP) et des dossiers multi-compendiaux mis à jour à travers les régions International Council for Harmonization (ICH). Les concurrents de niveau deux se différencient par la proximité régionale et l'adaptation sur mesure de la taille des particules, attirant les formulateurs cosmétiques cherchant des attributs sensoriels uniques. Les partenariats stratégiques s'intensifient alors que les clients exigent un soutien de co-développement. Les fabricants d'excipients investissent dans des laboratoires d'application pour simuler le cisaillement de mélange continu, permettant une modélisation prédictive de lubrification.

Leaders de l'Industrie du Stéarate de Magnésium

-

Baerlocher GmbH

-

Valtris Specialty Chemicals

-

Merck KGaA

-

Peter Greven GmbH & Co. KG

-

FACI Corporate S.p.A

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Avril 2024 : Evonik Industries AG a étendu la capacité de son site de Darmstadt en utilisant la micronisation sans solvant pour produire des poudres RESOMER (polymère), une technologie qui peut soutenir le stéarate de magnésium ultra-fin.

- Octobre 2022 : Roquette Frères a finalisé son acquisition de Crest Cellulose, une entreprise indienne spécialisée dans les excipients pour les secteurs pharmaceutique et nutraceutique. Les excipients sans animaux fabriqués par Crest incluent la cellulose microcristalline MICROCEL et le Stéarate de Magnésium Roquette. Ce mouvement stratégique renforce non seulement les capacités opérationnelles de Roquette Frères mais positionne également l'entreprise pour servir une clientèle plus large à travers l'Inde, l'Asie et au-delà.

Portée du Rapport Global du Marché du Stéarate de Magnésium

Le stéarate de magnésium est un sel simple qui est produit en utilisant du magnésium minéral et de l'acide stéarique gras saturé. Il est principalement utilisé comme supplément nutritionnel dans l'industrie alimentaire et des boissons et dans plusieurs applications pharmaceutiques. Le marché est segmenté par industrie d'utilisateur final et géographie. Par industrie d'utilisateur final, le marché est segmenté en pharmaceutique, alimentation et boissons, soins personnels, plastiques, et autres industries d'utilisateur final. Le rapport couvre également la taille du marché et les prévisions pour le Marché du Stéarate de Magnésium dans 15 pays à travers les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base des revenus (Millions USD).

| Pharmaceutique |

| Alimentation et Boissons |

| Soins Personnels |

| Plastiques |

| Autres Industries d'Utilisateur Final (Peintures et Revêtements, etc.) |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Pays ASEAN | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Pays NORDIQUES | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par Industrie d'Utilisateur Final | Pharmaceutique | |

| Alimentation et Boissons | ||

| Soins Personnels | ||

| Plastiques | ||

| Autres Industries d'Utilisateur Final (Peintures et Revêtements, etc.) | ||

| Par Géographie | Asie-Pacifique | Chine |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Pays ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Pays NORDIQUES | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la valeur actuelle du marché du stéarate de magnésium ?

Le marché est évalué à 602,27 Millions USD en 2025 et devrait atteindre 807,49 Millions USD d'ici 2030.

Quelle industrie d'utilisateur final domine la demande ?

La fabrication pharmaceutique mène avec une part de revenus de 44,18% en 2024, stimulée par le rôle de l'excipient dans la lubrification de comprimés.

Quelle région croît le plus rapidement ?

L'Asie-Pacifique affiche le TCAC le plus élevé de 6,32% jusqu'en 2030 en raison de l'expansion de la production de médicaments génériques et de l'approvisionnement abondant en magnésium.

Pourquoi les grades d'étiquetage propre gagnent-ils en traction ?

Les formulations véganes et sans huile de palme répondent aux attentes de transparence des consommateurs et aident les marques à se conformer aux normes de durabilité en évolution.

Quel lubrifiant alternatif menace la part de marché ?

Le fumarate de stéaryle sodique offre une désintégration plus rapide et un étiquetage plus propre pour certains comprimés à libération modifiée, posant une concurrence de niche.

Dernière mise à jour de la page le: