Analyse du marché des infrastructures de GNL

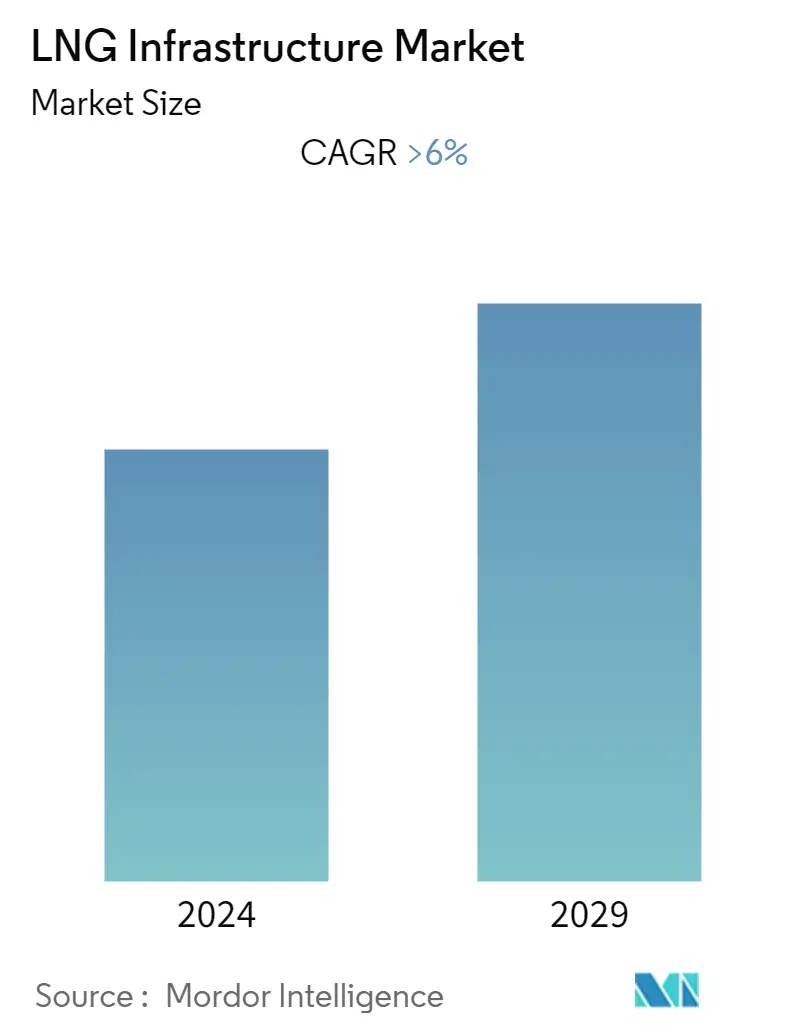

Le marché des infrastructures de GNL devrait enregistrer un TCAC de 6 % au cours de la période de prévision.

En 2020, la COVID-19 a eu un effet néfaste sur le marché. Actuellement, le marché a atteint les niveaux davant la pandémie.

- À moyen terme, les moteurs du marché des infrastructures de GNL comprennent l'utilisation croissante du gaz naturel dans divers secteurs, tels que l'électricité, pour réduire les émissions de carbone et les investissements que les pays du monde entier réalisent pour avoir un environnement plus propre.

- Dun autre côté, les sources dénergie alternatives, telles que la production dénergie nucléaire et le développement de technologies renouvelables dans diverses régions, pourraient freiner la croissance du marché au cours de la période de prévision.

- Néanmoins, selon l'Energy Information Administration (EIA), les pays asiatiques non membres de l'OCDE comme la Chine, l'Inde, le Bangladesh, la Thaïlande et le Vietnam devraient consommer 120 milliards de pieds cubes par jour (bcf/j) de gaz naturel d'ici 2050, dépassant production régionale de gaz naturel de 50 milliards de pieds cubes/j. Le déséquilibre de loffre dans la région entraînera probablement une dépendance croissante à légard dautres régions, ce qui devrait créer une opportunité pour les sociétés dinfrastructures de GNL de pénétrer les marchés.

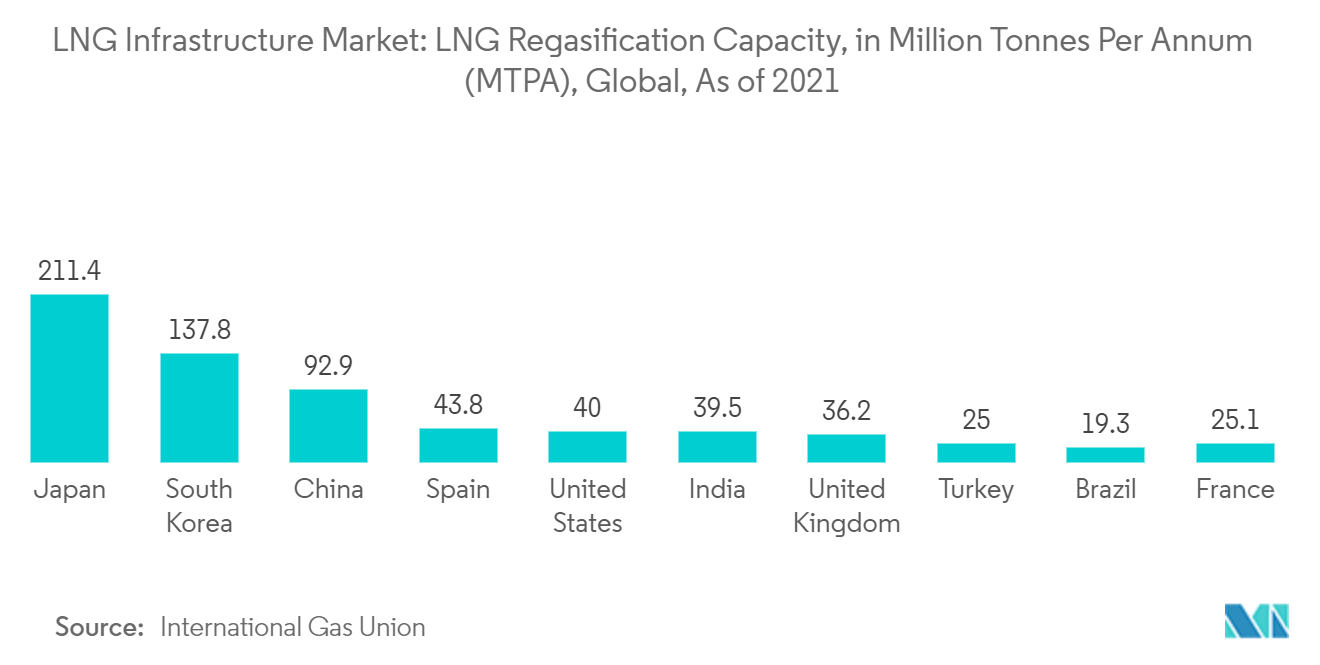

- LAsie-Pacifique devrait dominer le marché des infrastructures de GNL avec la présence de terminaux de liquéfaction et de regazéification. Des pays comme l'Australie, l'Indonésie et la Malaisie disposent des terminaux de liquéfaction de la plus grande capacité, tandis que le Japon, la Corée du Sud, la Chine et l'Inde disposent des infrastructures de la plus grande capacité pour la regazéification du GNL.

Tendances du marché des infrastructures de GNL

Les terminaux GNL de regazéification devraient dominer le marché

- Les terminaux de regazéification de GNL devraient dominer le marché, et avec l'ajout de futurs terminaux de regazéification de GNL en Chine et en Inde, l'Asie-Pacifique devrait rester le marché dominant sur le marché des infrastructures de GNL.

- Le coût des terminaux GNL varie en fonction de la technologie et du lieu de déploiement ou d'installation. Généralement, les dépenses en capital du terminal GNL coûtent normalement environ 180 millions de dollars par million de tonnes métriques de GNL, tandis que son coût d'exploitation varie de 90 000 à 100 000 dollars par jour.

- En 2021, le Japon, la Corée du Sud, la Chine et lEspagne ont dominé le marché avec une grande capacité de terminaux de regazéification de GNL. La capacité de regazéification du GNL au Japon représentait 211,4 millions de tonnes par an en 2021, la plus élevée au monde.

- De nombreux pays se tournent désormais vers les terminaux méthaniers flottants. Par exemple, en juillet 2022, le premier terminal flottant de gaz naturel liquéfié (GNL) en Inde devrait ouvrir ses portes à Jaigarh, dans le Maharashtra. Les unités flottantes de stockage et de regazéification (FSRU) de Jaigarh et le terminal dirigé par Swan Energy à Jafrabad devraient augmenter la capacité de regazéification de 11 millions de tonnes métriques par an (mtpa).

- De plus, en janvier 2023, un terminal flottant pour l'importation de gaz naturel liquéfié (GNL) est arrivé à Brunsbüttel, le troisième navire de ce type à arriver ces dernières semaines alors que l'Allemagne cherche à se diversifier en s'éloignant de son précédent principal fournisseur, la Russie. L'unité flottante de stockage et de regazéification (FSRU) Hoegh Gannet est arrivée au port de Brunsbuettel Elbe Hafen, près de Hambourg. Il permettra aux méthaniers d'atterrir et de regazéifier leurs approvisionnements et d'alimenter le système électrique du pays.

- Alors que le commerce du GNL se développe de jour en jour dans le monde, la demande dinfrastructures de regazéification du GNL devrait augmenter à lavenir. Selon le BP Statistics Review 2022, les importations totales de GNL dans le monde représentaient 516,2 milliards de mètres cubes, avec un taux de croissance annuel de 5,6 % par rapport à l'année précédente.

- Ainsi, en raison des récents projets de regazéification de GNL et de laugmentation des importations de GNL, les terminaux de regazéification de GNL devraient dominer le marché.

LAsie-Pacifique dominera le marché

En 2021, la Chine devrait devenir lun des principaux pays au monde, ce qui entraînerait une croissance de la demande de GNL. Selon l'Union internationale du gaz, la Chine a accéléré sa politique de réduction des émissions et de la pollution grâce à la conversion du charbon en gaz, augmentant ainsi sa demande de GNL de 15,0 %. Plusieurs autres pays et régions asiatiques ont considérablement augmenté leurs importations de GNL en 2021, notamment la Corée du Sud (+15,0 %) et le Taipei chinois (+9,5 %).

Avec ladoption croissante du gaz naturel plutôt que du charbon pour la production délectricité, des acteurs de premier plan et des petites sociétés de projets électriques nayant pas accès à des sites éloignés ou à des installations de pipelines devraient importer du GNL. Ils se sont montrés intéressés à investir dans des installations de GNL. Le nombre de terminaux de réception de GNL en Chine devrait augmenter avec la part croissante du GNL dans le secteur de l'électricité. Plusieurs petites centrales électriques situées près du fleuve Yangtze importent du GNL directement à partir de petits navires et lutilisent pour la production délectricité. La Chine devrait importer environ 25 MTPA de GNL dici 2030.

Par ailleurs, de nombreuses sociétés de distribution de gaz de ville en Inde envisagent de développer des stations GNC ou satellitaires. De plus, le gouvernement indien prévoit dajouter des stations-service le long de ses autoroutes quadrilatérales dorées de 6 000 km de long afin de créer un écosystème efficace pour les véhicules alimentés au GNL. Cela augmentera probablement la demande de terminaux de regazéification de GNL afin de garantir un approvisionnement ininterrompu en gaz pour les applications de transport.

Selon l'Energy Information Administration (EIA), les pays asiatiques non membres de l'OCDE comme la Chine, l'Inde, le Bangladesh, la Thaïlande et le Vietnam devraient consommer 120 milliards de pieds cubes par jour (bcf/j) de gaz naturel d'ici 2050, dépassant ainsi la consommation naturelle régionale. production de gaz de 50 milliards de pieds cubes par jour.

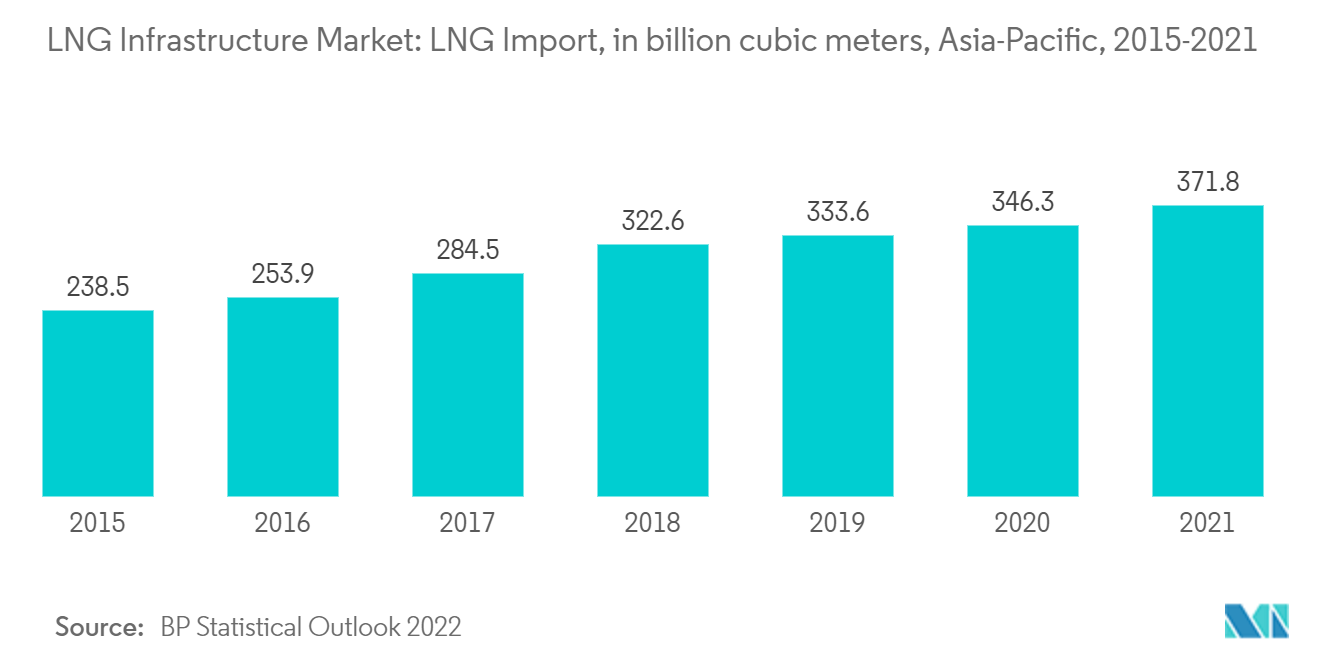

Ainsi, avec laugmentation de la consommation ainsi que des importations de GNL, lutilisation des infrastructures de GNL sera probablement en demande au cours de la période de prévision. Selon le BP Statistics Review 2022, les importations totales de GNL de la région Asie-Pacifique représentaient 371,8 milliards de mètres cubes, soit environ 72 % des importations mondiales totales, avec un taux de croissance annuel de 7,7 % par rapport à l'année précédente.

Le GNL à petite échelle en est à ses balbutiements en Inde ; cependant, il existe quelques stations de GNL pour lesquelles le transport de GNL par camions de GNL a lieu. Avec lintention daugmenter la part du gaz naturel à 15 % dans son mix énergétique dici 2030, lInde est susceptible de construire des installations de GNL à petite échelle pour lapprovisionnement en gaz naturel de régions éloignées dépourvues dinfrastructure de gazoduc. Par exemple, en juin 2022, GAIL Limited, une société gouvernementale dexploration et de production de gaz naturel, avait pour objectif de mettre en place de petites installations de liquéfaction pour les zones non connectées aux gazoducs de GNL. En outre, le GAIL devrait mettre en place, à titre pilote, deux usines de liquéfaction à petite échelle.

Ainsi, avec les prochains projets de terminaux GNL et laugmentation de la capacité dimportation de GNL, la région devrait dominer le marché au cours de la période de prévision.

Aperçu du secteur des infrastructures de GNL

Le marché des infrastructures GNL est fragmenté. Les principaux acteurs du marché des infrastructures de GNL (sans ordre particulier) comprennent TechnipFMC plc, Fluor Corporation, Saipem SpA, JGC Holdings Corporation et Bechtel Corporation, entre autres.

Leaders du marché des infrastructures de GNL

-

JGC Holdings Corporation

-

Bechtel Corporation

-

Fluor Corporation

-

TechnipFMC plc

-

Saipem SpA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des infrastructures de GNL

- Mars 2023 Le gouvernement allemand entend construire dénormes infrastructures de GNL pour maintenir la sécurité dapprovisionnement européenne. Le gouvernement allemand estime qu'il est nécessaire d'avoir une importante surcapacité d'importation de GNL pour assurer l'approvisionnement de la région en cas d'accident ou de sabotage de l'une de ses infrastructures, comme les pipelines en provenance de Norvège.

- Janvier 2023 BP envoie un centre flottant de traitement du gaz naturel liquéfié d'un chantier naval chinois vers les côtes de l'Afrique de l'Ouest. Un navire flottant de production, de stockage et de déchargement sera amarré à environ 25 milles au large pour servir d'installation de traitement du gaz naturel liquéfié.

- Juin 2022 Novatek signe des accords de coopération GNL à petite échelle avec les gouvernements de Moscou et de la région de Samara dans le cadre du Forum économique international de Saint-Pétersbourg. Les parties cherchaient à étendre l'utilisation du GNL comme carburant et pour l'approvisionnement en gaz des clients hors réseau, notamment par la construction d'usines de GNL à petite échelle et d'infrastructures de vente appropriées.

Segmentation de lindustrie des infrastructures de GNL

L'infrastructure de GNL fait référence aux installations et aux systèmes utilisés pour la production, le transport, le stockage et la distribution de gaz naturel liquéfié (GNL). L'infrastructure de GNL comprend généralement des usines de traitement du gaz naturel, des usines de liquéfaction, des réservoirs de stockage, des terminaux maritimes et des usines de regazéification.

Le marché des infrastructures GNL est segmenté par type et par géographie (Amérique du Nord, Asie-Pacifique, Europe, Amérique du Sud, Moyen-Orient et Afrique). Par type, le marché est segmenté en terminaux de regazéification et terminaux de liquéfaction. Le rapport couvre également la taille du marché et les prévisions du marché des infrastructures de GNL dans les principales régions. Pour chaque segment, la taille du marché et les prévisions ont été établies sur la base des CAPEX (milliards USD).

| Taper | Terminal de regazéification | ||

| Terminal de liquéfaction | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| France | |||

| Espagne | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Emirats Arabes Unis | ||

| Arabie Saoudite | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur les infrastructures de GNL

Quelle est la taille actuelle du marché des infrastructures de GNL ?

Le marché des infrastructures de GNL devrait enregistrer un TCAC supérieur à 6 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des infrastructures de GNL ?

JGC Holdings Corporation, Bechtel Corporation, Fluor Corporation, TechnipFMC plc, Saipem SpA sont les principales sociétés opérant sur le marché des infrastructures de GNL.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des infrastructures de GNL ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des infrastructures de GNL ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des infrastructures de GNL.

Quelles années couvre ce marché des infrastructures GNL ?

Le rapport couvre la taille historique du marché des infrastructures de GNL pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des infrastructures de GNL pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Rapport sur l'industrie des infrastructures de GNL

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de linfrastructure GNL 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des infrastructures de GNL comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)