Analyse du marché du calcaire

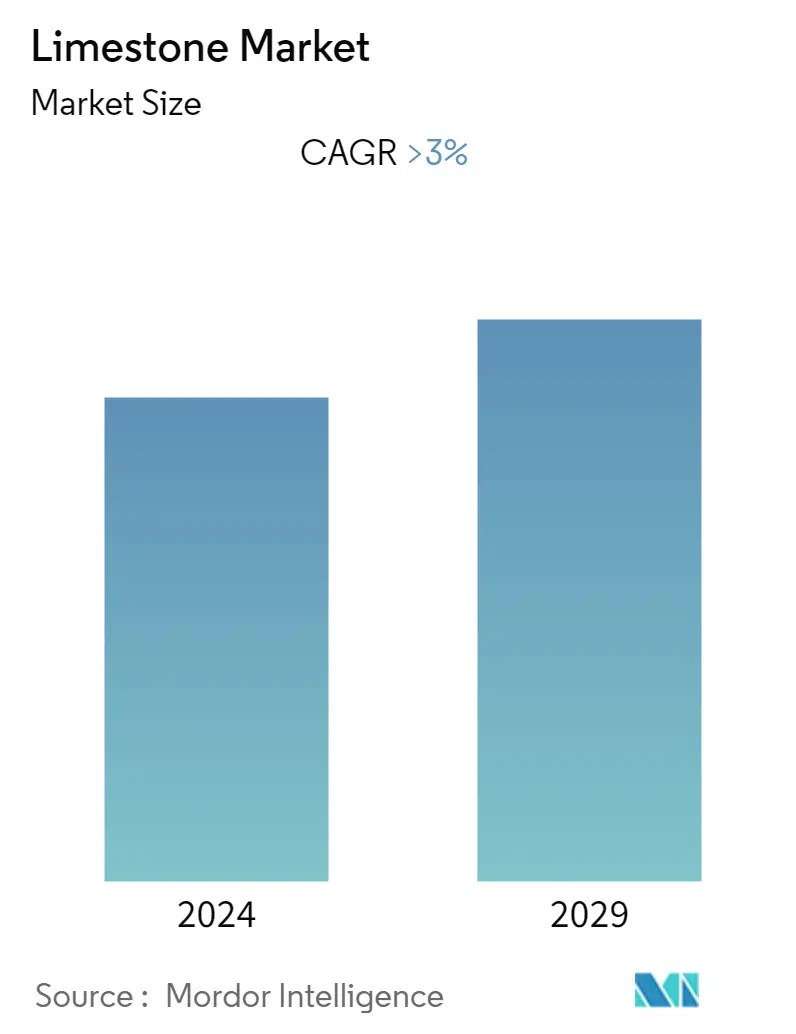

Le marché du calcaire devrait atteindre plus de 790 000 kilotonnes dici la fin de cette année et devrait enregistrer un TCAC de plus de 3 % au cours de la période de prévision.

Le marché a été négativement impacté par lépidémie de COVID-19 en raison des confinements à léchelle nationale dans diverses régions du monde. Le confinement a entraîné une perturbation des activités manufacturières et des chaînes dapprovisionnement. Cependant, le secteur s'est redressé depuis la levée des restrictions en raison de la demande croissante de diverses industries d'utilisation finale, telles que le papier et la pâte à papier, le traitement de l'eau, l'agriculture, la construction, etc.

- À court terme, la demande croissante du secteur de la construction et la croissance de la production mondiale dacier sont quelques facteurs qui stimulent la demande du marché.

- Dun autre côté, les risques sanitaires associés à la consommation de calcaire et les émissions élevées de dioxyde de carbone provenant du chaulage agricole pourraient freiner la croissance du marché.

- Les prochains projets mondiaux de traitement des eaux usées sont susceptibles de créer des opportunités de croissance lucratives pour le marché dans les années à venir.

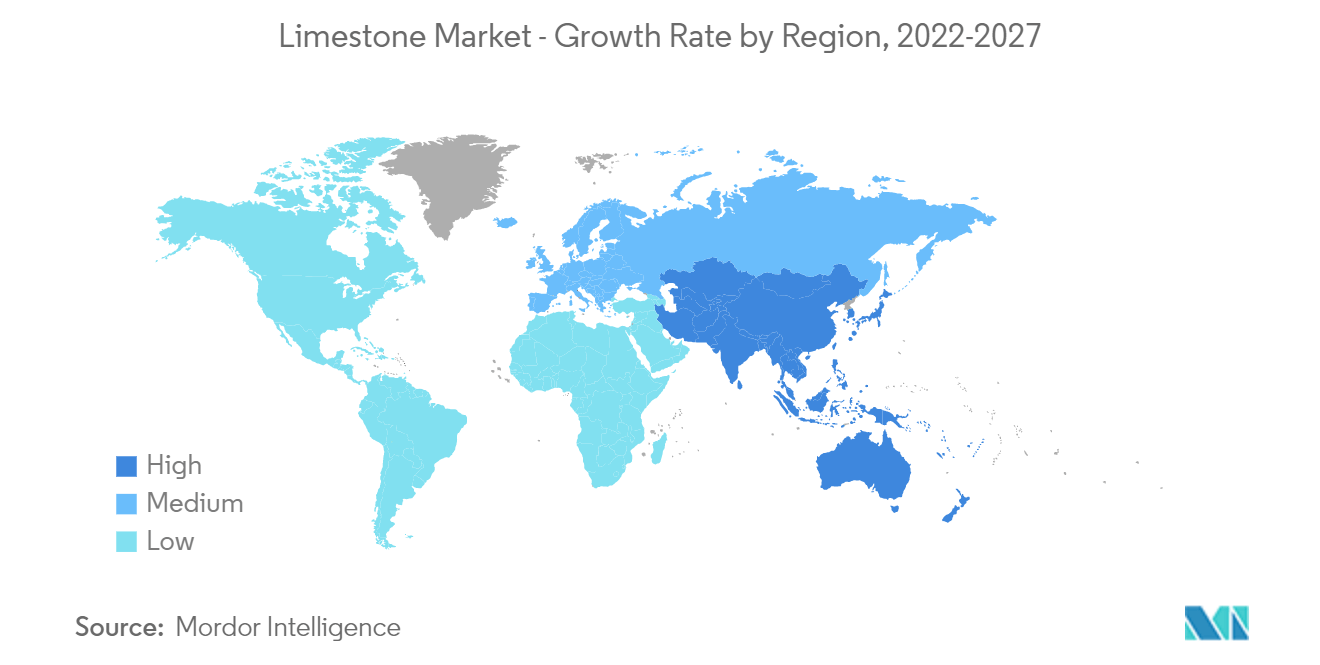

- La région Asie-Pacifique devrait dominer le marché et devrait également connaître le TCAC le plus élevé au cours de la période de prévision.

Tendances du marché du calcaire

Utilisation croissante dans la fabrication de lacier et dautres industries

- Le calcaire est utilisé pour la formation de scories dans la fabrication du fer et de l'acier. Le calcaire, à faible teneur en silice et en alumine, est préféré pour la production d'acier, car ces éléments auront besoin d'un flux supplémentaire pour les neutraliser. Une chaleur supplémentaire est nécessaire pour maintenir les scories supplémentaires dans un état fluide.

- Les deux principales filières de production d'acier, la filière sidérurgique intégrée et la filière four à arc électrique, nécessitent respectivement environ 270 kg et 88 kg de calcaire pour fabriquer 1 000 kg d'acier brut.

- L'acier est l'alliage le plus important, trouvant des applications diversifiées dans de nombreux secteurs, tels que le bâtiment et la construction, l'automobile, l'électronique, l'aérospatiale et la défense.

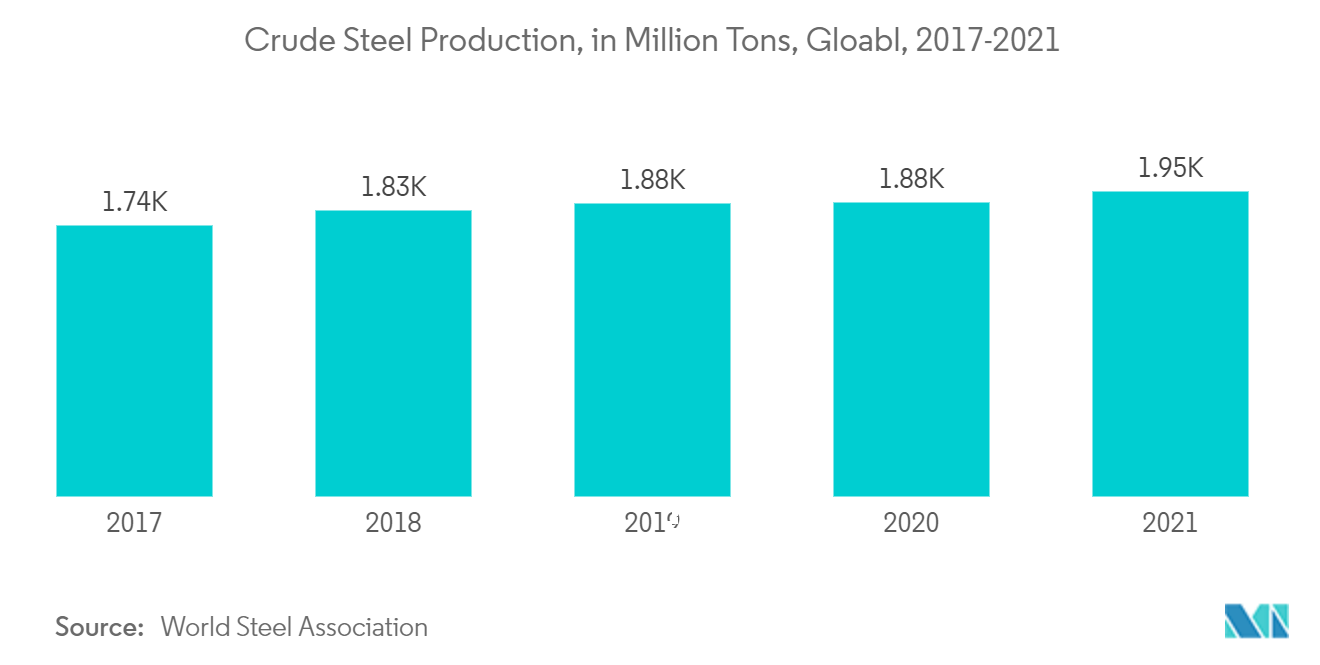

- Selon la World Steel Association, la production mondiale dacier a atteint environ 1951 millions de tonnes en 2021, enregistrant une augmentation de 3,8 % par rapport aux 1879 millions de tonnes de 2020. Cela augmentera probablement la demande de calcaire dans lindustrie sidérurgique.

- La Chine est le plus grand producteur mondial dacier brut. Cependant, selon la World Steel Association, en 2021, la capacité de production annuelle d'acier brut du pays s'élevait à 1 032,8 millions de tonnes, en baisse de 3 % par rapport aux 1 064,7 millions de tonnes produites en 2020. Cette baisse de la production d'acier est due aux récents changements de politique. en Chine pour réduire la production d'acier afin de résoudre les problèmes liés aux niveaux de pollution.

- Selon l'American Iron and Steel Institute (AISI), les aciéries américaines ont expédié 7 871,639 milliers de tonnes d'acier en décembre 2021, soit une augmentation de 11,7 % par rapport aux 7 049,785 milliers de tonnes expédiées en décembre 2020. De plus, pour l'année 2021, la quantité expédiée s'est élevée à 94.719,681 milliers de tonnes, enregistrant une croissance de 16,9% sur un an.

- Outre la fabrication de l'acier, le calcaire est également utilisé dans les centrales électriques à combustibles fossiles pour effectuer la désulfuration des gaz de combustion, qui élimine le dioxyde de soufre des émissions de gaz de combustion.

- Selon lEnergy Information Administration des États-Unis, en 2021, environ 4108 milliards de kilowattheures (kWh) (ou 4110 milliards de kWh) délectricité ont été produits dans les installations de production délectricité à léchelle des services publics aux États-Unis. Environ 61 % de cette production délectricité provenait de combustibles fossiles charbon (21,9 %), gaz naturel, pétrole et autres gaz. Environ 19 % provenaient de lénergie nucléaire et environ 20 % de sources dénergie renouvelables.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique devrait dominer le marché. Dans la région, la Chine est la plus grande économie en termes de PIB. La Chine et lInde comptent parmi les économies émergentes les plus rapides au monde. La Chine domine le marché du calcaire en termes de consommation et de production en raison de la disponibilité locale des matières premières et de son énorme industrie chimique.

- Lindustrie sidérurgique est la plus grande consommatrice de calcaire au monde et en Chine. La Chine est un important producteur mondial dacier brut. Il représente plus de 50 % de la part mondiale. LEurope, lInde et le Japon suivent la Chine.

- Le secteur chinois de la construction est la plus grande industrie au monde, employant 746520000 personnes en 2021. Selon le Bureau national des statistiques, la production du secteur chinois de la construction, évaluée à 29300 milliards CNY, a augmenté de manière dynamique en 2021, contribuant à hauteur de 25,7% au PIB du pays par rapport à la part du PIB de 11,0% en 2020, stimulant ainsi la demande pour le marché étudié.

- La Chine a produit 12,46 millions de tonnes de papier et carton transformés en mars 2022, contre 11,97 millions de tonnes en mars 2021, soit une croissance de 4 %.

- En raison de l'augmentation de la population urbaine dans toute la Chine, 70 % de la population du pays devrait résider dans les villes d'ici 2030. À mesure que la population urbaine augmente, elle est également confrontée à un afflux d'eaux usées et de boues. Actuellement, 80 % des boues en Chine sont déversées de manière inappropriée, un problème environnemental de plus en plus controversé qui pousse les centres urbains à se démener pour réduire la pollution en améliorant leurs stations d'épuration des eaux usées (STEP).

- Selon lAssociation indienne des fabricants de papier (IPMA), les exportations de papier et de carton de lInde ont bondi à environ 80 % en 2021-2022, atteignant une valeur record de 13963 crores INR. En outre, selon le rapport de l'Institut de recherche sur les pâtes et papiers (CPPRI), il existe environ 861 usines de papier en Inde, dont 526 sont opérationnelles, avec une capacité installée totale de 27,15 millions de tonnes en 2019-20.

- L'Inde est le deuxième producteur mondial d'acier, avec 118,1 millions de tonnes d'acier brut en 2021, enregistrant une augmentation de 17,8 % par rapport aux 100,3 millions de tonnes produites en 2020. Les facteurs favorables tiennent compte de la disponibilité facile d'une main-d'œuvre à faible coût et réserves abondantes de minerai de fer.

- De plus, l'Inde fait partie des 15 principaux exportateurs mondiaux de produits agricoles. Les exportations agricoles de l'Inde ont atteint 38,54 milliards USD au cours de l'exercice 19 et 35,09 milliards USD au cours de l'exercice 20. La politique agricole de l'Inde vise à accroître les exportations agricoles du pays jusqu'à 60 milliards de dollars d'ici 2022.

- Le Japon est une région majeure dans le domaine des gratte-ciel et des immeubles de grande hauteur. Le pays abrite plusieurs immeubles de grande hauteur (près de 290), Tokyo étant une plaque tournante majeure pour ces bâtiments. La planification et la construction de tels bâtiments connaissent une croissance décente au Japon à court terme, soutenant à leur tour la croissance du marché étudié dans un avenir proche.

Aperçu de l'industrie du calcaire

Le marché du calcaire est de nature partiellement consolidé. Certains des principaux acteurs du marché comprennent Imerys, Carmeuse, Graymont Limited, Mineral Technologies Inc. et Omya AG, entre autres (sans ordre particulier).

Leaders du marché du calcaire

-

Minerals Technologies Inc.

-

Imerys

-

CARMEUSE

-

Graymont Limited

-

Omya AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du calcaire

- En avril 2022, Imerys a annoncé un nouvel investissement d'extension et d'optimisation des capacités dans l'usine de Sylacauga (AL) en Alabama, aux États-Unis, pour répondre à la demande croissante de produits à base de carbonate de calcium broyé.

- En juin 2021, Carmeuse a ouvert une nouvelle installation de production de filler calcaire, d'une capacité de production de 450 000 tonnes, ce qui en fait la plus grande unité de production de ce type au Benelux, avec un investissement de 16,5 millions d'euros.

- En avril 2021, Minerals Technologies Inc. a convenu d'établir une usine de carbonate de calcium précipité par satellite de 50000 tonnes par an dans son usine de papier du comté de Suiping, ville de Zhumadian, avec Zhumadianshi Baiyun Paper Co. Ltd.

Segmentation de lindustrie du calcaire

Le calcaire est une roche sédimentaire composée principalement de carbonate de calcium, généralement sous forme de calcite minérale ou d'aragonite. Il sagit généralement dune roche sédimentaire biologique formée à partir de laccumulation de coquillages, dalgues, de matières fécales, de coraux et dautres débris organiques. Cependant, certains calcaires sont également formés par des processus sédimentaires chimiques, notamment la précipitation du carbonate de calcium provenant de l'eau des océans ou des lacs. Le marché du calcaire est segmenté par application, secteur dutilisation final et géographie. Par application, le marché est segmenté en chaux industrielle, chaux chimique, chaux de construction et chaux réfractaire. Par industrie dutilisateur final, le marché est segmenté en papier et pâte à papier, traitement de leau, agriculture, plastiques, bâtiment et construction, fabrication dacier et autres industries dutilisateur final. Le rapport couvre également la taille du marché et les prévisions du marché du calcaire dans 16 pays répartis dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (kilotonnes).

| Chaux industrielle |

| Chaux Chimique |

| Chaux de construction |

| Chaux réfractaire |

| Papier et pâte à papier |

| Traitement de l'eau |

| Agriculture |

| Plastiques |

| Bâtiment et construction |

| Fabrication d’acier et autres industries (y compris l’énergie) |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Application | Chaux industrielle | |

| Chaux Chimique | ||

| Chaux de construction | ||

| Chaux réfractaire | ||

| Industrie des utilisateurs finaux | Papier et pâte à papier | |

| Traitement de l'eau | ||

| Agriculture | ||

| Plastiques | ||

| Bâtiment et construction | ||

| Fabrication d’acier et autres industries (y compris l’énergie) | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le calcaire

Quelle est la taille actuelle du marché du calcaire ?

Le marché du calcaire devrait enregistrer un TCAC supérieur à 3 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du calcaire ?

Minerals Technologies Inc., Imerys, CARMEUSE, Graymont Limited, Omya AG sont les principales sociétés opérant sur le marché du calcaire.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du calcaire ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du calcaire ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du calcaire.

Quelles années couvre ce marché du calcaire ?

Le rapport couvre la taille historique du marché du marché du calcaire pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du calcaire pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du calcaire

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du calcaire 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du calcaire comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.