Analyse du marché des lubrifiants en Amérique latine

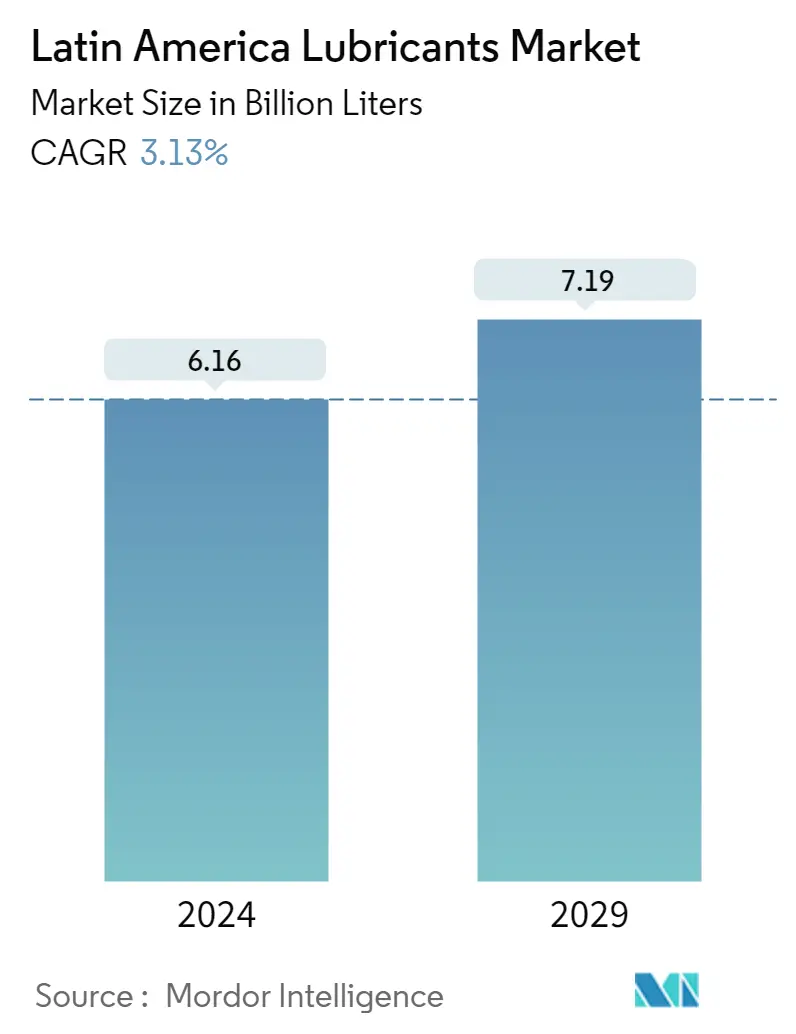

La taille du marché des lubrifiants en Amérique latine est estimée à 6,16 milliards de litres en 2024 et devrait atteindre 7,19 milliards de litres dici 2029, avec un TCAC de 3,13 % au cours de la période de prévision (2024-2029).

La demande croissante de lubrifiants hautes performances et la demande croissante des industries de la construction et de la production délectricité stimulent le marché. Dun autre côté, ladoption croissante des véhicules électriques et hybrides, laugmentation de la durée de vie des lubrifiants et les réglementations environnementales strictes, associées aux conditions défavorables dues à lépidémie de COVID-19, entravent la croissance du marché.

- Le marché des lubrifiants en Amérique latine devrait croître au cours de la période de prévision en raison de son large éventail dapplications dans différentes industries dutilisateurs finaux, notamment les secteurs de la construction et de la production délectricité.

- Le Brésil devrait dominer le marché de lAmérique latine avec la plus grande consommation de lubrifiants.

Tendances du marché des lubrifiants en Amérique latine

Le segment automobile pourrait connaître une croissance significative du marché

- Les huiles moteur sont essentielles au bon fonctionnement des moteurs, en réduisant les émissions de carburant et en améliorant les performances du moteur. Elles sont généralement composées de 75 à 90 % d'huiles de base et de 10 à 25 % d'additifs.

- Les huiles moteur sont principalement utilisées dans des applications telles que la réduction de lusure, la protection contre la corrosion et le bon fonctionnement des composants internes du moteur. Ils fonctionnent en créant un film mince entre les pièces mobiles pour améliorer le transfert de chaleur et réduire la tension lors du contact des pièces.

- Le segment des véhicules automobiles légers enregistre le taux de consommation d'huiles moteur le plus élevé parmi tous les segments. En raison des améliorations technologiques et des exigences gouvernementales en matière d'économie de carburant, les constructeurs automobiles ont fabriqué des véhicules plus légers avec des tolérances plus strictes (ce qui rend les véhicules plus durables).

- Les huiles moteur à kilométrage élevé sont très demandées ces derniers temps en raison de leurs propriétés qui aident à prévenir les fuites dhuile et à réduire la consommation dhuile.

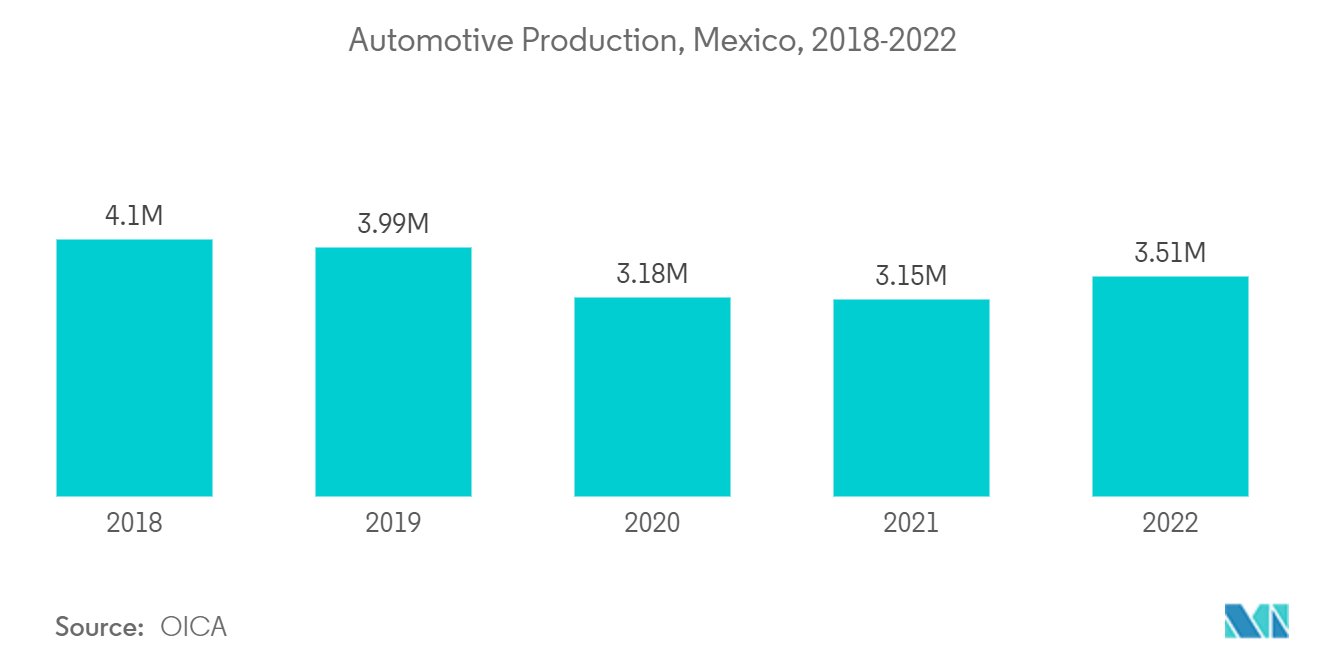

- L'industrie automobile est l'une des industries les plus importantes du Mexique, représentant 3,5 pour cent du produit intérieur brut (PIB) du pays, 20 pour cent du PIB manufacturier et employant plus d'un million de personnes dans tout le pays. Selon l'OICA, la production automobile au Mexique a connu une augmentation de 10 % en 2022. Le pays a produit 3509072 voitures et véhicules de tourisme en 2022, contre 3145653 unités l'année précédente.

- En outre, en septembre 2022, le Congrès argentin a adopté la loi 27686 ( Loi pour la promotion des investissements dans l'industrie automobile-pièces automobiles et sa chaîne de valeur ) promouvant l'investissement dans l'industrie automobile et sa chaîne de valeur.

- Conformément à la loi 27.686, l'industrie automobile argentine est désormais désignée comme un secteur stratégique. La nouvelle loi encourage les investissements dans le secteur de l'identification automobile et renforce sa chaîne d'approvisionnement. Dans le même temps, cela renforcera le profil exportateur de l'industrie et encouragera et facilitera le développement de nouvelles technologies de moteurs propres (hybrides, hydrogène, biocarburants, etc.).

- Par conséquent, en raison de lapplication croissante dhuiles moteur dans les véhicules pour réduire lusure et les pneus, la demande devrait augmenter au cours de la période de prévision.

Le Brésil domine le marché

- Au cours de la période de prévision, le Brésil devrait dominer le marché des lubrifiants en Amérique latine en raison de la demande accrue des industries d'utilisation finale telles que la construction, l'automobile et l'automobile.

- Les turbines jouent un rôle clé dans le secteur de lénergie pour produire de lélectricité. Une grande quantité de chaleur est émise par la turbine lors de la production d'électricité. Outre les turbines, les principaux composants utilisés dans le secteur de la production d'électricité comprennent les pompes, les roulements, les ventilateurs, les compresseurs, les engrenages et les systèmes hydrauliques, qui sont soumis à une usure importante. Les huiles pour engrenages et turbines sont largement utilisées dans ce secteur à des fins de lubrification.

- Selon l'Institut brésilien de géographie et de statistique (en portugais Instituto Brasileiro de Geografia e Estatística (IBGE), le PIB de la construction au Brésil est tombé à 1 501,75 millions de dollars au troisième trimestre 2022, contre 1 526,80 millions de dollars au deuxième trimestre. de la construction devrait évoluer autour de 1 426,66 millions de dollars en 2023. Plusieurs projets de construction ont été lancés au Brésil en 2022, ce qui peut créer de nombreuses opportunités pour le marché étudié dans le pays.

- Dans le secteur de la construction, les lubrifiants préviennent les pannes prématurées et la baisse des performances des équipements de construction soumis à des conditions de fonctionnement extrêmement difficiles impliquant la chaleur, la saleté et l'humidité.

- Les lubrifiants remplissent diverses fonctions pour protéger les équipements de construction contre les défaillances de roulements, la courte durée de vie de l'huile moteur, la faible résistance du carburant diesel à l'eau et la rouille des câbles, des cordes et des draglines.

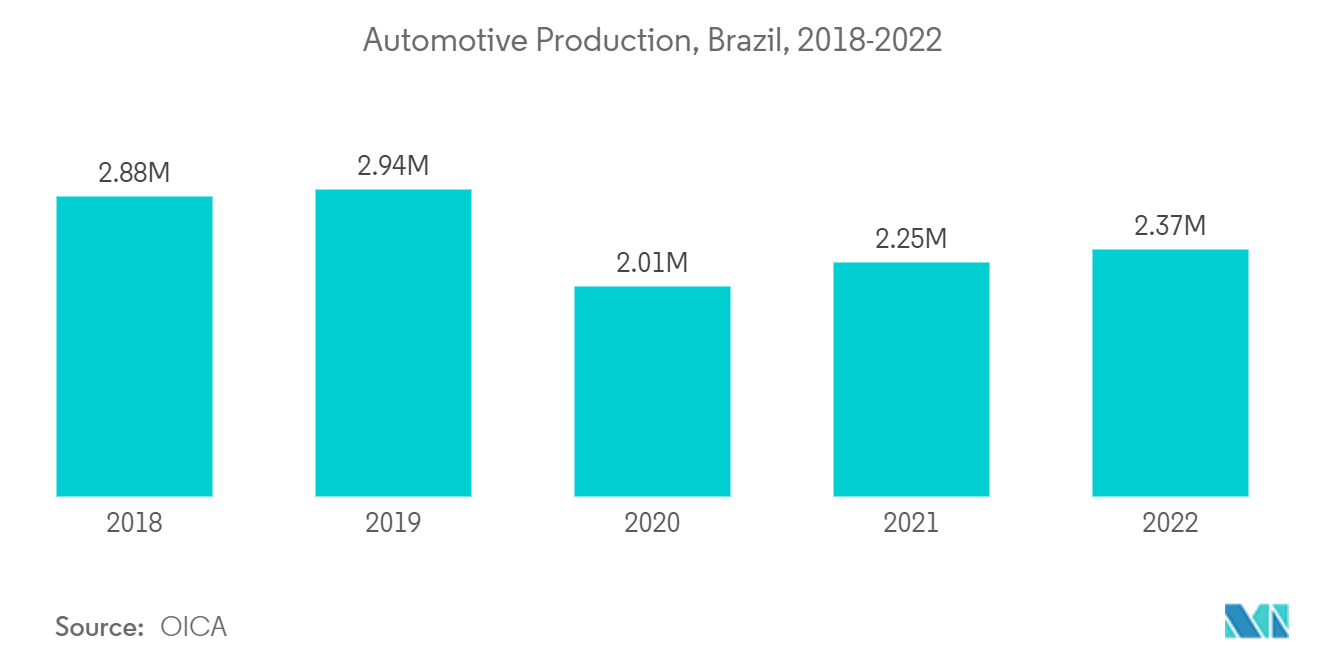

- Selon l'Association brésilienne des constructeurs automobiles (en portugais Associação Nacional dos Fabricantes de Veículos Automotores (ANFAVEA), octobre 2022 a été témoin d'une augmentation constante des indicateurs de production, d'immatriculation et d'exportation par rapport au mois précédent.

- Notamment, au cours des dix premiers mois de 2022, le Brésil a connu une augmentation de 32,4 % des exportations de voitures particulières, s'élevant à 406000 unités, dépassant les chiffres de 2021. Des pays comme le Chili, la Colombie et le Mexique étaient des destinations d'exportation remarquables pour l'industrie automobile brésilienne.

- Les facteurs susmentionnés, associés au soutien du gouvernement, contribuent à la demande croissante du marché des lubrifiants dans la région du Brésil au cours de la période de prévision.

Aperçu du marché des lubrifiants en Amérique latine

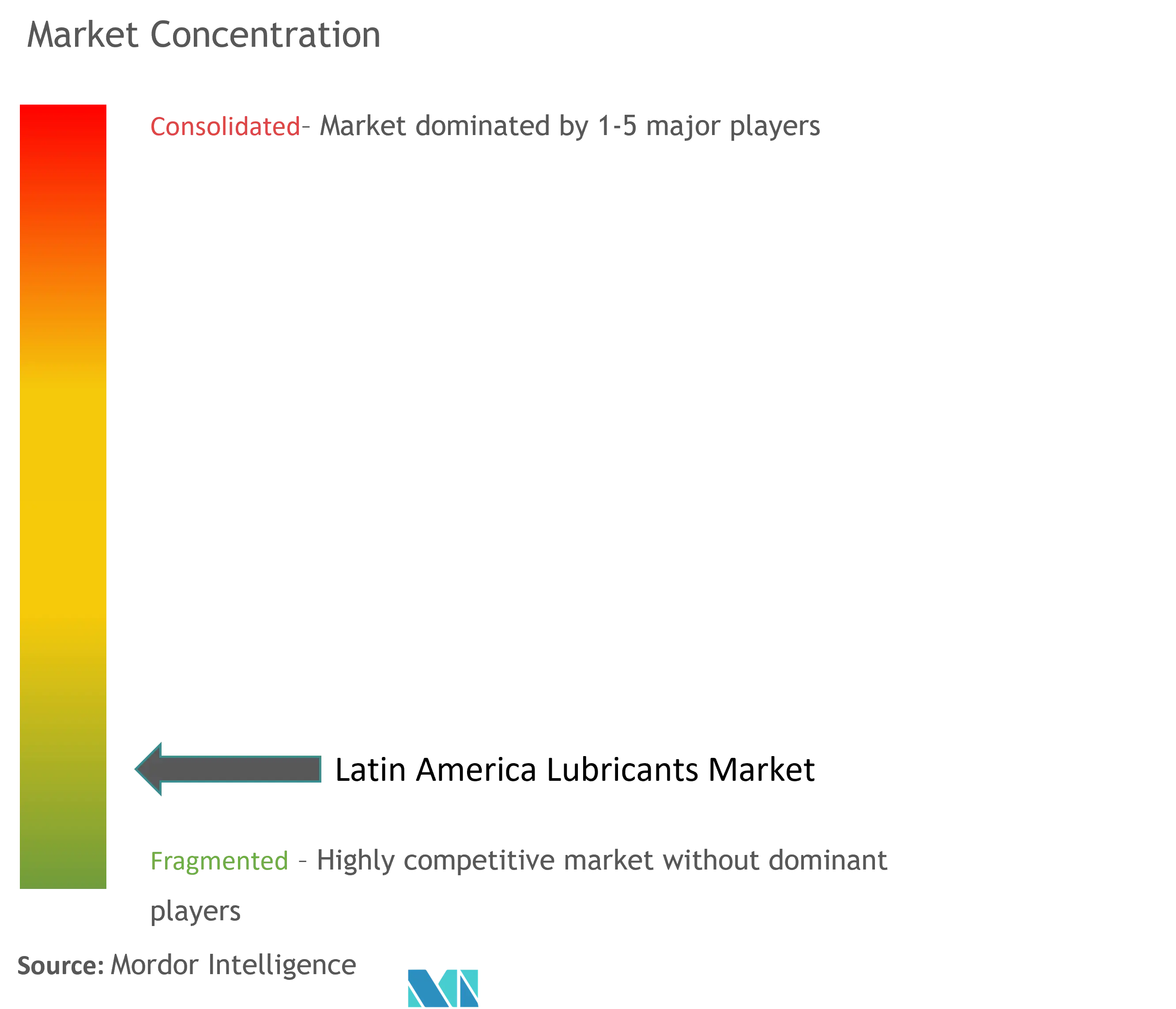

Le marché des lubrifiants en Amérique latine est fragmenté et les acteurs ne représentent quune part marginale du marché. Peu dentreprises incluent Chevron Corporation, Exxon Mobil Corporation, BP plc, Valvoline Inc. et Total.

Leaders du marché des lubrifiants en Amérique latine

Chevron Corporation

Exxon Mobil Corporation

BP p.l.c

Total

Valvoline Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des lubrifiants en Amérique latine

- Mai 2022 Shell plc finalise la vente de la division lubrifiants au Brésil à Raizen. Ce désinvestissement réduira la présence de Shell plc sur le marché brésilien des lubrifiants.

- Juin 2021 Chevron a acquis les activités de carburants et lubrifiants de Puma Energy en Amérique latine, qui comprenaient des actifs dans huit pays. Cette décision stratégique a élargi la présence de Chevron sur le marché de la région et renforcé son portefeuille de lubrifiants.

Segmentation de lindustrie des lubrifiants en Amérique latine

Les produits lubrifiants sont fabriqués à partir dune combinaison dhuiles de base et dadditifs. La composition de lhuile de base dans la formulation des lubrifiants se situe principalement entre 75 et 90 %. Les huiles de base possèdent des propriétés lubrifiantes et représentent jusquà 90 % du produit lubrifiant final.

Le marché est segmenté par type de produit et par secteur dactivité de lutilisateur final. Par type de produit, le marché est segmenté en huile moteur, huile de transmission et dengrenage, fluide hydraulique, graisses et autres types de produits. Par secteur dutilisation final, le marché est segmenté par production délectricité, automobile, équipement lourd et autres secteurs dutilisateurs finaux. Le rapport couvre également la taille et les prévisions du marché des lubrifiants dans trois pays de la région Amérique latine.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (millions de litres).

| Huile moteur |

| Huiles de transmission et d'engrenages |

| Fluide pour le travail des métaux |

| Fluide hydraulique |

| Graisses |

| Autres types de produits |

| La production d'énergie |

| Automobile |

| Matériel lourd |

| Métallurgie et travail des métaux |

| Autres industries d'utilisateurs finaux |

| Mexique |

| Brésil |

| Argentine |

| Reste de l'Amérique latine |

| type de produit | Huile moteur |

| Huiles de transmission et d'engrenages | |

| Fluide pour le travail des métaux | |

| Fluide hydraulique | |

| Graisses | |

| Autres types de produits | |

| Industrie des utilisateurs finaux | La production d'énergie |

| Automobile | |

| Matériel lourd | |

| Métallurgie et travail des métaux | |

| Autres industries d'utilisateurs finaux | |

| Géographie | Mexique |

| Brésil | |

| Argentine | |

| Reste de l'Amérique latine |

FAQ sur les études de marché sur les lubrifiants en Amérique latine

Quelle est la taille du marché des lubrifiants en Amérique latine ?

La taille du marché des lubrifiants en Amérique latine devrait atteindre 6,16 milliards de litres en 2024 et croître à un TCAC de 3,13 % pour atteindre 7,19 milliards de litres dici 2029.

Quelle est la taille actuelle du marché des lubrifiants en Amérique latine ?

En 2024, la taille du marché des lubrifiants en Amérique latine devrait atteindre 6,16 milliards de litres.

Qui sont les principaux acteurs du marché des lubrifiants en Amérique latine ?

Chevron Corporation, Exxon Mobil Corporation, BP p.l.c, Total, Valvoline Inc. sont les principales sociétés opérant sur le marché des lubrifiants en Amérique latine.

Quelles années couvre ce marché des lubrifiants en Amérique latine et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des lubrifiants en Amérique latine était estimée à 5,97 milliards de litres. Le rapport couvre la taille historique du marché des lubrifiants en Amérique latine pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des lubrifiants en Amérique latine pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des lubrifiants en Amérique latine

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des lubrifiants en Amérique latine 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des lubrifiants en Amérique latine comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.