Analyse du marché national du CEP en Amérique latine

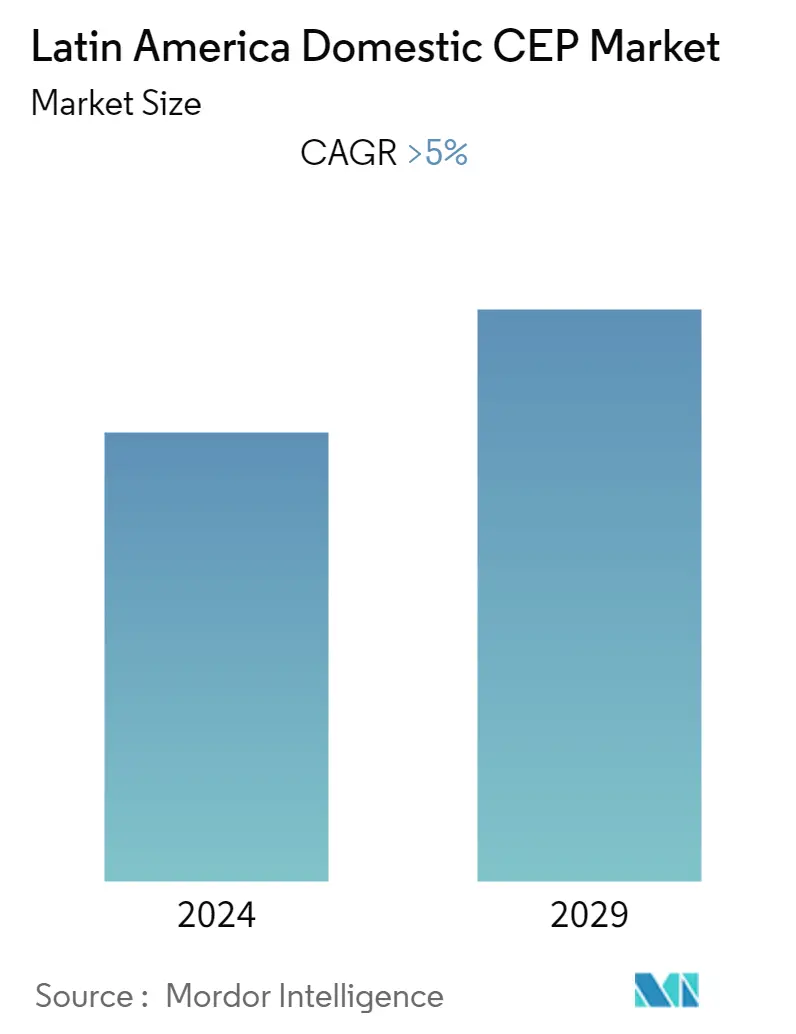

On estime que le marché latino-américain des services de messagerie, dexpress et de colis (CEP) connaîtra un TCAC de plus de 5 % au cours de la période de prévision (2022-2027).

À la suite de la pandémie de COVID-19, la numérisation a commencé à jouer un rôle de plus en plus important dans la région. Les Latino-Américains effectuent des achats sans précédent via le numérique. La vague actuelle de numérisation croissante devrait se poursuivre. Avec l'essor du commerce électronique pendant la pandémie, la demande a étouffé la chaîne d'approvisionnement, limitant la capacité des détaillants à honorer les commandes et à réapprovisionner les stocks aussi rapidement que les clients en ont besoin. Les services logistiques ont un nouveau potentiel dacquisition de consommateurs, les premiers dans la phase post-Covid, avec la relance du commerce international.

Entre janvier et mai 2021, le Mexique est resté le principal partenaire commercial des États-Unis, avec une participation de 14,7 % et des attentes d'importations, d'exportations et, potentiellement, de services commerciaux accrus, la logistique étant parmi les plus recherchées. En avril 2021, le Mexique est devenu le premier partenaire commercial des États-Unis en termes d'échanges de marchandises uniquement, sans inclure les services. Le Mexique représentait 14,7% du total des exportations et importations de marchandises au quatrième mois de l'année, devant le Canada (14,2%) et la Chine (13,3%).

Le marché du commerce électronique au Mexique est fort et continue de croître, avec des revenus estimés à 21 milliards de dollars d'ici la fin de 2021, avec un taux de croissance annuel de 3,8 %, et un volume de marché prévu qui devrait atteindre 24 milliards de dollars d'ici 2024. Avec une pénétration actuelle d'Internet avec un taux de 74 % et plus de 45 % de la population âgée de 25 à 54 ans, il existe une marge de croissance encore plus forte. La catégorie la plus populaire auprès des acheteurs en ligne au Mexique est actuellement l'électronique et les médias (6,42 milliards de dollars), puis la mode (5,2 milliards de dollars).

Tendances du marché national du CEP en Amérique latine

Des opportunités croissantes au Brésil pour stimuler le marché

De nombreuses entreprises ont commencé à étendre leurs opérations logistiques pour profiter du potentiel d'expansion rapide du CEP. DHL, par exemple, s'est développé dans toute la région et a investi dans les nouvelles technologies pour accroître l'efficacité de ses réseaux d'approvisionnement. Les Brésiliens sont connus pour être parmi les premiers à accepter les nouvelles technologies. Une industrie florissante de biens et services numériques existe déjà dans le pays. Le Brésil est un terrain fertile pour les biens numériques et constitue également le marché le plus compétitif de la région. La croissance significative du commerce électronique en 2020 est imputable au déplacement de la consommation des magasins physiques vers le domaine numérique, ce qui a permis à plus de 17 millions de Brésiliens de vivre leur première expérience d'achat en ligne, soit une augmentation de 23 %.

Le trafic postal intérieur au Mexique s'est élevé à environ 285,4 millions d'envois traités en 2020. Cela représente une diminution d'environ 20,5 % par rapport au nombre d'envois transportés un an plus tôt. L'Association mexicaine de vente en ligne a estimé que l'activité nationale de commerce électronique représentait 15,8 milliards de dollars en 2020, soit une hausse de 81 % par rapport à 2019. En 2020, 50,7 millions de Mexicains ont utilisé le commerce électronique, soit une hausse de 9 % par rapport à l'année précédente. La livraison de nourriture était la transaction en ligne la plus populaire en 2020, suivie par les produits de mode et de beauté. Les achats dans les pharmacies en ligne et les supermarchés ont augmenté respectivement de 41 % et 40 %.

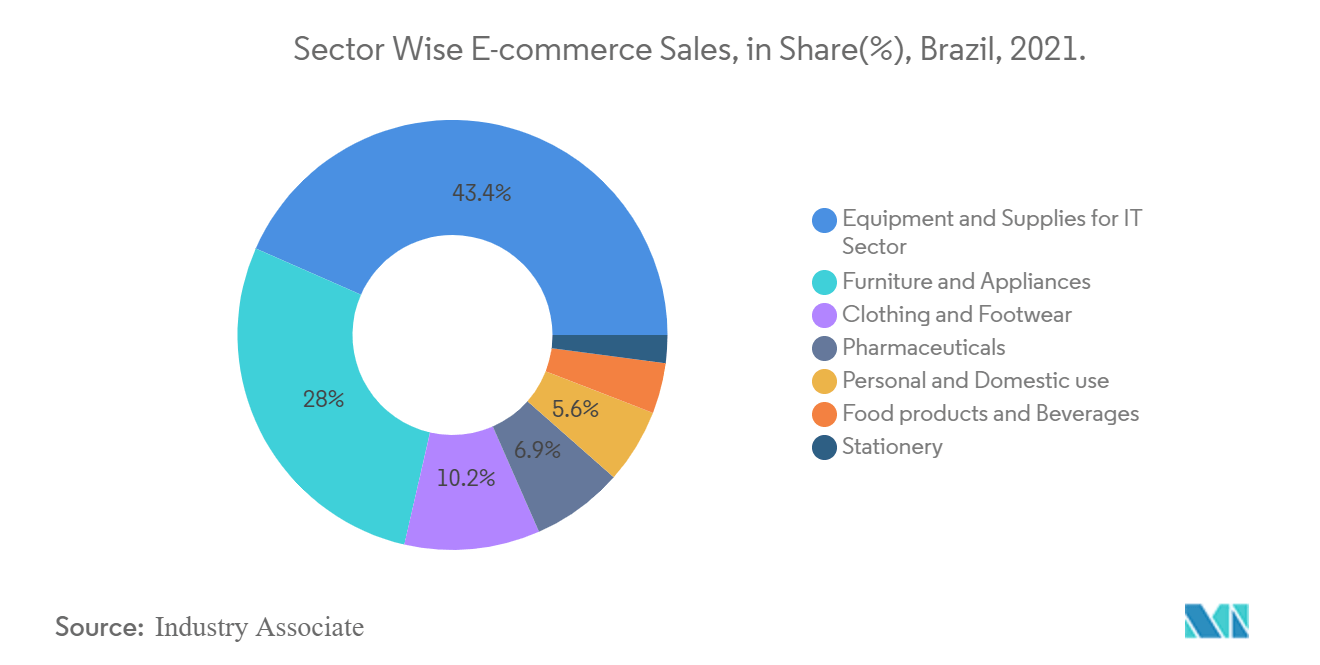

En 2021, le Brésil a connu une forte croissance des ventes du commerce électronique de 48,4 % par rapport à 2020, les consommateurs ayant adopté une plus grande proportion d'achats en ligne. En novembre 2021, le e-commerce représentait 17,9 % des ventes au détail, un énorme record depuis janvier 2018. Par ailleurs, en 2021, les catégories de e-commerce les plus populaires étaient les équipements et fournitures pour le bureau, l'informatique et la communication, avec plus de 43 % des ventes au détail. % des ventes, suivi des meubles et électroménagers, des vêtements, etc.

Le commerce électronique, moteur du marché

Le commerce électronique en Argentine est en train d'émerger dans la région latino-américaine, le secteur du commerce électronique de détail ayant connu une croissance significative de plus de 79 % en 2020. Le Brésil et le Mexique sont le moteur du secteur du commerce électronique en Amérique latine. Le Brésil détient la plus grande part du commerce électronique en Amérique latine, et le marché valait 19,6 milliards de dollars en 2020, soit une part de 53,5 %. En 2021, plus de 188 millions de personnes ont choisi de faire des achats en ligne en Amérique latine. Les acheteurs en ligne devraient dépenser davantage au fil du temps. Les dépenses moyennes des utilisateurs en ligne en 2021 représentaient plus de 220 USD.

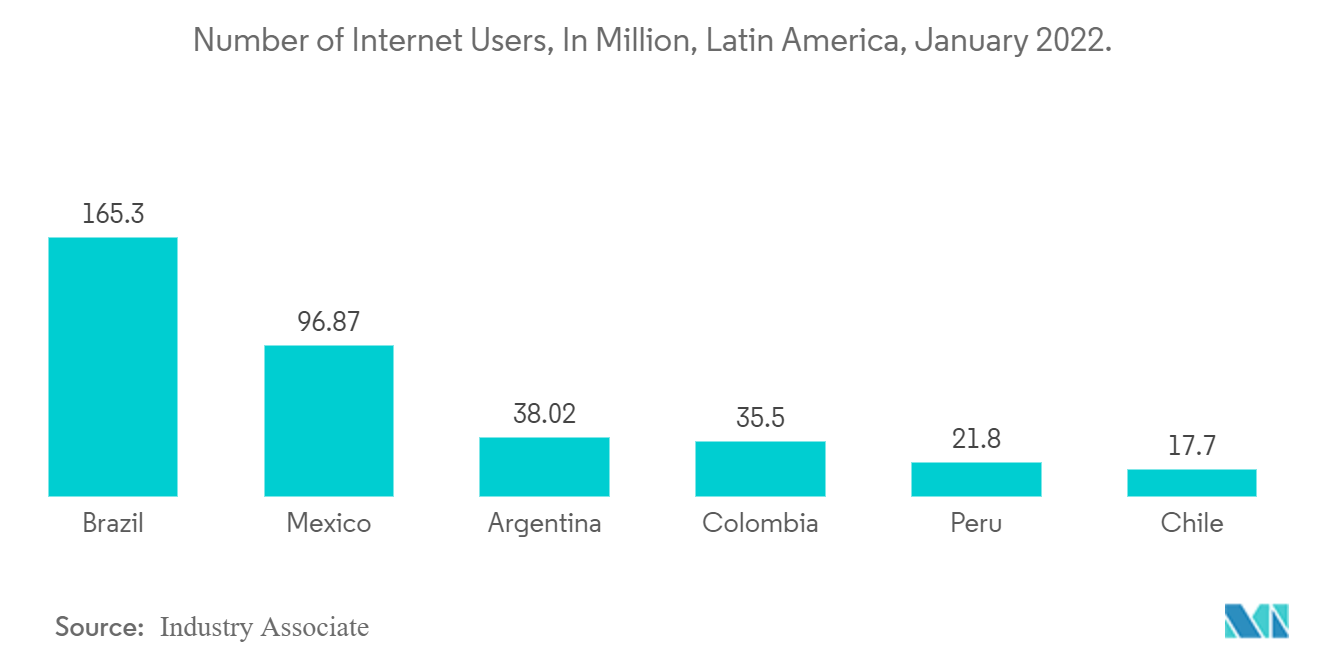

La pénétration croissante dInternet stimule le marché. En 2021, la pénétration dInternet en Amérique latine était de 71 % et celle des smartphones de 69 % de la population totale. Les taux de pénétration sont plus élevés dans les zones urbaines. Le Brésil était le pays leader, avec plus de 165,3 millions d'internautes en janvier 2022, suivi du Mexique et de l'Argentine. En 2022, les internautes mexicains ont effectué le plus grand nombre d'achats en ligne, puisque plus de 64 % des internautes ont acheté des biens de consommation via des plateformes de commerce électronique. De plus, plus de 39 % des personnes commandent des produits dépicerie via les magasins en ligne.

Aperçu du marché national du CEP en Amérique latine

Le marché national du CEP en Amérique latine est de nature fragmentée avec un mélange dacteurs mondiaux et locaux. Cela rend le secteur très compétitif. Parmi les acteurs majeurs du pays figurent Brazil Post, Sky Postal, Kuehne Nagel, Kerry Logistics et DHL Express. De nombreuses entreprises ont commencé à étendre leurs opérations logistiques afin de profiter du potentiel d'expansion rapide du CEP. DHL, par exemple, s'est développé dans toute la région et a investi dans les nouvelles technologies afin d'accroître l'efficacité de ses réseaux d'approvisionnement. Les Brésiliens sont connus pour être parmi les premiers à accepter les nouvelles technologies. Une industrie florissante de biens et services numériques existe déjà dans le pays. Le Brésil est un terrain fertile pour les biens numériques et constitue également le marché le plus compétitif de la région.

Leaders du marché national du CEP en Amérique latine

-

Brazil Post

-

Sky Postal

-

Kuehne Nagel

-

Kerry Logistics

-

DHL Express

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché CEP national en Amérique latine

Août 2021 DHL (le premier fournisseur international de services de fret aérien, maritime et routier) a lancé sa plateforme logistique numérique Saloodo ! pour les expéditeurs et les prestataires de transport en Argentine. Cela offre aux expéditeurs et aux transporteurs une plate-forme unique pour les liaisons de fret routier. En outre, cette plateforme numérique recommande des prix adaptés sur la base des données actuelles du marché et met tous les documents de transport à disposition sous forme numérique.

Juillet 2021 Kerry Logistics Peru SAC (Kerry Logistics Peru) a commencé ses activités en juillet 2021, élargissant la présence de Kerry Logistics Network en Amérique latine, augmentant sa capacité de transport de fret international et exploitant le commerce d'exportation péruvien.

Segmentation de lindustrie nationale du CEP en Amérique latine

CEP (courrier, express et colis) fait référence à un ensemble de services qui impliquent la livraison de divers produits et marchandises dans de nombreux endroits par voie terrestre, aérienne ou maritime. Les livraisons express, contrairement aux services de messagerie et de colis, sont souvent limitées dans le temps, divers envois de grande valeur arrivant en quelques jours ou à une date et une heure prédéterminées. En outre, le rapport propose une analyse de fond complète du marché national du CEP en Amérique latine, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel de lindustrie. Limpact du COVID-19 a également été intégré et pris en compte au cours de létude.

Le marché latino-américain des courriers, express et colis (CEP) est segmenté par modèle commercial (Business-to-Business (B2B), Business-to-Customer (B2C) et Customer-to-Customer (C2C)), type (Commerce électronique et non-commerce électronique), utilisateur final (services, commerce de gros et de détail, soins de santé, fabrication industrielle et autres utilisateurs finaux) et pays (Brésil, Mexique, Colombie, Argentine et reste de l'Amérique latine). Le rapport propose la taille du marché et les prévisions pour le marché du courrier, des express et des colis nationaux en Amérique latine (CEP) en valeur (en milliards USD) pour tous les segments ci-dessus.

| Entreprise à entreprise (B2B) |

| Entreprise à client (B2C) |

| Client à client (C2C) |

| Commerce électronique |

| Non-commerce électronique |

| Prestations de service |

| Commerce de gros et de détail |

| Soins de santé |

| Fabrication industrielle |

| Autres utilisateurs finaux |

| Brésil |

| Mexique |

| Colombie |

| Argentine |

| Reste de l'Amérique latine |

| Par entreprise | Entreprise à entreprise (B2B) |

| Entreprise à client (B2C) | |

| Client à client (C2C) | |

| Par type | Commerce électronique |

| Non-commerce électronique | |

| Par utilisateur final | Prestations de service |

| Commerce de gros et de détail | |

| Soins de santé | |

| Fabrication industrielle | |

| Autres utilisateurs finaux | |

| Par pays | Brésil |

| Mexique | |

| Colombie | |

| Argentine | |

| Reste de l'Amérique latine |

FAQ sur les études de marché sur le CEP national en Amérique latine

Quelle est la taille actuelle du marché national du CEP en Amérique latine ?

Le marché national du CEP en Amérique latine devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché national du CEP en Amérique latine ?

Brazil Post, Sky Postal, Kuehne Nagel, Kerry Logistics, DHL Express sont les principales sociétés opérant sur le marché intérieur du CEP en Amérique latine.

Quelles années couvre ce marché national du CEP en Amérique latine ?

Le rapport couvre la taille historique du marché du CEP domestique en Amérique latine pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché domestique du CEP en Amérique latine pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie nationale du CEP en Amérique latine

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du CEP national en Amérique latine en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du CEP national en Amérique latine comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.