Analyse du marché des dispositifs de reconstruction articulaire

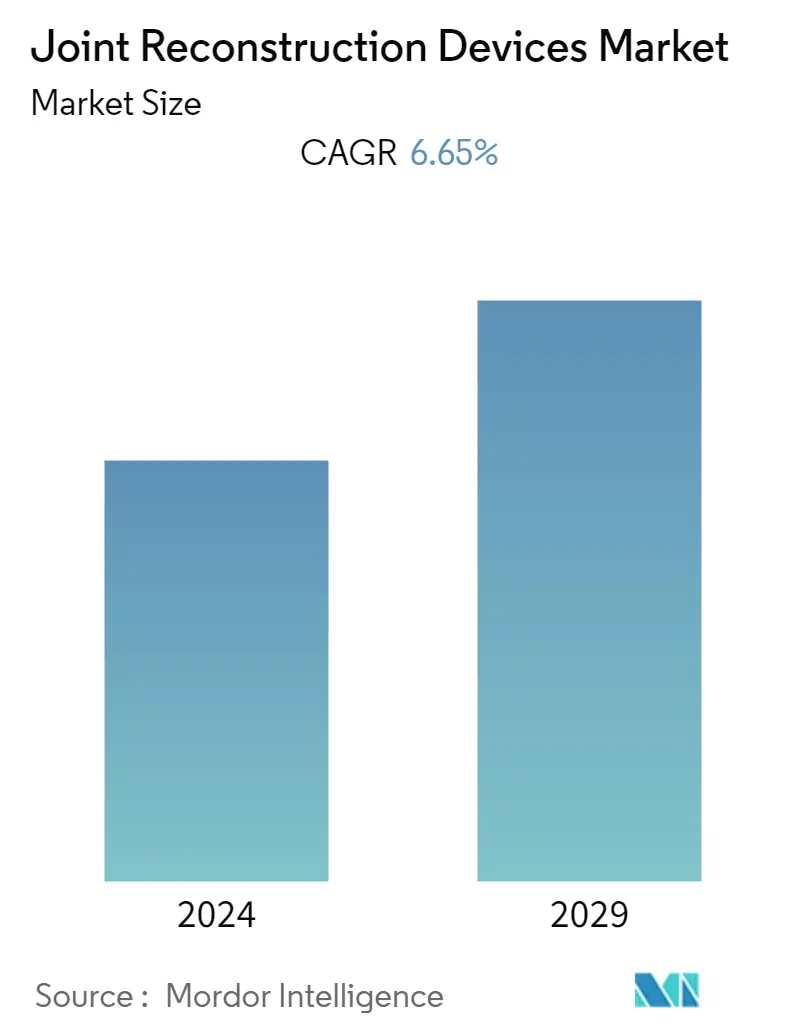

Le marché des dispositifs de reconstruction commune devrait connaître un TCAC de 6,55 % au cours de la période de prévision.

Le COVID-19 a eu un impact sur le marché des dispositifs de reconstruction articulaire en raison de lannulation des interventions chirurgicales électives. Par exemple, un article publié dans J. Arthroplasty en avril 2021 rapportait que la pandémie de COVID-19 avait affecté de manière significative la pratique de larthroplastie. Larticle faisait également état de lannulation de nombreux services darthroplastie de la hanche et du genou pendant la pandémie, ce qui a eu un impact direct sur le marché des dispositifs de reconstruction articulaire. Ainsi, au début, le marché a été confronté à des défis importants en raison des restrictions liées à la pandémie. Cependant, avec lassouplissement des réglementations gouvernementales et la reprise des services de santé, le marché a connu une croissance significative.

Les facteurs clés propulsant la croissance du marché étudié sont la prévalence croissante des maladies orthopédiques, le vieillissement croissant de la population, la préférence croissante pour les techniques mini-invasives et le nombre croissant de grandes chirurgies de reconstruction articulaire. Avec la prévalence croissante de maladies orthopédiques telles que larthrite, lostéoporose, les blessures au genou, etc., entraînant des lésions osseuses et des cas graves, la chirurgie de reconstruction articulaire constitue le traitement ultime disponible. Par exemple, en décembre 2021, les statistiques sur les troubles musculo-squelettiques liés au travail en Grande-Bretagne ont indiqué que 4 70 000 travailleurs souffraient de troubles musculo-squelettiques liés au travail (nouveaux ou de longue date) en 2020/21. Cela représente 1 420 pour 100 000 travailleurs et 28 % de tous les problèmes de santé d'origine professionnelle.

De même, un autre article publié par la revue PTJ en janvier 2021 rapportait que les problèmes musculo-squelettiques sont les causes les plus courantes d'invalidité et de limitations liées à la vie quotidienne et à un emploi rémunérateur aux États-Unis. Ainsi, un nombre élevé daffections musculo-squelettiques, notamment le genou, la hanche et dautres affections articulaires, augmentent la demande dinterventions chirurgicales darthroplastie. Cela propulse la croissance du marché.

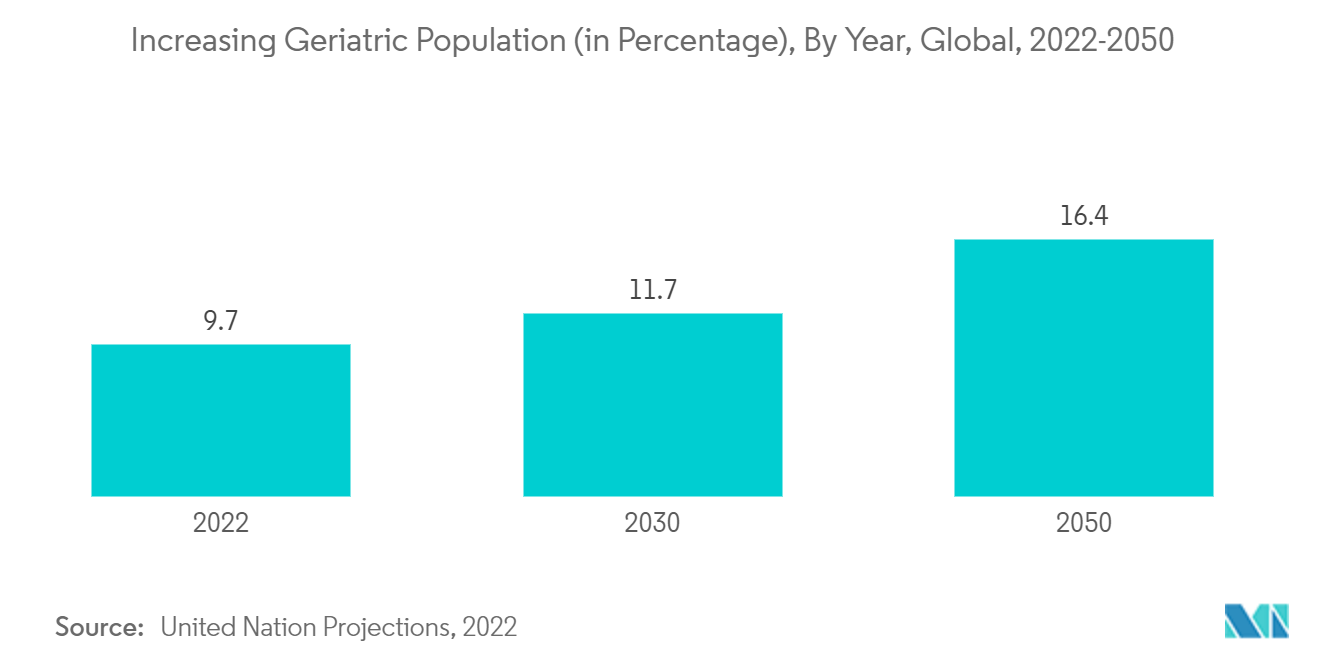

À mesure que la population gériatrique augmente, le marché étudié devrait également croître, car les os fragiles sont plus susceptibles de se développer dans la population gériatrique. Les troubles articulaires sont plus susceptibles de survenir dans la population gériatrique, ce qui nécessite une chirurgie de reconstruction articulaire, stimulant ainsi le marché des dispositifs de reconstruction articulaire. Par exemple, un article publié dans la revue J. Am. Acad. Orthop. Surg. en janvier 2022, une prévalence plus élevée de douleurs articulaires a été signalée parmi la population âgée. Ainsi, avec le vieillissement, les individus deviennent plus sensibles aux maladies orthopédiques, ce qui entraîne une augmentation des interventions chirurgicales articulaires, stimulant ainsi la croissance du marché étudié.

En outre, lintroduction de la chirurgie mini-invasive, associée à moins de douleur, un séjour à lhôpital plus court et moins de complications, ainsi que lutilisation croissante de cette procédure chirurgicale contribuent à la croissance du marché des dispositifs darthroplastie. Par exemple, en mai 2022, le premier ministre Furey a annoncé une nouvelle approche pour réduire les arriérés chirurgicaux pour les arthroplasties de la hanche et du genou. En outre, l'amélioration de l'anesthésie périopératoire à courte durée d'action, les techniques chirurgicales mini-invasives et le lancement de protocoles de rééducation peu après la chirurgie ont rendu cette chirurgie possible en tant que procédure ambulatoire. En conséquence, les progrès technologiques propulsent encore davantage la croissance du marché étudié.

En outre, le nombre croissant de grandes opérations de reconstruction articulaire stimule également la croissance du marché étudié. Par exemple, en novembre 2021, lAJRR, la pierre angulaire de lAmerican Academy of Orthopaedic Surgeons dans son rapport annuel 2021 sur les tendances en matière de procédures darthroplastie de la hanche et du genou, a signalé une croissance globale cumulée du volume de procédures de 18,3 % par rapport à lannée précédente, 2020. Ainsi, le nombre croissant dopérations de reconstruction articulaire stimule la croissance du marché étudié.

Ainsi, pour les raisons susmentionnées, le marché devrait connaître une croissance significative au cours de la période de prévision. Cependant, en raison dune sensibilisation accrue aux traitements alternatifs, des réformes réglementaires strictes et des problèmes réglementaires pourraient entraver la croissance du marché étudié.

Tendances du marché des dispositifs de reconstruction articulaire

Le segment des dispositifs de remplacement articulaire devrait connaître une croissance significative au cours de la période de prévision.

Le segment des arthroplasties devrait connaître une croissance significative au cours de la période de prévision en raison de laugmentation de la population gériatrique, de laugmentation des maladies dégénératives du genou et des développements technologiques.

Le nombre croissant darthroplasties pratiquées dans le monde contribue à la croissance de ce segment. Par exemple, un article publié dans la revue J. Orthop. Surg. Res., en octobre 2022, a signalé une augmentation significative du nombre d'implants d'ostéosynthèse et d'implants d'arthroplastie au cours de la dernière décennie, et la demande d'arthroplastie du genou aux États-Unis devrait augmenter de 673 % d'ici 2030. Ainsi, le taux élevé la demande darthroplasties propulse la croissance de ce segment.

De même, laugmentation de la population gériatrique à léchelle mondiale stimule également la croissance de ce segment, car la population gériatrique est plus répandue dans les chirurgies articulaires et laugmentation de sa population devrait stimuler la croissance du marché étudié. Par exemple, la fiche d'information des Nations Unies 2022 indique qu'en 2022, environ 9,7 % de la population mondiale était âgée de 65 ans et plus, et que ce nombre devrait augmenter de 16,4 % d'ici 2050. Ainsi, la forte population gériatrique propulse la croissance de cette population. segment.

La sécurité et l'efficacité des dispositifs médicaux et les progrès technologiques tels que les lancements de produits, les fusions, les acquisitions et les partenariats propulsent la croissance de ce segment. Par exemple, en juillet 2022, Enovis a lancé un appareil portable pour larthroplastie du genou et de la hanche. Le système serait la seule technologie exclusive de réalité augmentée (AR) mains libres en temps réel et mains libres qui a été développée pour fournir aux chirurgiens orthopédistes une visualisation de guidage précise lors de la réalisation d'opérations de la hanche et du genou. De même, en avril 2022, un dispositif d'arthroplastie CUVIS de troisième génération, un système d'arthroplastie actif et entièrement automatisé, a été installé dans l'un des hôpitaux en Inde. Ainsi, ces avancées technologiques stimulent la croissance du segment.

Ainsi, pour les raisons susmentionnées, le segment devrait connaître une croissance significative au cours de la période de prévision.

LAmérique du Nord devrait connaître une croissance significative au cours de la période de prévision

L'Amérique du Nord devrait connaître une croissance significative au cours de la période de prévision en raison du nombre croissant d'interventions chirurgicales, du vieillissement croissant de la population avec des conditions orthopédiques croissantes et de la préférence pour les procédures mini-invasives.

Le nombre croissant dinterventions chirurgicales articulaires dans la région propulse la croissance de ce marché dans la région. Par exemple, un article publié dans Arthroplasty Today en février 2022 rapportait que lAJRR 2021 représentait 2244587 arthroplasties primaires et de révision de la hanche et du genou au cours de la dernière décennie. La plupart des interventions chirurgicales étaient des arthroplasties totales primaires du genou (54,5 %) et des arthroplasties totales primaires de la hanche (38,6 %). Les patientes féminines représentaient 58,5 % de toutes les procédures, tandis que les patients masculins représentaient 38,6 % de tous les cas. L'article faisait état d'une augmentation significative de ces chirurgies par rapport aux années précédentes. Un pourcentage élevé de la population gériatrique subit ces interventions chirurgicales. Ainsi, un nombre élevé dinterventions chirurgicales de remplacement articulaire stimule la croissance de ce marché dans la région.

Les deux autres pays nord-américains, le Canada et le Mexique, propulsent également la croissance du marché en raison de l'augmentation de la population gériatrique et du développement technologique. En avril 2022, Statistique Canada rapportait qu'il y avait 7,3 millions de personnes âgées de 65 ans et plus au pays. En outre, la population âgée de 85 ans et plus constitue l'un des groupes d'âge qui connaissent la croissance la plus rapide, avec une augmentation de 12 % au cours des six dernières années. Ainsi, une population gériatrique croissante est associée à une augmentation des chirurgies de reconstruction articulaire, propulsant ainsi le marché étudié dans la région.

Les progrès technologiques réalisés par les principaux acteurs du marché propulsent la croissance de ce marché dans la région. Par exemple, en octobre 2022, Orthofix et SeaSpine se sont associés dans le cadre dune fusion entre égaux pour créer une entreprise mondiale de colonne vertébrale et dorthopédie. La société issue du regroupement deviendra une société mondiale spécialisée dans le domaine de la colonne vertébrale et de l'orthopédie. Il disposera de portefeuilles hautement complémentaires de produits biologiques, de matériel rachidien innovant, de thérapies pour la croissance osseuse, de solutions orthopédiques spécialisées et d'un système de navigation chirurgicale.

Ainsi, en raison des facteurs mentionnés ci-dessus, la région devrait connaître une croissance significative au cours de la période de prévision.

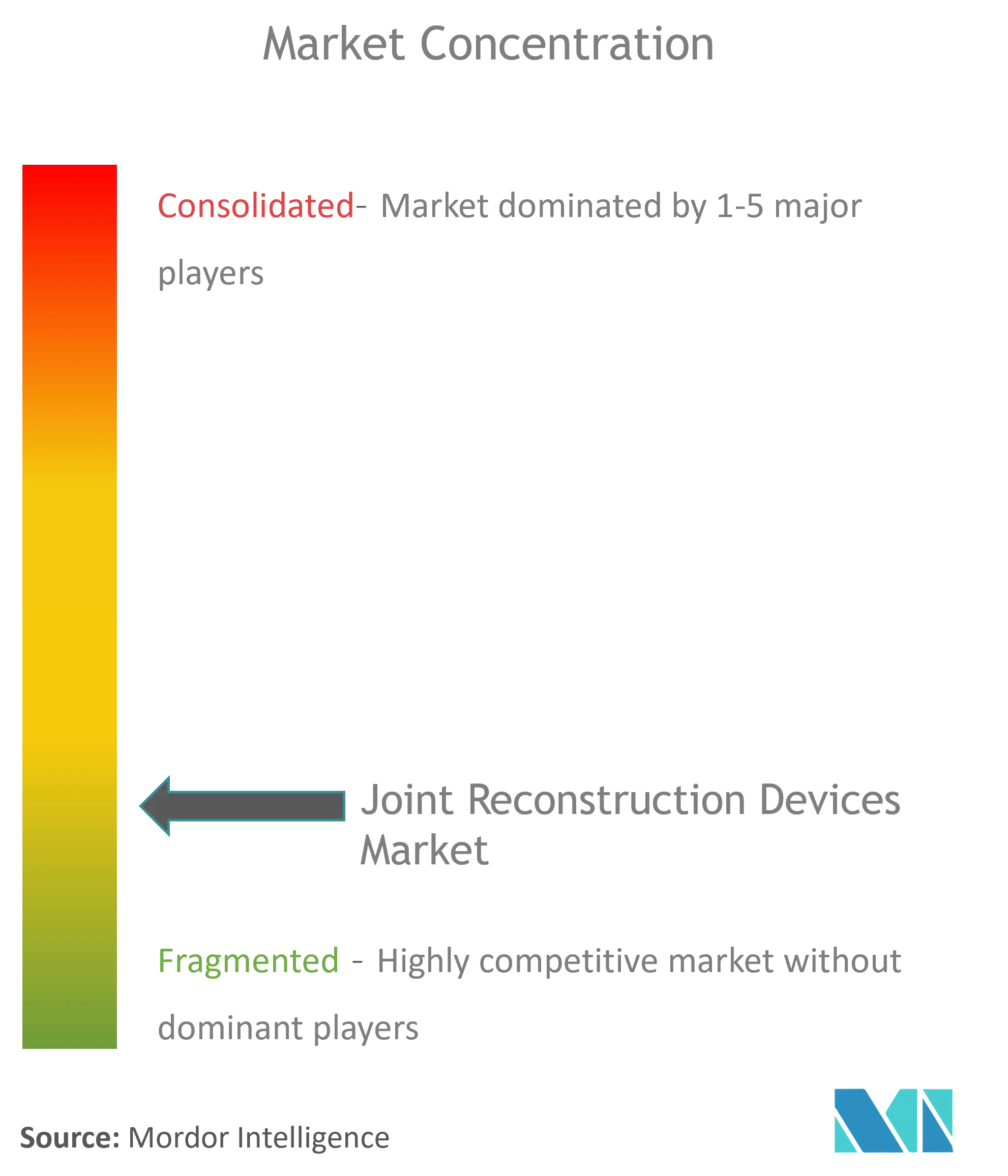

Aperçu du marché des dispositifs de reconstruction articulaire

Le marché des dispositifs de reconstruction articulaire est fragmenté et compétitif en raison de la présence de nombreux acteurs du marché présents au niveau régional et mondial tels que B. Braun GmbH (Aesculap Implant Systems LLC), Conmed Corporation, Johnson and Johnson (DePuy Synthes Inc.), Donjoy Inc. Supply and Services Inc., Medtronic Inc., Nuvasive Inc., Smith Nephew PLC, Stryker Corporation, Wright Medical Technology Inc., Zimmer Biomet Holdings Inc., AAP Implantate AG, Allegra Orthopedics Limited et Alphatec Spine Inc.

Leaders du marché des dispositifs de reconstruction articulaire

-

Conmed Corporation

-

Medtronic PLC

-

Smith & Nephew PLC

-

Stryker Corporation

-

Johnson and Johnson (DePuy Synthes, Inc.)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des dispositifs de reconstruction articulaire

- Octobre 2022 LimaCorporate a reçu l'approbation de l'USFDA pour une nouvelle plate-forme d'épaule axée sur la plaque de base glénoïde et la tige humérale est entièrement imprimée en 3D. Utilisant la technologie brevetée Trabecular Titanium (TT), ce système d'implant dentaire vise à obtenir une fixation primaire solide et une croissance osseuse secondaire réussie.

- Septembre 2022 Smith Nephew PLC a lancé son système à double mobilité OR3O destiné à être utilisé dans les arthroplasties de hanche primaires et de révision au Japon.

Segmentation de lindustrie des dispositifs de reconstruction commune

Les dispositifs de reconstruction articulaire sont utilisés dans les procédures utilisées pour réparer ou remplacer les os articulaires. La reconstruction articulaire est considérée comme un traitement en cas de douleur ou de dysfonctionnement articulaire sévère. Elle est souvent indiquée par diverses maladies articulaires, notamment larthrose et la polyarthrite rhumatoïde.

Le marché des dispositifs de reconstruction articulaire est segmenté par type de dispositif (dispositifs darthroplastie, dispositifs dostéotomie, dispositifs darthroscopie, dispositifs de resurfaçage, dispositifs darthrodèse et autres types de dispositifs), type darticulation (genou, hanche, épaule, cheville et autres types darticulations), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient, Afrique et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par type d'appareil | Dispositifs de remplacement articulaire | ||

| Dispositifs d'ostéotomie | |||

| Appareils d'arthroscopie | |||

| Appareils de resurfaçage | |||

| Dispositifs d'arthrodèse | |||

| Autres types d'appareils | |||

| Par type de joint | Genou | ||

| Hanche | |||

| Épaule | |||

| Cheville | |||

| Autres types de joints | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

FAQ sur les études de marché sur les dispositifs de reconstruction articulaire

Quelle est la taille actuelle du marché des dispositifs de reconstruction articulaire ?

Le marché des dispositifs de reconstruction articulaire devrait enregistrer un TCAC de 6,65 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des dispositifs de reconstruction articulaire ?

Conmed Corporation, Medtronic PLC, Smith & Nephew PLC, Stryker Corporation, Johnson and Johnson (DePuy Synthes, Inc.) sont les principales sociétés opérant sur le marché des dispositifs de reconstruction articulaire.

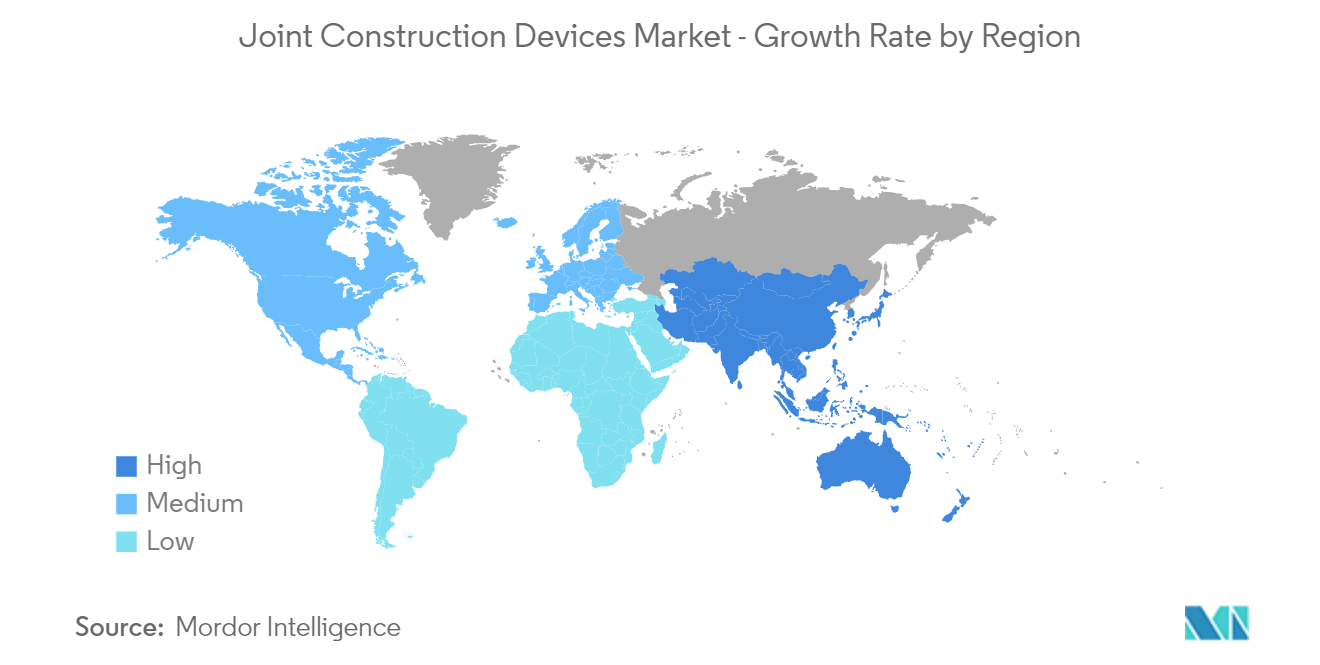

Quelle est la région qui connaît la croissance la plus rapide sur le marché des dispositifs de reconstruction articulaire ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des dispositifs de reconstruction articulaire ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des dispositifs de reconstruction articulaire.

Quelles années couvre ce marché des dispositifs de reconstruction commune ?

Le rapport couvre la taille historique du marché des dispositifs de reconstruction articulaire pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des dispositifs de reconstruction articulaire pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur lindustrie des dispositifs de reconstruction commune

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des dispositifs de reconstruction articulaire 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des dispositifs de reconstruction articulaire comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.