Analyse du marché des protéines au Japon

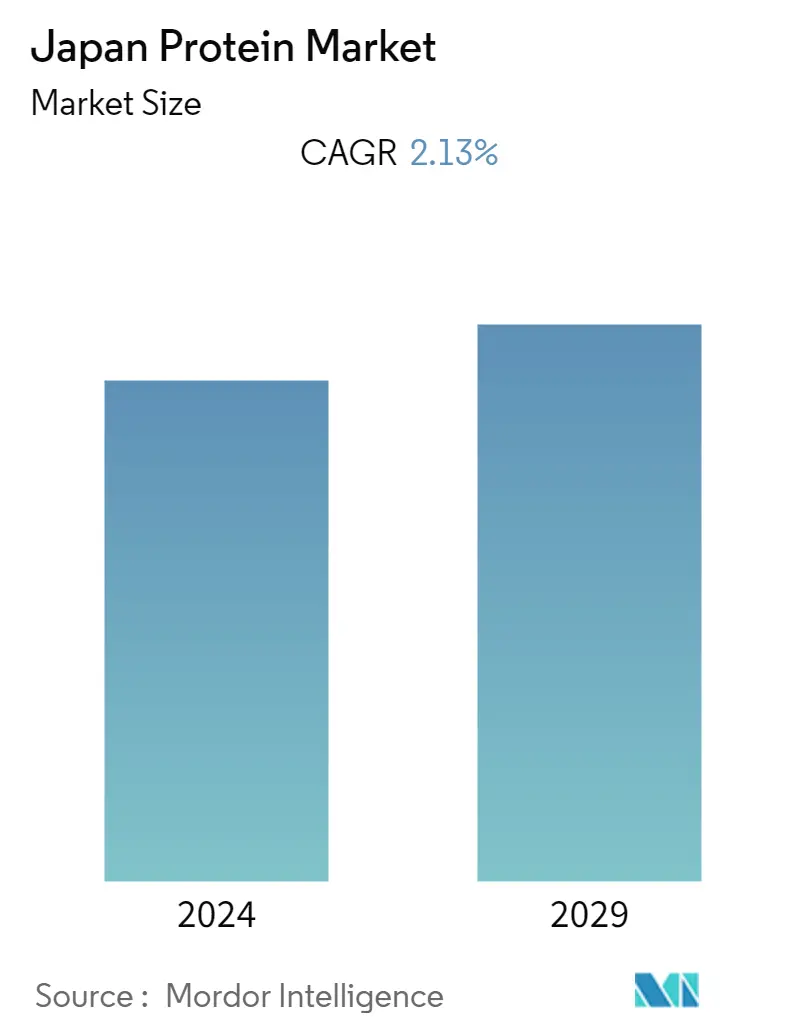

La taille du marché japonais des protéines devrait passer de 514,72 millions de dollars en 2023 à 571,78 millions de dollars dici 2028, avec un TCAC de 2,13 % au cours de la période de prévision (2023-2028).

- La demande en protéines au Japon est en croissance, et on s'attend à ce que cette tendance se poursuive, voire s'accélère dans les années à venir, principalement en raison de l'évolution des préférences alimentaires et de la sensibilisation croissante des consommateurs à l'apport en protéines. Les habitudes alimentaires japonaises ont évolué, avec une tendance croissante vers un régime alimentaire plus occidentalisé. Cela inclut une consommation plus élevée daliments riches en protéines comme la viande, les produits laitiers, les œufs et dautres sources de protéines végétales.

- En outre, lurbanisation a tendance à entraîner des changements dans les modes de vie et les habitudes alimentaires, ce qui se traduit souvent par une demande accrue daliments prêts à consommer, notamment de collations riches en protéines et de plats prêts à consommer. Ces tendances ont entraîné une croissance de la demande pour différents types de protéines, notamment les protéines carnées, les protéines végétales et microbiennes. Ils poussent les fabricants du pays à incorporer une teneur élevée en protéines dans leurs produits lors de la transformation.

- En outre, le Japon a connu une augmentation de plusieurs populations végétariennes. Cette population peut être divisée en 3 types en fonction de leur mode de consommation les légumes cachés (ceux qui cachent leur végétarisme), les yuruveggie (flexitariens) et ceux qui mangent des légumes une fois par semaine. Ces groupes de population consomment des protéines végétales comme les protéines de soja et les protéines de pois dans leur alimentation quotidienne pour compenser les protéines animales.

- De plus, la propension des consommateurs à entretenir leurs soins personnels, y compris les soins de la peau et des cheveux, a encore stimulé la demande d'ingrédients protéiques d'origine animale comme le collagène, le carmin et la gélatine de la part de divers fabricants de produits de soins personnels et de suppléments. Les fabricants développant des produits contenant de tels ingrédients et augmentant leur production en raison de la demande croissante devraient même augmenter leur utilisation, et donc la demande de protéines animales dans le pays.

- Par exemple, en mars 2023, Otsuka Pharmaceutical Co., Ltd. (Otsuka) a lancé une nouvelle version d'EQUELLE gelée, une extension de la marque EQUELLE de suppléments favorisant la santé et la beauté des femmes. La société a affirmé que ses suppléments contiennent du collagène et du calcium qui favorisent la santé de la peau et des cheveux.

- En outre, les principaux acteurs du pays sefforcent dinvestir dans diverses entreprises qui développent des technologies innovantes qui contribuent à révolutionner la production de protéines végétales et animales. De tels développements devraient stimuler davantage la demande de divers ingrédients protéiques dans le pays, ce qui, à terme, stimulera la croissance du marché.

Tendances du marché japonais des protéines

Demande croissante danalogues de viande

- Les protéines végétales sont restées une source croissante en raison de l'apport croissant en protéines des consommateurs japonais et de l'essor des options protéiques alternatives. Les consommateurs sont de plus en plus conscients des préoccupations environnementales associées à lapprovisionnement et à la production de protéines animales et de leur nécessité de se tourner vers des sources de protéines durables, telles que végétales et microbiennes. Ces facteurs, associés à la disponibilité de différentes sources de protéines végétales dans le pays, stimulent la croissance du marché.

- Par exemple, les diverses sources de protéines végétales disponibles dans le pays comprennent, entre autres, les protéines de soja et les protéines de pois. De plus, la familiarité des consommateurs avec le soja est l'une des raisons pour lesquelles les sources de protéines végétales ont été acceptées au Japon. Par exemple, le tofu et le lait de soja font depuis longtemps partie de lalimentation variée des Japonais. Dautres alternatives à base de soja, comme la viande, sintègrent parfaitement dans ce modèle existant.

- De plus, ces facteurs ont conduit plusieurs entreprises à investir dans des espaces protéiques alternatifs pour exploiter le potentiel, ce qui a finalement conduit à une croissance croissante du marché. La protéine de soja texturée est un substitut de viande idéal et gagne de plus en plus de popularité auprès des consommateurs végétaliens et flexitariens. Ce phénomène a accru la croissance du marché des alternatives protéiques, ce qui aide les fabricants de produits alimentaires à fournir des profils de texture et de saveur semblables à ceux de la viande à leur portefeuille de fausses viandes ou de produits carnés végétaliens tels que les nuggets, les galettes de hamburger, les saucisses et les crumbles.

- Les entreprises innovent avec de nouvelles offres de viande à base de protéines végétales, notamment des hamburgers à base de plantes, du tofu et des raviolis au gyoza, pour cibler les consommateurs habitués au régime alimentaire riche en viande du Japon.

- Par exemple, en janvier 2023, Roquette, leader mondial des ingrédients d'origine végétale et pionnier des protéines végétales, a annoncé son investissement dans DAIZ Inc. Cette startup japonaise de technologie alimentaire a développé une technologie révolutionnaire utilisant la germination de graines de plantes combinée à une extrusion. processus pour améliorer la texture, la saveur et le profil nutritionnel des aliments à base de plantes.

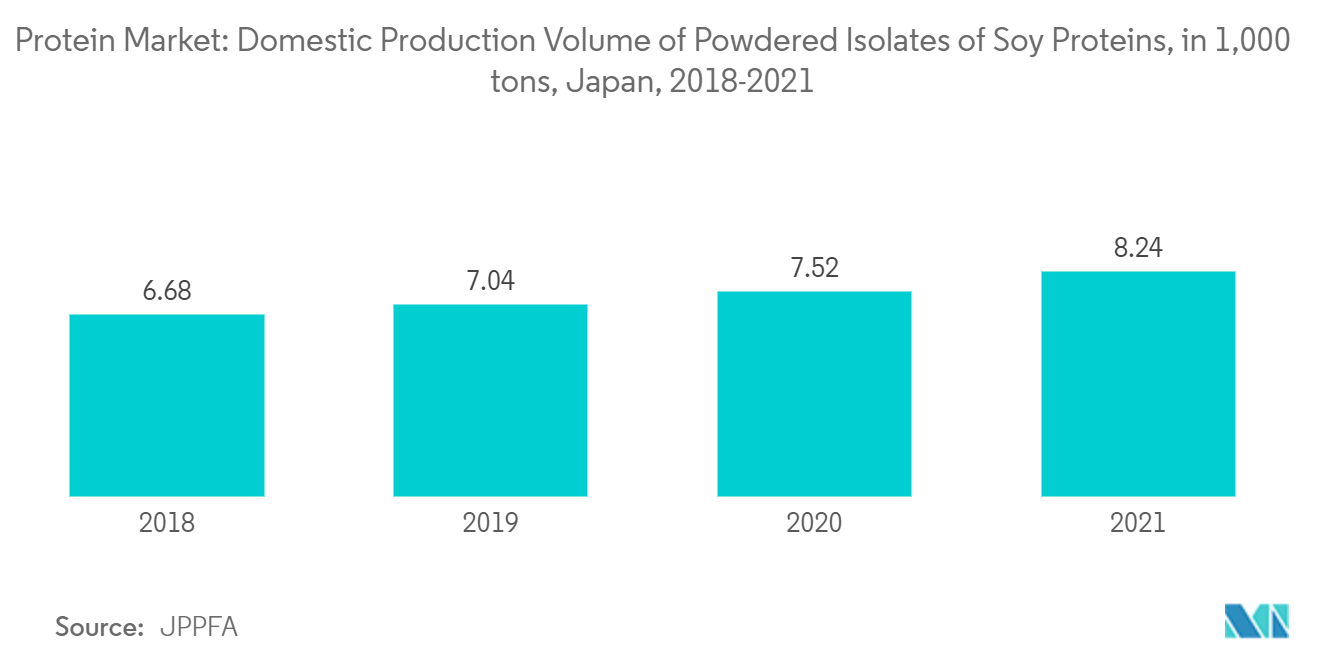

- En outre, avec la demande croissante d'ingrédients d'origine végétale, la production de diverses protéines végétales augmente également au Japon, ce qui devrait soutenir la croissance du marché en fournissant un approvisionnement suffisant. Par exemple, selon le Journal of Educational Development Foundations and Applications in Japan, en 2021, le volume de production nationale d'isolats en poudre de protéines de soja au Japon s'élevait à environ 8,24 milliers de tonnes, soit une augmentation de 7,52 milliers de tonnes par rapport à l'année précédente. année. De tels développements qui se produisent dans le pays devraient en outre stimuler la croissance du marché au cours de la période de prévision.

Les aliments et les boissons représentent la plus grande part

- Le Japon est connu pour sa cuisine diversifiée et traditionnelle, et son régime alimentaire comprend généralement un mélange d'aliments d'origine végétale et animale. Cependant, la prise de conscience de l'apport accru de protéines dans divers aliments et boissons consommés par les consommateurs s'est accrue dans le pays ces dernières années en raison de divers facteurs tels que l'évolution des préférences alimentaires et la sensibilisation croissante à la santé. Ces facteurs déterminent le marché du segment des aliments et des boissons dans le pays.

- En 2021, la viande et les produits laitiers d'origine végétale ont augmenté sur le marché japonais, avec de nouveaux lancements réguliers. Les entreprises nationales ont lancé de nouveaux produits protéinés alternatifs. Presque tous les grands transformateurs de viande ont lancé une alternative à la viande à base de plantes, ainsi que des produits provenant des principaux broyeurs d'huile végétale et transformateurs à base de soja, des transformateurs laitiers, des fabricants d'aliments surgelés, des fabricants d'aliments et de boissons santé, ainsi que de nombreuses grandes chaînes de vente au détail et grandes chaînes de cafés et de hamburgers.

- Par conséquent, de tels facteurs devraient accroître lapplication dingrédients protéiques alternatifs dans le pays. De plus, les protéines végétales utilisées au Japon font principalement référence aux protéines de soja et de blé, qui peuvent être ajoutées comme ingrédient aux aliments transformés ou utilisées comme substitut de viande sous forme de protéines végétales texturées.

- Dans cette optique, les acteurs sefforcent également de proposer des ingrédients protéiques qui correspondent aux demandes des fabricants et des consommateurs. Par exemple, ADM propose au Japon des isolats de protéines de soja qui, selon elle, peuvent apporter de la nutrition et/ou des fonctionnalités dans diverses applications.

- Selon l'entreprise, ses isolats de protéines de soja peuvent être utilisés dans une longue liste d'applications allant des boissons aux collations et céréales extrudées, en passant par les barres, les substituts laitiers, la viande et ses substituts, les sauces, les sauces et les soupes, et même les aliments pour animaux et les aliments pour animaux.. De tels développements devraient stimuler davantage la demande d'ingrédients protéiques de la part des industries alimentaires et des boissons du pays, ce qui, à terme, stimulera la croissance du marché.

Aperçu du marché japonais des protéines

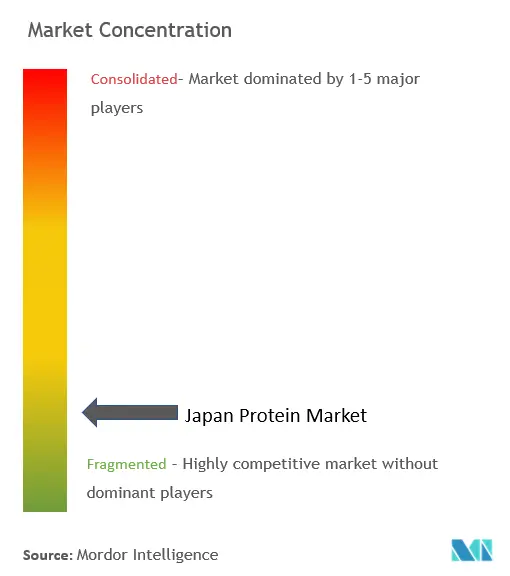

Le marché japonais des protéines est fragmenté et différents acteurs participent au marché pour répondre à la demande. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, Lacto Japan Co., Ltd., Morinaga Milk Industry Co., Ltd., Nitta Gelatin, Inc. et Darling Ingredients Inc. Plusieurs autres petits acteurs internationaux sont impliqués dans le fabrication et distribution dingrédients protéiques dans le pays pour obtenir un avantage et répondre à la demande croissante. Les principaux acteurs sefforcent de proposer des ingrédients protéinés biologiques avec des allégations sans gluten et clean label pour attirer davantage de fabricants. En outre, les entreprises s'engagent dans des extensions de capacité, des partenariats stratégiques, des expansions de portefeuille de produits et des fusions et acquisitions pour acquérir un avantage concurrentiel. Les principaux acteurs ont activement innové dans les technologies de production et fourni des protéines végétales idéales pour un usage industriel.

Leaders du marché japonais des protéines

Lacto Japan Co., Ltd.

Morinaga Milk Industry Co., Ltd.

Nitta Gelatin, Inc.

Darling Ingredients Inc.

Archer Daniels Midland Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché japonais des protéines

- Juin 2023 Megmilk Snow Brand, une importante entreprise laitière japonaise, s'associe à Agrocorp International, un fournisseur agroalimentaire mondial dont le siège est à Singapour. Leur partenariat vise à fabriquer et à distribuer des ingrédients à base de plantes, avec pour objectif primordial de promouvoir une production alimentaire durable non seulement en Malaisie et au Japon, mais également dans divers autres pays d'Asie.

- Mars 2023 Marubeni dévoile une alliance stratégique avec Ynsect, le premier fabricant et distributeur mondial de protéines d'insectes. Cette collaboration signifie l'entrée de Marubeni sur le marché japonais, avec pour objectif principal de contribuer au développement d'une industrie aquacole durable et d'une chaîne d'approvisionnement alimentaire résiliente au Japon.

- Janvier 2022:The Fooditive Group, un fabricant d'ingrédients néerlandais, a présenté sa poudre de caséine végétalienne révolutionnaire destinée à l'industrie alimentaire et des boissons en Asie, y compris au Japon. Cette protéine laitière sans animaux est fabriquée à l'aide de techniques de fermentation de précision et est sur le point d'être incorporée dans une large gamme de produits alternatifs au lait de vache.

Segmentation de lindustrie japonaise des protéines

Les ingrédients protéiques proviennent de diverses sources animales, végétales et microbiennes qui sont souvent utilisées pour améliorer les propriétés fonctionnelles des aliments, des boissons, des produits de soins personnels et des aliments pour animaux.

Le marché japonais des protéines est segmenté en fonction de la source et de lutilisateur final. En fonction de la source, le marché est segmenté en animaux, microbiens et végétaux. Chacun de ces segments est sous-segmenté comme suit. Le segment animal est sous-segmenté en caséine et caséinates, collagène, protéines d'œuf, gélatine, protéines d'insectes, protéines de lait, protéines de lactosérum et autres protéines animales. Le segment microbien est sous-segmenté en protéines d'algues et mycoprotéines. De même, le segment végétal est sous-segmenté en protéines de chanvre, protéines de pois, protéines de pomme de terre, protéines de riz, protéines de soja, protéines de blé et autres protéines végétales. En fonction de lutilisateur final, le marché est segmenté en aliments pour animaux, soins personnels et cosmétiques, aliments et boissons et suppléments. Les segments des aliments, des boissons et des suppléments sont sous-segmentés comme suit. Les aliments et les boissons sont segmentés en boulangerie, boissons, céréales pour petit-déjeuner, condiments/sauces, confiseries, produits laitiers et substituts laitiers, viande/volaille/fruits de mer et substituts de viande, produits alimentaires PAM/RTC et snacks.

Le dimensionnement du marché a été réalisé en valeur en USD et en volume en volume en tonnes pour tous les segments mentionnés ci-dessus.

| Animal | Caséine et caséinates |

| Collagène | |

| Protéine d'oeuf | |

| Gélatine | |

| Protéine d'insecte | |

| Protéine de lait | |

| Protéine de lactosérum | |

| Autres protéines animales | |

| Microbien | Protéine d'algues |

| Mycoprotéine | |

| Usine | Protéine de chanvre |

| Protéine de pois | |

| Protéine de pomme de terre | |

| Protéine de Riz | |

| Je suis une protéine | |

| Protéine de blé | |

| Autres protéines végétales |

| L'alimentation animale | |

| Soins personnels et cosmétiques | |

| Aliments et boissons | Boulangerie |

| Breuvages | |

| Céréales du petit-déjeuner | |

| Condiments/Sauces | |

| Confiserie | |

| Produits laitiers et substituts laitiers | |

| Viande/volaille/fruits de mer et substituts de viande | |

| Produits Alimentaires PAM/RTC | |

| Collations | |

| Suppléments | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | |

| Nutrition sportive/de performance |

| Source | Animal | Caséine et caséinates |

| Collagène | ||

| Protéine d'oeuf | ||

| Gélatine | ||

| Protéine d'insecte | ||

| Protéine de lait | ||

| Protéine de lactosérum | ||

| Autres protéines animales | ||

| Microbien | Protéine d'algues | |

| Mycoprotéine | ||

| Usine | Protéine de chanvre | |

| Protéine de pois | ||

| Protéine de pomme de terre | ||

| Protéine de Riz | ||

| Je suis une protéine | ||

| Protéine de blé | ||

| Autres protéines végétales | ||

| Utilisateur final | L'alimentation animale | |

| Soins personnels et cosmétiques | ||

| Aliments et boissons | Boulangerie | |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Suppléments | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

FAQ sur les études de marché sur les protéines au Japon

Quelle est la taille actuelle du marché japonais des protéines ?

Le marché japonais des protéines devrait enregistrer un TCAC de 2,13 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché japonais des protéines ?

Lacto Japan Co., Ltd., Morinaga Milk Industry Co., Ltd., Nitta Gelatin, Inc., Darling Ingredients Inc., Archer Daniels Midland Company sont les principales sociétés opérant sur le marché japonais des protéines.

Quelles années couvre ce marché japonais des protéines ?

Le rapport couvre la taille historique du marché des protéines au Japon pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des protéines au Japon pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie japonaise des protéines

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des protéines au Japon en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Japan Protein comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.