Taille du marché de limmobilier résidentiel de luxe au Japon

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

| TCAC | > 3.00 % |

| Concentration du marché | Douleur moyenne |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de limmobilier résidentiel de luxe au Japon

Le marché japonais de limmobilier résidentiel de luxe devrait enregistrer un TCAC denviron 3 % au cours de la période de prévision 2022-2027.

Depuis le début de la pandémie, les gens passent plus de temps à la maison et épargnent donc plus dans une certaine mesure. Ce changement de mode de vie a entraîné une augmentation de la demande de logements, en particulier pour les propriétés haut de gamme, ce qui a entraîné une hausse globale des prix des actifs au niveau mondial. Le Japon ne fait pas exception, bien que les impacts de la pandémie aient été relativement plus légers.

Le monde revient progressivement à la normale et les voyages internationaux reprennent lentement. Alors que la réouverture des voyages internationaux à grande échelle semble encore hors de vue, les voyages de luxe devraient revenir beaucoup plus tôt. Cette résurgence opportune des voyages de luxe devrait alimenter davantage la demande dans le secteur du luxe. Les résidences ultra-luxueuses gagnent du terrain au Japon, et le secteur se développe à un rythme sans précédent.

Certains des projets à usage mixte à grande échelle en cours devraient ajouter dautres unités dans cette catégorie, ce qui devrait élargir la taille du marché et pousser les prix les plus élevés encore plus haut. La forte concentration de personnes ultra-riches à Tokyo et la stabilité des perspectives à long terme du Japon le rendent attrayant pour les acheteurs étrangers et sont des facteurs qui soutiennent la croissance de ce secteur. La richesse culturelle du Japon est un autre attribut attrayant, et la croissance du marché de lhôtellerie de luxe devrait servir de vent arrière au secteur résidentiel ultra-luxueux.

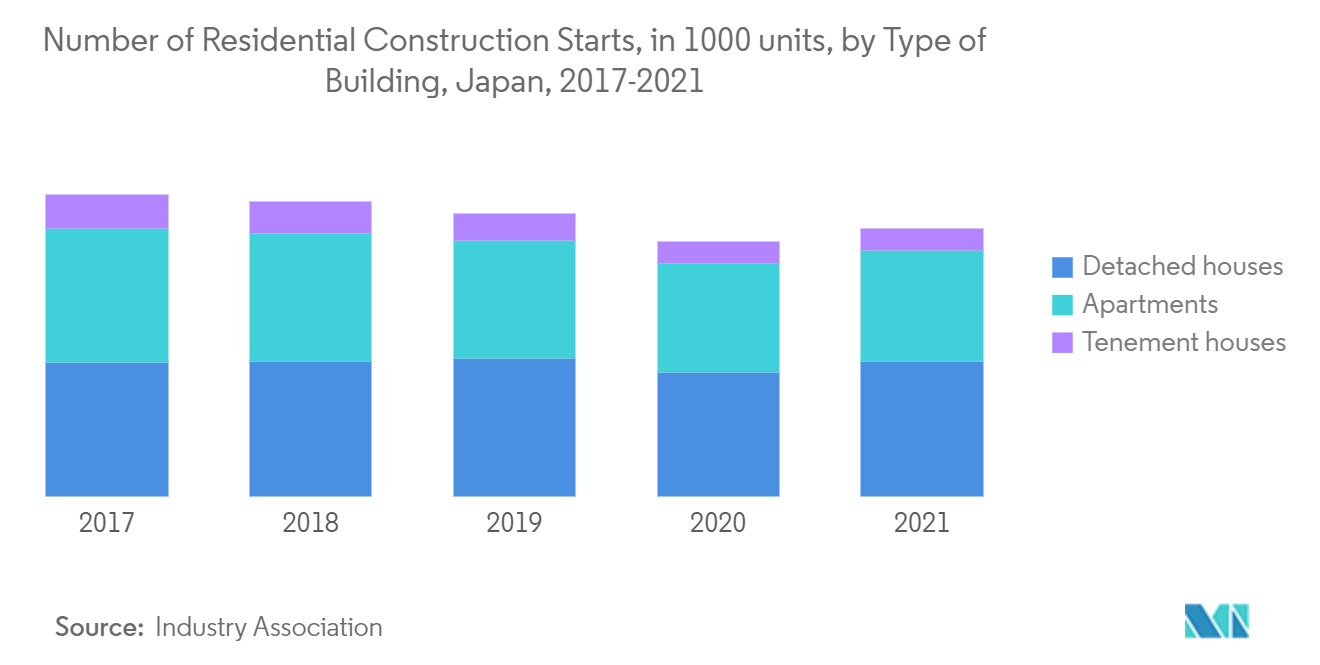

Le marché des condominiums au Japon a considérablement changé au cours des deux dernières décennies. Dans la région métropolitaine de Tokyo, loffre annuelle de copropriétés neuves dans toutes les gammes de prix se situe toujours à environ un tiers de loffre record observée en 2000, tandis que le prix moyen a augmenté denviron 20 millions de yens pour atteindre 60 millions de yens. Dans les 23 arrondissements de Tokyo, le prix moyen dun appartement neuf est de 77 millions de yens.

Tendances du marché de limmobilier résidentiel de luxe au Japon

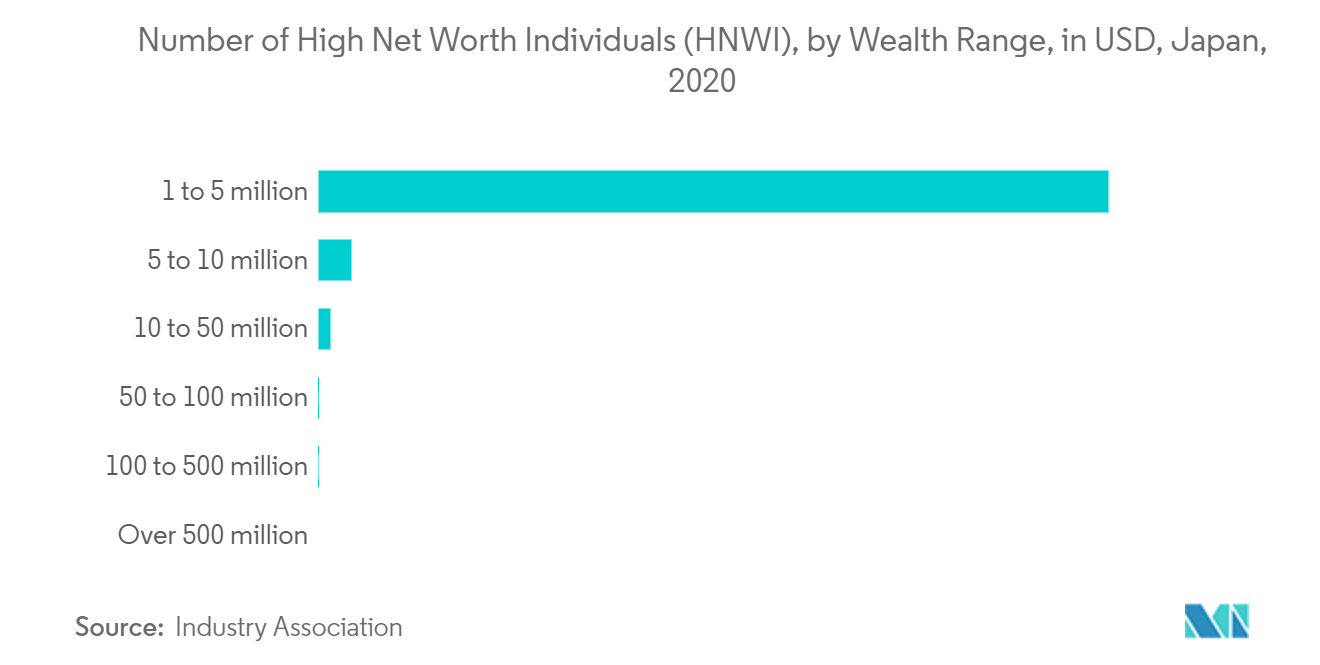

La forte concentration dUHNWI à Tokyo stimule les ventes de maisons de luxe

Compte tenu de la forte concentration dUltra High Net-Worth Individuals (UHNWI) à Tokyo, il est probable que la demande dunités ultra-luxueuses ait toujours existé mais soit restée inactive face à une offre limitée. Cette demande latente a commencé à faire surface à mesure quune partie de loffre arrivait sur le marché. De plus, ce secteur a été soutenu par lintérêt croissant des investisseurs étrangers. La résilience et les perspectives stables du Japon sont particulièrement attrayantes en période dincertitude.

En octobre 2021, les ventes ont commencé sur un projet de luxe non loin de la gare de Shibuya, avec 13 appartements mis en vente. Lappartement le plus cher coûtait près de 600 millions de yens (environ 5,3 millions de dollars), soit environ 3,6 millions de yens par mètre carré (2 950 dollars par pied carré). Le bureau de vente a déjà reçu plus de 1 200 demandes. Dans le quartier de Chiyoda, un autre promoteur a mis en vente un nouveau projet en janvier 2021, où le prix moyen des appartements était supérieur à 200 millions de yens (1,76 million de dollars). La moitié des appartements avaient été vendus au cours des six premiers mois.

Les appartements neufs ne sont pas les seuls à connaître une hausse de la demande, les ventes doccasion de plus de 100 millions de yens atteignant de nouveaux sommets. Selon le Real Estate Information Network System (REINS), les appartements dune valeur supérieure à 100 millions de yens représentaient 5,9 % de toutes les transactions dans la région métropolitaine de Tokyo au troisième trimestre 2021, contre une part de 4,2 % en 2020 et une part de 2,1 % pour la même période en 2016. Les transactions trimestrielles en 2020 sont le double, voire le triple de ce quelles étaient il y a cinq ans.

De nouveaux développements propulsent la croissance du marché résidentiel ultra-luxueux

En 2023, le très attendu projet Toranomon Azabudai devrait propulser la croissance du marché résidentiel ultra-luxueux à Minato, avec des plans pour introduire 1 400 unités résidentielles dans ses deux principales tours résidentielles.

En outre, la tour principale de 330 mètres du projet abritera 91 résidences hôtelières affiliées à Aman aux étages supérieurs. Lunité la plus chère serait sur le marché pour 20 milliards de yens, dépassant facilement lunité la plus chère enregistrée à ce jour.

Un autre projet susceptible dabriter des unités ultra-luxueuses est le projet Mita 1-Chome. Le projet sera développé par Mitsui Fudosan et Mitsubishi Estate et devrait être achevé en mai 2025. Le projet comprendra plusieurs bâtiments avec plus de 1 000 unités résidentielles. MARQ Omotesando One, qui a été développé par BPEA Real Estate, se trouve à Shibuya et a été achevé en novembre 2021.

Mitsubishi Estate prévoit également dajouter environ 50 unités résidentielles locatives à certains des étages supérieurs de la Torch Tower, qui devrait être le plus haut bâtiment du Japon après son achèvement en 2027. Les loyers des unités les plus chères devraient dépasser les 5 millions de yens par mois, ce qui est comparable à dautres résidences ultra-luxueuses.

Aperçu de lindustrie de limmobilier résidentiel de luxe au Japon

Le marché de limmobilier résidentiel de luxe au Japon est assez consolidé. Actuellement, les deux principaux promoteurs à la tête du secteur de lultra-luxe sont Mori Building et Mitsui Fudosan. Cependant, à mesure que le marché mûrit et quune preuve de concept a été établie pour le secteur, le marché devrait se diversifier avec plus dacteurs et de produits, ce qui conduira finalement à Tokyo à devenir un marché établi.

Leaders du marché de limmobilier résidentiel de luxe au Japon

-

MORI TRUST CO., LTD.

-

MITSUBISHI ESTATE Co., Ltd.

-

Mitsui Fudosan Co., Ltd.

-

Sumitomo Realty & Development Co., Ltd.

-

TOKYU LAND CORPORATION.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de limmobilier résidentiel de luxe au Japon

- Le 13 janvier 2022, Mitsubishi Estate a annoncé que des résidences locatives seraient incluses dans les étages supérieurs de la Torch Tower, un bâtiment à usage mixte qui sera développé dans le complexe Tokyo Torch, officiellement nommé Tokyo Station Tokiwabashi Project. Il sagira des premières unités résidentielles à louer dans les régions dOtemachi, Marunouchi et Yurakucho, selon Mitsubishi Estate. Environ 50 appartements locatifs de luxe seront prévus, entre 70 et 400 mètres carrés dans des espaces à usage exclusif. Torch Tower sera un complexe de sous-sol de 63 étages sur 4 niveaux composé dun hôtel, de bureaux, despaces événementiels et de magasins de détail en plus des unités locatives de luxe. La construction devrait commencer au cours de lexercice 2023 et se terminer au cours de lexercice 2027.

- Le 25 avril 2022, Mitsui Fudosan Residential et Mitsubishi Estate Residence ont annoncé le nom permanent de Mita Garden Hills pour le projet Mita 1-Chome, Minato-ku, Tokyo. Il sagit dun projet de condominiums de luxe à grande échelle qui comprendra 1 002 unités allant du studio aux condos de 4 chambres. Le site sétend sur 2,5 hectares et comptera 1 002 appartements répartis dans plusieurs bâtiments de 1 à 14 étages, avec des tailles dappartements allant de 29 à 370 m² (312 à 3 891 pieds carrés). Seules les unités de plus de 200 m² semblent avoir deux salles de bains (ou une douche dans la chambre principale). Un jardin central denviron 7 700 m² réservé aux résidents sera aménagé avec 130 variétés de plantes nouvelles et existantes. Environ 500 tonnes de pluie seront collectées chaque année pour aider à larrosage des plantes afin de conserver lutilisation de leau.

Rapport sur le marché de limmobilier résidentiel de luxe au Japon - Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. APERÇU ET DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Dynamique du marché

4.2.1 Conducteurs

4.2.2 Contraintes

4.3 Analyse de la chaîne de valeur/de la chaîne d’approvisionnement

4.4 Politiques et réglementations de l'industrie

4.5 Développements technologiques dans le secteur

4.6 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.7 Impact du COVID-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Par type

5.1.1 Appartements et copropriétés

5.1.2 Villas et Maisons Foncières

5.2 Par ville

5.2.1 Tokyo

5.2.2 Kyoto

5.2.3 Ōsaka

5.2.4 Autres villes

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu de la concentration du marché

6.2 Profils d'entreprise

6.2.1 Mori Trust

6.2.2 Mitsubishi Estate

6.2.3 Mitsui Fudosan

6.2.4 Sumitomo Realty & Development

6.2.5 Tokyu Land Corporation

6.2.6 Daikyo Incorporated

6.2.7 Nomura Real Estate

6.2.8 Nakano Corporation

6.2.9 Tokyo Tatemono

6.2.10 Daiwa House Group*

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. ANNEXE

Segmentation du secteur de limmobilier résidentiel de luxe au Japon

Un emplacement privilégié, des finitions intérieures haut de gamme telles que des comptoirs en marbre, des appareils de cuisine de qualité professionnelle, des placards personnalisés et des équipements de type hôtelier tels que des services de conciergerie, un centre de remise en forme haut de gamme et un centre de spa sont souvent des éléments de base dun immeuble de luxe. Le marché de limmobilier résidentiel de luxe au Japon est segmenté par type et par ville. Par type, le marché est segmenté en appartements et condominiums, villas et maisons foncières. Par villes, le marché est segmenté en Tokyo, Kyoto, Osaka et dautres villes.

| Par type | ||

| ||

|

| Par ville | ||

| ||

| ||

| ||

|

FAQ sur létude de marché de limmobilier résidentiel de luxe au Japon

Quelle est la taille actuelle du marché immobilier résidentiel de luxe au Japon ?

Le marché japonais de limmobilier résidentiel de luxe devrait enregistrer un TCAC de plus de 3 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de limmobilier résidentiel de luxe au Japon ?

MORI TRUST CO., LTD., MITSUBISHI ESTATE Co., Ltd., Mitsui Fudosan Co., Ltd., Sumitomo Realty & Development Co., Ltd., TOKYU LAND CORPORATION. sont les principales entreprises opérant sur le marché japonais de limmobilier résidentiel de luxe.

Quelles sont les années couvertes par ce marché immobilier résidentiel de luxe au Japon ?

Le rapport couvre la taille historique du marché de limmobilier résidentiel de luxe au Japon pour les années suivantes 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché japonais de limmobilier résidentiel de luxe pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie de limmobilier résidentiel de luxe au Japon

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de limmobilier résidentiel de luxe au Japon en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier résidentiel de luxe au Japon comprend des prévisions du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.