Taille du marché des fournitures hospitalières au Japon

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| CAGR | 6.90 % |

| Concentration du Marché | Faible |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des fournitures hospitalières au Japon

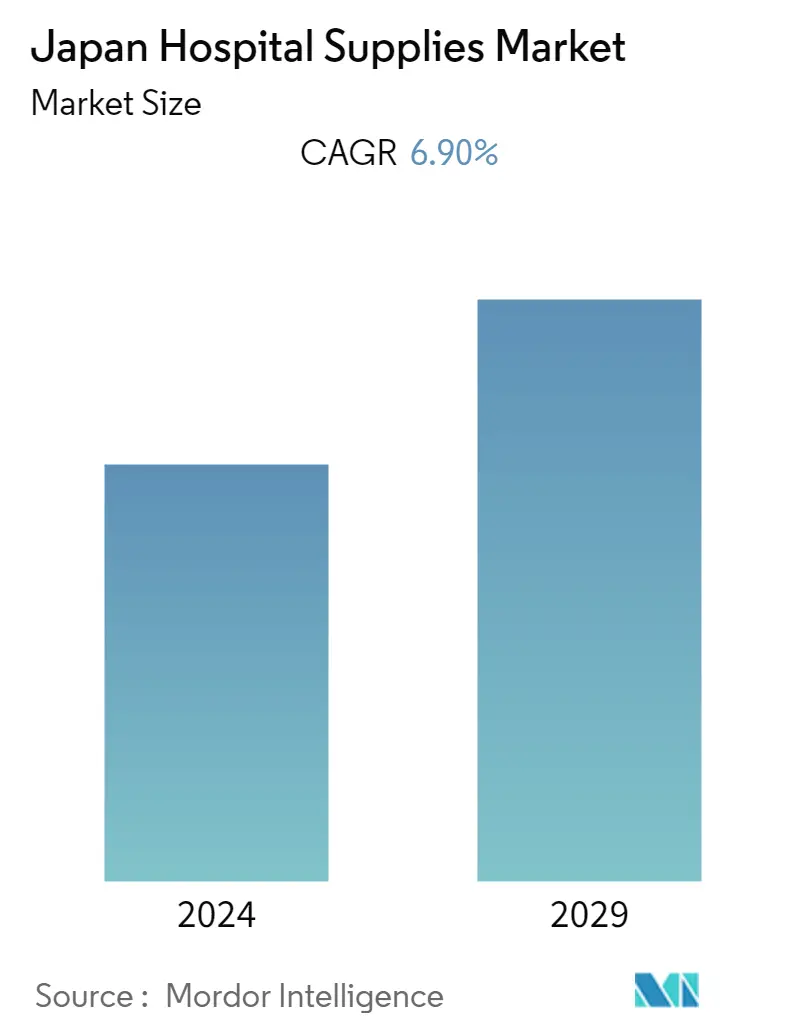

Le marché japonais des fournitures hospitalières devrait enregistrer un TCAC de 6,9 % au cours de la période de prévision.

Le COVID-19 a eu un impact significatif sur le marché des fournitures hospitalières et sur l'ensemble du secteur de la santé au Japon au cours des premières phases, car la pénurie d'appareils hospitaliers, d'aiguilles et de seringues a conduit à une situation problématique en raison de l'augmentation du nombre de patients. Par exemple, selon le rapport de février 2021 de NPR, le Japon a eu du mal à obtenir des seringues spéciales pour maximiser le nombre de vaccins contre la COVID-19 utilisés dans chaque flacon. Même si les fabricants se sont efforcés daugmenter rapidement leur production, cela suscite toujours des inquiétudes quant au risque de gaspillage de millions de doses. Cependant, dans la situation post-pandémique, le marché est en croissance et connaîtra probablement davantage de croissance dans les années à venir. La demande de fournitures hospitalières est soutenue par l'augmentation des maladies infectieuses, des infections nosocomiales et des infections du site opératoire qui prévalent au Japon dans l'ère post-pandémique.

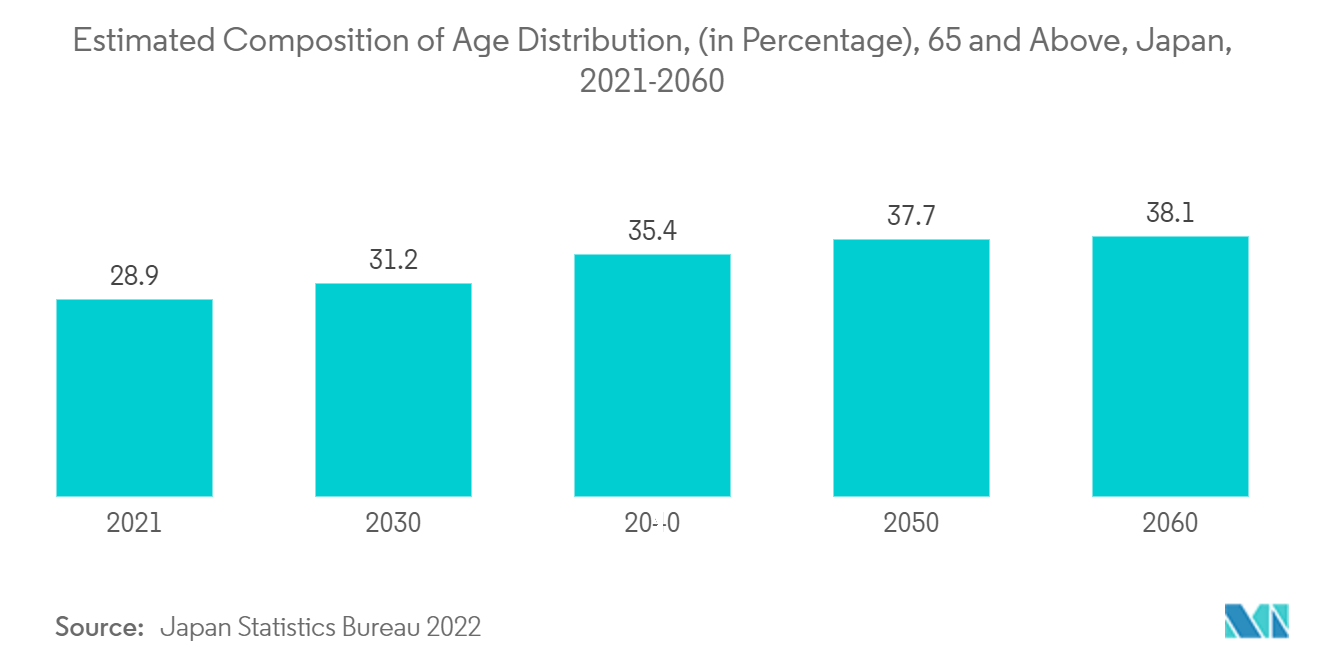

Ces facteurs, tels que l'augmentation de l'incidence des maladies communautaires et la sensibilisation croissante du public à ces conditions, vont probablement accroître le marché japonais des fournitures hospitalières. Par exemple, selon un article de Plos One publié en janvier 2022, la grippe, la fièvre pharyngoconjonctivale, la pharyngite streptococcique du groupe A, la varicelle, l'érythème infectieux, la kératoconjonctivite épidémique, la pneumonie à Mycoplasma pneumoniae et la coqueluche présentaient une épidémie au Japon avant le COVID-19. En outre, la présence de concurrents, les lancements de produits et la collaboration au Japon dans le domaine des fournitures hospitalières stimuleront probablement la croissance du marché au cours de la période de prévision. De même, en septembre 2021, 10000 oxymètres de pouls et 1008 concentrateurs d'oxygène ont été donnés au Japon, organisé par le ministère des Affaires étrangères à Taipei, soulignant l'engagement du gouvernement à aider ce pays d'Asie de l'Est. La demande du marché de loffre hospitalière augmente également en raison de laugmentation de la population gériatrique. La population gériatrique étant plus sujette aux infections et aux maladies, ce facteur devrait avoir un impact positif sur le marché japonais des fournitures hospitalières. Par exemple, selon le Bureau des statistiques du Japon, en 2021, la population âgée (65 ans et plus) était de 36,21 millions, soit 28,9 % de la population totale (soit 1 personne sur quatre) et marquant un record élevé.

Par conséquent, en raison de l'augmentation des maladies infectieuses et de l'expansion rapide des infrastructures de soins de santé, le marché japonais des fournitures hospitalières devrait connaître une croissance au cours de la période de prévision. Cependant, les réglementations strictes des autorités dhomologation et lémergence des services de soins à domicile freinent la croissance du marché.

Tendances du marché japonais des fournitures hospitalières

Le segment des produits de stérilisation et de désinfection devrait enregistrer une forte croissance au cours de la période de prévision

La désinfection est le processus d'élimination ou de réduction des micro-organismes nuisibles présents sur des objets et des surfaces inanimés. La stérilisation tue tous les micro-organismes, détruisant les spores de divers organismes présents sur les surfaces, dans les liquides, dans les médicaments ou dans des composés tels que les milieux de culture biologique.

Les produits de stérilisation et de désinfection sont nécessaires aux hôpitaux pour prévenir la propagation de maladies telles que les infections nosocomiales (IAS). De plus, la population gériatrique est plus sujette aux maladies chroniques. Ainsi, la population gériatrique croissante du Japon qui contracte des maladies chroniques entraîne une augmentation des hospitalisations. Par exemple, selon la mise à jour 2022 du Bureau japonais des statistiques, la composition de la répartition par âge au-dessus de 65 ans est estimée à 38,1 % d'ici 2060. De plus, selon l'article publié en juin 2022 dans Hindawi, les dossiers médicaux des 1485 patients hospitalisés en un hôpital tertiaire de Shanghai a montré que la plupart des patients souffraient d'infections nosocomiales par rapport aux maladies nosocomiales. Par conséquent, le marché connaîtra probablement une croissance dans les années à venir en raison de la forte prévalence des infections nosocomiales au Japon.

En outre, les initiatives gouvernementales et le financement liés au domaine de la désinfection et de la stérilisation devraient stimuler la croissance du marché au cours de la période de prévision. Par exemple, en juillet 2022, le gouvernement japonais a accordé un financement supplémentaire au GARDP pour soutenir son travail essentiel de développement de nouveaux traitements contre les infections pharmacorésistantes. Le budget devrait soutenir le travail du GARDP dans le développement de traitements contre les infections nosocomiales, les infections sexuellement transmissibles et les infections chez les nouveau-nés. Le Japon a fourni plus de 1,8 million de dollars de financement au GARDP entre avril 2022 et mars 2023. De plus, les principaux acteurs mettent en œuvre des plans stratégiques tels que des lancements de produits, des fusions et des acquisitions pour stimuler la croissance du marché au cours de la période de prévision. Par exemple, en janvier 2021, IKEUCHI a lancé un nouveau dispositif de brumisation nommé Dry-Fog HIGHNOW (DFH) pour une désinfection rapide, facile et efficace. Il s'agit d'un dispositif de désinfection de type sac à dos qui pulvérise une solution désinfectante, Dry Fog , avec une taille moyenne de gouttelettes de 10 µm ou moins à l'aide d'une buse spéciale brevetée par IKEUCHI. Contrairement aux pulvérisateurs conventionnels qui produisent de grosses gouttelettes, la pulvérisation d'une solution désinfectante à l'aide de DFH permet d'appliquer soigneusement le désinfectant sur les petits interstices et les angles morts difficiles d'accès.

Ainsi, en raison de laugmentation des infections nosocomiales, de laugmentation de la population gériatrique et de laugmentation des lancements de produits de désinfection, le segment étudié devrait connaître une croissance au cours de la période de prévision.

Le segment des seringues et des aiguilles devrait connaître une croissance notable du marché japonais des fournitures hospitalières au cours de la période de prévision.

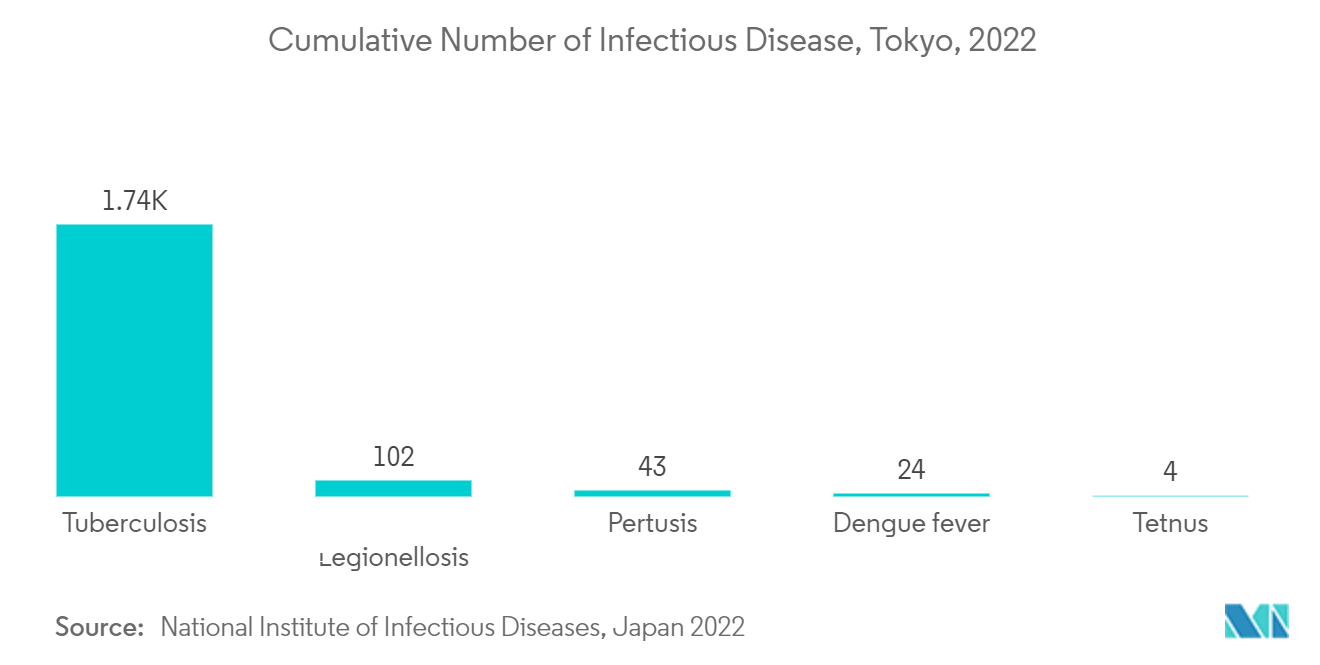

Le segment des seringues et des aiguilles devrait connaître une croissance sur le marché japonais des fournitures hospitalières en raison de facteurs tels que l'augmentation des maladies infectieuses nécessitant des vaccinations, une augmentation des dépenses de santé et une augmentation des lancements de produits au Japon. Par exemple, selon la mise à jour de surveillance du NIID Japon 2022, 1738 cas cumulés de tuberculose ont été signalés à Tokyo en 2022. À mesure que le nombre de maladies infectieuses augmente, la demande de vaccination augmente, entraînant ainsi la croissance du segment des seringues et des aiguilles au cours de la période de prévision.

En outre, les lancements de produits, les collaborations et les partenariats concernant la vente et la disponibilité daiguilles et de seringues devraient stimuler la croissance du marché au cours de la période de prévision. Par exemple, en mars 2021, Terumo Corp. a développé une seringue qui extrait sept injections dun flacon de vaccin contre la COVID-19, contre cinq injections avec les seringues existantes. En outre, laugmentation des vaccinations et de limmunisation dans la région étudiée devrait favoriser la croissance du marché des seringues et aiguilles. Par exemple, selon la mise à jour Our World In Data doctobre 2022, 95 % des enfants de moins dun an ont été vaccinés par le BCG au Japon en 2021.

Par conséquent, en raison de laugmentation des maladies infectieuses et de laugmentation des programmes de vaccination et dimmunisation, le segment des seringues et aiguilles devrait connaître une croissance du marché au cours de la période de prévision.

Aperçu du marché des fournitures hospitalières au Japon

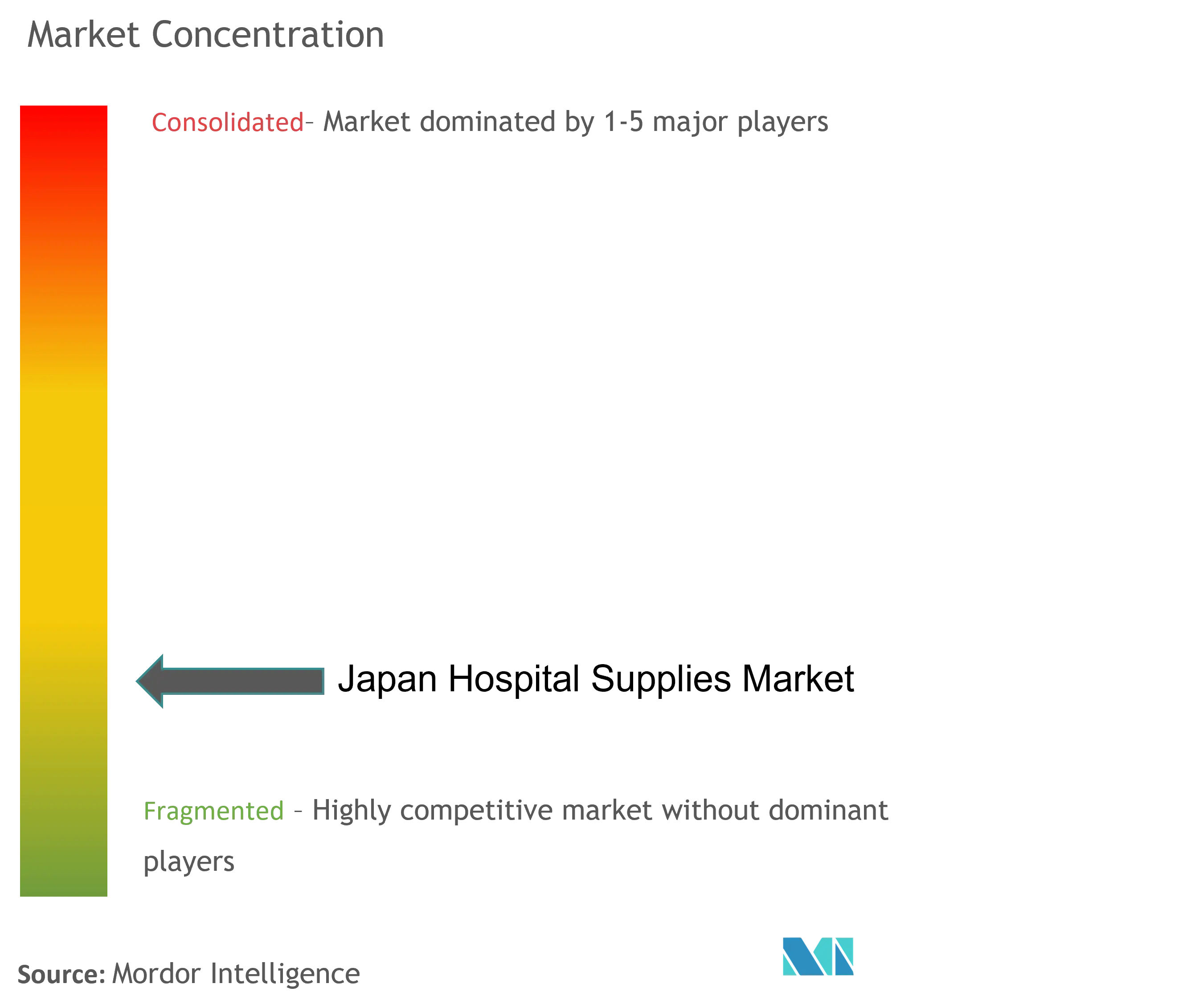

Le marché japonais des fournitures hospitalières est fragmenté en raison de la présence de plusieurs entreprises opérant à léchelle mondiale et régionale. Le Japon est un pays développé et entretient des relations commerciales avec dautres pays développés. En conséquence, elle bénéficie de la présence de la plupart des acteurs mondiaux sur le marché japonais des fournitures hospitalières. En outre, certaines entreprises japonaises sont également présentes sur le marché des fournitures hospitalières. Dautres acteurs mondiaux ont rendu le marché japonais compétitif pour les fournitures hospitalières. Parmi les acteurs importants figurent, entre autres, 3M, Medtronic, Cardinal Health, Boston Scientific Corporation et B. Braun SE.

Leaders du marché japonais des fournitures hospitalières

-

3M

-

Medtronic

-

Cardinal Health

-

Boston Scientific Corporation

-

B. Braun SE

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché japonais des fournitures hospitalières

- Octobre 2022 – Royal Philips a étendu le déploiement de sa solution de navigation chirurgicale en réalité augmentée (AR) ClarifEye au Japon. Il met en évidence les résultats positifs des premiers patients traités par l'Université internationale de santé et de protection sociale, l'hôpital Mita (Tokyo, Japon), en utilisant cette solution innovante de RA 3D.

- Mars 2022 – Shockwave Medical a reçu l'approbation réglementaire au Japon pour son cathéter coronarien IVL C2. Le PMDA classifiant le cathéter coronarien IVL Shockwave C2 comme nouveau dispositif médical, Shockwave attend désormais l'approbation de remboursement du MHLW.

Rapport sur le marché japonais des fournitures hospitalières – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Augmentation de la population gériatrique et incidence croissante des maladies transmissibles

4.2.2 Expansion rapide des infrastructures de soins de santé

4.3 Restrictions du marché

4.3.1 Cadre réglementaire strict

4.3.2 Émergence des services de soins à domicile

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – millions USD)

5.1 Par type

5.1.1 Appareils d'examen physique

5.1.2 Équipement de salle d'opération

5.1.3 Aides à la mobilité et équipement de transport

5.1.4 Produits de stérilisation et de désinfection

5.1.5 Fournitures hospitalières jetables

5.1.6 Seringues et aiguilles

5.1.7 Autres types

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 3M

6.1.2 B. Braun SE

6.1.3 Baxter International

6.1.4 Becton Dickinson and Company

6.1.5 Boston Scientific Corporation

6.1.6 Cardinal Health

6.1.7 Medtronic

6.1.8 GE Healthcare

6.1.9 Johnson & Johnson

6.1.10 Thermo Fisher Scientific

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des fournitures hospitalières au Japon

Conformément à la portée du rapport, les fournitures hospitalières comprennent tous les produits dutilité médicale qui servent à la fois le patient et le professionnel de la santé disposant dune infrastructure hospitalière. Cela améliore également le réseau et le transport entre les hôpitaux. Ceux-ci comprennent léquipement hospitalier, laide aux patients, léquipement de mobilité et les fournitures hospitalières jetables de stérilisation. Le marché japonais des fournitures hospitalières est segmenté par type (appareils dexamen physique, équipements de salle dopération, aides à la mobilité et équipements de transport, produits de stérilisation et de désinfection, fournitures hospitalières jetables, seringues et aiguilles, et autres types). Le rapport propose la valeur en (millions USD) pour les segments ci-dessus.

| Par type | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les fournitures hospitalières au Japon

Quelle est la taille actuelle du marché japonais des fournitures hospitalières ?

Le marché japonais des fournitures hospitalières devrait enregistrer un TCAC de 6,90 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché japonais des fournitures hospitalières ?

3M, Medtronic, Cardinal Health, Boston Scientific Corporation, B. Braun SE sont les principales sociétés opérant sur le marché japonais des fournitures hospitalières.

Quelles années couvre ce marché japonais des fournitures hospitalières ?

Le rapport couvre la taille historique du marché des fournitures hospitalières au Japon pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des fournitures hospitalières au Japon pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des fournitures hospitalières au Japon

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des fournitures hospitalières au Japon 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des fournitures hospitalières au Japon comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.