Taille du marché du courrier express et des colis nationaux au Japon

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

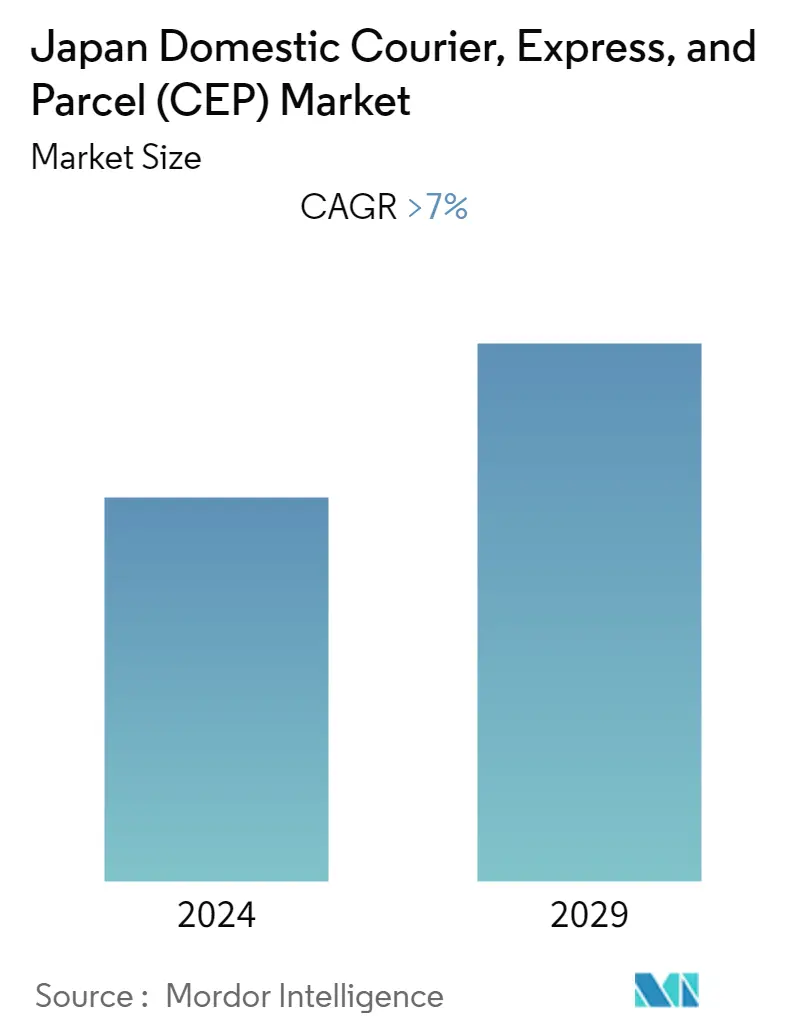

| TCAC | > 7.00 % |

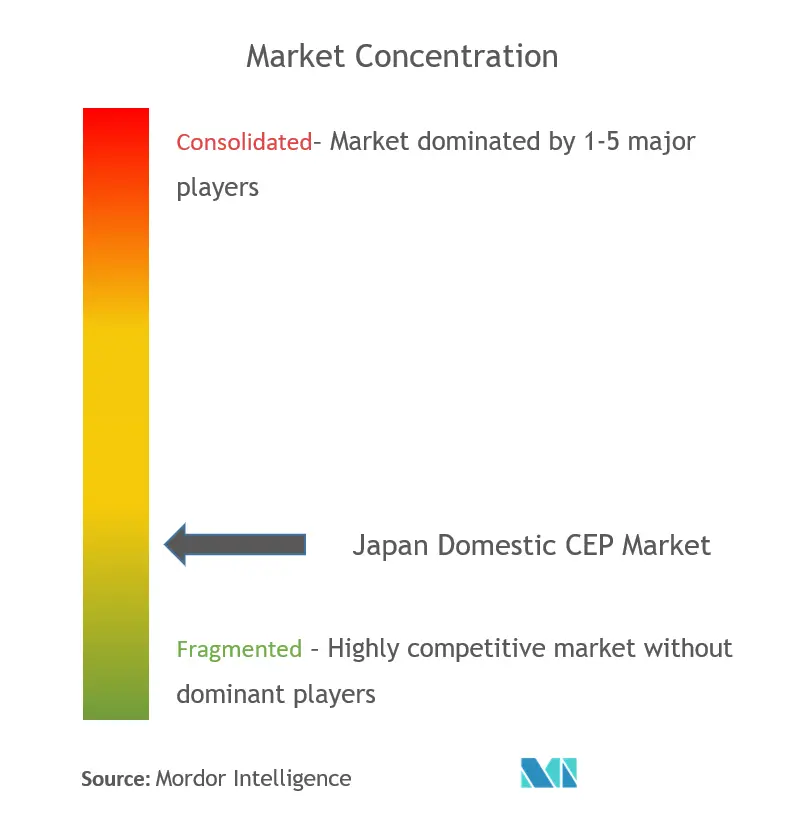

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du courrier express et des colis nationaux au Japon

Le marché japonais des services de messagerie, express et colis (CEP) devrait enregistrer un TCAC de plus de 7 % au cours de la période de prévision 2022-2027.

Le marché du commerce électronique sest développé à la suite de la pandémie de COVID-19, entraînant une augmentation du volume des expéditions expédiées à travers le pays. Bien que les achats en ligne pour la vente de produits soient inextricablement liés à la livraison à domicile, les achats en ligne pour la vente de produits ont augmenté de 21,7 % en 2020, tandis que la livraison de colis (camions) a augmenté de 11,5 %. Selon une annonce du ministère du Territoire, des Infrastructures, des Transports et du Tourisme, le nombre de services de livraison de colis (camions) traités au cours de l'exercice 2020 était de 4,78 milliards, soit une augmentation de 494,31 millions par rapport à l'année précédente.

À mesure que la demande de commerce électronique B2C augmente, le rôle de la logistique du dernier kilomètre a gagné en importance au Japon. Ces dernières années, le marché du dernier kilomètre a connu une croissance significative en raison de la demande accrue de livraison à haut débit et de la pénétration croissante d'Internet, ce qui a entraîné un nombre plus élevé de régions actives en ligne. En termes de nombre de colis traités par les trois principales sociétés de messagerie au cours de l'exercice 2020, Yamato Transport a augmenté de 16,5 %, Sagawa Express de 7,2 % et Japan Post de 11,9 %.

Le commerce électronique est l'un des principaux moteurs de l'expansion du marché japonais des CEP. En raison de la pénétration croissante des utilisateurs d'Internet, les revenus du secteur du commerce électronique devraient atteindre 128 milliards de dollars d'ici 2024. Le marché national du CEP devrait connaître une croissance et détenir la part majeure au cours de la période de prévision, conformément au boom du commerce électronique B2C.

Tendances du marché du courrier express et des colis nationaux au Japon

L'augmentation des volumes de colis alimente la croissance du marché du CEP

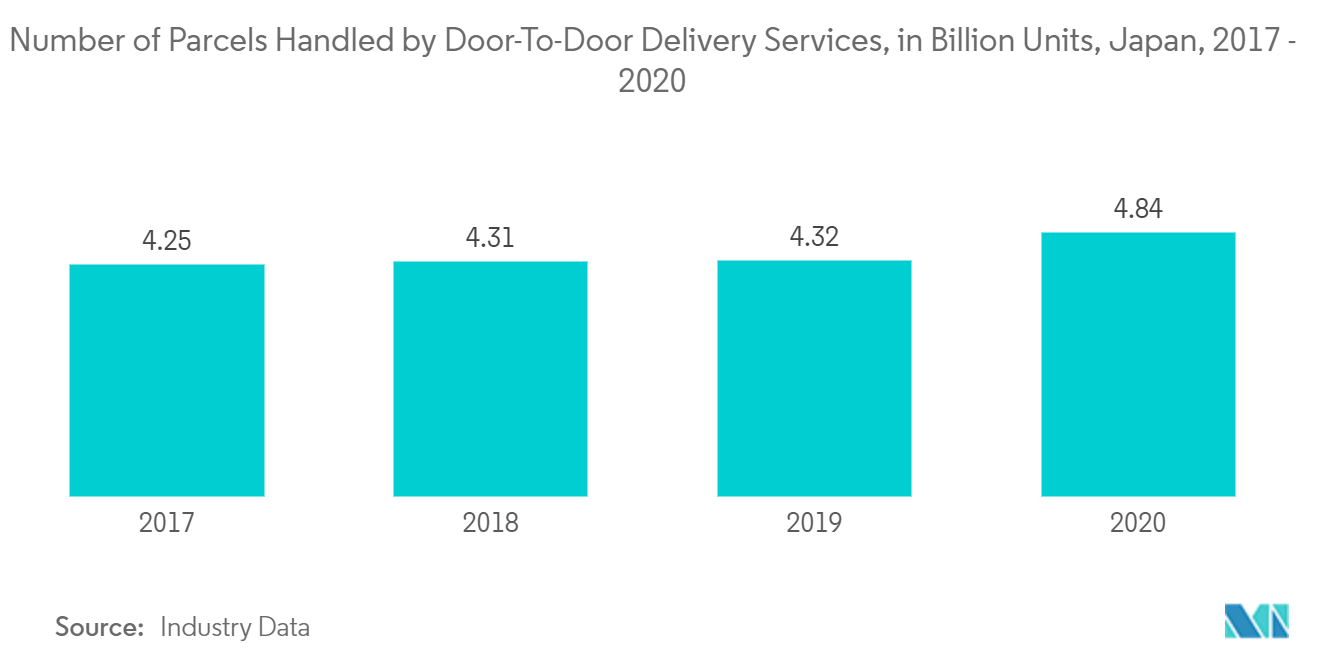

Au cours de l'exercice 2020, le nombre de colis traités par les services de livraison porte-à-porte au Japon a atteint un niveau record de 4,84 milliards de colis. Trois prestataires de services dominaient ce marché, représentant plus de 90 % du trafic.

Au cours de l'exercice 2020, les colis TA-Q-BIN de Yamato Transport étaient le principal service de livraison de colis porte-à-porte au Japon et représentaient près de 43 % de tous les colis traités par camion. Hikyaku Express arrive en deuxième position, atteignant une part légèrement supérieure à 28 %.

Tous les principaux transporteurs du marché japonais des colis (courrier et courrier) ont signalé une augmentation de leurs ventes en 2020. Selon les données du ministère des Terres, des Infrastructures, des Transports et du Tourisme, le volume total des expéditions des services de courrier et de courrier a augmenté de 1 %. sur un an, tandis que ceux des services de messagerie à eux seuls ont augmenté de 12 % sur un an.

La forte croissance des services de messagerie est due à l'essor du commerce électronique. Cette tendance a été encore accélérée par les changements de comportement des consommateurs dus à la pandémie de COVID-19. Lincertitude économique mondiale et les problèmes de chaîne dapprovisionnement accélèrent lessor des achats et des livraisons en ligne.

La croissance du commerce électronique stimule le marché

Le Japon est la troisième économie mondiale, avec un PIB de 5000 milliards de dollars. Le PIB par habitant en 2021 était de 42927 USD, avec une augmentation prévue pour atteindre 51620 USD d'ici 2026. Le Japon est le quatrième marché mondial du commerce électronique, derrière le Royaume-Uni, la Chine et les États-Unis.

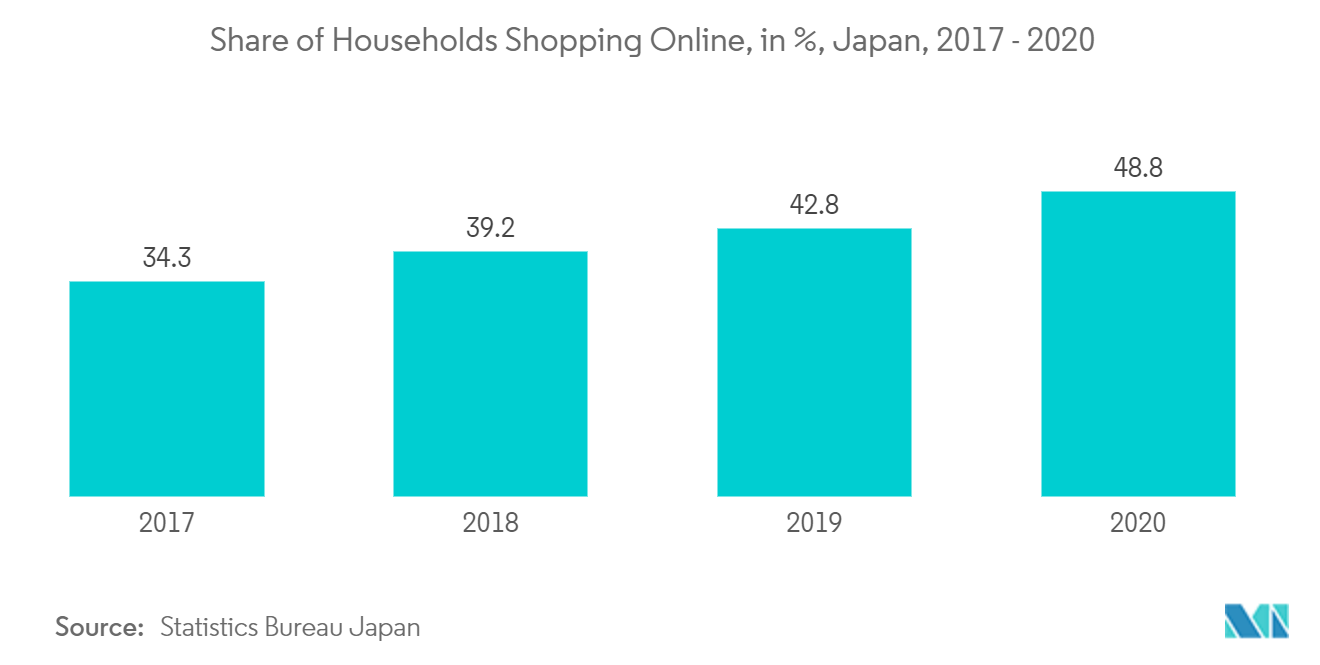

Le ministère de l'Intérieur et des Communications mène des enquêtes mensuelles sur les dépenses et les services en ligne des acheteurs japonais, avec un rapport récent montrant une augmentation de 13,7 % entre janvier 2018 et janvier 2020, tandis que les achats en ligne des ménages ont augmenté de 36,3 % à 42,8 %.

Il y avait 117,4 millions d'utilisateurs d'Internet au Japon et la pénétration d'Internet était de 93 % en janvier 2021. La pénétration d'Internet au Japon était la plus élevée dans la tranche d'âge de 20 à 59 ans (plus de 97 % dans l'ensemble), avec une tranche d'âge de 60 à 69 ans. à 90,5%, et en légère baisse à 74% dans la tranche d'âge suivante (70-79 ans). La pénétration des smartphones était globalement de 82 %, les 20-29 ans ayant la pénétration la plus élevée avec 93 %.

La croissance du commerce électronique sur le marché est estimée à 6,24 % par an, avec une valeur marchande de 143 milliards de dollars d'ici 2025. L'alimentation et les soins personnels étaient le segment le plus important, avec une valeur de 28 milliards de dollars en 2021, suivis par la mode et la beauté (d'une valeur de 28 milliards de dollars). 25 milliards USD), Jouets, bricolage et loisirs (d'une valeur de 21 milliards USD) et Electronique et médias (d'une valeur de 18,9 milliards USD).

Le commerce mobile est populaire au Japon, avec des revenus augmentant d'une année sur l'autre, passant de 9 milliards de dollars en 2010 à 41,5 milliards de dollars en 2019. En 2021, le commerce mobile représentait 45,5 % de toutes les ventes du commerce électronique.

Aperçu du marché du courrier express et des colis nationaux au Japon

Le marché intérieur du CEP au Japon est fragmenté, avec un mélange d'acteurs mondiaux et locaux, ce qui rend le secteur très compétitif. Parmi les acteurs majeurs du pays figurent Yamato, Sagawa Express, United Parcel Service, Japan Post, TNT Express, etc. Les entreprises locales sont confrontées à une forte concurrence de la part de sociétés multinationales disposant d'une infrastructure relativement bien développée. Pour tirer parti de lopportunité de croissance rapide du secteur CEP, de nombreuses nouvelles startups sont entrées sur le marché. En raison de lactivité croissante du marché, le marché connaît une forte concurrence entre les acteurs.

Leaders du marché du courrier express et des colis nationaux au Japon

-

Yamato

-

Sagawa Express

-

United Parcel Service

-

Japan Post

-

TNT Express

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités sur le marché des courriers express et des colis nationaux au Japon

En septembre 2021, Japan Post, une société publique proposant des services de livraison postale et de colis, et Sagawa Express, une importante entreprise de transport japonaise, ont déclaré avoir conclu un accord de base pour collaborer sur les opérations de livraison de colis afin de faire face à la pandémie de COVID-19. - croissance induite de la demande de livraison.

En juillet 2021, Nippon Express, une société japonaise de services logistiques, a ouvert une nouvelle installation à température contrôlée à l'aéroport international du Kansai. Le nouveau centre logistique NEX-PHARMA de l'aéroport de Kansai se concentrera sur la manutention du fret pour l'industrie pharmaceutique, dans le but de se conformer à la version japonaise des directives GDP publiées par le ministère de la Santé, du Travail et de la Protection sociale. La superficie totale du hub est de 568,96 mètres carrés.

Rapport sur le marché du courrier express et des colis nationaux au Japon – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Scénario de marché actuel

4.2 Tendances technologiques

4.3 Règlements gouvernementaux

4.4 Aperçu du marché de la logistique et de l'entreposage au Japon

4.5 Bref sur le marché japonais du transport de fret

4.6 Pleins feux sur le secteur du commerce électronique au Japon (Commentaire sur le commerce électronique national)

4.7 Impact du COVID-19 sur le marché du CEP (impact à court et à long terme sur le marché et l’économie)

5. DYNAMIQUE DU MARCHÉ

5.1 Facteurs de marché

5.2 Restrictions/défis du marché

5.3 Opportunités de marché

5.4 Attractivité de l'industrie - Analyse des cinq forces de Porter

5.4.1 La menace de nouveaux participants

5.4.2 Pouvoir de négociation des acheteurs/consommateurs

5.4.3 Pouvoir de négociation des fournisseurs

5.4.4 Menace des produits de substitution

5.4.5 Intensité de la rivalité concurrentielle

6. SEGMENTATION DU MARCHÉ

6.1 Par modèle économique

6.1.1 Entreprise à entreprise (B2B)

6.1.2 Entreprise à client (B2C)

6.1.3 Client à client (C2C)

6.2 Par type

6.2.1 Commerce électronique

6.2.2 Pas de commerce électronique

6.3 Par utilisateur final

6.3.1 Prestations de service

6.3.2 Commerce de gros et de détail

6.3.3 Soins de santé

6.3.4 Fabrication industrielle

6.3.5 Autres utilisateurs finaux

7. PAYSAGE CONCURRENTIEL

7.1 Aperçu (concentration du marché et principaux acteurs)

7.2 Profils d'entreprise

7.2.1 Yamato

7.2.2 Sagawa Express

7.2.3 United Parcel Service

7.2.4 Japan Post

7.2.5 TNT Express

7.2.6 Schenker-Seino

7.2.7 Seino Transportation

7.2.8 DHL

7.2.9 FedEx

7.2.10 Takuhai

7.2.11 Nippon Express Company

7.2.12 National Air Cargo *

8. L'AVENIR DU MARCHÉ

9. ANNEXE

Segmentation de lindustrie du courrier express et des colis nationaux au Japon

Courrier, express et colis (CEP) font référence à l'ensemble des services qui impliquent la livraison de divers biens et produits via différents supports tels que l'air, l'eau et la terre dans les régions. Ces colis livrés par CEP sont pour la plupart non palettisés et pèsent collectivement une centaine de livres. Le marché japonais du courrier, de l'express et des colis est segmenté par modèle économique (entreprise à entreprise (B2B), entreprise à client (B2C) et client à client (C2C)), type (commerce électronique). et hors commerce électronique) et utilisateur final (services, commerce de gros et de détail, soins de santé, fabrication industrielle et autres utilisateurs finaux). Le rapport présente la taille du marché et les prévisions pour le marché japonais du courrier, de l'express et des colis en valeur (en milliards de dollars) pour tous les segments ci-dessus.

| Par modèle économique | ||

| ||

| ||

|

| Par type | ||

| ||

|

| Par utilisateur final | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les services de messagerie et de colis nationaux au Japon

Quelle est la taille actuelle du marché japonais des services de messagerie, dexpress et de colis (CEP) ?

Le marché japonais des services de messagerie, dexpress et de colis (CEP) devrait enregistrer un TCAC supérieur à 7 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché japonais des services de messagerie, dexpress et de colis (CEP) ?

Yamato, Sagawa Express, United Parcel Service, Japan Post, TNT Express sont les principales sociétés opérant sur le marché japonais des services de messagerie, d'express et de colis (CEP).

Quelles années couvre ce marché japonais des services de messagerie, dexpress et de colis (CEP) ?

Le rapport couvre la taille historique du marché du marché japonais des services de messagerie, express et colis (CEP) pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché japonais des services de messagerie, express et colis (CEP) pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie japonaise du courrier, de l'express et des colis (CEP)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du Japon Domestic Courrier, Express et Parcel (CEP) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du Japan Domestic Courier, Express, and Parcel (CEP) comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.