Taille du marché de la restauration en Italie

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 119.44 Milliards de dollars | |

| Taille du Marché (2029) | 185.27 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service complet | |

| CAGR (2024 - 2029) | 5.33 % | |

| La croissance la plus rapide par type de service alimentaire | Restaurants à service rapide | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration en Italie

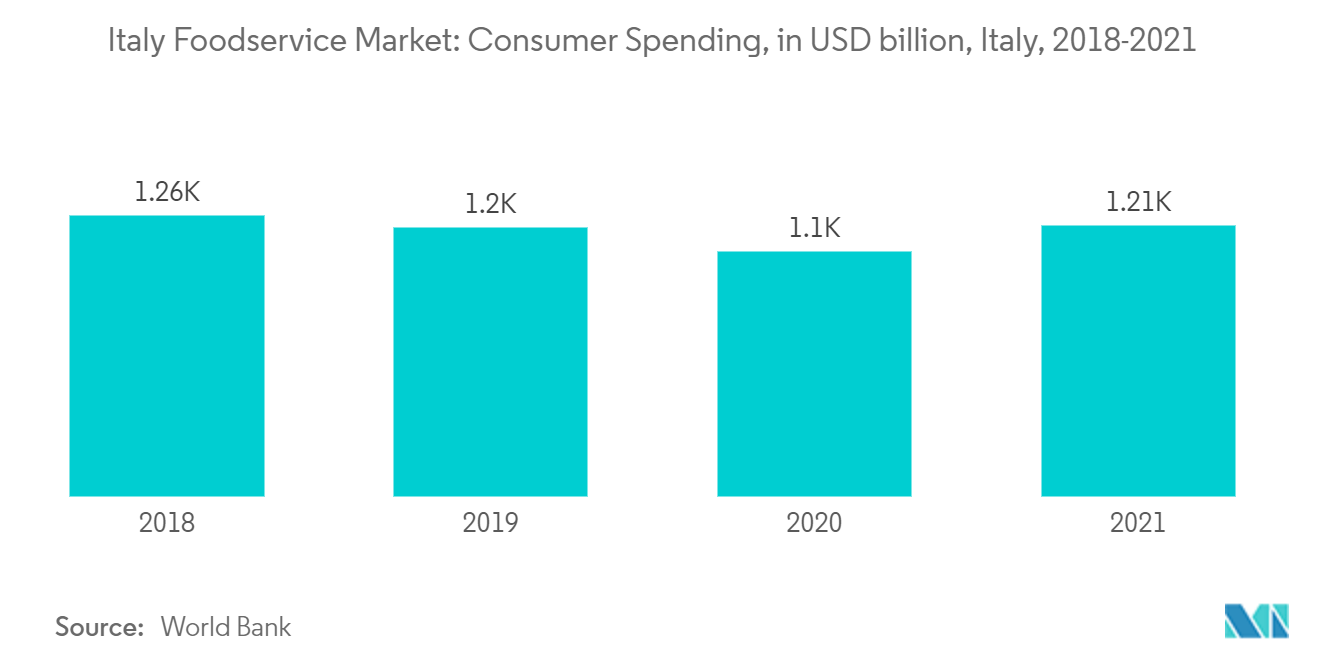

La taille du marché italien des services alimentaires est estimée à 105,17 milliards USD en 2024 et devrait atteindre 136,38 milliards USD dici 2029, avec un TCAC de 5,33 % au cours de la période de prévision (2024-2029).

La hausse du tourisme et lexpansion de limmobilier commercial stimulent les ventes dans le pays

- Le marché italien de la restauration représentait une part de 13,67%, en valeur, du marché total de la restauration en Europe en 2022. Le marché italien a connu une croissance de 1,65% en valeur entre 2017 et 2022. Le marché est tiré par le marché des services complets. les sous-segments des restaurants et des cafés et bars, qui dépendent du développement du tourisme et de limmobilier commercial dans le pays.

- Les restaurants à service complet dominent le marché italien. Par cuisine, le segment est principalement composé de restaurants européens, suivis des restaurants asiatiques et nord-américains. Étant donné que les restaurants européens, principalement de cuisine italienne, détiennent une part majoritaire du marché, un bon indicateur pour comprendre le développement du marché FSR en Italie est la production et la consommation de spécialités fromagères italiennes dans le pays. Le fromage italien AOP est utilisé dans la majorité des plats de la cuisine italienne authentique. Il existe 42 variétés de fromages AOP (Appellation d'Origine Protégée) en Italie et leur volume de production a atteint 596,67 tonnes en 2021, soit une croissance de 11,1 % par rapport au volume produit en 2016. La consommation de fromage par habitant en Italie a fluctué entre 22 et 23 kilogrammes au cours de la dernière décennie.

- Le sous-segment des cafés et bars devrait connaître des progrès majeurs et devrait enregistrer un TCAC de 4,51 %, en valeur, au cours de la période de prévision. Le marché italien est tiré par la consommation de boissons comme le café, les boissons alcoolisées et les desserts. Les bars italiens proposent principalement des cocktails ainsi qu'une large gamme de liqueurs. L'Italie compte de nombreux noms populaires dans la catégorie des liqueurs, notamment l'Amaro Fernet Branca, l'Amaretto di Saronno, le Campari, la Grappa Nardini, le Limoncello et la Sambuca Molinari.

Demande accrue de cafés et de bars

Les cafés et les bars sont lun des segments les plus dynamiques du marché, avec des préférences toujours croissantes pour le café, les boissons gazeuses et les boissons alcoolisées. Lexposition mondiale croissante, la culture occidentale et la pénétration des marques de café établies devraient être les facteurs clés de lexpansion des chaînes de café, y compris les cafés. En outre, les cafés offrant des produits alimentaires abordables allant des repas froids aux repas chauds augmentent la volonté des consommateurs de dépenser. De nombreuses entreprises investissent dans le lancement de leurs points de vente dans le pays. Par exemple, en 2022, le géant Starbucks Coffee Company a ouvert son premier service au volant en Italie à Erbusco, dans la région nord de la Lombardie. Avec lurbanisation croissante et lamélioration du mode de vie, les Italiens préfèrent de plus en plus le vin aux autres boissons alcoolisées, ce qui améliore lactivité des bars à vin dans le pays. La pénétration croissante des chaînes de cafés et de bars et la tendance à la hausse de la socialisation dans les bars et les cafés parmi les milléniaux sont des facteurs clés contribuant à la croissance des segments des cafés et des bars. En outre, les consommateurs sont prêts à dépenser pour des saveurs exotiques de boissons et de desserts. Ceci, à son tour, entraîne laugmentation du nombre de cafés spécialisés à travers lItalie.

Augmentation de la fréquence des repas au restaurant

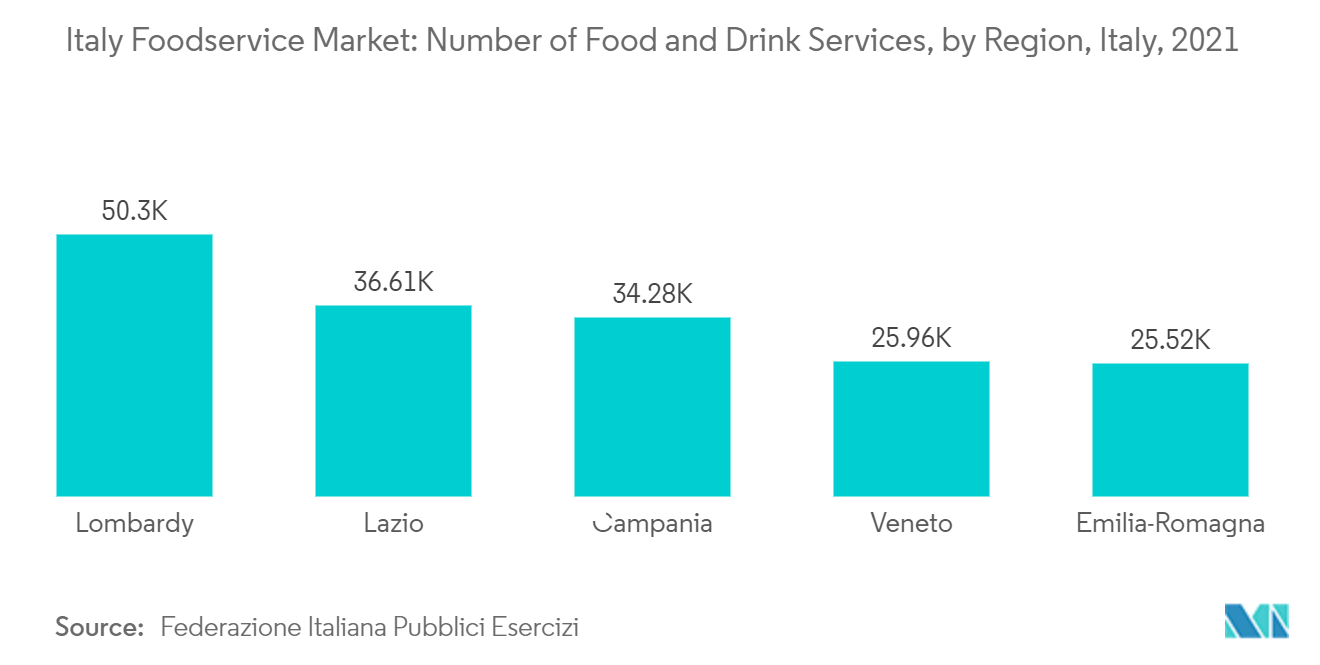

La fréquence croissante des repas italiens à lextérieur profite grandement au secteur de la restauration du pays. Selon la Federazione Italiana Pubblici Esercizi, la consommation alimentaire hors domicile est passée de 30 367 millions deuros en 2020 à 57 626 millions deuros en 2021. En outre, lItalie détient plus dentreprises de restauration par kilomètre carré par rapport à tout autre pays dans le monde, ce qui représente un marché florissant de la restauration dans le pays.

Au cours des dernières années, le marché a connu une pénétration significative des restaurants à service complet (FSR) avec lexpansion de grandes marques dans les principales régions du pays. Les FSR sont également lun des segments à la croissance la plus rapide, car les consommateurs préfèrent de plus en plus les expériences pratiques et passionnantes à manger. La croissance de la population de femmes actives, le développement des infrastructures et la croissance de la population de la classe moyenne supérieure sont des facteurs clés influençant laugmentation des dépenses en services de restauration raffinée.

Aperçu du secteur de la restauration en Italie

Le marché italien de la restauration est fragmenté, les cinq plus grandes entreprises occupant 2,82 %. Les principaux acteurs de ce marché sont Autogrill SpA, Compagna Generale Ristorazione SpA, Cremonini SpA, La Piadineria Group et McDonald's Corporation (triés par ordre alphabétique).

Leaders du marché italien de la restauration

Autogrill SpA

Compagna Generale Ristorazione SpA

Cremonini SpA

La Piadineria Group

McDonald's Corporation

Other important companies include Alice Pizza SpA, Camst Group, Gruppo Sebeto, Lagardère Group, QSR Platform Holding SCA, Starhotels SpA, Yum! Brands Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration en Italie

- Décembre 2022 KFC annonce que le KFC Drive du centre commercial La Corte del Sole est le nouveau point de vente de l'entreprise à Sestu.

- Novembre 2022 Lagardère Travel Retail signe un accord en vue d'acquérir 100 % des actions de Marché International AG, la société holding du Groupe Marché.

- Novembre 2022 KFC annonce avoir investi 21,81 millions de dollars pour ouvrir davantage de restaurants en Italie. Lenseigne de poulet frit avait prévu de lancer 25 nouveaux points de vente en 2022.

Rapport sur le marché de la restauration en Italie – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Italie

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Alice Pizza SpA

- 6.4.2 Autogrill SpA

- 6.4.3 Camst Group

- 6.4.4 Compagna Generale Ristorazione SpA

- 6.4.5 Cremonini SpA

- 6.4.6 Gruppo Sebeto

- 6.4.7 La Piadineria Group

- 6.4.8 Lagardère Group

- 6.4.9 McDonald's Corporation

- 6.4.10 QSR Platform Holding SCA

- 6.4.11 Starhotels SpA

- 6.4.12 Yum! Brands Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration en Italie

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Le marché italien de la restauration représentait une part de 13,67%, en valeur, du marché total de la restauration en Europe en 2022. Le marché italien a connu une croissance de 1,65% en valeur entre 2017 et 2022. Le marché est tiré par le marché des services complets. les sous-segments des restaurants et des cafés et bars, qui dépendent du développement du tourisme et de limmobilier commercial dans le pays.

- Les restaurants à service complet dominent le marché italien. Par cuisine, le segment est principalement composé de restaurants européens, suivis des restaurants asiatiques et nord-américains. Étant donné que les restaurants européens, principalement de cuisine italienne, détiennent une part majoritaire du marché, un bon indicateur pour comprendre le développement du marché FSR en Italie est la production et la consommation de spécialités fromagères italiennes dans le pays. Le fromage italien AOP est utilisé dans la majorité des plats de la cuisine italienne authentique. Il existe 42 variétés de fromages AOP (Appellation d'Origine Protégée) en Italie et leur volume de production a atteint 596,67 tonnes en 2021, soit une croissance de 11,1 % par rapport au volume produit en 2016. La consommation de fromage par habitant en Italie a fluctué entre 22 et 23 kilogrammes au cours de la dernière décennie.

- Le sous-segment des cafés et bars devrait connaître des progrès majeurs et devrait enregistrer un TCAC de 4,51 %, en valeur, au cours de la période de prévision. Le marché italien est tiré par la consommation de boissons comme le café, les boissons alcoolisées et les desserts. Les bars italiens proposent principalement des cocktails ainsi qu'une large gamme de liqueurs. L'Italie compte de nombreux noms populaires dans la catégorie des liqueurs, notamment l'Amaro Fernet Branca, l'Amaretto di Saronno, le Campari, la Grappa Nardini, le Limoncello et la Sambuca Molinari.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement