Analyse du marché de la gestion des actifs informatiques

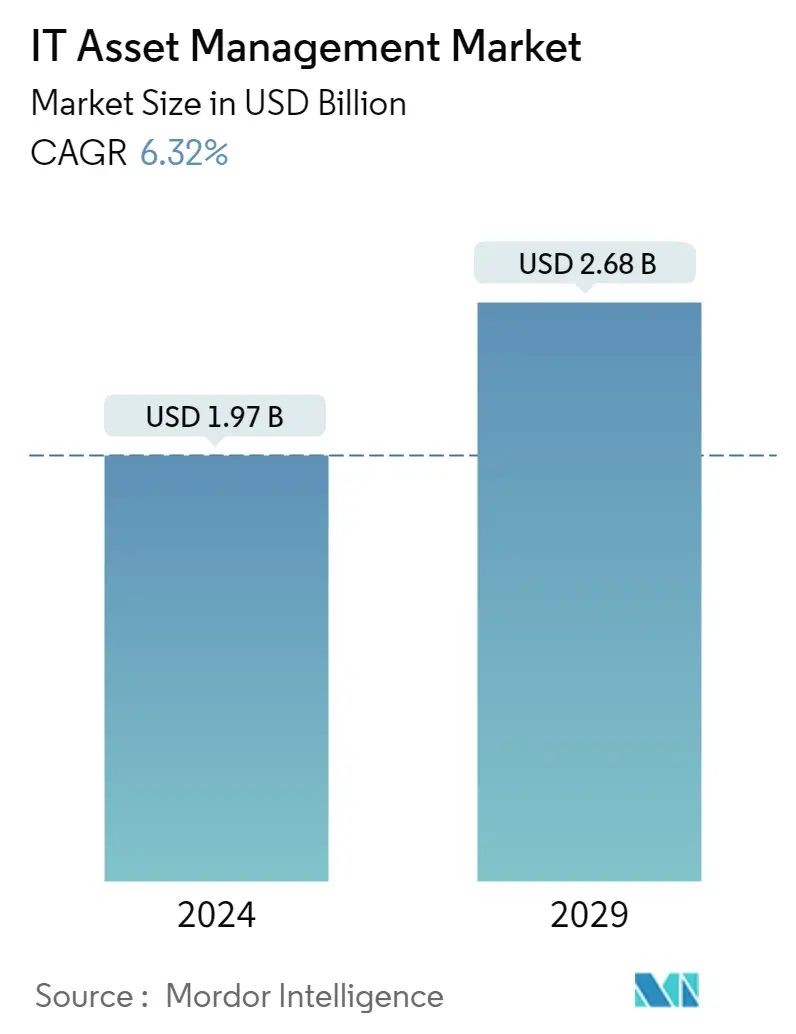

La taille du marché de la gestion des actifs informatiques est estimée à 1,97 milliard USD en 2024 et devrait atteindre 2,68 milliards USD dici 2029, avec une croissance de 6,32 % au cours de la période de prévision (2024-2029).

Le logiciel de gestion des actifs informatiques (ITAM) aide les organisations à gérer et à optimiser leurs actifs informatiques et à atteindre une efficacité commerciale plus élevée tout en réduisant considérablement les coûts.

- La mise en œuvre d'une infrastructure informatique technologiquement intégrée dans les organisations se multiplie, ce qui multiplie l'adoption de systèmes de gestion des actifs qui peuvent aider à gérer les technologies opérationnelles pour collecter des données et des informations plus critiques.

- Le besoin fondamental auquel répond le logiciel ITAM est le suivi et la surveillance des actifs (y compris le matériel et les logiciels) tout au long de leur cycle de vie, même si le nombre de types d'appareils varie selon les applications d'une entreprise à l'autre, ce qui permet aux entreprises d'utiliser et d'acheter des actifs de manière judicieuse. La gestion des actifs pourrait devenir plus nécessaire en raison des investissements régionaux réalisés pour numériser les secteurs aux fins du développement économique, soutenant ainsi lexpansion de lindustrie des logiciels ITAM.

- Les technologies cloud accélèrent le déploiement des systèmes ITAM. La plupart des utilisateurs de logiciels de gestion des actifs informatiques sont servis par des géants technologiques comme IBM et CA Technologies, qui déploient leurs logiciels sur site et hors site. Des entreprises uniquement cloud comme Freshworks Inc., SysAid Technology Ltd., Cherwell Software, etc., servent également le marché de la gestion des actifs informatiques.

- En outre, les capacités d'analyse des données et de reporting du logiciel ITAM sont en cours de développement pour offrir aux utilisateurs des fonctionnalités de création de rapports personnalisées que l'on ne trouve pas souvent dans les outils financiers. Ces fonctionnalités sont conçues pour permettre aux organisations de mieux comprendre les facteurs de coûts qui rendent l'informatique coûteuse.

- La prolifération du COVID-19 a profité au marché de la gestion des actifs informatiques. La COVID-19 a posé des obstacles supplémentaires aux entreprises. Lépidémie de COVID-19 a souligné limportance dadopter les technologies numériques et dutiliser les capacités des solutions et services de gestion des actifs logiciels pour réduire les coûts de licence et augmenter le retour sur investissement des actifs informatiques.

Tendances du marché de la gestion des actifs informatiques

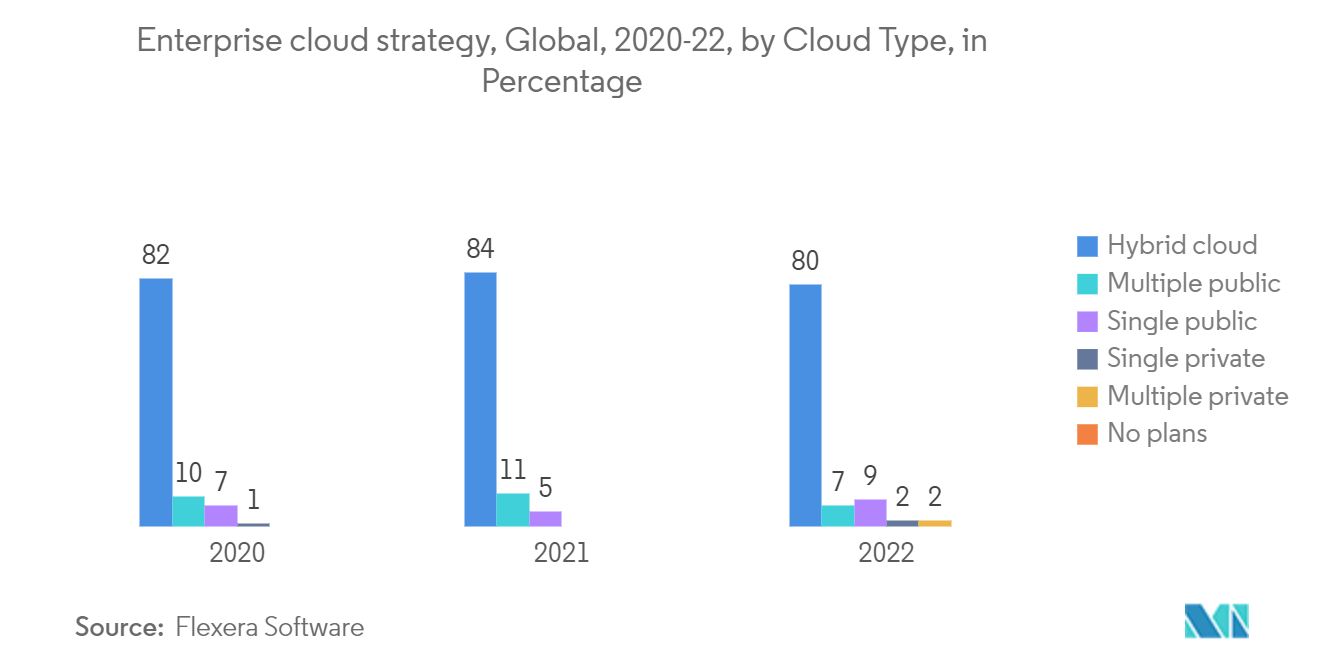

Le segment cloud pour dominer le marché

- L'adoption des services cloud par les entreprises est une tendance importante pour les entreprises modernes. Les entreprises deviennent des entreprises numériques grâce à la large disponibilité de services cloud pour prendre en charge diverses applications métier spécialisées.

- Pour les services informatiques, les services cloud permettent d'intégrer leurs solutions au cloud pour offrir aux utilisateurs des outils plus avancés et multifonctionnels. Le défi de la migration vers le cloud continue de faire hésiter les organisations quant à son adoption.

- Le déploiement de la gestion des actifs dans le cloud aide les entreprises à réduire leurs coûts et à améliorer leur efficacité opérationnelle. De plus, avec l'introduction des applications SaaS, les options permettant de réduire le coût total de possession ont considérablement augmenté. Le cloud permet des calendriers de mise en œuvre plus courts, le passage des CAPEX aux OPEX et un contrôle décentralisé.

- Diverses entreprises proposent des solutions ITAM basées sur le cloud dans le cadre de plates-formes et de solutions ITSM pour améliorer considérablement leur présence sur le marché. Par exemple, BMC Software Inc. propose des solutions ITSM modernes et intelligentes, rapides, précises et rentables, qui facilitent le fonctionnement dans le cloud ou dans un modèle hybride.

- Les solutions de gestion multi-cloud de BMC aident à optimiser les systèmes informatiques actuels tout en garantissant une transition sécurisée et rentable vers le cloud. La gestion des services multi-cloud de BMC helix permet une négociation transparente des incidents et des changements directement entre Helix Remedy et les principaux fournisseurs de services cloud tiers.

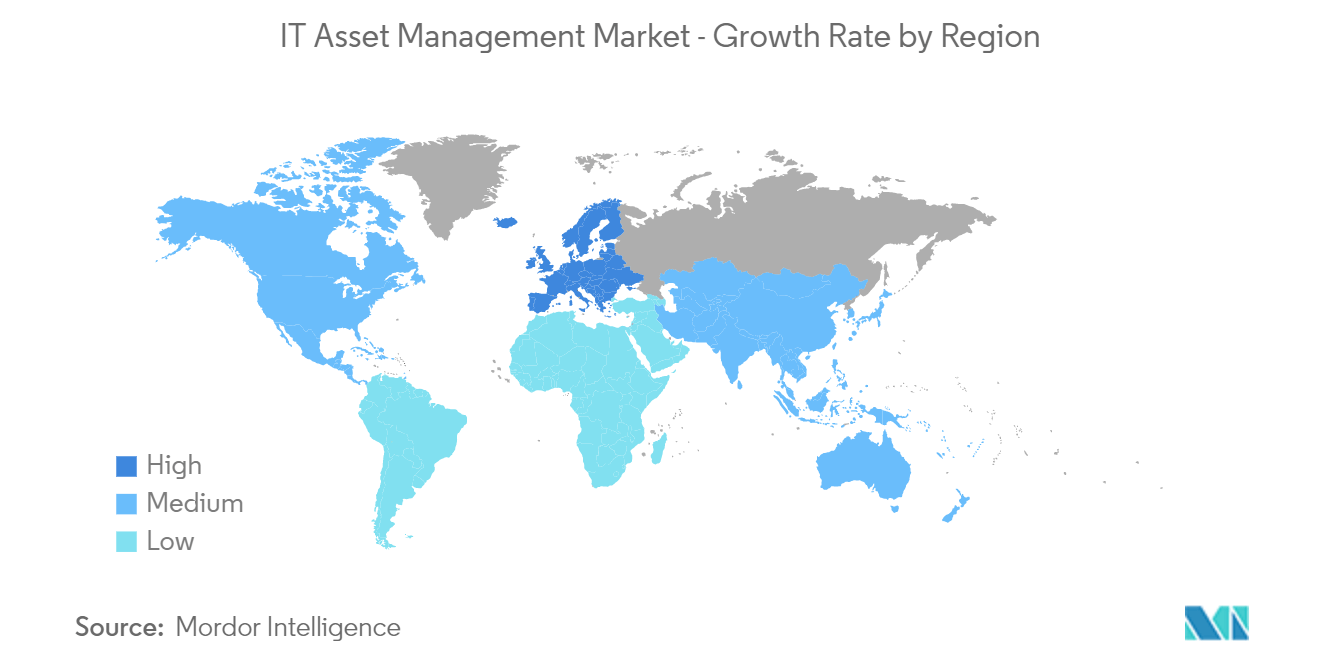

LEurope connaîtra la plus forte croissance

- La région européenne abrite certains des pôles technologiques les plus importants au monde, qui constituent dimportants moteurs de ladoption des technologies modernes. Les problèmes de coûts et de conformité dans la région ont poussé de nombreuses organisations à migrer vers le cloud et à permettre la mobilité des employés.

- De nombreux pays européens investissent massivement dans les infrastructures numériques, mais des initiatives privées et publiques ont été lancées pour combler les déficits de compétences et accélérer le taux d'adoption du cloud. Par exemple, les gouvernements de Bulgarie, de Pologne et de Roumanie se sont engagés à améliorer leurs infrastructures numériques.

- LEurope a le taux dadoption des services cloud le plus élevé. Selon Eurostat, la pénétration du cloud computing en Europe a augmenté de cinq points de pourcentage (pp) depuis 2020. L'année dernière, 41 % des entreprises de l'UE ont utilisé le cloud computing, soit plus du double du taux utilisé il y a cinq ans. La plupart des entreprises qui exploitent des services de cloud computing pour la messagerie électronique et le stockage de fichiers appartiennent à cette catégorie.

- De nombreux fournisseurs de solutions ITAM élargissent leur portée géographique pour augmenter leur part de marché et consolider leur présence sur le marché. Par exemple, Serviceaide, un fournisseur mondial de solutions intelligentes de gestion des services informatiques et d'entreprise basé en Californie, a acheté SunView Software GmbH à Francfort, en Allemagne, en août 2021.

- Les nombreuses industries utilisatrices de la région intègrent des solutions ITAM dans leurs systèmes ITSM. Helsana est par exemple l'un des plus importants assureurs maladie et accidents de Suisse. L'assureur a utilisé BMC Helix Digital Workplace, une application grand public qui automatise le dépôt des demandes de service, en collaboration avec ITConcepts, partenaire de BMC. Le système de gestion des services de recours de BMC suit et gère également les demandes et les approbations. 60% de toutes les recommandations ont été formulées via l'application dans les six mois suivant son lancement, réduisant ainsi de 20% les appels au service desk et permettant aux employés de gérer une charge de travail croissante.

Aperçu du secteur de la gestion des actifs informatiques

Le marché de la gestion des actifs informatiques est fragmenté et de nombreux nouveaux acteurs arrivent sur le marché. En effet, chaque secteur confie le contrôle et l'administration des actifs informatiques à un autre fournisseur en raison du manque de temps et de ressources de sa propre entreprise.

- Novembre 2022 - Microsoft Corp a annoncé la plateforme de chaîne d'approvisionnement Microsoft, qui aide les organisations à maximiser leur investissement dans le parc de données de la chaîne d'approvisionnement avec une approche ouverte, en apportant le meilleur de l'IA de Microsoft, de la collaboration, du low-code, de la sécurité et des applications SaaS dans une plateforme composable.

Leaders du marché de la gestion des actifs informatiques

-

Dell Inc.

-

Microsoft Corporation

-

IBM Corporation

-

BMC Software Inc.

-

HP Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la gestion des actifs informatiques

- Mars 2022 - Aptean, l'un des fournisseurs mondiaux de solutions logicielles d'entreprise critiques, a présenté Aptean EAM, une solution cloud de gestion des actifs d'entreprise (EAM) destinée aux entreprises manufacturières et autres qui dépendent d'équipements avancés pour maintenir leur production. La nouvelle solution offre des fonctionnalités EAM complètes ou peut être utilisée comme système de gestion de maintenance informatisé (GMAO) autonome.

- Janvier 2022 - MEGA International, une société mondiale de logiciels reconnue comme leader de l'architecture d'entreprise depuis 13 années consécutives, s'est associée à Eracent, un leader des solutions automatisées de gestion des actifs logiciels (SAM) et de gestion des actifs informatiques (ITSM) qui aident les organisations à relever les défis. de gestion des licences logicielles et des actifs informatiques.

Segmentation de lindustrie de la gestion des actifs informatiques

Selon l'Association internationale des gestionnaires d'actifs informatiques (IAITAM), la gestion des actifs informatiques (ITAM) est un ensemble de pratiques commerciales qui intègrent les actifs informatiques dans toutes les unités commerciales de l'organisation. Il regroupe les responsabilités financières, des stocks, contractuelles et de gestion des risques pour gérer le cycle de vie global de ces actifs, y compris la prise de décision tactique et stratégique. Les actifs incluent tous les éléments logiciels et matériels trouvés dans lenvironnement commercial.

Le marché de la gestion des actifs informatiques est segmenté par type (matériel et logiciels), type de déploiement (sur site et cloud), taille d'entreprise (petites, moyennes et grandes), secteur d'utilisation de l'utilisateur final (informatique et télécommunications, BFSI, soins de santé, commerce de détail). , fabrication et gouvernement) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique).

Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par type | Matériel |

| Logiciel | |

| Par type de déploiement | Nuage |

| Sur site | |

| Par taille d'entreprise | Petit et Moyen |

| Grand | |

| Par secteur d'activité de l'utilisateur final | Informatique et Télécom |

| BFSI | |

| Soins de santé | |

| Vente au détail | |

| Fabrication | |

| Gouvernement | |

| Autres industries d'utilisateurs finaux | |

| Par géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché sur la gestion des actifs informatiques

Quelle est la taille du marché de la gestion des actifs informatiques ?

La taille du marché de la gestion des actifs informatiques devrait atteindre 1,97 milliard USD en 2024 et croître à un TCAC de 6,32 % pour atteindre 2,68 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la gestion des actifs informatiques ?

En 2024, la taille du marché de la gestion des actifs informatiques devrait atteindre 1,97 milliard de dollars.

Qui sont les principaux acteurs du marché de la gestion des actifs informatiques ?

Dell Inc., Microsoft Corporation, IBM Corporation, BMC Software Inc., HP Inc. sont les principales sociétés opérant sur le marché de la gestion des actifs informatiques.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la gestion des actifs informatiques ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la gestion des actifs informatiques ?

En 2024, lEurope représente la plus grande part de marché sur le marché de la gestion des actifs informatiques.

Quelles années couvre ce marché de la gestion des actifs informatiques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la gestion des actifs informatiques était estimée à 1,85 milliard de dollars. Le rapport couvre la taille historique du marché de la gestion des actifs informatiques pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la gestion des actifs informatiques pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie de la gestion des actifs informatiques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gestion des actifs informatiques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la gestion des actifs informatiques comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.