Analyse du marché de lisosorbide

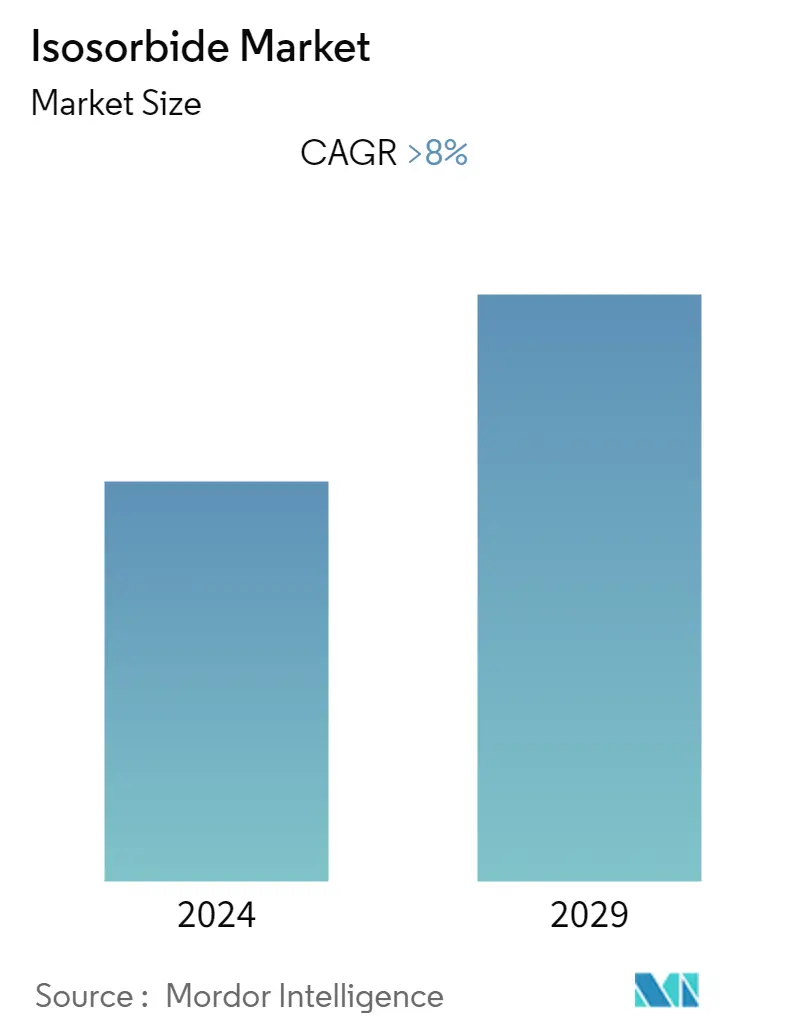

Le marché mondial de lisosorbide devrait enregistrer un TCAC de plus de 8 % au cours de la période de prévision (2021-2026).

Le marché a été négativement impacté par le COVID-19 en 2020. En raison du scénario pandémique, les activités de construction et de fabrication automobile ont été temporairement interrompues pendant le confinement, ce qui a entraîné une diminution de la consommation de polymère isosorbide et de résines utilisées dans la production de des pièces automobiles telles que la console intérieure et le tableau de bord, la calandre extérieure, etc. et des produits de construction, notamment des revêtements de sol, des surfaces intérieures décoratives, etc., ce qui a à son tour eu un impact négatif sur la demande pour le marché étudié. Cependant, la demande de dérivés de lisosorbide, notamment le mononitrate et le dinitrate disosorbide, a augmenté dans la situation actuelle afin de traiter les douleurs thoraciques (angine de poitrine) induites par le COVID-19, stimulant ainsi la demande pour le marché étudié.

- À court terme, la demande croissante disosorbide de la part de lindustrie pharmaceutique et la demande croissante de produits dorigine biologique devraient stimuler la croissance du marché.

- Dun autre côté, les effets secondaires des dérivés de lisosorbide sur la santé et les conditions défavorables résultant de la pandémie de COVID-19 devraient entraver la croissance du marché.

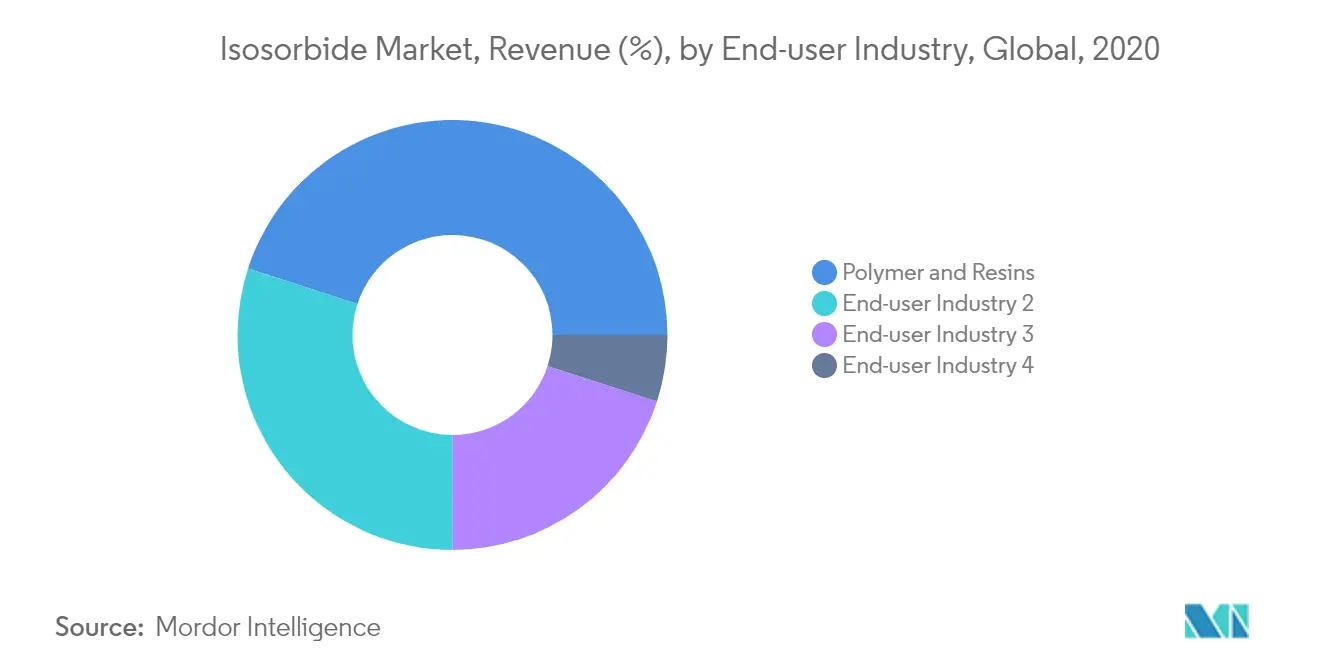

- En ce qui concerne lindustrie de lutilisateur final, le segment des polymères et des résines devrait dominer le marché, en raison de la demande croissante des secteurs tels que la construction, lélectricité et lélectronique, etc.

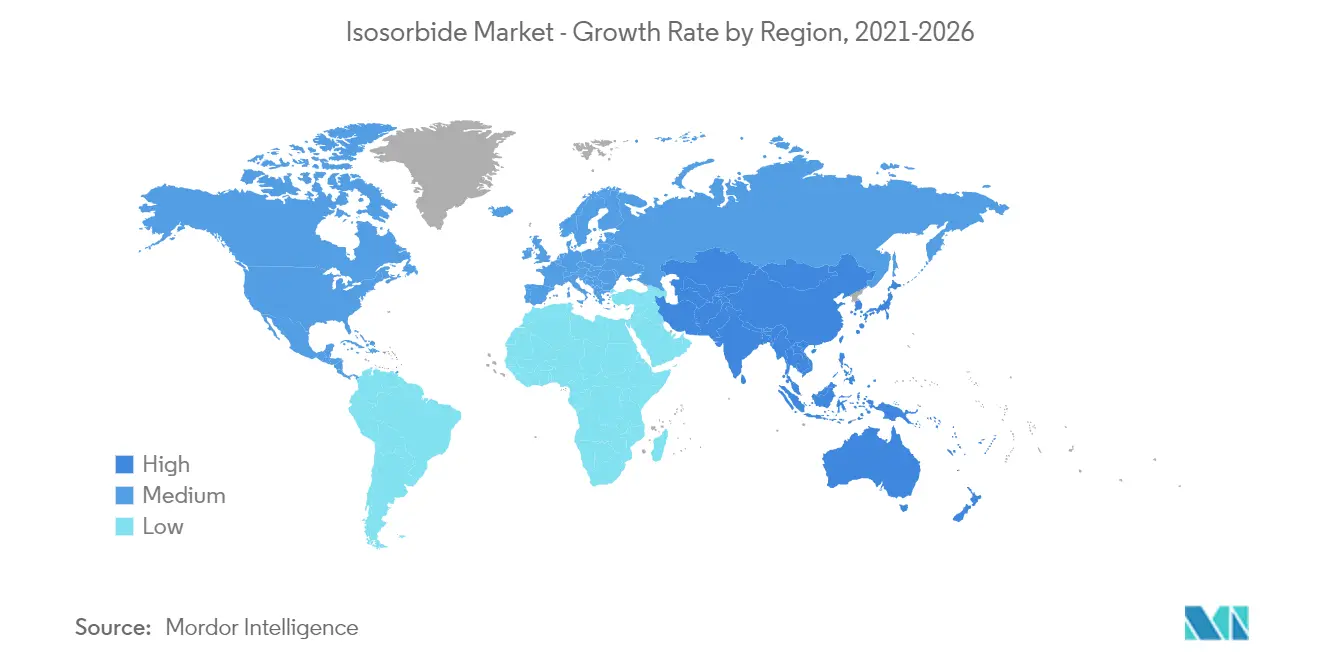

- LAsie-Pacifique a dominé le marché mondial, avec la plus grande consommation provenant de pays comme la Chine et lInde.

Tendances du marché de lisosorbide

Demande croissante du segment des polymères et des résines

- L'isosorbide est un composé chimique hétérocyclique blanc du groupe des diols, contenant deux cycles furanes fusionnés. Il est principalement issu de l'hydrogénation catalytique du glucose.

- La demande croissante de polymères et de résines pour fabriquer des produits destinés à diverses applications dans les domaines médical, des gadgets électroniques et de l'industrie automobile augmente la demande d'isosorbide et propulse sa croissance.

- Selon l'OICA, environ 92,18 millions de véhicules ont été produits dans le monde en 2019 et ont atteint environ 77,62 millions de véhicules en 2020, enregistrant un taux de baisse d'environ 15,8 %, ce qui a entraîné une diminution de la demande de pièces automobiles à base de polymères d'isosorbide et de résines, telles que comme console intérieure et tableau de bord, calandre extérieure, etc.

- L'isosorbide est de nature écologique et non toxique, car il est produit à partir de matières premières, comme l'amidon obtenu à partir du maïs, du blé, du riz et d'autres cultures contenant de l'amidon. Ainsi, il est largement utilisé pour fabriquer des biopolymères comme les polyesters et les polycarbonates.

- L'isosorbide bis-glycidyl éther est formé en faisant réagir l'isosorbide avec l'épichlorhydrine, qui est réticulée en résines époxy thermodurcissables avec des agents de durcissement appropriés, tels que des polyamines ou des anhydrides d'acide cyclique. Ces résines trouvent des applications comme adhésifs, peintures et revêtements de boîtes de conserve alimentaires, augmentant ainsi la demande d'isosorbide et propulsant sa croissance.

- Le secteur mondial de la construction était évalué à environ 12000 milliards de dollars en 2019 et devrait atteindre environ 14300 milliards de dollars dici 2024, avec un TCAC denviron 3,5 %, ce qui est susceptible de renforcer le marché de lisosorbide dans le secteur de la construction.

- En outre, en 2019, la valeur totale des nouvelles constructions mises en place était d'environ 1 365 milliards de dollars aux États-Unis et a atteint environ 1 430 milliards de dollars en 2020, avec un taux de croissance d'environ 4,5 %, ce qui a stimulé la demande de biens immobiliers. marché de l'isosorbide.

- Lindustrie mondiale des polymères devrait enregistrer un TCAC de plus de 5 % au cours de la période de prévision, ce qui pourrait augmenter la demande disosorbide et stimuler sa croissance à lavenir.

- Par conséquent, les facteurs susmentionnés devraient avoir un impact significatif sur le marché dans les années à venir.

La région Asie-Pacifique dominera le marché

- LAsie-Pacifique devrait dominer le marché de lisosorbide au cours de la période de prévision. Dans des pays comme la Chine et lInde, en raison de la demande croissante de bioplastiques due aux faibles coûts des matières premières et de la main-dœuvre, la demande disosorbide a augmenté dans la région.

- La demande croissante de polymères dorigine biologique, comme le polyéthylène téréphtalate disosorbide (PIET), le polycarbonate et le polyuréthane fabriqué à partir disosorbide, devrait stimuler le marché de lisosorbide dans la région au cours de la période de prévision.

- De plus, les dérivés de l'isosorbide, à savoir les diesters et le diméthyle, sont utilisés respectivement comme plastifiants dans le chlorure de polyvinyle (PVC) et dans les solvants et agents fondants. Pour cette raison, la demande disosorbide a augmenté dans la région, ce qui alimente la croissance du marché de lisosorbide.

- Le secteur de la construction est le principal consommateur de polymères à base d'isosorbide tels que le polyéthylène co-isosorbide téréphtalate (PIET), le polycarbonate, le polychlorure de vinyle (PVC) et autres. En 2020, l'industrie chinoise de la construction était évaluée à environ 1 049,2 milliards USD et devrait atteindre environ 1 117,4 milliards USD d'ici 2021, avec un taux de croissance d'environ 6,5 %, ce qui a conduit à une augmentation de la consommation d'isosorbide de l'industrie de la construction pour applications, notamment les revêtements de sol, les meubles et autres, ce qui stimule à son tour la demande pour le marché étudié.

- En outre, lapplication croissante de dérivés de lisosorbide, tels que les mononitrates et les dinitrates, dans les applications médicales destinées au traitement des maladies coronariennes stimule le marché de lisosorbide. En outre, le dinitrate disosorbide est lun des ingrédients importants des médicaments anti-hypertension.

- Le marché des bioplastiques en Asie-Pacifique devrait enregistrer un TCAC de plus de 27 % au cours de la période de prévision. Cela pourrait créer des opportunités de croissance lucratives pour le marché de lisosorbide au cours de la période de prévision.

- L'isosorbide trouve son application dans l'industrie automobile, où il est utilisé pour fabriquer moins de peinture pour les pièces extérieures et intérieures des automobiles. Selon l'OICA, la Chine a produit environ 25,75 millions de véhicules en 2019 et a atteint environ 25,23 millions de véhicules en 2020, avec un taux de baisse d'environ 2 %, ce qui a entraîné une diminution de la consommation d'isosorbide du segment automobile, qui à son tour impacte négativement la demande pour le marché étudié.

- De plus, lInde a produit environ 4,52 millions de véhicules en 2019 et a atteint environ 3,39 millions de véhicules en 2020, avec un taux de baisse denviron 25 %, ce qui a eu un impact négatif sur la demande pour le marché de lisosorbide.

- Certaines des principales entreprises opérant en Asie-Pacifique sont Roquette Frères , ADM et Mitsubishi Chemical Corporation.

- Par conséquent, les facteurs susmentionnés devraient avoir un impact significatif sur le marché dans les années à venir.

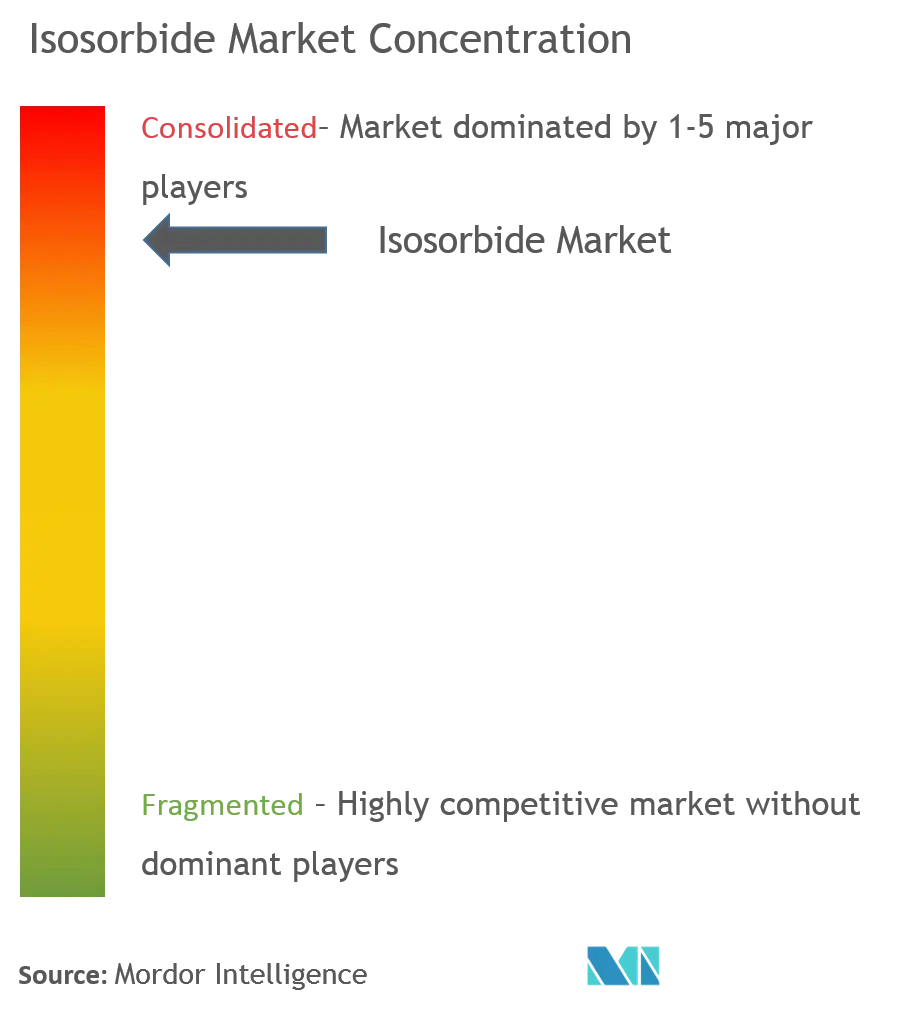

Aperçu du marché de lisosorbide

Le marché de lisosorbide est de nature consolidée. Parmi les principaux acteurs du marché figurent Roquette Frères , ADM, Novaphene, Mitsubishi Chemical Corporation et Par Pharmaceutical, entre autres.

Leaders du marché de lisosorbide

-

ADM

-

Mitsubishi Chemical Corporation

-

Novaphene

-

Par Pharmaceutical

-

Roquette Frères

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie de lisosorbide

L'isosorbide est un polyol blanc et cristallin qui peut être produit à partir de la déshydratation catalysée par un acide d'un composé obtenu par hydrogénation du glucose appelé sorbitol. Il trouve son application majeure dans les industries de la construction, de lautomobile et de la pharmacie. Le marché de lisosorbide est segmenté par application, secteur dutilisation final et géographie. Par application, le marché est segmenté en Strong et Fuming. Par application, le marché est segmenté en polyéthylène isosorbide téréphtalate (PEIT), polycarbonate, polyuréthane, polyesters isosorbide succinate, diesters disosorbide et autres applications. Par secteur dutilisation final, le marché est segmenté en polymères et résines, additifs, produits pharmaceutiques et autres industries dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions du marché de lisosorbide dans 15 pays des principales régions. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés sur la base du chiffre d'affaires (en millions de dollars).

| Application | Téréphtalate de polyéthylène isosorbide (PEIT) | ||

| Polycarbonate | |||

| Polyuréthane | |||

| Polyesters Isosobide Succinate | |||

| Diesters d'isosorbide | |||

| Autres applications | |||

| Industrie des utilisateurs finaux | Polymères et résines | ||

| Additifs | |||

| Médicaments | |||

| Autres industries d'utilisateurs finaux | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Arabie Saoudite | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur lisosorbide

Quelle est la taille actuelle du marché de lisosorbide ?

Le marché de lisosorbide devrait enregistrer un TCAC supérieur à 8 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de lisosorbide ?

ADM, Mitsubishi Chemical Corporation, Novaphene, Par Pharmaceutical, Roquette Frères sont les principales sociétés opérant sur le marché de lisosorbide.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lisosorbide ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lisosorbide ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché de lisosorbide.

Quelles années couvre ce marché de lisosorbide ?

Le rapport couvre la taille historique du marché de lisosorbide pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lisosorbide pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur lindustrie de lisosorbide

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lisosorbide 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lisosorbide comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.