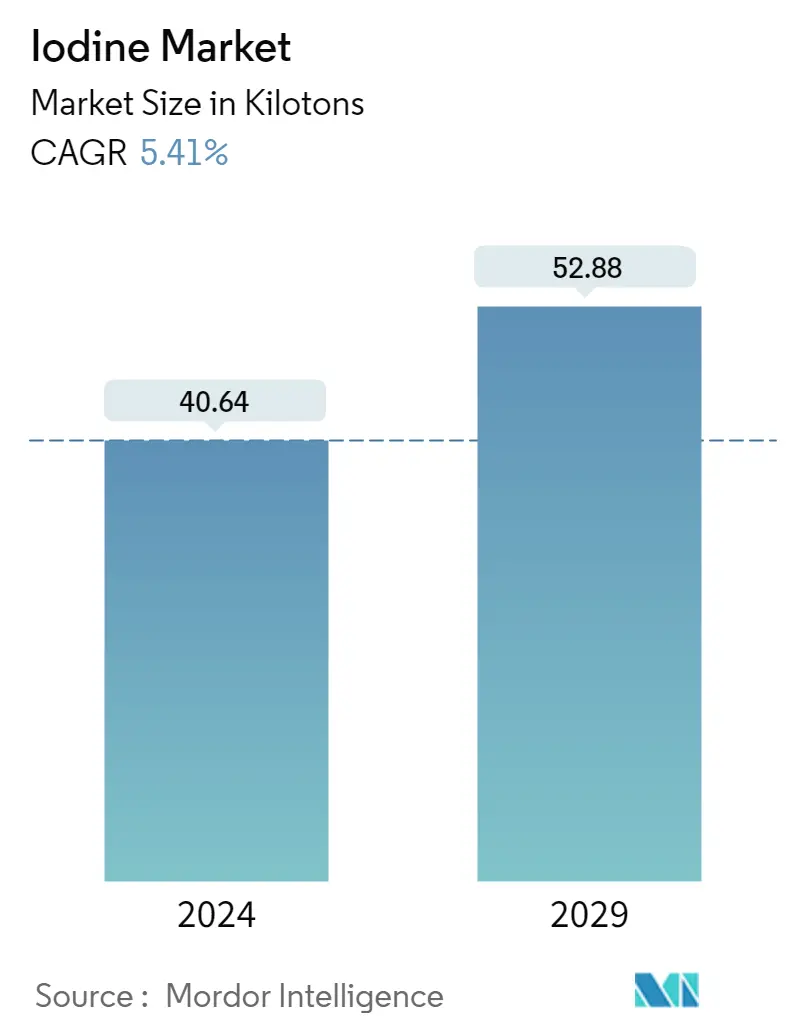

Taille du marché de liode

| Période d'étude | 2019 - 2029 |

| Volume du Marché (2024) | 40.64 kilotonnes |

| Volume du Marché (2029) | 52.88 kilotonnes |

| TCAC(2024 - 2029) | 5.41 % |

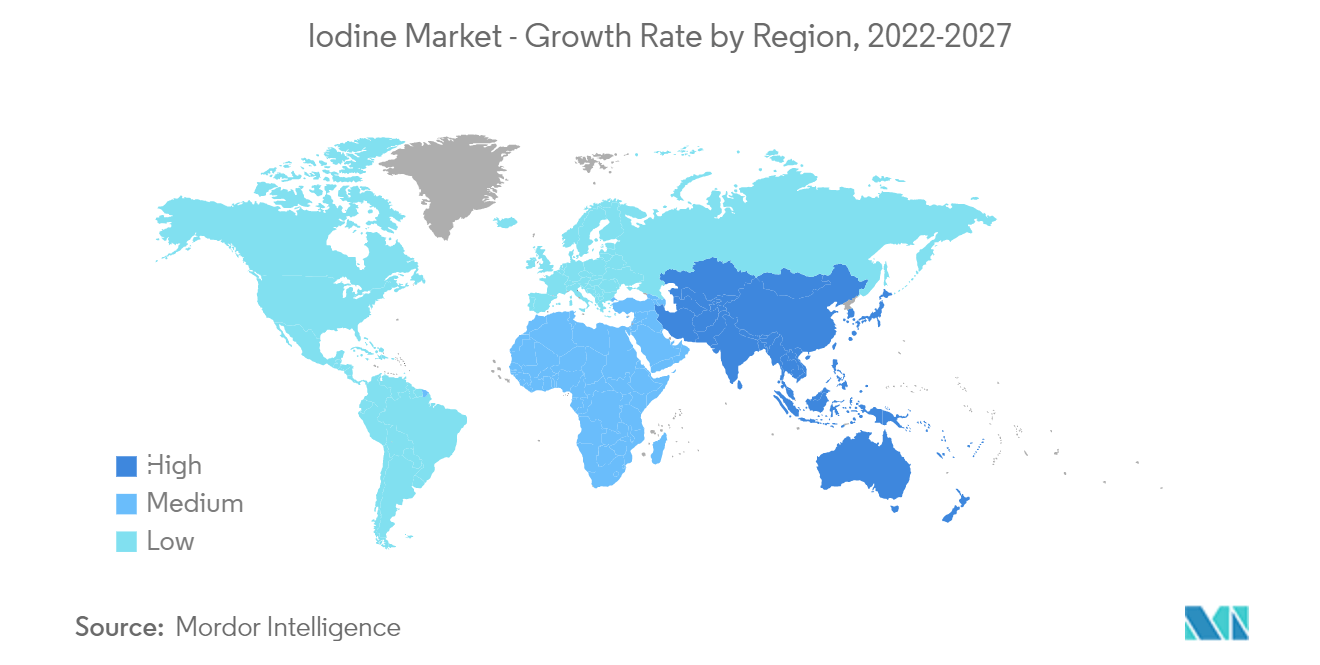

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | L'Europe |

| Concentration du marché | Haut |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de liode

La taille du marché de liode est estimée à 40,64 kilotonnes en 2024 et devrait atteindre 52,88 kilotonnes dici 2029, avec une croissance de 5,41 % au cours de la période de prévision (2024-2029).

Lépidémie de COVID-19, les confinements à léchelle nationale dans le monde entier, la perturbation des activités de fabrication et des chaînes dapprovisionnement et les arrêts de production ont eu un impact négatif sur le marché. Cependant, la demande de lindustrie médicale et les conditions de reprise en 2021 ont rétabli la trajectoire de croissance du marché au cours de la période de prévision.

- À court terme, la demande croissante de produits de contraste pour rayons X, la carence croissante en iode chez lhomme et les vastes applications des dérivés de liode devraient stimuler la demande diode.

- Cependant, la toxicité de liode et les problèmes de santé dus à une consommation excessive constituent des contraintes majeures sur le marché étudié.

- Néanmoins, la demande croissante de biocides devrait constituer une opportunité.

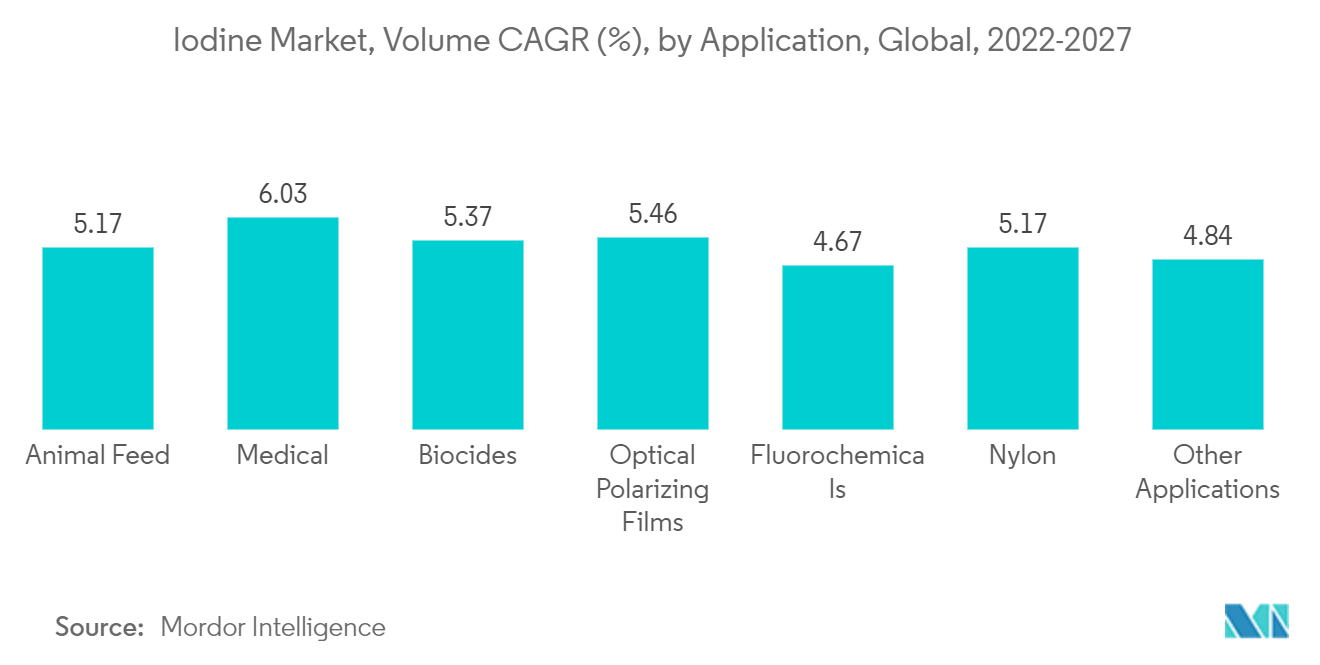

- Par application, le secteur médical devrait dominer le marché, en raison de lutilisation croissante de liode pour soigner des maladies comme le goitre.

- L'Europe domine le marché mondial de l'iode, avec une consommation importante dans des pays comme l'Allemagne, le Royaume-Uni et la France.

Tendances du marché de liode

Le segment médical va dominer le marché

- L'iode est un élément chimique le plus lourd parmi tous les halogènes stables. Il sagit dun solide non métallique brillant, violet-noir dans des conditions standard, se sublimant facilement avec une chaleur douce.

- Dans le secteur médical, l'application de l'iode comprend les produits de contraste pour rayons X, les produits pharmaceutiques, les iodophores et la povidone iodée (désinfectants). La demande d'iode a augmenté au cours des dernières années en raison du besoin croissant de produits de contraste pour rayons X, de sa faible toxicité, de son numéro atomique élevé et de sa facilité d'adjonction avec des composés organiques.

- De plus, les iodophores sont des solutions contenant de l'iode et un agent solubilisant. De cette façon, une petite quantité diode est lentement libérée dans la solution. Lun des iodophores les plus utilisés est la povidone iodée, souvent utilisée pour désinfecter les surfaces dans les brasseries et les industries laitières.

- Le développement des technologies médicales a stimulé la demande diode pour cette application. Les produits de contraste radiographiques contenant de l'iode améliorent la visibilité des structures vasculaires et des organes lors des procédures radiographiques.

- L'iode radioactif est un type de traitement efficace contre le cancer de la glande thyroïde. En effet, l'iode radioactif contenu dans la boisson ou la capsule est absorbé par le corps et capté par les cellules cancéreuses de la thyroïde, même si elles se sont propagées à d'autres parties du corps. Le rayonnement détruit alors les cellules cancéreuses.

- La plateforme d'oncologie de la Fédération européenne des industries et associations pharmaceutiques (EFPIA) fournit un environnement pour soutenir l'innovation médicale en Europe et aider à fournir de nouveaux traitements au bénéfice des personnes vivant avec le cancer. Dans ce cadre, la recherche se poursuit à un rythme soutenu, avec plus de 1400 médicaments contre le cancer en cours de développement et plus de 1300 essais cliniques en oncologie lancés en 2021.

- De plus, l'iode est utilisé dans les produits pharmaceutiques pour préparer, entre autres, des désinfectants, des bactéricides et des analgésiques (par exemple, la teinture d'iode), qui sont utilisés dans la synthèse de l'iodure de sodium, de l'iodure de potassium et de la solution d'iode.

- De plus, lindustrie pharmaceutique est la plus importante dAmérique du Nord, suivie de lEurope et de lAsie-Pacifique. Actuellement, dans les pays de la région Asie-Pacifique, comme l'Inde, la Chine et l'Indonésie, la croissance de l'industrie pharmaceutique est rapide et évolue rapidement, la production de médicaments génériques dominant la production pharmaceutique régionale.

- Selon l'IBEF, le marché pharmaceutique intérieur indien s'élève à 42 milliards de dollars en 2021 et devrait atteindre 120 à 130 milliards de dollars d'ici 2030.

- Grâce à de telles initiatives, à la recherche et au développement et à la forte demande du secteur médical, la demande d'iode devrait augmenter au cours de la période de prévision.

LEurope domine le marché

- LEurope est le principal marché de consommation diode, en raison de la consommation croissante de pays comme lAllemagne, le Royaume-Uni et la France, entre autres.

- LAllemagne est lune des économies les plus grandes et les plus puissantes du monde. Le développement des technologies médicales et lénorme demande daliments pour animaux ont propulsé la demande diode dans le pays.

- Selon Altech Agri-Food Outlook 2022, le pays a produit environ 24,51 millions de tonnes d'aliments pour animaux en 2021, contre 24,93 millions de tonnes en 2020.

- Le pays abrite environ cinq des plus grands fabricants mondiaux d'aliments pour animaux, dont AGRAVIS Raiffeisen AG, DTC Deutsche Tiernahrung Cremer GmbH Co. KG, H. Bröring GmbH Co. KG, MEGA Tierernahrung GMBH Co. KG et Rothkotter- Mischfutterwerk.

- Cependant, en 2021, la production daliments composés a été gravement affectée en raison de la propagation de la maladie animale, la grippe aviaire (IA). Dans lensemble, le pays devrait connaître une croissance stagnante dans lindustrie de lalimentation animale, avec des attentes de croissance en 2022. Par conséquent, ces tendances ont également eu un impact sur la demande diode dans le pays au cours de lannée.

- L'augmentation de la population gériatrique et le besoin croissant d'installations médicales pour le traitement des maladies chroniques devraient soutenir la croissance du secteur pharmaceutique et la consommation d'iode pour la production de médicaments dans le pays au cours de la période de prévision.

- En outre, l'industrie pharmaceutique au Royaume-Uni s'accélère grâce à des investissements dans la recherche et le développement ou dans l'innovation et à l'ajout de sites de fabrication dans le pays.

- Le marché pharmaceutique du Royaume-Uni fait partie des 10 principaux marchés nationaux au monde, détenant environ 2,5 % du secteur pharmaceutique mondial. De tous les produits pharmaceutiques produits au Royaume-Uni, 41 % sont exportés, 30 % sont destinés au marché intérieur et le reste (28 %) sont des substances utilisées dans la production d'autres produits pharmaceutiques.

- Selon l'Office for National Statistics (Royaume-Uni), la fabrication de produits pharmaceutiques de base a augmenté de 3,2 % en mai 2022 par rapport au mois précédent. Par ailleurs, au quatrième trimestre 2021, la fabrication de produits pharmaceutiques de base et de préparations pharmaceutiques a augmenté de 12,5% par rapport au troisième trimestre 2021.

- Au 1er juin 2021, le Royaume-Uni continue d'observer une baisse de la population de moutons et d'agneaux de 2,7% à 14,63 millions par rapport à la même période de l'année dernière. Cependant, la population porcine (4,24 millions) et la volaille (141,08 millions) ont enregistré une croissance de 5,4% et 5% respectivement. Par conséquent, la consommation daliments pour animaux devrait également augmenter dans le pays avec la croissance des matières premières.

- Le marché pharmaceutique national français est très réglementé, notamment pour les médicaments remboursables, qui représentent environ 30 % des ventes. Les fabricants de médicaments génériques sont en concurrence féroce avec les fabricants de médicaments de marque.

Aperçu de lindustrie de liode

Le marché étudié est consolidé, les quatre principaux acteurs représentant environ 70 % du marché mondial. Les principales entreprises (sans ordre particulier) présentes sur le marché comprennent SQM SA, ISE CHEMICALS CORPORATION, Cosayach, Iochem Corporation et Algorta Norte.

Leaders du marché de liode

-

SQM SA

-

Iochem Corporation

-

COSAYACH

-

ISE CHEMICALS CORPORATION

-

Algorta Norte

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de liode

- En octobre 2022, l'activité Pharmaceutical Diagnostics de GE Healthcare a annoncé un accord à long terme avec la Sociedad Quimica y Minera de Chile SA (SQM) pour sécuriser son approvisionnement en iode, un ingrédient clé des produits de contraste utilisés dans les radiographies et la tomodensitométrie (TDM). ) procédures à l'échelle mondiale.

- En août 2021, EverstoneCapital, une société de capital-investissement basée à Singapour, a annoncé avoir acquis CalibreChemicals Pvt. Ltd pour un montant déclaré de 100 millions de dollars.

Rapport sur le marché de l'iode – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Demande croissante de produits de contraste pour rayons X

4.1.2 Carence croissante en iode chez les humains

4.1.3 Vastes applications des dérivés de l’iode

4.2 Contraintes

4.2.1 Toxicité de l'iode et problèmes liés à la santé

4.2.2 Autres contraintes

4.3 Analyse de la chaîne de valeur de l’industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

5. SEGMENTATION DU MARCHÉ (taille du marché en volume)

5.1 Source

5.1.1 Saumure souterraine

5.1.2 Horaires des caliches

5.1.3 Recyclage

5.1.4 Algues

5.2 Formulaire

5.2.1 Sels et complexes inorganiques

5.2.2 Composés organiques

5.2.3 Élémentaires et isotopes

5.3 Application

5.3.1 Aliments pour animaux

5.3.2 Médical

5.3.3 Biocides

5.3.4 Films polarisants optiques

5.3.5 Produits fluorés

5.3.6 Nylon

5.3.7 Autres applications (nutrition humaine et catalyseurs)

5.4 Géographie

5.4.1 Asie-Pacifique

5.4.1.1 Chine

5.4.1.2 Inde

5.4.1.3 Japon

5.4.1.4 Corée du Sud

5.4.1.5 Reste de l'Asie-Pacifique

5.4.2 Amérique du Nord

5.4.2.1 États-Unis

5.4.2.2 Canada

5.4.2.3 Mexique

5.4.3 L'Europe

5.4.3.1 Allemagne

5.4.3.2 France

5.4.3.3 Royaume-Uni

5.4.3.4 Italie

5.4.3.5 Le reste de l'Europe

5.4.4 Amérique du Sud

5.4.4.1 Brésil

5.4.4.2 Argentine

5.4.4.3 Reste de l'Amérique du Sud

5.4.5 Moyen-Orient et Afrique

5.4.5.1 Arabie Saoudite

5.4.5.2 Afrique du Sud

5.4.5.3 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Analyse des parts de marché

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 ACF Minera SA

6.4.2 American Elements

6.4.3 Algorta Norte SA

6.4.4 Calibre Chemicals Pvt. Ltd

6.4.5 Cosayach

6.4.6 Deep Water Chemicals

6.4.7 Eskay Iodine

6.4.8 Glide Chem Private Limited

6.4.9 GODO SHIGEN Co. Ltd

6.4.10 Infinium Pharmachem Pvt. Ltd

6.4.11 Iochem Corporation

6.4.12 Iofina PLC

6.4.13 ISE Chemicals Corporation

6.4.14 Itochu Chemical Frontier Corporation

6.4.15 Kanto Natural Gas Development Co. Ltd

6.4.16 NIPPOH CHEMICALS CO. LTD

6.4.17 Parad Corporation Pvt. Ltd

6.4.18 Protochem

6.4.19 Salvi Chemical Industries Ltd

6.4.20 Samrat Pharmachem Limited

6.4.21 SQM SA

6.4.22 Toho Earthtech inc.

6.4.23 Unilab Chemicals & Pharmaceuticals Pvt. Ltd.

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Demande croissante d’utilisation de biocides

Segmentation de lindustrie de liode

L'iode est une matière chimique qui devient violette en réagissant avec l'amidon et est contenue dans divers types d'algues. La concentration en sel de la saumure est presque la même que celle de leau de mer. L'iode et ses dérivés sont indispensables dans diverses applications nutritionnelles, pharmaceutiques et industrielles. Le marché de liode est segmenté par source, forme, application et géographie. Par source, le marché est segmenté en saumures souterraines, minerai de caliche, recyclage et algues. Sur la base de la forme, le marché est segmenté en sels et complexes inorganiques, composés organiques, éléments et isotopes. En fonction des applications, le marché est segmenté en aliments pour animaux, produits médicaux, biocides, films polarisants optiques, produits chimiques fluorés, nylon et autres applications. Le rapport couvre également la taille et les prévisions du marché de liode dans 15 pays répartis dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (tonnes).

| Source | ||

| ||

| ||

| ||

|

| Formulaire | ||

| ||

| ||

|

| Application | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

FAQ sur les études de marché sur liode

Quelle est la taille du marché de liode ?

La taille du marché de liode devrait atteindre 40,64 kilotonnes en 2024 et croître à un TCAC de 5,41 % pour atteindre 52,88 kilotonnes dici 2029.

Quelle est la taille actuelle du marché de liode ?

En 2024, la taille du marché de liode devrait atteindre 40,64 kilotonnes.

Qui sont les principaux acteurs du marché de liode ?

SQM SA, Iochem Corporation, COSAYACH, ISE CHEMICALS CORPORATION, Algorta Norte sont les principales sociétés opérant sur le marché de liode.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de liode ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de liode ?

En 2024, lEurope représente la plus grande part de marché sur le marché de liode.

Quelles années couvre ce marché de liode et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de liode était estimée à 38,55 kilotonnes. Le rapport couvre la taille historique du marché de liode pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de liode pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie de l'iode

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de liode 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de liode comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.