Tendances du marché de Détection de fraude à l'assurance Industrie

Le segment des solutions danalyse de la fraude devrait détenir une part de marché importante

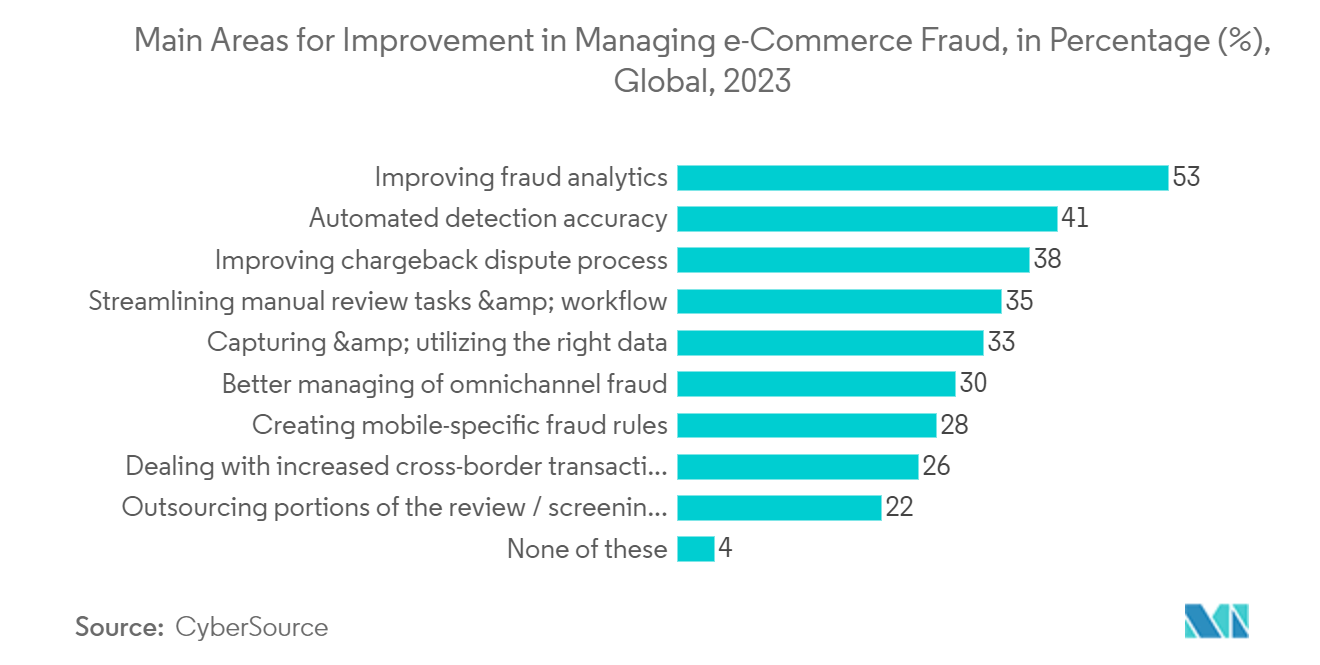

- Les solutions d'analyse de la fraude à l'assurance peuvent améliorer la précision de la détection des fraudes, en tirant parti des capacités de l'intelligence artificielle (IA), de l'apprentissage automatique et de la modélisation prédictive, ce qui pourrait aider l'utilisateur à identifier les cas de comportement suspect et à se protéger de manière proactive contre les réclamations frauduleuses. stimuler la demande de solutions danalyse de la fraude à lassurance sur le marché.

- Les assureurs paient chaque année des sommes importantes pour les réclamations frauduleuses, augmentant ainsi l'importance de la détection des fraudes à l'assurance et créant une opportunité de croissance du marché dans les pays du monde entier. Par exemple, en juin 2023, l'Insurance Fraud Enforcement Department (IFED) de la police de la ville de Londres a publié des données collectées sur la fraude à l'assurance entre mars 2022 et avril 2023. Il a déclaré que le pays avait connu une augmentation de 61 % de la fraude à l'assurance au cours de l'étude. période, ce qui montre le risque croissant de fraude à lassurance chez les utilisateurs finaux, alimentant le besoin de solutions danalyse de la fraude à lassurance sur le marché.

- Les fournisseurs du marché proposent des solutions d'analyse de la fraude à l'assurance, notamment FICO, IBM, Genpact, etc. L'utilisation de la modélisation prédictive pour identifier, évaluer et hiérarchiser les cas de fraude possibles peut réduire les paiements frauduleux des réclamations des assureurs et les aider à éviter une atteinte à leur réputation ou une perte de clients en raison des primes. augmente, alimentant la demande du marché.

- Par utilisateur final, le secteur BFSI, qui comprend le secteur de lassurance, stimule la croissance du marché des solutions danalyse de la fraude à lassurance en raison de leurs applications pour protéger les activités des compagnies dassurance contre les réclamations frauduleuses.

- Par exemple, en mai 2023, Teradata et FICO, le fournisseur de logiciels d'analyse sur le marché des réclamations d'assurance, se sont associés pour mettre sur le marché des solutions analytiques avancées intégrées pour les réclamations d'assurance contre la fraude aux paiements en temps réel en intégrant l'automatisation et l'optimisation des décisions basées sur l'IA aux services financiers. , qui montre la demande de solutions d'analyse de la fraude dans le secteur BFSI.

- La numérisation dans les secteurs de la banque, de l'assurance et de la santé soutient la croissance du marché grâce à la disponibilité des données en ligne. En raison du processus de numérisation, il est utile pour les utilisateurs finaux dadopter des solutions danalyse de la fraude pour une meilleure gestion des risques, ce qui devrait stimuler la croissance du marché au cours de la période de prévision.

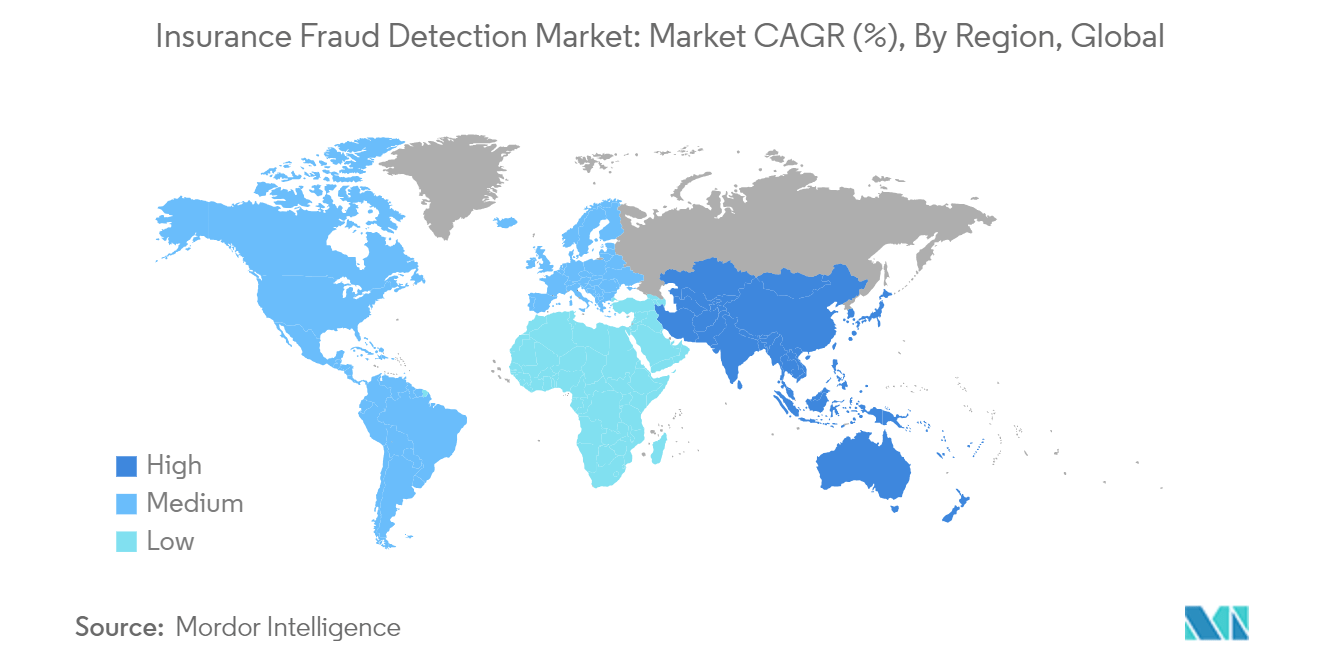

LAmérique du Nord détiendra la plus grande part de marché

- La croissance du marché dans le pays est tirée par le nombre croissant de jeunes Américains qui sont de plus en plus victimes de fraude à l'assurance, où ils sont généralement plus tolérants à l'égard des délits non frauduleux. Les jeunes Américains considèrent la fraude à lassurance comme un coût lié aux relations commerciales avec les compagnies dassurance. Pour cette raison, les compagnies dassurance subissent des pertes en cas de réclamations pour fraude. Pour minimiser ces pertes, les compagnies dassurance ont tendance à adopter ces solutions.

- Selon la Coalition contre la fraude à lassurance, la fraude à lassurance coûte aux États-Unis plus de 308 milliards de dollars par an. Le Federal Bureau of Investigation (FBI) estime que la fraude à lassurance coûte en moyenne entre 400 et 700 USD en primes par an à une famille. Avec ladoption croissante de la technologie et lémergence de nouvelles capacités telles que lIA générative, la menace de fraude devrait augmenter.

- Laugmentation des fraudes réussies tend à faire payer le prix aux consommateurs. Les compagnies dassurance sont obligées de répercuter le coût de la fraude sur les consommateurs en augmentant les primes dassurance, ce qui a un impact sur divers aspects de léconomie. Par exemple, les employeurs doivent augmenter les primes dassurance en raison de la fraude. Ainsi, pour répondre à ces enjeux, les compagnies dassurance adoptent des solutions de détection des fraudes.

- Compte tenu de la sophistication croissante de la fraude à l'assurance au Canada, l'identification efficace des réclamations suspectes et la prévention de la fraude à l'assurance lors du règlement des réclamations sont devenues essentielles pour les entreprises d'assurance. Ainsi, des entreprises telles que TD Assurance ont étendu leurs capacités de détection et de prévention de la fraude manuelles et basées sur l'analyse en mettant en œuvre l'outil de gestion de cas FRISS et la solution de détection de fraude en matière de réclamations pour identifier efficacement les réclamations suspectes et frauduleuses pendant la procédure de règlement des réclamations.

- Le coût global de l'assurance au Canada a augmenté ces dernières années, obligeant les compagnies d'assurance à contrôler leurs dépenses et à réduire leurs pertes. Par exemple, les primes dassurance automobile ont augmenté à 4,6 % dans tout le pays en raison de linflation, selon le dernier indice des prix. À mesure que les prix des véhicules augmentent, le coût de lassurance automobile augmente. Cela conduit à une utilisation accrue de solutions de détection de fraude par les compagnies d'assurance qui proposent des assurances au secteur automobile pour maintenir leur rentabilité.

- En octobre 2023, l'Association Équité a lancé une plateforme nationale de détection des délits d'assurance qui utilise l'analyse prédictive et l'apprentissage automatique (ML) pour détecter et prévenir la fraude à l'assurance. Cette plateforme s'appuie sur une approche basée sur un consortium pour commettre des crimes liés à l'assurance, qui coûtent aux Canadiens entre 3 et 5 milliards de dollars par an. Ce lancement de nouvelles plates-formes devrait encourager les fournisseurs à introduire de nouvelles solutions, augmentant ainsi la concurrence sur le marché. Le marché canadien de la détection des fraudes à l'assurance est principalement motivé par les initiatives des entreprises d'assurance visant à minimiser les pertes dues aux fraudes en matière de réclamations et par l'évolution vers des solutions de détection des fraudes basées sur l'analyse qui les aident à offrir une meilleure expérience de consommation aux assurés.