Taille du marché de lamidon industriel

| Période d'étude | 2019 - 2029 |

| Taille du Marché (2024) | USD 57.21 milliards de dollars |

| Taille du Marché (2029) | USD 74.41 milliards de dollars |

| TCAC(2024 - 2029) | 5.40 % |

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

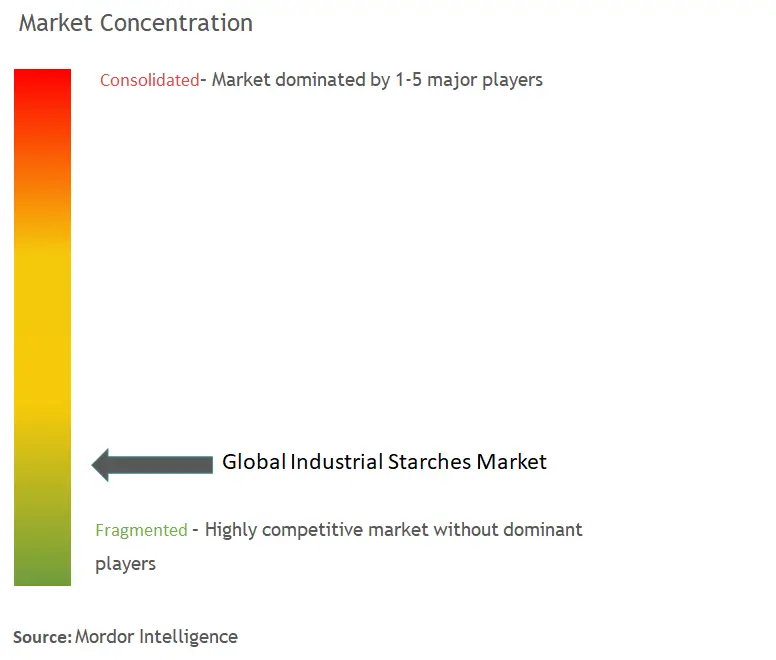

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de lamidon industriel

La taille du marché des amidons industriels est estimée à 57,21 milliards USD en 2024 et devrait atteindre 74,41 milliards USD dici 2029, avec une croissance de 5,40 % au cours de la période de prévision (2024-2029).

L'amidon est un glucide extrait de matières premières agricoles, qui trouve des applications dans de nombreux produits alimentaires et non alimentaires du quotidien. Les amidons industriels proviennent de diverses sources, notamment le maïs, la pomme de terre, le blé et dautres sources. Alors que léconomie mondiale saméliore progressivement et entraîne une consommation accrue daliments transformés et prêts à servir, le marché de lamidon industriel, qui trouve une utilisation substantielle dans ces applications alimentaires, connaît une demande accrue, stimulant ainsi le marché global.

La demande damidons modifiés augmente parallèlement au développement rapide de lindustrie alimentaire. Les amidons modifiés offrent de nombreux avantages fonctionnels à divers aliments, tels que les boulangeries, les collations, les boissons et les aliments nutritionnels. Actuellement, une large gamme d'amidons est disponible sur le marché, étudiée sous forme d'amidons natifs, d'amidons modifiés, de dextrine de malt, de sucres à base d'amidon et autres. Ces amidons ont des applications en expansion, principalement dans les industries des boissons et de la confiserie et dans les industries pharmaceutiques et de fermentation, entre autres, qui stimulent le marché.

Tendances du marché de lamidon industriel

Le maïs, l'une des principales sources d'amidon industriel

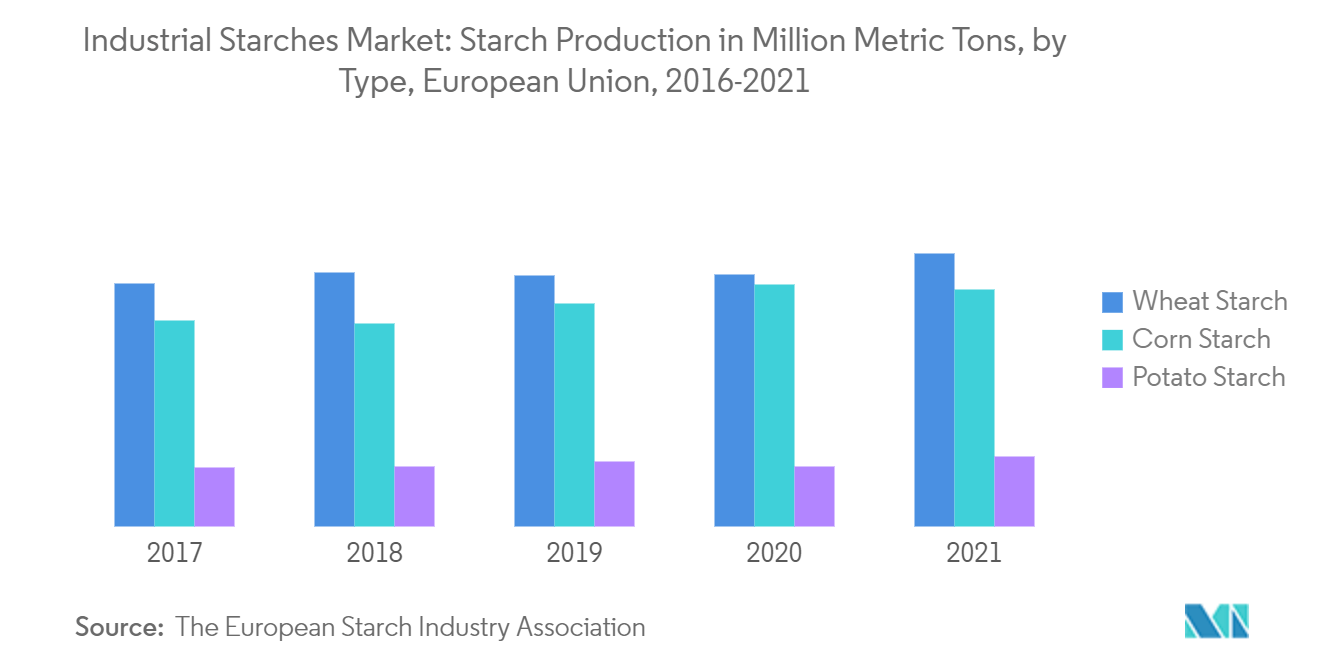

L'amidon dérivé du maïs est très demandé en raison de ses propriétés texturales, notamment comme agent épaississant dans des industries telles que les produits laitiers et les boissons. Lingrédient gagne également un avantage dans le développement de produits sans gluten, ce qui constitue un défi pour lamidon issu du blé, compte tenu des traces potentielles laissées lors de lextraction. La tendance aux ingrédients et produits clean label a un impact considérable sur lindustrie mondiale de lalimentation et des boissons. De plus, lexpansion rapide de lindustrie agroalimentaire offre aux fabricants dingrédients une opportunité significative dadopter des mesures stratégiques pour répondre à la demande croissante. Lorsqu'il s'agit d'applications non alimentaires, l'industrie papetière utilise l'amidon de maïs comme matériau de remplissage et d'encollage. Il trouve également des applications dans les industries du textile, de la blanchisserie, de la fonderie, de la flottation par air et des adhésifs. Les larges applications de lamidon de maïs dans diverses industries stimulent la croissance du marché.

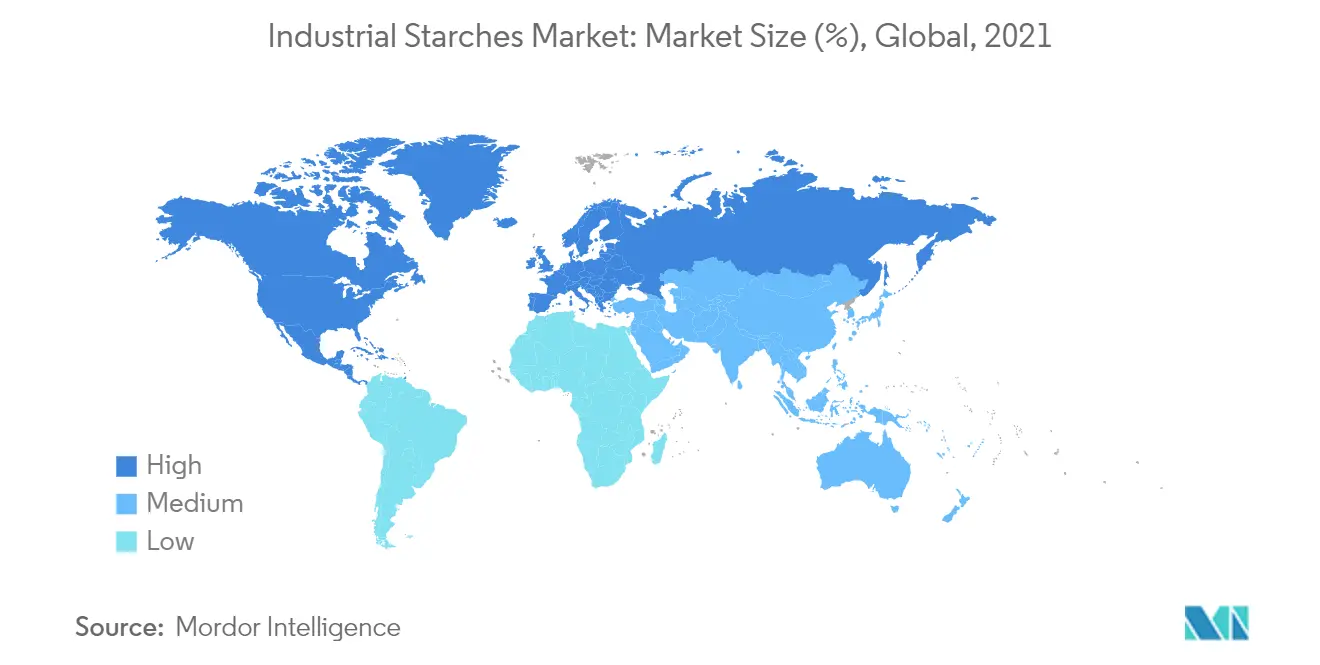

LAmérique du Nord détient une part importante du marché des amidons industriels

Avec une industrie alimentaire très développée utilisant tous les ingrédients, lAmérique du Nord occupe la première place sur le marché des amidons industriels par région. À l'échelle mondiale, les États-Unis sont le plus grand producteur de maïs, avec une production de 383,94 millions de tonnes métriques en 2021-2022, qui est utilisée dans divers domaines d'application, notamment la production d'amidon. Le marché est fortement enclin à la consommation d'aliments sans gluten, soutenu par le gouvernement du pays avec ses réglementations strictes concernant l'étiquetage des ingrédients sans gluten. Ainsi, la plupart des amidons alimentaires modifiés aux États-Unis sont sans gluten et proviennent du maïs, du maïs cireux et des pommes de terre. Par conséquent, les amidons de blé représentent une part de marché inférieure. Le marché canadien des amidons industriels connaît une croissance rapide en raison de la demande croissante des consommateurs pour des ingrédients sains et plus propres. Les applications de couleur claire aux saveurs subtiles stimulent particulièrement la demande damidons natifs dans le pays. Les fabricants locaux l'utilisent dans les produits alimentaires transformés, contribuant ainsi à maintenir l'attrait du produit.

Aperçu du marché de l'amidon industriel

Le marché de lamidon industriel est très fragmenté et de nombreux acteurs locaux, régionaux et internationaux se disputent des parts de marché. Certains des principaux acteurs du marché sont Archer Daniels Midland Company, Cargill Incorporated, Tate Lyle PLC et The Tereos Group. Les entreprises adoptent des stratégies majeures dexpansion, de lancement de nouveaux produits et dinnovations pour renforcer leur activité. La stratégie consistant à conclure de nouveaux accords et partenariats avec des acteurs locaux a aidé les entreprises à accroître leur empreinte dans les pays étrangers, à lancer de nouveaux produits en fonction des préférences des exigences industrielles et à tirer parti de l'expertise de ces petites entreprises régionales.

Leaders du marché de lamidon industriel

-

AGRANA Beteiligungs-AG

-

Archer Daniels Midland Company

-

The Tereos Group

-

Tate & Lyle

-

Cargill Incorporated

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lamidon industriel

- En novembre 2021, Ingredion a lancé l'amidon barrière durable FILMKOTE 2030 pour une résistance haute performance aux huiles et aux graisses dans les emballages de services alimentaires aux États-Unis et au Canada. Cela aide les fabricants à remplacer les produits chimiques fluorés par une alternative durable.

- En avril 2021, Cargill Inc. a annoncé son intention d'élargir son offre de spécialités d'amidon de tapioca pour la région Asie-Pacifique. Cargill s'est associé à Starpro, le producteur de fécule de tapioca de qualité alimentaire en Thaïlande. Elle prévoit ainsi de se développer dans la région Asie-Pacifique afin de répondre aux exigences de transformation des produits des fabricants de produits alimentaires et aux attentes des consommateurs.

- En janvier 2021, Tate Lyle, un fournisseur mondial de solutions et d'ingrédients pour les aliments et boissons, a annoncé l'expansion de sa gamme d'amidons à base de tapioca. L'expansion comprend le lancement de nouveaux amidons épaississants REZISTA MAX et d'amidons gélifiants BRIOGEL.

Rapport sur le marché de l'amidon industriel – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.2 Restrictions du marché

4.3 Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par type

5.1.1 Indigène

5.1.2 Dérivés d'amidon et édulcorants

5.2 Par source

5.2.1 Maïs

5.2.2 Blé

5.2.3 Manioc

5.2.4 Pomme de terre

5.2.5 Autres sources

5.3 Par candidature

5.3.1 Nourriture

5.3.2 Alimentation

5.3.3 Industrie du papier

5.3.4 Industrie pharmaceutique

5.3.5 Autres applications

5.4 Par géographie

5.4.1 Amérique du Nord

5.4.1.1 États-Unis

5.4.1.2 Canada

5.4.1.3 Mexique

5.4.1.4 Reste de l'Amérique du Nord

5.4.2 L'Europe

5.4.2.1 Espagne

5.4.2.2 Royaume-Uni

5.4.2.3 Allemagne

5.4.2.4 Russie

5.4.2.5 France

5.4.2.6 Italie

5.4.2.7 Le reste de l'Europe

5.4.3 Asie-Pacifique

5.4.3.1 Chine

5.4.3.2 Japon

5.4.3.3 Inde

5.4.3.4 Australie

5.4.3.5 Reste de l'Asie-Pacifique

5.4.4 Amérique du Sud

5.4.4.1 Brésil

5.4.4.2 Argentine

5.4.4.3 Reste de l'Amérique du Sud

5.4.5 Moyen-Orient et Afrique

5.4.5.1 Afrique du Sud

5.4.5.2 Emirats Arabes Unis

5.4.5.3 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Cargill Incorporated

6.3.2 Archer Daniels Midland Company

6.3.3 Ingredion Incorporée

6.3.4 Tate & Lyle PLC

6.3.5 Agrana Beteiligungs AG

6.3.6 Kent Nutrition Group Inc. (Grain Processing Corp.)

6.3.7 The Tereos Group

6.3.8 Cooperatie Koninklijke Cosun UA

6.3.9 Altia PLC

6.3.10 Angel Starch and Food Pvt. Ltd

6.3.11 Manildra Group

6.3.12 Japan Corn Starch Co. Ltd

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. CLAUSE DE NON-RESPONSABILITÉ

Segmentation de lindustrie de lamidon industriel

L'amidon industriel provient de diverses sources naturelles telles que le blé, le maïs, le manioc, la pomme de terre et d'autres sources. L'amidon industriel est largement utilisé dans l'industrie papetière lors du processus de fabrication et de revêtement. Le marché mondial de lamidon industriel est segmenté par type en dérivés et édulcorants natifs et damidon. En fonction de la source, le marché est segmenté en maïs, blé, manioc, pomme de terre et autres sources. Le marché est segmenté par application en aliments et boissons, aliments pour animaux, papier, produits pharmaceutiques et autres applications. En outre, le rapport fournit un aperçu mondial du marché des amidons industriels dans les principales économies de différentes régions, notamment lAmérique du Nord, lEurope, lAsie-Pacifique, lAmérique du Sud, le Moyen-Orient et lAfrique. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués en termes de valeur de millions de dollars.

| Par type | ||

| ||

|

| Par source | ||

| ||

| ||

| ||

| ||

|

| Par candidature | ||

| ||

| ||

| ||

| ||

|

| Par géographie | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

FAQ sur les études de marché sur lamidon industriel

Quelle est la taille du marché des amidons industriels ?

La taille du marché des amidons industriels devrait atteindre 57,21 milliards USD en 2024 et croître à un TCAC de 5,40 % pour atteindre 74,41 milliards USD dici 2029.

Quelle est la taille actuelle du marché des amidons industriels ?

En 2024, la taille du marché des amidons industriels devrait atteindre 57,21 milliards USD.

Qui sont les principaux acteurs du marché des amidons industriels ?

AGRANA Beteiligungs-AG, Archer Daniels Midland Company, The Tereos Group, Tate & Lyle, Cargill Incorporated sont les principales sociétés opérant sur le marché des amidons industriels.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des amidons industriels ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des amidons industriels ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des amidons industriels.

Quelles années couvre ce marché des amidons industriels et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des amidons industriels était estimée à 54,28 milliards USD. Le rapport couvre la taille historique du marché des amidons industriels pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des amidons industriels pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie de l'amidon industriel

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lamidon industriel 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lamidon industriel comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.