Taille du marché des voitures doccasion en Indonésie

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

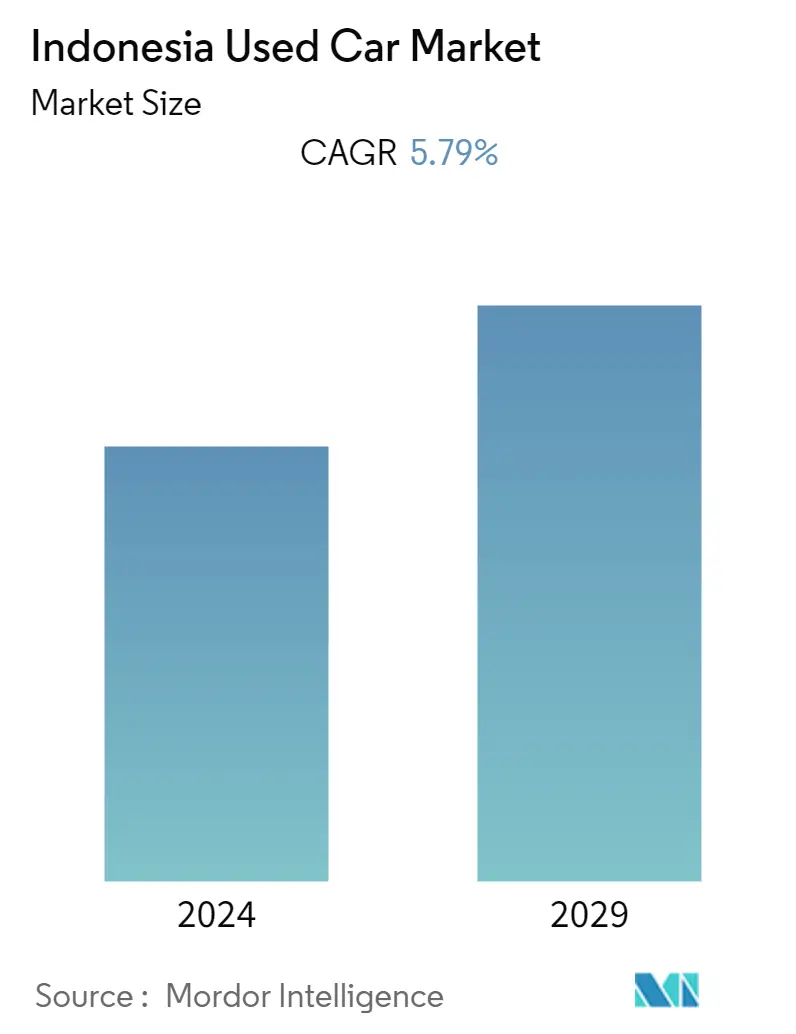

| TCAC | 5.79 % |

| Concentration du marché | Douleur moyenne |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des voitures doccasion en Indonésie

La taille du marché indonésien des voitures doccasion est estimée à 56,34 milliards USD pour lannée en cours et devrait atteindre 74,48 milliards USD, enregistrant un TCAC de 5,79 % au cours de la période de prévision (2023-2028).

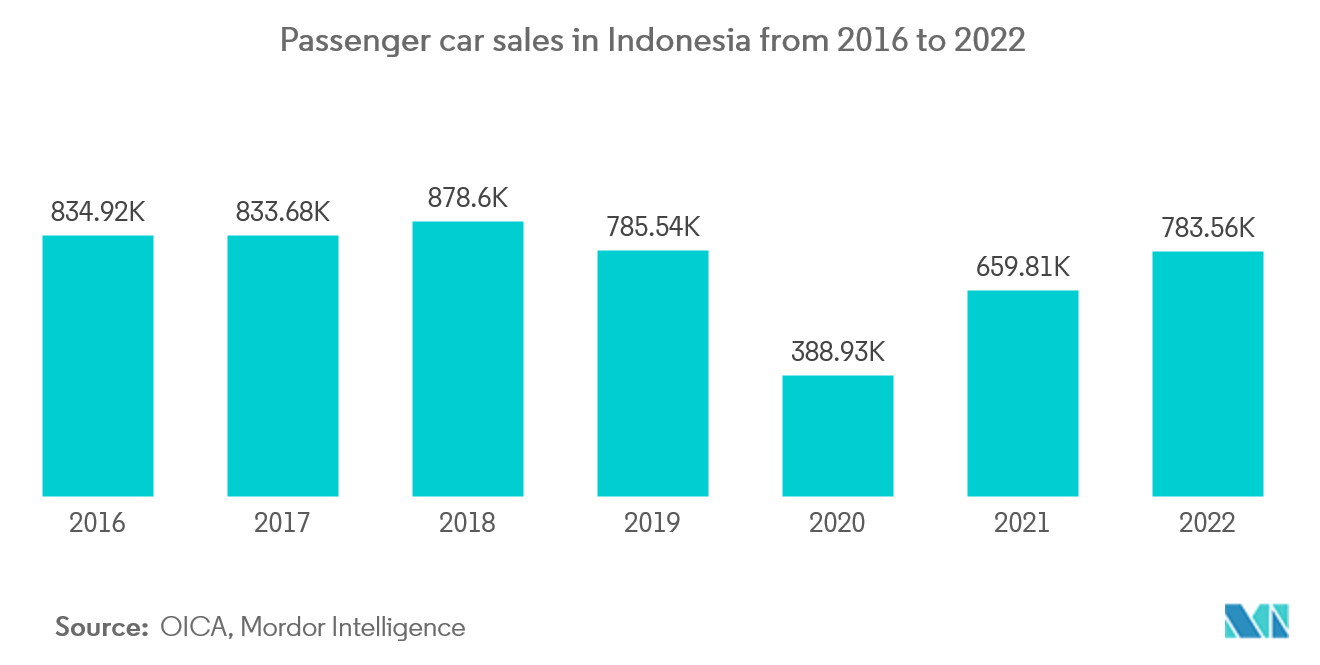

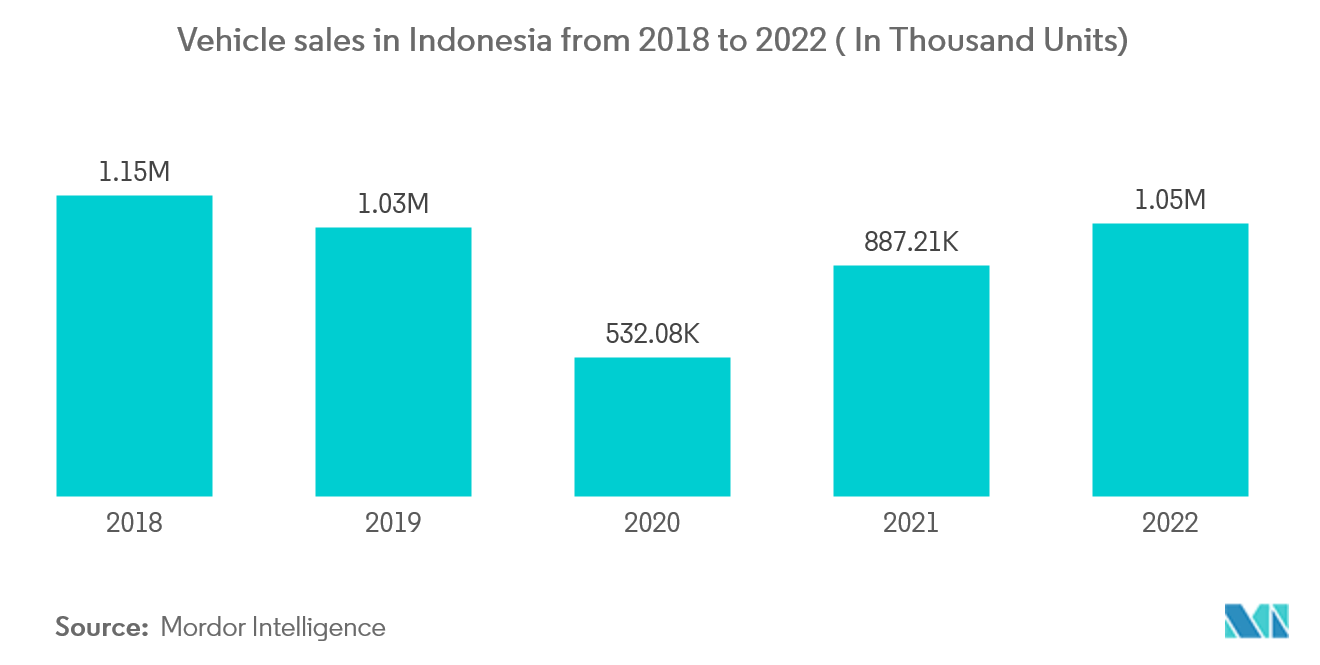

- Le marché des voitures doccasion a connu une baisse significative en raison de lépidémie de COVID-19 et des confinements qui ont suivi. Bien que la baisse nait pas été aussi importante par rapport aux ventes de voitures neuves en raison de la réticence de lacheteur et de la baisse des liquidités disponibles pour lachat de véhicules neufs. Mais maintenant, alors que la vie revient à la normale, le marché indonésien des voitures doccasion devrait reprendre son rythme dans les années à venir.

- La pandémie a fait de la possession dune voiture un aspect inévitable de la vie dun individu, car voyager en transports en commun était risqué. Les personnes qui préféraient les transports publics à lépoque pré-Covid sont désormais des clients potentiels du marché des voitures doccasion.

- En raison de la numérisation croissante et de la capacité des entreprises à fournir des expériences dachat immersives à distance, le marché indonésien des voitures doccasion devrait connaître une croissance significative. En outre, laugmentation de loffre de services à valeur ajoutée et la variété des fournisseurs de financement offrant du crédit pour les voitures doccasion contribueront également à la croissance du marché des voitures doccasion dans la région. Cependant, les taux dintérêt plus élevés pourraient renverser certains clients potentiels, entravant la croissance du marché.

- Par exemple, en septembre 2021, Mobil88 a lancé lapplication Mo88i pour faciliter lachat et la vente de voitures doccasion. Mo88i est une plateforme dachat et de vente de voitures doccasion fiables, faciles, rapides et efficaces, en commençant par les inspections de voitures et les prix doffre estimés et en terminant par les soumissions de financement et dassurance automobile.

- Un autre facteur majeur contribuant à la croissance du marché est lémergence de diverses sociétés de financement non bancaires offrant des taux dintérêt bas par rapport aux banques et des options de versement flexibles.

Tendances du marché des voitures doccasion en Indonésie

La croissance des ventes de véhicules utilitaires sport (SUV) aide le marché

- Les véhicules utilitaires sport (SUV) sont devenus de plus en plus populaires parmi les acheteurs indonésiens de voitures doccasion ces dernières années. Les consommateurs sont toujours intéressés par les modèles de VUS actuels sur le marché, tandis que les concessionnaires se font concurrence pour offrir de nouveaux VUS pour ce marché en pleine croissance. La tendance des SUV chez les jeunes peut être la force motrice du segment des SUV parmi les acheteurs nationaux.

- Dans cette situation, lexistence de SUV au look luxueux et sportif sadresse généralement à la classe supérieure tout en offrant un niveau de confort raisonnable. Les SUV offrent des offres plus fantastiques aux clients qui ont ces préoccupations. Même pour un petit budget, il existe un SUV low-cost qui donne néanmoins limage dun véhicule robuste et dernier cri. Ce secteur des SUV est dun bon rapport qualité-prix dans léconomie de la classe moyenne.

- Lémergence des VUS sous-compacts a également offert aux concessionnaires de nombreuses possibilités, car ces modèles offrent à la fois des performances et un budget. Les modèles de SUV les plus vendus comprennent Honda BR-V, Daihatsu Terios, Toyota Rush, Chevrolet Trax, DFSK Glory 580, etc.

- Selon les statistiques dOLX Autos Indonesia, la tendance des ventes de voitures doccasion à passer du monospace au SUV a été observée ces dernières années. Bien que les monospaces soient restés le premier choix dans le segment de lautomobile et des voitures doccasion jusquen 2020. Cependant, en 2022, les SUV avaient repris la part de marché, qui avait grimpé de 31 % par rapport aux 25 % précédents en 2021.

- En Indonésie, les véhicules polyvalents (MPV) sont devenus lun des véhicules les plus populaires. Les monospaces doccasion sont toujours un choix populaire pour les personnes au budget serré. Les monospaces ont des dimensions de carrosserie suffisamment grandes pour accueillir une plus grande capacité de passagers avec des bagages importants, cest pourquoi ils sont toujours très demandés.

- En raison dune augmentation de la demande de voitures plus grandes en raison de laugmentation de la taille des familles en Indonésie, les monospaces ont dominé les ventes de voitures doccasion au cours des dernières années. Selon les conditions actuelles, la tendance des monospaces est toujours forte en Indonésie et occupe environ 45 % des ventes totales du marché.

- En raison de la notoriété accrue de la marque et de la croissance du nombre de familles, le marché devrait être stimulé par laugmentation des ventes de voitures de luxe et de monospaces. Bien que les monospaces aient généralement dominé les ventes de voitures doccasion en Indonésie, il y a récemment eu une augmentation de la demande de voitures à hayon, de citadines et de SUV. La demande pour ces voitures est stimulée par la transition sociétale des familles nombreuses vers les familles nucléaires et lachat de véhicules pour des besoins individuels.

Java occidental domine le marché des voitures doccasion

- Java occidental est la province la plus peuplée dIndonésie, avec une population de 48 274 160 habitants, selon le recensement de 2020. Bekasi et Bandung, les deux principales villes de la province, sont respectivement les troisième et quatrième villes les plus peuplées dIndonésie. De plus, Bandung est lune des villes les plus densément peuplées du monde. Il abrite également de grandes villes comme Bogor, etc.

- Java occidental représente plus de 20 % des ventes totales de voitures en Indonésie, avec jusquà 6 lakh unités vendues chaque année. Les SUV gagnent du terrain dans les ventes de voitures doccasion à Java occidental. Les SUV sont préférés car ils peuvent être conduits dans la région de Java occidental, même dans des zones reculées.

- Des marques comme Toyota, Daihatsu et Honda sont les plus choisies en matière de ventes de voitures doccasion dans la province. Des modèles comme Toyota Fortuner, Daihatsu Terios et Honda CR-V sont les modèles de SUV les plus vendus sur le marché des voitures doccasion, se vendant à un prix moyen denviron 200-250 millions de roupies (USD 14286 - 17858) pour les modèles avec 50000 km.

- En fonction du volume et de la valeur. Les principaux concessionnaires certifiés OEM sont concentrés à Bandung, ses environs et les villes de niveau 2/3. Cependant, on trouve des revendeurs multibandes partout dans la province, en ligne et hors ligne. En raison de lénorme potentiel du marché, de nombreuses plateformes de voitures doccasion et concessionnaires certifiés OEM sont présents dans les grandes villes telles que Carmudi, OLX, Cars24, Carro, Mobil88, etc.

- En raison de la pandémie de COVID-19, le marché des voitures doccasion a connu une baisse en 2020. La PSBB (restriction sociale massive) a été imposée en raison de limpact du nouveau coronavirus dans louest de Java, la province où se trouvent Bekasi, Bandung, Karawang et dautres villes.

- Cependant, après la pandémie, le prix des voitures doccasion a augmenté en raison de la stagnation de loffre et de la demande. Les concessionnaires ont augmenté le prix denviron 10 à 15 % afin découler les stocks, et la demande a diminué en raison des achats restreints dus à lincertitude quant à lavenir.

- Le prix des voitures doccasion japonaises dans les classes moyennes et inférieures du marché de Java occidental est le plus préféré car ces voitures ont un bon rapport qualité-prix facilement en Indonésie, où lindustrie des voitures doccasion est très active.

Aperçu de lindustrie des voitures doccasion en Indonésie

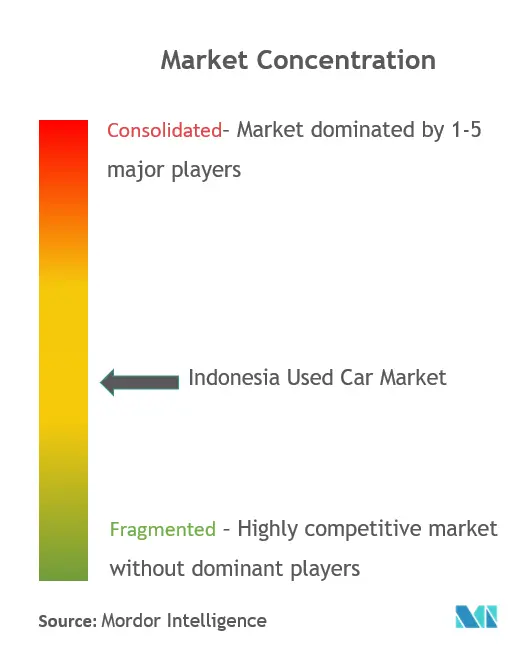

Le marché indonésien des voitures doccasion est fragmenté et occupé par des acteurs en ligne et des concessionnaires de voitures doccasion exploités par lentreprise. Les principaux acteurs comprennent Carsome, Caroline, Carro, OLX, iCarAsia, Diamond Smart Auto, PT Tunas Ridean Tbk, Toyota Trust, Suzuki Auto Value et dautres.

Les principaux acteurs sengagent dans des collaborations, des acquisitions et des partenariats pour gagner des parts de marché. Par exemple, en février 2022, Carsome a acquis iCar Asia auprès du groupe Catra. En 2021, la société a acquis une participation de 19,9 % dans la société, et en février 2022, la société a repris la participation restante (80,1 %) du groupe Catra. Linvestissement total dans lacquisition était denviron 200 millions de dollars.

Leaders du marché indonésien des voitures doccasion

-

Carro

-

Caroline

-

OLX

-

Carsome

-

iCar Asia

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des voitures doccasion en Indonésie

- Mai 2022 La division indonésienne de la place de marché automobile doccasion Carsome a signé un accord de collaboration avec la banque indonésienne Jago Tbk pour le financement automobile afin de soutenir lactivité de Carsome Indonésie, qui se concentre sur lachat et la vente de voitures doccasion en ligne.

- Novembre 2021 Hyundai a lancé le Hyundai Smart Deal, une solution de financement innovante qui permet aux clients de posséder une voiture Hyundai avec des coûts considérablement réduits allant jusquà 50 %. Le programme offre des avantages dentretien sans souci et garantit une valeur de revente remarquable de 70 % lors de léchange du véhicule contre une nouvelle voiture Hyundai après avoir effectué le dernier versement.

- Septembre 2021 Mobil88 dévoile lapplication Mo88i, révolutionnant le processus dachat et de vente de voitures doccasion. Mo88i est une plateforme fiable et efficace, rationalisant chaque étape, des inspections de la voiture aux prix estimés des offres et se terminant par des soumissions de financement et dassurance automobile sans tracas. Cette application conviviale garantit une expérience fiable, facile et rapide pour les acheteurs et les vendeurs, simplifiant le parcours dachat ou de vente de voitures doccasion avec une commodité inégalée.

Rapport sur le marché des voitures doccasion en Indonésie - Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.1.1 Expansion des canaux de distribution

4.1.2 Autres

4.2 Restrictions du marché

4.2.1 Manque de confiance et de transparence

4.2.2 Autres

4.3 Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Type de véhicule

5.1.1 Hayon

5.1.2 Depuis

5.1.3 Véhicule utilitaire sport (SUV)

5.1.4 Véhicule polyvalent (MPV)

5.2 Canal de réservation

5.2.1 En ligne

5.2.2 Concessionnaires OEM certifiés/autorisés

5.2.3 Concessionnaires multimarques

5.3 Fournisseurs de financement

5.3.1 OEM

5.3.2 Banques

5.3.3 Sociétés financières non bancaires

5.4 Province

5.4.1 Java Ouest

5.4.2 Java oriental

5.4.3 Java central

5.4.4 Nord de Sumatra

5.4.5 Banten

5.4.6 Autres provinces

6. PAYSAGE CONCURRENTIEL

6.1 Part de marché des fournisseurs**

6.2 Profils d'entreprise*

6.2.1 Mobil88

6.2.2 Toyota Astra Motor (Toyota Trust)

6.2.3 Pt Tunas Ridean Tbk.

6.2.4 Diamond Smart Auto

6.2.5 Suzuki Auto Value

6.2.6 Mercedes Certified

6.2.7 BMW Premium Selection

6.2.8 OLX Indonesia

6.2.9 Cars24

6.2.10 Caroline

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des voitures doccasion en Indonésie

Le marché indonésien des voitures doccasion fait référence au segment de lindustrie automobile qui implique lachat, la vente et le commerce de véhicules doccasion en Indonésie. Il englobe une large gamme de véhicules, y compris des berlines, des berlines, des VUS et des fourgonnettes, qui ont déjà été détenus et utilisés par des particuliers ou des entreprises.

Le marché indonésien des voitures doccasion est segmenté par type de véhicule, canal de réservation, fournisseurs de financement et province. Par type de véhicule, le marché est segmenté en berline, berline, véhicule utilitaire sport (SUV) et véhicule polyvalent (MPV). Par canal de réservation, le marché est segmenté en en ligne, concessionnaires certifiés/agréés OEM et concessionnaires multimarques. Par fournisseurs de financement, le marché est segmenté en OEM, banques et sociétés financières non bancaires, et par province, le marché est segmenté en Java occidental, Java oriental, Java central, Sumatra du Nord, Banten et autres provinces.

Le rapport propose la taille du marché et des prévisions pour tous les segments ci-dessus en valeur (USD).

FAQ sur létude de marché des voitures doccasion en Indonésie

Quelle est la taille actuelle du marché indonésien des voitures doccasion ?

Le marché indonésien des voitures doccasion devrait enregistrer un TCAC de 5,79 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché indonésien des voitures doccasion ?

Carro, Caroline, OLX, Carsome, iCar Asia sont les principales entreprises opérant sur le marché indonésien des voitures doccasion.

Quelles années couvre ce marché indonésien des voitures doccasion ?

Le rapport couvre la taille historique du marché indonésien des voitures doccasion pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché indonésien des voitures doccasion pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie des voitures doccasion en Indonésie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des voitures doccasion en Indonésie en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des voitures doccasion en Indonésie comprend des prévisions du marché pour 2024 à 2029 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.