Taille du marché de la restauration en Indonésie

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 70.41 Milliards de dollars | |

| Taille du Marché (2029) | 128.76 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service complet | |

| CAGR (2024 - 2029) | 13.43 % | |

| La croissance la plus rapide par type de service alimentaire | Cafés et bars | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration en Indonésie

La taille du marché indonésien des services alimentaires est estimée à 55,25 milliards USD en 2024 et devrait atteindre 103,76 milliards USD dici 2029, avec un TCAC de 13,43 % au cours de la période de prévision (2024-2029).

La popularité de la cuisine chinoise, japonaise et indienne stimule la croissance du marché

- Le segment des restaurants à service complet (FSR) détient la principale part de marché par type de service alimentaire. Il devrait enregistrer un TCAC de 13,95 % en valeur au cours de la période de prévision. La popularité des cuisines asiatiques sest accrue, notamment auprès de la population plus jeune, en raison du besoin croissant de diversité gastronomique. Les cuisines les plus populaires du pays sont la chinoise, la japonaise et lindienne. En raison de la demande de choix culinaires traditionnels cantonais et taïwanais dans les restaurants haut de gamme, la cuisine chinoise est restée populaire parmi toutes les autres cuisines asiatiques.

- Les cuisines cloud devraient enregistrer un TCAC de 13,49 % en valeur au cours de la période de prévision. Les cuisines cloud offrent une grande variété de cuisines pour répondre aux palais diversifiés des consommateurs indonésiens. Des plats traditionnels indonésiens à la cuisine internationale, les cuisines cloud offrent une gamme d'options pour satisfaire les consommateurs. Hangry est l'une des cuisines cloud les plus populaires en Indonésie. Il propose une variété d'options de cuisine, notamment indonésienne, chinoise, japonaise et occidentale. De même, Mama Roz est une marque de cuisine cloud certifiée halal, spécialisée dans les cuisines du Moyen-Orient et de la Méditerranée.

- Le segment des restaurants à service rapide (QSR) détient la deuxième part importante par type de service de restauration. Il est prévu d'enregistrer un TCAC de 5,49 % au cours de la période d'étude. En Indonésie, les services indépendants rapides se développent car les consommateurs préfèrent la restauration rapide traditionnelle et locale proposant des aliments plus sains et de haute qualité. La croissance des services de livraison de nourriture tels que GrabFood et GoFood a permis aux QSR d'atteindre plus facilement les clients ayant un accès limité aux emplacements physiques. Cela a accru la demande de QSR pour étendre leurs capacités de livraison et atteindre davantage de clients.

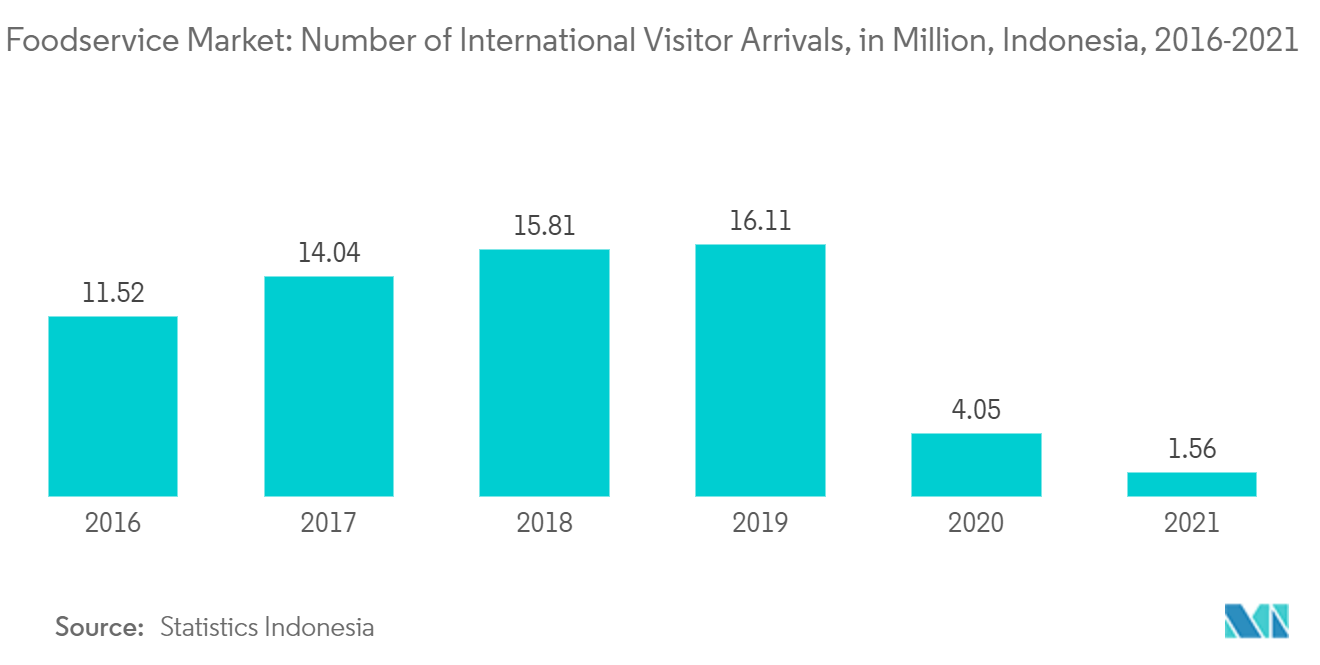

Croissance du secteur du tourisme dans le pays

Le secteur du tourisme fait partie intégrante de léconomie indonésienne, représentant environ 5% de son produit intérieur brut en 2021. Cependant, la popularité du tourisme international varie considérablement dune région à lautre, lîle de Bali étant la destination touristique la plus populaire dIndonésie. Bien que la plupart des chaînes hôtelières internationales se trouvent à Jakarta, Bali, Bandung, Surabaya, Yogyakarta et Medan, dautres se développent dans des villes secondaires en raison du développement des infrastructures et de la promotion de nouvelles destinations touristiques. La croissance du secteur du tourisme et de lindustrie de la restauration est interdépendante. Le marché étudié est très diversifié, comprenant des hôtels et des restaurants haut de gamme qui servent des cuisines locales et internationales, des fast-foods, des cafés et des bars, des boulangeries, des petits restaurants bas de gamme, des restaurants de rue connus sous le nom de warungs et des vendeurs qui vendent de la nourriture aux clients dans la rue. La croissance de ces entreprises a été conforme au développement du tourisme et à la croissance de la population de la classe moyenne. En plus dincorporer des plats locaux populaires dans la catégorie alimentaire nationale, lOrganisation mondiale du tourisme des Nations Unies (OMT) a annoncé que Bali, Joglosemar (qui comprend Yogjakarta, Solo et Semarang) et Bandung sont des destinations culinaires conformes aux normes quelle établit. Par conséquent, le secteur du tourisme en Indonésie, qui a connu une croissance progressive au cours de la dernière décennie, devrait continuer à augmenter la croissance du marché au cours de la période de prévision.

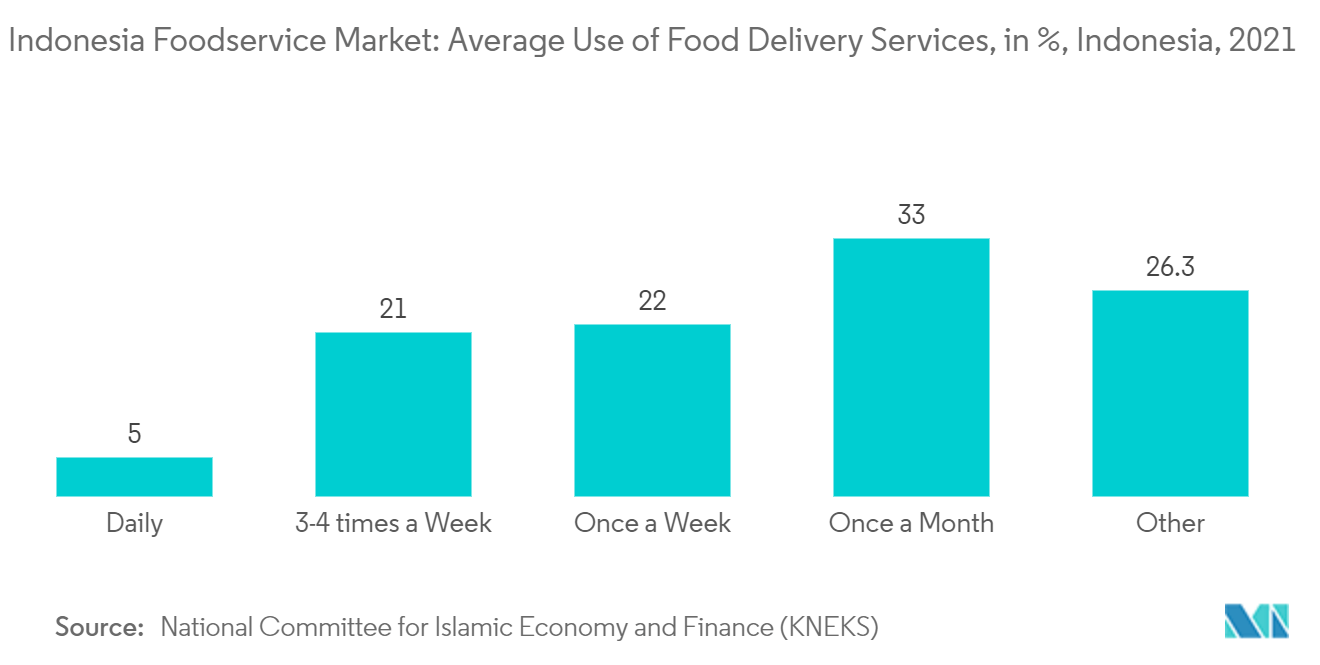

Préférences croissantes pour la livraison de nourriture en ligne

Parallèlement à lurbanisation croissante, il y a eu une augmentation du nombre de consommateurs à la recherche des services les plus pratiques. Internet, le commerce électronique et les plateformes en ligne sont devenus de plus en plus populaires, compte tenu du grand nombre de petites chaînes de points de vente, dune pénétration plus élevée et de lacceptabilité par les consommateurs. On assiste à létablissement de nouvelles chaînes de points de vente et à lexpansion des points de vente existants, ce qui accroît leur popularité auprès des consommateurs. Pour cette raison, le canal en ligne dans le pays se développe au rythme le plus rapide. Les applications de livraison de nourriture telles que Go-Food de Go-Jek offrent un service de livraison beaucoup plus transparent, qui a gagné un nombre important dutilisateurs ces dernières années. Il y a également eu une évolution croissante vers la commande de nourriture en ligne via des applications mobiles parmi les consommateurs en Indonésie, ce qui a stimulé lensemble du marché indonésien de la restauration. Les consommateurs commandent de plus en plus de cuisine indonésienne locale à partir de ces applications alimentaires en ligne, ce qui incite à se tourner vers la cuisine indonésienne. Témoins de la demande croissante dapplications de livraison, de nombreux restaurateurs et entreprises familiales sont de plus en plus impatients dutiliser cette plate-forme pour augmenter leurs ventes. Par conséquent, les canaux en ligne stimulent le secteur de la restauration dans le pays.

Aperçu du secteur de la restauration en Indonésie

Le marché indonésien de la restauration est fragmenté, les cinq plus grandes entreprises occupant 1,29 %. Les principaux acteurs de ce marché sont PT Dom Pizza Indonesia, PT Fast Food Indonesia Tbk, PT Mitra Adiperkasa Tbk, PT Rekso Nasional Food et PT Sarimelati Kencana Tbk (triés par ordre alphabétique).

Leaders du marché indonésien de la restauration

PT Dom Pizza Indonesia

PT Fast Food Indonesia Tbk

PT Mitra Adiperkasa Tbk

PT Rekso Nasional Food

PT Sarimelati Kencana Tbk

Other important companies include Inspire Brands, Inc., Jiwa Group, Kulo Group, PT Bumi Berkah Boga, PT Eka Bogainti, PT JCO Donut & Coffee, PT Richeese Kuliner Indonesia, Restaurant Brands Asia Limited, The Wendy's Company.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration en Indonésie

- Janvier 2023 Popeyes introduit le nouveau Shrimp Roll à son menu de fruits de mer.

- Janvier 2023 Restaurants Brand Asia lance Popeyes en Indonésie. Popeyes a ouvert quatre restaurants dans le centre commercial Margo City, Supermal Karawaci et Skyli.

- Octobre 2022:La chaîne de hamburgers locale indonésienne, Flip Burger, s'associe à Kenangan Brands en Indonésie.

Rapport sur le marché indonésien des services alimentaires – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Indonésie

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Inspire Brands, Inc.

- 6.4.2 Jiwa Group

- 6.4.3 Kulo Group

- 6.4.4 PT Bumi Berkah Boga

- 6.4.5 PT Dom Pizza Indonesia

- 6.4.6 PT Eka Bogainti

- 6.4.7 PT Fast Food Indonesia Tbk

- 6.4.8 PT JCO Donut & Coffee

- 6.4.9 PT Mitra Adiperkasa Tbk

- 6.4.10 PT Rekso Nasional Food

- 6.4.11 PT Richeese Kuliner Indonesia

- 6.4.12 PT Sarimelati Kencana Tbk

- 6.4.13 Restaurant Brands Asia Limited

- 6.4.14 The Wendy's Company

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration en Indonésie

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Le segment des restaurants à service complet (FSR) détient la principale part de marché par type de service alimentaire. Il devrait enregistrer un TCAC de 13,95 % en valeur au cours de la période de prévision. La popularité des cuisines asiatiques sest accrue, notamment auprès de la population plus jeune, en raison du besoin croissant de diversité gastronomique. Les cuisines les plus populaires du pays sont la chinoise, la japonaise et lindienne. En raison de la demande de choix culinaires traditionnels cantonais et taïwanais dans les restaurants haut de gamme, la cuisine chinoise est restée populaire parmi toutes les autres cuisines asiatiques.

- Les cuisines cloud devraient enregistrer un TCAC de 13,49 % en valeur au cours de la période de prévision. Les cuisines cloud offrent une grande variété de cuisines pour répondre aux palais diversifiés des consommateurs indonésiens. Des plats traditionnels indonésiens à la cuisine internationale, les cuisines cloud offrent une gamme d'options pour satisfaire les consommateurs. Hangry est l'une des cuisines cloud les plus populaires en Indonésie. Il propose une variété d'options de cuisine, notamment indonésienne, chinoise, japonaise et occidentale. De même, Mama Roz est une marque de cuisine cloud certifiée halal, spécialisée dans les cuisines du Moyen-Orient et de la Méditerranée.

- Le segment des restaurants à service rapide (QSR) détient la deuxième part importante par type de service de restauration. Il est prévu d'enregistrer un TCAC de 5,49 % au cours de la période d'étude. En Indonésie, les services indépendants rapides se développent car les consommateurs préfèrent la restauration rapide traditionnelle et locale proposant des aliments plus sains et de haute qualité. La croissance des services de livraison de nourriture tels que GrabFood et GoFood a permis aux QSR d'atteindre plus facilement les clients ayant un accès limité aux emplacements physiques. Cela a accru la demande de QSR pour étendre leurs capacités de livraison et atteindre davantage de clients.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir des plats à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement