Analyse du marché de la construction en Indonésie

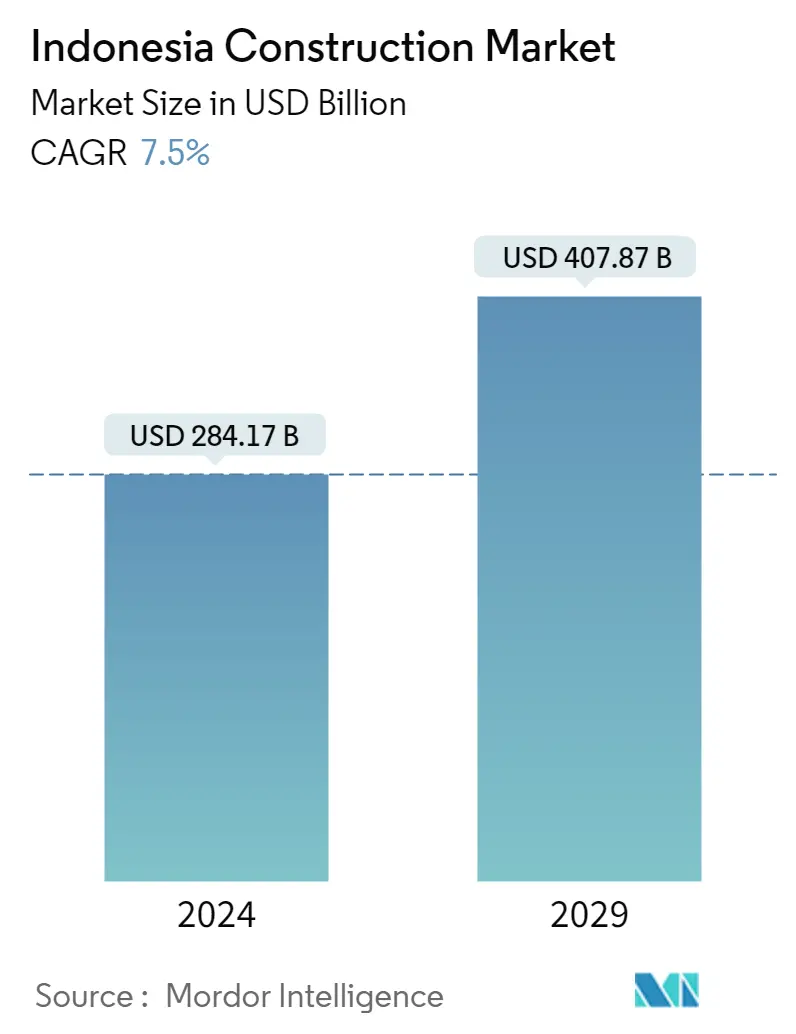

La taille du marché indonésien de la construction est estimée à 284,17 milliards USD en 2024 et devrait atteindre 407,87 milliards USD dici 2029, avec une croissance de 7,5 % au cours de la période de prévision (2024-2029).

Alors que les experts du marché continuent de s'attendre à une large reprise dans le secteur des infrastructures indonésien à partir de 2022, la résurgence des cas de COVID-19 au cours des derniers mois et les restrictions de mouvement correspondantes ont provoqué certaines perturbations opérationnelles. Cependant, limpact ne sera pas aussi grave quen 2020 ou dans dautres secteurs, car la construction était toujours considérée comme une activité essentielle et pouvait se poursuivre.

La valeur de la construction des projets de construction est estimée à 157,47 billions IDR (10,97 milliards USD) en 2022, tirée par la croissance des secteurs du logement et de l'industrie. Les tendances dans dautres catégories, telles que lhôtellerie, le commerce de détail et les bureaux, commencent à afficher une croissance positive par rapport à 2021, ce qui pourrait stimuler le marché de la construction dans les années à venir.

Sur le marché résidentiel, la taille du marché des appartements devrait augmenter tandis que celle des maisons foncières diminuera légèrement par rapport à 2021. Dans lensemble, la taille du marché des maisons foncières est plus grande que celle des appartements. Les maisons sont dominées par la région du Grand Jakarta, avec les banlieues de Bekasi, Bogor et Tangerang comme zones dominantes. Pendant ce temps, les appartements seront dominés dans la province de DKI Jakarta. Ces résultats indiquent que les maisons foncières poursuivent la tendance au développement dans les banlieues et que les appartements commencent à se redresser.

La tendance dans la catégorie du commerce de détail devrait saccentuer en 2022. La construction de centres commerciaux devrait légèrement augmenter. Les magasins et les points de vente au détail pourraient poursuivre leur tendance à la hausse en 2022. Les ventes au détail devraient atteindre 17170 milliards IDR (1,19 milliard USD) en 2022.

Les projets de bureaux affichent également une tendance à la hausse, quoique légèrement. Ainsi, le total des projets de construction en 2022 devrait atteindre 15,14 billions IDR (1,05 milliard USD). Le développement des centres de données pourrait augmenter considérablement sa part en 2022, soit 4,59 billions IDR (32,02 millions USD) de la valeur totale de la construction de bureaux.

L'industrie a été touchée par les retards dans la mise en œuvre des projets et la réaffectation d'une partie du budget du gouvernement vers la COVID-19. Le gouvernement a réaffecté 20,4 % de son budget 2020 (1,7 milliard de dollars) aux mesures de secours liées au COVID-19.

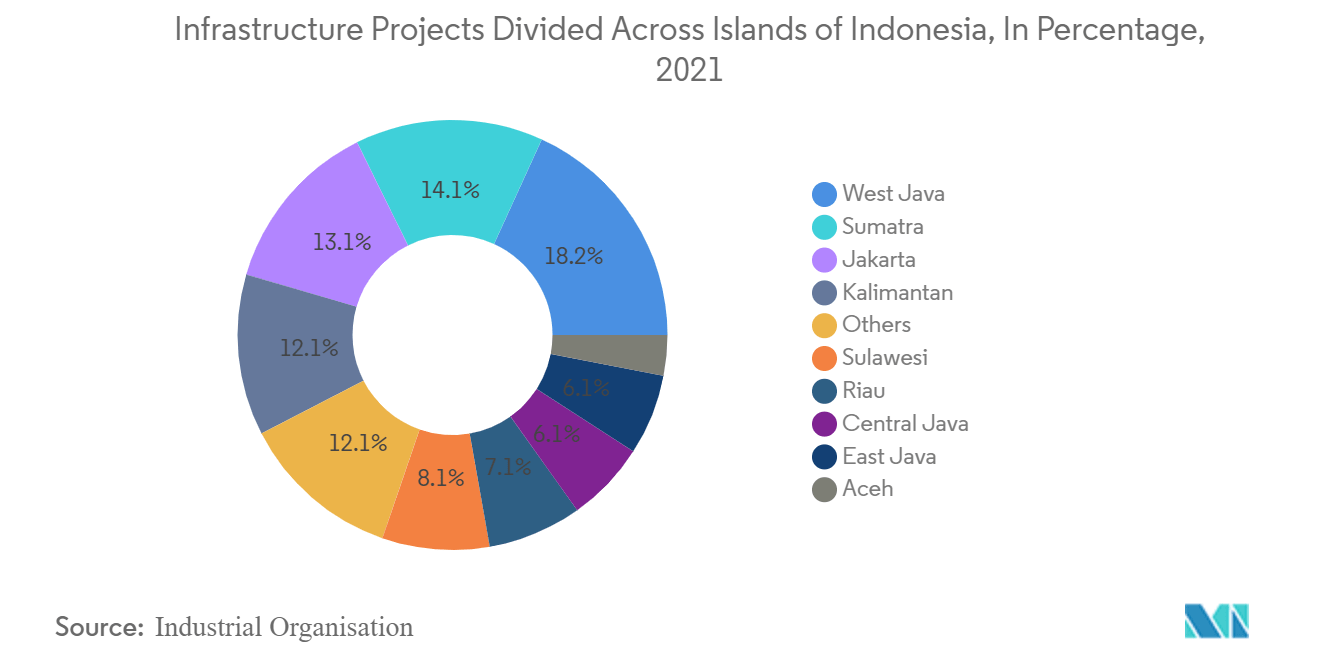

L'Indonésie est le deuxième marché de la construction le plus productif et rentable d'Asie, où de nombreux projets de construction sont en cours dans les secteurs résidentiels et non résidentiels. Il existe une énorme demande de propriétés résidentielles et le secteur immobilier est en croissance dans les grandes villes du pays. L'investissement dans les travaux publics est un point clé du plan du gouvernement visant à fournir des ressources en eau, des routes et des infrastructures pour les établissements humains pour le développement à long terme.

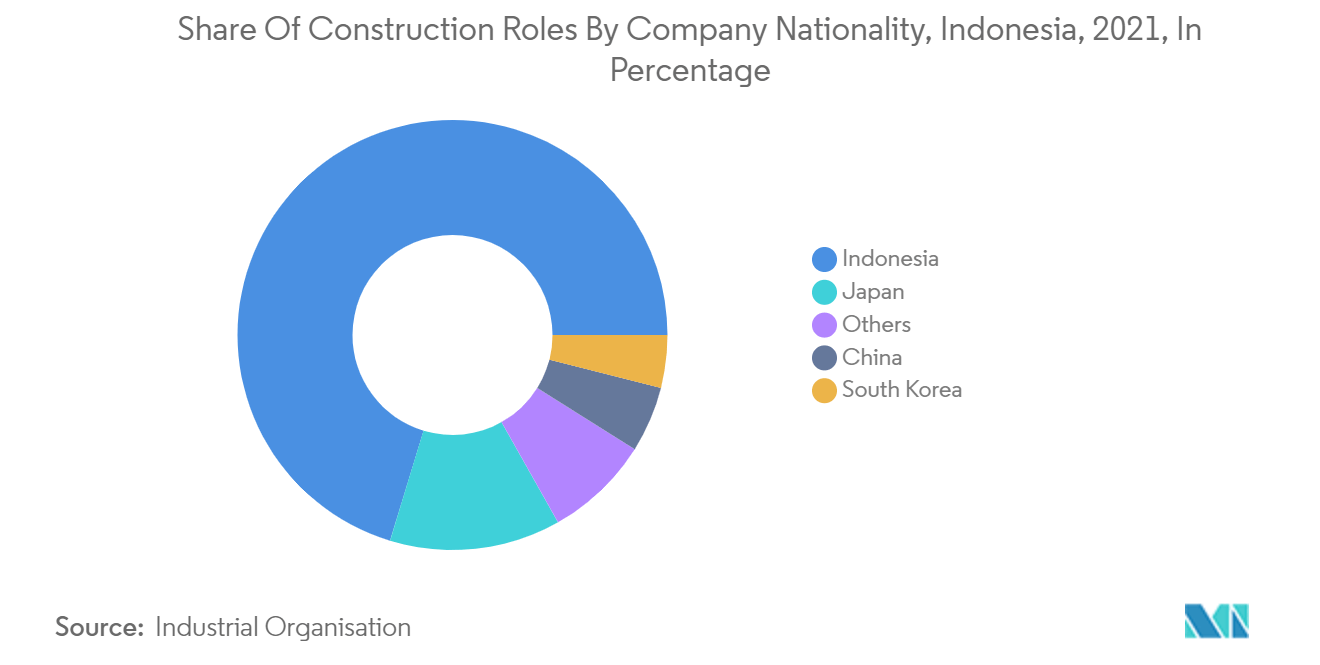

Lattitude réceptive de lIndonésie à légard de linitiative chinoise la Ceinture et la Route (BRI) sera une aubaine pour son secteur de la construction au cours de la prochaine décennie et contribuera à maintenir le rythme rapide actuel de développement. Les capitaux privés et étrangers sont essentiels pour combler le déficit infrastructurel grandissant du pays.

Tendances du marché de la construction en Indonésie

Plans de développement des infrastructures croissants

Les données du premier semestre 2021 ont montré certains signes de reprise, bien quà un rythme bien inférieur aux attentes initiales. Le tableau reste mitigé pour le reste de lannée. Depuis son pic de juillet, le nombre de cas s'est amélioré et les restrictions ont commencé à s'assouplir à Jakarta et dans certaines régions de Java. Cependant, les cas ont continué à augmenter en dehors de ces régions.

Le gouvernement a initialement alloué une part substantielle (un peu moins de 50 %) du budget 2021 au développement des infrastructures, même sil a dû renégocier et réaffecter les fonds destinés aux soins de santé. Ainsi, les projets en phase de pré-construction pourraient subir de fortes pressions, en particulier les projets financés par l'État, ce qui aurait un impact sur la croissance pour les mois restants de l'année.

Participation accrue des entreprises publiques

les rôles sont attribués à des entreprises publiques indonésiennes établies et à des sociétés telles que Wijaya Karya, Adhi Karya Waskita Karya et Pembangunan Perumahan. Ces entreprises publiques sont impliquées dans des projets d'infrastructure majeurs sur l'ensemble du marché, tels que le port en eau profonde de Patimban, dans l'ouest de Java, ou des travaux liés au système de transport en commun rapide de Jakarta.

Dans le cadre du Plan national de développement à moyen terme (RPJMN 2020-2024), le gouvernement prévoit d'investir 6 quadrillions IDR (412 milliards USD) dans le développement de projets d'infrastructures de transport, industrielles, énergétiques et de logement d'ici 2024. En novembre 2020, le gouvernement a annoncé fournir 42380 milliards IDR (2,6 milliards USD) aux entreprises publiques (OE) en 2021 pour les aider à renforcer leur rôle de soutien à la reprise économique du pays en créant davantage d'emplois et en menant des activités commerciales.

Aperçu du secteur de la construction en Indonésie

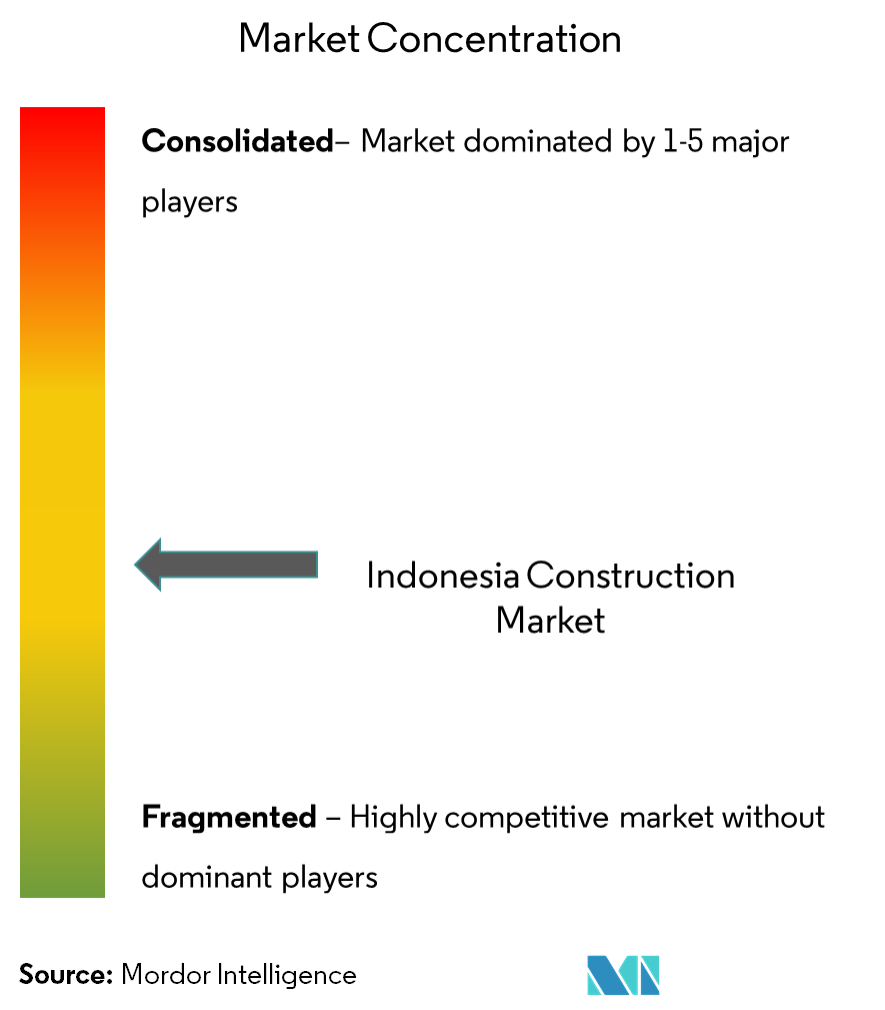

Le marché indonésien de la construction est moins compétitif, avec la présence dacteurs locaux et internationaux majeurs. Le marché indonésien de la construction présente des opportunités de croissance au cours de la période de prévision, ce qui devrait stimuler la concurrence sur le marché. Le marché est fragmenté, car de nombreux nouveaux entrants se concentrent sur des projets visant à renforcer leur position parmi les principaux acteurs.

Leaders du marché de la construction en Indonésie

-

Chiyoda Corp.

-

Wijaya Karya

-

Toyo Construction Co. Ltd

-

TBEA Co. Ltd

-

Hyundai Engineering & Construction Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la construction en Indonésie

- Janvier 2022 Chiyoda Corporation (Chiyoda) a annoncé avoir conclu un protocole d'accord (MOU) avec PT Pertamina (Persero) (Pertamina) pour étudier conjointement le développement et l'application de la technologie de captage, d'utilisation et de stockage du carbone (CCUS).

- Janvier 2022 Hyundai Engineering annonce avoir remporté le projet Indonesia LINE d'une valeur de 757 millions de dollars. L'entreprise construira un centre de craquage du naphta (NCC) pour le complexe LINE, un très grand complexe pétrochimique en cours de promotion dans la région de Cilegon, à 90 km au nord-ouest de Jakarta, la capitale de l'Indonésie.

Segmentation de lindustrie de la construction en Indonésie

Le marché de la construction comprend un large éventail d'activités couvrant les projets de construction à venir, en cours et en croissance dans différents secteurs, qui incluent, sans s'y limiter, la géotechnique (structures souterraines) et les superstructures de structures résidentielles, commerciales et industrielles, la construction d'infrastructures (comme les routes). , chemins de fer et aéroports) et les infrastructures liées à la production et au transport délectricité. Le marché indonésien de la construction est segmenté par secteur (construction commerciale, résidentielle, industrielle, d'infrastructures (transport) et construction d'énergie et de services publics). Le rapport présente la taille du marché et les prévisions pour le marché indonésien de la construction en valeur (en milliards de dollars).

| Construction commerciale |

| Construction résidentielle |

| Construction industrielle |

| Construction d’infrastructures (transport) |

| Construction d’énergie et de services publics |

| Par secteur | Construction commerciale |

| Construction résidentielle | |

| Construction industrielle | |

| Construction d’infrastructures (transport) | |

| Construction d’énergie et de services publics |

FAQ sur les études de marché sur la construction en Indonésie

Quelle est la taille du marché indonésien de la construction ?

La taille du marché indonésien de la construction devrait atteindre 284,17 milliards USD en 2024 et croître à un TCAC de 7,5 % pour atteindre 407,87 milliards USD dici 2029.

Quelle est la taille actuelle du marché indonésien de la construction ?

En 2024, la taille du marché indonésien de la construction devrait atteindre 284,17 milliards USD.

Qui sont les principaux acteurs du marché indonésien de la construction ?

Chiyoda Corp., Wijaya Karya, Toyo Construction Co. Ltd, TBEA Co. Ltd, Hyundai Engineering & Construction Co. Ltd sont les principales sociétés opérant sur le marché indonésien de la construction.

Quelles années couvre ce marché indonésien de la construction et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché indonésien de la construction était estimée à 264,34 milliards USD. Le rapport couvre la taille historique du marché de la construction en Indonésie pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la construction en Indonésie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la construction en Indonésie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la construction en Indonésie en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la construction en Indonésie comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)