Analyse du marché des lasers en Inde

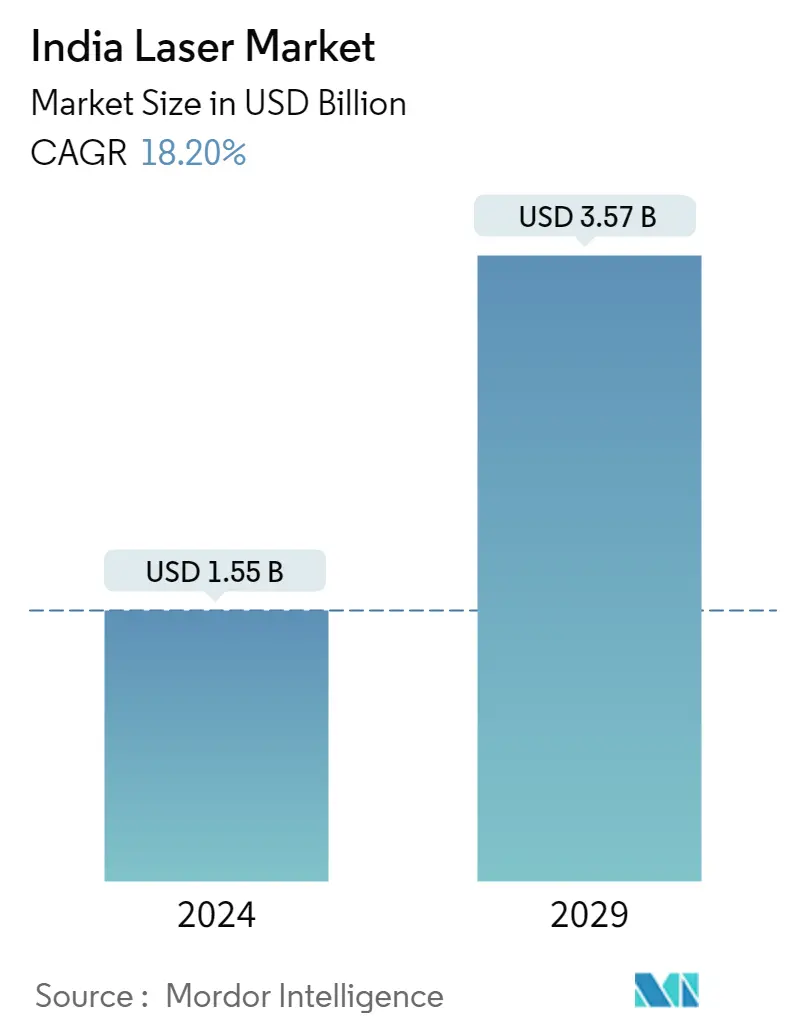

La taille du marché indien des lasers est estimée à 1,55 milliard de dollars en 2024 et devrait atteindre 3,57 milliards de dollars dici 2029, avec une croissance de 18,20 % au cours de la période de prévision (2024-2029).

Les secteurs de lautomobile, de lindustrie lourde, de lélectronique, des infrastructures, du ferroviaire, des biens de consommation durables et autres sont les principaux moteurs du marché.

- Les techniques conventionnelles de soudage ont établi une niche dans le secteur manufacturier. Cependant, les avancées de haute technologie en matière de soudage laser fonctionnent de manière économique et efficace dans plusieurs applications industrielles. Certains systèmes de soudage laser peuvent être configurés davantage pour exécuter des fonctions supplémentaires telles que la découpe, le perçage et la sérialisation. Le soudage laser offre des vitesses de déplacement qui peuvent être cinq à dix fois plus rapides que le soudage TIG et trois à cinq fois plus rapides que le soudage MIG dans diverses applications.

- Selon Laser Technology Pvt. Ltd (LTPL) Inde, le marquage laser est l'application la plus populaire en termes de ventes d'équipements, bien que la découpe laser ait été le principal contributeur de revenus en 2021. En Inde, la découpe laser reste l'application laser la plus populaire, et elle devrait se développer pour au au moins encore quelques années. La principale cause est la baisse des prix des machines laser et lintervention du gouvernement dans des secteurs spécifiques, notamment les infrastructures et lautomobile. La plupart des machines sont toutefois importées de Chine. La société prévoit que le secteur de la découpe laser connaîtra une croissance multipliée par 1,5 dans les années à venir.

- Cependant, le respect de la réglementation constitue un frein pour le marché. La technologie laser permet l'application de lasers solides et à fibre. Ces lasers utilisent des éléments rares tels que le néodyme, le chrome, l'erbium et l'ytterbium, où le traitement et le raffinage de ces éléments de terres rares peuvent avoir des conséquences environnementales potentiellement dangereuses. L'une des conséquences importantes est la pollution radioactive provoquée par les résidus de boues.

- Limpact du COVID-19 sur le marché est susceptible dentraver la croissance prévue du marché étudié. Alors que plusieurs unités manufacturières subissaient des fermetures et des arrêts temporaires de production, plusieurs acteurs du marché ont observé une baisse de leurs revenus. Cependant, grâce aux innovations dans le développement de produits, le marché devrait croître dans le secteur de la santé au cours de la période de prévision.

- Par exemple, en juillet 2022, le MaxiVision Eye Hospital a lancé le Technolas Teneo 317 Model 2. Une équipe technique allemande compétente a créé un laser excimer de pointe et hautes performances, le Teneo M2. Il propose des soins individualisés à divers patients, notamment l'astigmatisme, l'hypermétropie, la myopie et la presbytie.

Tendances du marché du laser en Inde

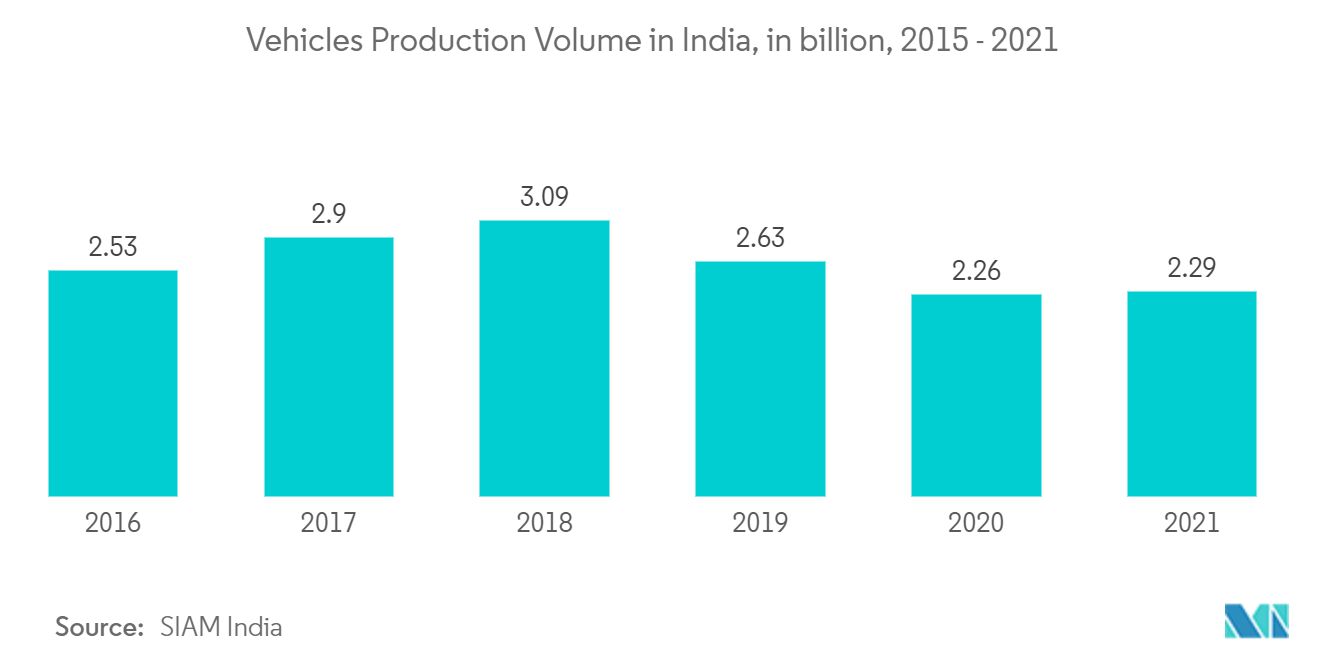

Le secteur automobile connaîtra une croissance significative

- Le marché des lasers en Inde est tiré par le secteur automobile ; ainsi, des ateliers de découpe de tôles. Ceux-ci sont principalement situés dans les pôles automobiles tels que Pune, Bangalore, Chennai, Manesar (près de Delhi) et Ahmedabad, qui représentent plus de 80 % du marché des ateliers de travail au laser pour la découpe des métaux. Bien que lindustrie des machines-outils soit répandue dans toute lInde, elle est plus répandue au Pendjab, Chandigarh, Ludhiana et Coimbatore. Dans le même temps, les lasers destinés au traitement du diamant sont principalement concentrés à Surat, avec plus de 10 000 à 12 000 lasers utilisés.

- Le secteur automobile, qui représente 49 % du PIB manufacturier indien et 7,1 % du PIB global du pays, connaît un ralentissement depuis plus d'un an. Cependant, après la pandémie de COVID-19, il sest rétabli en forme de V. Selon lIndia Brand Equity Foundation (IBEF), le secteur automobile indien (y compris la fabrication de composants) devrait atteindre 251,4 à 282,8 milliards de dollars dici 2026. Il devrait contribuer de manière significative à la croissance. En raison du besoin de transports individualisés et plus sûrs et du nombre croissant de nouveaux clients automobiles, la demande de voitures neuves na cessé daugmenter depuis la pandémie de COVID-19. La croissance du secteur automobile stimulera le marché au cours de la période de prévision.

- En outre, le gouvernement met en place une politique relative aux véhicules électriques (VE), aux normes Bharat Stage VI (BSVI) et aux règles de sécurité. Il faudra un certain temps au secteur automobile pour se préparer à ces changements, et le marché devrait connaître un ralentissement temporaire dans ce secteur. Néanmoins, il devrait connaître une reprise avec des taux de croissance sans précédent au cours de la période de prévision.

- La production locale de ces appareils de découpe laser, qui gagne du terrain, est un élément crucial dun environnement en évolution. De nombreux fabricants de machines en Inde fabriquent/intègrent déjà des machines de découpe laser, notamment SIL Pune, SLTL Ahmedabad, Proteck Chennai, Delta Automation et d'autres. Une douzaine dautres entreprises développent des stratégies pour intégrer ces appareils localement. Les subventions gouvernementales et l'aide financière constituent un moteur principal pour la fabrication locale grâce à des initiatives telles que le programme Make In India du gouvernement indien. Dans le cadre de ce programme, le gouvernement indien (GoI) accorde jusqu'à 80 % de subventions aux MPME.

- De plus, Intech Additive Solutions Pvt. Ltd (anciennement Intech DMLS Pvt. Ltd) a annoncé avoir conçu, développé et livré une véritable solution technologique Made in India à l'industrie manufacturière indienne avec le lancement de sa nouvelle gamme d'imprimantes 3D métal. La série d'imprimantes 3D métal iFusion, basée sur la technologie de fusion laser sélective, est conçue pour une précision, une stabilité et une fiabilité élevées et pour offrir des performances inégalées avec des taux de construction plus élevés.

- Intech Additive Solutions est un fer de lance de la fabrication additive métallique dans le pays. Il permet de fournir des solutions de bout en bout, depuis la conception jusqu'à la production de pièces entièrement fonctionnelles pour diverses industries, y compris les segments automobiles en Inde.

Les lasers à fibre vont croître de manière significative

- Le marché des machines de découpe laser à fibre est celui qui connaît la croissance la plus rapide en Inde. Les lasers à fibre ont une plage de puissance de fonctionnement dynamique permettant à la focalisation du faisceau et à sa position de rester constantes même lorsque la puissance du laser est modifiée. De plus, la modification de la configuration optique permet d'obtenir une large gamme de tailles de spot. Ces fonctionnalités permettent de choisir une densité de puissance appropriée pour couper divers métaux tels que l'acier au carbone, l'acier inoxydable et l'acier à outils.

- Le nombre de machines de découpe laser fibre vendues à des applications industrielles augmente rapidement. Il est dominé principalement par les fabricants de machines chinois tels que HSG Laser, Bodor Laser, Han's Laser et bien d'autres par l'intermédiaire de leurs distributeurs/revendeurs qui incluent des acteurs indiens tels que Laser Technologies Mumbai, Laser Lab Delhi et 25 à 30 autres distributeurs vendant des produits de découpe chinois. machines, à l'exception de Han's Laser et Golden Laser, qui possèdent leurs propres bureaux en Inde.

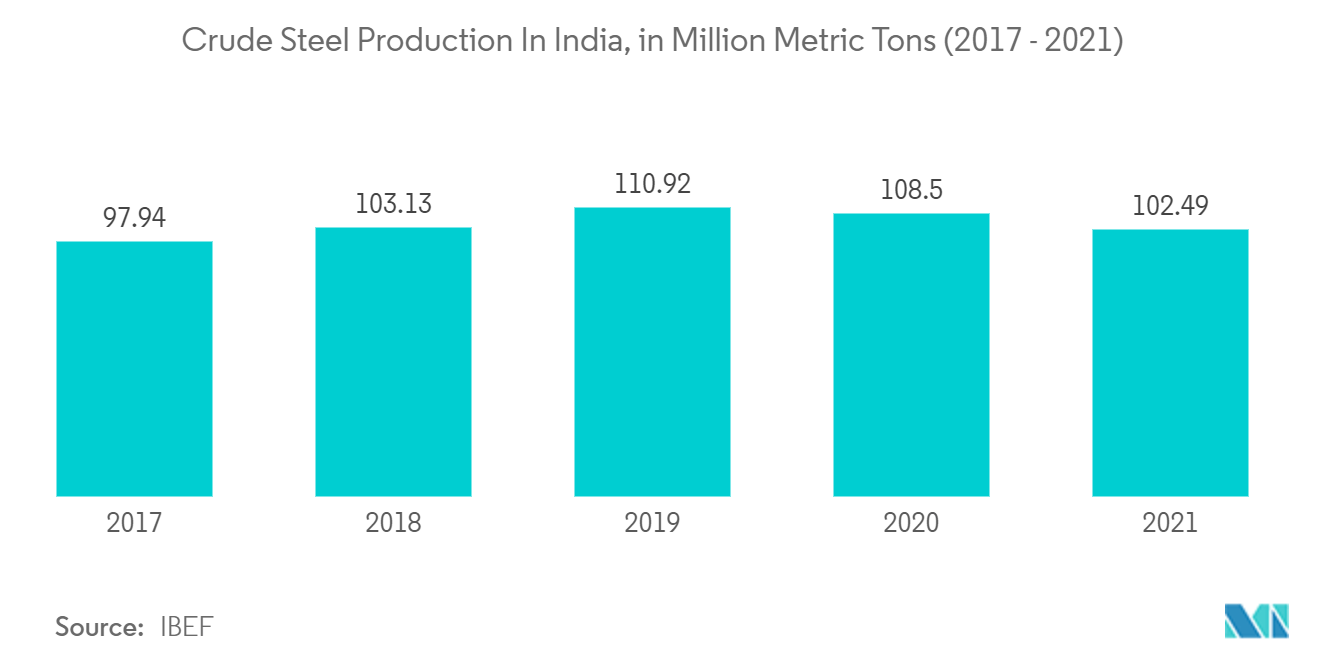

- À mesure que lInde progresse progressivement dans le secteur de la fabrication dacier, lacier fait partie des métaux les plus utilisés. Laugmentation de la demande profitera considérablement à lindustrie du formage des métaux, qui utilise principalement des machines de découpe laser à fibre. De plus, selon lInstitut indien du soudage (IIW), près de 90 % de lacier est consommé dans le pays par le biais du processus de soudage. Cela devrait en outre stimuler la demande déquipements de soudage laser au cours de la période de prévision. Selon les données publiées par la World Steel Association en avril 2022, l'Inde est le seul pays parmi les 10 premiers producteurs d'acier au monde à avoir connu une augmentation de sa production d'acier de janvier à mars 2022 par rapport à la même période précédente, produisant 31,9 millions de tonnes d'acier, soit une hausse de 5,9%.

- Dans les industries électriques et médicales, où une micro-découpe précise est requise, les lasers à fibre remplacent le décapage chimique et la découpe laser en phase solide. En raison de ces variables et de la demande croissante déquipements de découpe et de finition de feuilles étroites, lindustrie se développera au cours de la période détude.

- Avec les capacités croissantes des lasers à fibre, leur utilisation devrait continuer à croître au cours de la période de prévision. En janvier 2021, OmniGuide a annoncé l'autorisation de la FDA et le lancement commercial du système laser à fibre OTO-U CO2 destiné à une utilisation en chirurgie ORL et otologique. Il permet d'offrir une visibilité améliorée, une petite taille de cible tissulaire de 147 microns et l'utilisation d'autres systèmes d'énergie laser avancés et d'instruments flexibles pour la chirurgie robotique.

Aperçu du marché des lasers en Inde

Le marché indien du laser est de nature fragmentée, où les barrières à lentrée de nouveaux acteurs sont assez faibles, couplées à une augmentation des revenus des fabricants déquipements laser, ce qui accroît considérablement la rivalité concurrentielle sur le marché étudié. La stratégie concurrentielle comprend principalement des innovations en matière d'équipement et de technologie, de lancements de produits, de collaboration et autres. Les principaux acteurs incluent Amada Co. Ltd, Coherent Inc., Alpha Laser, Trumpf Group et Laserline GmbH.

En juin 2022, le groupe Bharat Fritz Werner a présenté le premier équipement de dépôt d'énergie dirigé par laser (L-DED), le Photon 1000H et le Photon 1000R, pilotés par le Meltio en Inde, avec des versions hybrides et robotiques qui seront rendues commercialement accessibles en Inde.

En avril 2022, Bharat Fritz Werner Ltd (BFW) et m2nxt (une filiale de BFW), la plus grande entreprise indienne d'équipements et de technologies CNC et Industrie 4.0, ont lancé la machine PHOTON 4000G Laser-Directed-Energy-Deposition (L-DED), c'est-à-dire fabriqué en Inde et accessible dans le monde entier.

Leaders du marché du laser en Inde

Amada Co. Ltd

Coherent Inc.

Alpha Laser

Trumpf Group

Laserline GmbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du laser en Inde

- Juin 2022 LUMIBIRD, pionnier européen de la technologie laser, lance la création de Lumibird Medical India à Mumbai. Avec une sélection standard de plates-formes d'échographie, de lasers ophtalmiques et d'outils pour la détection et le traitement de la sécheresse oculaire, la société espère augmenter les revenus des produits Quantel Medical et Ellex en Inde.

- Janvier 2022:un scientifique indien a créé une technique laser entièrement automatisée pour réparer des pièces coûteuses, notamment des moules, des pales de rotor et d'autres pièces d'aviation qui ne nécessitent qu'une assistance humaine mineure.

Segmentation de lindustrie des lasers en Inde

Les machines de gravure et de découpe laser proposées par les acteurs du marché présentent plusieurs caractéristiques telles qu'une haute précision, une incision douce, un ajustement précis des courbes, une vitesse rapide, un trait de scie étroit, etc. La technologie laser contribue à améliorer la qualité des produits et le contrôle qualité à chaque étape de la fabrication. La technologie permet de vérifier et de mesurer les spécifications géométriques, linspection dimensionnelle et les tests électriques. Le marché indien des lasers est en outre segmenté en fonction de différents types de lasers (laser Co2, laser à fibre, laser Nd YaG et autres types) et d'utilisateurs finaux (automobile, chemins de fer, construction, agriculture, communications, industrie solaire et autres utilisateurs finaux). ).

Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Laser Co2 |

| Laser à fibre |

| Laser Nd-YaG |

| Autres types |

| Automobile |

| Les chemins de fer |

| Construction |

| Agriculture |

| Communications |

| Industrie solaire |

| Autres utilisateurs finaux |

| Par type | Laser Co2 |

| Laser à fibre | |

| Laser Nd-YaG | |

| Autres types | |

| Par utilisateur final | Automobile |

| Les chemins de fer | |

| Construction | |

| Agriculture | |

| Communications | |

| Industrie solaire | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur les lasers en Inde

Quelle est la taille du marché indien des lasers ?

La taille du marché indien du laser devrait atteindre 1,55 milliard USD en 2024 et croître à un TCAC de 18,20 % pour atteindre 3,57 milliards USD dici 2029.

Quelle est la taille actuelle du marché indien du laser ?

En 2024, la taille du marché indien du laser devrait atteindre 1,55 milliard de dollars.

Qui sont les principaux acteurs du marché indien du laser ?

Amada Co. Ltd, Coherent Inc., Alpha Laser, Trumpf Group, Laserline GmbH sont les principales sociétés opérant sur le marché indien des lasers.

Quelles années couvre ce marché indien du laser et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché indien du laser était estimée à 1,31 milliard de dollars. Le rapport couvre la taille historique du marché du laser en Inde pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du laser en Inde pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du laser en Inde

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du laser en Inde 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse India Laser comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.