Analyse du marché des lubrifiants industriels en Inde

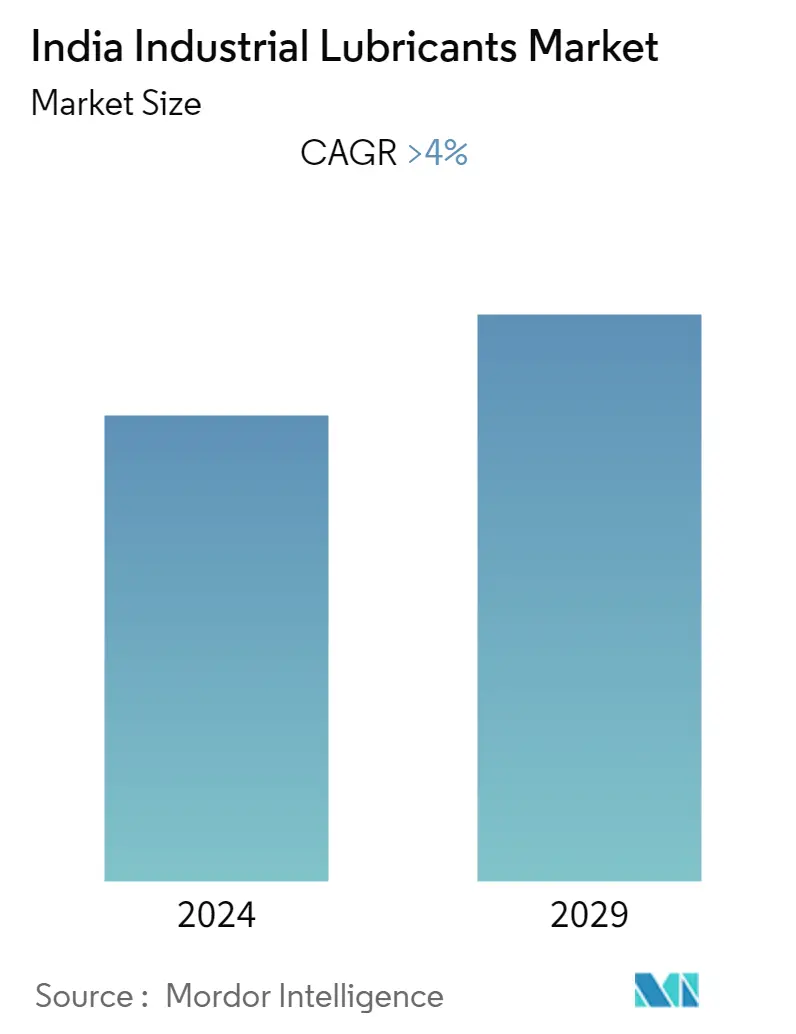

Au cours de la période de prévision, le marché indien des lubrifiants industriels devrait enregistrer un TCAC de plus de 4 %.

En raison de l'épidémie de COVID-19, l'industrie manufacturière a été gravement touchée, ce qui a entraîné une diminution de l'utilisation de lubrifiants en 2020. Cependant, avec la reprise de nombreux projets de construction et autres activités industrielles, le marché a connu une phase de reprise en 2020. lannée 2021 et devrait connaître une tendance positive au cours des années prévues. Une augmentation des ventes d'automobiles et de biens d'ingénierie a été à l'origine de la reprise du marché au cours des deux dernières années.

- Les principaux facteurs à l'origine de la croissance du marché étudié sont la demande croissante du secteur de l'énergie éolienne et l'initiative Make in India , qui élargit la base industrielle en Inde.

- Dun autre côté, la pollution accrue de lenvironnement qui conduit à une réglementation industrielle croissante devrait entraver la croissance du marché étudié.

Tendances du marché indien des lubrifiants industriels

Le segment de l'équipement lourd dominera la demande du marché

- Dans les secteurs de la construction, des mines et de lagriculture, les lubrifiants sont utiles pour prévenir les pannes prématurées et la baisse des performances des équipements lourds.

- Selon le ministère du Commerce et de l'Industrie, au cours de l'exercice 21, la production indienne d'équipements électriques lourds s'élevait à 168949 crores INR (21,15 milliards USD). Le marché des équipements électriques devrait croître et atteindre 72 milliards USD dici 2025, contre 48 à 50 milliards USD en 2021. Le marché des exportations déquipements électriques devrait atteindre 13 milliards USD dici 2025, contre 8,62 milliards USD en 2021.

- Les activités métallurgiques dans le pays ont connu une reprise en 2021, avec l'assouplissement progressif des mesures de confinement et l'accent mis par les gouvernements des États et locaux sur la fabrication nationale.

- La production et la consommation indiennes de machines-outils ont été estimées respectivement à 6 602 crores INR (879,38 millions de dollars) et 12 036 crores INR (1,6 milliard de dollars) au cours de l'exercice 21, tandis que les exportations s'élevaient à 531 crores INR (66,48 millions de dollars).

- Lutilisation des véhicules lourds devrait augmenter à lavenir grâce à dimportants investissements dans les infrastructures.

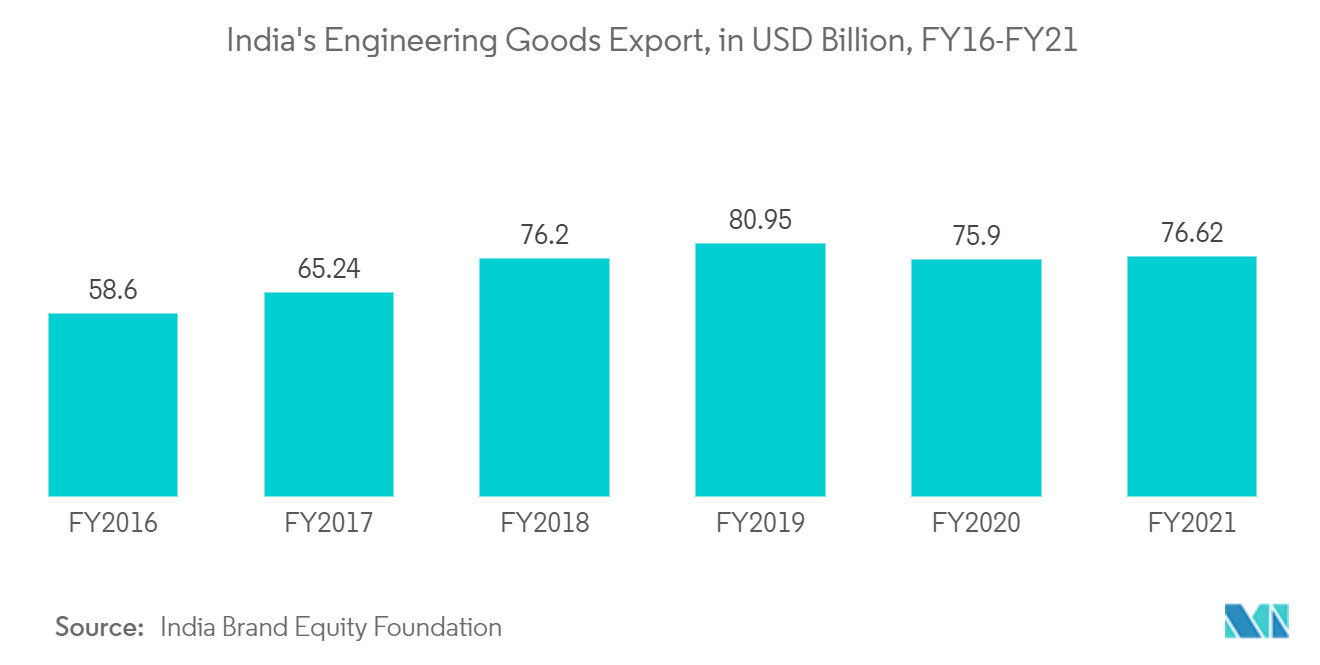

- Selon le ministère du Commerce et de l'Industrie, les exportations de biens d'ingénierie sont passées de 58,6 milliards de dollars à 76,62 milliards de dollars en 2021.

- Au cours de lexercice 22, lInde a exporté des biens dingénierie dune valeur de 111,63 milliards de dollars, soit une augmentation de 45,51 % sur un an. L'Inde exporte des produits d'ingénierie principalement vers les États-Unis et l'Europe, qui représentent plus de 60 % des exportations totales.

Demande croissante du secteur de lénergie éolienne

- Lindustrie électrique indienne est lune des plus diversifiées au monde. Les options de production d'électricité comprennent le charbon, le lignite, le gaz naturel, le pétrole, l'hydroélectricité et l'énergie nucléaire, ainsi que des options non conventionnelles réalisables, notamment l'énergie éolienne, solaire et les déchets agricoles et ménagers.

- La demande en électricité du pays a considérablement augmenté et devrait continuer de croître dans les années à venir. Pour répondre aux besoins croissants en électricité du pays, une augmentation substantielle de la capacité de production installée est nécessaire.

- Les exigences en matière de lubrifiant dans les boîtes de vitesses des éoliennes sont plus strictes que celles des autres huiles pour engrenages industriels. Cela est dû aux températures élevées, à lusure des roulements, à la corrosion et à loxydation, ainsi quaux poids de charge impliqués pendant le processus de production délectricité.

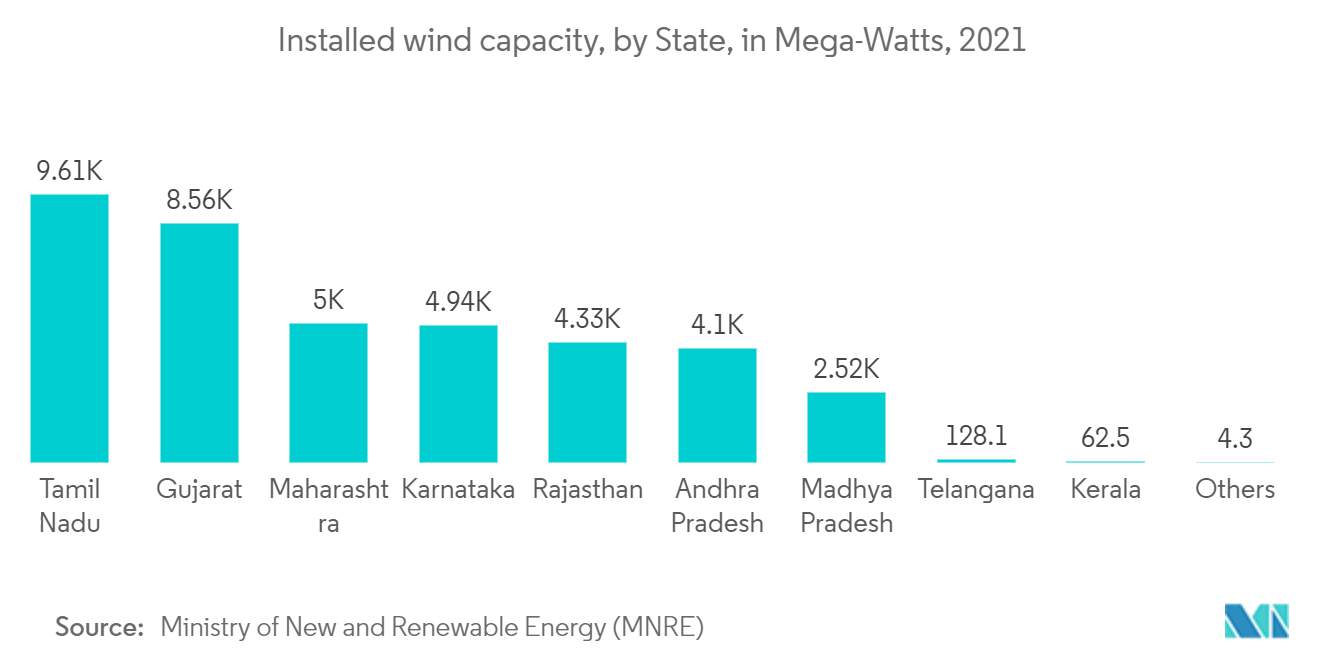

- La capacité éolienne installée globale de l'Inde était de 41,2 GW en août 2022, ce qui en fait la quatrième capacité éolienne installée la plus élevée au monde.

- Le plus grand parc d'énergies renouvelables au monde, d'une capacité de 30 GW, est en cours d'installation dans le Gujarat.

- Le gouvernement fait désormais également pression en faveur de léolien offshore. Le ministère des Énergies nouvelles et renouvelables a relancé ses objectifs de développement de lénergie éolienne offshore en dévoilant une feuille de route pour linstallation de 30 GW dici 2030.

- La capacité de production éolienne du Tamil Nadu représentait environ 24 % du total de l'Inde en 2021. La capacité éolienne totale installée au Tamil Nadu est de 9 608,04 MW. Le Maharastra dispose d'une capacité éolienne installée de 5 000,33 MW. Le gouvernement du Madhya Pradesh a approuvé un projet de 15 MW à Nagda Hills, près de Dewas.

- Par conséquent, avec laugmentation des infrastructures éoliennes, la demande de lubrifiants industriels, tels que les huiles pour engrenages, les graisses, etc., devrait augmenter dans le pays au cours de la période de prévision.

Aperçu du marché des lubrifiants industriels en Inde

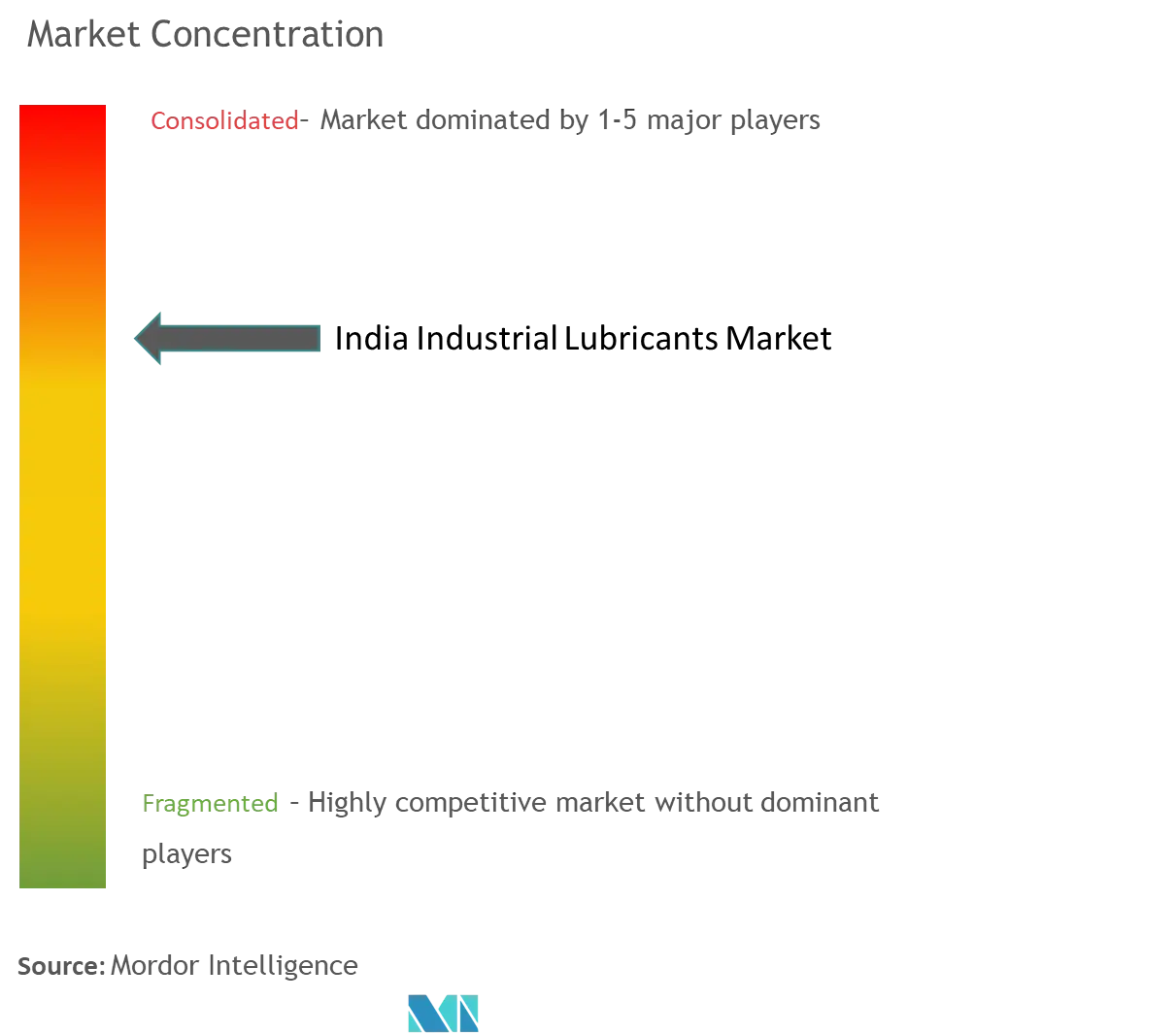

Le marché indien des lubrifiants industriels est de nature partiellement consolidée. Certains des acteurs notables du marché (pas dans un ordre particulier) incluent Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited (HPCL), Bharat Petroleum Corporation Limited (BPCL), Castrol Limited (BP) et Shell plc, entre autres.

Leaders du marché indien des lubrifiants industriels

-

Indian Oil Corporation Ltd

-

Hindustan Petroleum Corporation Limited (HPCL)

-

Bharat Petroleum Corporation Limited (BPCL)

-

Castrol Limited (BP)

-

Shell plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché indien des lubrifiants industriels

- Décembre 2022:Indian Oil Corporation Ltd. (IOCL) s'est associée à FuelBuddy, qui est le plus grand service légal de livraison de carburant à domicile en Inde pour la commercialisation de lubrifiants automobiles et industriels (SERVO, PAN India).

- Février 2022 Gulf Oil Lubricant (Inde) conclut un partenariat stratégique avec SCHWING pour ses besoins en matériels de construction. Ce partenariat mettra sur le marché une gamme de produits comprenant des lubrifiants tels que de l'huile hydraulique de qualité supérieure, de l'huile moteur, de l'huile pour essieux, de l'huile pour engrenages et d'autres lubrifiants industriels.

Segmentation de lindustrie des lubrifiants industriels en Inde

Tous les produits lubrifiants industriels sont fabriqués à partir dune combinaison dhuiles de base et dadditifs. La composition de lhuile de base dans la formulation des lubrifiants se situe principalement entre 75 et 90 %. Les huiles de base possèdent des propriétés lubrifiantes et constituent jusquà 90% du produit lubrifiant final. La lubrification réduit la quantité d'énergie nécessaire pour effectuer des actions mécaniques et réduit également la quantité d'énergie dissipée sous forme de chaleur. Le marché indien des lubrifiants industriels est divisé en deux sections le type de produit et lindustrie de lutilisateur final. Par type de produit, le marché est segmenté en huile moteur, fluide de transmission et hydraulique, fluide de travail des métaux, huile industrielle générale, huile pour engrenages, graisse, huile de traitement et autres types de produits. Par secteur dactivité des utilisateurs finaux, le marché est segmenté en production délectricité, équipements lourds, agroalimentaire, métallurgie et travail des métaux, fabrication de produits chimiques et autres secteurs dutilisateurs finaux, notamment lemballage, le pétrole et le gaz, etc. Pour chaque segment, la taille du marché et des prévisions ont été établies sur la base du volume (millions de litres) pour tous les segments ci-dessus.

| Huile moteur |

| Fluide de transmission et hydraulique |

| Fluide pour le travail des métaux |

| Huile industrielle générale |

| Huile de moteur |

| Graisse |

| Huile de traitement |

| Autres types de produits |

| La production d'énergie |

| Matériel lourd |

| Nourriture et boisson |

| Métallurgie et travail des métaux |

| Fabrication de produits chimiques |

| Autres industries d'utilisateurs finaux (emballage, pétrole et gaz (fluides de forage)) |

| type de produit | Huile moteur |

| Fluide de transmission et hydraulique | |

| Fluide pour le travail des métaux | |

| Huile industrielle générale | |

| Huile de moteur | |

| Graisse | |

| Huile de traitement | |

| Autres types de produits | |

| Industrie des utilisateurs finaux | La production d'énergie |

| Matériel lourd | |

| Nourriture et boisson | |

| Métallurgie et travail des métaux | |

| Fabrication de produits chimiques | |

| Autres industries d'utilisateurs finaux (emballage, pétrole et gaz (fluides de forage)) |

FAQ sur les études de marché sur les lubrifiants industriels en Inde

Quelle est la taille actuelle du marché indien des lubrifiants industriels ?

Le marché indien des lubrifiants industriels devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché indien des lubrifiants industriels ?

Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited (HPCL), Bharat Petroleum Corporation Limited (BPCL), Castrol Limited (BP), Shell plc sont les principales sociétés opérant sur le marché indien des lubrifiants industriels.

Quelles années couvre ce marché indien des lubrifiants industriels ?

Le rapport couvre la taille historique du marché des lubrifiants industriels en Inde pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des lubrifiants industriels en Inde pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des lubrifiants industriels en Inde

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des lubrifiants industriels en Inde 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des lubrifiants industriels en Inde comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.