| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 17.33 Billion |

| Taille du Marché (2029) | USD 26.42 Billion |

| CAGR (2024 - 2029) | 9.89 % |

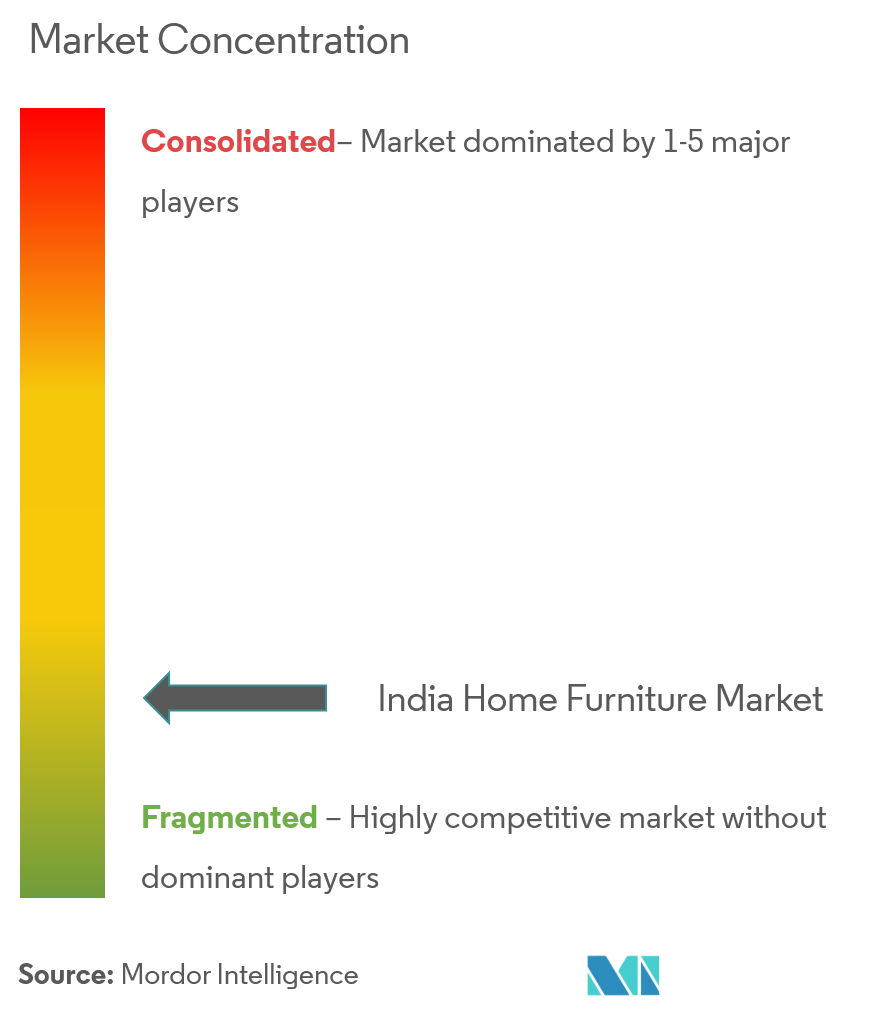

| Concentration du Marché | Moyen |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de lameublement en Inde

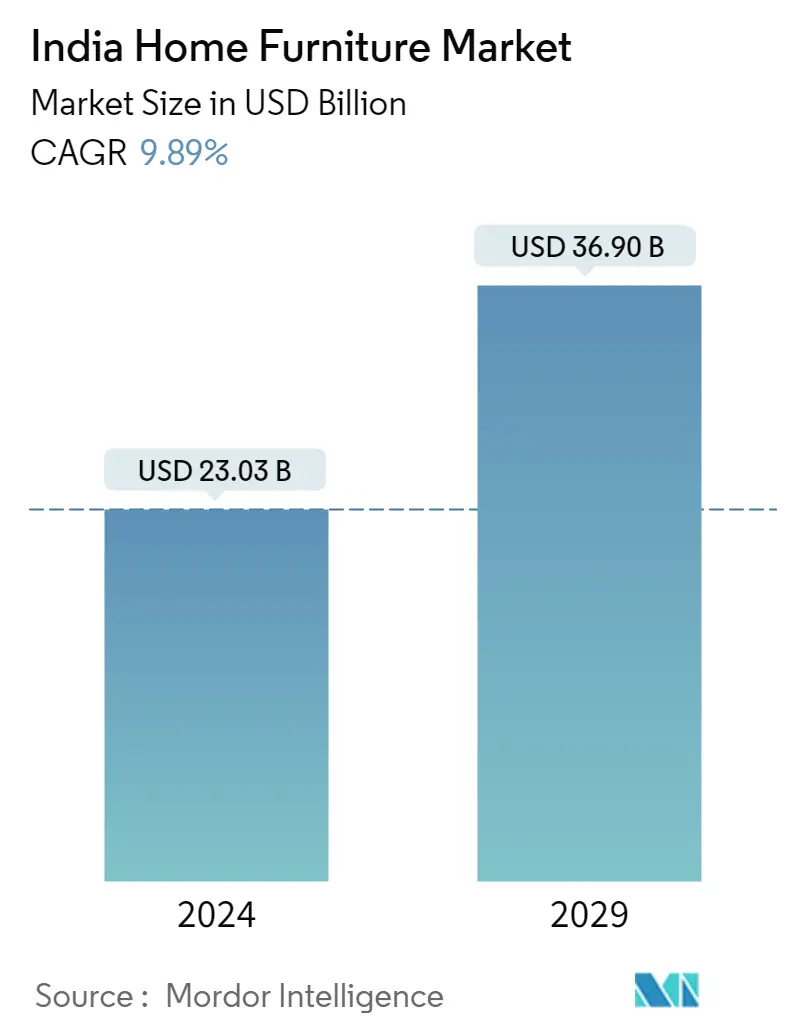

La taille du marché indien du meuble de maison est estimée à 23,03 milliards de dollars en 2024 et devrait atteindre 36,90 milliards de dollars dici 2029, avec une croissance de 9,89 % au cours de la période de prévision (2024-2029).

En raison du processus de production, de distribution et de vente canalisé et de la demande croissante de meubles de maison (en raison dune capacité de dépenses accrue des consommateurs), le marché du meuble de maison en Inde pourrait connaître une croissance intéressante au cours de la période de prévision. Laugmentation du revenu par habitant de la classe moyenne stimule le marché indien du meuble de maison. La croissance des secteurs des infrastructures, comme l'immobilier et le tourisme, est également responsable de la demande accrue de mobilier commercial en Inde. De plus, le pays est réputé pour la production de meubles sculptés et dautres meubles spécialisés en bois. Ce sont les principaux moteurs de croissance de lindustrie du meuble de maison en Inde. Les marques de meubles cherchent à renforcer leur présence grâce à des partenariats de distribution locale et à des magasins autonomes dans les grandes villes. La croissance de ce marché ne se limite pas au commerce de détail, car les acteurs en ligne se sont taillé une niche dans ce segment. Les meubles ont toujours été un élément important de la rénovation domiciliaire. Avec l'essor des achats de propriétés résidentielles et le désir croissant des propriétaires d'une maison bien aménagée et d'un intérieur élégant, la catégorie des meubles se porte plutôt bien.

Tendances du marché de lameublement en Inde

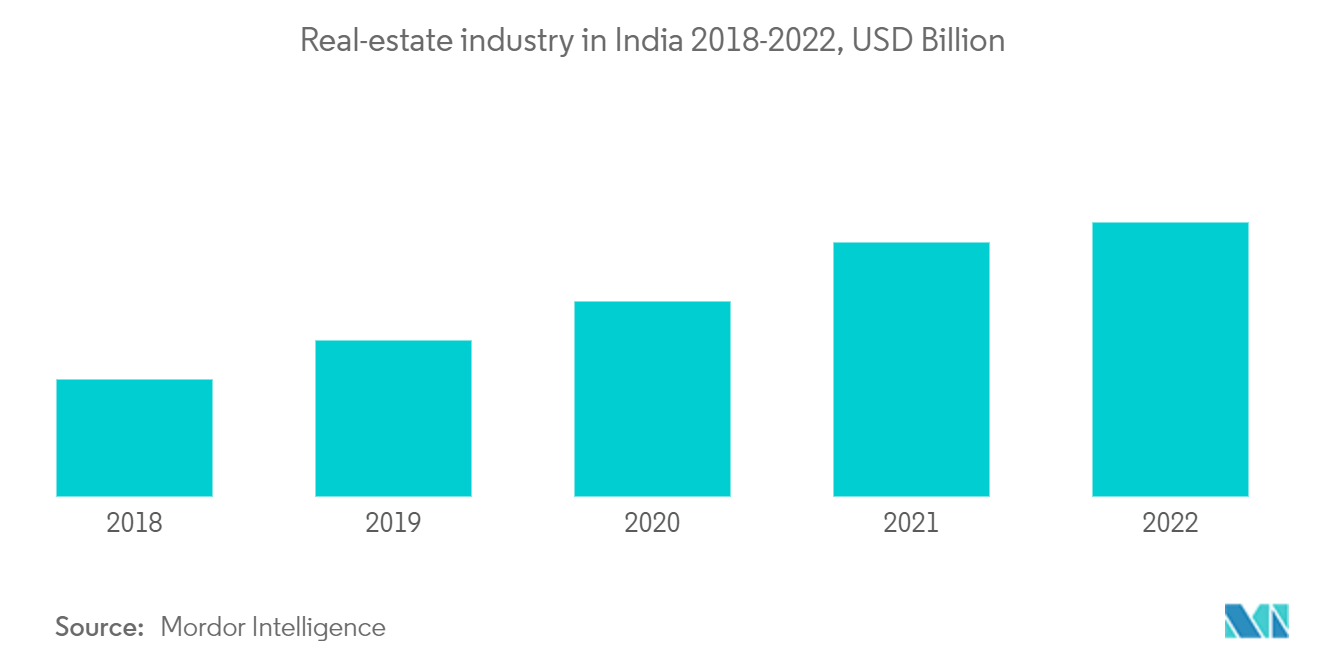

La croissance de limmobilier stimule le marché

Le marché immobilier indien, tant résidentiel que commercial, a connu une croissance en raison de l'augmentation de la population et de la demande croissante de logements abordables. Ces dernières années, les grandes villes métropolitaines, telles que Delhi, Mumbai, Calcutta et dautres, ont également montré une demande croissante de complexes résidentiels de luxe, tels que des villas, des penthouses et des appartements. Cela a accru le besoin de meubles, tels que des canapés, des ensembles de salle à manger, des lits et des chaises, qui devraient également connaître une croissance dans les années à venir. Même si le segment indien du meuble est très inorganisé, des sociétés telles que Godrej Interio, Zuari Furniture et d'autres cherchent à répondre à la demande croissante de meubles de marque dans le pays.

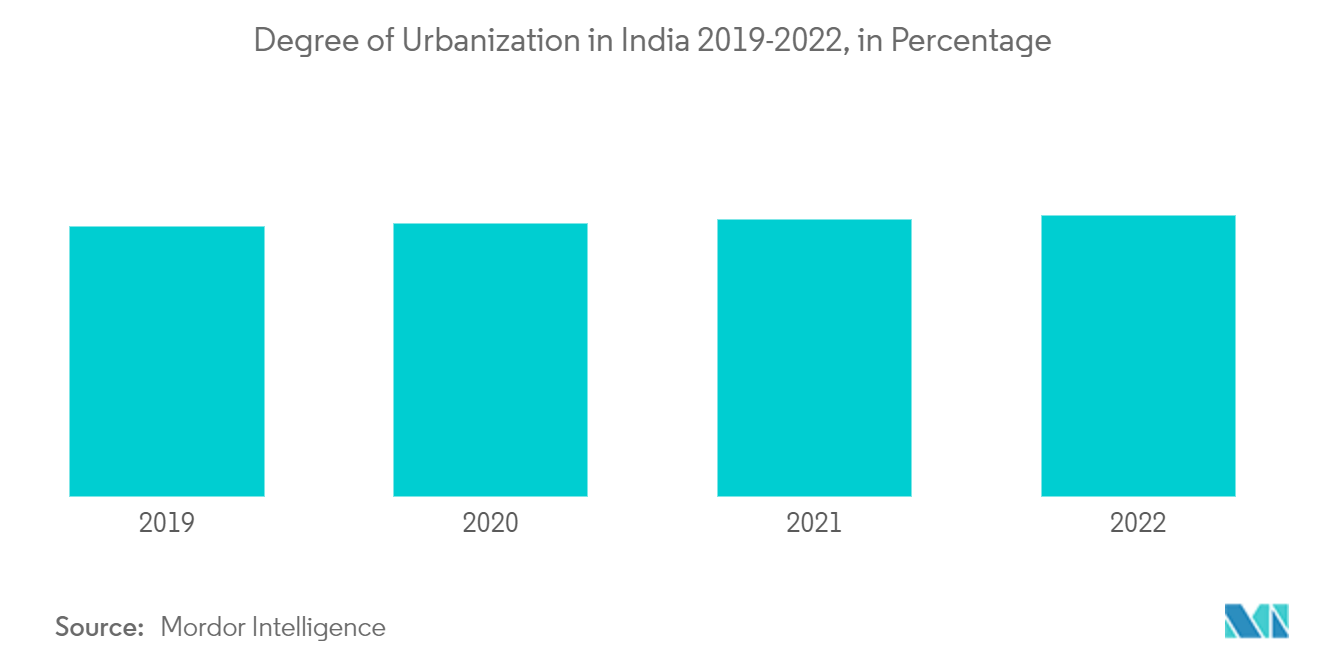

Lurbanisation croissante stimule le marché

Lurbanisation croissante et lamélioration du niveau de vie ont accru la demande de meubles multifonctions. Cette croissance de la demande aura un impact direct sur le marché indien du meuble de maison. En outre, lInde a connu une augmentation des revenus disponibles, ce qui sest traduit par une amélioration du niveau de vie. Cela entraînera probablement un besoin en matière de décoration et de mobilier. La tendance croissante au travail à domicile due au COVID-19 entraîne une augmentation de la demande de meubles pour faciliter l'aménagement du bureau à domicile. Lurbanisation croissante augmente également la demande de plates-formes en ligne pour le mobilier de maison et de bureau, augmentant indirectement la demande de mobilier de maison.

Aperçu du secteur de lameublement en Inde

Le rapport couvre les principaux acteurs internationaux opérant sur le marché indien du meuble de maison. En ce qui concerne la part de marché, certains des principaux acteurs dominent actuellement le marché. Cependant, avec les progrès technologiques et l'innovation des produits, les entreprises de taille moyenne et petite augmentent leur présence sur le marché en remportant de nouveaux contrats et en exploitant de nouveaux marchés. Les principales entreprises comprennent Godrej Interio, Zuari Furniture, Damro Furniture, Durian Furniture et Nilkamal Furniture.

Ameublement en Inde Leaders du marché

-

Godrej Interio

-

Zuari Furniture

-

Damro Furniture

-

Durian Furniture

-

Nilkamal Furniture

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de l'ameublement en Inde

- Avril 2023 Durian Furniture a annoncé le lancement de son deuxième magasin dans la ville d'Hyderabad en avril 2023. Ce magasin s'étend sur une superficie de 2 000 pieds carrés dans le centre commercial Sarath City Capital.

- Juillet 2022 Godrej a renforcé sa présence sur le terrain dans le nord de l'Inde en ajoutant 25 partenaires de distribution dans les États du nord du Pendjab, de Delhi, de l'Uttar Pradesh, du Bihar, du Rajasthan, du Madhya Pradesh et du Jharkhand.

Segmentation de lindustrie de lameublement en Inde

Les meubles de maison sont tous les articles mobiles nécessaires à l'équipement d'une résidence, y compris, sans toutefois s'y limiter, les chaises, les tables, les canapés et les matelas. Une analyse de fond complète du marché indien du meuble de maison, qui comprend une évaluation du marché parental, des tendances émergentes par segments et marchés régionaux, ainsi que des changements significatifs dans la dynamique du marché et dans son aperçu, est couverte dans le rapport. Le marché indien des meubles de maison est segmenté par type (meubles de salon et de salle à manger, meubles de chambre à coucher, meubles de cuisine, lampes et meubles d'éclairage, et meubles en plastique et autres) et par canal de distribution (centres d'habitation, magasins phares, magasins spécialisés, Boutiques en ligne et autres canaux de distribution). Le rapport propose la taille du marché et les prévisions du marché en valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par produit | Meubles de salon et de salle à manger |

| Meubles de chambre | |

| Meuble de cuisine | |

| Lampes et meubles d'éclairage | |

| et plastique et autres meubles | |

| Par canal de distribution | Centres d'accueil |

| Magasins phares | |

| Magasins spécialisés | |

| Magasins en ligne | |

| Autres canaux de distribution |

FAQ sur les études de marché sur lameublement en Inde

Quelle est la taille du marché indien du meuble de maison ?

La taille du marché indien du meuble de maison devrait atteindre 23,03 milliards USD en 2024 et croître à un TCAC de 9,89 % pour atteindre 36,90 milliards USD dici 2029.

Quelle est la taille actuelle du marché indien du meuble de maison ?

En 2024, la taille du marché indien du meuble de maison devrait atteindre 23,03 milliards de dollars.

Qui sont les principaux acteurs du marché indien des meubles de maison ?

Godrej Interio, Zuari Furniture, Damro Furniture, Durian Furniture, Nilkamal Furniture sont les principales sociétés opérant sur le marché indien du meuble de maison.

Quelles années couvre ce marché indien du meuble de maison et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché indien du meuble de maison était estimée à 20,96 milliards de dollars. Le rapport couvre la taille historique du marché du marché indien des meubles de maison pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché indien des meubles de maison pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Furniture and Furnishings Reports

Popular Home and Property Improvement Reports

Other Popular Industry Reports

Rapport sur l'industrie de l'ameublement en Inde

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lameublement en Inde 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lameublement en Inde comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.