| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

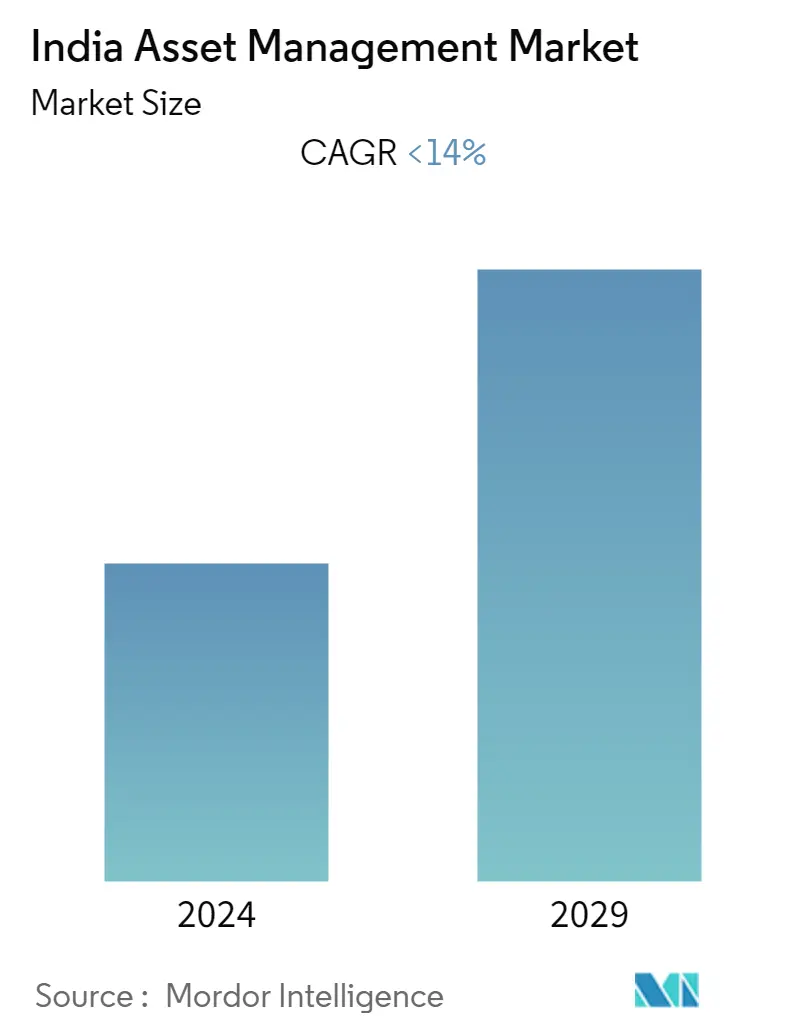

| CAGR | 14.00 % |

| Concentration du Marché | Haut |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la gestion dactifs en Inde

Le marché indien de la gestion dactifs représente environ 865 milliards USD pour lannée en cours et devrait enregistrer un TCAC de 14 % au cours de la période de prévision.

Malgré la mauvaise situation économique qui a commencé en 2020 à cause de la pandémie, le marché indien de linvestissement a tout de même réussi à clôturer la décennie sur un bilan remarquable. En raison de Covid-19, il y a eu une transformation rapide vers un monde plus axé sur la technologie, entraînant une montée en flèche des investissements dans divers secteurs, tels que les technologies de léducation, les services financiers et les sciences de la vie, par rapport aux secteurs traditionnels des investisseurs en capital-investissement (PE)/capital-risque (VC) tels que les infrastructures et limmobilier, entre autres.

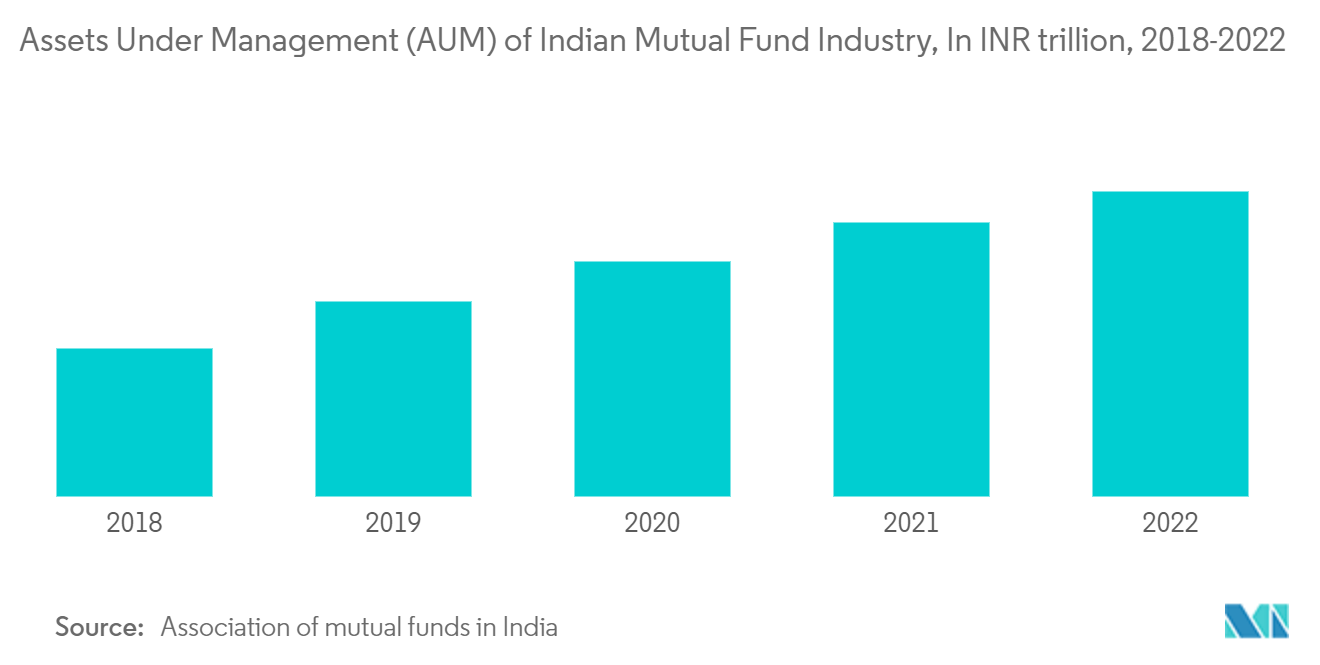

En 2022, les actifs sous gestion de lindustrie indienne des fonds communs de placement sélevaient à 37,22 billions INR (449 milliards USD). Bien que les investisseurs individuels détiennent 55 % des actifs du secteur, les investisseurs institutionnels représentent 45 %. Les entreprises représentent 95 %, et le reste est réparti entre les institutions et les banques indiennes et étrangères. Les sorties nettes sous la voie FPI sélevaient à environ 852 milliards INR (10,3 milliards USD) au 15 juin 2022, dont environ 126 milliards INR (1,52 milliard USD) de dettes.

Le gouvernement, en sa qualité dinvestisseur de référence, a mis en place une plateforme dinvestissement collaborative, à savoir le Fonds national dinvestissement et dinfrastructure, pour les investisseurs internationaux et indiens à la recherche dopportunités dinvestissement dans les infrastructures et dautres secteurs à forte croissance du pays, qui comprend un programme de fonds de fonds qui est devenu un important LP national. En outre, la Banque de développement des petites industries de lInde a investi dans divers FIA pour promouvoir et accélérer la croissance des start-ups et des micro-entreprises, ainsi que des PME en Inde.

La SEBI renforce sa surveillance des FIA compte tenu du rythme de croissance enregistré par lindustrie, afin de sassurer que les FIA sont correctement gérés et exploités et quil ny a pas de vente abusive. Il existe également une exigence annuelle daudit PPM, et tous les dépôts auprès de la SEBI pour demander lapprobation des FIA doivent désormais être effectués par lintermédiaire dun banquier daffaires.

Tendances du marché de la gestion dactifs en Inde

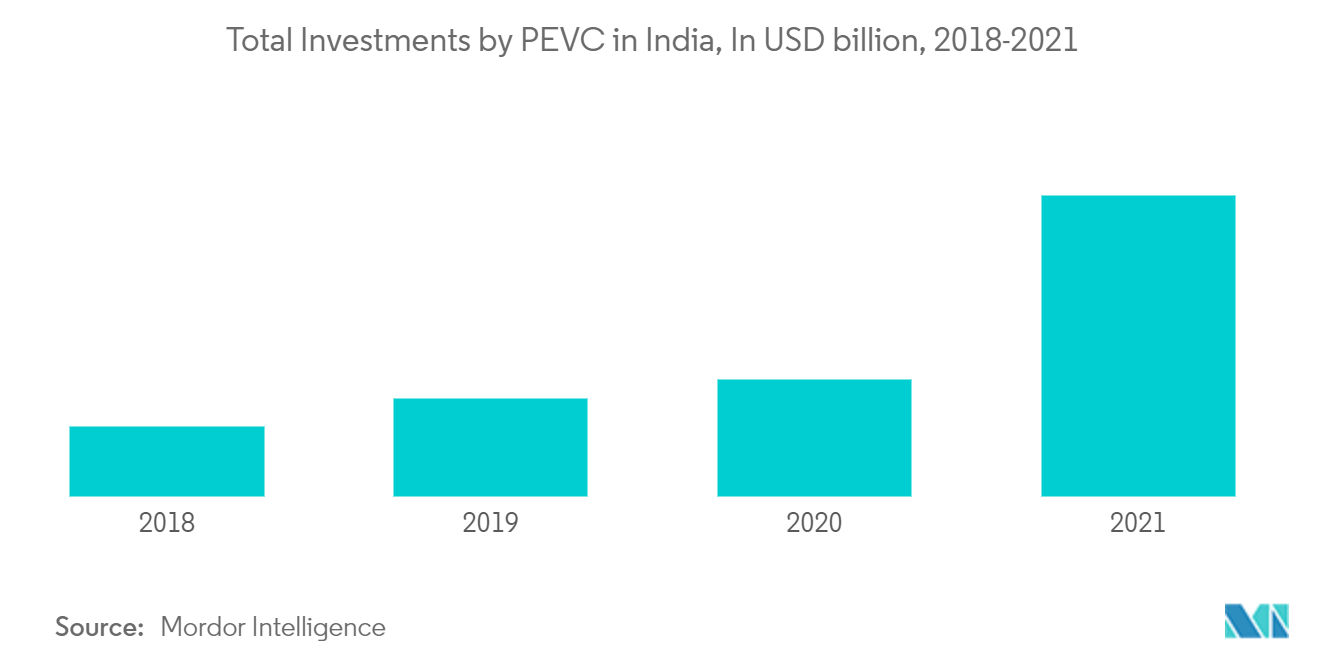

Laugmentation des activités dinvestissement en capital-investissement et en capital-risque stimule le marché

Lactivité totale dinvestissement en capital-investissement et capital-risque en 2021 sest élevée à 77,1 milliards USD, soit une augmentation de 62 % par rapport à 2020. La classe dactifs PE (hors infrastructures et immobilier) a affiché une croissance de 79 %. Bien que trois secteurs - la technologie (16,3 milliards de dollars), le commerce électronique (15,9 milliards de dollars) et les services financiers (11,7 milliards de dollars) représentent 57 % du total des investissements en capital-investissement et en capital-risque, de nombreux secteurs, tels que les médias et le divertissement, léducation, les produits pharmaceutiques et les soins de santé, ont connu une croissance significative. Pour la première fois, 14 secteurs ont enregistré des investissements en capital-investissement et en capital-risque supérieurs à 1 milliard de dollars.

Le nombre de fonds de capital-investissement actifs a continué de croître en 2020, les commandités mondiaux et nationaux constituant la majeure partie à 60 %, suivis des commanditaires (cest-à-dire des investisseurs institutionnels et des sociétés affiliées au gouvernement) et des entreprises. Alors que de plus en plus de fonds se concentrent sur lInde, plus de 70 % des investisseurs saccordent à dire que les sociétés mondiales de capital-investissement et les LP/fonds souverains investissant directement constituent la plus grande menace concurrentielle. La confiance croissante des investisseurs dans le marché indien est visible en raison de la pénétration croissante des principaux GP et LP dans la valeur des transactions en Inde.

Le fort potentiel de croissance de lindustrie des fonds communs de placement en Inde stimule le marché

En 2022, on estimait quil y aurait environ 1,88 crore (18,8 millions) dinvestisseurs en fonds communs de placement enregistrés en Inde contre 1,86 crore (18,6 millions) de ménages avec un revenu annuel de plus de 10 lakh INR (12 089 USD) par an. Le nombre de fonds communs de placement offerts, comparativement aux années précédentes, a également augmenté de façon exponentielle.

Malgré la concurrence entre les fonds communs de placement, qui sest multipliée au fil des ans, leur performance a toujours été bonne et les investisseurs en ont énormément bénéficié. Lindustrie a connu une croissance rapide au cours des dernières années, avec un taux de croissance de près de 40 % par an. La principale raison de cette croissance est la demande accrue des investisseurs pour les produits financiers. Cela a entraîné une augmentation du nombre de personnes investissant leur argent dans des fonds communs de placement, qui ont pu répondre à cette demande.

Aperçu du secteur de la gestion dactifs en Inde

Le rapport couvre les principaux acteurs opérant sur le marché indien de la gestion dactifs. Le marché étudié présente des opportunités de croissance au cours de la période de prévision, ce qui devrait stimuler davantage la concurrence sur le marché. Le marché indien de la gestion dactifs est consolidé car les principaux acteurs détiennent la majeure partie du marché, notamment ICICI, HDFC et Aditya Birla, entre autres.

Leaders du marché de la gestion dactifs en Inde

-

HDFC AMC

-

ICICI Pru AMC

-

Aditya Birla Sunlife

-

SBI Fund Management

-

Reliance Nippon

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la gestion dactifs en Inde

- Le 24 décembre 2021, HSBC Asset Management India a signé un accord pour acheter L&T Investment Management (LTIM) à L&T Finance pour 425 millions de dollars. LTIM est une filiale en propriété exclusive de L&T Finance et le gestionnaire dinvestissement du fonds commun de placement L&T. Laccord fait partie de la stratégie du prêteur britannique visant à renforcer sa présence dans la gestion de patrimoine et dactifs en Asie.

- Le 28 janvier 2021, Sundaram Asset Management Company (AMC) a annoncé lacquisition de Principal Asset Management, lactivité indienne de la major mondiale des services financiers, Principal Financial Group, pour 33,8 milliards INR (409 millions USD).

Segmentation du secteur de la gestion dactifs en Inde

La gestion dactifs est une approche systématique de la gouvernance et de la réalisation de la valeur à partir des éléments dont un groupe ou une entité est responsable tout au long de son cycle de vie. Elle peut sappliquer à la fois aux actifs corporels (objets physiques tels que les bâtiments ou les équipements) et aux actifs incorporels (tels que le capital humain, la propriété intellectuelle, le goodwill ou les actifs financiers). Le marché indien de la gestion dactifs est segmenté par type de client (détail, fonds de pension, compagnies dassurance, banques et autres) et par classe dactifs (actions, titres à revenu fixe, gestion de trésorerie/argent, investissement alternatif et autres). Le rapport propose la taille du marché et des prévisions en valeur (milliards USD) pour tous les segments ci-dessus.

| Par type de client | Vente au détail |

| Fonds de pension | |

| Les compagnies d'assurance | |

| Banques | |

| Autres établissements | |

| Par classe d'actifs | Équité |

| Revenu fixe | |

| Marché monétaire/au comptant | |

| Investissements alternatifs | |

| Autres classes d'actifs |

FAQ sur les études de marché sur la gestion dactifs en Inde

Quelle est la taille actuelle du marché indien de la gestion dactifs ?

Le marché indien de la gestion dactifs devrait enregistrer un TCAC inférieur à 14 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché indien de la gestion dactifs ?

HDFC AMC, ICICI Pru AMC, Aditya Birla Sunlife, SBI Fund Management, Reliance Nippon sont les principales sociétés opérant sur le marché indien de la gestion dactifs.

Quelles sont les années couvertes par ce marché indien de la gestion dactifs ?

Le rapport couvre la taille historique du marché indien de la gestion dactifs pour les années suivantes 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché indien de la gestion dactifs pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Asset Management Reports

Popular Financial Services and Investment Intelligence Reports

Other Popular Industry Reports

Rapport sur lindustrie de la gestion dactifs en Inde

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gestion dactifs en Inde en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la gestion dactifs en Inde comprend des prévisions de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

/india-asset-management-market---growth,-trends,-and-forecast-(2020---2025)_Picture2.webp)