Taille du marché indien des protéines animales

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 515.9 Million |

|

|

Taille du Marché (2029) | USD 721.5 Million |

|

|

Plus grande part par utilisateur final | Aliments et boissons |

|

|

CAGR (2024 - 2029) | 6.51 % |

|

|

Croissance la plus rapide par utilisateur final | Soins personnels et cosmétiques |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des protéines animales en Inde

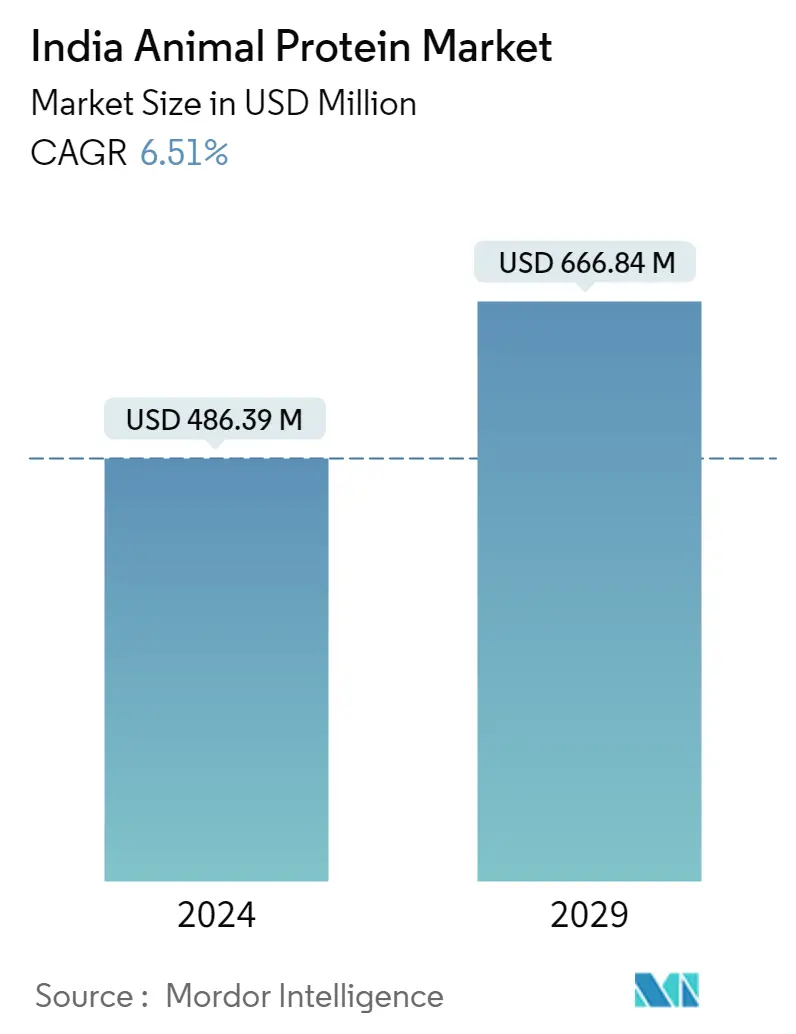

La taille du marché indien des protéines animales est estimée à 486,39 millions de dollars en 2024 et devrait atteindre 666,84 millions de dollars dici 2029, avec une croissance de 6,51 % au cours de la période de prévision (2024-2029).

Linclination des consommateurs envers les repas à base de protéines domine le secteur FB à travers le pays

- Par utilisateur final, le secteur FB est resté le plus important et il devrait enregistrer un TCAC de 6,33 %, en volume, au cours de la période de prévision. La demande était principalement tirée par l'industrie des snacks en raison du nombre croissant de professionnels en activité et de leur inclination croissante vers des options de repas sains à emporter. Environ 70 % des Indiens sont prêts à se concentrer sur lamélioration de leur santé globale et de leur immunité et sur la réduction du stress et de lanxiété en donnant la priorité aux changements alimentaires.

- La pandémie de COVID-19 a mis en évidence la vulnérabilité du secteur régional de la restauration, ce qui a poussé davantage les consommateurs vers le secteur de la vente au détail. Cette tendance a largement profité au sous-segment des aliments PAM/RTC, qui a connu une croissance à deux chiffres de 19,60% en volume en 2020 par rapport à l'année précédente. La pandémie a encore renforcé la demande de produits alimentaires prêts à cuisiner, tels que les plats surgelés et les pizzas, directement positionnés pour compenser les repas au restaurant. La demande en protéines devrait se maintenir en raison de la consommation croissante daliments prêts à consommer dans le pays. Ainsi, le sous-segment des aliments PAM/RTC devrait enregistrer un TCAC de 6,71 % au cours de la période de prévision.

- Le segment des soins personnels et des cosmétiques devrait connaître la croissance la plus rapide et enregistrer un TCAC de 9,59 % au cours de la période de prévision. Le besoin de composants entièrement naturels dans le secteur cosmétique indien stimule les applications des protéines animales. Les fonctions croissantes des protéines de lactosérum, telles que le lissage de la peau et le conditionnement des cheveux, stimulent également la demande sur le marché. Avec la demande croissante dingrédients bioactifs de la part des consommateurs indiens, les fabricants tentent dinclure ces ingrédients dans le secteur.

Tendances du marché indien des protéines animales

- Les préoccupations croissantes concernant la nutrition infantile stimulent le marché

- La pénétration croissante du secteur de la boulangerie organisée aura probablement un impact sur le marché

- Les boissons non alcoolisées devraient soutenir la croissance du marché

- Tendances en matière denrichissement et demballage innovant pour influencer le marché des céréales pour petit-déjeuner

- La cuisine maison propulse le marché

- La croissance de la consommation par habitant et des infrastructures de vente au détail stimule la croissance du marché

- Les alternatives laitières connaîtront un taux de croissance significatif

- Laugmentation de la population gériatrique propulse le segment

- Préférence croissante pour un régime riche en protéines pour influencer la croissance du segment

- Forte emprise du RTE/RTC dans lagroalimentaire

- Loption de collations plus saines stimule le marché

- La prise de conscience croissante augmente la base de consommateurs sur le marché

- Aliments composés répondant à la demande en alimentation animale

- La premiumisation et les ingrédients naturels prennent l'avantage sur le marché du segment

Aperçu du marché indien des protéines animales

Le marché indien des protéines animales est fragmenté, les cinq plus grandes entreprises occupant 6,29 %. Les principaux acteurs de ce marché sont Fonterra Co-operative Group Limited, Glanbia PLC, Hilmar Cheese Company Inc., Kerry Group PLC et Nakoda Dairy Private Limited (triés par ordre alphabétique).

Leaders du marché indien des protéines animales

Fonterra Co-operative Group Limited

Glanbia PLC

Hilmar Cheese Company Inc.

Kerry Group PLC

Nakoda Dairy Private Limited

Other important companies include EnNutrica, Jellice Pioneer Private Limited, Nitta Gelatin Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché indien des protéines animales

- Janvier 2021 Nitta Gelatin India a introduit une gélatine fine de norme internationale dans le secteur de l'hôtellerie/restauration/restauration (HoReCa). La gélatine de qualité supérieure est produite à l'aide de la technologie japonaise conformément aux bonnes pratiques de fabrication (BPF) et au système d'analyse des risques et de maîtrise des points critiques (HACCP), conformément aux normes d'hygiène de la réglementation européenne (CE). Cette gélatine est dérivée de sources naturelles qui contiennent tous les acides aminés essentiels à l'exception du tryptophane.

- Avril 2020 Fonterra lance SureProteinTM Optibar 892, un isolat de protéine de lactosérum plus cohésif qui aide à affiner la texture et la composition tout en formulant des barres riches en protéines et faibles en sucre. Avec ce lancement, l'entreprise vise à couvrir la tendance ambitieuse de 1 g de protéines pour 1 g de composition de type sucre sans rendre les barres moelleuses.

- Juillet 2019 Nitta Gelatin India Limited obtient la certification OHSAS pour ses divisions Gélatine et Ossein, capturant ainsi une base de consommateurs élargie dans le pays et sur les marchés internationaux grâce aux exportations.

Rapport sur le marché indien des protéines animales – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

-

3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

-

3.2 Tendances de consommation de protéines

- 3.2.1 Animal

-

3.3 Tendances de production

- 3.3.1 Animal

-

3.4 Cadre réglementaire

- 3.4.1 Inde

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

4.1 Type de protéine

- 4.1.1 Caséine et caséinates

- 4.1.2 Collagène

- 4.1.3 Protéine d'oeuf

- 4.1.4 Gélatine

- 4.1.5 Protéine d'insecte

- 4.1.6 Protéine de lait

- 4.1.7 Protéine de lactosérum

- 4.1.8 Autres protéines animales

-

4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Confiserie

- 4.2.2.1.6 Produits laitiers et substituts laitiers

- 4.2.2.1.7 Produits Alimentaires PAM/RTC

- 4.2.2.1.8 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.3 Nutrition sportive/de performance

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

-

5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 EnNutrica

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Glanbia PLC

- 5.4.4 Hilmar Cheese Company Inc.

- 5.4.5 Jellice Pioneer Private Limited

- 5.4.6 Kerry Group PLC

- 5.4.7 Nakoda Dairy Private Limited

- 5.4.8 Nitta Gelatin Inc.

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

-

7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- VOLUME DU MARCHÉ DES ALIMENTS POUR BÉBÉS ET DES PRÉPARATIONS POUR NOURRISSONS, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 2:

- VOLUME DU MARCHÉ DE LA BOULANGERIE, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 3:

- VOLUME DU MARCHÉ DES BOISSONS, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 4:

- VOLUME DU MARCHÉ DES CÉRÉALES POUR PETIT DÉJEUNER, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 5:

- VOLUME DU MARCHÉ DES CONDIMENTS/SAUCES, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 6:

- VOLUME DU MARCHÉ DE LA CONFISERIE, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 7:

- VOLUME DU MARCHÉ DES PRODUITS LAITIERS ET ALTERNATIFS, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 8:

- VOLUME DU MARCHÉ DE LA NUTRITION DES PERSONNES ÂGÉES ET DE LA NUTRITION MÉDICALE, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 9:

- VOLUME DU MARCHÉ DE LA VIANDE / VOLAILLE / FRUITS DE MER ET PRODUITS ALTERNATIFS À LA VIANDE, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 10:

- VOLUME DU MARCHÉ DES PRODUITS ALIMENTAIRES PAM/RTC, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 11:

- VOLUME DU MARCHÉ DES SNACKS, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 12:

- VOLUME DU MARCHÉ DE LA NUTRITION SPORT/PERFORMANCE, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 13:

- VOLUME DU MARCHÉ DES ALIMENTS POUR ANIMAUX, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 14:

- VOLUME DU MARCHÉ DES SOINS PERSONNELS ET DES COSMÉTIQUES, TONNE MÉTRIQUE, INDE, 2017 - 2029

- Figure 15:

- CONSOMMATION PAR HABITANT DE PROTÉINES ANIMALES, GRAM, INDE, 2017 - 2029

- Figure 16:

- PRODUCTION DE MATIÈRES PREMIÈRES DE PROTÉINES ANIMALES, TONNES MÉTRIQUES, INDE, 2017 - 2021

- Figure 17:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, TONNES, INDE, 2017-2029

- Figure 18:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, USD, INDE, 2017-2029

- Figure 19:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 20:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, USD, INDE, 2017-2029

- Figure 21:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, %, INDE, 2017 VS 2023 VS 2029

- Figure 22:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, %, INDE, 2017 VS 2023 VS 2029

- Figure 23:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 24:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, USD, INDE, 2017-2029

- Figure 25:

- PART EN VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL, % CASÉINE ET CASÉINATES, INDE, 2022 VS 2029

- Figure 26:

- VOLUME DU MARCHÉ DU COLLAGÈNE, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 27:

- VALEUR DU MARCHÉ DU COLLAGÈNE, USD, INDE, 2017-2029

- Figure 28:

- PART DE VALEUR DU MARCHÉ DU COLLAGÈNE PAR UTILISATEUR FINAL, % DU COLLAGÈNE, INDE, 2022 VS 2029

- Figure 29:

- VOLUME DU MARCHÉ DES PROTÉINES DŒUFS, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 30:

- VALEUR DU MARCHÉ DES PROTÉINES DŒUFS, USD, INDE, 2017-2029

- Figure 31:

- PART DE VALEUR DU MARCHÉ DES PROTÉINES DŒUF PAR UTILISATEUR FINAL, % DE PROTÉINES DŒUF, INDE, 2022 VS 2029

- Figure 32:

- VOLUME DU MARCHÉ DE LA GÉLATINE, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 33:

- VALEUR DU MARCHÉ DE LA GÉLATINE, USD, INDE, 2017-2029

- Figure 34:

- PART DE VALEUR DU MARCHÉ DE LA GÉLATINE PAR UTILISATEUR FINAL, % DE LA GÉLATINE, INDE, 2022 VS 2029

- Figure 35:

- VOLUME DU MARCHÉ DES PROTÉINES DINSECTES, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 36:

- VALEUR DU MARCHÉ DES PROTÉINES DINSECTES, USD, INDE, 2017-2029

- Figure 37:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES D'INSECTES PAR UTILISATEUR FINAL, % DES PROTÉINES D'INSECTES, INDE, 2022 VS 2029

- Figure 38:

- VOLUME DU MARCHÉ DES PROTÉINES DE LAIT, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 39:

- VALEUR DU MARCHÉ DES PROTÉINES DE LAIT, USD, INDE, 2017-2029

- Figure 40:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES DE LAIT PAR UTILISATEUR FINAL, % DE PROTÉINES DE LAIT, INDE, 2022 VS 2029

- Figure 41:

- VOLUME DU MARCHÉ DES PROTÉINES DE LACTOSÉRUM, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 42:

- VALEUR DU MARCHÉ DES PROTÉINES DE LACTOSÉRUM, USD, INDE, 2017-2029

- Figure 43:

- PART DE VALEUR DU MARCHÉ DES PROTÉINES DE LACTOSÉRUM PAR UTILISATEUR FINAL, % DES PROTÉINES DE LACTOSÉRUM, INDE, 2022 VS 2029

- Figure 44:

- VOLUME DU MARCHÉ DES AUTRES PROTÉINES ANIMALES, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 45:

- VALEUR DU MARCHÉ DES AUTRES PROTÉINES ANIMALES, USD, INDE, 2017-2029

- Figure 46:

- PART EN VALEUR DU MARCHÉ DES AUTRES PROTÉINES ANIMALES PAR UTILISATEUR FINAL, % AUTRES PROTÉINES ANIMALES, INDE, 2022 VS 2029

- Figure 47:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES PAR UTILISATEUR FINAL, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 48:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR UTILISATEUR FINAL, USD, INDE, 2017-2029

- Figure 49:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR UTILISATEUR FINAL, %, INDE, 2017 VS 2023 VS 2029

- Figure 50:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES ANIMALES PAR UTILISATEUR FINAL, %, INDE, 2017 VS 2023 VS 2029

- Figure 51:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, ALIMENTATION ANIMALE, INDE, 2017-2029

- Figure 52:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, ALIMENTATION ANIMALE, INDE, 2017-2029

- Figure 53:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % ALIMENTATION ANIMALE, INDE, 2022 VS 2029

- Figure 54:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, UTILISATEUR FINAL DES ALIMENTS ET BOISSONS, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 55:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, UTILISATEUR FINAL DES ALIMENTS ET DES BOISSONS, USD, INDE, 2017-2029

- Figure 56:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR UTILISATEUR FINAL DES ALIMENTS ET DES BOISSONS, %, INDE, 2017 VS 2023 VS 2029

- Figure 57:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES ANIMALES PAR UTILISATEUR FINAL DES ALIMENTS ET DES BOISSONS, %, INDE, 2017 VS 2023 VS 2029

- Figure 58:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, BOULANGERIE, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 59:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, BOULANGERIE, USD, INDE, 2017-2029

- Figure 60:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % BOULANGERIE, INDE, 2022 VS 2029

- Figure 61:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, BOISSONS, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 62:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, BOISSONS, USD, INDE, 2017-2029

- Figure 63:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % DE BOISSONS, INDE, 2022 VS 2029

- Figure 64:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, CÉRÉALES POUR PETIT DÉJEUNER, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 65:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, CÉRÉALES POUR PETIT DÉJEUNER, USD, INDE, 2017-2029

- Figure 66:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % DE CÉRÉALES POUR LE PETIT DÉJEUNER, INDE, 2022 VS 2029

- Figure 67:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, CONDIMENTS/SAUCES, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 68:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, CONDIMENTS/SAUCES, USD, INDE, 2017-2029

- Figure 69:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % CONDIMENTS/SAUCES, INDE, 2022 VS 2029

- Figure 70:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, CONFISERIE, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 71:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, CONFISERIE, USD, INDE, 2017-2029

- Figure 72:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % DE CONFISERIE, INDE, 2022 VS 2029

- Figure 73:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, PRODUITS LAITIERS ET ALTERNATIFS LAITIERS, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 74:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, PRODUITS LAITIERS ET ALTERNATIFS LAITIERS, USD, INDE, 2017-2029

- Figure 75:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % DE PRODUITS LAITIERS ET ALTERNATIFS LAITIERS, INDE, 2022 VS 2029

- Figure 76:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, PRODUITS ALIMENTAIRES PAM/RTC, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 77:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, PRODUITS ALIMENTAIRES RTE/RTC, USD, INDE, 2017-2029

- Figure 78:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % DE PRODUITS ALIMENTAIRES RTE/RTC, INDE, 2022 VS 2029

- Figure 79:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, SNACKS, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 80:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, SNACKS, USD, INDE, 2017-2029

- Figure 81:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % SNACKS, INDE, 2022 VS 2029

- Figure 82:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, SOINS PERSONNELS ET COSMÉTIQUES, INDE, 2017-2029

- Figure 83:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, SOINS PERSONNELS ET COSMÉTIQUES, INDE, 2017-2029

- Figure 84:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % SOINS PERSONNELS ET COSMÉTIQUES, INDE, 2022 VS 2029

- Figure 85:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, UTILISATEUR FINAL DES SUPPLÉMENTS, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 86:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, SUPPLÉMENTS UTILISATEUR FINAL, USD, INDE, 2017-2029

- Figure 87:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR UTILISATEUR FINAL DES SUPPLÉMENTS, %, INDE, 2017 VS 2023 VS 2029

- Figure 88:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES ANIMALES PAR UTILISATEUR FINAL DES SUPPLÉMENTS, %, INDE, 2017 VS 2023 VS 2029

- Figure 89:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, DES ALIMENTS POUR BÉBÉS ET DES PRÉPARATIONS POUR NOURRISSONS, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 90:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, DES ALIMENTS POUR BÉBÉS ET DES PRÉPARATIONS POUR NOURRISSONS, USD, INDE, 2017-2029

- Figure 91:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % ALIMENTATION POUR BÉBÉS ET PRÉPARATIONS POUR NOURRISSONS, INDE, 2022 VS 2029

- Figure 92:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, NUTRITION DES PERSONNES ÂGÉES ET NUTRITION MÉDICALE, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 93:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, NUTRITION DES PERSONNES ÂGÉES ET NUTRITION MÉDICALE, USD, INDE, 2017 - 2029

- Figure 94:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % DE NUTRITION DES PERSONNES ÂGÉES ET DE NUTRITION MÉDICALE, INDE, 2022 VS 2029

- Figure 95:

- VOLUME DU MARCHÉ DES PROTÉINES ANIMALES, NUTRITION SPORT/PERFORMANCE, TONNES MÉTRIQUES, INDE, 2017 - 2029

- Figure 96:

- VALEUR DU MARCHÉ DES PROTÉINES ANIMALES, NUTRITION SPORT/PERFORMANCE, USD, INDE, 2017-2029

- Figure 97:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES ANIMALES PAR TYPE DE PROTÉINE, % DE NUTRITION SPORT/PERFORMANCE, INDE, 2022 VS 2029

- Figure 98:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE MOUVEMENTS STRATÉGIQUES, NOMBRE, MARCHÉ INDE DES PROTÉINES ANIMALES, 2017 - 2022

- Figure 99:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, INDE, 2017 - 2022

- Figure 100:

- PART DE VALEUR DES ACTEURS MAJEURS, %, MARCHÉ INDE DES PROTÉINES ANIMALES, 2021

Segmentation de lindustrie des protéines animales en Inde

La caséine et les caséinates, le collagène, les protéines d'œuf, la gélatine, les protéines d'insectes, les protéines de lait et les protéines de lactosérum sont couverts en segments par type de protéine. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final.

- Par utilisateur final, le secteur FB est resté le plus important et il devrait enregistrer un TCAC de 6,33 %, en volume, au cours de la période de prévision. La demande était principalement tirée par l'industrie des snacks en raison du nombre croissant de professionnels en activité et de leur inclination croissante vers des options de repas sains à emporter. Environ 70 % des Indiens sont prêts à se concentrer sur lamélioration de leur santé globale et de leur immunité et sur la réduction du stress et de lanxiété en donnant la priorité aux changements alimentaires.

- La pandémie de COVID-19 a mis en évidence la vulnérabilité du secteur régional de la restauration, ce qui a poussé davantage les consommateurs vers le secteur de la vente au détail. Cette tendance a largement profité au sous-segment des aliments PAM/RTC, qui a connu une croissance à deux chiffres de 19,60% en volume en 2020 par rapport à l'année précédente. La pandémie a encore renforcé la demande de produits alimentaires prêts à cuisiner, tels que les plats surgelés et les pizzas, directement positionnés pour compenser les repas au restaurant. La demande en protéines devrait se maintenir en raison de la consommation croissante daliments prêts à consommer dans le pays. Ainsi, le sous-segment des aliments PAM/RTC devrait enregistrer un TCAC de 6,71 % au cours de la période de prévision.

- Le segment des soins personnels et des cosmétiques devrait connaître la croissance la plus rapide et enregistrer un TCAC de 9,59 % au cours de la période de prévision. Le besoin de composants entièrement naturels dans le secteur cosmétique indien stimule les applications des protéines animales. Les fonctions croissantes des protéines de lactosérum, telles que le lissage de la peau et le conditionnement des cheveux, stimulent également la demande sur le marché. Avec la demande croissante dingrédients bioactifs de la part des consommateurs indiens, les fabricants tentent dinclure ces ingrédients dans le secteur.

| Type de protéine | Caséine et caséinates | |||

| Collagène | ||||

| Protéine d'oeuf | ||||

| Gélatine | ||||

| Protéine d'insecte | ||||

| Protéine de lait | ||||

| Protéine de lactosérum | ||||

| Autres protéines animales | ||||

| Utilisateur final | L'alimentation animale | |||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | ||

| Breuvages | ||||

| Céréales du petit-déjeuner | ||||

| Condiments/Sauces | ||||

| Confiserie | ||||

| Produits laitiers et substituts laitiers | ||||

| Produits Alimentaires PAM/RTC | ||||

| Collations | ||||

| Soins personnels et cosmétiques | ||||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | ||

| Nutrition des personnes âgées et nutrition médicale | ||||

| Nutrition sportive/de performance | ||||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour l'utiliser comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.