Taille et part du marché des tracteurs agricoles en Inde

Analyse du marché des tracteurs agricoles en Inde par Mordor Intelligence

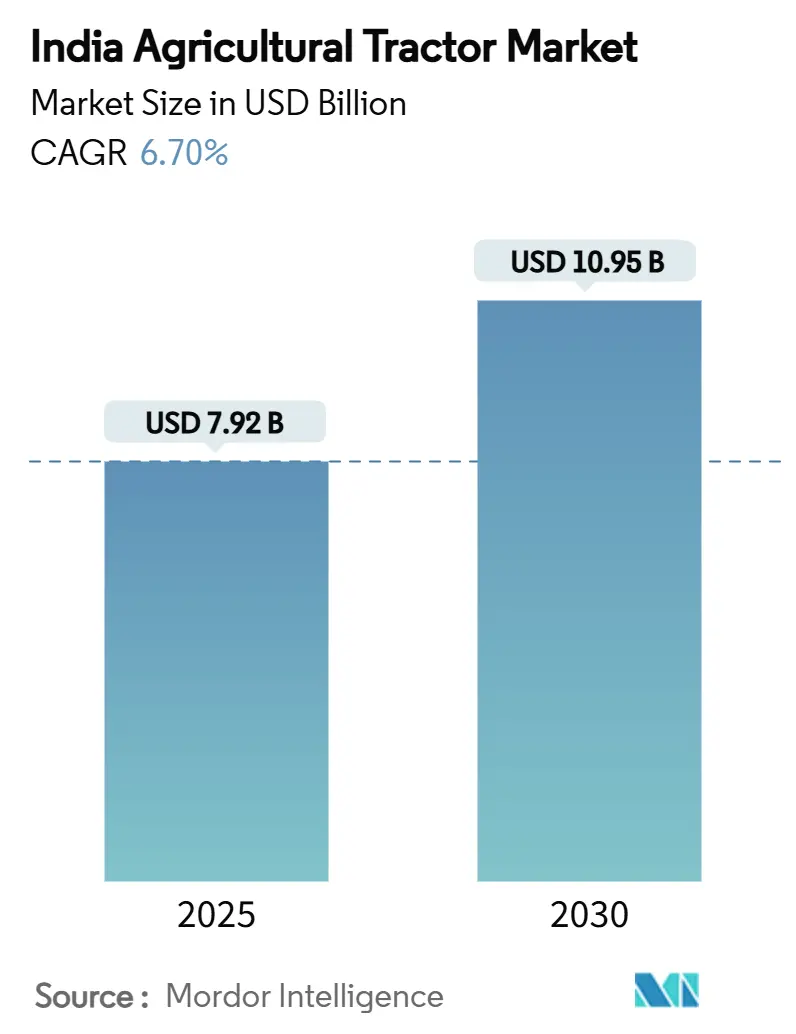

La taille du marché des tracteurs agricoles en Inde s'élève à 7,92 milliards USD en 2025 et devrait atteindre 10,95 milliards USD d'ici 2030, progressant à un CAGR de 6,70 %. La croissance est liée aux programmes de transfert direct des prestations, aux échéances de conformité aux émissions et aux fonds de mécanisation soutenus par l'État qui façonnent les cycles d'approvisionnement. L'expansion de la couverture des pompes solaires, la numérisation rapide des plateformes d'équipements d'occasion et l'adoption de l'agriculture de précision élargissent la base de clientèle, tandis qu'un environnement de crédit qui se resserre progressivement tempère l'élan. La demande régionale est fortement concentrée dans les plaines du nord, et les États de l'ouest ont récemment enregistré l'expansion la plus rapide alors que les portefeuilles de cultures diversifiées justifient les équipements haut de gamme.

Points clés du rapport

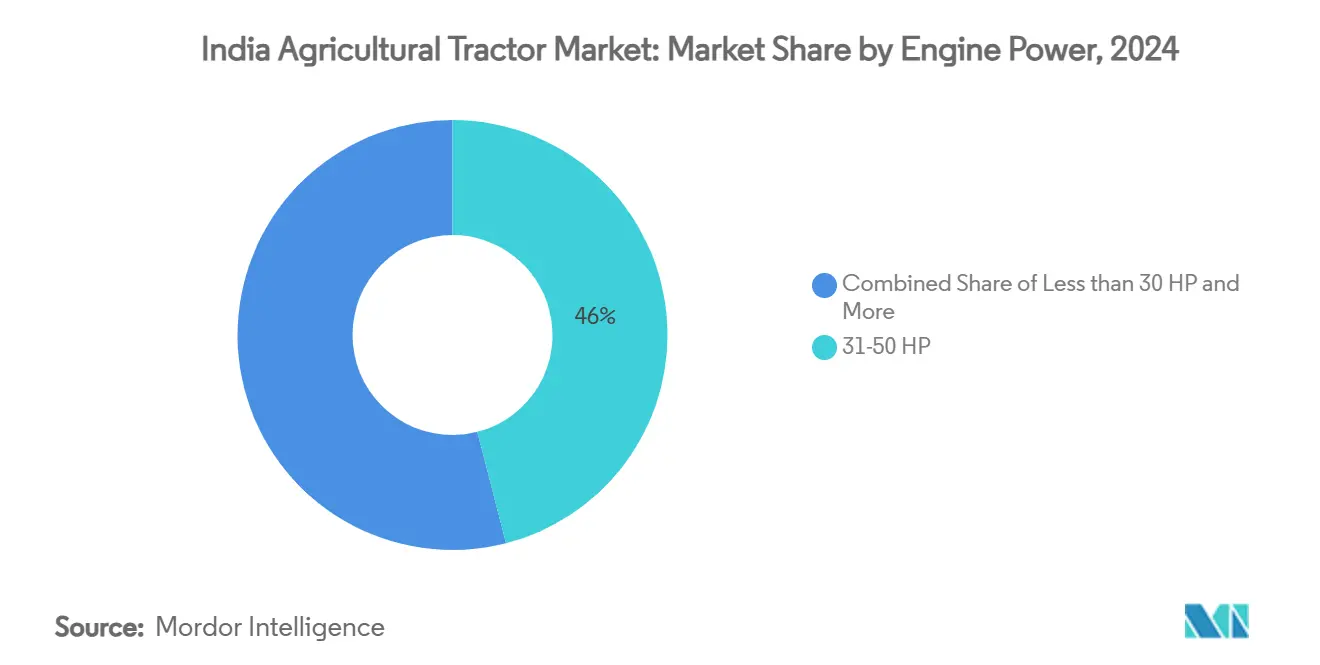

- Par puissance moteur, la catégorie 31-50 CV était en tête avec 46 % de part de marché en 2024, et le segment 51-80 CV devrait afficher un CAGR de 9,3 % jusqu'en 2030.

- Par type de transmission, les unités à transmission à deux roues détenaient 87 % de la taille du marché en 2024, et les unités à transmission à quatre roues sont sur la voie d'un CAGR de 11,1 % jusqu'en 2030.

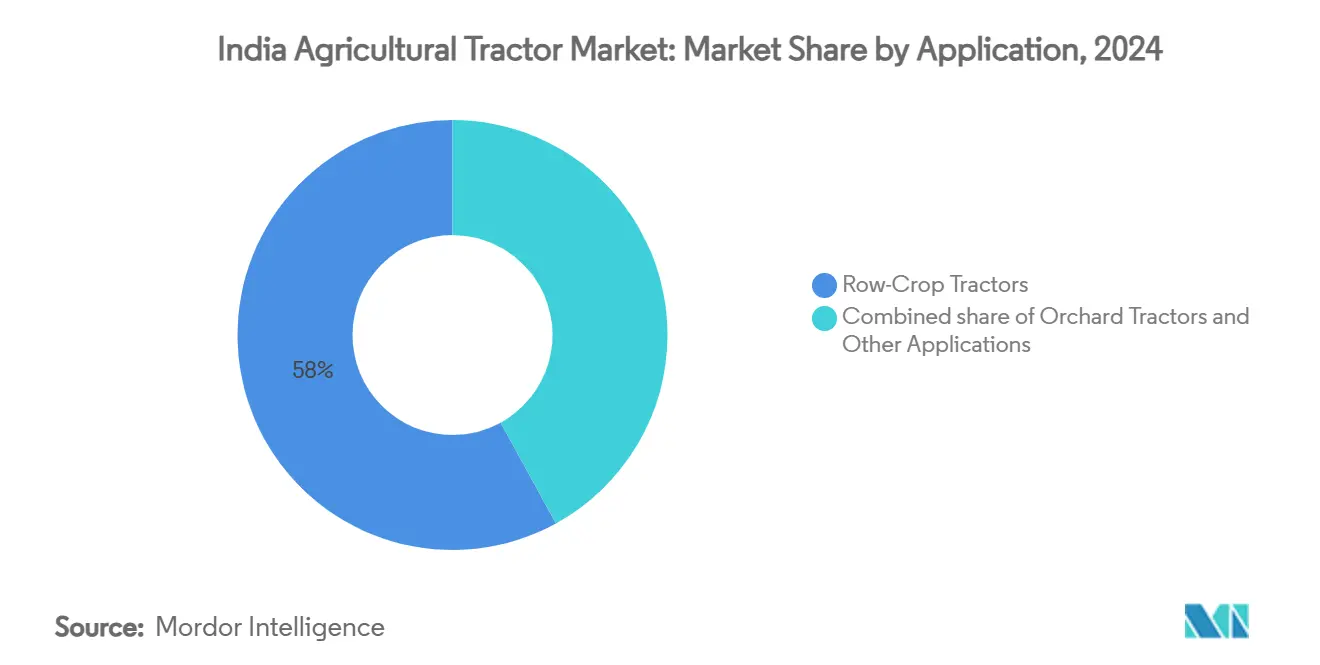

- Par application, les tracteurs pour cultures en rangs représentaient 58 % de part de la taille du marché en 2024, et les tracteurs de verger croissent à un CAGR de 8,4 % jusqu'en 2030.

Tendances et perspectives du marché des tracteurs agricoles en Inde

Analyse d'impact des moteurs

| Moteur | (~ ) % d'impact sur les prévisions de CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pics de demande liés aux subventions après les transferts directs de prestations PM-Kisan | +1.8% | National, le plus élevé en Uttar Pradesh, Bihar, Bengale occidental | Moyen terme (2-4 ans) |

| Pilotes d'électrification rapide de la flotte de tracteurs dans les zones de canne à sucre | +0.7% | Maharashtra, Uttar Pradesh, Karnataka | Long terme (≥ 4 ans) |

| Formalisation des marchés de tracteurs d'occasion améliorant les cycles de renouvellement | +1.2% | National, gains précoces au Punjab, Haryana, Gujarat | Court terme (≤ 2 ans) |

| Indexation du prix de soutien minimum (MSP) favorisant les ventes de tracteurs de puissance moyenne | +1.5% | Punjab, Haryana, Uttar Pradesh, Madhya Pradesh | Moyen terme (2-4 ans) |

| Systèmes d'attelage compatibles avec les drones stimulant la vente croisée | +0.6% | Gujarat, Maharashtra, Karnataka, Tamil Nadu | Long terme (≥ 4 ans) |

| Programmes de pompes solaires à la ferme augmentant l'utilisation de la prise de force des tracteurs | +0.9% | Gujarat, Rajasthan, Maharashtra, Andhra Pradesh | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pics de demande liés aux subventions après les transferts directs de prestations PM-Kisan

Les décaissements trimestriels PM-Kisan de 20 500 crores INR (2,5 milliards USD) en août 2025 ont injecté de la liquidité qui a augmenté les demandes de financement de tracteurs dans les six semaines [1].Source : Bureau d'information de la presse, 'Les prestations transférées aux agriculteurs sous PM-Kisan dépassent 3 lakh crores Rs,' pib.gov.in Les agriculteurs bénéficiaires couvrent récemment jusqu'à 20 % d'un acompte sur les modèles 31-50 CV, renforçant les poussées cycliques que les producteurs synchronisent avec les calendriers de paiement. L'industrie des tracteurs sur le marché indien suit donc les flux fiscaux plus étroitement que la seule saisonnalité des cultures. Les fabricants couvrent la volatilité en divisant les cycles de production entre les volumes de milieu de gamme et les variantes haut de gamme, tandis que les concessionnaires préchargent les stocks avant chaque libération d'acompte. Les rails de paiement numérique réduisent les fuites et rendent les prévisions de ventes plus fiables. Tant que la prestation annuelle de 6 000 INR (72 USD) reste intacte, l'industrie des tracteurs sur le marché indien est susceptible de surfer sur des vagues de liquidité prévisibles.

Pilotes d'électrification rapide de la flotte de tracteurs dans les zones de canne à sucre

Les subventions couvrant jusqu'à 40 % des coûts d'acquisition d'e-tracteurs sous le programme PM E-DRIVE (PM Electric Drive Revolution in Innovative Vehicle Enhancement) ont déclenché des pilotes où les coopératives de canne mesurent 60-70 % d'économies de coûts de carburant par heure. Le Maharashtra et l'Uttar Pradesh tirent parti des grappes denses de canne qui assurent une utilisation élevée, stimulant les perspectives de récupération. Les premiers adoptants rétrofit des hangars avec des chargeurs de 30 kW liés aux tarifs heures creuses. Les fabricants de composants signalent un écosystème domestique naissant pour les batteries de traction, la gestion thermique et les onduleurs compacts. L'industrie des tracteurs sur le marché indien voit l'électrification comme un moyen de contourner les pénalités d'émissions et de conquérir les acheteurs soucieux d'ESG. Bien que les chiffres des pilotes actuels soient dans les centaines basses, les baisses de coûts des batteries projetées pour 2027 pourraient débloquer l'adoption grand public dans la gamme 25-35 CV, surtout là où les pompes solaires améliorent déjà les facteurs de charge ruraux.

Formalisation des marchés de tracteurs d'occasion améliorant les cycles de renouvellement

L'application mobile FARMS (Farm Machinery Solutions) et des portails similaires certifient les annonces, augmentant les valeurs de revente d'environ 18 % par rapport aux concessionnaires traditionnels. De meilleures valorisations raccourcissent les cycles de remplacement de 12 ans à près de 9, élargissant la demande adressable de nouveaux tracteurs. Les banques acceptent récemment les historiques de service numériques comme proxies de garantie, réduisant les écarts de taux d'intérêt sur les prêts d'équipements d'occasion. L'industrie des tracteurs sur le marché indien bénéficie donc d'une boucle vertueuse où la liquidité ordonnée de seconde main sous-tend les achats de première main. Les opérateurs de plateformes expérimentent des garanties de rachat qui pourraient intégrer des modèles commerciaux de type abonnement dans les cinq ans.

Indexation du prix de soutien minimum (MSP) favorisant les ventes de tracteurs de puissance moyenne

Une hausse de 1,4-12,5 % du MSP (Prix de soutien minimum) pour 14 cultures kharif est prête à injecter 35 000 crores INR (4,2 milliards USD) dans les revenus agricoles en 2025. Les États lourds en céréales comme le Punjab et l'Haryana renouvellent ainsi la demande pour les tracteurs 31-50 CV qui s'associent aux moissonneuses, presses à balles et hacheuses adaptées aux rotations riz-blé. Les OEM (Fabricants d'équipement d'origine) vendent des kits de prise de force et des bundles télématiques qui optimisent les charges de moteur de milieu de gamme. L'industrie des tracteurs sur le marché indien adapte les menus de prix pour absorber les afflux de liquidités induites par le MSP sans compromettre la perception de valeur.

Analyse d'impact des contraintes

| Contrainte | (~ ) % d'impact sur les prévisions de CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Resserrement des normes d'émissions non routières (TREM-V) gonflant les étiquettes de prix | −1.4% | National, plus fort sur les unités >50 CV | Court terme (≤ 2 ans) |

| Fragmentation persistante des exploitations en dessous de 1 hectare | −2.1% | National, sévère au Bihar, Bengale occidental, Kerala | Long terme (≥ 4 ans) |

| Faible adoption de la télématique limitant l'innovation de financement | −0.8% | Zones rurales avec une connectivité médiocre | Moyen terme (2-4 ans) |

| Croissance stagnante du crédit rural post-crise de liquidité NBFC (Société financière non bancaire) | −1.2% | National, impact plus élevé au Maharashtra, Karnataka, Tamil Nadu | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Resserrement des normes d'émissions non routières (TREM-V) gonflant les étiquettes de prix

Les limites de stade V pour les moteurs au-dessus de 37 kW ajoutent des systèmes de post-traitement des émissions qui augmentent les coûts d'usine de 8-12 %. Les plus grands OEM (Fabricants d'équipement d'origine) localisent les modules DOC-DPF dans de nouvelles lignes comme l'usine F28 de FPT à Noida. Les marques plus petites risquent la sortie du marché ou la recherche de fabrication sous contrat. Les agriculteurs préchargent les achats de tracteurs pré-stade, causant une attraction de demande vers l'avant en 2024-25 et un creux potentiel par la suite. Les financiers de crédit divisent les durées de prêt pour que les valeurs résiduelles s'alignent avec l'obsolescence réglementaire. Au fil du temps, le report des coûts se normalisera à mesure que les fournisseurs étalonnent les substrats de filtre et les capteurs, mais un écart d'accessibilité provisoire atténue la croissance de l'industrie des tracteurs sur le marché indien.

La faible adoption de la télématique limite l'innovation de financement

Moins de 15 % des tracteurs indiens portent de la télématique, restreignant les prêts basés sur l'utilisation et les services de maintenance prédictive [2].Source : World Development, 'Opportunités et défis des outils numériques pour la location de tracteurs,' doi.org La connectivité rurale clairsemée entrave le transfert de données en temps réel, tandis que les agriculteurs s'inquiètent de la confidentialité des données. Sans enregistrements d'utilisation, les prêteurs tarient les prêts de manière conservatrice, gonflant les EMI. Les OEM (Fabricants d'équipement d'origine) peinent à regrouper les garanties prolongées car les modèles de prédiction de panne restent affamés de données. Les missions gouvernementales d'agriculture numérique promettent 2 817 crores INR (339 millions USD) pour améliorer la connectivité, mais les gains tangibles dépendent des déploiements télécom et de la formation des agriculteurs. Jusqu'à ce que l'adoption s'étende, le financement innovant qui pourrait stimuler l'industrie des tracteurs sur le marché indien restera muet.

Analyse des segments

Par puissance moteur : Dominance de milieu de gamme au milieu de la montée en gamme

La bande 31-50 CV détient 46 % de la part de marché de l'industrie des tracteurs en Inde, ancrée dans les parcelles de 1-3 hectares où la polyvalence l'emporte sur la puissance spécialisée. Les agriculteurs gravitent vers des moteurs qui équilibrent prix d'achat et efficacité énergétique, surtout après les pics de prix du diesel. Le segment 51-80 CV se développe à un CAGR de 9,3 % alors que les rotations multi-cultures et l'adoption de presses à balles exigent un couple plus élevé. La montée en gamme s'accélère car la conformité TREM-V pousse les prix de modèles de base plus près des finitions riches en fonctionnalités. Le guidage GPS, la commande d'outil compatible CAN et les intervalles de service plus longs deviennent standard au-dessus de 50 CV. La poussée de Mahindra dans les niches sub-30 CV illustre la demande résiduelle pour les micro-parcelles, mais les obstacles de financement tempèrent la croissance. Les unités au-dessus de 80 CV s'adressent aux entrepreneurs et aux domaines de cultures d'exportation mais restent de niche jusqu'à ce que la consolidation avance.

Les tracteurs de milieu de gamme intègrent de plus en plus la télématique qui capture les heures, la charge et le carburant, aidant les prêteurs avec le scoring de risque. Alors que les portails de tracteurs d'occasion mûrissent, les valeurs résiduelles pour les unités 31-50 CV se renforcent, validant davantage l'économie de propriété. Les essais sur le terrain montrent un gain de productivité de 12 % quand les tracteurs de puissance moyenne s'associent aux outils de travail du sol minimal, surtout dans les systèmes riz-blé à travers la plaine indo-gangétique. Les modules haute puissance tirent parti des transmissions robotiques à changement de vitesse et de la direction électro-hydraulique pour réduire la fatigue de l'opérateur, mais l'adoption dépend de l'inflation salariale et de la densité de location personnalisée. L'industrie des tracteurs sur le marché indien voit donc la stratification des bandes de puissance : rétention de valeur en milieu de gamme, innovation dans les niveaux supérieurs et pression d'accessibilité dans les classes sous-compactes.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de transmission : La dominance à deux roues fait face au défi à quatre roues

Les modèles à transmission à deux roues détiennent 87 % de l'industrie des tracteurs sur le marché indien, adaptés aux sols légers et aux lits de semences peu profonds. La sensibilité aux prix conduit la dominance, la pénurie de main-d'œuvre, les outils plus lourds et l'adoption du travail du sol de conservation alimentent un CAGR robuste de 11,1 % pour les unités à transmission à quatre roues. Le Gujarat mène l'adoption où les rotations coton-arachide bénéficient d'une traction plus profonde. Les OEM (Fabricants d'équipement d'origine) réduisent le delta de prix en modularisant les différentiels et en offrant des kits convertibles sur le terrain qui commutent entre les modes. Les agriculteurs notent 8-10 % d'économies de carburant dans les sols humides quand la transmission à quatre roues optimise le patinage. Les gains d'utilité sont amplifiés dans les vergers vallonnés, où la manœuvrabilité et la stabilité justifient les primes.

Alors que la diversification des cultures s'accélère, de nombreux agriculteurs cherchent un tracteur qui gère le labourage, la pulvérisation et le transport. Les configurations à quatre roues gèrent de plus grandes rampes de pulvérisateur et des faucheuses à montage central avec lesquelles les unités à deux roues peinent sous charge lourde. Les entreprises de location préfèrent aussi la transmission à quatre roues pour la longévité des actifs. Néanmoins, la pénétration des concessionnaires et les compétences de maintenance traînent dans l'est de l'Inde, contraignant l'adoption. L'industrie des tracteurs sur le marché indien évolue donc vers des propositions de valeur segmentées : fiabilité à deux roues pour les cultures de base, productivité à quatre roues pour les zones à haute valeur.

Par application : Leadership des cultures en rangs au milieu de l'accélération des vergers

Les tracteurs pour cultures en rangs commandent 58 % de l'industrie des tracteurs en Inde, reflétant la dominance céréalière en superficie. Leur châssis accommode les outils de largeur moyenne critiques pour le riz, le blé et le maïs. Les tracteurs de verger, bien que plus petits en ventes, croissent à un CAGR de 8,4 % alors que l'horticulture gagne un focus politique sous les programmes Mission for Integrated Development of Horticulture (MIDH). Les largeurs de voie étroites et les profils de canopée bas conviennent aux vergers de mangue et de raisin au Maharashtra et Karnataka. Les OEM intègrent des ventilateurs réversibles et une isolation sous capot pour prévenir les dommages au feuillage. Les appariements de pulvérisateurs spécialisés augmentent le rendement par acre tout en réduisant l'usage de produits chimiques de près de 30 % [3]Source : IBEF, 'Faire de l'Inde une puissance mondiale dans l'industrie des machines agricoles,' ibef.org .

Les tracteurs utilitaires servant le transport, la construction rurale et les tâches municipales diversifient les revenus. Ils emploient des mélangeurs de béton ou des chargeurs entraînés par prise de force pour les travaux routiers Pradhan Mantri Gram Sadak Yojana. L'industrie des tracteurs en Inde concurrence de plus en plus les mini-camions dans cet espace utilitaire. Pendant ce temps, les unités pour cultures en rangs compatibles avec les drones attirent les producteurs férus de technologie, tandis que les variantes de verger embrassent les commandes de levage électro-hydrauliques pour les récolteuses de plateforme. Les fiches techniques axées sur l'application titrent désormais les brochures marketing plus que les comptes de puissance brute.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Uttar Pradesh domine les ventes de tracteurs car l'approvisionnement constant au prix de soutien minimum (MSP) stabilise les flux de trésorerie, et les subventions d'État subventionnent les outils. Le pipeline PM-Kisan assure des pics de liquidité chaque trimestre, s'alignant avec les promotions de concessionnaires chronométrées pour rabi et kharif. Bien que la fragmentation des parcelles persiste, les centres de location personnalisée au niveau villageois atténuent les contraintes d'utilisation.

Le Punjab et l'Haryana continuent d'investir dans les kits de gestion des résidus suite aux réglementations d'interdiction de brûlage, stimulant le chiffre d'affaires des accessoires. Leurs réseaux d'ateliers bien développés minimisent les temps d'arrêt, renforçant la fidélité à la marque aux OEM établis. La pénurie d'eau incite à l'expérimentation avec le travail du sol de conservation qui nécessite un couple plus élevé et un équipement de précision.

Le profil du Maharashtra est façonné par les coopératives de canne à sucre qui opèrent des cycles de broyage de 24 heures ; les tracteurs transportent la canne et alimentent les hacheuses entraînées par prise de force. La pénétration des pompes solaires réduit les factures diesel d'irrigation, libérant des fonds pour les mises à niveau de mécanisation. Les cultivateurs de coton embrassent la transmission à quatre roues pour naviguer les sols de coton noir, surtout pendant les moussons retardées. Le modèle de crédit coopératif du Gujarat, similaire à son succès laitier, regroupe les prêts tracteur avec les contrats d'approvisionnement de cultures, réduisant le risque de défaut.

Paysage concurrentiel

La concentration du marché est élevée, Mahindra&Mahindra Ltd., Escorts Kubota Limited., Tractors and Farm Equipment Limited, Deere & Company et Sonalika Group capturent des revenus de marché élevés, permettant des économies d'échelle dans l'approvisionnement et la couverture des concessionnaires. La part de Mahindra provient d'un réseau de plus de 1 200 concessionnaires, d'une gamme de modèles étendue et d'un bras de financement captif qui a approuvé 228 000 prêts en FY25. TAFE tire parti de la technologie Massey Ferguson et du volume d'exportation africain pour amortir la R&D à travers les marchés. Escorts Kubota mélange l'hydraulique japonaise avec l'ingénierie de coût local pour pénétrer les niches de verger à haute marge. Deere & Company se concentre sur 55 CV et plus, regroupant la télématique et les packages de précision.

Les pivots stratégiques mettent l'accent sur les écosystèmes numériques. Les entreprises lancent des réservations de service basées sur des applications, la maintenance par abonnement et des magasins électroniques de pièces. La plateforme Krish-e de Mahindra utilise les données de capteurs pour recommander des pratiques agronomiques, créant une vente croisée pour les outils et les intrants. L'application JFarm Services de TAFE agrège la demande de location personnalisée, accélérant l'utilisation de la flotte. Les échéances de conformité aux émissions conduisent des alliances avec les fournisseurs de composants : CNH s'associe avec BOSCH pour le post-traitement, tandis qu'Escorts exploite Kubota pour les systèmes de combustion prêts pour le stade V. Les prototypes de tracteurs électriques font surface, mais les calendriers de commercialisation dépendent de la localisation des batteries.

Les titulaires traditionnels se couvrent en investissant dans des entreprises ou en lançant des incubateurs internes. Les portails de tracteurs d'occasion perturbent la tarification résiduelle des concessionnaires. Alors que la technologie, la réglementation et la dynamique du crédit évoluent, l'avantage concurrentiel dépendra moins du métal et plus des données, de la finance et de la profondeur de service au sein de l'industrie des tracteurs en Inde.

Leaders de l'industrie des tracteurs agricoles en Inde

Tractors and Farm Equipment Limited

Escorts Kubota Limited.

Deere & Company

Sonalika Group (International Tractors Limited (ITL))

Mahindra&Mahindra Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Mahindra&Mahindra Ltd. a publié ses chiffres de ventes de tracteurs pour mars 2025, atteignant des ventes annuelles record en FY 2025.

- Septembre 2024 : Le Cabinet de l'Union a approuvé la Mission agriculture numérique avec un budget de 2 817 crores INR (339 millions USD).

- Mai 2024 : Mahindra a annoncé un plan d'investissement de 37 000 crores INR (4,5 milliards USD) pour FY25-27, incluant 5 000 crores INR (602 millions USD) pour l'équipement agricole.

Portée du rapport sur le marché des tracteurs agricoles en Inde

Un tracteur est un véhicule conçu pour fournir un effort de traction élevé à faibles vitesses, principalement utilisé pour tirer des machines agricoles ou des remorques. Ce rapport se concentre exclusivement sur les tracteurs utilisés dans les opérations agricoles. Il n'inclut pas d'autres machines agricoles ou accessoires de tracteur. Les tracteurs conçus à des fins industrielles et de construction sont exclus de la portée de l'étude.

Le marché indien des tracteurs agricoles est segmenté par puissance moteur (moins de 30 CV, 31-50 CV, 51-80 CV et au-dessus de 80 CV), type de transmission (transmission à deux roues et transmission à quatre roues), application (tracteurs pour cultures en rangs, tracteurs de verger et autres applications) et géographie (Uttar Pradesh, Madhya Pradesh, Maharashtra, Rajasthan, Gujarat et autres régions).

Le rapport fournit une estimation et des prévisions de marché en termes de valeur (USD) pour chaque segment.

| Moins de 30 CV |

| 31-50 CV |

| 51-80 CV |

| Au-dessus de 80 CV |

| Transmission à deux roues |

| Transmission à quatre roues |

| Tracteurs pour cultures en rangs |

| Tracteurs de verger |

| Autres applications |

| Par puissance moteur | Moins de 30 CV |

| 31-50 CV | |

| 51-80 CV | |

| Au-dessus de 80 CV | |

| Par type de transmission | Transmission à deux roues |

| Transmission à quatre roues | |

| Par application | Tracteurs pour cultures en rangs |

| Tracteurs de verger | |

| Autres applications |

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle de l'industrie des tracteurs en Inde ?

L'industrie des tracteurs en Inde est évaluée à 7,92 milliards USD en 2025.

Quelle bande de puissance moteur domine les ventes de tracteurs dans les fermes indiennes ?

Les modèles dans la gamme 31-50 CV détiennent 46 % de part de marché en 2024.

Pourquoi les tracteurs à transmission à quatre roues gagnent-ils en popularité ?

Les États avec coton intensif, canne à sucre et horticulture signalent un CAGR de 11,1 % pour les unités à transmission à quatre roues en raison d'une meilleure traction, de la manipulation d'outils plus lourds et du rétrécissement des écarts de prix.

Quel type de transmission domine les ventes de tracteurs dans les fermes indiennes ?

Par type de transmission, les unités à transmission à deux roues détenaient une part de marché maximale de 87,0 % de l'industrie des tracteurs en Inde en 2024.

Dernière mise à jour de la page le: