Taille du marché du divertissement et de la connectivité en vol

|

|

Période d'étude | 2017 - 2030 |

|

|

Taille du Marché (2024) | 7.05 Milliards de dollars |

|

|

Taille du Marché (2030) | 10.49 Milliards de dollars |

|

|

Plus grande part par type d'avion | Corps étroit |

|

|

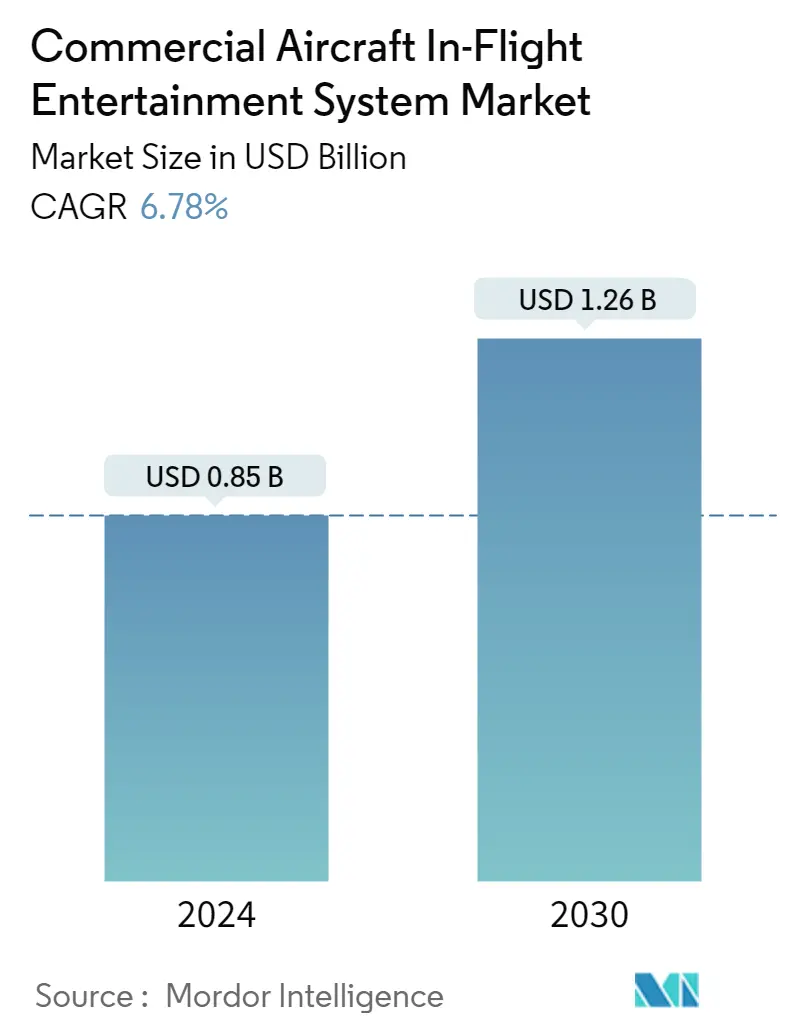

CAGR (2024 - 2030) | 6.78 % |

|

|

Plus grande part par région | Amérique du Nord |

|

|

Concentration du Marché | Haut |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du divertissement et de la connectivité en vol

La taille du marché des systèmes de divertissement en vol pour avions commerciaux est estimée à 0,85 milliard USD en 2024 et devrait atteindre 1,26 milliard USD dici 2030, avec un TCAC de 6,78 % au cours de la période de prévision (2024-2030).

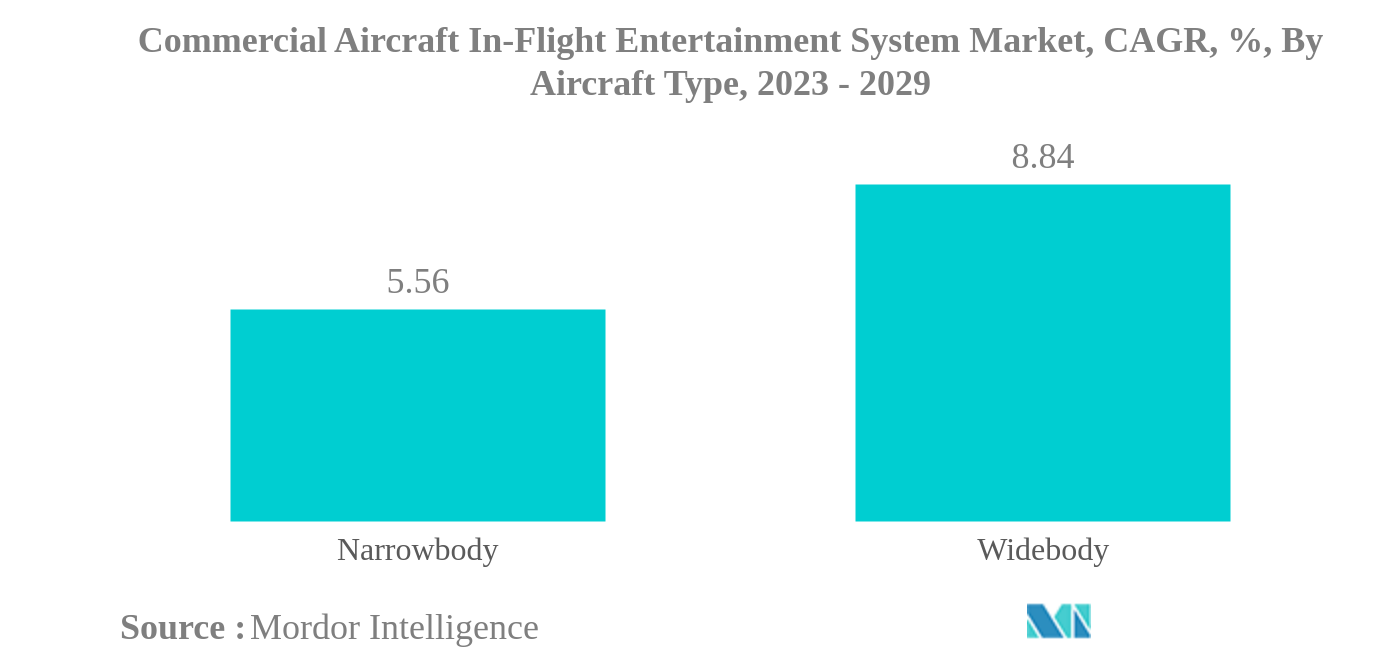

- Le plus grand marché par type d'avion - Corps étroits Une flotte d'avions à fuselage étroit ajoute de la flexibilité en termes de gestion de flotte et contribue à réduire les coûts d'exploitation des compagnies aériennes, ce qui entraîne son adoption rapide. Les avions à fuselage étroit destinés aux itinéraires long-courriers stimulent la demande de systèmes IFE.

- Marché à la croissance la plus rapide par type d'avion - Gros-porteurs Les avions gros-porteurs sont principalement conçus pour les vols long-courriers. Les systèmes IFE sont majoritairement préférés par les compagnies aériennes exploitant des gros-porteurs sur les routes long-courriers pour garder les passagers occupés. Par conséquent, le segment des gros-porteurs domine le marché.

- Le plus grand marché par classe de cabine - Classe économique et classe économique premium Les classes de cabine économique et premium bénéficient de l'accent croissant mis sur l'expansion de la flotte, les commodités pour les passagers et le confort.

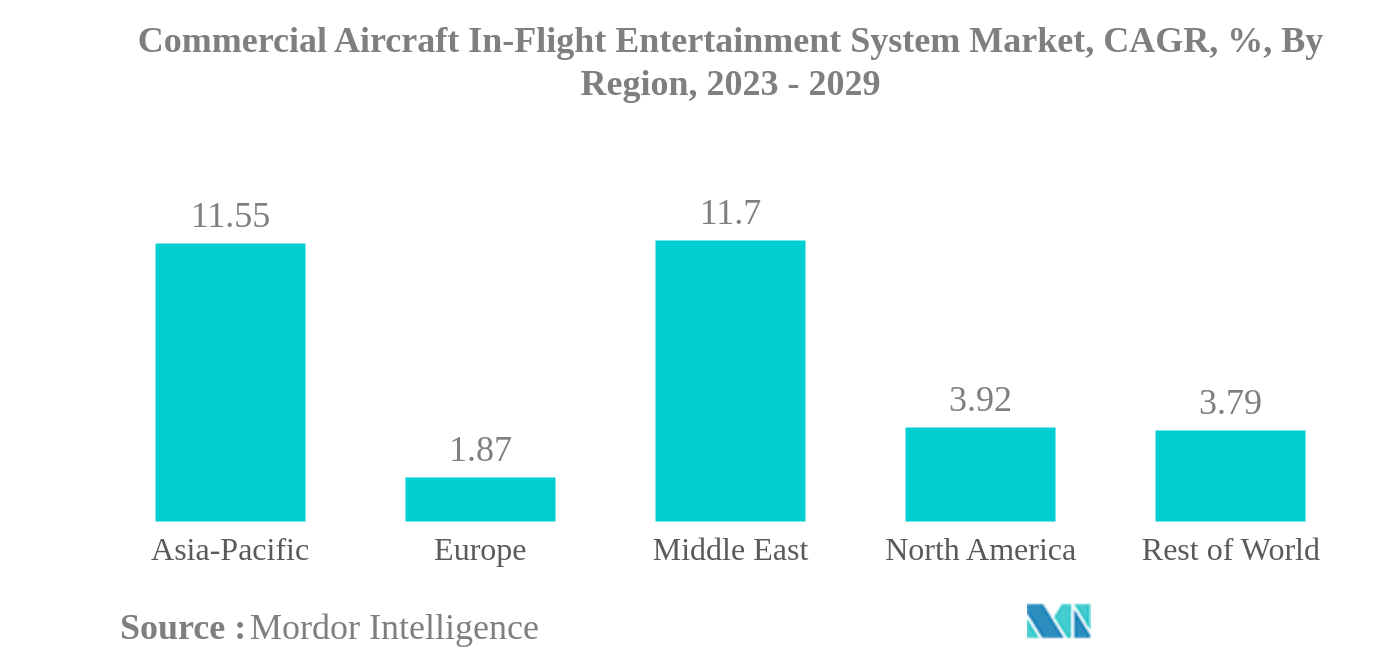

- Le plus grand marché par région – Amérique du Nord Laugmentation du trafic aérien national et international dans la région incite les compagnies aériennes à acheter davantage davions, stimulant ainsi la croissance du marché des systèmes de divertissement en vol (IFE).

Le corps étroit est le plus grand type d'avion

- Le divertissement en vol fait partie intégrante de l'intérieur de la cabine, jouant un rôle de plus en plus crucial dans la définition de l'expérience de vol globale d'un passager ces dernières années. Les avions à fuselage étroit ont dominé le nombre de livraisons, avec 83 % des livraisons entre 2017 et 2022.

- La catégorie globale des avions de passagers, y compris les avions à fuselage étroit et gros-porteurs, a connu une baisse de 30 % en 2020. Cela était dû aux restrictions sur les voyages, y compris sur les routes nationales et internationales. L'achat de nouveaux avions a également été affecté par les retards des compagnies aériennes dans l'ajout de nouveaux avions à leur flotte.

- L'assouplissement des restrictions mondiales, accompagné de l'augmentation des voyages nationaux et internationaux, a contribué à la reprise des livraisons globales d'avions. Lors de la pandémie en 2020, la baisse des livraisons davions à fuselage étroit était de 23 %, contre 47 % pour les gros-porteurs.

- L'adoption d'avions à fuselage étroit sur les routes long-courriers par les compagnies aériennes du monde entier s'est accrue, facilitant le déploiement de systèmes IFE dans les avions à fuselage étroit. Les grandes compagnies aériennes telles qu'Emirates se sont concentrées sur l'augmentation de leur nombre de sièges en classe affaires ainsi que sur l'amélioration de l'expérience client dans le segment des systèmes IFE. Environ 10 000+ avions devraient être livrés entre 2023 et 2029. Les plans dexpansion de la flotte dans la région devraient faciliter lacquisition davions à fuselage étroit et gros-porteurs et stimuler la croissance des systèmes IFE pour avions commerciaux au cours de la période de prévision.

L'Amérique du Nord est la plus grande région

- L'expérience client est toujours la priorité absolue des compagnies aériennes. Il est essentiel que les passagers vivent une expérience positive à chaque voyage. Ainsi, pour offrir la meilleure expérience, les compagnies aériennes régionales s'efforcent de fournir les derniers systèmes IFE qui jouent un rôle de plus en plus important dans la définition de l'expérience complète des passagers pendant leur voyage.

- Laugmentation du trafic passagers finira par stimuler lachat de nouveaux avions, créant ainsi une demande pour le marché des avions IFES. En 2021, le trafic aérien de passagers en Amérique du Nord, en Europe, en Asie-Pacifique et au Moyen-Orient a enregistré 4,3 milliards, soit une croissance de 167 % par rapport à 2020, et par rapport à 2019, la croissance était de 5 %. La principale région qui représente la majeure partie du trafic aérien de passagers est l'Asie-Pacifique, qui en représente 41 %, suivie de l'Amérique du Nord avec 27 %, de l'Europe avec 24 % et du Moyen-Orient avec 7 %. Étant donné que lAsie-Pacifique a enregistré le trafic aérien de passagers le plus élevé, elle générera une demande de nouveaux avions par rapport aux autres régions.

- Laugmentation du trafic aérien de passagers incitera à terme les compagnies aériennes à passer de nouvelles commandes davions. En octobre 2022, un total de 534 avions Boeing et Airbus avaient été commandés par diverses compagnies aériennes dans le monde. Au total, 534 avions sont commandés par de grandes compagnies aériennes, telles qu'Emirates, Qatar Airways, Etihad Airways, Delta Air Lines, American Airlines, Lufthansa, Turkish Airlines, Air France, Singapore Airlines, Japan Airlines, ANA et Air China.

- En raison de ces nouvelles livraisons davions, la demande pour le marché des avions IFES augmente et diverses compagnies aériennes de la région créent un dossier de siège interactif pour permettre une expérience de vol plus fluide.

Aperçu du secteur du divertissement et de la connectivité en vol

Le marché des systèmes de divertissement en vol pour avions commerciaux est assez consolidé, les cinq premières sociétés occupant 86,56 %. Les principaux acteurs de ce marché sont Burrana, Latécoère, Northern Avionics srl, Panasonic Avionics Corporation et Thales Group (triés par ordre alphabétique).

Leaders du marché du divertissement et de la connectivité en vol

Burrana

Latecoere

Northern Avionics srl

Panasonic Avionics Corporation

Thales Group

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du divertissement et de la connectivité en vol

- Septembre 2022 Emirates a sélectionné AVANT Up de Thales, le système de divertissement en vol nouvelle génération pour sa nouvelle flotte d'Airbus A350.

- Juin 2022 Qatar Airways signe un accord avec Panasonic Avionics pour fournir Astrova à la flotte de Boeing 777x.

- Juin 2022 Recaro Aircraft Seating s'associe à Panasonic Avionics Corporation (Panasonic Avionics) pour dévoiler une nouvelle solution de divertissement en vol installée sur le siège de classe économique CL3810.

Rapport sur le marché du divertissement et de la connectivité en vol – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Trafic de passagers aériens

- 4.2 Livraisons de nouveaux avions

- 4.3 PIB par habitant (prix actuel)

- 4.4 Revenus des constructeurs d’avions

- 4.5 Carnet de commandes d’avions

- 4.6 Commandes brutes

- 4.7 Dépenses liées aux projets de construction d'aéroports (en cours)

- 4.8 Dépenses des compagnies aériennes en carburant

- 4.9 Cadre réglementaire

- 4.10 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ

-

5.1 Type d'avion

- 5.1.1 Corps étroit

- 5.1.2 Gros-porteur

-

5.2 Région

- 5.2.1 Asie-Pacifique

- 5.2.1.1 Par pays

- 5.2.1.1.1 Chine

- 5.2.1.1.2 Inde

- 5.2.1.1.3 Indonésie

- 5.2.1.1.4 Japon

- 5.2.1.1.5 Singapour

- 5.2.1.1.6 Corée du Sud

- 5.2.1.1.7 Reste de l'Asie-Pacifique

- 5.2.2 L'Europe

- 5.2.2.1 Par pays

- 5.2.2.1.1 France

- 5.2.2.1.2 Allemagne

- 5.2.2.1.3 Espagne

- 5.2.2.1.4 Turquie

- 5.2.2.1.5 Royaume-Uni

- 5.2.2.1.6 Le reste de l'Europe

- 5.2.3 Moyen-Orient

- 5.2.3.1 Par pays

- 5.2.3.1.1 Arabie Saoudite

- 5.2.3.1.2 Emirats Arabes Unis

- 5.2.3.1.3 Reste du Moyen-Orient

- 5.2.4 Amérique du Nord

- 5.2.4.1 Par pays

- 5.2.4.1.1 Canada

- 5.2.4.1.2 États-Unis

- 5.2.4.1.3 Reste de l'Amérique du Nord

- 5.2.5 Reste du monde

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d'entreprise

- 6.4.1 Burrana

- 6.4.2 Donica Aviation Engineering Co., Ltd

- 6.4.3 IMAGIK International Corp.

- 6.4.4 Latecoere

- 6.4.5 Northern Avionics srl

- 6.4.6 Panasonic Avionics Corporation

- 6.4.7 Thales Group

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INTÉRIEUR DE CABINE D'AVIONS COMMERCIAUX

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie du divertissement en vol et de la connectivité

Les corps étroits et les corps larges sont couverts en tant que segments par type d'avion. LAsie-Pacifique, lEurope, le Moyen-Orient et lAmérique du Nord sont couverts en segments par région.| Corps étroit |

| Gros-porteur |

| Asie-Pacifique | Par pays | Chine |

| Inde | ||

| Indonésie | ||

| Japon | ||

| Singapour | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| L'Europe | Par pays | France |

| Allemagne | ||

| Espagne | ||

| Turquie | ||

| Royaume-Uni | ||

| Le reste de l'Europe | ||

| Moyen-Orient | Par pays | Arabie Saoudite |

| Emirats Arabes Unis | ||

| Reste du Moyen-Orient | ||

| Amérique du Nord | Par pays | Canada |

| États-Unis | ||

| Reste de l'Amérique du Nord | ||

| Reste du monde |

| Type d'avion | Corps étroit | ||

| Gros-porteur | |||

| Région | Asie-Pacifique | Par pays | Chine |

| Inde | |||

| Indonésie | |||

| Japon | |||

| Singapour | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| L'Europe | Par pays | France | |

| Allemagne | |||

| Espagne | |||

| Turquie | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

| Moyen-Orient | Par pays | Arabie Saoudite | |

| Emirats Arabes Unis | |||

| Reste du Moyen-Orient | |||

| Amérique du Nord | Par pays | Canada | |

| États-Unis | |||

| Reste de l'Amérique du Nord | |||

| Reste du monde | |||

Définition du marché

- Type d'avion - Tous les avions de passagers tels que les fuselages étroits et les gros-porteurs, monocouloirs et bicouloirs, sont inclus dans cette étude.

- Classe cabine - Les classes affaires et première classe, économique et premium sont des classes de transport aérien proposées par les compagnies aériennes qui offrent divers services aux passagers.

- type de produit - Les divertissements proposés aux passagers d'un avion pendant un vol font référence aux divertissements en vol. Les écrans de dossier de siège utilisés pour offrir du divertissement sont inclus dans le type de produit du système IFE.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement