Analyse du marché 3PL en Hongrie

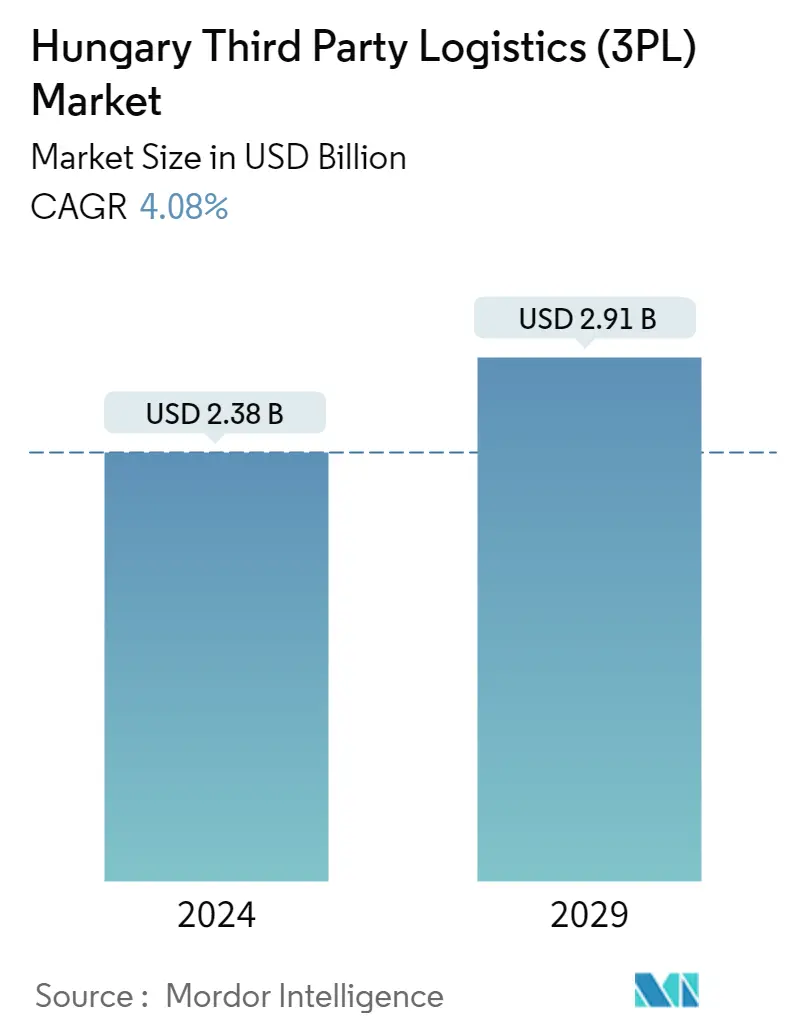

La taille du marché hongrois de la logistique tierce est estimée à 2,38 milliards USD en 2024 et devrait atteindre 2,91 milliards USD dici 2029, avec une croissance de 4,08 % au cours de la période de prévision (2024-2029).

- Lépidémie de COVID-19 a directement impacté les entreprises impliquées dans le flux, le stockage et le transfert de matières premières. Les entreprises de logistique ont facilité le commerce et ont aidé les entreprises à acheminer leurs produits vers les clients en tant que composante essentielle des chaînes de valeur, tant au niveau national qu'au-delà des frontières internationales. Par conséquent, les interruptions de la chaîne d'approvisionnement causées par la pandémie ont affecté la compétitivité, l'expansion économique et la création d'emplois du secteur.

- Le marché logistique hongrois comprend l'un des plus grands fournisseurs tiers offrant des services sophistiqués, une flexibilité constante, une fiabilité totale, des prix très compétitifs et une croissance stable et constante.

- L'avenir du trafic de marchandises sur le marché hongrois s'annonce prometteur en termes de logistique de transport. Au cours des quinze dernières années, le réseau routier hongrois a connu une croissance significative et, plus récemment, des travaux ont commencé pour développer et moderniser les lignes ferroviaires du pays. Alors que le transport ferroviaire stagne ou augmente à peine, la quantité de marchandises livrées par route augmente régulièrement.

- La capacité de se convertir à des moyens de transport plus propres et plus économes en énergie sera améliorée. Les nouvelles technologies ont pu proliférer grâce à la numérisation. La manutention et la classification rapides et automatisées des marchandises sont devenues possibles grâce à la conteneurisation. Des systèmes de suivi des produits au niveau des marchandises, des marchandises et des modes de transport sont nécessaires pour ces nouvelles solutions.

- La Hongrie profitera de sa situation géographique avantageuse et de sa fonction de lien entre l'ouest et l'est de l'Europe pour devenir le centre de services logistiques de la région grâce aux progrès et aux investissements de ces dernières années. La décentralisation de la géographie du pays et les progrès technologiques et infrastructurels lui permettent de répondre aux futures demandes logistiques.

- La croissance du marché devrait être tirée par la demande croissante de services dans les parcs industriels et la gestion de la chaîne dapprovisionnement des centres logistiques. Bénéficiant d'une position centrale unique en Europe, le pays dispose de quatre corridors de transport paneuropéens (RTE-T), le niveau de prix relativement bas sur le marché de la logistique et une importante capacité d'entrepôt moderne dans l'hôpital environnant est en train de devenir un centre de distribution régional. d'industries comme l'automobile et la pharmacie.

Tendances du marché 3PL en Hongrie

Croissance de la demande pour le secteur de l'entreposage

Le secteur de l'entreposage prospère pour répondre aux besoins de production du pays. Les fabricants exigent de plus en plus de solutions innovantes en matière d'entreposage et de gestion des stocks.

Selon une organisation industrielle, la demande industrielle pour 2021 dépassera 630 000 m², en hausse de 15 % par rapport à l'année précédente et avec un taux d'inoccupation d'environ 4 %. Par ailleurs, 2021 a établi un record avec 320 000 m² dabsorption nette. Le marché du Grand Budapest a reçu l'année dernière 13 nouveaux bâtiments industriels. Le cabinet de conseil a identifié 340 000 mètres carrés d'espace dans le Grand Budapest qui seront livrés en 2022, et 88 000 mètres carrés supplémentaires sont prévus pour 2023.

Parmi les développements récents, TEVA Pharmaceutical Industries Ltd. a établi un entrepôt entièrement automatisé et dynamique à Debrecen. La société polonaise de fourniture d'énergie électrique PEPCO a lancé un investissement pour la mise en place d'un centre de distribution de 100 000 mètres carrés avec un nouveau investissement à Gyál, desservant plus de 600 magasins à travers l'Europe. L'installation sera équipée de technologies. SEG Automotive a implanté à Miskolc un centre logistique équipé, entre autres, d'innovations de pointe, dont le suivi GPS indoor, le plus grand centre logistique cohérent de la région. La capacité totale de l'entrepôt est de 18 035 palettes.

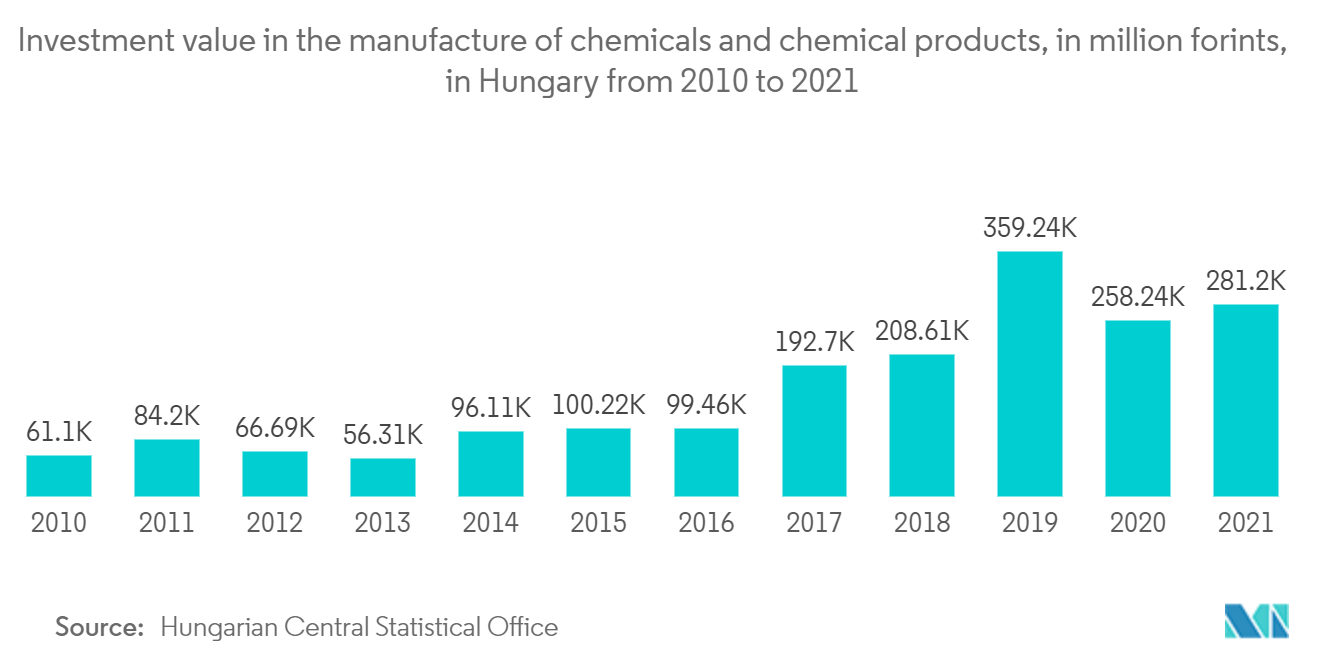

Croissance du secteur chimique en Hongrie

L'industrie chimique est le deuxième contributeur à l'économie hongroise après la production automobile, représentant plus de 14 % du produit intérieur brut (PIB) par an depuis 2012. De nombreuses entreprises ont commencé à investir dans l'expansion de leurs capacités de production et de stockage pour répondre à la demande croissante. demande du secteur de la construction en matériaux de construction, produits chimiques de construction et matériaux d'isolation. L'industrie du caoutchouc et des pneumatiques constitue également une branche importante de l'industrie chimique hongroise. Lindustrie du plastique et de sa transformation connaît une forte reprise, en grande partie due à la demande croissante des secteurs de lautomobile et de la construction. Ces produits nécessitent que le secteur de la logistique fournisse des services de transport spécialisés, notamment la logistique à température contrôlée et le transport conteneurisé et volumineux.

Aperçu du marché des services 3PL en Hongrie

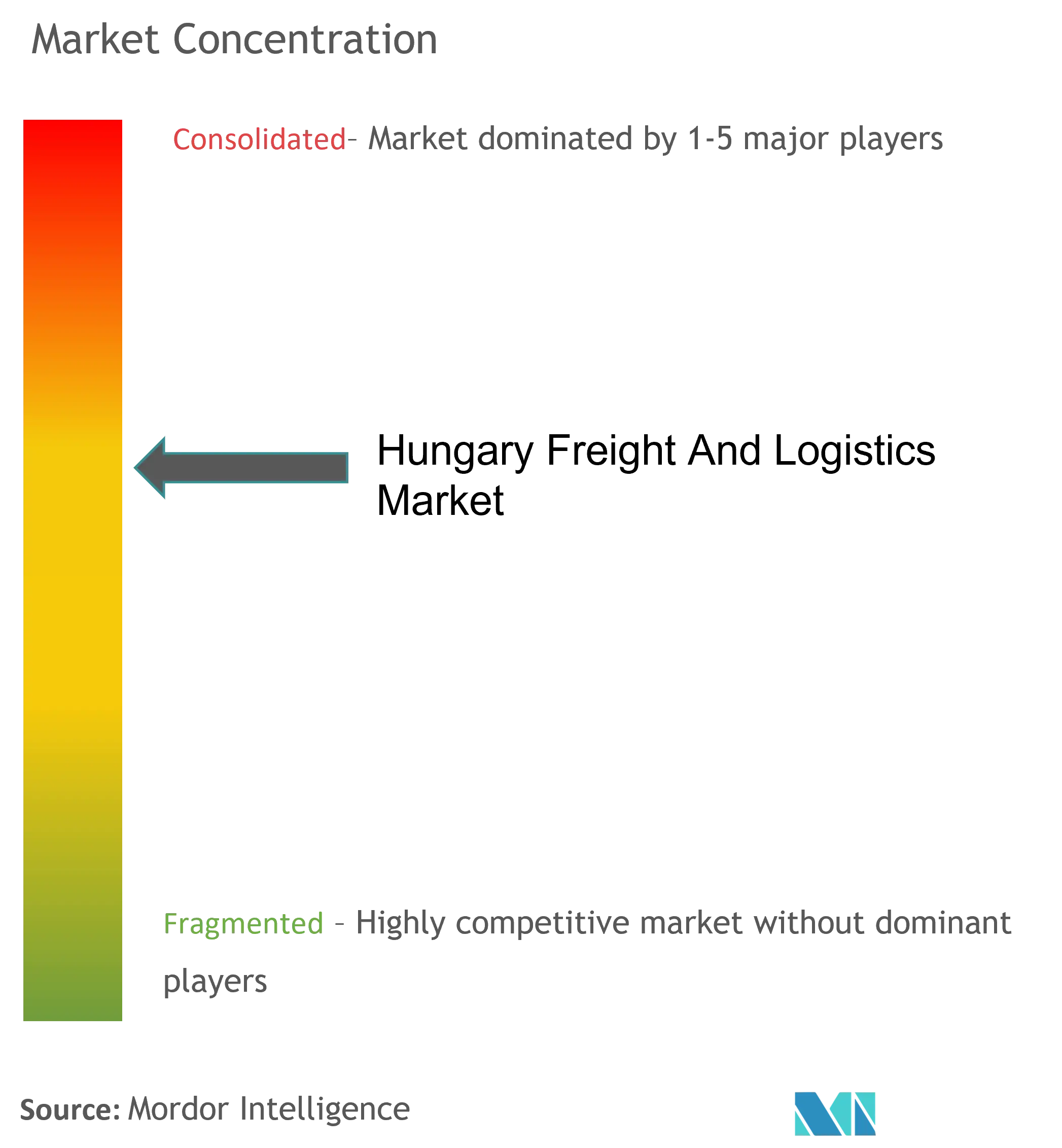

Le marché hongrois des 3PL comprend un bon nombre d'acteurs locaux et internationaux, parmi lesquels Gartner, Duvenbeck et DHL Supply Chains.

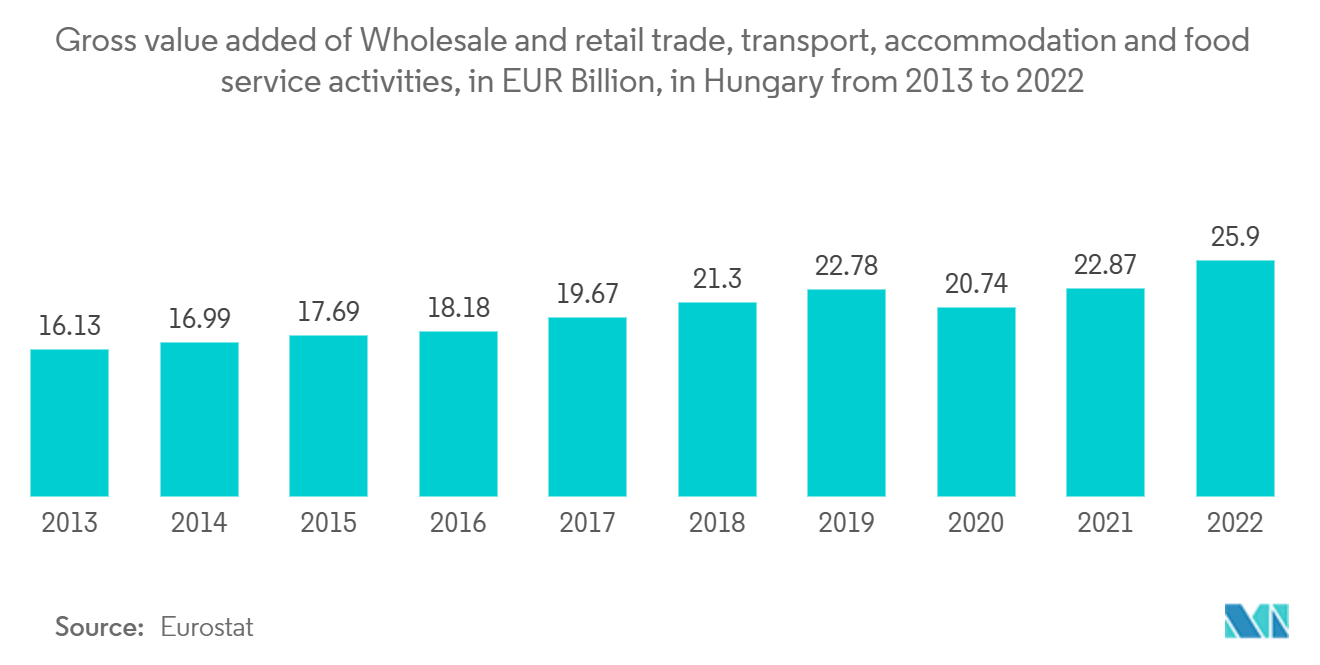

Le réseau routier hongrois a fait l'objet d'un développement et d'investissements importants au cours des quinze dernières années. Le volume de marchandises transportées par route est en constante augmentation. La conteneurisation dans le pays a rendu facile et rapide la manutention et la classification rapides et programmées des marchandises. Le principal corridor de distribution d'Europe, la banane bleue (un passage discontinu de l'urbanisation qui s'étend sur l'Europe occidentale et centrale), est en croissance constante. Selon Eurostat, la demande de trafic de marchandises augmentera considérablement dici 2050.

Leaders du marché 3PL en Hongrie

-

Gartner Intertrans Hungaria

-

Duvenbeck Logisztikai

-

UPS Healthcare Hungary Zrt.

-

DSV Hunga¡ria

-

DHL Global

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché 3PL en Hongrie

- Octobre 2022:Red Arts Capital a annoncé que sa société de portefeuille, Partners Warehouse, a récemment finalisé l'acquisition complémentaire de Flex Logistics, une société de logistique tierce (3PL) située dans le sud de la Californie, qui détient près de 900000 pieds carrés d'espace d'entreposage. Cela a été fait dans le cadre des efforts continus de Red Arts Capital pour acquérir les principales sociétés de chaîne d'approvisionnement et de logistique.

- Août 2022 : L'entreprise danoise DKI Logistics A/S et sa filiale d'investissement en entrepôts DKI Automatic A/S ont accepté d'être rachetées par Rhenus Warehousing Solutions. L'entreprise de logistique est spécialisée dans les solutions complètes de chaîne d'approvisionnement et d'entreposage avec des services à valeur ajoutée sur mesure. Rhenus Warehousing Solutions acquiert une plus grande empreinte européenne en acquérant les pays nordiques.

Segmentation de lindustrie 3PL en Hongrie

Les entreprises de logistique tierces fournissent des services liés à la logistique de la chaîne d'approvisionnement. Cela comprend le transport, l'entreposage, la préparation et l'emballage, la prévision des stocks, l'exécution des commandes, l'emballage et l'expédition de fret.

Un fournisseur 3PL (tiers logistique) propose des services logistiques externalisés, qui englobent la gestion d'une ou plusieurs facettes des activités d'approvisionnement et d'exécution. En affaires, 3PL a un sens large qui sapplique à tout contrat de service impliquant le stockage ou lexpédition darticles. Un service 3PL peut être un fournisseur unique, tel que le transport ou l'entreposage en entrepôt, ou un ensemble de services à l'échelle du système capable de gérer la gestion de la chaîne d'approvisionnement.

Une analyse de fond complète du marché hongrois 3PL couvre les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel de lindustrie. Limpact du COVID-19 a également été intégré et pris en compte au cours de létude.

Le marché hongrois de la logistique tierce (3PL) est segmenté par type (gestion des transports nationaux, gestion des transports internationaux et entreposage et distribution à valeur ajoutée) et par utilisateurs finaux (industrie manufacturière et automobile, pétrole, gaz et produits chimiques, commerce de distribution ( Commerce de gros et de détail, y compris le commerce électronique), produits pharmaceutiques et soins de santé, construction et autres utilisateurs finaux). Le rapport présente la taille du marché et les prévisions en valeur (en milliards USD) pour tous les segments ci-dessus.

| Par services | Gestion du transport intérieur |

| Gestion des transports internationaux | |

| Entreposage et distribution à valeur ajoutée | |

| Par utilisateur final | Automobile et fabrication |

| Pétrole, gaz et produits chimiques | |

| Construction | |

| Commerce de distribution (commerce de gros et de détail, y compris le commerce électronique) | |

| Pharmaceutique et santé |

FAQ sur les études de marché sur les 3PL en Hongrie

Quelle est la taille du marché hongrois de la logistique tierce (3PL) ?

La taille du marché hongrois de la logistique tierce (3PL) devrait atteindre 2,38 milliards USD en 2024 et croître à un TCAC de 4,08 % pour atteindre 2,91 milliards USD dici 2029.

Quelle est la taille actuelle du marché hongrois de la logistique tierce (3PL) ?

En 2024, la taille du marché hongrois de la logistique tierce (3PL) devrait atteindre 2,38 milliards USD.

Qui sont les principaux acteurs du marché hongrois de la logistique tierce (3PL) ?

Gartner Intertrans Hungaria, Duvenbeck Logisztikai, UPS Healthcare Hungary Zrt., DSV Hunga¡ria, DHL Global sont les principales sociétés opérant sur le marché hongrois de la logistique tierce (3PL).

Quelles années couvre ce marché hongrois de la logistique tierce (3PL) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché hongrois de la logistique tierce (3PL) était estimée à 2,29 milliards USD. Le rapport couvre la taille historique du marché de la logistique tierce en Hongrie (3PL) pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique tierce en Hongrie (3PL) pour les années 2024, 2025, 2026. , 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Integrated Logistics Reports

Popular Logistics Reports

Other Popular Industry Reports

Rapport sur l'industrie de la logistique tierce en Hongrie (3PL)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique tierce en Hongrie (3PL) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la Hongrie Third Party Logistics (3PL) comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.