Analyse du marché de lhôtellerie en Thaïlande

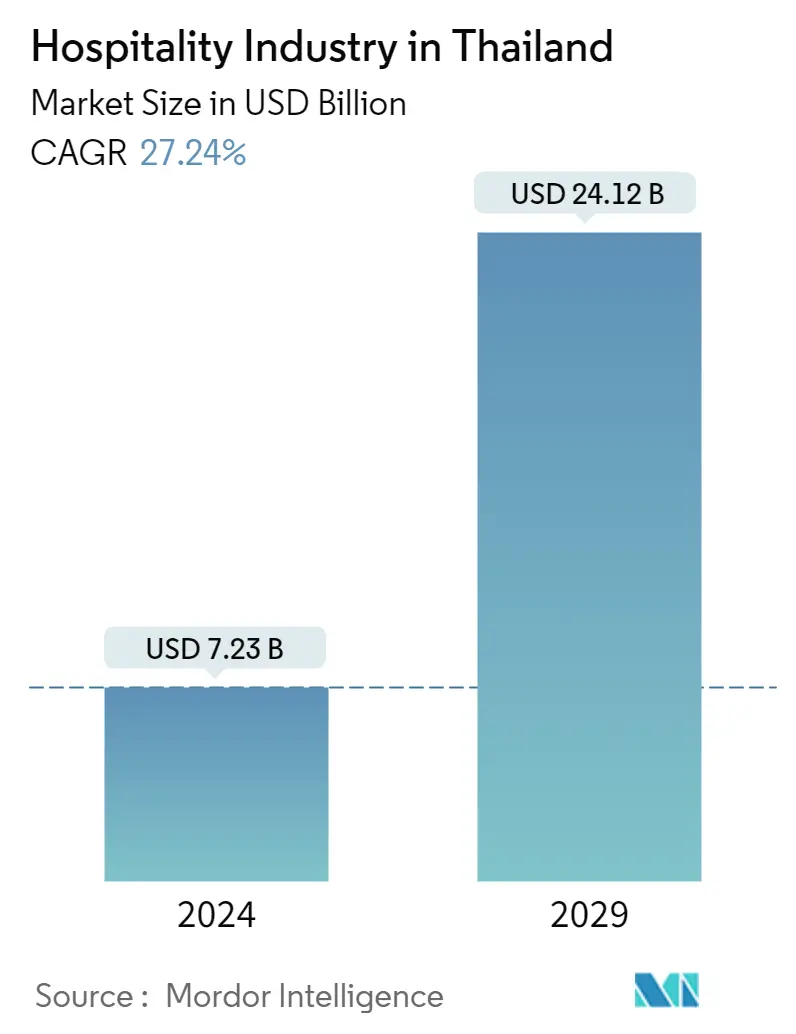

La taille du marché de lindustrie hôtelière en Thaïlande est estimée à 7,23 milliards USD en 2024 et devrait atteindre 24,12 milliards USD dici 2029, avec une croissance de 27,24 % au cours de la période de prévision (2024-2029).

- L'industrie du tourisme en Thaïlande est en plein essor et occupe le neuvième rang dans la liste des pays les plus visités au monde, ce qui constitue le moteur de l'industrie hôtelière du pays. Les indicateurs clés de la performance d'un hôtel sont en hausse, tout comme les recettes touristiques et les revenus générés par le tourisme.

- Le marché de lAsie de lEst est le plus grand contributeur avec 810 milliards de THB et occupe 40 % de la part totale, les Chinois ayant contribué à eux seuls à hauteur de 581 milliards de THB. Le marché européen a contribué à hauteur de 500 milliards de THB et celui de la Russie à hauteur de 120 milliards de THB. Le tourisme intérieur est également en hausse en Thaïlande et a enregistré un taux de croissance de 3,6 % sur un an. Les citoyens ont effectué environ 164 millions de voyages en 2018, ce qui a été largement encouragé par la croissance économique et l'expansion du tourisme dans les villes secondaires du pays. Selon l'Autorité aéroportuaire de Thaïlande, le nombre d'occupations de vols intérieurs a augmenté de 1,1 % sur un an.

- Selon les données du ministère du Tourisme et des Sports, les indicateurs de performance clés ont montré des taux de croissance en 2018 avec une augmentation du taux d'occupation (OR) à 71,4 %, contre 70,6 % en 2017. Bangkok, qui est la plaque tournante du voyage et du tourisme en Thaïlande. , a enregistré un OR de 81,2%, contre 79,4% en 2017. L'OR à Chon Buri est passé à 79,4%, contre 77,6% en 2017. Phuket a réussi à obtenir un taux de croissance de 0,5% après l'accident du ferry en juillet, qui a eu un impact sur les arrivées en provenance de Chine.. Le Revenu par Chambre Disponible (RevPAR) a également enregistré un taux de croissance de 10,2% sur un an.

Tendances du marché hôtelier en Thaïlande

Laugmentation du nombre de visiteurs internationaux en Thaïlande stimule le marché

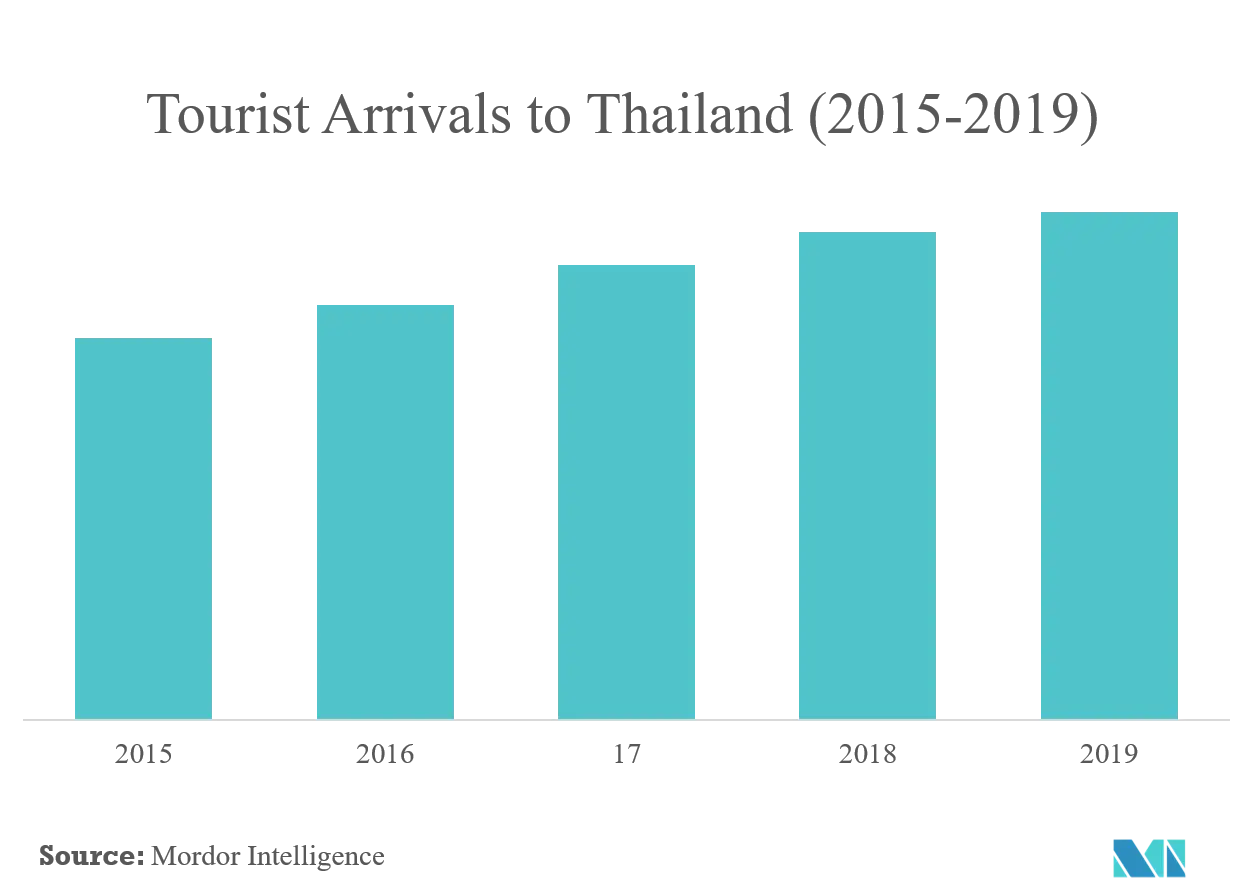

La Thaïlande est le neuvième pays sur la liste des pays les plus visités au monde. Le nombre de visiteurs internationaux dans le pays est en augmentation depuis les années 2000, et il ny a eu que deux années (en raison du tsunami de 2004 et des émeutes de 2009 en Thaïlande et de la récession mondiale) où le nombre total darrivées internationales a diminué. Le nombre de visiteurs en Thaïlande a presque doublé en 2019 par rapport aux arrivées de 2011. La Chine est le principal contributeur à ce nombre, suivie par la Malaisie et l'Inde.

Les initiatives du gouvernement visant à développer d'autres régions en tant que pôles touristiques créent davantage d'opportunités d'investissement

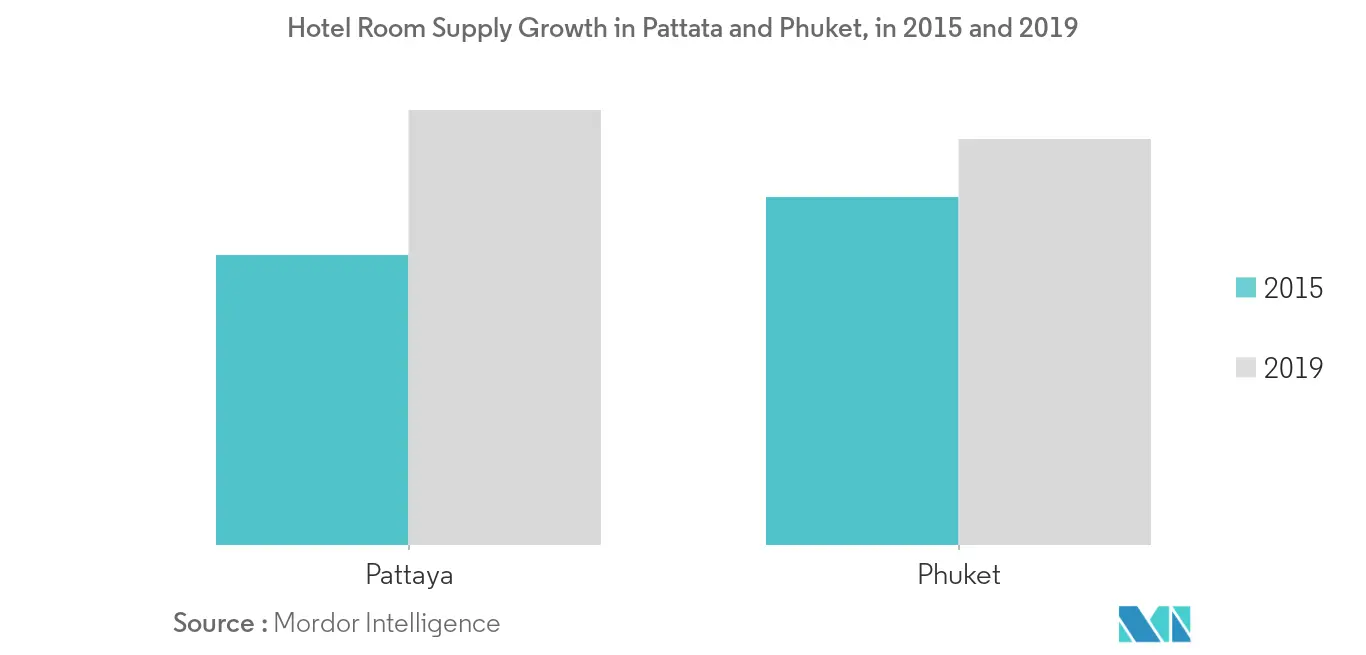

En Thaïlande, la majorité des développements hôteliers étaient concentrés à Bangkok, car c'est la plaque tournante du voyage et du tourisme du pays. Le gouvernement s'est concentré sur le développement d'autres régions du pays pour attirer plus de visiteurs et générer plus de revenus de leurs visites, et a finalement développé et amélioré de meilleures installations de transport et de connectivité vers des régions comme Pattaya, Chiang Mai, Phuket, Koh Samui (Surat Thani). ), et Karbi. Cela s'est traduit par une augmentation du développement hôtelier dans ces régions et une croissance doublée de l'offre de chambres en 2015 par rapport à 2000, selon la Banque d'Ayudhya, de l'OMT. Plusieurs chaînes hôtelières locales, hôtels indépendants et marques hôtelières internationales et leurs chaînes font partie de cette expansion.

Aperçu du secteur de l'hôtellerie en Thaïlande

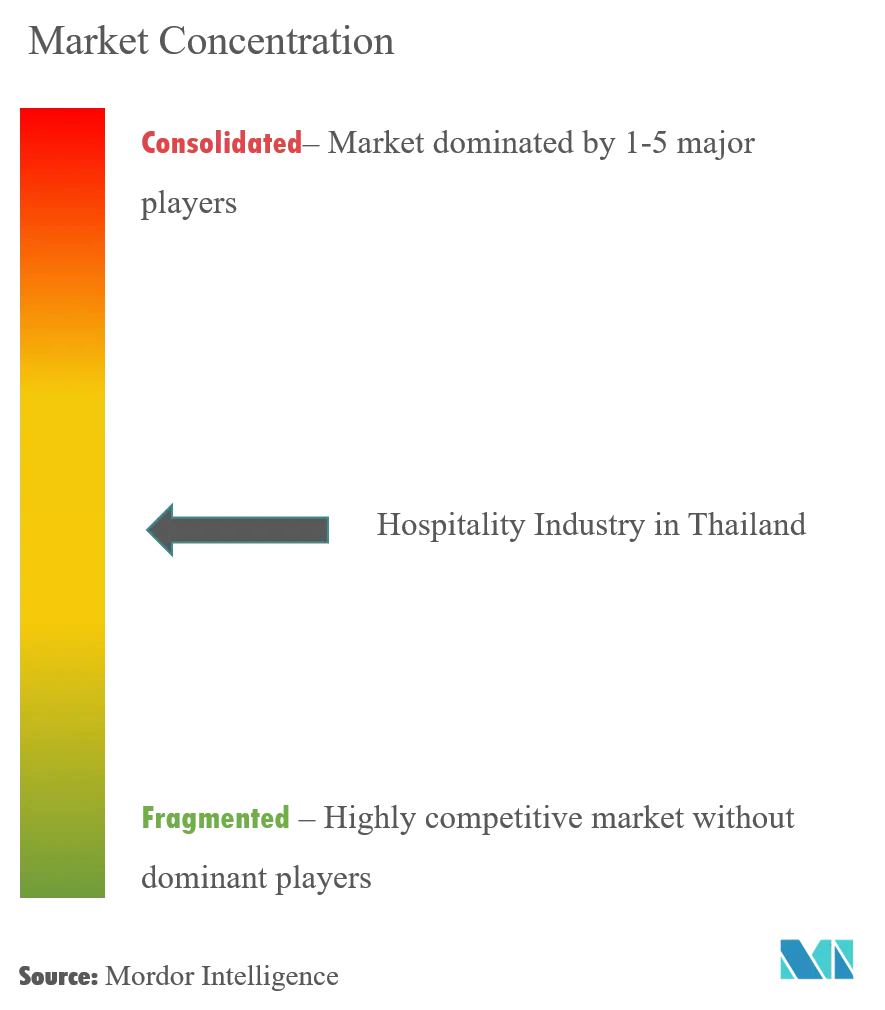

Lindustrie hôtelière en Thaïlande est une combinaison de marques de chaînes hôtelières internationales, de marques nationales et dhôtels indépendants. Accor SA occupe une part importante en termes d'offre totale de chambres/clés avec environ 16 000 chambres, suivi par Marriott International et InterContinental Hotel Groups, qui ensemble peuvent répondre au nombre total de chambres proposées par Accor SA à lui seul. La marque locale Centara Hotel Group propose une large offre d'environ 6 300 chambres, tandis qu'Aspira Hospitality possède le plus grand portefeuille de 41 propriétés hôtelières du pays.

Leaders du marché de l'hôtellerie en Thaïlande

-

Centara Hotels

-

Accor SA

-

InterContinental Hotels Group

-

Onyx Hospitality Group

-

Marriott International, Inc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie hôtelière en Thaïlande

Une analyse de fond complète de lindustrie hôtelière en Thaïlande, qui comprend une évaluation des associations industrielles, de léconomie globale et des tendances des marchés émergents par segments, des changements significatifs dans la dynamique du marché et un aperçu du marché, est couverte dans le rapport.

| Chaînes d’hôtels |

| Hôtels indépendants |

| Appartements avec services |

| Hôtels économiques et économiques |

| Hôtels de milieu de gamme et supérieur |

| Hôtels de luxe |

| Par type | Chaînes d’hôtels |

| Hôtels indépendants | |

| Par segment | Appartements avec services |

| Hôtels économiques et économiques | |

| Hôtels de milieu de gamme et supérieur | |

| Hôtels de luxe |

FAQ sur les études de marché de lhôtellerie en Thaïlande

Quelle est la taille du marché hôtelier thaïlandais ?

La taille du marché hôtelier thaïlandais devrait atteindre 7,23 milliards USD en 2024 et croître à un TCAC de 27,24 % pour atteindre 24,12 milliards USD dici 2029.

Quelle est la taille actuelle du marché de lhôtellerie en Thaïlande ?

En 2024, la taille du marché hôtelier thaïlandais devrait atteindre 7,23 milliards USD.

Qui sont les principaux acteurs du marché hôtelier en Thaïlande ?

Centara Hotels, Accor SA, InterContinental Hotels Group, Onyx Hospitality Group, Marriott International, Inc sont les principales entreprises opérant dans le secteur hôtelier en Thaïlande.

Quelles années couvre ce marché hôtelier thaïlandais et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché hôtelier thaïlandais était estimée à 5,68 milliards de dollars. Le rapport couvre la taille historique du marché de lhôtellerie en Thaïlande pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lhôtellerie en Thaïlande pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie hôtelière en Thaïlande

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lhôtellerie en Thaïlande en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lhôtellerie en Thaïlande comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.