Taille et parts du marché de l'hexaméthylènediamine

Analyse du marché de l'hexaméthylènediamine par Mordor Intelligence

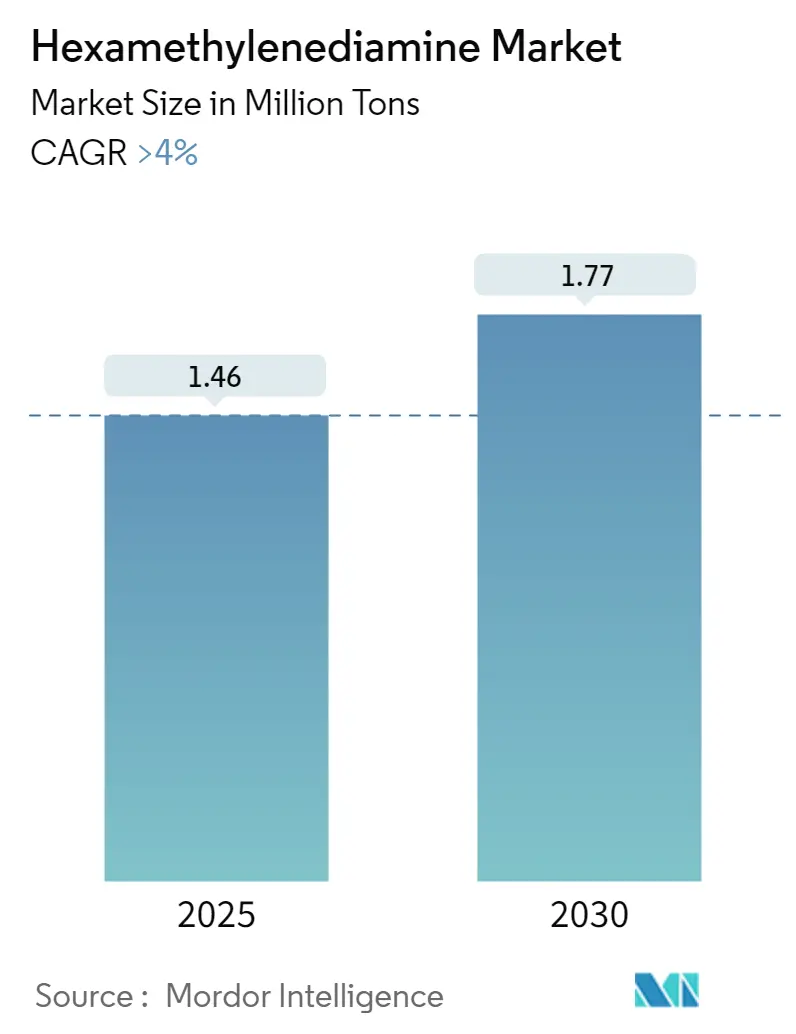

La taille du marché de l'hexaméthylènediamine est estimée à 1,46 million de tonnes en 2025, et devrait atteindre 1,77 million de tonnes d'ici 2030, à un TCAC supérieur à 4 % durant la période de prévision (2025-2030). La solidité de la demande s'enracine dans la production de nylon 6,6, tandis que les contraintes de capacité dans la chaîne adiponitrile-vers-hexaméthylènediamine déclenchent de nouveaux investissements en Asie-Pacifique, Amérique du Nord et Europe. L'accent stratégique sur les pièces automobiles légères, la relance post-pandémique des textiles techniques et l'adoption constante d'applications spécialisées telles que les agents de durcissement époxy soutiennent l'expansion des volumes. Les producteurs ont répondu aux récents chocs d'approvisionnement en accélérant l'intégration verticale et en pilotant des matières premières biosourcées qui promettent des coûts réduits et moins d'émissions. Parallèlement, la volatilité des matières premières liées au pétrole brut, les limites d'émissions d'amines imposées par REACH et le risque de montée en échelle pour les voies biologiques tempèrent les perspectives.

Points clés du rapport

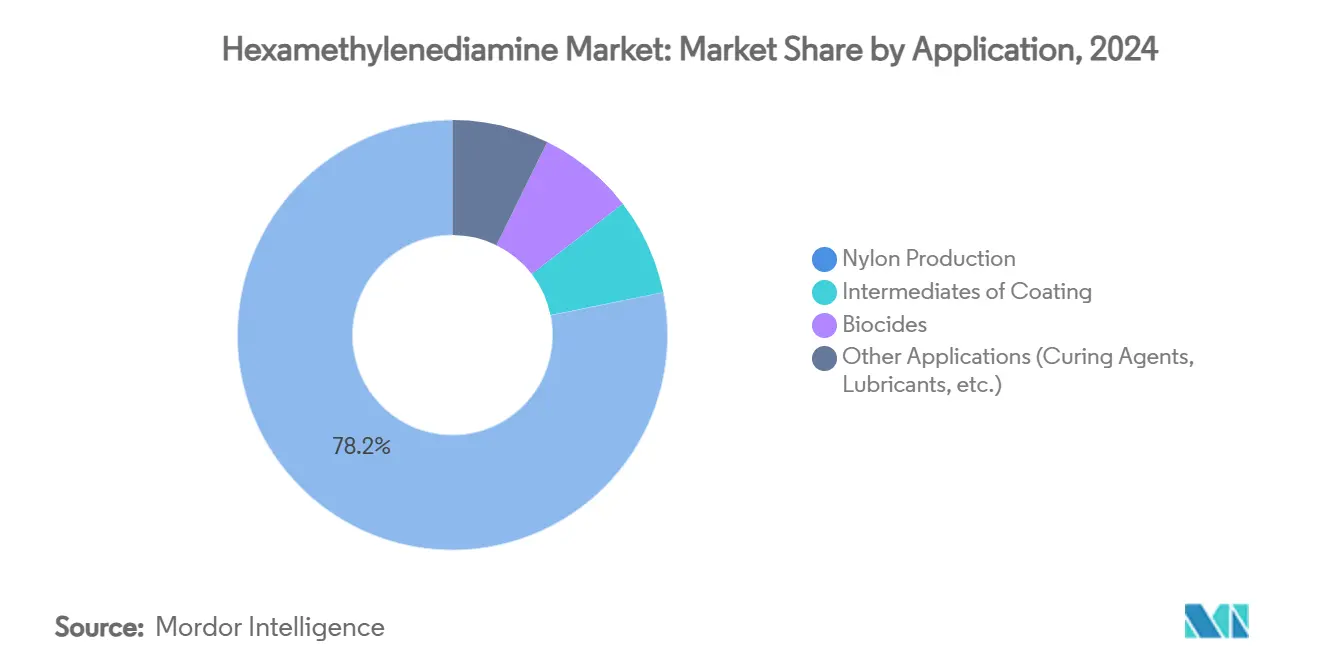

- Par application, la production de nylon menait avec 78,19 % des parts de marché de l'hexaméthylènediamine en 2024 ; les autres applications devraient croître à un TCAC de 5,05 % jusqu'en 2030.

- Par grade, le grade industriel standard commandait 71,43 % des parts de la taille du marché de l'hexaméthylènediamine en 2024 ; le grade biosourcé devrait afficher le TCAC le plus rapide de 5,81 % entre 2025-2030.

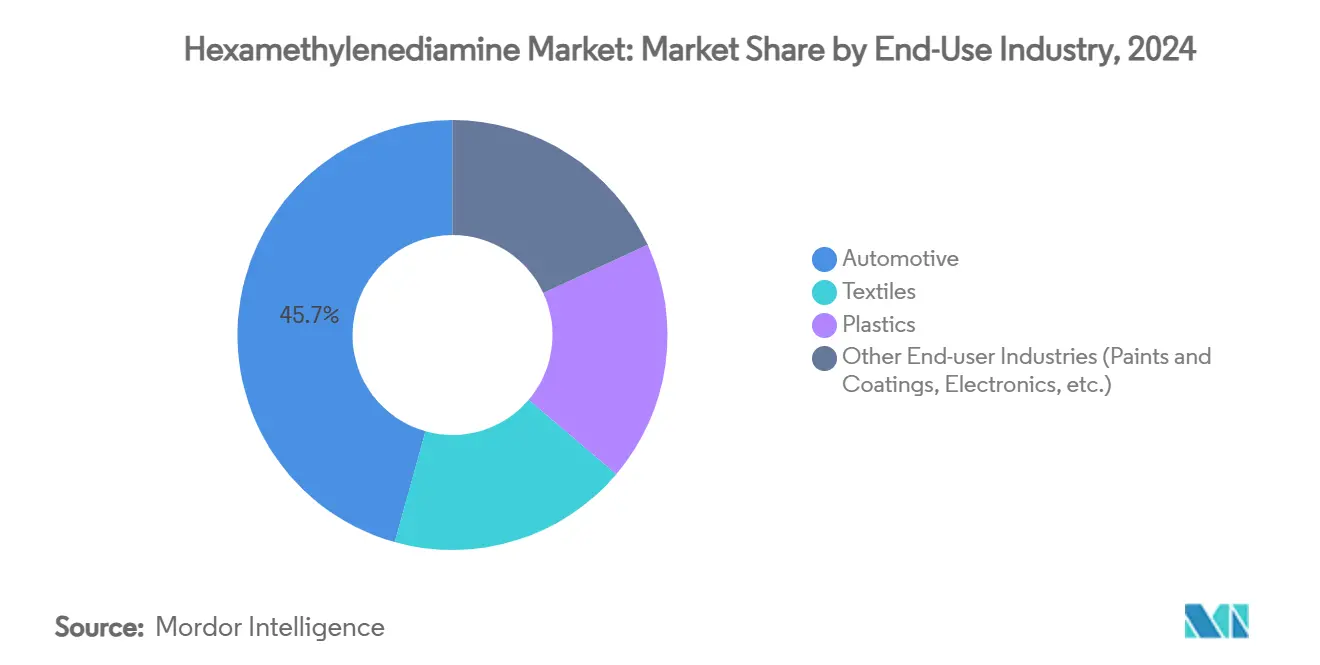

- Par secteur d'utilisation finale, le segment automobile détenait 45,66 % de la taille du marché de l'hexaméthylènediamine en 2024, tandis que les autres secteurs d'utilisation finale devraient s'étendre à un TCAC de 5,62 % jusqu'en 2030.

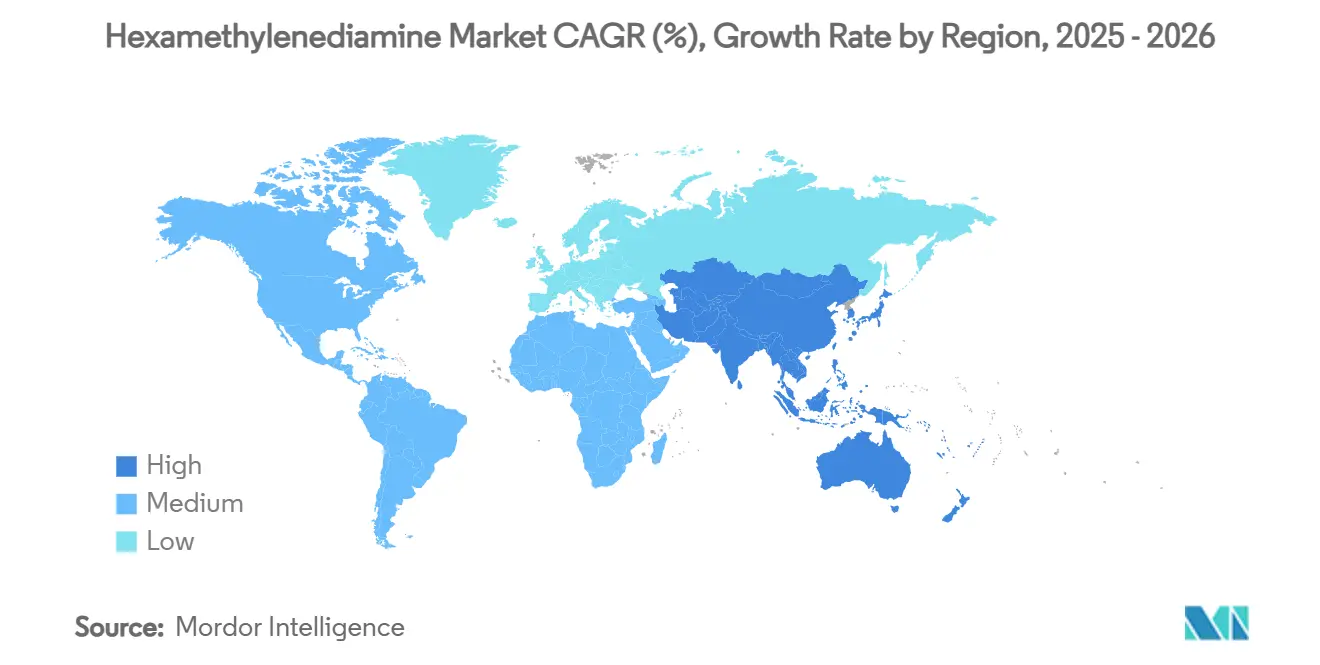

- Par géographie, l'Asie-Pacifique représentait 52,06 % des parts du marché de l'hexaméthylènediamine en 2024 ; la région devrait enregistrer un TCAC de 4,96 % sur 2025-2030.

Tendances et perspectives du marché mondial de l'hexaméthylènediamine

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Consommation croissante de nylon 6,6 dans les pièces automobiles légères | +1.2% | Mondiale, avec concentration en Asie-Pacifique et Amérique du Nord | Moyen terme (2-4 ans) |

| Ajouts rapides de capacité pour adiponitrile-vers-HMDA | +0.8% | Cœur Asie-Pacifique, répercussions vers l'Amérique du Nord | Court terme (≤ 2 ans) |

| Passage vers les matières premières adiponitrile biosourcées | +0.6% | Europe et Amérique du Nord en tête, Asie-Pacifique suivant | Long terme (≥ 4 ans) |

| Émergence d'agents de durcissement époxy à base d'hexaméthylènediamine | +0.4% | Mondiale, avec adoption précoce dans les applications spécialisées | Moyen terme (2-4 ans) |

| Demande croissante d'hexaméthylènediamine de l'industrie textile | +0.7% | Asie-Pacifique dominante, émergente en Amérique du Sud | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Consommation croissante de nylon 6,6 dans les pièces automobiles légères

Les objectifs d'allégement automobile accélèrent l'adoption du nylon 6,6, et l'effet d'entraînement en aval stimule le marché de l'hexaméthylènediamine. Les constructeurs automobiles valorisent le rapport résistance/poids du polyamide, sa résistance à la chaleur et sa recyclabilité, particulièrement pour les modèles électriques à batterie où la masse affecte directement l'autonomie. Les équipementiers d'Asie-Pacifique augmentent l'usage de collecteurs d'admission en nylon et d'éléments structurels parallèlement aux ajouts de capacité polyamide régionaux, resserrant les équilibres régionaux et récompensant les fournisseurs intégrés. En Amérique du Nord, les équipementiers de rang 1 reconçoivent les composants du compartiment moteur autour du nylon 6,6 pour faire face aux charges thermiques de suralimentation. La tendance de substitution matérielle entraîne donc une hausse structurelle, plutôt que simplement cyclique, de la demande d'hexaméthylènediamine.

Ajouts rapides de capacité pour adiponitrile-vers-HMD

Les chocs d'approvisionnement de 2024 ont exposé la dépendance à une poignée d'unités d'adiponitrile. Les producteurs ont réagi en approuvant des débottleneckages et des lignes greenfield qui poussent les capacités adiponitrile-hexaméthylènediamine intégrées plus haut en Chine, sur la côte du Golfe et en Europe occidentale. Le redémarrage Maitland d'INVISTA et la construction de 90 kt/a en Alabama d'Ascend illustrent la tendance. Bien que cette vague atténue la tension sur les matières premières, elle risque aussi un surdimensionnement à court terme et des oscillations de prix régionales plus marquées. Néanmoins, la plupart des opérateurs jugent les dépenses d'investissement justifiées pour sauvegarder l'économie du nylon en aval et capturer les avantages de proximité dans les grappes d'utilisation finale centrées sur l'Asie.

Passage vers les matières premières adiponitrile biosourcées

La pression politique sur les émissions Scope-3 transforme les voies biologiques d'curiosité pilote en priorité d'investissement mainstream. Le parcours révolutionnaire bio-HMD de Covestro-Genomatica démontre le potentiel de parité des coûts contre les voies pétro quand les crédits carbone renouvelables sont intégrés au prix. Les incitations européennes à la décarbonation raccourcissent les périodes de remboursement, incitant les travaux de faisabilité en phase précoce en Amérique du Nord et, de plus en plus, en Chine. Les évaluations de cycle de vie montrent des empreintes de gaz à effet de serre 50-70 % plus faibles, un avantage qui séduit les marques automobiles et textile ciblant des chaînes d'approvisionnement net-zéro. Le pivot de compétitivité reste la montée en échelle de fermentation et la logistique des matières premières, pourtant le virage directionnel est clair : les plateformes biosourcées remodèleront les courbes de coût à long terme et le positionnement marché.

Émergence d'agents de durcissement époxy à base de HMD

Au-delà du nylon, la demande spécialisée émerge dans les adhésifs avancés, résines composites et revêtements antimicrobiens. Les systèmes thermo-latents d'Evonik illustrent comment le HMD contribue à la flexibilité sans sacrifier la température de transition vitreuse, permettant un collage structural résistant aux chocs[1]Source: Evonik Industries, "Thermo-Latent Curing Agents for Structural Epoxy Adhesives," evonik.com. Les revêtements du secteur marin exploitent la structure en chaîne de la diamine pour délivrer une résistance durable au biofouling, une caractéristique attirant les chantiers navals cherchant des coûts de maintenance réduits. Les volumes spécialisés restent modestes comparés au nylon, mais l'amélioration des marges dépasse 25 % versus les grades commodités, faisant de cette diversification une couverture stratégique pour les producteurs face à la cyclicité des prix du nylon.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix de l'adiponitrile dérivé du pétrole brut | -0.9% | Mondiale, avec impact aigu dans les régions dépendantes des importations | Court terme (≤ 2 ans) |

| Risque de montée en échelle pour les technologies d'hexaméthylènediamine biosourcées | -0.5% | Europe et Amérique du Nord menant l'adoption | Moyen terme (2-4 ans) |

| Restrictions REACH strictes sur les émissions d'amines | -0.3% | Europe primaire, avec répercussions vers d'autres régions | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix de l'adiponitrile dérivé du pétrole brut

Parce que l'adiponitrile suit les écarts pétrole brut-naphta, les changements de prix amont se transmettent rapidement aux règlements contractuels d'hexaméthylènediamine, pressant les acteurs non intégrés. L'accident d'usine chinoise de 2015 a souligné le risque de concentration, et les arrêts de raffinerie subséquents ont maintenu les primes spot larges. L'Europe dépendante des importations ressent les oscillations le plus vivement, amplifiant la pression sur les marges des filateurs de nylon captifs. Le mouvement des devises ajoute une autre couche : un euro faible gonfle les matières premières indexées au dollar, érodant davantage la compétitivité. Ces facteurs stimulent les projets de rétro-intégration et intensifient l'intérêt pour les voies biologiques qui découplent le coût de la volatilité pétrolière.

Risque de montée en échelle pour les technologies HMD biosourcées

Les rendements de fermentation supérieurs à 99 % en laboratoire se traduisent rarement sans heurt en réacteurs de 100 kt/a. Le contrôle de contamination, le transfert d'oxygène et le prétraitement des matières premières introduisent chacun des contournements d'ingénierie coûteux. Le financement reste compliqué par des cycles de validation plus longs et des engagements d'achat incertains, ralentissant les décisions d'investissement final malgré des narratives ESG favorables. Les approbations réglementaires pour les enzymes nouvelles ajoutent temps et dépense, spécialement dans les régions sans codes biotech harmonisés. Par conséquent, le bio-HMD pourrait capturer une part à un chiffre d'ici 2030, mais les calendriers peuvent glisser si les obstacles pilote-vers-commercial s'avèrent plus raides qu'anticipé.

Analyse de segmentation

Par application : Domination du nylon avec élan spécialisé émergent

La production de nylon a conservé une part dominante de 78,19 % du marché de l'hexaméthylènediamine en 2024. Le volume du segment se traduit par 1,14 million de tonnes, soutenu par les pièces automobiles sous capot et les fibres de tapis. Cette réserve sous-tend le plus grand incrément de demande absolue sur l'horizon de prévision, mais son TCAC traîne à 3,68 %. En revanche, les usages spécialisés tels que les agents de durcissement époxy et les intermédiaires biocides s'étendent à un rythme de 5,05 %, élevant leur part de la taille du marché de l'hexaméthylènediamine de 0,25 million de tonnes en 2025 vers 0,32 million de tonnes en 2030.

La diversification vers des créneaux à plus forte marge atténue l'exposition des revenus aux cycles de prix du nylon. Les producteurs fournissent des grades prêts à formulation qui raccourcissent le temps de qualification client, renforçant les coûts de changement. L'approche exploite aussi les trains de purification existants, donc les dépenses d'investissement incrémentales restent faibles relatives aux retours. En résultat, la pénétration spécialisée devrait continuer à dépasser la croissance des polymères de base dans toutes les régions.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par grade : Volume standard, potentiel biosourcé

Le grade industriel standard reste le cheval de bataille avec 71,43 % de la demande 2024, se traduisant par environ 1,05 million de tonnes. Les producteurs optimisent ce flux pour une pureté et un coût équilibrés, s'adaptant aux spécifications de sel de nylon. Le grade haute pureté, à 17,5 %, sert les usages électroniques et pharmaceutiques qui ne tolèrent aucun métal trace. Pendant ce temps, le grade biosourcé, encore niche à 11,1 %, monte en échelle à un TCAC de 5,81 % sur le dos des objectifs de durabilité des propriétaires de marques.

Le basculement des parts du marché de l'hexaméthylènediamine vers les variantes biologiques s'accélère une fois que les lignes de fermentation de 50 kt/a atteignent le débit nominal, un jalon anticipé en 2027. Les premiers adopteurs peuvent facturer des primes de 10-15 %, compensant les coûts unitaires initiaux plus élevés. À long terme, les courbes d'apprentissage de processus et la monétisation des crédits renouvelables pourraient positionner le bio-HMD à l'extrémité basse de la courbe de coût mondiale.

Par secteur d'utilisation finale : Leadership automobile, adoption sectorielle plus large

L'automobile représentait 45,66 % de la taille du marché de l'hexaméthylènediamine, ou environ 0,66 million de tonnes en 2024, ancrée par les composants structurels en nylon 6,6. L'électrification renforce cette attraction car chaque 10 kg retiré d'une voiture électrique à batterie peut ajouter jusqu'à 0,7 % d'autonomie de conduite. Pourtant, les autres secteurs d'utilisation finale-englobant électronique, santé et marine-sont sur la voie d'un TCAC de 5,62 %. Leur part agrégée monte de 0,18 million de tonnes en 2025 à 0,24 million de tonnes d'ici 2030.

Le textile, le second pilier historique, connaît une croissance à un chiffre moyen sur le dos des fils industriels haute ténacité et des tissus techniques, tandis que les plastiques techniques couvrent les boîtiers de biens de consommation et les petits appareils. Ces avenues plus larges amortissent les producteurs des taux de construction auto cycliques et diversifient les mix de revenus régionaux.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La part de 52,06 % de l'Asie-Pacifique dans le marché de l'hexaméthylènediamine reflète l'écosystème raffinerie-vers-nylon intégré de la Chine et les secteurs automobile et textile surdimensionnés de la région[2]Source: International Energy Agency, "China's Chemical Industry and the Energy Transition," iea.org. La demande régionale monte à un TCAC de 4,96 %, élevant le volume de 0,76 million de tonnes en 2025 à près de 0,97 million de tonnes d'ici 2030. Les gouvernements promeuvent les grappes de matériaux avancés, et la proximité des matières premières d'acide adipique raccourcit les lignes d'approvisionnement. Les investissements tels que le doublement de capacité de 1,75 milliard RMB d'INVISTA à Shanghai ancrent la chaîne d'approvisionnement locale et renforcent la compétitivité.

La part de l'Amérique du Nord est soutenue par les matières premières avantageuses du schiste et la demande de résine automobile captive. Pourtant, la concurrence des coûts des importations et les récentes procédures de faillite chez un producteur majeur soulignent la vulnérabilité aux cycles de prix. Les producteurs mettent l'accent sur les grades haute pureté et biosourcés pour défendre les marges et sécuriser l'enlèvement des équipementiers électroniques et médicaux.

L'Europe se concentre sur la durabilité et les créneaux spécialisés. La nouvelle usine française de 260 kt/a de BASF intègre purification avancée et réacteurs économes en énergie qui s'alignent avec les directives de décarbonation qui se resserrent. Les restrictions REACH sur les émissions d'amines sont plus strictes que dans d'autres régions, élevant les coûts de conformité tout en fournissant un fossé concurrentiel non-prix pour la production locale.

L'Amérique du Sud plus le Moyen-Orient et l'Afrique exploitent tous deux l'économie gazière compétitive et la demande de plastiques aval en expansion. Le rebond de production automobile du Brésil et les initiatives de diversification chimique de l'Arabie Saoudite ouvrent des fenêtres pour les unités HMD régionales, bien qu'à partir d'une petite base. Le risque politique et logistique maintient une croissance modérée comparée à l'Asie-Pacifique, mais les coentreprises transfrontalières se positionnent pour exploiter ces volumes frontière.

Paysage concurrentiel

L'approvisionnement mondial est consolidé autour de six groupes intégrés contrôlant environ 65 % des capacités. Les économies d'échelle dans l'hydrogénation haute pression des nitriles, plus le besoin d'adiponitrile captif, créent des barrières naturelles à l'entrée. Les récentes transactions renforcent cette structure : BASF a acheté les actifs polyamide de Solvay puis sécurisé la participation Alsachimie de DOMO pour verrouiller les intermédiaires amont, tandis qu'INVISTA a cédé certaines lignes de nylon aval sélectionnées pour se concentrer sur l'intégration des matières premières. Les nouveaux entrants soutenus par l'État chinois ajoutent des capacités agressivement, intensifiant la pression sur les marges des usines occidentales legacy.

La stratégie concurrentielle penche vers l'innovation de processus et la chimie verte. Les brevets couvrant les catalyseurs d'hydrogénation basse énergie, la purification continue et le recyclage de solvants grimpent, offrant des avantages de coût et ESG. Les partenariats tels que Covestro-Genomatica visent à commercialiser les voies biologiques à échelle mondiale, potentiellement réinitialisent les courbes de coût d'ici la fin de décennie. Sur le front spécialisé, Evonik et Mitsubishi Gas Chemical taillent des grades haute pureté et de durcissement latent qui rapportent des primes de prix de 25-40 % sur le matériau en vrac. Dans cette arène évoluante, les portefeuilles diversifiés et l'accès à la technologie de matières premières biologiques détermineront les gagnants à long terme.

Leaders de l'industrie de l'hexaméthylènediamine

-

Ascend Performance Materials

-

INVISTA (Koch)

-

Henan Shenma Nylon Chemical

-

BASF SE

-

Radici Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : BASF a finalisé l'achat de la part de 49 % de DOMO Chemicals dans la coentreprise Alsachimie, devenant propriétaire unique du complexe français de précurseurs polyamide-6,6.

- Juin 2025 : BASF a démarré une usine d'hexaméthylènediamine de 260 000 t/a à Chalampé, France, avec des installations R&D intégrées pour les applications polyamide avancées.

Portée du rapport mondial sur le marché de l'hexaméthylènediamine

L'hexaméthylènediamine est un composé organique constitué d'une chaîne hydrocarbonée hexaméthylène terminée par des groupes fonctionnels amines. Elle est utilisée dans la synthèse organique et la polymérisation de composés de haut poids moléculaire. L'hexaméthylènediamine est largement utilisée dans la production de polyamides, tels que le nylon 66, le nylon 610, etc. Elle est aussi utilisée comme résine urée-formaldéhyde, agent de durcissement de résine époxy, et agent de réticulation organique.

Le marché de l'hexaméthylènediamine est segmenté par application, secteur d'utilisation finale, et géographie. Par application, le marché est segmenté en production de nylon, intermédiaire pour revêtements, biocides, et autres applications (agents de durcissement, lubrifiants, etc.). Par secteur d'utilisation finale, le marché est segmenté en textile, plastiques, automobile, et autres secteurs d'utilisation finale (peintures et revêtements, pétrochimie, etc.). Le rapport couvre aussi la taille du marché et les prévisions pour l'hexaméthylènediamine dans 15 pays à travers les principales régions. Le dimensionnement du marché et les prévisions de chaque segment sont basés sur le volume (tonnes).

| Production de nylon |

| Intermédiaires de revêtement |

| Biocides |

| Autres applications (agents de durcissement, lubrifiants, etc.) |

| Grade industriel standard |

| Grade haute pureté |

| Grade biosourcé |

| Automobile |

| Textiles |

| Plastiques |

| Autres secteurs d'utilisation finale (peintures et revêtements, électronique, etc.) |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Thaïlande | |

| Indonésie | |

| Vietnam | |

| Malaisie | |

| Philippines | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Pays nordiques | |

| Turquie | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Qatar | |

| Afrique du Sud | |

| Nigeria | |

| Égypte | |

| Reste du Moyen-Orient et de l'Afrique |

| Par application | Production de nylon | |

| Intermédiaires de revêtement | ||

| Biocides | ||

| Autres applications (agents de durcissement, lubrifiants, etc.) | ||

| Par grade | Grade industriel standard | |

| Grade haute pureté | ||

| Grade biosourcé | ||

| Par secteur d'utilisation finale | Automobile | |

| Textiles | ||

| Plastiques | ||

| Autres secteurs d'utilisation finale (peintures et revêtements, électronique, etc.) | ||

| Par géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Thaïlande | ||

| Indonésie | ||

| Vietnam | ||

| Malaisie | ||

| Philippines | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Pays nordiques | ||

| Turquie | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Qatar | ||

| Afrique du Sud | ||

| Nigeria | ||

| Égypte | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'hexaméthylènediamine

Le marché de l'hexaméthylènediamine se situe à 1,46 million de tonnes en 2025 et devrait atteindre 1,77 million de tonnes d'ici 2030.

Quelle application domine la demande ?

La production de nylon représente 78,19 % de la demande mondiale, en faisant le débouché de volume principal pour l'hexaméthylènediamine.

Quelle région détient la plus grande part ?

L'Asie-Pacifique mène avec 52,06 % du volume mondial grâce à la chaîne d'approvisionnement nylon intégrée de la Chine et à la production automobile en expansion.

À quelle vitesse l'hexaméthylènediamine biosourcée croît-elle ?

Le grade biosourcé devrait afficher un TCAC de 5,81 % entre 2025-2030 car les réglementations de durabilité et les engagements de marques stimulent l'adoption.

Quelles sont les principales contraintes sur la croissance du marché ?

La volatilité des prix de l'adiponitrile liée au pétrole brut et le risque technique de montée en échelle des technologies biosourcées sont les deux vents contraires les plus significatifs.

Dernière mise à jour de la page le: