Taille du marché de lemballage hermétique

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

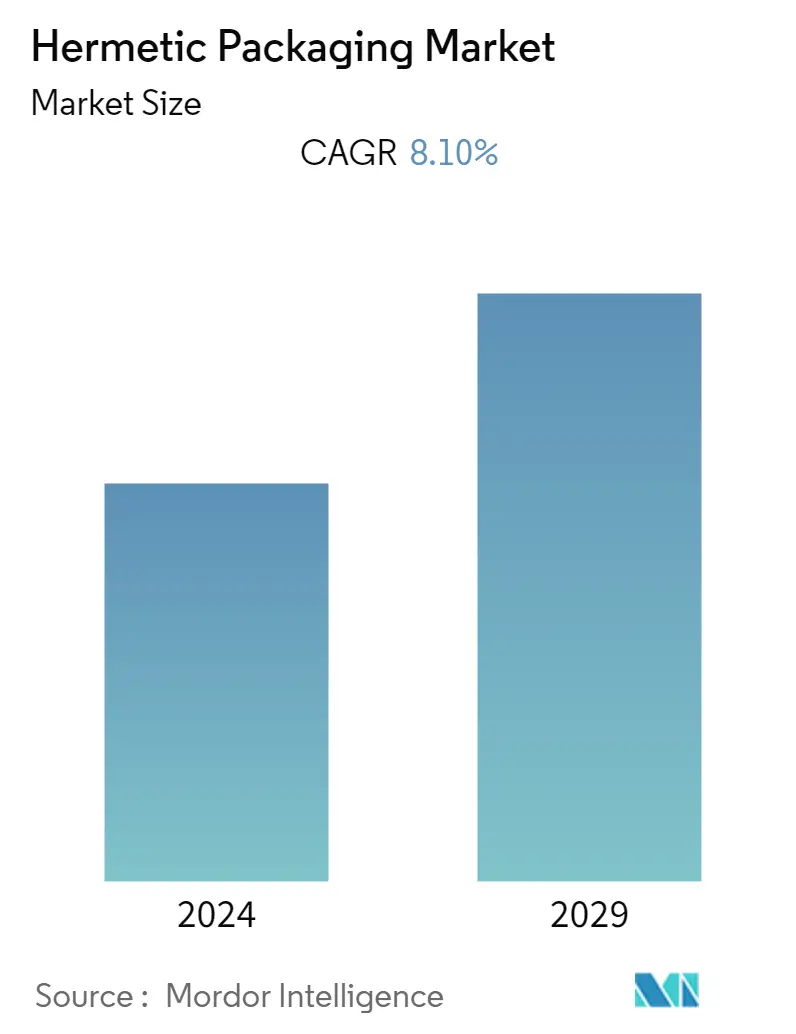

| TCAC | 8.10 % |

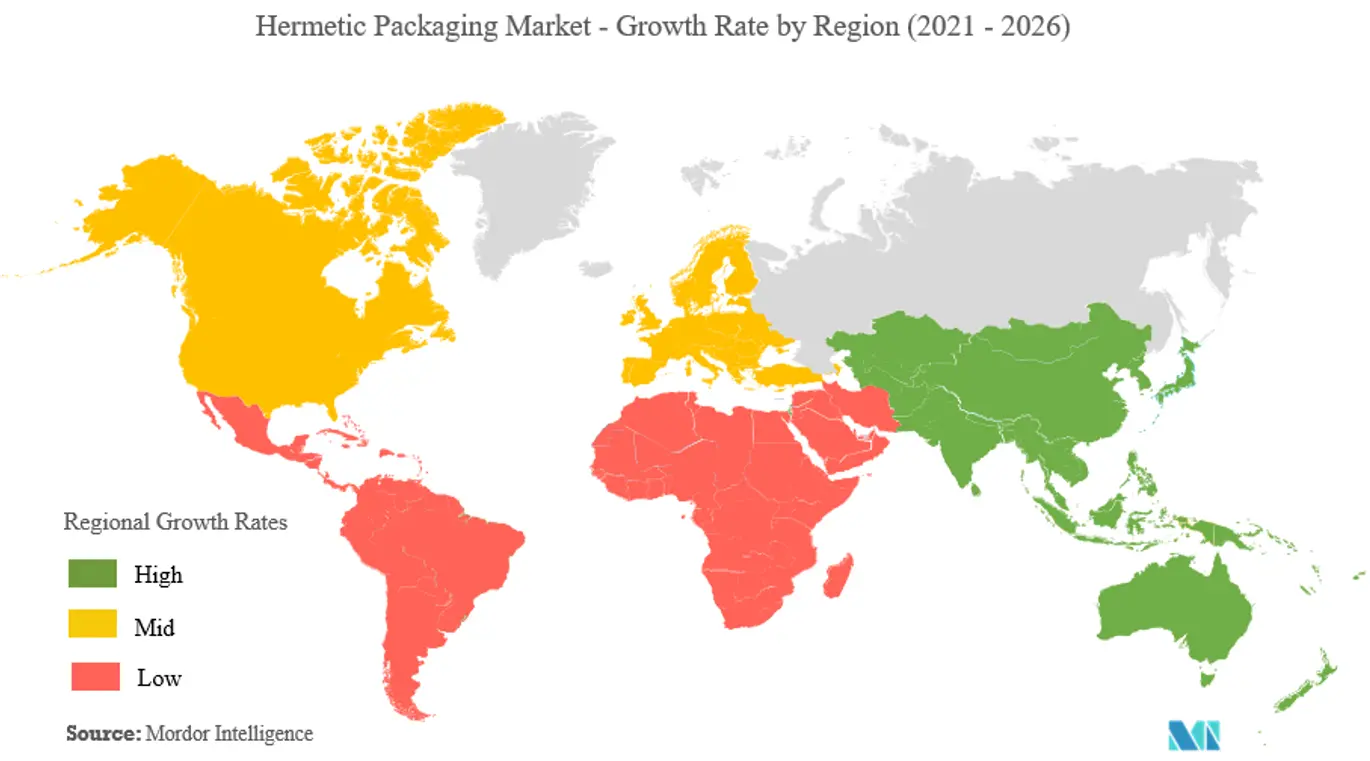

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

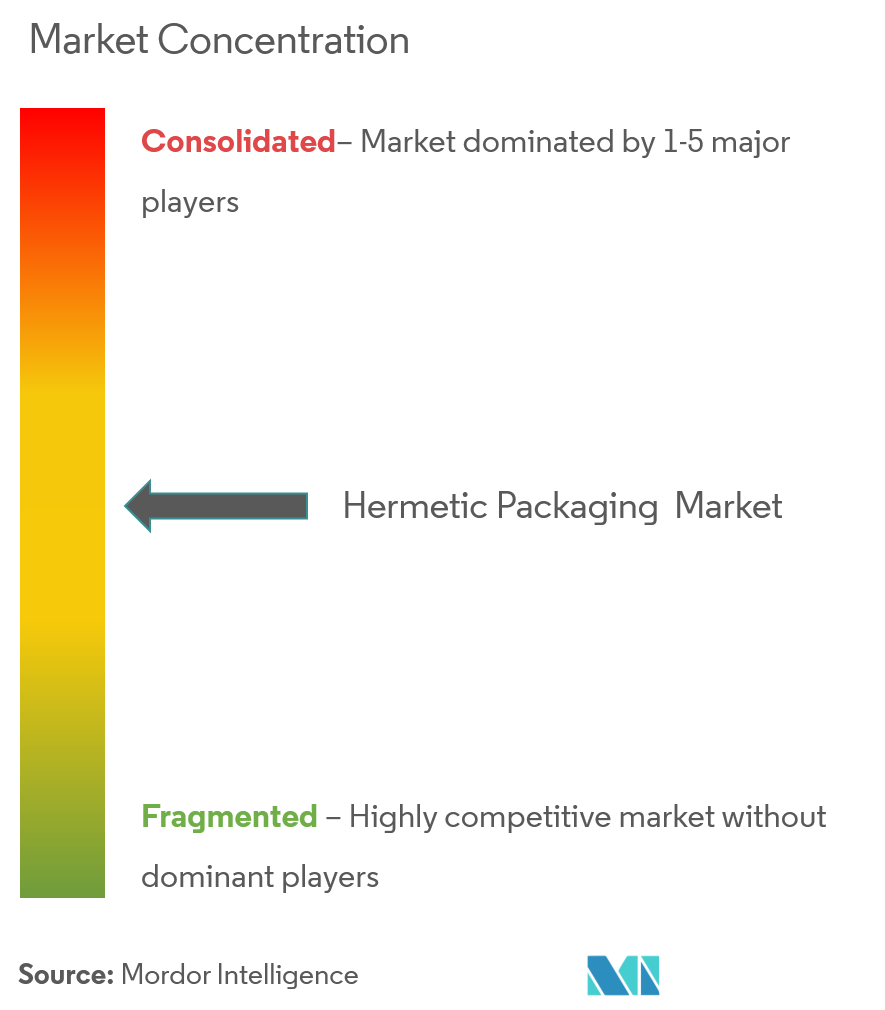

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de lemballage hermétique

Le marché mondial de lemballage hermétique était évalué à 3,41 milliards USD en 2020 et devrait atteindre 5,31 milliards USD dici 2026, avec un TCAC estimé à 8,1 %, de 2021 à 2026. Le marché de lemballage hermétique fait partie des industries touchées. par la pandémie de Covid-19. Selon la Semiconductor Industry Association, après le quatrième trimestre 2020, lindustrie des semi-conducteurs a amorcé sa reprise. Malgré les défis logistiques liés au coronavirus, les installations de semi-conducteurs situées en Asie-Pacifique ont continué à fonctionner normalement avec des cadences élevées. De plus, dans divers pays, comme la Corée du Sud, la plupart des opérations de semi-conducteurs se sont poursuivies sans interruption et les exportations de puces ont augmenté de 9,4 % en février 2020.

- L'emballage hermétique est une exigence pour toutes les applications où les composants électroniques doivent être protégés des environnements corrosifs pour garantir une durée de vie acceptable. Une fiabilité extrêmement élevée est requise pour lélectronique spatiale, utilisant souvent des boîtiers hermétiques. Les boîtiers métalliques avec joints verre sur métal sont la solution courante pour les niveaux de puissance faibles à moyens. En raison de la mauvaise conductivité thermique et de la conductivité électrique limitée des métaux utilisés dans les emballages hermétiques standard, des solutions de cuivre à liaison directe ont été développées.

- Les emballages électroniques en plastique peuvent survivre 20 ans dans des environnements propres à des températures plus basses. Celui-ci peut échouer en quelques jours dans une atmosphère corrosive à des températures ou une pression plus élevées. La protection des composants électroniques encapsulés est importante pour la permittivité des gaz des matériaux utilisés pour l'emballage. La différence de permittivité des gaz s'étend sur des ordres de grandeur pour les plastiques d'un côté et le verre/céramique et les métaux de l'autre côté.

- En outre, les technologies d'emballage hermétique qui empêchent les composants internes de réagir avec l'oxygène ou l'humidité de l'air sont essentielles pour de nombreuses technologies à micro-échelle, notamment les capteurs, les batteries, les supercondensateurs, les récupérateurs d'énergie et d'autres systèmes énergétiques. La création de stratégies demballage adaptées à ces technologies à micro-échelle revêt une importance croissante à mesure que les marchés de ces dispositifs continuent de croître.

- Le marché des micro-batteries, par exemple, devrait croître près de cinq fois entre 2019 et 2025 grâce aux véhicules électriques, au nouvel Internet des objets (IoT) et aux dispositifs médicaux. Pourtant, les technologies actuelles demballage hermétique limitent les densités dénergie des micro-batteries à une fraction des batteries à léchelle macro. Lune des raisons expliquant les densités dénergie divergentes des batteries à micro et macro-échelle est que les technologies demballage hermétique à macro-échelle largement utilisées ne peuvent pas être directement appliquées aux micro-batteries, car lemballage domine le volume et la masse des composants internes.

Tendances du marché de lemballage hermétique

Reed Glass devrait détenir une part importante

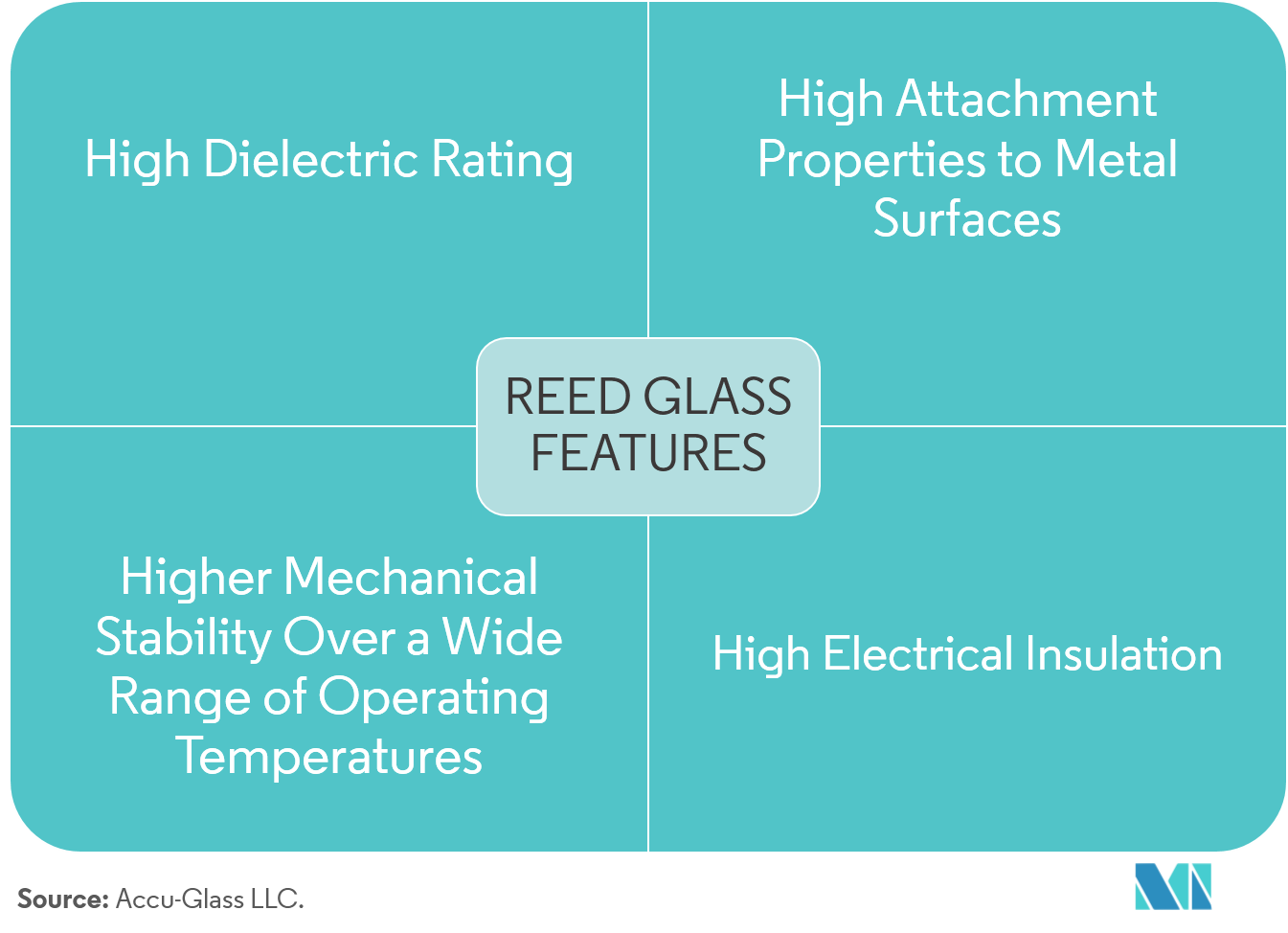

- Les lunettes Reed offrent une encapsulation hautement fiable des commutateurs Reed sur des millions de cycles de commutation.

- Les nombreuses applications électroniques impliquent l'utilisation de tubes en verre où certains composants électroniques discrets nécessitent une protection, une isolation ou un scellement. Cependant, la fonction de ce verre est souvent disoler électriquement les composants passifs ou de fonctionner comme un joint hermétique.

- Le verre Reed a trouvé ses applications dans les systèmes de verrouillage centralisés des automobiles, comme interrupteurs dans les chaudières à eau chaude ou comme capteurs de ceinture. Les interrupteurs à lames, sans aucune influence mécanique de l'extérieur, ouvrent et ferment les circuits électriques.

- Le contact est établi lorsqu'un faible champ magnétique presse deux lames de contact métalliques l'une contre l'autre à l'intérieur d'un mince tube de verre. Un interrupteur à lames, lorsqu'il est au repos, ne nécessite pas d'alimentation, ce qui le rend important pour les appareils consommant très peu d'énergie.

- Comme ils ne possèdent aucune commande mécanique, les interrupteurs à lames peuvent gérer des millions de cycles de fermeture et de déconnexion sans aucune usure.

- Les lames métalliques doivent être exemptes de poussière et hermétiquement scellées à l'intérieur des tubes de verre avec un gaz inerte avec des tolérances élevées pour garantir la fonctionnalité.

LAmérique du Nord devrait détenir la plus grande part

- Laugmentation des dépenses publiques dans le secteur de laérospatiale et de la défense par le gouvernement de la région devrait stimuler le marché des emballages hermétiques au cours de la période de prévision. En outre, lindustrie aéronautique alimente la demande demballages hermétiques en raison de sa dépendance à légard des nouveaux avions, renforçant ainsi lindustrie de lemballage hermétique. En 2020, les dépenses militaires américaines ont atteint environ 778 milliards de dollars, soit une augmentation de 4,4 % par rapport à 2019. (source SIPRI).

- Laugmentation des dépenses de consommation en électronique grand public, associée à la pénétration accrue des appareils de communication intelligents comme les smartphones, devrait alimenter la demande demballages hermétiques au cours de la période de prévision. Sur la base des ventes au détail projetées pour 2021, les ventes au détail dappareils électroniques grand public aux États-Unis ont atteint 442 milliards de dollars. Les smartphones sont les produits qui génèrent le plus gros chiffre d'affaires au détail dans le secteur de l'électronique grand public, représentant 79 milliards de dollars en 2020. (source Consumer Technology Association).

- En outre, les États-Unis abritent certains des principaux acteurs mondiaux de l'automobile, qui investissent dans les véhicules électriques et dans le potentiel de conduite autonome des voitures, qui exigent des circuits intégrés hautes performances. Environ 17,5 millions de systèmes avancés daide à la conduite (ADAS) ont été fabriqués rien quaux États-Unis en 2016. Dici 2021, ce nombre devrait augmenter denviron 1,5 million dunités. (source AMETEK). L'industrie automobile utilise l'herméticité pour garantir la fonctionnalité des capteurs dans les dispositifs de retournement et les équipements d'airbags. Par conséquent, avec laugmentation du nombre dairbags, le marché pourrait potentiellement exiger des emballages hermétiques.

- C'est l'un des principaux facteurs qui stimulent la demande sur le marché des plaquettes de silicium semi-conductrices. Par exemple, en décembre 2020, Group14 Technologies, un fournisseur mondial de matériaux composites silicium-carbone pour les applications lithium-ion, a obtenu 17 millions de dollars en séries. Financement B dirigé par SK materials.

Aperçu du marché des emballages hermétiques

La rivalité concurrentielle sur le marché de l'emballage hermétique est assez forte en raison de la présence de certains acteurs clés tels que Schott AG, SGA technologies, Kyocera et bien d'autres. Leur capacité à innover continuellement dans leurs produits et services leur a permis dacquérir un avantage concurrentiel sur les autres acteurs. Grâce à des partenariats stratégiques, des fusions et acquisitions et des activités de recherche et développement, les acteurs sont en mesure de simplanter solidement sur le marché.

- Avril 2020 - Le NanoRetina a annoncé des résultats préliminaires réussis pour son dispositif de rétine artificielle NR600 utilisant la technologie de liaison laser du verre de SCHOTT Primoceler. NanoRetina a franchi une étape monumentale dans la création de son implant rétinien qui pourrait représenter une réponse à la perte de vision dégénérative. La micro-liaison hermétique de tranches de verre de SCHOTT Primoceler a été utilisée pour l'encapsulation ultra-miniature entièrement en verre du dispositif.

Leaders du marché de lemballage hermétique

-

Schott AG

-

Ametek.Inc.

-

Micross Components Inc.

-

Materion Corporation

-

Teledyne Technologies Incorporated

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage hermétique

- Mai 2021 - AMETEK MOCON, a lancé un nouvel instrument analytique pour mesurer le taux de transmission de l'oxygène (OTR) d'emballages entiers dans des conditions environnementales ambiantes. L'OX-TRAN 2/48 offre des tests haute capacité avec huit cellules. Quatre des cellules sont destinées aux tests OTR et les quatre autres sont utilisées pour conditionner les colis afin qu'ils passent moins de temps dans le test.

- Mai 2021 - Micross Components, Inc. et Avalanche Technology, deux sociétés leaders dans le domaine, se sont associées pour offrir la mémoire non volatile Hi-Rel la plus petite et la plus faible consommation pour les applications aérospatiales.

Rapport sur le marché de lemballage hermétique – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Besoin croissant de protéger les composants électroniques hautement sensibles

4.3 Restrictions du marché

4.3.1 Règles et réglementations strictes concernant les matériaux d'emballage

4.4 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

4.5 Aperçu technologique

4.5.1 Scellage verre sur métal (GTMS)

4.5.2 Étanchéité céramique-métal (CERTMS)

4.5.3 Microliaison du verre

4.6 Évaluation de l'impact du COVID-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Verre passivé

5.1.2 Verre à roseau

5.1.3 Verre du transpondeur

5.2 Industrie des utilisateurs finaux

5.2.1 Pétrochimique

5.2.2 Aéronautique et Défense

5.2.3 Industrie automobile

5.2.4 Soins de santé

5.2.5 Electronique grand public

5.2.6 Autre industrie d'utilisateur final

5.3 Géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.2 L'Europe

5.3.2.1 Royaume-Uni

5.3.2.2 Allemagne

5.3.2.3 France

5.3.2.4 Espagne

5.3.2.5 Italie

5.3.2.6 Le reste de l'Europe

5.3.3 Asie-Pacifique

5.3.3.1 Chine

5.3.3.2 Japon

5.3.3.3 Corée du Sud

5.3.3.4 Inde

5.3.3.5 Reste de l'Asie-Pacifique

5.3.4 l'Amérique latine

5.3.5 Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprises*

6.1.1 Schott AG

6.1.2 Ametek Inc.

6.1.3 Kyocera Corporation

6.1.4 Micross Components Inc.

6.1.5 Willow Technologies Ltd.

6.1.6 SGA Technologies limited

6.1.7 CompleteHermetics

6.1.8 Special Hermetics products Inc.

6.1.9 Materion Corporation

6.1.10 Teledyne Technologies Incorporated

6.1.11 Egide SA

7. ANALYSE D'INVESTISSEMENT

8. AVENIR DU MARCHÉ

Segmentation de lindustrie de lemballage hermétique

Un joint hermétique est tout type de scellement qui rend un objet donné hermétique (empêchant le passage de l'air, de l'oxygène ou d'autres gaz). Le terme s'appliquait à l'origine aux récipients en verre hermétiques, mais à mesure que la technologie progressait, il s'appliquait à une catégorie plus large de matériaux, notamment le caoutchouc et les plastiques. Létude de marché comprend le type et les utilisateurs finaux. et des analyses spécifiques à chaque pays.

| Taper | ||

| ||

| ||

|

| Industrie des utilisateurs finaux | ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

FAQ sur les études de marché sur les emballages hermétiques

Quelle est la taille actuelle du marché de lemballage hermétique ?

Le marché des emballages hermétiques devrait enregistrer un TCAC de 8,10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des emballages hermétiques ?

Schott AG, Ametek.Inc., Micross Components Inc., Materion Corporation, Teledyne Technologies Incorporated sont les principales sociétés opérant sur le marché de lemballage hermétique.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lemballage hermétique ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lemballage hermétique ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de lemballage hermétique.

Quelles années couvre ce marché de lemballage hermétique ?

Le rapport couvre la taille historique du marché du marché de lemballage hermétique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage hermétique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie de l'emballage hermétique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage hermétique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Hermetic Packaging comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.