Taille et part du marché de l'emballage médical

Analyse du marché de l'emballage médical par Mordor Intelligence

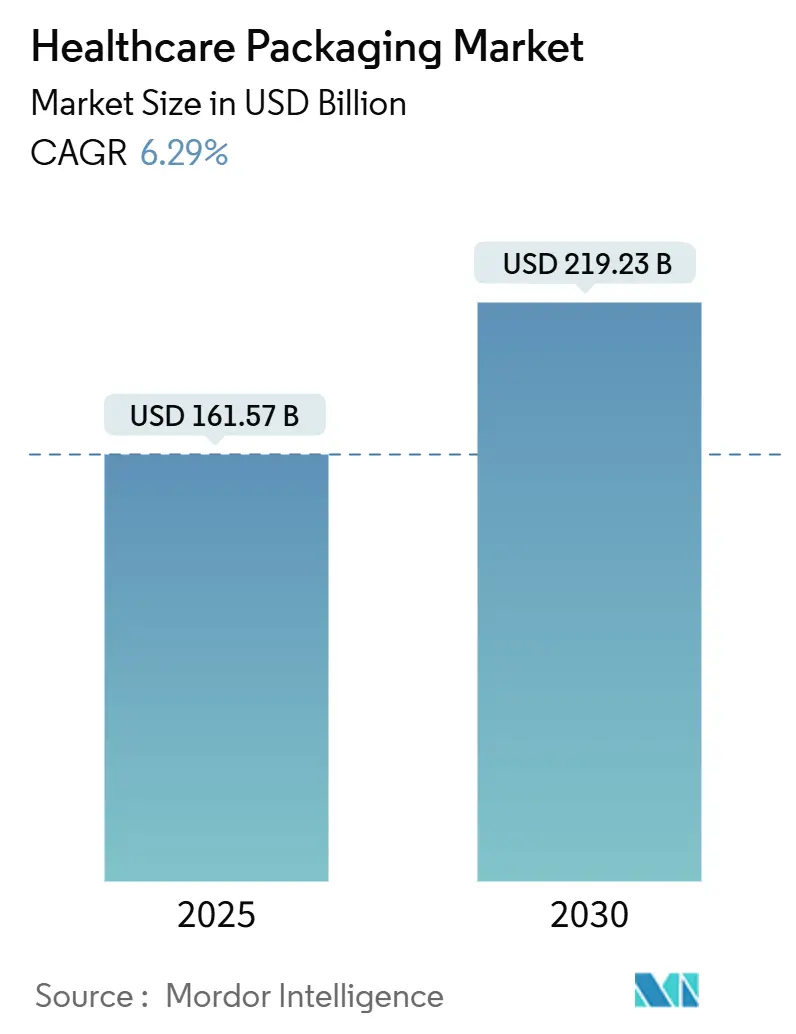

La taille du marché de l'emballage médical a atteint 161,57 milliards USD en 2025 et devrait croître à 219,23 milliards USD d'ici 2030, enregistrant un TCAC de 6,29%. La demande accélérée de produits biologiques, l'expansion rapide des modèles de traitement à domicile et le durcissement des règles de sérialisation ancrent cette trajectoire ascendante. La dynamique démographique est évidente car la cohorte des plus de 65 ans dépasse désormais les jeunes en Europe, intensifiant les besoins d'emballages conviviaux et sûrs pour les seniors. Parallèlement, les propriétaires de marques pharmaceutiques priorisent les conceptions traçables et inviolables pour lutter contre les contrefaçons, tandis que les capteurs intelligents intégrés dans les emballages primaires améliorent l'observance thérapeutique. Les réglementations de durabilité dans l'Union européenne et certains États américains poussent les propriétaires de marques vers des structures mono-matériau recyclables sans compromettre la protection barrière. La volatilité des prix des matières premières polymères et la capacité contrainte de verre médical restent des vents contraires aux coûts, mais les investissements continus dans les centres de production régionaux atténuent le risque d'approvisionnement.

Points clés du rapport

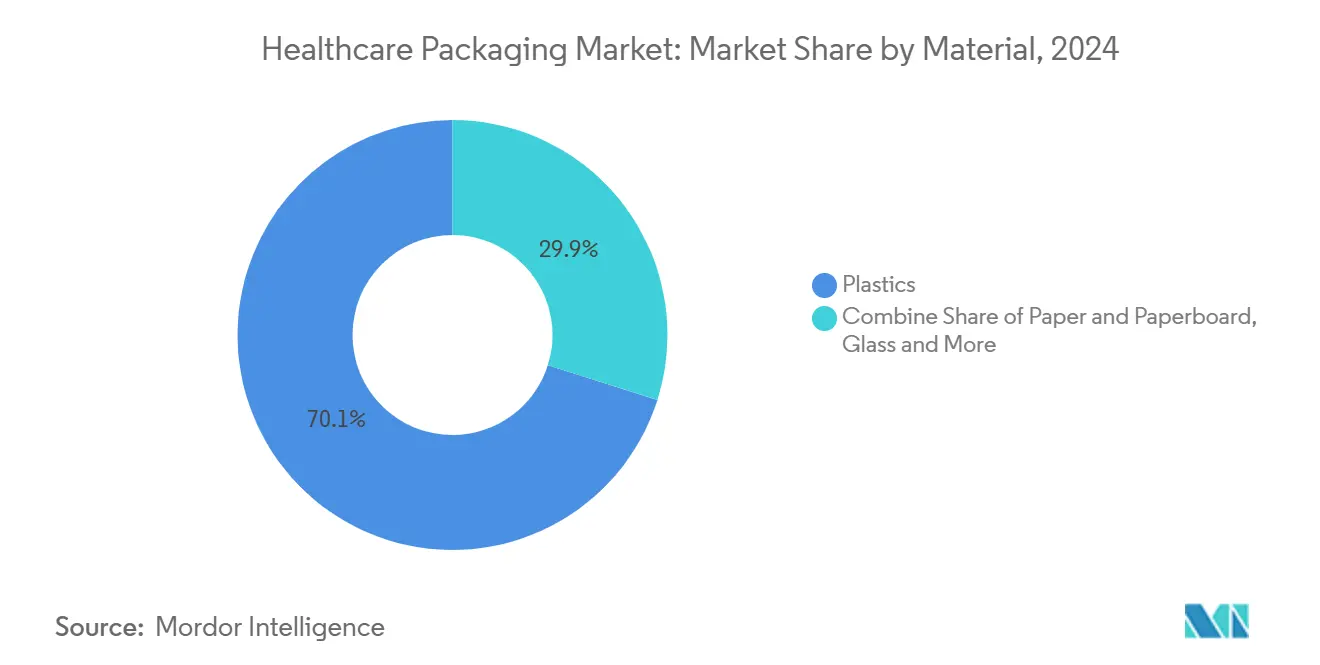

- Par matériau, les plastiques ont dominé avec 70,12% de la part du marché de l'emballage médical en 2024 ; le verre devrait croître à un TCAC de 10,42% jusqu'en 2030.

- Par type de produit, les bouteilles et contenants représentaient 40,21% de la taille du marché de l'emballage médical en 2024, tandis que les blisters devraient croître à un TCAC de 8,67% jusqu'en 2030.

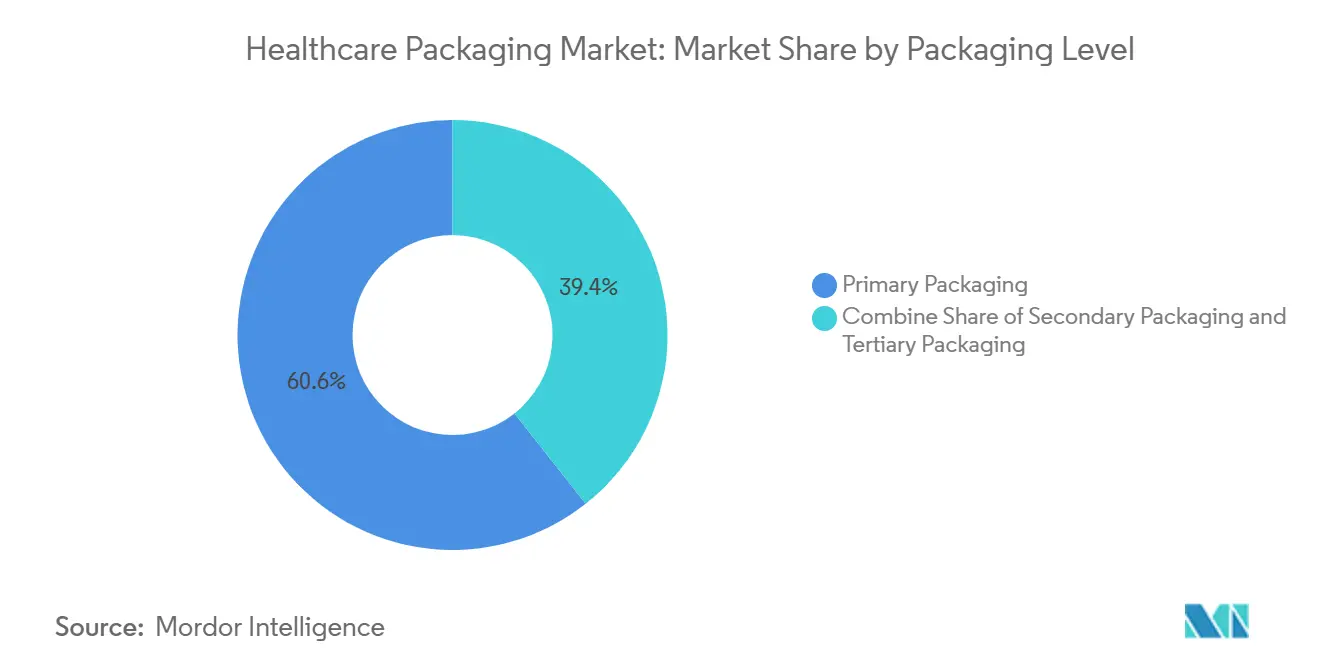

- Par niveau d'emballage, l'emballage primaire a capturé 60,64% de part du marché de l'emballage médical en 2024 ; l'emballage tertiaire progresse à un TCAC de 8,13% jusqu'en 2030.

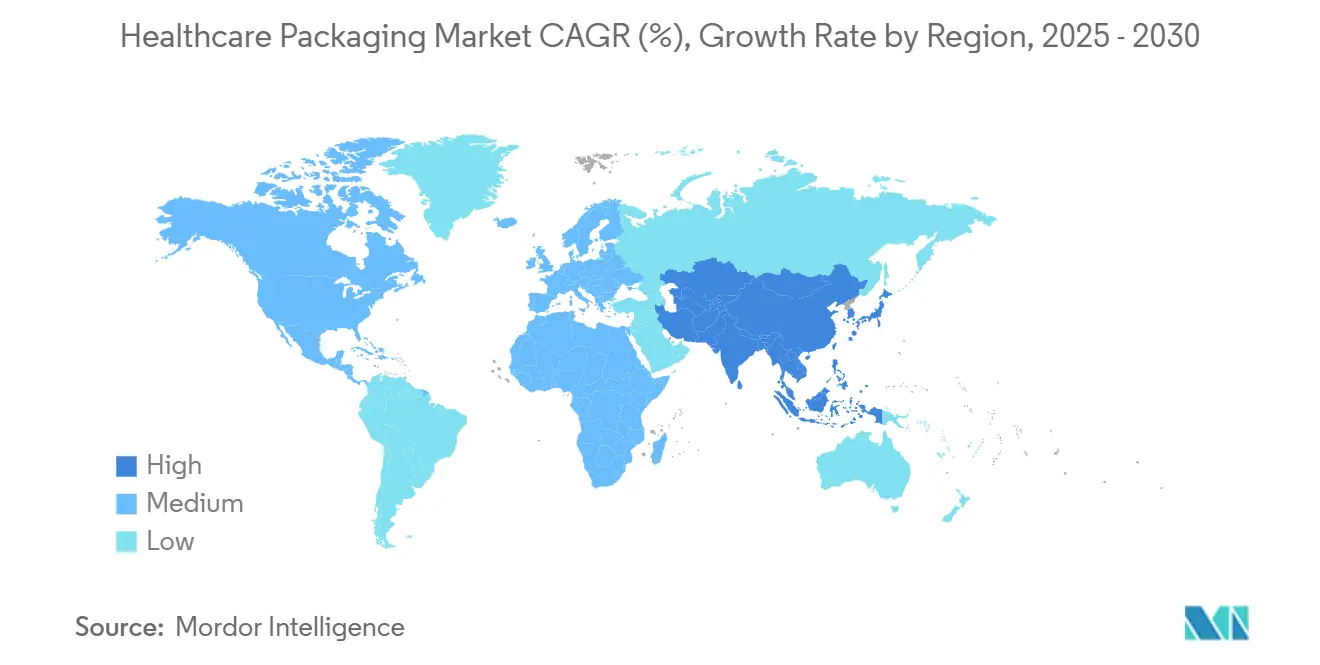

- Par géographie, l'Amérique du Nord détenait 36,35% de part du marché de l'emballage médical en 2024, tandis que l'Asie-Pacifique vise un TCAC de 9,32% jusqu'en 2030.

- Par utilisateur final, la fabrication pharmaceutique commandait 36,62% de la taille du marché de l'emballage médical en 2024, tandis que les produits nutraceutiques et en vente libre visent une croissance TCAC de 9,64% jusqu'en 2030.

Tendances et perspectives du marché mondial de l'emballage médical

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Poussée de la demande dans les dispositifs d'auto-soins et de diagnostic à domicile | +1.8% | Mondiale, avec des gains précoces en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Mandats de sérialisation et anti-contrefaçon | +1.2% | Mondiale, menée par l'implémentation DSCSA des États-Unis et FMD de l'UE | Court terme (≤ 2 ans) |

| Vieillissement de la population et prévalence des maladies chroniques | +1.5% | Mondiale, concentrée sur les marchés développés | Long terme (≥ 4 ans) |

| Substitution de matériaux axée sur la durabilité | +0.9% | UE et Amérique du Nord au cœur, répercussion vers l'APAC | Moyen terme (2-4 ans) |

| Emballage cryogénique pour les thérapies cellulaires et géniques | +0.7% | Amérique du Nord et UE, émergent en APAC | Long terme (≥ 4 ans) |

| Emballages intelligents avec RFID/NFC pour le suivi de l'observance | +0.4% | Marchés développés initialement, expansion mondiale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Poussée de la demande dans les dispositifs d'auto-soins et de diagnostic à domicile

Les dépenses annuelles en capital med-tech pour les dispositifs de soins diabétiques ont atteint 7,09 milliards USD en 2024, avec 2,7 milliards USD réservés aux moniteurs de glucose continus qui nécessitent un emballage stérile prêt pour la vente au détail. [1]Scitodate, "Diabetes Care Devices Deep-Dive," scitodate.com Les lancements PIVO Pro et MiniDraw de BD montrent comment les marques spécifient désormais des pochettes inviolables dimensionnées pour l'exécution de commandes par correspondance tout en assurant une stérilité de niveau hospitalier. Le système Medtronic InPen-Simplera Smart MDI approuvé par la FDA souligne que l'emballage doit protéger non seulement le médicament mais aussi l'électronique intégrée et les applications compagnons. Le marché de l'emballage médical pivote donc vers des fermetures résistantes aux enfants mais conviviales pour les seniors, des cavités multicouches pour les capteurs et des instructions avec QR codes qui correspondent aux flux de travail de télésanté. L'adoption intensifiée des soins à domicile maintient le marché de l'emballage médical sur un arc de croissance robuste.

Mandats de sérialisation et anti-contrefaçon

L'application complète du DSCSA américain en novembre 2024 a déclenché jusqu'à 30% de taux d'erreur dans les échanges de données, risquant des quarantaines quotidiennes de 110 000 packs lorsque les codes ne correspondent pas. Le pipeline de service de sérialisation clés en main de Cardinal Health a crû alors que les fabricants de médicaments externalisaient les étapes de codage, d'agrégation et de validation. La seringue iDFill RFID de BD montre que l'intégration d'identifiants au niveau primaire permet aux entreprises de se passer d'étiquettes secondaires et d'accélérer les vitesses de ligne. Les règles FMD européennes exigeant des codes doubles lisibles par l'homme et la machine poussent davantage le marché de l'emballage médical vers l'investissement dans l'infrastructure numérique. Les fournisseurs capables de regrouper matériel, logiciel et services cloud validés gagnent des parts alors que la complexité de sérialisation monte.

Vieillissement de la population et prévalence des maladies chroniques

Les conditions chroniques multiples chez les adultes américains ont grimpé de 21,8% en 2013 à 27,1% en 2023, avec la hausse la plus forte chez les jeunes adultes. West Pharmaceutical Services tire déjà 73% de ses ventes de produits propriétaires de plateformes d'auto-injection qui doivent être expédiées dans des plateaux ergonomiques et sûrs pour les seniors. Le SmartPack de Caretech intègre des invites audio et une vérification de pilules, réduisant les erreurs de dosage chez les patients arthritiques. Ces tendances assurent que le marché de l'emballage médical continue de développer des polices plus grandes, des indices tactiles et des surfaces antidérapantes qui répondent à la dextérité déclinante sans ajouter de poids matériel.

Substitution de matériaux axée sur la durabilité

Le Règlement européen sur les emballages et déchets d'emballages mandate la recyclabilité pour tous les packs d'ici 2030, bien que les exemptions pour les articles médicaux sensibles au contact soient en révision. [2]Commission européenne, "Nouveau règlement de l'UE promouvant l'approvisionnement d'emballages durables," green-forum.ec.europa.eu Le papier de performance AmFiber d'Amcor, nouvellement protégé par un brevet UE, équilibre la structure à base de fibres avec des couches barrières de qualité pharmaceutique. Une comparaison de cycle de vie a montré que les pochettes en polyéthylène émettent 70% moins d'équivalent CO₂ que le verre ou l'aluminium, compliquant le récit "tout-papier". TekniPlex offre désormais des films blister avec 30% de contenu recyclé post-consommation, atteignant les objectifs de circularité UE sans nécessiter de re-qualification de formulation de médicament. Le SB 54 de Californie fixe un taux de recyclage de 65% d'ici 2032 mais exempte actuellement les packs de médicaments sur ordonnance, soulignant la mosaïque réglementaire qui force les marques mondiales à concevoir des designs modulaires. Les mandats verts remodèlent donc le mix de matériaux et la structure de coûts du marché de l'emballage médical.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Volatilité des prix des résines pétro-basées | -0.8% | Mondiale, avec impact aigu dans les régions dépendantes des importations | Court terme (≤ 2 ans) |

| Règles complexes multi-juridictionnelles d'élimination des déchets | -0.6% | Mondiale, concentrée sur les marchés développés | Moyen terme (2-4 ans) |

| Goulots d'étranglement de capacité de verre médical | -0.4% | Mondiale, avec concentration d'approvisionnement en Europe et Asie | Moyen terme (2-4 ans) |

| Risques de cybersécurité dans l'emballage connecté | -0.3% | Marchés développés avec IT de santé avancée | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix des résines pétro-basées

L'arrêt de la raffinerie Houston de LyondellBasell et la mise en service de la nouvelle usine de polypropylène de Formosa ont resserré l'approvisionnement en propylène, Argus s'attendant à des hausses de prix à deux chiffres en 2025. Les coûts des résines techniques ont encore grimpé en mars 2025, érodant les marges des convertisseurs. Les marques de santé liées aux codes matériaux validés FDA ne peuvent pas changer de résines rapidement, donc les petits convertisseurs font face à des crises de liquidité. Le marché de l'emballage médical voit les plus gros acteurs utiliser la couverture à long terme et le multi-sourcing pour atténuer la volatilité, tandis qu'ils évaluent les laminés mono-PP à barrière plus élevée qui permettent la réduction d'épaisseur sans risquer la défaillance de barrière.

Règles complexes multi-juridictionnelles d'élimination des déchets

L'Arizona plafonne le stockage de déchets médicaux à 90 jours, tandis que la Californie mandate des plans complets du berceau à la tombe, poussant les conceptions d'emballage vers des cuves à double doublure résistantes aux perforations qui ajoutent coût et poids. Le 49 CFR 173.197 fédéral exige en outre un confinement secondaire rigide et étanche pendant le transit. [3]Département américain des Transports, "49 CFR 173.197," ecfr.gov Stericycle note que 40 États américains ont adopté la règle d'amélioration des générateurs de déchets dangereux en 2024, augmentant effectivement la surcharge de documentation pour les convertisseurs. Le résultat est un marché de l'emballage médical où les petites entreprises doivent sur-concevoir les packs pour la juridiction la plus stricte, limitant l'innovation et augmentant les quantités minimum de commande. Les recycleurs avertissent que les lois actuelles d'étiquetage de risque biologique entravent les schémas en boucle fermée, malgré les études de cycle de vie montrant une réduction de CO₂ de 30% si les plastiques médicaux sont recyclés mécaniquement plutôt qu'incinérés.

Analyse des segments

Par matériau : L'innovation du verre dépasse le volume plastique

Les plastiques ont continué à représenter 70,12% de la part du marché de l'emballage médical en 2024, reflétant une efficacité coût inégalée et des fenêtres de traitement flexibles. Inversement, le verre progresse à un TCAC de 10,42%, soutenu par les produits biologiques qui nécessitent des contenants sans lixiviation d'ions. L'usine de 371 millions USD de SCHOTT Pharma en Caroline du Nord ajoutera 401 emplois et élargira la capacité de seringues en borosilicate pour les injectables GLP-1, témoignant d'une confiance à long terme dans les flacons haut de gamme. La taille du marché de l'emballage médical pour les formats de verre de haute valeur - flacons, cartouches, seringues - s'élargira alors que l'ARNm, l'édition génique et les thérapies cellulaires sortent de la clinique.

Les plastiques avancés conservent la dominance dans les inhalateurs, les poches IV flexibles et les compte-gouttes ophtalmiques, mais les restrictions PFAS sur certains revêtements fluoropolymères forcent les formulateurs de résines à développer de nouvelles chimies barrières. Les solutions hybrides, comme le laminé blister recyclable transparent de TekniPlex, combinent PET avec EVOH pour atteindre les cibles de transmission de vapeur d'humidité traditionnellement réservées à la feuille. Le carton fait des progrès dans les emballages secondaires grâce aux mandats de recyclabilité UE, pourtant sa pénétration dans les couches primaires de contact médicamenteux reste limitée. Les métaux continuent de servir les aérosols de délivrance médicamenteuse pressurisés, mais l'élimination progressive des propulseurs sur les marchés européens ouvre un espace blanc pour les biomatériaux à base d'algues maintenant en test précoce. Collectivement, la diversification des matières premières positionne le marché de l'emballage médical pour un paysage nuancé où la classe thérapeutique détermine le conteneur de choix.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de produit : L'innovation des blisters stimule la croissance

Les bouteilles et contenants ont conservé une tranche de 40,21% du marché de l'emballage médical en 2024, mais les blisters sprintent avec un TCAC de 8,67%. Le système AmSky recyclable d'Amcor substitue le PVC avec HDPE, réduisant les émissions de gaz à effet de serre de 70% tout en gardant les spécifications barrières demandées pour les comprimés antihypertenseurs sensibles à l'humidité. Les cartes blister de conformité dotées de tags NFC capturent maintenant les événements d'ingestion, alimentant les tableaux de bord d'observance pour les cliniciens. Les flacons et ampoules restent obligatoires pour les APIs lyophilisés, bien que la plateforme EZ-fill de Stevanato ait permis à Nipro de commercialiser des flacons en verre D2F prêts à remplir qui réduisent le temps de changement de 80%.

Les cartouches couplées avec des injecteurs portables pivotent vers des canules à paroi mince de 8 mm pour manipuler les produits biologiques de haute viscosité. Les pochettes sont devenues le choix pour les kits de diagnostics directs consommateur, permettant des formats d'expédition de boîte aux lettres à profil bas. La catégorie "autres" gonfle alors que les packs intelligents intègrent des pochettes dessiccantes avec capteurs RFID qui alertent les pharmaciens lorsque des excursions d'humidité se produisent. Ultimement, le marché de l'emballage médical embrasse une hiérarchie de facteurs de forme où le rôle de chaque format est dicté par la sensibilité moléculaire, le régime posologique et les normes émergentes d'exécution e-commerce.

Par niveau d'emballage : Le tertiaire gagne grâce à l'accent sur la chaîne d'approvisionnement

Les packs primaires ont capturé 60,64% de la taille du marché de l'emballage médical en 2024 en raison de la conformité stricte à la pharmacopée, mais les couches tertiaires affichent un TCAC de 8,13% jusqu'en 2030, propulsées par l'investissement dans la chaîne du froid et la sérialisation. L'expansion de 180 millions USD de Gerresheimer en Géorgie couple le moulage par injection avec l'érection de cartons en interne pour raccourcir les fenêtres de commande à expédition. Les expéditeurs tertiaires modernes intègrent des matériaux à changement de phase pour une tenue de température de 120 heures et ont des balises IoT qui enregistrent les données GPS et de choc en temps réel.

Les cartons secondaires servent comme nœud d'agrégation où les identifiants uniques sont liés au niveau primaire. Les marques gravitent vers les rabats QR pelables et scellables qui révèlent l'activité d'altération sans couteaux. La distribution directe au patient, maintenant courante parmi les pharmacies spécialisées, pousse les packs tertiaires à adopter l'esthétique boîte-cadeau pour améliorer les expériences de déballage pour les thérapies orientées consommateur. L'industrie de l'emballage médical exploite cette tendance pour vendre des kits logistiques à valeur ajoutée regroupés avec des données de voie validées, assurant que les produits biologiques à destination de la Corée respectent les seuils de 2-8 °C même pendant les retards de vol. L'interopérabilité robuste à travers les niveaux d'emballage sauvegarde l'intégrité des données, vitale pour la vérification DSCSA.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les nutraceutiques capitalisent sur les tendances bien-être

Les fabricants pharmaceutiques possèdent encore 36,62% de la part du marché de l'emballage médical, pourtant le canal nutraceutique et OTC sprinte à un TCAC de 9,64% alors que les dépenses de santé préventive croissent. Les marques de suppléments alimentaires demandent des ajustements d'attrait d'étagère comme les encres métalliques et les sceaux micro-embossés, mais doivent toujours naviguer les mandats de fermeture résistante aux enfants. Les équipementiers de dispositifs médicaux, spécialement dans la surveillance cardiaque, nécessitent des plateaux stériles sûrs ESD qui protègent à la fois les circuits et les revêtements de biocompatibilité.

Les entreprises de santé à domicile commandent des pochettes multi-doses en rouleau pré-étiquetées pour les assistants vocaux qui rappellent aux seniors de prendre leurs pilules. Les hôpitaux priorisent les barrières de stérilité à usage unique conformes à AAMI TIR22 pour la composition au point de soins. L'industrie de l'emballage médical jongle donc avec des charges réglementaires divergentes, personnalisant les tirages d'impression jusqu'aux codes QR au niveau des lots pour la télépharmacie tout en maintenant les piles de paperasserie EU MDR pour les dispositifs classe III. Les demandes d'utilisateurs finaux constamment élargissantes garantissent des opportunités à long terme pour les convertisseurs capables de maîtriser l'économie de production de micro-segments.

Analyse géographique

L'Amérique du Nord contrôlait 36,35% de la part du marché de l'emballage médical en 2024, soutenue par les règles de sérialisation FDA qui forcent l'équipement de codage à marge élevée. La turbulence de la chaîne d'approvisionnement persiste ; 80% des fournisseurs s'attendent à ce que les pénuries s'intensifient, ajoutant jusqu'à 3,5 millions USD en coûts annuels pour les systèmes de taille moyenne. La construction de capacité domestique de 2,5 milliards USD de BD souligne une logique de relocalisation qui protège le marché de l'emballage médical des perturbations commerciales. Cependant, les tarifs sur les dispositifs médicaux atteignant maintenant 25% incitent les convertisseurs à double-sourcer l'outillage du Mexique et du Canada.

L'Asie-Pacifique est la région à croissance la plus rapide, traçant un TCAC de 9,32% sur le dos de l'expansion des génériques et du financement de santé publique en Inde, Chine et ASEAN. L'acquisition de Phoenix Flexibles par Amcor a doublé sa capacité de lamination en salle blanche en Inde, démontrant l'engagement à localiser l'approvisionnement. L'expo Health 2025 du Japon a mis en lumière l'emballage de médecine régénérative qui demande des flacons cryo-validés. TOPPAN et DNP ont présenté des packs stériles à base de fibres, signalant une inclinaison régionale vers les matériaux circulaires.

L'Europe maintient un débit fort malgré le remous réglementaire. Le mandat de recyclabilité à venir défie les feuilles multicouches héritées, pourtant stimule le financement R&D pour les couches barrières bio-basées. L'Allemagne capture une part disproportionnée de la production de seringues en verre, mais les contraintes de capacité stimulent les investissements en Espagne et République tchèque. Le Moyen-Orient et l'Afrique continuent d'élargir les usines de médicaments génériques basiques en Arabie saoudite et Égypte, ouvrant la demande greenfield pour les films de grade GMP. L'Amérique du Sud affiche une croissance à un chiffre moyen ; l'ANVISA du Brésil a introduit des notices électroniques qui réduisent la taille des cartons, réduisant les coûts logistiques. Collectivement ces dynamiques élargissent la taille du marché de l'emballage médical à travers chaque continent tout en diversifiant le portefeuille de risques pour les convertisseurs multinationaux.

Paysage concurrentiel

Le marché de l'emballage médical reste fragmenté. Les majors mondiales poursuivent une stratégie à trois volets : capacité d'échelle, entrée dans les niches de packs intelligents et verrouillage des références de durabilité. L'acquisition de Bormioli par Gerresheimer ajoute des lignes italiennes de verre et élastomère à son empreinte, l'élevant au deuxième plus gros acteur de seringue stérile. L'alliance de SCHOTT Pharma avec Stevanato élargit les options de seringue polymère, couvrant contre les pénuries de verre. La fusion prévue tout-actions d'Amcor avec Berry Global créerait une entité de 25 milliards USD de revenus, déclenchant une possible vague de concessions antitrust dans les films flexibles.

Les entrants numériques se différencient en intégrant des tags NFC et puces IoT ; le flacon de comprimés Gx Cap de Gerresheimer transmet les données d'observance aux tableaux de bord d'essais cliniques. Le service intégré pack-et-expédie cryogénique de Thermo Fisher Scientific ajoute une autre couche de concurrence alors que les CROs regroupent la logistique sous contrats uniques. La messagerie de durabilité est maintenant une référence : SGD Pharma a gagné le statut Gold EcoVadis, aidant à remporter des appels d'offres biopharmaceutiques qui notent les facteurs environnementaux. L'expertise en cybersécurité pèse aussi lourd ; Schreiner MediPharm offre des puces crypto conformes IEC 62443, apaisant les équipes IT hospitalières méfiantes des menaces ransomware. Les dynamiques concurrentielles dépendent donc moins du prix unitaire et plus de la traçabilité numérique, des systèmes qualité et des divulgations ESG, avec les entreprises de niveau intermédiaire attendues de consolider ou former des alliances pour survivre.

Leaders de l'industrie de l'emballage médical

-

Gerresheimer AG

-

West Pharmaceutical Services Inc.

-

Schott AG

-

Stölzle-Oberglas GmbH

-

SGD SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : BD a rapporté 5,3 milliards USD de revenus Q2 FY 2025 et s'est engagé à 2,5 milliards USD pour élargir la fabrication américaine sur cinq ans.

- Avril 2025 : West Pharmaceutical Services a relevé les prévisions EPS 2025 à 6,15-6,35 USD après des revenus Q1 de 698 millions USD.

- Mars 2025 : SCHOTT Pharma a dévoilé une usine de seringues de 371 millions USD en Caroline du Nord, ajoutant 401 emplois.

- Janvier 2025 : Gerresheimer a investi 180 millions USD pour agrandir son usine de systèmes médicaux Peachtree City, ajoutant 18 000 m² d'espace de salle blanche.

Portée du rapport mondial du marché de l'emballage médical

La portée de l'étude caractérise le marché de l'emballage médical basé sur le type de produit, incluant bouteilles et contenants, pots, flacons et ampoules, et pochettes faites de matières premières comme plastique, verre, papier ou métal répondant à la demande d'applications pharmaceutiques et de dispositifs médicaux à travers différentes régions. La recherche examine aussi les influenceurs de croissance sous-jacents et les vendeurs significatifs de l'industrie, qui aident à soutenir les estimations de marché et les taux de croissance tout au long de la période anticipée. Les estimations et projections de marché sont basées sur les facteurs de l'année de base et arrivent à des approches descendantes et ascendantes.

Le marché de l'emballage médical est segmenté par matériau (plastique, verre, et autres types de matériaux (papier et métal)), type de produit (bouteilles et contenants, flacons et ampoules, cartouches et seringues pré-remplies, pochettes et sacs, blisters, tubes, boîtes en carton, bouchons et fermetures, étiquettes, et autres types de produits), verticale utilisateur final (pharmaceutique et dispositifs médicaux), et géographie (Amérique du Nord (États-Unis et Canada), Europe (Royaume-Uni, Allemagne, Espagne, Italie, et reste de l'Europe), Asie-Pacifique (Chine, Japon, Inde, Australie et Nouvelle-Zélande, et reste de l'Asie-Pacifique), Amérique latine (Mexique, Brésil, et reste de l'Amérique latine), et Moyen-Orient et Afrique (Afrique du Sud, Arabie saoudite, Émirats arabes unis, et reste du Moyen-Orient et de l'Afrique)). Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Verre |

| Plastiques |

| Papier et carton |

| Métaux et feuilles |

| Bouteilles et contenants |

| Flacons et ampoules |

| Cartouches et seringues pré-remplies |

| Blisters |

| Pochettes et sacs |

| Autre type de produit |

| Emballage primaire |

| Emballage secondaire |

| Emballage tertiaire |

| Fabrication pharmaceutique |

| Équipementiers de dispositifs médicaux |

| Nutraceutiques et OTC |

| Fournisseurs de santé à domicile |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par matériau | Verre | ||

| Plastiques | |||

| Papier et carton | |||

| Métaux et feuilles | |||

| Par type de produit | Bouteilles et contenants | ||

| Flacons et ampoules | |||

| Cartouches et seringues pré-remplies | |||

| Blisters | |||

| Pochettes et sacs | |||

| Autre type de produit | |||

| Par niveau d'emballage | Emballage primaire | ||

| Emballage secondaire | |||

| Emballage tertiaire | |||

| Par utilisateur final | Fabrication pharmaceutique | ||

| Équipementiers de dispositifs médicaux | |||

| Nutraceutiques et OTC | |||

| Fournisseurs de santé à domicile | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'emballage médical ?

Le marché de l'emballage médical s'élève à 161,57 milliards USD en 2025 et devrait atteindre 219,23 milliards USD d'ici 2030.

Quel matériau domine l'emballage médical ?

Les plastiques détiennent 70,12% de part de marché, bien que les formats de verre s'élargissent le plus rapidement à un TCAC de 10,42% jusqu'en 2030.

Pourquoi les blisters croissent-ils plus vite que les bouteilles ?

Les blisters offrent une précision de dose unitaire, une évidence d'altération plus forte et une intégration transparente avec les codes de sérialisation, stimulant leur TCAC de 8,67% jusqu'en 2030.

Quelle région est le marché à croissance la plus rapide pour l'emballage médical ?

L'Asie-Pacifique mène avec un TCAC de 9,32%, propulsée par la croissance de fabrication de médicaments génériques et les investissements gouvernementaux en santé.

Comment les réglementations de durabilité influencent-elles la conception d'emballage ?

Les mandats UE et Californie exigent des packs recyclables ou à contenu recyclé élevé d'ici 2030-2032, incitant les propriétaires de marques à adopter des laminés mono-matériau et des barrières à base de fibres.

Quelles technologies façonnent l'emballage médical intelligent ?

Les étiquettes RFID/NFC intégrées, les capteurs de température en temps réel et les tableaux de bord logiciels qui suivent l'observance et les conditions de transit deviennent des caractéristiques mainstream.

Dernière mise à jour de la page le: