Analyse du marché de la gestion des établissements de santé

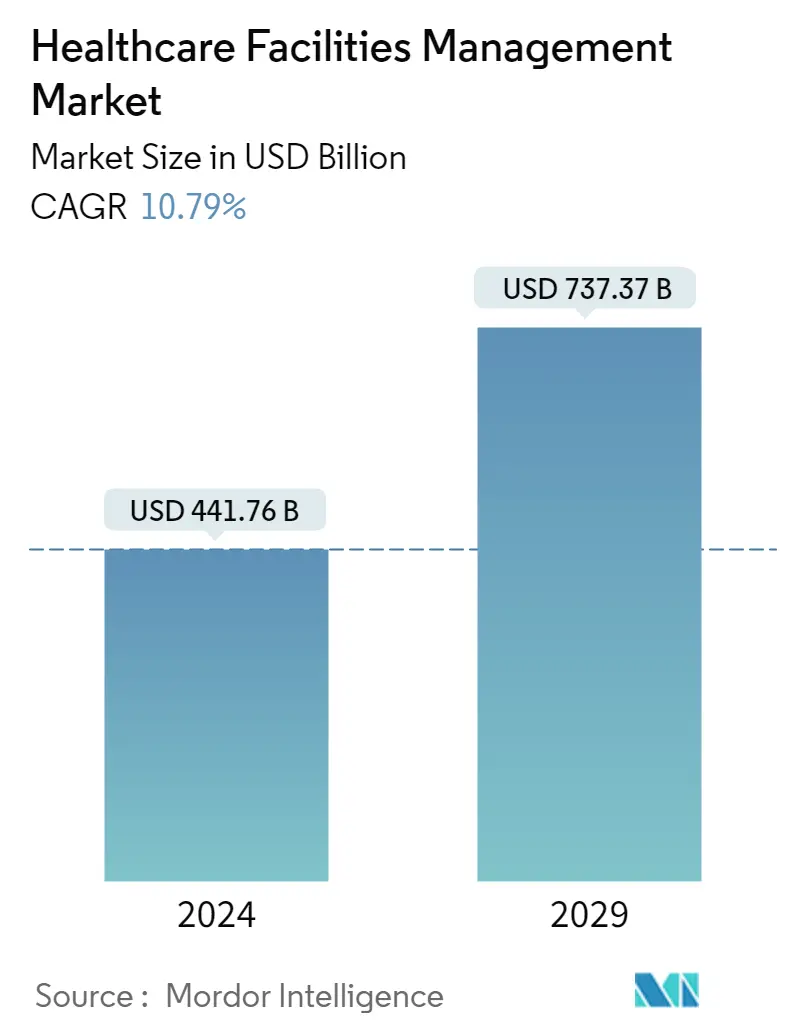

La taille du marché de la gestion des établissements de santé est estimée à 441,76 milliards USD en 2024 et devrait atteindre 737,37 milliards USD dici 2029, avec un TCAC de 10,79 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a considérablement élargi la croissance du marché des établissements de santé à léchelle mondiale. Avec laugmentation du nombre de patients atteints du COVID-19, on a assisté à une augmentation du nombre de diagnostics et de traitements pour le COVID-19, entraînant la production de grandes quantités de déchets médicaux. Selon les données publiées par lOMS en février 2022, les tonnes de déchets médicaux supplémentaires résultant de la réponse à la pandémie de COVID-19 exercent une pression considérable sur les systèmes de gestion des déchets médicaux dans le monde entier. De plus, pour maintenir des systèmes de gestion durables des établissements de santé même pendant la situation post-pandémique, le besoin du marché devrait augmenter, stimulant ainsi la croissance du marché étudié au cours des cinq prochaines années.

Le marché de la gestion des établissements de santé devrait connaître une croissance rapide en raison de laugmentation des dépenses mondiales de santé, ainsi que de laugmentation des maladies chroniques et du tourisme médical dans les pays émergents ..

La santé est devenue l'un des secteurs phares, en raison de l'augmentation du nombre de patients et de l'augmentation des dépenses de santé des acteurs publics et privés des systèmes de santé. Selon les Statistiques de l'OCDE sur la santé publiées en juillet 2021, les estimations préliminaires des dépenses de santé pour un groupe de 16 pays suggèrent que les dépenses de santé par habitant ont augmenté d'environ 4,9 % en moyenne. En outre, selon les données publiées par les Centers for Medicare and Medicaid Services (CMS), aux États-Unis, les dépenses nationales de santé devraient croître à un taux moyen de 5,5 % par an entre 2018 et 2027, pour atteindre près de 6000 milliards de dollars. dici 2027. Les dépenses de santé devraient croître de 0,8 % plus vite que le PIB par an sur la période 2018-2027. En conséquence, la part de la santé dans le PIB devrait atteindre 19,4% dici 2027. Ainsi, on a assisté à une croissance exceptionnelle des dépenses de santé qui a conduit au développement de diverses installations dans les hôpitaux ou cliniques pour le bien-être des patients. Ce facteur devrait augmenter la croissance du marché.

En outre, laugmentation des maladies chroniques devrait contribuer à la croissance du marché. Par exemple, selon les données publiées par le système européen d'information sur le cancer en 2020, l'incidence estimée du cancer de la peau autre que le mélanome devrait atteindre 3 244 076 d'ici 2040. Le fardeau des cas de cancer devrait être l'admission de nombreuses personnes dans les hôpitaux pour des raisons médicales. soins de longue durée, stimulant ainsi la demande de restauration, de portage, de nettoyage et autres services associés, contribuant ainsi à la croissance du marché.

Ainsi, les facteurs susmentionnés devraient alimenter la croissance du marché de la gestion des établissements de santé au cours de la période de prévision. Cependant, l'écart entre prestataires et payeurs et le manque d'investissement dans la gestion des installations dans les pays à faible revenu freinent la croissance du marché.

Tendances du marché de la gestion des établissements de santé

La gestion des déchets devrait connaître une croissance du marché

Les établissements de santé génèrent quotidiennement une quantité considérable de déchets dangereux et non dangereux. Ces déchets sont dus au diagnostic et au traitement des maladies humaines et animales. Lorsquils sont mal gérés, ces déchets dangereux peuvent compromettre la qualité des soins aux patients. Ces déchets peuvent accroître la pollution de lenvironnement et propager des maladies infectieuses, notamment le syndrome dimmunodéficience acquise (SIDA), lhépatite, la tuberculose, la diphtérie, le choléra et bien dautres.

Selon les données des Nations Unies publiées en février 2022, environ 87000 tonnes déquipements de protection individuelle ont été achetées entre mars 2020 et novembre 2021 et expédiées via lONU. Dans le même temps, plus de 8 milliards de doses de vaccin ont été administrées, générant 144000 tonnes de déchets supplémentaires sous forme de seringues, daiguilles et de boîtes de sécurité. Un gaspillage médical aussi élevé devrait contribuer à la demande de systèmes de gestion des déchets, contribuant ainsi à la croissance du segment étudié.

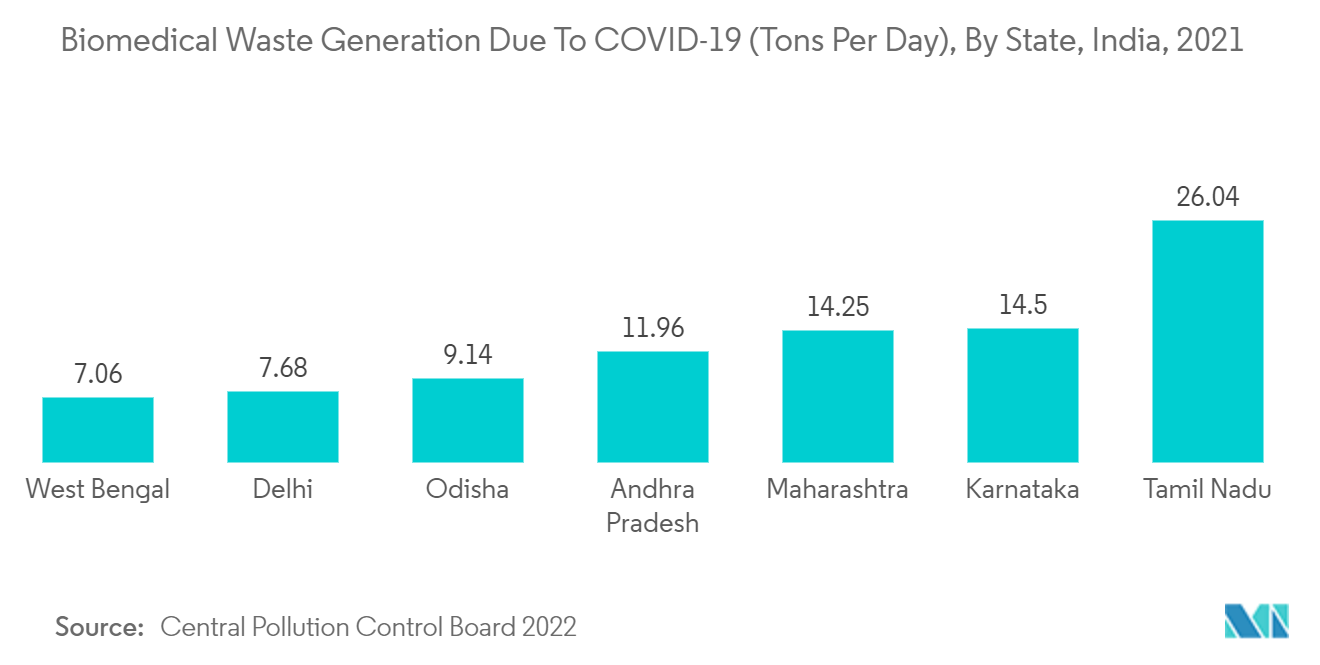

De plus, selon les données du Central Pollution Control Board (CPCB) en 2021, lInde a généré chaque jour près de 164 tonnes de déchets biomédicaux liés au COVID-19. Ces déchets médicaux peuvent présenter indirectement des risques pour la santé en libérant des agents pathogènes et des polluants toxiques dans lenvironnement. Ainsi, les prestataires de soins de santé sont sur le point détablir et de mettre en œuvre des programmes visant à gérer efficacement les déchets médicaux, ce qui est susceptible de contribuer à la croissance du segment étudié.

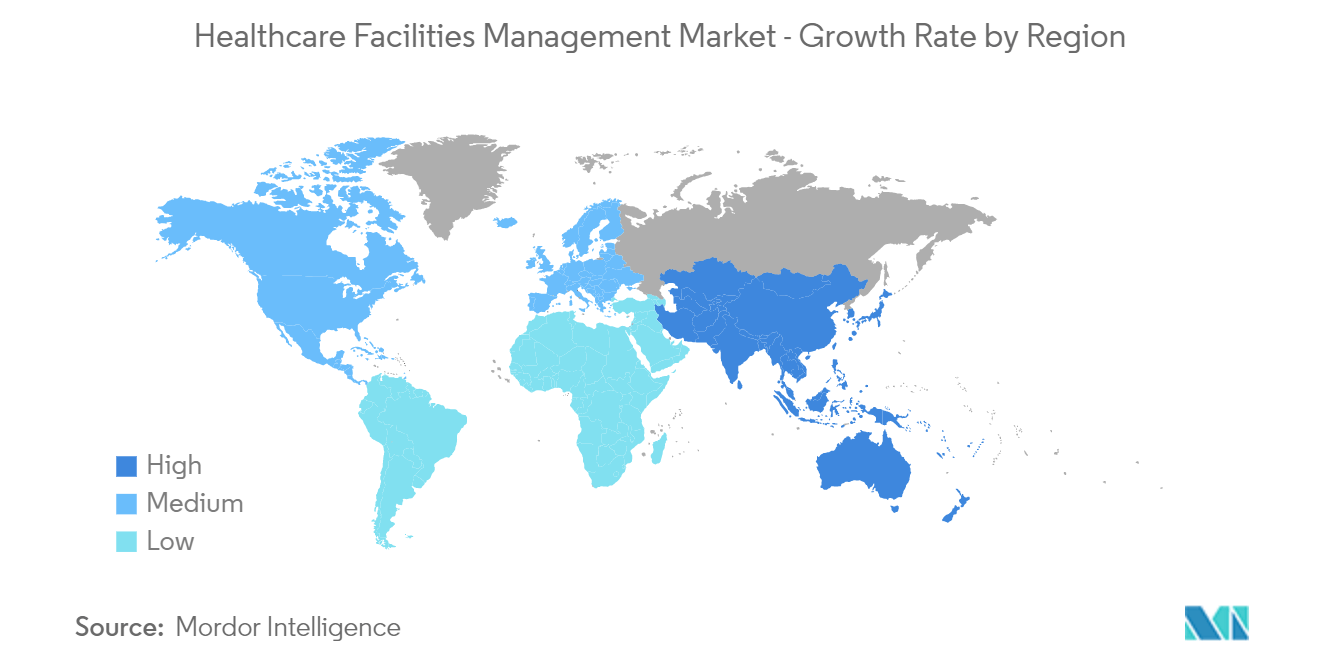

LAmérique du Nord devrait détenir une part de marché importante

LAmérique du Nord devrait connaître une croissance saine de la gestion des établissements de santé au cours de la période de prévision en raison de la robuste infrastructure de santé et de lintroduction de différentes technologies pour la gestion des établissements de santé.

Létat général de linfrastructure de soins de santé varie également considérablement dans la région nord-américaine. En outre, la forte augmentation du volume dhôpitaux et laugmentation des admissions à lhôpital entraînent une demande plus élevée en matière de gestion des établissements de santé, stimulant ainsi la croissance du marché étudié. Les statistiques de lAmerican Hospital Association (AHA) publiées en 2022 montrent que le nombre total dhôpitaux actifs aux États-Unis est denviron 6093. Selon le PRB Aging aux États-Unis, le nombre dAméricains âgés de 65 ans et plus devrait atteindre 95 millions dici 2060. Laugmentation de la population gériatrique et laugmentation des maladies chroniques dans la région augmentent la croissance du marché de la gestion des établissements de santé au cours de la période de prévision.

De plus, laugmentation des dépenses de santé dans cette région devrait faciliter la croissance du marché. Par exemple, dans le rapport publié par CMS en 2021, en moyenne sur la période 2021-30, les dépenses nationales de santé et le PIB devraient croître de 5,1 % par an. Les dépenses élevées en soins de santé devraient contribuer à la croissance du marché au cours de la période de prévision.

En outre, la prévalence croissante des maladies chroniques devrait contribuer à la demande sur le marché de la gestion des établissements de santé, contribuant ainsi à la croissance du marché dans cette région. Selon les données publiées par l'American Cancer Society, environ 1,9 million de nouveaux cas de cancer ont été diagnostiqués aux États-Unis en 2022. Une telle prévalence de maladies chroniques entraîne une augmentation des hospitalisations, ce qui stimule à terme la demande de meilleurs établissements de santé en Amérique du Nord, ce qui contribuant à la croissance du marché dans cette région.

Ainsi, les facteurs mentionnés ci-dessus devraient stimuler la croissance du marché étudié au cours de la période de prévision.

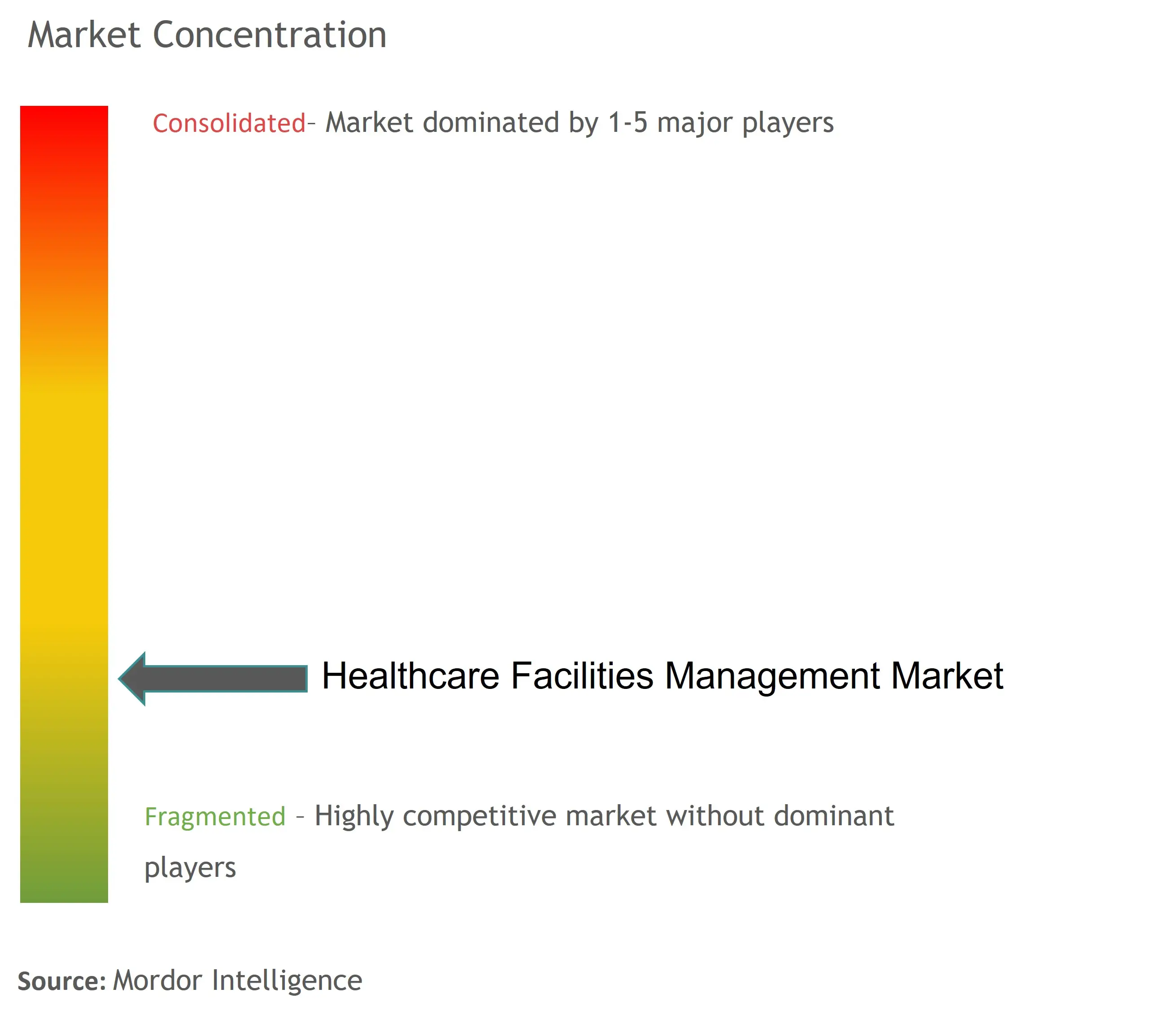

Aperçu du marché de la gestion des établissements de santé

Le marché de la gestion des établissements de santé est très concurrentiel et regroupe plusieurs acteurs majeurs. Les principaux acteurs du marché étudié sont ABM Industries Inc., Aramark Corporation, Ecolab Inc., Iss World Services A/S, Serco Group PLC et Sodexo, entre autres. Les acteurs impliqués sur le marché mondial de la gestion des établissements de santé se concentrent sur la fourniture de technologies récentes et de services rentables. Les principaux acteurs présents sur le marché sont également en train dintroduire des produits avancés pour améliorer lefficacité du traitement, conquérant ainsi une part de marché plus élevée.

Leaders du marché de la gestion des établissements de santé

-

ABM Industries Inc.

-

Aramark Corporation

-

Ecolab Inc.

-

Sodexo

-

Iss World Services A/S

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la gestion des établissements de santé

- Octobre 2022 ISS A/S a acquis la société de gestion d'installations Livit FM Services AG en Suisse auprès de sa société mère Livit AG. L'intégration de la société acquise devrait être finalisée au premier trimestre 2023.

- Mai 2022:ABM a étendu son partenariat avec ELEVATE avec une stratégie visant à accélérer la croissance grâce à une utilisation de pointe de la technologie et de l'analyse et à des investissements dans l'expérience client et des membres de l'équipe.

Segmentation de lindustrie de la gestion des établissements de santé

La gestion des établissements de santé est une autorité de gestion professionnelle qui se concentre généralement sur la fourniture de services et de systèmes de soutien à différentes organisations de soins de santé.

Le marché de la gestion des établissements de santé est segmenté par type de produit (gestion des déchets, services de sécurité, services de restauration, services de nettoyage, services de support technique et autres produits), par utilisateur final (hôpitaux et cliniques, établissements de santé de longue durée et autres produits finaux). -utilisateurs) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient, Afrique et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose la valeur (en milliards USD) pour les segments ci-dessus.

| La gestion des déchets |

| Services de sécurité |

| Service de restauration |

| Services de nettoyage |

| Services d'assistance technique |

| Autres produits |

| Hôpitaux et cliniques |

| Établissements de soins de longue durée |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de produit | La gestion des déchets | |

| Services de sécurité | ||

| Service de restauration | ||

| Services de nettoyage | ||

| Services d'assistance technique | ||

| Autres produits | ||

| Par utilisateur final | Hôpitaux et cliniques | |

| Établissements de soins de longue durée | ||

| Autres utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

FAQ sur les études de marché sur la gestion des établissements de santé

Quelle est la taille du marché de la gestion des établissements de santé ?

La taille du marché de la gestion des établissements de santé devrait atteindre 441,76 milliards USD en 2024 et croître à un TCAC de 10,79 % pour atteindre 737,37 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la gestion des établissements de santé ?

En 2024, la taille du marché de la gestion des établissements de santé devrait atteindre 441,76 milliards USD.

Qui sont les principaux acteurs du marché de la gestion des établissements de santé ?

ABM Industries Inc., Aramark Corporation, Ecolab Inc., Sodexo, Iss World Services A/S sont les principales sociétés opérant sur le marché de la gestion des établissements de santé.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la gestion des établissements de santé ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la gestion des établissements de santé ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de la gestion des établissements de santé.

Quelles années couvre ce marché de la gestion des établissements de santé et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la gestion des établissements de santé était estimée à 398,74 milliards USD. Le rapport couvre la taille historique du marché de la gestion des établissements de santé pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la gestion des établissements de santé pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la gestion des établissements de santé

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gestion des établissements de santé 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la gestion des établissements de santé comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.