Analyse du marché de la graisse

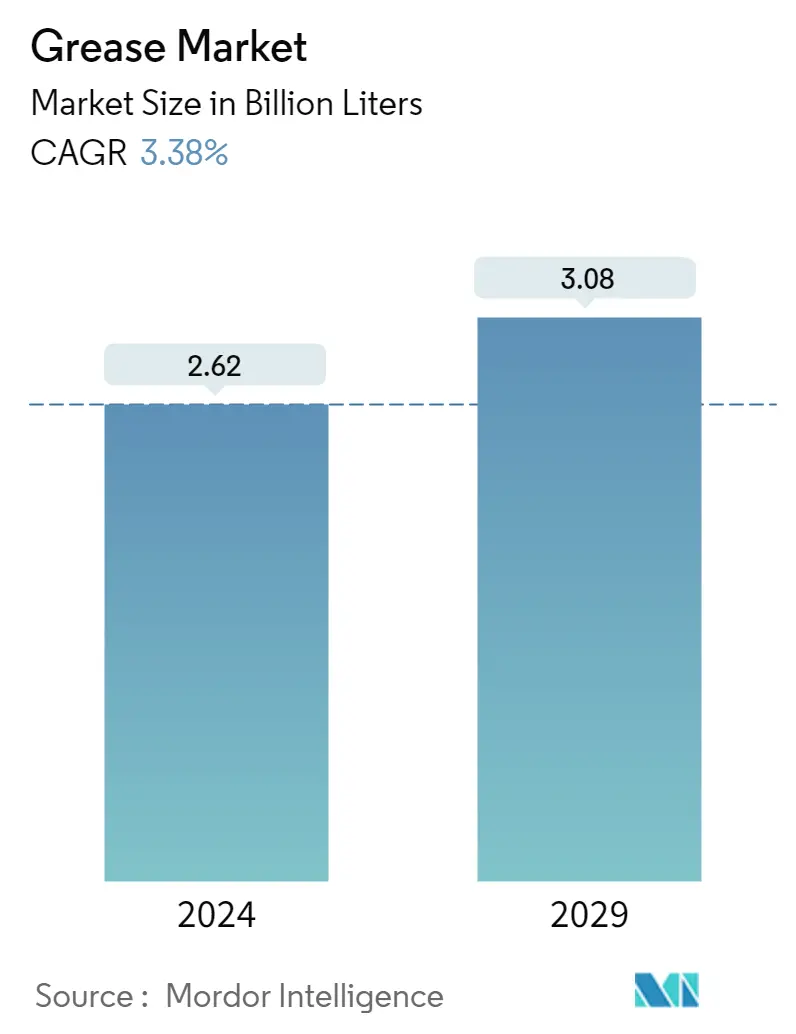

La taille du marché de la graisse est estimée à 2,62 milliards de litres en 2024 et devrait atteindre 3,08 milliards de litres dici 2029, avec une croissance de 3,38 % au cours de la période de prévision (2024-2029).

- Les principales industries consommatrices de graisse, comme lautomobile, la transformation industrielle (principalement les aciéries), laérospatiale et lagroalimentaire, ont été fortement touchées par la COVID-19. La pandémie a entraîné de graves perturbations dans la chaîne dapprovisionnement, ce qui a freiné les volumes déchanges entre de nombreux pays.

- À court terme, des facteurs tels que la croissance du secteur industriel en Asie-Pacifique et ladoption croissante de graisses plus performantes dans les secteurs de lénergie éolienne et des véhicules électriques sont susceptibles de stimuler la croissance du marché.

- Les réglementations environnementales des pays concernant lutilisation de graisses sont susceptibles de ralentir le marché.

- Les progrès technologiques et les innovations de produits, ainsi que lutilisation croissante des graisses polyurées sont des opportunités susceptibles de stimuler le marché à lavenir.

Tendances du marché de la graisse

L'automobile et autres transports domineront le marché

- La demande du secteur automobile contribue de manière significative au marché des graisses. Les marchés croissants des OEM et RMO dans lindustrie automobile devraient avoir un impact direct sur la demande de graisses au cours de la période de prévision.

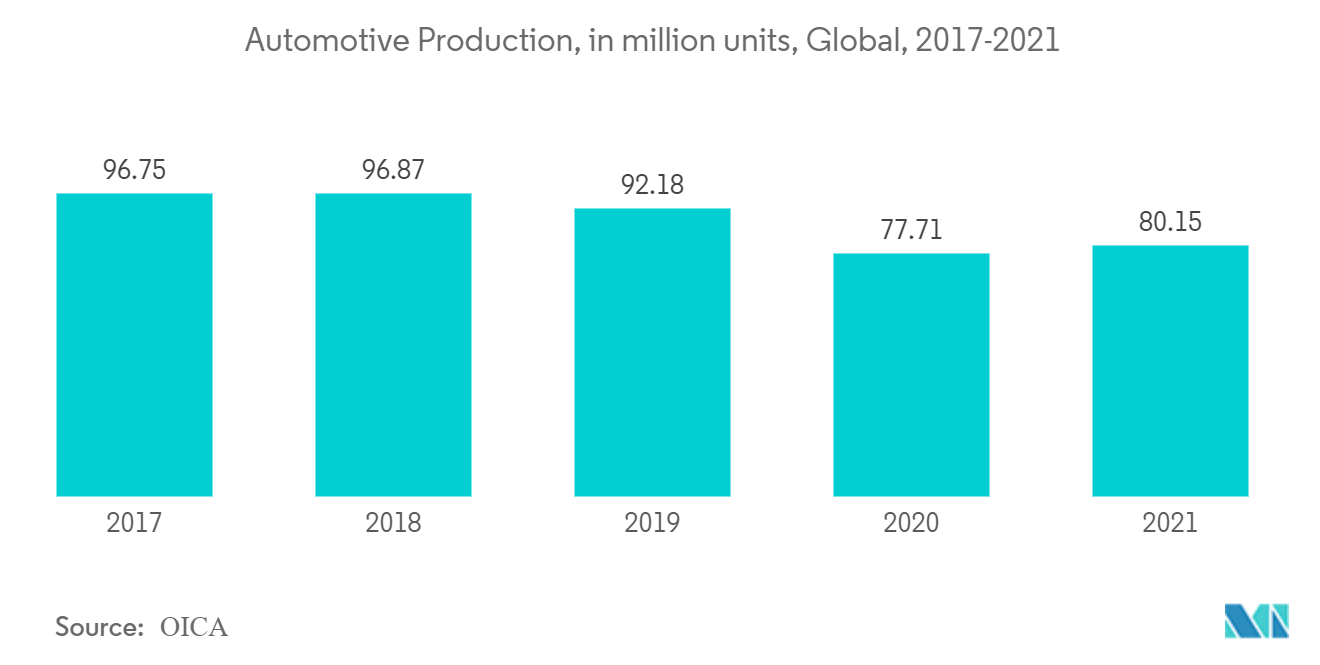

- Selon l'Organisation internationale des constructeurs automobiles (OICA), la production automobile a augmenté de 3 % en 2021, avec 80,15 millions de véhicules par rapport à 2020. L'Asie-Pacifique, la plus grande plaque tournante de la fabrication automobile, a connu une augmentation globale d'environ 6 %. en 2021.

- La Chine était le plus grand producteur de véhicules automobiles, avec 26 millions d'unités en 2021, soit une augmentation de 3 % par rapport à 2020. En revanche, le secteur automobile indien a connu une immense croissance, avec une production de 4,4 millions de véhicules en 2021, soit une augmentation de 30 %. à partir de 2020.

- Lapplication croissante des batteries dans le secteur automobile a entraîné une augmentation de la production de véhicules électriques. En 2021, la Norvège comptait la plus grande part de véhicules électriques dans sa flotte.

- Au cours des deux prochaines décennies, laugmentation du volume de passagers devrait nécessiter lachat de 44040 nouveaux avions (dune valeur de 6800 milliards de dollars). La flotte commerciale mondiale devrait atteindre 50660 avions dici 2038, y compris de tout nouveaux avions et jets qui resteront en service.

- Selon Boeing, le marché des avions commerciaux représentera 3100 milliards de dollars dici 2028, à mesure que les opérateurs remplaceront les avions plus anciens par des modèles plus économes en carburant et développeront leurs flottes pour faciliter laugmentation constante du transport aérien sur les marchés développés et émergents.

- Par conséquent, tous les facteurs mentionnés ci-dessus sont susceptibles de stimuler la consommation de graisse au cours de la période de prévision.

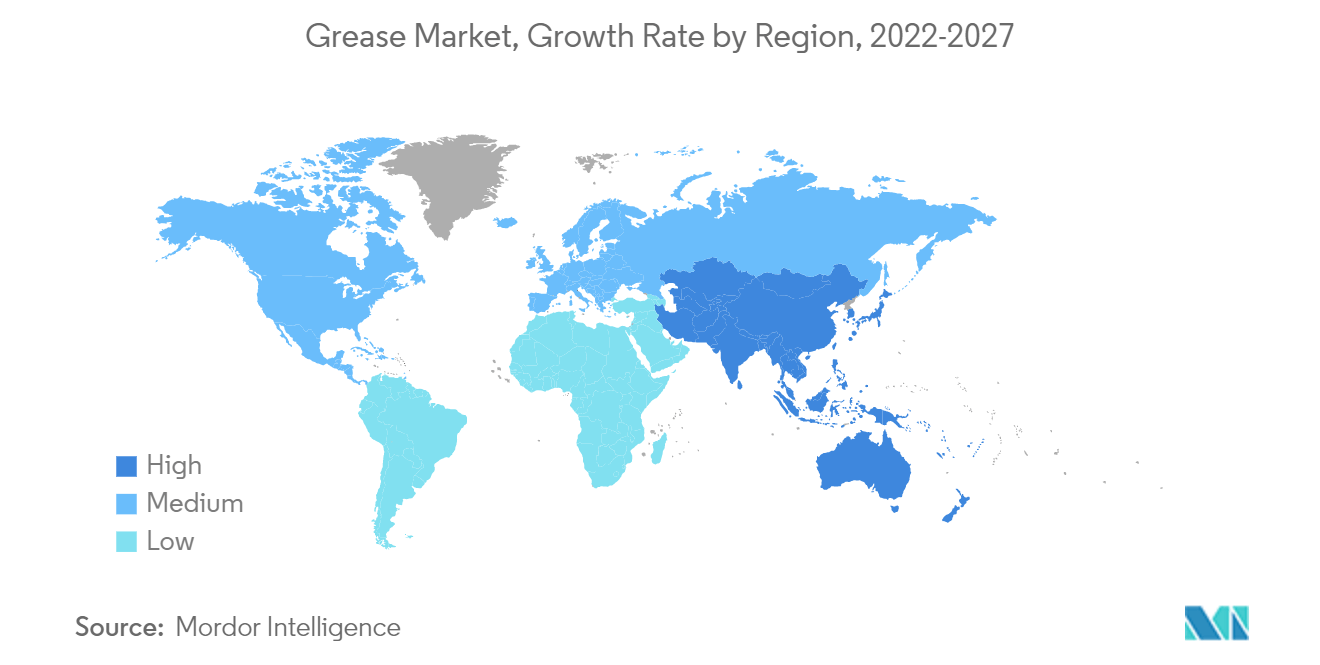

LAsie-Pacifique dominera le marché

- LAsie-Pacifique est le principal marché de consommation de graisse, suivie par lAmérique du Nord et lEurope. La Chine, lInde et lIndonésie devraient être les principaux pays connaissant une forte demande de consommation de graisse au cours de la période de prévision.

- La Chine est le plus grand consommateur de lubrifiants et de graisses dans le scénario actuel. Les vastes activités manufacturières appartenant à différents secteurs et la croissance rapide des secteurs industriel et automobile ont poussé le pays à se classer parmi les principaux consommateurs et producteurs de graisse dans le paysage mondial.

- Le ministère chinois de l'Industrie et des Technologies de l'information (MIIT) a indiqué qu'en 2021, les bénéfices totaux de l'industrie alimentaire en Chine s'élevaient à 618,71 milliards CNY (~ 87,41 milliards USD). Lindustrie est susceptible de se développer avec la demande croissante de produits alimentaires transformés et emballés dans le pays.

- Selon l'OICA et la Société des constructeurs automobiles indiens (SIAM), la production automobile totale en 2021 s'élevait à 4399112 unités, soit une augmentation de 30 % par rapport à l'année précédente.

- Les petites et moyennes entreprises du secteur chimique indien devraient afficher une croissance de leurs revenus de 18 à 23 % en 2022, selon les rapports de l'IBEF. En novembre 2021, Indian Oil Corporation (IOCL) a annoncé son intention d'investir 3 681 crores INR (~ 495,22 millions USD) pour créer la première unité indienne d'anhydride maléique à grande échelle destinée à fabriquer des produits chimiques spécialisés de grande valeur dans sa raffinerie de Panipat à Haryana.

- En Indonésie, selon les rapports de Gaikindo AAF, la production automobile a représenté une croissance de 63 % en 2021 par rapport aux chiffres de 2020. La production totale en 2021 était de 1121967 unités. La production est susceptible daugmenter avec la demande croissante des industries de consommation finale.

- Les facteurs mentionnés ci-dessus sont susceptibles de faire augmenter la demande de graisse dans les industries dapplication en Asie-Pacifique.

Aperçu du secteur des graisses

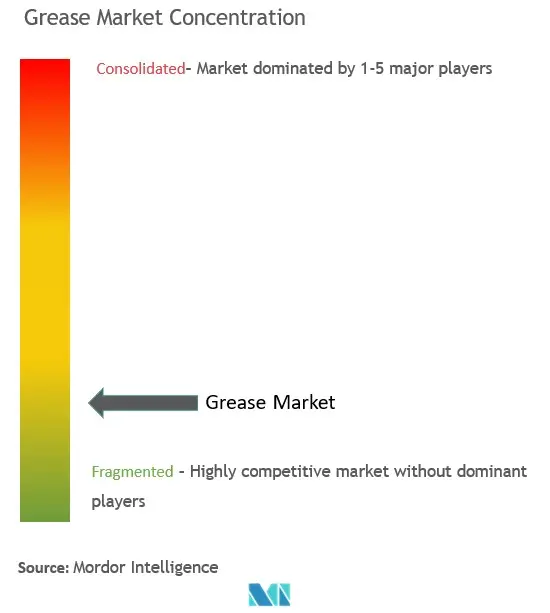

Le marché des graisses est par nature fragmenté. Parmi les principaux acteurs du marché figurent Shell PLC, Exxon Mobil Corporation, BP PLC (Castrol), FUCHS et Axel Christiernsson.

Leaders du marché de la graisse

-

Shell Plc

-

Exxon Mobil Corporation

-

BP Plc (Castrol)

-

FUCHS

-

Axel Christiernsson

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la graisse

- En mars 2022 Axel Christiernsson International AB a lancé AXELLENCE 752 EPEF, un lubrifiant respectueux de l'environnement qui a reçu l'approbation de l'écolabel européen pour les applications en cas de perte accidentelle et partielle. Il sagit de la première graisse complexe au lithium à obtenir une telle certification.

- En juin 2021 le groupe Fuchs a acquis l'activité lubrifiants de Gleitmo Technik AB, Suède. L'acquisition entraînera l'intégration de Gleitmo en tant que filiale de Fuchs, sous le nouveau nom de Fuchs Lubricants Sweden AB.

- En février 2021 le groupe Fuchs a acquis une participation de 70 % dans l'activité lubrifiants de STD S Co. Ltd, un distributeur basé au Vietnam, aidant ainsi Fuchs à proposer à ses clients des lubrifiants industriels, automobiles, miniers et spéciaux à partir d'une source unique.

Segmentation de lindustrie de la graisse

La graisse est un lubrifiant solide ou semi-solide formé sous forme de dispersion d'agents épaississants dans un lubrifiant liquide. La graisse est généralement constituée d'un savon émulsionné avec de l'huile minérale ou végétale. Le marché des graisses est segmenté par épaississants (à base de lithium, à base de calcium, à base d'aluminium, polyurée et autres épaississants), par secteur d'utilisation final (production d'électricité, automobile et autres transports, équipement lourd, agroalimentaire, métallurgie et travail des métaux). , fabrication de produits chimiques et autres industries d'utilisateurs finaux) et la géographie (Asie-Pacifique, Amérique du Nord, Europe, Amérique du Sud, Moyen-Orient et Afrique). Le rapport couvre également la taille du marché et les prévisions du marché de la graisse dans 32 pays répartis dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (millions de litres).

| Épaississants | À base de lithium | ||

| À base de calcium | |||

| À base d'aluminium | |||

| Polyurée | |||

| Autres épaississants | |||

| Industrie des utilisateurs finaux | La production d'énergie | ||

| Automobile et autres transports | |||

| Matériel lourd | |||

| Nourriture et boisson | |||

| Métallurgie et travail des métaux | |||

| Fabrication de produits chimiques | |||

| Autres industries d'utilisateurs finaux | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Philippines | |||

| Indonésie | |||

| Malaisie | |||

| Thaïlande | |||

| Viêt Nam | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| Reste de l'Amérique du Nord | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Russie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Colombie | |||

| Chili | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient | Arabie Saoudite | ||

| L'Iran | |||

| Turquie | |||

| Emirats Arabes Unis | |||

| Qatar | |||

| Reste du Moyen-Orient | |||

| Afrique | Egypte | ||

| Afrique du Sud | |||

| Nigeria | |||

| Algérie | |||

| Maroc | |||

| Reste de l'Afrique | |||

FAQ sur les études de marché sur la graisse

Quelle est la taille du marché de la graisse ?

La taille du marché de la graisse devrait atteindre 2,62 milliards de litres en 2024 et croître à un TCAC de 3,38 % pour atteindre 3,08 milliards de litres dici 2029.

Quelle est la taille actuelle du marché de la graisse ?

En 2024, la taille du marché de la graisse devrait atteindre 2,62 milliards de litres.

Qui sont les principaux acteurs du marché de la graisse ?

Shell Plc, Exxon Mobil Corporation, BP Plc (Castrol), FUCHS, Axel Christiernsson sont les principales sociétés opérant sur le marché de la graisse.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la graisse ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la graisse ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché de la graisse.

Quelles années couvre ce marché des graisses et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des graisses était estimée à 2,53 milliards de litres. Le rapport couvre la taille historique du marché de la graisse pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la graisse pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Lubricants and Fuel Additives Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur l'industrie de la graisse

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la graisse 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la graisse comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.