Analyse du marché mondial des puces du système de navigation par satellite (GNSS)

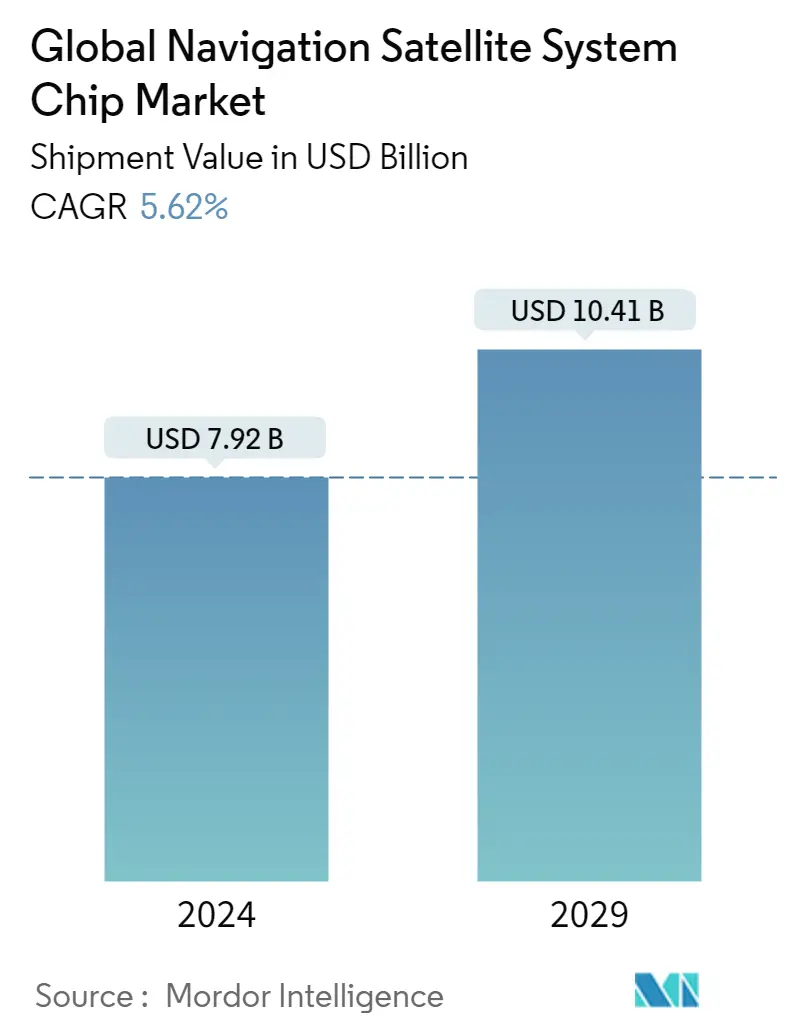

La taille du marché mondial des puces de système de navigation par satellite en termes de valeur des expéditions devrait passer de 7,92 milliards USD en 2024 à 10,41 milliards USD dici 2029, avec un TCAC de 5,62 % au cours de la période de prévision (2024-2029).

Lapparition de la pandémie de COVID-19 a considérablement perturbé la chaîne dapprovisionnement et la production de semi-conducteurs au cours de la phase initiale de 2020. Pour plusieurs fabricants de puces, limpact a été plus grave. En raison de pénuries de main-d'œuvre, de nombreuses usines de conditionnement et d'essais dans la région Asie-Pacifique ont réduit, voire suspendu leurs opérations. Cela a également créé un goulot détranglement pour les entreprises de produits finaux qui dépendent des semi-conducteurs.

Le système mondial de navigation par satellite (GNSS) fait essentiellement référence à la constellation de satellites qui fournissent des signaux depuis l'espace, transmettent le positionnement et la synchronisation des données aux récepteurs GNSS. Les récepteurs utilisent ensuite ces données pour déterminer divers facteurs, tels que l'emplacement, la vitesse et l'altitude, combinés à plusieurs capteurs.

La précision et l'exactitude de ces puces dépendent principalement des satellites se trouvant dans la zone de visibilité. En conséquence, plusieurs pays tentent avec impatience de déployer des constellations régionales pour améliorer la navigation et la cartographie. Cependant, sur le marché, seuls cinq pays (Chine, Russie, États-Unis, Inde et Japon) et l'Union européenne disposent de leur système GNSS.

Les utilisateurs du GNSS sattendent à des vitesses de partage de position quasi instantanées. Ceci est souvent impossible avec un positionnement standard car au moins quatre satellites doivent être identifiés et leurs données complètes doivent être reçues. Dans des conditions de signal défavorables ou dans des environnements difficiles, la transmission et la réception de données peuvent prendre des minutes, des heures, voire échouer. Cependant, les performances peuvent être améliorées en intégrant les données du récepteur GNSS aux informations provenant des cellules du réseau mobile, ce qui bénéficiera à de nombreuses applications du secteur de l'IoT.

En janvier 2021, U-Blox a annoncé son module ALEX-R5, qui intègre la communication cellulaire à faible consommation d'énergie (LPWA) et la technologie GNSS dans le système en boîtier. Les deux éléments clés sont le chipset UBX - R5 LTE - M/NB-IoT de la société avec une fonctionnalité cloud sécurisée et la puce GNSS U-Blox M8 pour une précision de localisation adéquate pour les applications de soins de santé.

Le volume croissant dappareils électroniques grand public équipés de fonctionnalités de navigation et de positionnement devrait créer une demande considérable de puces GNSS de faible consommation. Les appareils portables technologiquement avancés sont actuellement dans la tendance de la demande. À lheure actuelle, près de 50 % de la population mondiale utilise des appareils portables de pointe, tels que des bracelets de fitness et des montres intelligentes. Les puces GNSS sont principalement intégrées à ces appareils pour donner des emplacements précis à l'utilisateur même lorsqu'il court, marche ou conduit, lui permettant ainsi de rester connecté avec ses proches.

En août 2020, Sony Corporation a annoncé la sortie de LSI de récepteurs GNSS de haute précision pour l'IoT et les appareils portables. Les nouveaux LSI prennent en charge la réception conventionnelle en bande L1 et la réception en bande L5, qui sont actuellement étendues aux constellations GNSS, ce qui les rend adaptés au positionnement bi-bande.

Tendances du marché mondial des puces du système de navigation par satellite (GNSS)

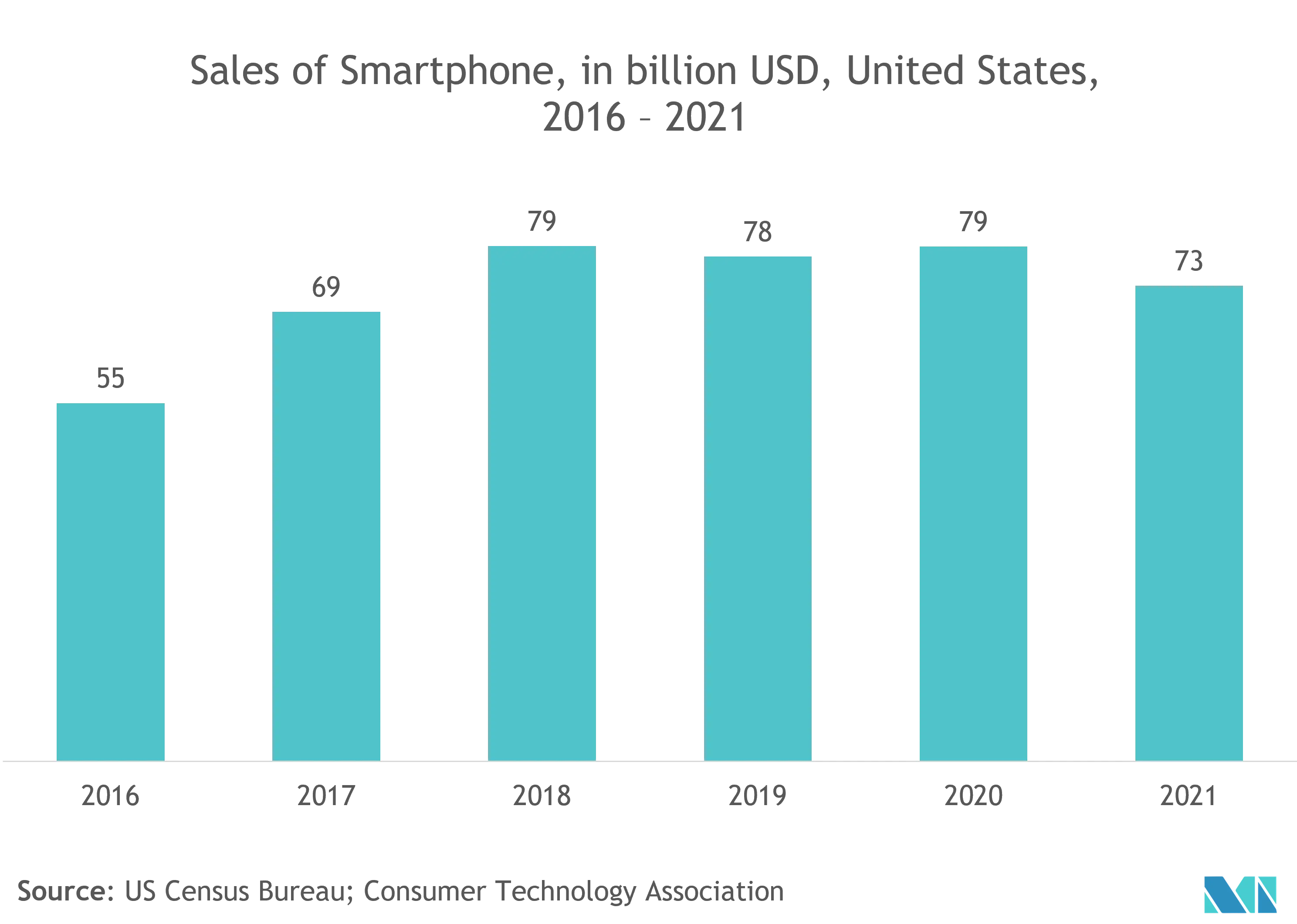

Le segment des smartphones devrait détenir une part de marché importante

Malgré une saturation considérable des marchés matures, tels que lUE28, lAmérique du Nord et la Chine, les expéditions de smartphones dépassent toujours le nombre dappareils utilisant des puces GNSS. Les smartphones utilisent des puces GNSS depuis très longtemps. Dans la plupart des cas, ces puces prennent en charge tous les réseaux satellite accessibles au public, tels que GPS, GLONASS, Galileo, etc. Cependant, par rapport aux appareils de navigation dédiés, ces solutions étaient moins précises.

De plus, un certain degré de monopole sur le marché du matériel pour smartphones limitait les possibilités d'installation de puces GNSS. La plupart du temps, le matériel Qualcomm n'inclut pas les puces Broadcom GNNS et vice versa, car ce sont des concurrents de premier plan. Cependant, ces dernières années, ce scénario a changé.

La Commission européenne a approuvé un règlement exigeant que les nouveaux smartphones lancés sur le marché incluent des services de localisation par satellite et Wi-Fi. Selon le règlement, les chipsets dotés des capacités du système mondial de navigation par satellite (GNSS) auront probablement accès au système satellitaire de l'UE Galileo, qui fournit des informations précises de positionnement et de synchronisation. Huit pays de l'UE suivent cette réglementation et utilisent des chipsets compatibles Galileo.

Selon l'Agence GNSS européenne, plus de 95 % du marché de la fourniture de chipsets de navigation par satellite prend en charge Galileo dans de nouveaux produits, notamment divers fabricants de chipsets pour smartphones comme Broadcom, Qualcomm et Mediatek. Avec les principaux fournisseurs de chipsets GNSS produisant des chipsets compatibles Galileo et les marques mondiales de smartphones intégrant déjà ces chipsets dans leurs derniers modèles de smartphones, le marché devrait avoir de nouvelles opportunités de croissance au cours de la période de prévision.

De plus, la nouvelle génération de smartphones Android est équipée de puces GNSS (système mondial de navigation par satellite) hautes performances capables de suivre les données multi-constellations à double fréquence. À partir de la version 9 d'Android, les utilisateurs peuvent désactiver l'option d'économie d'énergie du cycle de service; ainsi, des données brutes de pseudo-portée et de phase porteuse de meilleure qualité sont disponibles. De plus, l'application de l'algorithme de positionnement précis des points (PPP) est devenue plus agréable. Ce travail vise à évaluer les performances PPP du premier smartphone GNSS bi-fréquence produit par Xiaomi équipé d'un Broadcom BCM47755. L'avantage de l'acquisition de données bi-fréquence est mis en évidence en comparant les performances obtenues par Xiaomi avec celles d'un smartphone mono-fréquence, le Samsung S8. La précision verticale et horizontale obtenue par Xiaomi est respectivement de 0,51 m et 6 m, tandis que celle obtenue par Samsung est de 5,64 m pour 15 m en horizontal et vertical.

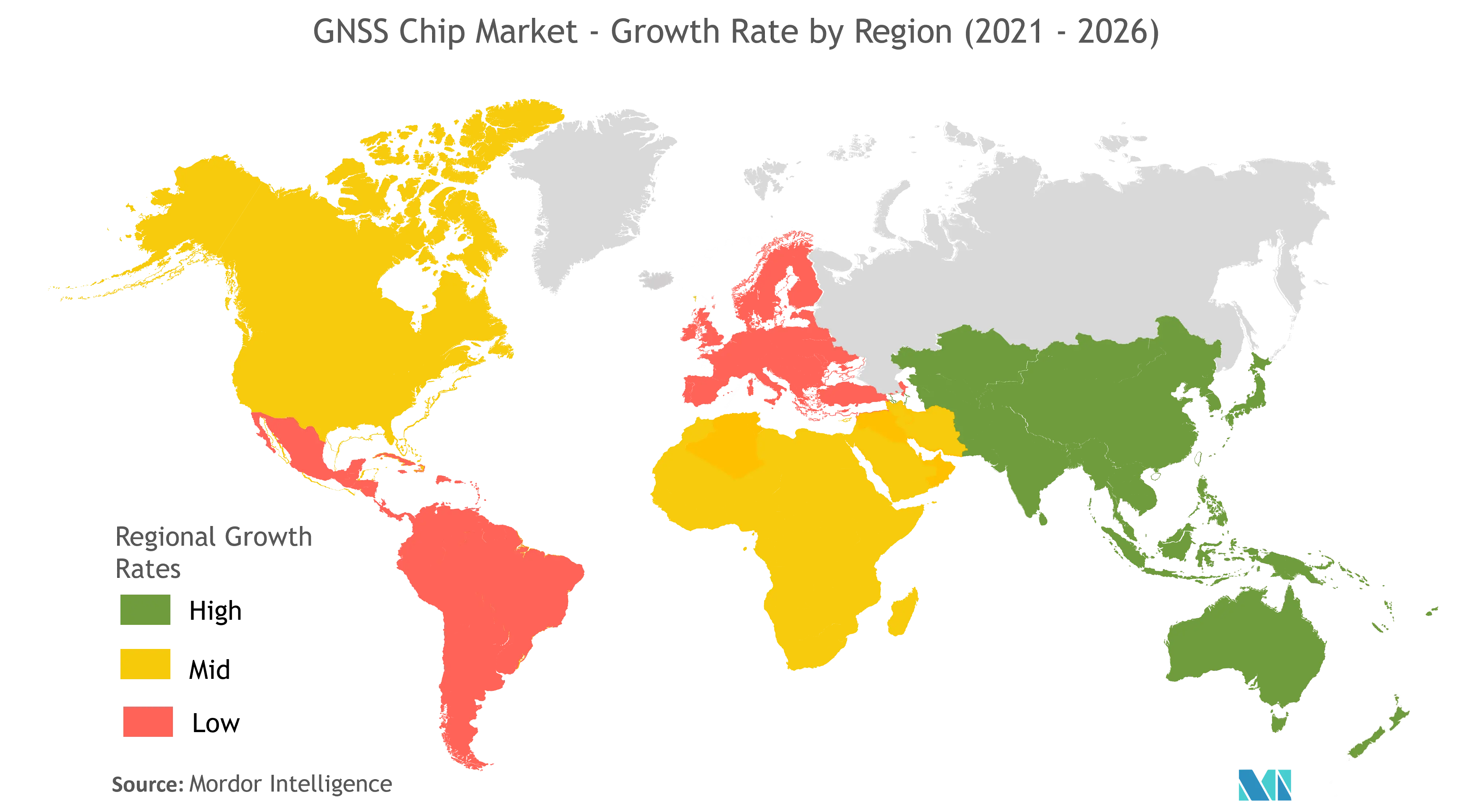

LAsie-Pacifique devrait représenter une part de marché importante

BeiDou, lancé pour la première fois en 2000 et exploité par l'Administration spatiale nationale chinoise, est basé en Chine (CNSA). BeiDou compte 48 satellites en orbite après 20 ans. B1I (1561,098 MHz), B1C (1575,42 MHz), B2a (1175,42 MHz), B2I et B2b (1207,14 MHz) et B3I font partie des signaux transmis par les satellites BeiDou (1268,52 MHz).

L'attitude de la Chine à l'égard du GNSS diffère de celle de l'Europe. S'il existe en Europe 11 groupements techniques largement reconnus prenant en charge le GNSS, allant des produits de consommation aux infrastructures vitales, la situation en Chine est bien plus compliquée. Il y avait trois grands secteurs le marché industriel, le marché de consommation de masse et le marché spécifique.

Le 11 mars 2021, la Chine a déployé son 14e plan quinquennal. Il s'agit d'un plan qui touche tous les aspects du développement au cours des cinq prochaines années et présente la vision de la Chine pour 2035. L'accent persistant mis par le 14e Plan quinquennal sur la RD et l'innovation a un impact considérable sur l'industrie chinoise des GNSS. Approfondir la promotion et l'utilisation des systèmes BeiDou; Promouvoir une croissance de haute qualité de l'industrie est préconisé comme ligne directrice politique dans le plan en tant que projet stratégique national important. La stratégie devrait signifier une impulsion dans la recherche et le développement de l'industrie des GNSS, promouvoir l'application industrielle de BeiDou et accélérer des avancées technologiques de base significatives.

En outre, le Comité coréen des technologies spatiales espère construire un test au sol d'ici 2021, une technologie fondamentale de navigation par satellite d'ici 2022 et une véritable fabrication de satellites d'ici 2024, selon le Comité coréen des technologies spatiales. Trois satellites seront placés sur une orbite géostationnaire au-dessus de la péninsule coréenne, faisant du KPS une constellation de sept satellites.

En février 2021, le ministère des Sciences et des TIC a annoncé un budget de 615 milliards KRW (553,1 millions USD) pour les activités spatiales afin d'augmenter la capacité du pays à créer des satellites, des fusées et d'autres équipements critiques.

Aperçu du marché mondial des puces du système de navigation par satellite (GNSS)

Le marché des puces GNSS se compose de plusieurs acteurs. En termes de part de marché, aucun des acteurs ne domine le marché. Les acteurs importants incluent Qualcomm Technologies Inc., Mediatek Inc. et STMicroelectronics NV, entre autres. Les acteurs du marché envisagent des partenariats et des collaborations stratégiques pour accroître leurs parts de marché. Certains des développements récents sur le marché sont:.

- Décembre 2021 – MediaTek a annoncé l'acceptation par les fabricants d'appareils et l'approbation de certaines marques de smartphones, notamment OPPO, Vivo, Xiaomi et Honor, pour sa puce de smartphone Dimensity 9000 5G destinée aux smartphones phares de nouvelle génération. Les premiers smartphones phares alimentés par le Dimensity 9000 arriveront sur le marché au premier trimestre 2022. Étant donné que le processeur prend en charge les dernières normes Wi-Fi, Bluetooth et GNSS, les utilisateurs de smartphones peuvent bénéficier d'une communication transparente.

- Janvier 2021 - Qualcomm Technologies Inc. et Alps Alpine Co. Ltd ont annoncé un dispositif de détection et de positionnement basé sur une caméra appelé ViewPose pour prendre en charge le positionnement absolu des véhicules au niveau de la voie. Alps Alpine exploite plusieurs solutions de Qualcomm Technologies, telles que la plate-forme Qualcomm Snapdragon Automotive 5G, qui prend en charge le GNSS multifréquence et une plate-forme Snapdragon Automotive Cockpit pour le traitement de plusieurs images de caméra et le logiciel Vision Enhanced Precise Positioning (VEPP). Cela fournit une solution rentable pour la précision au niveau des voies pour les rétroviseurs électriques avant, arrière et latéraux, le crowdsourcing de cartes haute définition, la navigation au niveau des voies pour le véhicule cellulaire à tout (C-V2X) et les fonctionnalités avancées. systèmes daide à la conduite (ADAS) et applications de conduite autonome.

Leaders du marché mondial des puces du système de navigation par satellite (GNSS)

-

Qualcomm Technologies, Inc.

-

Mediatek Inc.

-

STMicroelectronics N.V.

-

Broadcom Corporation

-

Intel Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des puces du système mondial de navigation par satellite (GNSS)

- En octobre 2021, STMicroelectronics a annoncé Teseo-VIC3DA, un nouveau membre de la famille de modules Teseo, destiné à servir le marché du positionnement avec un chipset et des modules GNSS de pointe. Teseo-VIC3DA est un module de navigation simple et qualifié pour l'automobile qui combine le circuit intégré Automotive Teseo III GNSS1 hautes performances de ST avec l'unité de mesure inertielle (IMU) MEMS à 6 axes automobile et un logiciel d'estime.

- En septembre 2021, Broadcom Inc. a annoncé une puce de réception GNSS L1/L5 basse consommation, la BCM4778, destinée aux applications mobiles et portables. La puce de troisième génération est 35 % plus petite et consomme cinq fois moins dénergie que la génération précédente, grâce aux dernières améliorations GNSS.

Segmentation mondiale de lindustrie des puces du système de navigation par satellite (GNSS)

Un système mondial de navigation par satellite (GNSS) fait principalement référence à une constellation de satellites, qui fournit des signaux depuis l'espace qui transmettent des données de positionnement et de synchronisation aux récepteurs GNSS. Les récepteurs utilisent ensuite ces données pour déterminer divers facteurs, tels que l'emplacement, la vitesse et l'altitude, combinés à plusieurs capteurs. L'étude couvre les chiffres du marché et les expéditions unitaires en fonction du type d'appareil et des utilisations du GNSS dans différents secteurs d'utilisateurs finaux dans diverses zones géographiques. En outre, létude couvre également limpact de la pandémie de COVID-19 sur le marché.

| Type d'appareil | Téléphones intelligents | ||

| Tablettes et appareils portables | |||

| Appareils de suivi personnels | |||

| Trackers d'actifs à faible consommation | |||

| Systèmes embarqués | |||

| Drones | |||

| Autres types d'appareils | |||

| Industrie des utilisateurs finaux | Automobile | ||

| Electronique grand public | |||

| Aviation | |||

| Autres industries d'utilisateurs finaux | |||

| Géographie | Amérique du Nord | États-Unis | |

| L'Europe | Russie | ||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| l'Amérique latine | |||

| Moyen-Orient et Afrique | |||

FAQ sur létude de marché sur les puces du système mondial de navigation par satellite (GNSS)

Quelle est la taille du marché mondial des puces du système de navigation par satellite ?

La taille du marché mondial des puces du système de navigation par satellite devrait atteindre 7,92 milliards USD en 2024 et croître à un TCAC de 5,62 % pour atteindre 10,41 milliards USD dici 2029.

Quelle est la taille actuelle du marché mondial des puces du système de navigation par satellite ?

En 2024, la taille du marché mondial des puces pour systèmes de navigation par satellite devrait atteindre 7,92 milliards de dollars.

Qui sont les principaux acteurs du marché mondial des puces du système de navigation par satellite ?

Qualcomm Technologies, Inc., Mediatek Inc., STMicroelectronics N.V., Broadcom Corporation, Intel Corporation sont les principales sociétés opérant sur le marché mondial des puces du système de navigation par satellite.

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial des puces de système de navigation par satellite ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial des puces du système de navigation par satellite ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché mondial des puces de système de navigation par satellite.

Quelles années couvre ce marché mondial des puces de système de navigation par satellite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché mondial des puces pour systèmes de navigation par satellite était estimée à 7,5 milliards de dollars. Le rapport couvre la taille historique du marché du marché mondial des puces du système de navigation par satellite pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial des puces du système de navigation par satellite pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Nos rapports les plus vendus

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie des chipsets GNSS

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des chipsets GNSS 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du chipset GNSS comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.