Analyse du marché des distributeurs automatiques

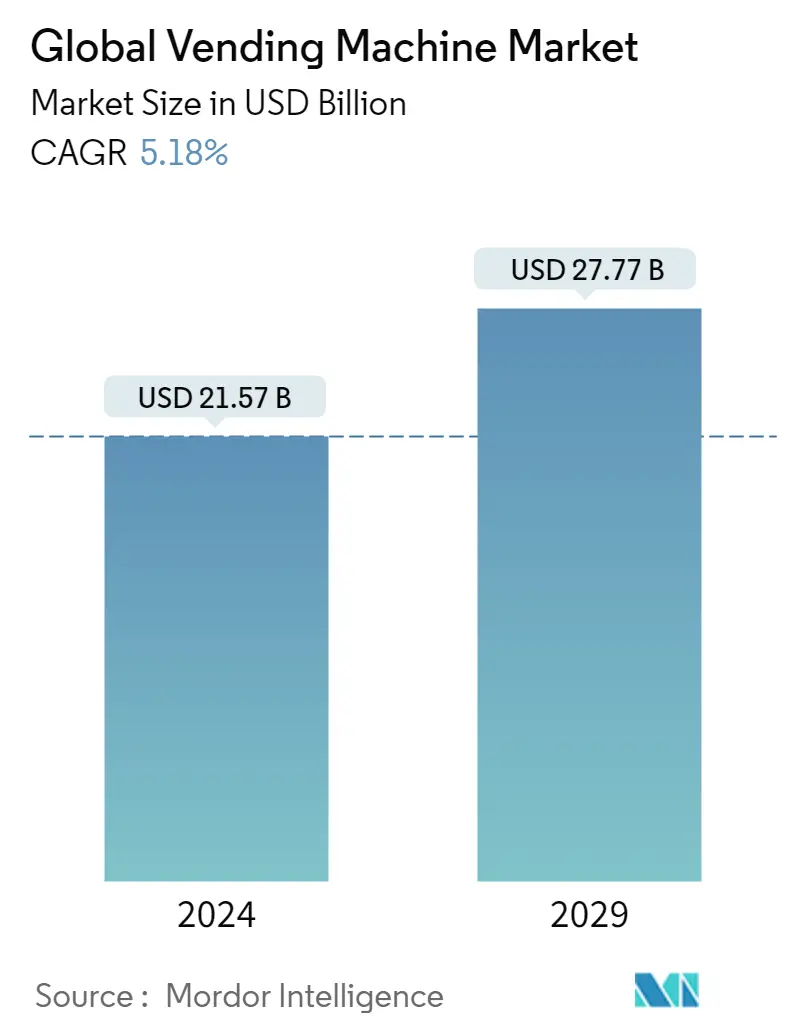

La taille du marché mondial des distributeurs automatiques est estimée à 21,57 milliards USD en 2024 et devrait atteindre 27,77 milliards USD dici 2029, avec un TCAC de 5,18 % au cours de la période de prévision (2024-2029).

Des facteurs tels que la demande croissante de collations, daliments et de boissons à emporter en raison de lévolution du mode de vie des populations urbaines, ainsi que les progrès de la technologie des distributeurs automatiques, qui leur permettent de livrer rapidement des produits, ce qui en fait une option extrêmement pratique pour les consommateurs, stimulent la croissance du marché étudié.

- La croissance de lindustrie de la vente au détail dans diverses parties du monde crée un scénario de marché favorable à la croissance du marché étudié. Par exemple, selon le Bureau du recensement des États-Unis, les ventes au détail totales pour le premier trimestre 2022 ont été estimées à 1 747,3 milliards USD, soit une augmentation de 3,7 % par rapport au quatrième trimestre 2021.

- Les distributeurs automatiques sont de plus en plus utilisés dans les lieux commerciaux et les bureaux dentreprise pour améliorer laccessibilité des produits et maintenir la propreté et lesthétique du lieu. Comme ces systèmes sont automatisés, ils réduisent considérablement le temps nécessaire pour obtenir un produit.

- De plus, compte tenu de la demande croissante, les fabricants de distributeurs automatiques se concentrent de plus en plus sur le développement de nouveaux distributeurs automatiques qui utilisent des technologies avancées telles que lIA, la biométrie et lIoT pour les rendre très efficaces, conviviaux et sécurisés. Par exemple, en mars 2022, Digital Media Vending International, un fabricant de distributeurs automatiques, a sélectionné Vending Tracker, une solution de gestion de système de distribution automatique alimentée par CLEA de SECO MIND USA LLC, pour développer des distributeurs automatiques basés sur lIA.

- Cependant, des facteurs tels que les coûts dinstallation et dexploitation élevés ainsi que plusieurs réglementations relatives à la vente de produits de malbouffe malsains dans les lieux publics et commerciaux peuvent avoir un impact négatif sur la croissance du marché étudié.

- Un impact significatif sur la demande de distributeurs automatiques a été observé lors de lapparition initiale de la pandémie de COVID-19, car diverses réglementations restrictives et la fermeture des lieux publics et des bureaux ont réduit sa demande. Cependant, la pandémie a sensibilisé les consommateurs à limportance de lhygiène, ce qui devrait soutenir la croissance du marché étudié au cours de la période de prévision.

Tendances du marché des distributeurs automatiques

Lieux commerciaux pour assister à une installation accrue de distributeurs automatiques

- Selon la CCPIA, la propriété commerciale est un bâtiment, une structure et des améliorations utilisés spécifiquement à des fins commerciales et destinés à générer un profit.

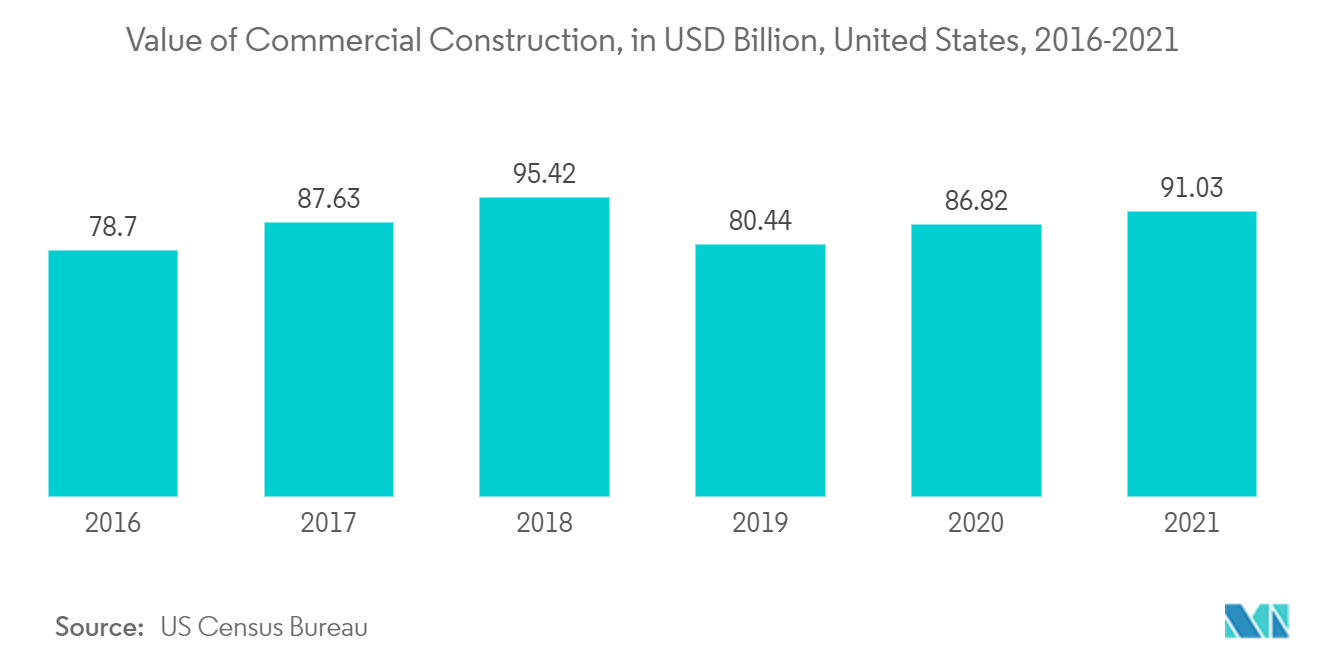

- La croissance récente de lexpansion des espaces commerciaux dans diverses parties du monde crée une demande importante de distributeurs automatiques. Certains des lieux commerciaux les plus courants où les distributeurs automatiques ont connu une tendance à la hausse comprennent le commerce de détail, les hôtels et lhébergement, et les installations de fabrication, entre autres.

- Par exemple, en juillet 2021, Hindustan Unilever (HUL), une grande marque de produits de grande consommation, a lancé un distributeur automatique en magasin, Smart Fill, pour ses produits dentretien ménager. La société a installé ces machines au centre commercial Reliance Smart Acme à Mumbai dans le cadre dun projet pilote.

- Compte tenu de laugmentation des cas dutilisation et de la demande, les fournisseurs de distributeurs automatiques se concentrent également sur le développement de produits innovants. Par exemple, en mars 2022, Newport Centre Mallin, New Jersey, aux États-Unis, a installé le premier point de vente RoboBurger. Le point de vente récemment installé est une boîte de 12 pieds carrés contenant un système robotique qui cuisinera et servira aux clients des hamburgers de bœuf frais en seulement six minutes.

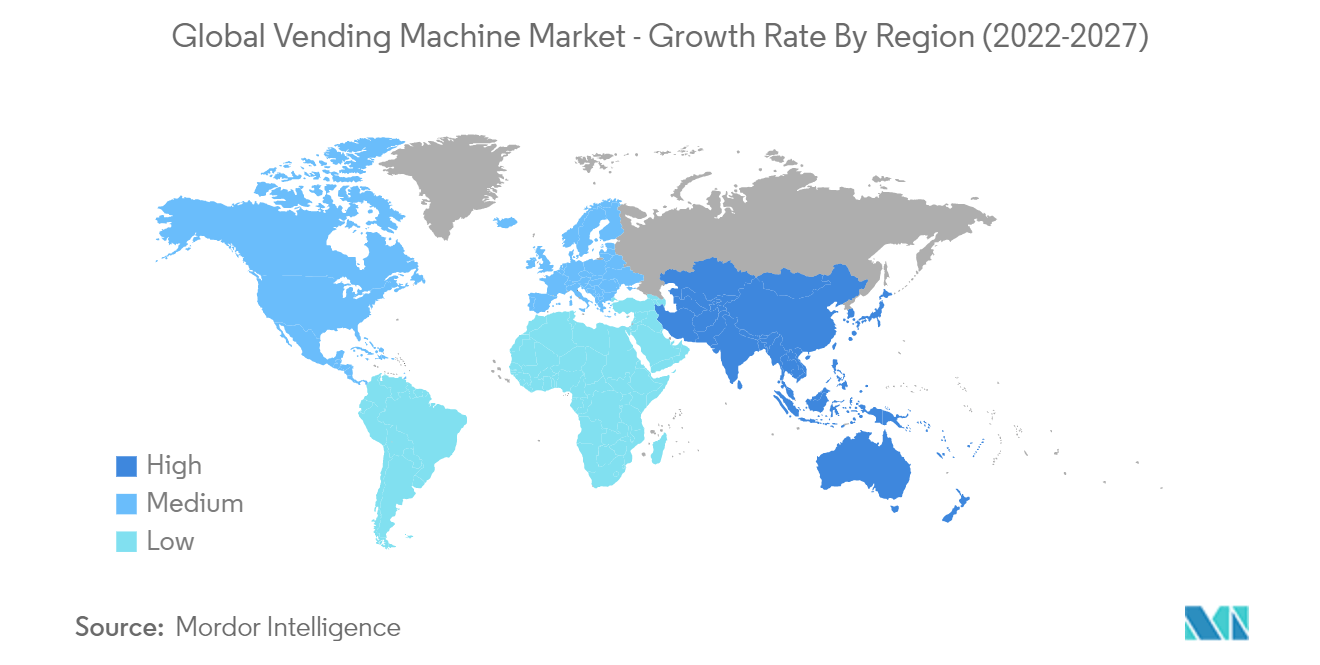

La région Asie-Pacifique enregistrera une forte croissance

- Le secteur commercial et des entreprises en pleine croissance de la région Asie-Pacifique crée des opportunités importantes pour la croissance du marché étudié. De plus, lévolution des modes de vie des jeunes en raison de lurbanisation croissante et de lexposition à la culture occidentale a considérablement stimulé la demande de repas prêts-à-manger.

- Par exemple, selon la Commission nationale de réforme et de développement de Chine, le pays connaît une tendance à la hausse des résidents ruraux qui se déplacent vers les villes. En outre, selon son 14e plan quinquennal pour 2021-2025, la Chine vise à porter son taux durbanisation à 65 %.

- De plus, la croissance du secteur des TIC dans des pays tels que lInde, les Philippines et la Chine stimule considérablement la demande despaces de bureaux, créant des perspectives positives pour la croissance du marché des distributeurs automatiques dans la région. Par exemple, selon lAssociation nationale des sociétés de logiciels et de services (Nasscom), les revenus de lindustrie informatique indienne devraient passer de 196 milliards de dollars au cours de lexercice 21 à 227 milliards de dollars au cours de lexercice 22.

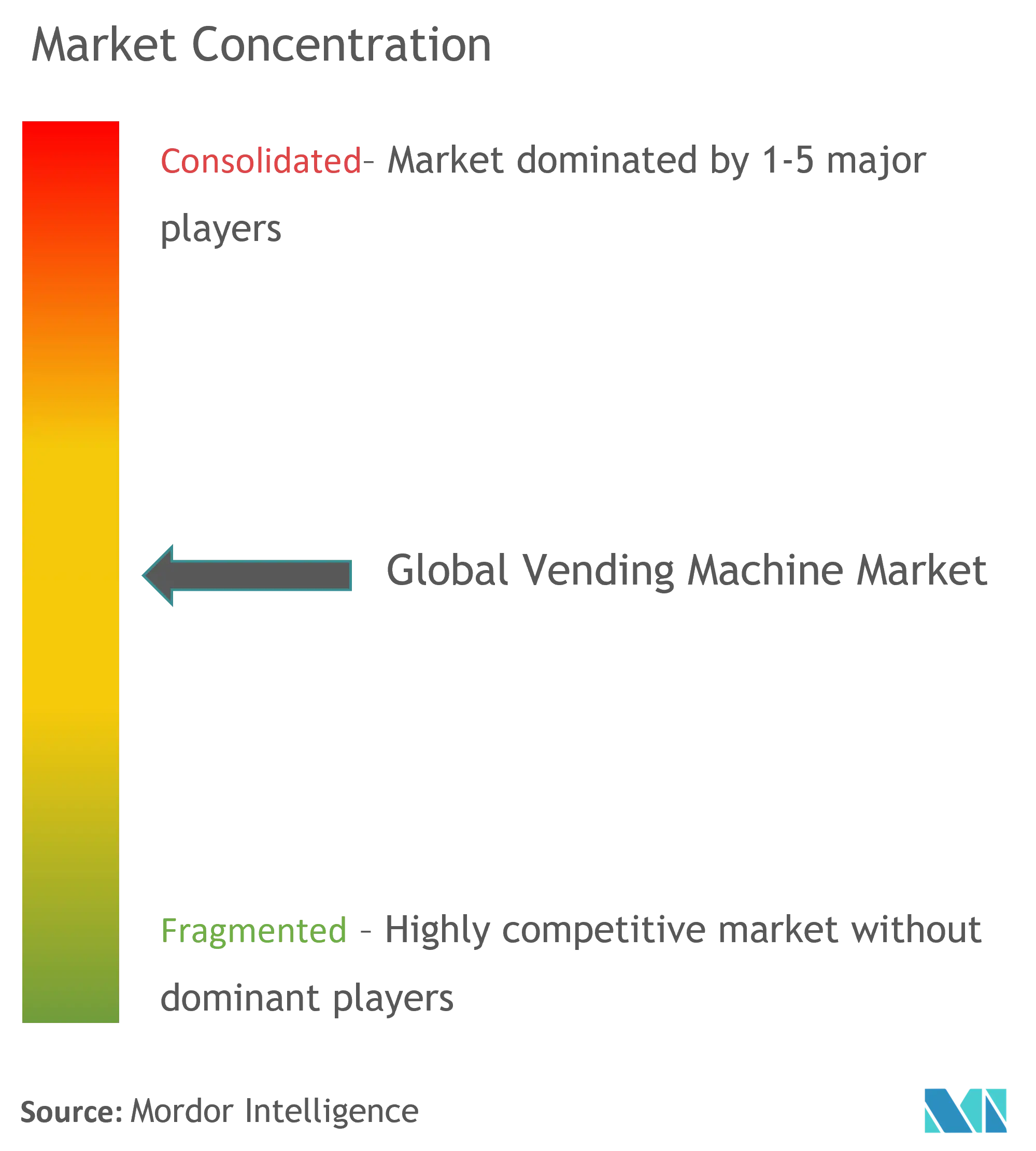

Aperçu de lindustrie des distributeurs automatiques

Le marché mondial des distributeurs automatiques est modérément concurrentiel et devrait croître au cours de la période de prévision en raison de la demande croissante de distributeurs automatiques, ce qui devrait attirer de nouveaux acteurs. Les fournisseurs opérant sur le marché se concentrent sur linnovation de leurs produits pour obtenir un avantage concurrentiel. Parmi les principaux acteurs opérant sur le marché, citons Westomatic Vending Services Ltd., Fuji Electric Company Ltd., Seaga Manufacturing Inc. et Royal Vendors Inc.

- Mai 2022 - RVM Systems, une société suédoise de distributeurs automatiques, a annoncé quelle installerait une gamme de distributeurs automatiques pouvant consommer 100 conteneurs simultanément à Singapour. Lobjectif principal de ces machines est dencourager les gens à se débarrasser des bouteilles en plastique dont ils ne veulent plus et à boire des canettes de manière responsable. Ces machines distribuent également des récompenses dachat, des crédits ActiveSG et dautres incitations.

- Mars 2022 - Andouillette, foie gras, ou encore ris de veau - un restaurant de la Charente avait mis en place un distributeur automatique pour permettre aux clients dacheter des plats gastronomiques frais.

Leaders du marché des distributeurs automatiques

-

Westomatic Vending Services Ltd.

-

Fuji Electric Company Ltd.

-

Seaga Manufacturing, Inc.

-

Royal Vendors, Inc.

-

Azkoyen Vending Systems

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des distributeurs automatiques

- Février 2022 - Neon, une plateforme de collecte numérique et de NFT, a lancé ce que la société prétend être le premier distributeur automatique NFT au monde dans le quartier financier de New York. Selon la société, le distributeur automatique permettra aux gens dutiliser de la monnaie fiduciaire, des cartes de débit et de crédit pour acheter des objets de collection numériques ou des NFT.

- Septembre 2021 - Glory, une entreprise technologique mondiale, a annoncé le lancement dune nouvelle solution de distribution automatique compatible avec lInternet des objets avec le plus grand opérateur ferroviaire allemand, Deutsche Bahn. La dernière solution de la société combine du matériel compatible IoT avec un logiciel basé sur le cloud pour permettre aux passagers de sélectionner des produits, soit à lavance via une application Web accessible via leur smartphone, soit directement à la machine.

Segmentation de lindustrie des distributeurs automatiques

Les distributeurs automatiques sont des machines automatisées qui distribuent des aliments, des boissons, des produits médicaux, etc. Le rapport offre une analyse mondiale détaillée du marché des distributeurs automatiques segmenté par types de distributeurs automatiques, technologie, application et géographie.

| Distributeurs automatiques |

| Distributeurs automatiques semi-automatiques |

| Aliments emballés |

| Breuvages |

| Autres types |

| Lieux commerciaux |

| Bureaux corporatifs |

| Autres (Parcs d'attractions, sites sportifs, établissements de santé, moyens de transport, etc.) |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| l'Amérique latine |

| Moyen-Orient et Afrique |

| Par technologie | Distributeurs automatiques |

| Distributeurs automatiques semi-automatiques | |

| Par type | Aliments emballés |

| Breuvages | |

| Autres types | |

| Par candidature | Lieux commerciaux |

| Bureaux corporatifs | |

| Autres (Parcs d'attractions, sites sportifs, établissements de santé, moyens de transport, etc.) | |

| Par géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché sur les distributeurs automatiques

Quelle est la taille du marché mondial des distributeurs automatiques ?

La taille du marché mondial des distributeurs automatiques devrait atteindre 21,57 milliards USD en 2024 et croître à un TCAC de 5,18 % pour atteindre 27,77 milliards USD dici 2029.

Quelle est la taille actuelle du marché mondial des distributeurs automatiques ?

En 2024, la taille du marché mondial des distributeurs automatiques devrait atteindre 21,57 milliards USD.

Qui sont les principaux acteurs du marché mondial des distributeurs automatiques ?

Westomatic Vending Services Ltd., Fuji Electric Company Ltd., Seaga Manufacturing, Inc., Royal Vendors, Inc., Azkoyen Vending Systems sont les principales entreprises opérant sur le marché mondial des distributeurs automatiques.

Quelle est la région à la croissance la plus rapide sur le marché mondial des distributeurs automatiques ?

On estime que lAsie-Pacifique connaîtra le TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial des distributeurs automatiques ?

En 2024, lAmérique du Nord représente la plus grande part de marché du marché mondial des distributeurs automatiques.

Quelles années couvre ce marché mondial des distributeurs automatiques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché mondial des distributeurs automatiques était estimée à 20,51 milliards USD. Le rapport couvre la taille historique du marché mondial des distributeurs automatiques pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial des distributeurs automatiques pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des distributeurs automatiques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des distributeurs automatiques en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des distributeurs automatiques comprend des prévisions du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)