Taille et part du marché des dispositifs médicaux

Analyse du marché des dispositifs médicaux par Mordor Intelligence

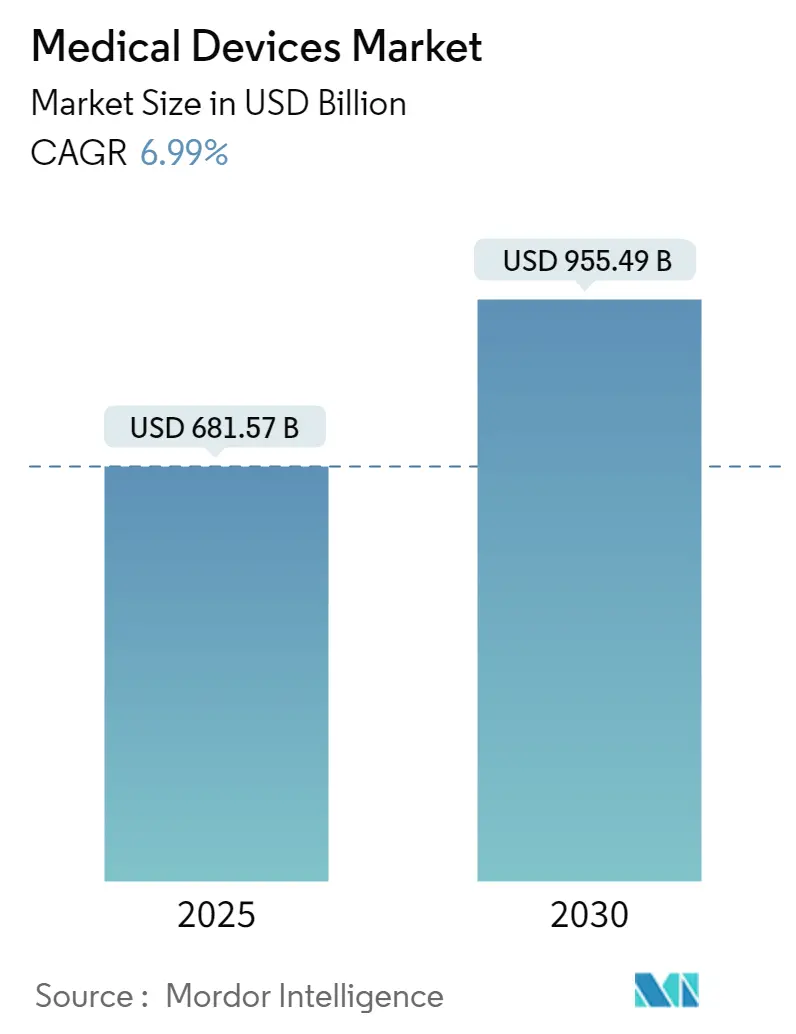

Le marché des dispositifs médicaux est actuellement évalué à 681,57 milliards USD en 2025 et devrait atteindre 955,49 milliards USD d'ici 2030, progressant à un TCAC de 6,99 %. La demande stable provient de la prévalence croissante des maladies chroniques, de l'adoption rapide de l'intelligence artificielle dans les diagnostics et la thérapeutique, et des réformes réglementaires qui simplifient les approbations de produits mondiales tout en élevant les normes de sécurité. Les fabricants privilégient les solutions connectées et pilotées par logiciel qui améliorent le support de décision en temps réel, soutenues par l'infrastructure 5G qui réduit la latence pour les procédures critiques. Les obligations de cybersécurité introduites par la Food and Drug Administration (FDA) en 2025 accélèrent les investissements dans les architectures sécurisées dès la conception, et l'harmonisation des systèmes qualité effective en 2026 réduit les coûts de duplication pour les lancements multinationaux. Les capitaux continuent d'affluer vers la neurologie, la surveillance à distance, les outils de formation en réalité augmentée et les technologies de soins ambulatoires, reflétant un virage de l'industrie des modèles de prestation centrés sur l'hôpital vers des écosystèmes décentralisés et riches en données.

Points clés du rapport

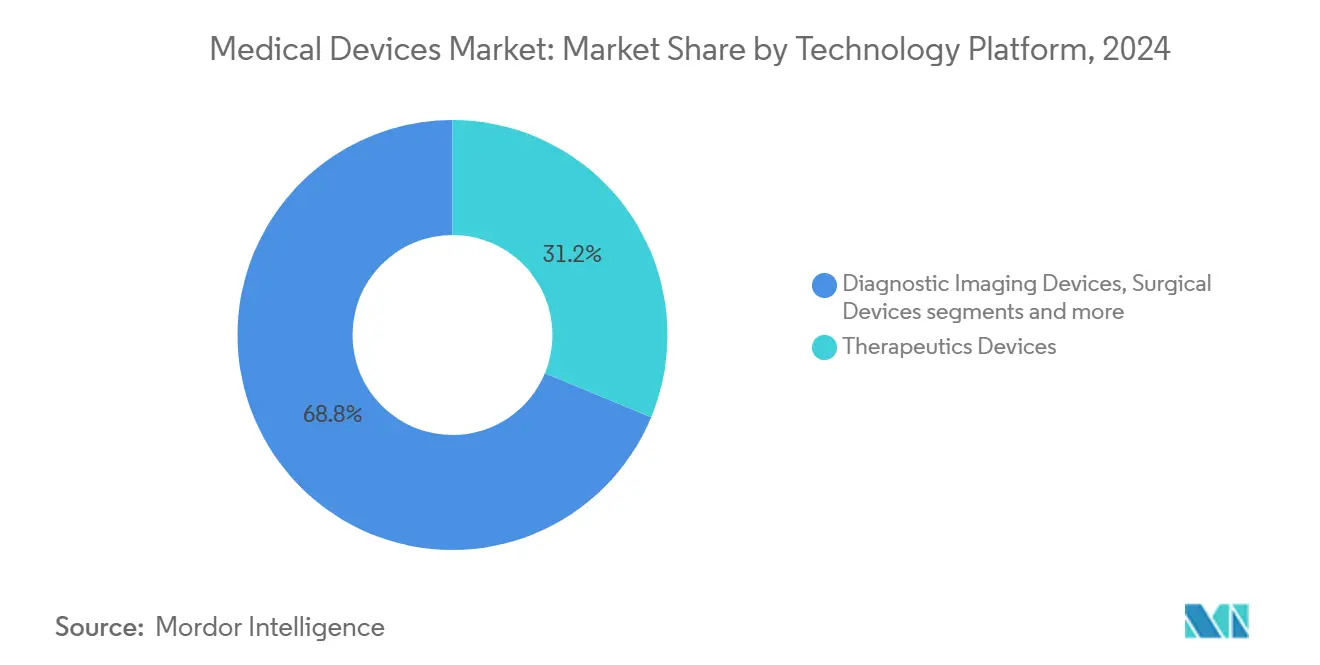

- Par plateforme technologique, les dispositifs électro-mécaniques conventionnels et jetables représentaient 56,47 % des revenus de 2024, tandis que les plateformes de réalité augmentée/virtuelle devraient croître à un TCAC de 7,78 % jusqu'en 2030.

- Par application thérapeutique, la cardiologie menait avec 21,56 % de part de revenus en 2024 ; la neurologie devrait croître le plus rapidement à un TCAC de 8,24 % jusqu'en 2030.

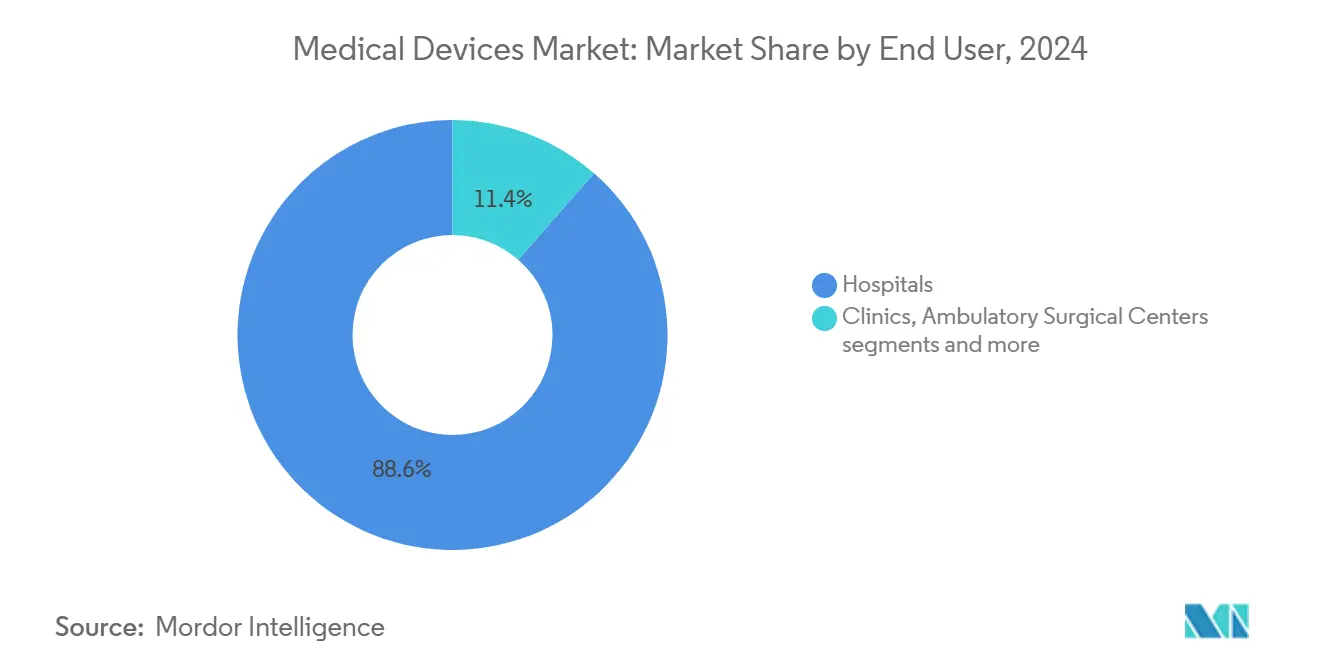

- Par utilisateur final, les hôpitaux détenaient 88,56 % de la part de marché des dispositifs médicaux en 2024 ; les centres de chirurgie ambulatoire enregistrent le TCAC projeté le plus élevé à 8,72 % jusqu'en 2030.

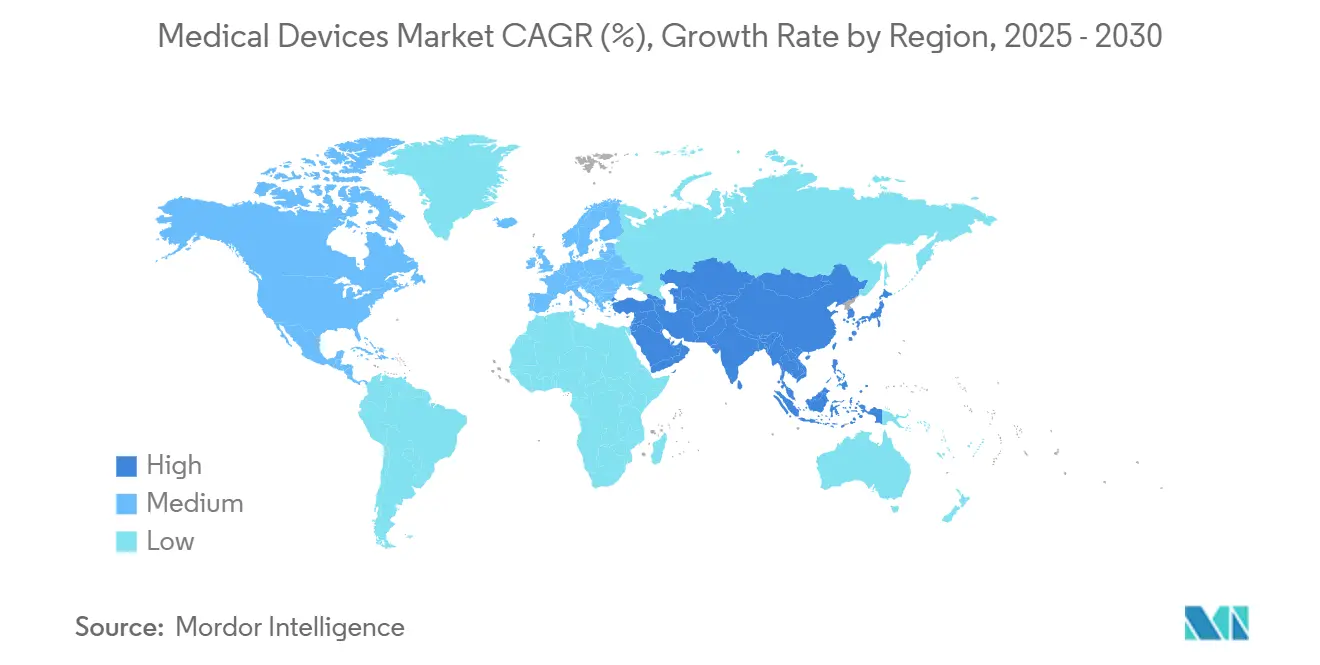

- Par géographie, l'Amérique du Nord a capturé 40,23 % de part de revenus en 2024, tandis que l'Asie-Pacifique devrait afficher un TCAC de 9,23 % sur la période de prévision.

Tendances et perspectives du marché mondial des dispositifs médicaux

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vieillissement de la population et augmentation des maladies chroniques | +1.6% | Mondial, avec impact le plus élevé en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Convergence technologique dans les dispositifs mini-invasifs et activés par IA | +1.4% | Mondial, mené par l'Amérique du Nord et l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Expansion de l'infrastructure de santé et dépenses dans les marchés émergents | +1.1% | Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique | Long terme (≥ 4 ans) |

| Jumeaux numériques et essais in-silico accélérant la R&D | +0.7% | Mondial, avec adoption précoce en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Impression 3D au point de soins permettant la fabrication décentralisée | +0.5% | Mondial, avec programmes pilotes en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Réglementations cybersécurisées dès la conception entraînant le renouvellement des dispositifs | +0.3% | Mondial, avec conformité obligatoire en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Vieillissement de la population et prévalence des maladies chroniques

Les adultes âgés de 65 ans ou plus formeront 22 % de la population mondiale d'ici 2030, 85 % d'entre eux souffrant d'au moins une maladie chronique, assurant une demande soutenue pour les dispositifs de diagnostic, de surveillance et thérapeutiques[1]Source: Organisation mondiale de la santé, "Vieillissement et santé," who.int . Le fardeau économique mondial lié aux maladies chroniques est projeté à 47 billions USD jusqu'en 2030, incitant les payeurs à favoriser la prévention et la surveillance à distance. La neurologie bénéficie car l'incidence de la maladie de Parkinson pourrait doubler d'ici 2040, catalysant les investissements dans la stimulation cérébrale profonde adaptative et les interfaces cerveau-ordinateur. Les objets connectés pour la détection de chutes et l'adhésion médicamenteuse ouvrent de nouvelles catégories à haut volume, tandis que les modèles de remboursement basés sur la valeur récompensent les dispositifs qui démontrent une amélioration des résultats.

Avancées technologiques en IA et santé numérique

La FDA a approuvé 69 dispositifs activés par IA en 2024, une augmentation de 40 % d'une année sur l'autre, couvrant l'imagerie, la robotique chirurgicale et le support de décision[2]Source: Medical Technology, "Révolution de la chaîne d'approvisionnement numérique Medtech," medical-technology.nridigital.com . Les algorithmes d'apprentissage automatique ajustent maintenant les paramètres thérapeutiques en temps réel ; par exemple, les systèmes d'ablation cardiaque ajustent dynamiquement la délivrance d'énergie en utilisant les données d'impédance tissulaire et raccourcissent les temps de procédure de 30 %. La connectivité 5G permet une latence inférieure à la milliseconde pour les interventions à distance, tandis que les thérapeutiques numériques fusionnent logiciel et matériel pour personnaliser les régimes de soins chroniques. Ces capacités élargissent le marché adressable des dispositifs médicaux en intégrant l'intelligence dans les facteurs de forme hérités

Modernisation et harmonisation réglementaires

Le cadre de contrôle des changements prédéterminés de la FDA permet aux dispositifs IA approuvés de se mettre à jour automatiquement dans des limites pré-convenues, réduisant les cycles de mise à niveau de 18 mois à 3 mois. L'alignement de la réglementation du système qualité sur ISO 13485 en 2026 crée une voie de conformité intégrée, tandis que les nouvelles soumissions de cybersécurité obligent la documentation de sécurité du cycle de vie. En Europe, la réglementation des dispositifs médicaux a standardisé la surveillance post-commercialisation mais a augmenté les charges de conformité, poussant les petites entreprises à chercher des partenariats ou acquisitions pour l'échelle.

Développement de l'infrastructure de santé dans les marchés émergents

La Chine consacre 1,4 billion USD à la santé numérique sous son 14e plan quinquennal, élevant la fabrication domestique et l'adoption de soins connectés. La mission numérique Ayushman Bharat de l'Inde vise à inscrire 1,4 milliard de citoyens dans un réseau de dossiers de santé d'ici 2025, stimulant la demande pour des dispositifs interopérables. Les fabricants conçoivent des échographes robustes et à faible coût, des diagnostics alimentés par l'énergie solaire et l'imagerie activée par smartphone pour s'adapter aux cliniques aux ressources limitées. Les consortiums public-privé fournissent capital et expertise, accélérant le déploiement en Afrique et Amérique latine.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Voies réglementaires strictes et fragmentées | -0.8% | Mondial, avec complexité la plus élevée en Europe et marchés émergents | Moyen terme (2-4 ans) |

| Réductions de remboursement et pression sur les prix | -0.6% | Mondial, avec impact aigu en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Complexité de localisation de la chaîne d'approvisionnement géopolitique | -0.4% | Mondial, avec impact le plus élevé sur l'approvisionnement Asie-Pacifique | Moyen terme (2-4 ans) |

| Disponibilité limitée de matériaux de terres rares pour composants d'imagerie | -0.2% | Mondial, avec concentration d'approvisionnement en Asie-Pacifique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Perturbations de la chaîne d'approvisionnement et pénuries de matériaux

La pénurie de semi-conducteurs a prolongé les délais de livraison des composants médicaux à 52 semaines pour 78 % des OEM en 2024 mddionline.com. La dépendance aux fournisseurs concentrés régionalement de PTFE et métaux de terres rares expose les fabricants aux chocs géopolitiques. Medtronic a réduit sa base de fournisseurs de 40 % et consolidé les centres de distribution pour renforcer la résilience, mais la relocalisation et l'approvisionnement dual gonflent les coûts de 15-20 % et nécessitent des déploiements multi-années. Les listes de pénurie FDA qui incluent les tubes de trachéostomie pédiatriques soulignent les risques directs de soins aux patients, forçant des reconceptions de contingence et des programmes de stocks de sécurité stratégiques.

Menaces de cybersécurité et préoccupations de confidentialité des données

Les organisations de santé ont enregistré une hausse de 59 % des vulnérabilités de dispositifs signalées en 2024 ; les incidents de ransomware ciblant les pompes à insuline, stimulateurs cardiaques et équipements d'imagerie ont bondi de 123 %. Les mandats FDA ajoutent maintenant 2-5 millions USD par ligne de produits pour les tests de sécurité et la documentation. Les hôpitaux exigent des évaluations de pénétration indépendantes avant l'approvisionnement, retardant les lancements jusqu'à 12 mois pour les entreprises sans protocoles de sécurité matures. L'avantage concurrentiel se déplace vers les fabricants capables de certifier une cyber-protection robuste de bout en bout.

Analyse de segmentation

Par plateforme technologique : Les dispositifs conventionnels ancrent le marché malgré la poussée numérique

Les produits électro-mécaniques conventionnels et jetables ont livré 56,47 % des revenus de 2024, cimentant leur rôle dans les soins critiques grâce à leur fiabilité prouvée, flux de travail établis et efficacité des coûts. Leur étendue, des seringues basiques aux ventilateurs USI, les rend indispensables aux systèmes émergents et à revenus élevés. Cependant, les dispositifs de réalité augmentée et virtuelle accélèrent à un TCAC de 7,78 % alors que les chirurgiens adoptent les outils de visualisation immersive pour les procédures complexes. Les autorisations FDA pour les systèmes de navigation guidés AR fournissent des preuves cliniques de temps opératoires plus courts et moins de complications.

Les objets connectés de surveillance à distance soutiennent maintenant 50 millions d'utilisateurs américains, reflétant un triplement des inscriptions aux programmes depuis 2021. Les plateformes de chirurgie robotique comme Velys Spine de Johnson & Johnson exploitent l'IA pour affiner la planification de trajectoire, tandis que les implants imprimés 3D passent des prototypes aux applications musculo-squelettiques permanentes suite à la première autorisation de genou total imprimé au laser en 2024. Les périphériques de télésanté s'intègrent parfaitement aux tableaux de bord cloud, permettant aux cliniciens de superviser plusieurs signes vitaux à distance, une capacité amplifiée alors que les plateformes mSanté intègrent des algorithmes de diagnostic. La nanotechnologie reste à un stade précoce mais attire le financement R&D pour la délivrance ciblée de médicaments et les capteurs in-vivo haute résolution.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application thérapeutique : L'innovation neurologique dépasse le leadership cardiologique

La cardiologie a préservé une avance de revenus de 21,56 % en 2024, soutenue par la prévalence mondiale des maladies cardiovasculaires et les écosystèmes de dispositifs matures couvrant l'imagerie, l'ablation et la gestion du rythme. Pourtant la neurologie avance plus rapidement, projetée à un TCAC de 8,24 % grâce aux percées sophistiquées de neuro-modulation et d'interface cerveau-ordinateur. Le DBS adaptatif de Medtronic ajuste la stimulation via un retour de signaux cérébraux en temps réel, illustrant la transition des thérapeutiques en boucle ouverte vers boucle fermée.

L'orthopédie profite du vieillissement démographique et de l'incidence des blessures sportives ; les volumes de remplacement articulaire robotique croissent de 35 % annuellement alors que les implants de précision prolongent la vie des actifs. L'ophtalmologie exploite les outils de dépistage IA qui détectent la rétinopathie diabétique à 95 % de sensibilité, permettant une intervention plus précoce. La chirurgie générale bénéficie des superpositions de réalité augmentée qui améliorent la précision des instruments de 40 % dans les programmes pilotes à UC Davis. À travers les indications, l'apprentissage automatique prédit les réponses spécifiques au patient, stimulant l'adoption d'implants intelligents qui auto-ajustent la thérapie.

Par utilisateur final : Les centres ambulatoires défient la dominance hospitalière

Les hôpitaux contrôlaient 88,56 % des dépenses en dispositifs de 2024 car les services de haute acuité et les modèles de financement de capital restent centrés dans les environnements hospitaliers. Cependant, les centres de chirurgie ambulatoire (CSA) enregistrent la croissance la plus forte à un TCAC de 8,72 %, soutenus par les techniques mini-invasives et le remboursement qui récompense les procédures ambulatoires à moindre coût. La taille du marché des dispositifs médicaux pour l'équipement capital compatible CSA devrait s'étendre significativement alors que les volumes de procédures approchent 44 millions d'ici 2034, capturant les cas d'orthopédie et d'ophtalmologie autrefois exclusifs aux hôpitaux. Les cliniques exploitent l'imagerie portable, permettant aux fournisseurs de quartier d'effectuer des diagnostics sans référence. L'adoption de soins à domicile s'accélère grâce aux hubs biométriques basés IA qui prévoient la détérioration, positionnant les soins à distance comme une frontière de forte croissance. Les laboratoires de diagnostic poursuivent l'automatisation ; la pathologie assistée IA a raccourci les flux de travail cancer de 50 %, libérant l'expertise rare pour les consultations complexes.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord conserve 40,23 % des revenus de 2024 grâce au remboursement avancé, campus de recherche intégrés et proximité aux régulateurs. Le financement venture fort et l'adhésion des cliniciens accélèrent les sorties first-in-class, assurant l'adoption précoce de la robotique, imagerie IA et dispositifs cardiaques sans fil. Néanmoins, l'Asie-Pacifique stimule l'expansion à un TCAC de 9,23 %, poussée par la projection de la Chine d'atteindre une taille de marché des dispositifs médicaux de 210 milliards USD d'ici 2025 grâce aux incitations à l'innovation domestique et pilotes d'hôpitaux numériques. Le vieillissement démographique amplifie les fardeaux de maladies chroniques ; la région hébergera 60 % de la population mondiale de 65 ans et plus d'ici 2030, soutenant la croissance de volume à long terme.

La réglementation unifiée des dispositifs médicaux de l'Europe promeut l'harmonisation transfrontalière, soutenant la demande pour des solutions validées par résultats. L'Allemagne et le Royaume-Uni mènent en pénétration de chirurgie robotique et imagerie, tandis que la France et l'Italie allouent des fonds de relance à l'infrastructure de télé-surveillance. La voie post-Brexit du Royaume-Uni a maintenu la continuité du marché mais nécessite un double étiquetage pour les produits continentaux, un fardeau gérable pour les grandes corporations avec équipes réglementaires internes.

L'Amérique du Sud et le Moyen-Orient & Afrique présentent des opportunités émergentes alors que les modèles public-privé financent de nouveaux hôpitaux et centres spécialisés. Le système universel du Brésil étend la capacité d'imagerie aux régions mal desservies, créant une attraction pour CT et échographes robustes. Les États du Conseil de coopération du Golfe canalisent les revenus pétroliers vers le tourisme médical, achetant des suites de radiothérapie et cardiologie haut de gamme. Les fluctuations monétaires et tarifs d'importation restent des barrières, poussant les multinationales à établir l'assemblage local ou s'associer avec des distributeurs régionaux pour faciliter l'accès et la volatilité des prix.

Paysage concurrentiel

La concentration de l'industrie reste modérée, des acteurs comme Johnson & Johnson mènent avec 88,8 milliards USD, exploitant des portefeuilles larges et M&A pour ajouter des écosystèmes de robotique et chirurgie numérique. Les résultats de 33,2 milliards USD de Medtronic reflètent la force de franchise cardiaque et une réduction stratégique de la base de fournisseurs de 40 % visant l'amélioration des coûts et de la résilience. Les 26,9 milliards USD d'Abbott sont soutenus par l'expansion de l'électrophysiologie et détection de glucose. Les patterns stratégiques montrent un pivot vers des acquisitions petites et focalisées sur les capacités ; l'analyse de 123 transactions sur 15 ans a trouvé que les achats fréquents et ciblés surperforment les méga-fusions sur les rendements aux actionnaires.

Les écosystèmes numériques sont le prochain champ de bataille concurrentiel. Les entreprises intègrent applications patient, analytiques cloud et firmware sécurisé pour fidéliser les utilisateurs et créer des boucles de retour de données. L'ablation par champ pulsé Volt de Boston Scientific et le stimulateur cardiaque Aveir à vie prolongée d'Abbott exemplifient l'innovation itérative pour défendre le leadership cardiaque. L'intégration Varian de Siemens Healthineers élargit une plateforme oncologique de l'imagerie à travers la planification de traitement jusqu'aux accélérateurs linéaires, offrant une simplicité mono-fournisseur valorisée par les groupes hospitaliers. Les perturbateurs ciblant les diagnostics IA, capsules de nanomédecine ou dialyse à domicile exploitent des niches étroites négligées par les conglomérats, provoquant occasionnellement des acquisitions défensives. La résilience de la chaîne d'approvisionnement, maturité cybersécurité et agilité réglementaire différencient les concurrents alors que les coûts de conformité grimpent.

Leaders de l'industrie des dispositifs médicaux

-

Koninklinje Philips NV

-

Medtronic PLC

-

Johnson & Johnson Services Inc.

-

Abbott

-

GE HealthCare

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2024 : Stryker Corporation a introduit un produit novateur et innovant, le défibrillateur externe automatisé (DEA) LIFEPAK CR2, pour améliorer les soins cardiaques et améliorer les résultats patients.

- Janvier 2024 : Accelus a lancé un système modulaire-cortical linesider qui peut être utilisé pour les chirurgies d'implants spinaux. Cet implant devrait être utilisé par les chirurgiens pour soutenir la colonne vertébrale pendant les chirurgies.

Portée du rapport mondial sur le marché des dispositifs médicaux

Selon la portée du rapport, un dispositif médical est tout type d'instrument, appareil, dispositif, machine, implant, ou tout autre article connexe/similaire utilisé pour diagnostiquer, traiter, surveiller, prévenir, ou soulager les maladies.

Le marché des dispositifs médicaux est segmenté par type de dispositif et géographie. Par type de dispositif, le marché est segmenté en dispositifs respiratoires, dispositifs de cardiologie, dispositifs orthopédiques , dispositifs d'imagerie diagnostique (dispositifs de radiologie), dispositifs d'endoscopie, dispositifs d'ophtalmologie, et autres dispositifs. Le rapport couvre également les tailles de marché estimées et tendances pour 17 pays à travers les principales régions mondialement. Pour chaque segment, la taille du marché est fournie en termes de valeur (USD).

| Dispositifs d'imagerie diagnostique |

| Dispositifs thérapeutiques |

| Dispositifs chirurgicaux |

| Dispositifs de surveillance |

| Diagnostic in vitro |

| Aides d'assistance et de mobilité |

| Dispositifs dentaires |

| Autres |

| Dispositifs électro-mécaniques conventionnels et jetables |

| Surveillance portable et à distance |

| Télésanté et mSanté |

| Chirurgie robotique |

| Impression 3D |

| Réalité augmentée / virtuelle (RA / RV) |

| Nanotechnologie |

| Autres |

| Cardiologie |

| Orthopédie |

| Neurologie |

| Ophtalmologie |

| Chirurgie générale |

| Autres |

| Hôpitaux |

| Cliniques |

| Centres de chirurgie ambulatoire |

| Soins de santé à domicile |

| Laboratoires de diagnostic |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type de dispositif (valeur) | Dispositifs d'imagerie diagnostique | |

| Dispositifs thérapeutiques | ||

| Dispositifs chirurgicaux | ||

| Dispositifs de surveillance | ||

| Diagnostic in vitro | ||

| Aides d'assistance et de mobilité | ||

| Dispositifs dentaires | ||

| Autres | ||

| Par plateforme technologique (valeur) | Dispositifs électro-mécaniques conventionnels et jetables | |

| Surveillance portable et à distance | ||

| Télésanté et mSanté | ||

| Chirurgie robotique | ||

| Impression 3D | ||

| Réalité augmentée / virtuelle (RA / RV) | ||

| Nanotechnologie | ||

| Autres | ||

| Par application thérapeutique (valeur) | Cardiologie | |

| Orthopédie | ||

| Neurologie | ||

| Ophtalmologie | ||

| Chirurgie générale | ||

| Autres | ||

| Par utilisateur final (valeur) | Hôpitaux | |

| Cliniques | ||

| Centres de chirurgie ambulatoire | ||

| Soins de santé à domicile | ||

| Laboratoires de diagnostic | ||

| Par géographie (valeur) | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés traitées dans le rapport

Quelle est la taille actuelle du marché des dispositifs médicaux ?

La taille du marché des dispositifs médicaux s'élève à 681,57 milliards USD en 2025, se dirigeant vers 955,49 milliards USD d'ici 2030.

Quel segment thérapeutique croît le plus rapidement ?

La neurologie se développe à un TCAC de 8,24 % grâce aux innovations de stimulation cérébrale profonde adaptative et d'interface cerveau-ordinateur.

Pourquoi les centres de chirurgie ambulatoire gagnent-ils en traction ?

Les CSA offrent des procédures le jour même à moindre coût ; couplés aux technologies mini-invasives, leur volume de procédures devrait atteindre 44 millions d'ici 2034.

Comment les nouvelles réglementations FDA affectent-elles les développeurs de dispositifs ?

Les plans de contrôle de changements prédéterminés pour les dispositifs IA et la documentation de cybersécurité obligatoire accélèrent les mises à jour sûres mais ajoutent du travail de conformité initial et des coûts.

Dernière mise à jour de la page le: