Analyse du marché financier islamique

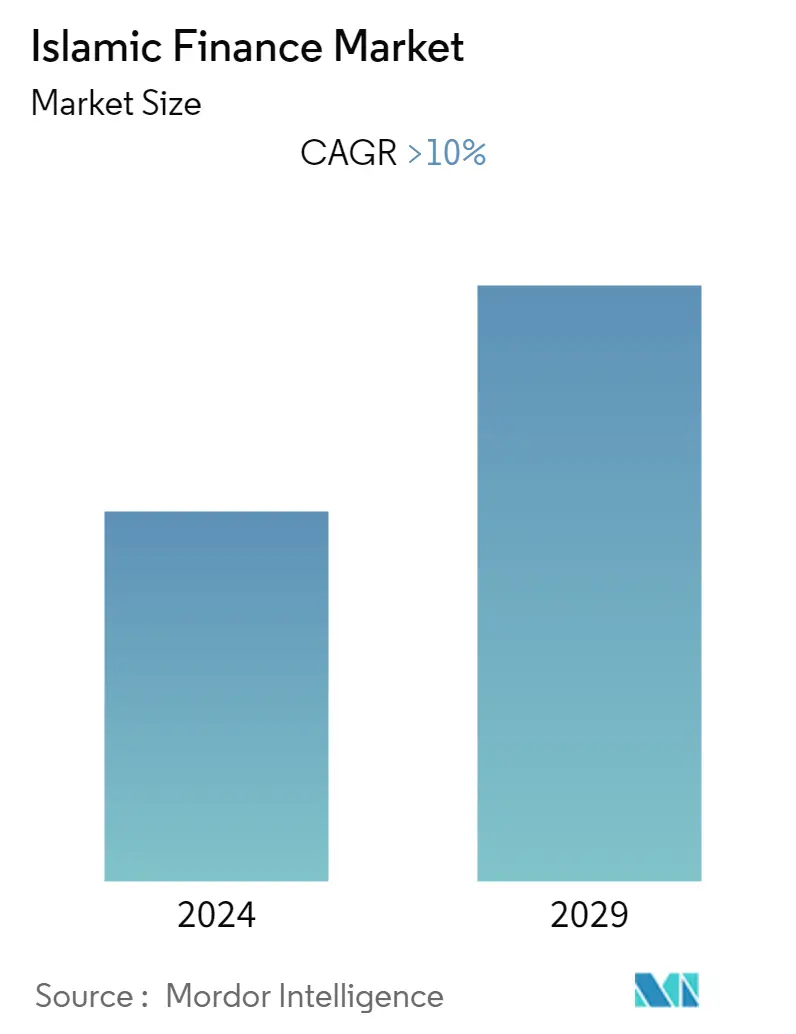

Le marché de la finance islamique devrait enregistrer un TCAC supérieur à 10 % au cours de la période de prévision (2024-2029).

En 2021, le revenu net total déclaré par les institutions financières islamiques du monde entier est passé de 10,5 milliards de dollars en 2020 à 32 milliards de dollars. Cela montre que les choses saméliorent, notamment pour les banques islamiques.

Le secteur de la finance islamique a connu une autre année difficile, avec de nombreux marchés qui se sont lentement remis à niveau et des pays qui ont rouvert leurs économies. Mais de nouvelles vagues du virus COVID-19, dabord la variante Delta puis la variante Omicron, ont stoppé la progression. Les nouvelles vagues de COVID-19 ont provoqué de nouveaux confinements ou mesures de sécurité, qui ont encore une fois perturbé les chaînes dapprovisionnement mondiales et rendu le transport des marchandises plus coûteux. Lannée 2021 sest terminée sur une meilleure note car la plupart des pays ont pu assouplir leurs règles liées à la pandémie grâce à leurs taux de vaccination élevés. De ce fait, la demande mondiale de pétrole a augmenté plus vite qu'elle ne pouvait l'être, puisque les limites de production de l'OPEP+ ont été fixées par un accord signé fin 2020. Par conséquent, les prix du pétrole brut ont augmenté en 2021, les prix spot du Brent et du West Le pétrole brut Texas Intermediate (WTI) a clôturé l'année à 77,78 USD et 75,21 USD, respectivement, contre 51,09 USD et 47,62 USD début janvier. Cela a atténué les pressions budgétaires sur les économies du CCG qui dépendent des revenus pétroliers.

Tendances du marché financier islamique

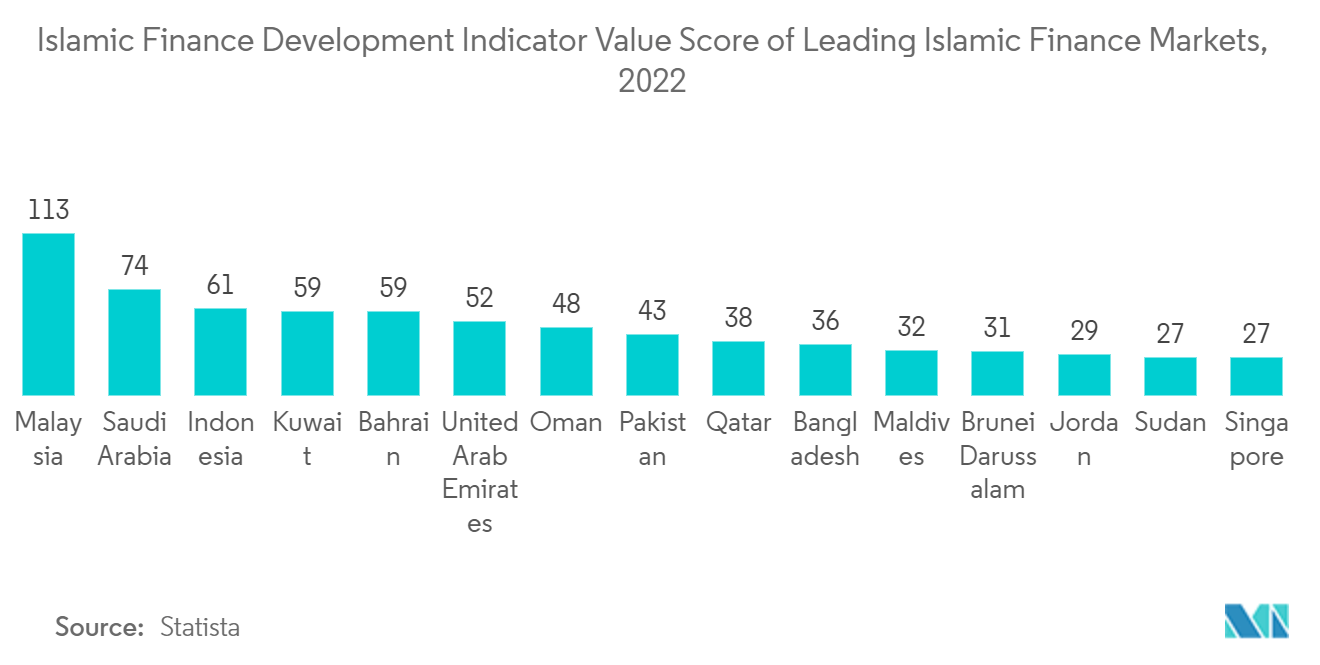

La Malaisie est la meilleure valeur de score pour l'indicateur de développement de la finance islamique

La Malaisie a développé un cadre réglementaire complet qui soutient la croissance du secteur bancaire et financier islamique. Cela comprend la création dinstitutions et dinstruments financiers conformes à la charia. La Bank Negara Malaysia, la banque centrale de Malaisie, a été proactive dans la promotion de la finance islamique. Il a introduit des politiques et des initiatives visant à créer un environnement favorable aux institutions financières islamiques. La Malaisie propose une large gamme de produits et services financiers islamiques, notamment les services bancaires islamiques, le takaful (assurance islamique), les sukuk (obligations islamiques) et les fonds d'investissement islamiques.

L'environnement réglementaire en Malaisie assure clarté et cohérence pour les transactions financières islamiques. Les organismes de réglementation s'efforcent de garantir le respect des principes de la charia tout en favorisant l'innovation dans l'industrie. La Malaisie a investi dans l'éducation et la recherche pour développer une expertise en matière de finance islamique. Les établissements d'enseignement proposent des programmes spécialisés en finance islamique, contribuant ainsi à constituer une main-d'œuvre qualifiée dans le secteur. La Malaisie s'est positionnée comme une plaque tournante mondiale pour l'émission de sukuk. Le pays a réussi à attirer des émetteurs et des investisseurs internationaux sur son marché des sukuk. La Malaisie a activement développé son marché des capitaux islamiques, en mettant l'accent sur les sukuk et la gestion de fonds islamiques. Cela contribue à un écosystème dynamique pour les instruments financiers islamiques.

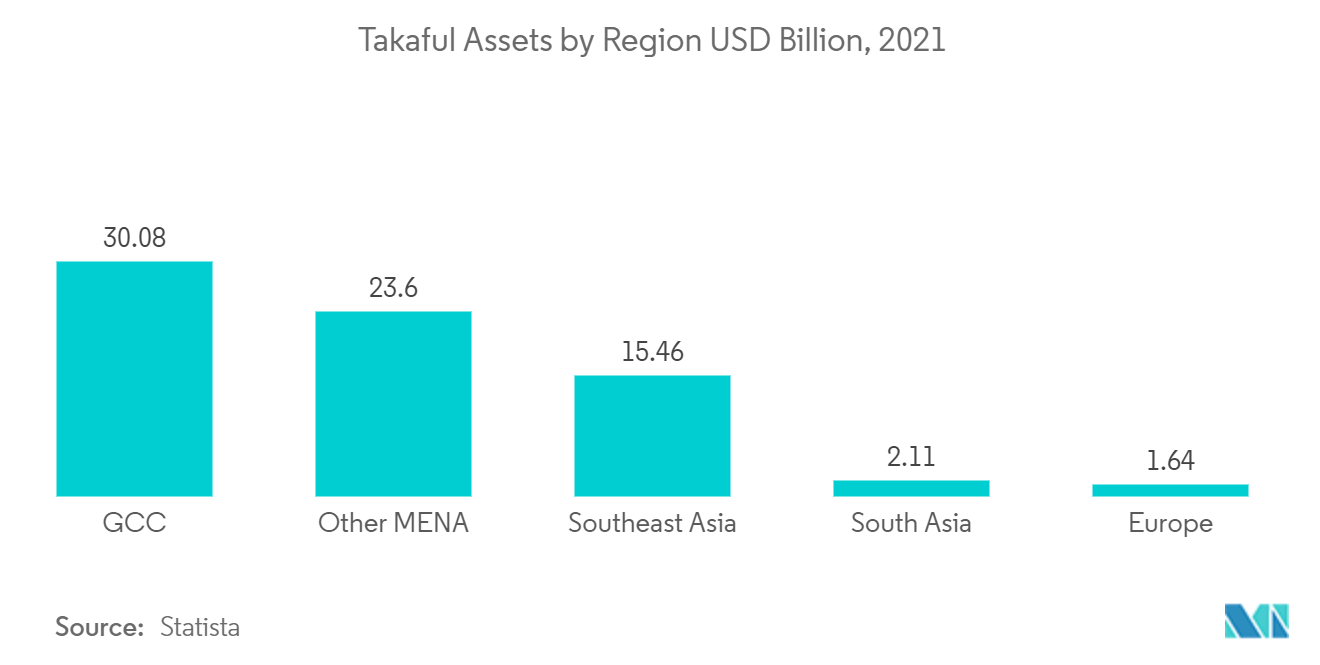

Croissance de lindustrie du Takaful

Lindustrie du takaful constitue la plus petite partie de la finance islamique. Il ne vaut que 73 milliards de dollars, soit 2 % de tous les actifs de la finance islamique dans le monde. Le secteur a connu une croissance à deux chiffres de 17 % en 2021, soit un pour cent de plus que lannée précédente. Dans des pays comme le CCG, il existe une forte concurrence entre les entreprises qui suivent la loi islamique et celles qui ne la suivent pas. L'augmentation des réclamations médicales et automobiles sur des marchés comme l'Arabie saoudite, où de nombreux opérateurs takaful ont déclaré des pertes, est une chose qui est rendant le marché plus compétitif. Le secteur du takaful est en pleine consolidation.

Plus récemment, en juillet 2022, Dar Al Takaful et Watania, toutes deux basées aux Émirats arabes unis, ont fusionné pour devenir l'une des plus grandes compagnies d'assurance sur un marché très fragmenté. Les fusions et consolidations réduiront les coûts fixes des opérateurs. En Arabie Saoudite, SABB Takaful et Walaa Insurance ont reçu l'accord du régulateur en août 2022 pour fusionner. Cependant, les actionnaires d'Enaya ont rejeté la proposition de regrouper Enaya et Amana. À Bahreïn, Solidarity a finalisé sa fusion avec T'azur en janvier 2022.

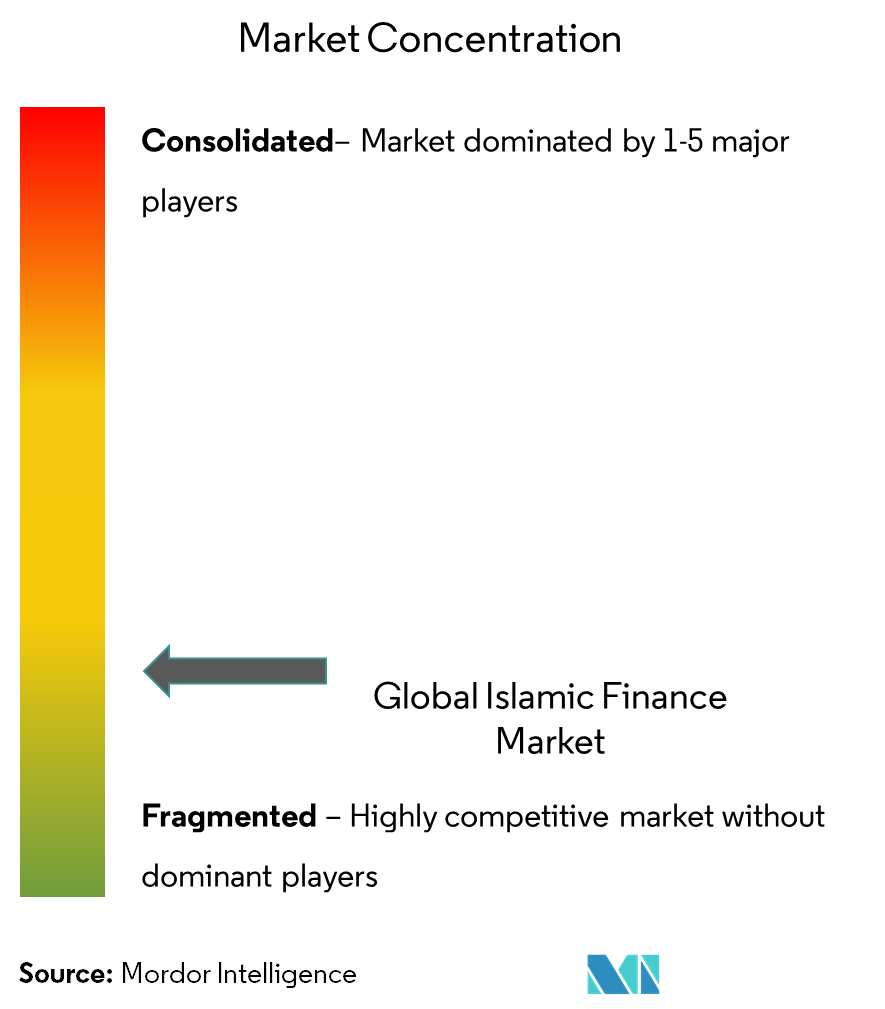

Aperçu du secteur financier islamique

Le marché de la finance islamique est fragmenté et un grand nombre dacteurs tentent de semparer dune part importante du marché en développement. Dans certaines régions, comme l'Asie et l'Afrique, elle connaît une croissance modérée avec la présence d'un grand nombre d'acteurs locaux et de quelques acteurs majeurs. Cependant, le CCG est un marché très concurrentiel avec un grand nombre d'acteurs internationaux. La Banque Al-Rajhi, la Banque islamique de Dubaï et la Koweït House Finance comptent parmi les principaux acteurs présents dans la région.

Leaders du marché financier islamique

-

Bank Al-Rajhi

-

Dubai Islamic Bank

-

Kuwait Finance House

-

Qatar Islamic Bank

-

National Commercial Bank Saudi Arabia

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché financier islamique

- Janvier 2023:La Banque islamique d'Abou Dhabi (ADIB) a augmenté sa participation dans ADIB Égypte à plus de 52%. La banque basée aux Émirats arabes unis a acquis 9,6 millions d'actions auprès de la Banque nationale d'investissement (NIB), représentant 2,4 % du capital social d'ADIB Egypt, a déclaré la banque à la Bourse d'Abou Dhabi (ADX). L'accord porte la participation d'ADIB UAE dans l'unité égyptienne à 52,607 %.

- Juillet 2022 le groupe bancaire islamique Koweït Finance House (KFH) a accepté d'acheter son homologue bahreïnien Ahli United Bank (AUB) dans le cadre d'un accord d'échange d'actions. Avec 115 milliards USD d'actifs, la nouvelle banque devrait être la septième plus grande banque de la région du Golfe. Selon les conditions révisées, le prêteur koweïtien proposera une action pour 2,695 actions d'Ahli United, ce qui implique un prix d'offre de 1,04 USD par action.

Segmentation du secteur financier islamique

La finance islamique a vu le jour il y a 50 ans dans des pays comptant de nombreux musulmans qui voulaient s'assurer que leurs sources de financement respectaient la charia et d'autres principes islamiques. La banque islamique, lassurance islamique (Takaful), les autres institutions financières islamiques (OIFL), les obligations islamiques (Sukuk) et les fonds islamiques sont tous des éléments différents du marché mondial de la finance islamique. Par région géographique, le marché de la finance islamique peut être segmenté entre le Conseil de coopération du Golfe (Arabie saoudite, Koweït, Émirats arabes unis, Qatar, Bahreïn et Oman), le Moyen-Orient et l'Afrique du Nord (Iran, Égypte et reste de la région MENA), Asie du Sud et Asie-Pacifique (Malaisie, Indonésie, Brunei, Pakistan et reste de l'Asie du Sud et Asie-Pacifique), Europe (Royaume-Uni, Irlande, Italie et reste de l'Europe) et reste du monde. Le rapport donne également une analyse de fond complète du marché mondial de la finance islamique, y compris une analyse et des prévisions de la taille du marché, des segments de marché, des tendances de lindustrie et des moteurs de croissance. Le rapport propose la taille du marché et les prévisions du marché de la finance islamique en valeur (USD) pour tous les segments ci-dessus.

| Par secteur financier | Banque islamique | ||

| Assurance Islamique : Takaful | |||

| Obligations islamiques « Sukuk » | |||

| Autres institutions financières islamiques (OIFI) | |||

| Fonds islamiques | |||

| Par géographie | CCG | Arabie Saoudite | |

| Émirats arabes unis | |||

| Qatar | |||

| Koweit | |||

| Bahreïn | |||

| Le mien | |||

| SI | L'Iran | ||

| Egypte | |||

| Reste du Moyen-Orient et Afrique du Nord | |||

| Asie du Sud-Est et Asie-Pacifique | Malaisie | ||

| Indonésie | |||

| Brunéi | |||

| Pakistan | |||

| Reste de l'Asie du Sud-Est et Asie-Pacifique | |||

| L'Europe | Royaume-Uni | ||

| Islande | |||

| Italie | |||

| Le reste de l'Europe | |||

| Reste du monde | |||

FAQ sur les études de marché de la finance islamique

Quelle est la taille actuelle du marché de la finance islamique ?

Le marché de la finance islamique devrait enregistrer un TCAC supérieur à 10 % au cours de la période de prévision (2024-2029).

Quels sont les principaux acteurs du marché de la finance islamique ?

Bank Al-Rajhi, Dubai Islamic Bank, Kuwait Finance House, Qatar Islamic Bank, National Commercial Bank Saudi Arabia sont les principales sociétés opérant sur le marché de la finance islamique.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la finance islamique ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la finance islamique ?

En 2024, le Moyen-Orient et lAfrique représentent la plus grande part de marché de la finance islamique.

Quelles années couvre ce marché de la finance islamique ?

Le rapport couvre la taille historique du marché de la finance islamique pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la finance islamique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Financial Services and Investment Intelligence Reports

Other Popular Industry Reports

Rapport sur le secteur bancaire islamique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la finance islamique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la finance islamique comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.