Analyse du marché des protéines dinsectes

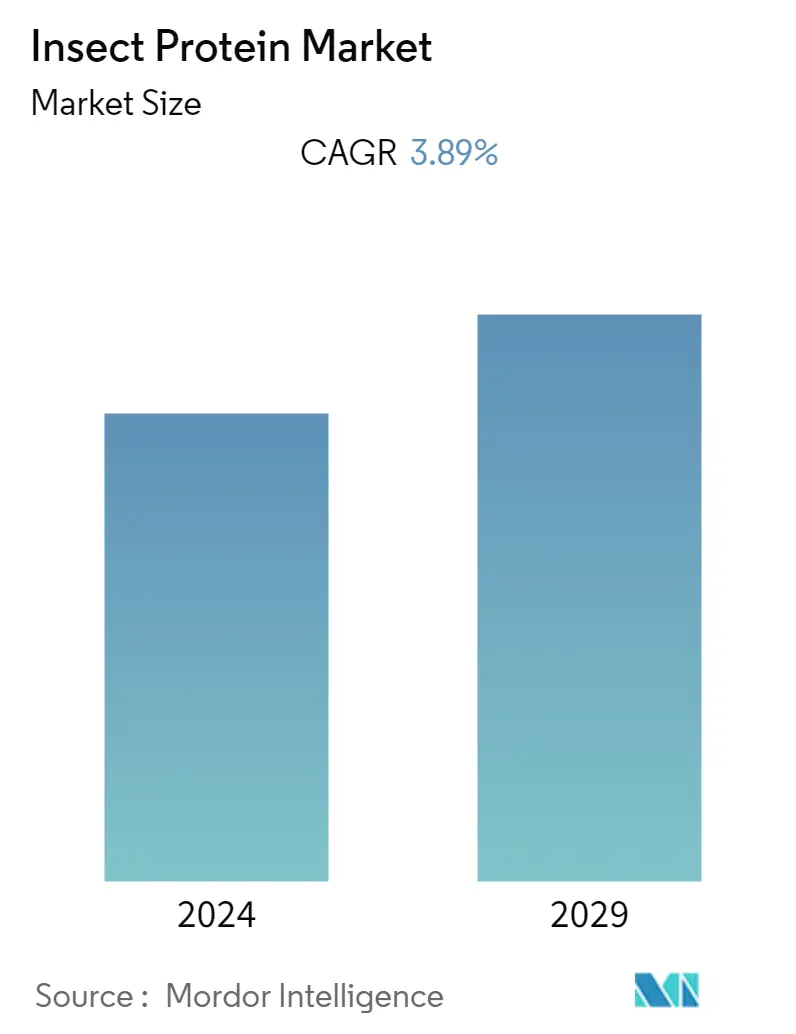

La taille du marché des protéines dinsectes devrait passer de 288,38 millions de dollars en 2023 à 348,97 millions de dollars dici 2028, avec un TCAC de 3,89 % au cours de la période de prévision (2023-2028).

- La protéine dinsecte gagne du terrain dans diverses parties du globe en raison de divers facteurs. Les responsables de l'Union européenne ont suggéré que les vers de farine peuvent être utilisés comme source de protéines pour enrichir les biscuits, les pâtes ou les produits de boulangerie. Selon la National Library of Medicine, les protéines dinsectes peuvent contenir une quantité importante de protéines. Selon un article publié par la National Library of Medicine, les larves de vers de farine jaune lyophilisées contenaient jusqu'à 33 % de matières grasses, 51 % de protéines brutes et 43 % de vraies protéines sur base sèche.

- De plus, les protéines dinsectes sont plus respectueuses de lenvironnement que lélevage de bétail et dautres sources de protéines plus importantes. Cest pourquoi de nombreuses régions du monde considèrent les insectes comme des sources potentielles de protéines. De nombreuses régions ont été témoins de l'expansion des fermes d'insectes pour répondre à la demande croissante de protéines d'insectes pour l'alimentation animale, les aliments et boissons, les suppléments, etc. Par exemple, en mai 2022, la première ferme de grillons de Russie a été ouverte dans l'oblast de Novossibirsk. L'objectif de cette ferme était d'introduire une nouvelle source de protéines sur le marché des composants alimentaires en Russie.

- Les protéines dinsectes sont également largement utilisées dans les aliments pour animaux de compagnie pour augmenter leur valeur nutritionnelle. Diverses entreprises ont augmenté leur offre de protéines dinsectes et se sont étendues à de nouvelles régions. Par exemple, en novembre 2021, Ÿnsect a lancé son premier produit aux États-Unis en collaboration avec Pure Simple True LLC. La société a lancé une protéine de grande valeur qui a été utilisée comme ingrédient de base de la marque de friandises pour chiens Bernie's sur le marché américain. Par conséquent, la demande croissante dingrédients de protéines dinsectes par diverses industries dutilisateurs finaux, associée à une pénétration accrue des offres de protéines dinsectes sur le marché, devrait stimuler le marché étudié au cours de la période de prévision.

Tendances du marché des protéines dinsectes

Sensibilisation accrue aux insectes et autres protéines alternatives

- Les protéines dinsectes gagnent du terrain sur le marché à mesure que les consommateurs sont devenus plus conscients des diverses sources de protéines et de leurs bienfaits sur la santé. La consommation de protéines dinsectes chez les consommateurs augmente, une plus grande attention étant accordée à la demande spécifique de protéines pour divers bienfaits pour la santé. Avec laugmentation de la population et du bien-être, la demande de protéines dinsectes en tant que composant alimentaire et nutritionnel a augmenté au cours des dernières années. La tendance à haute teneur en protéines gagne du terrain et continuera de susciter de lintérêt dans les années à venir.

- Ainsi, de nombreuses entreprises ont étendu leur production de protéines dinsectes et étendu leur présence dans diverses régions. Par exemple, en mars 2022, la start-up Inseact, basée à Singapour, a ouvert une usine de production de protéines dinsectes dotée de technologies avancées pour accroître sa production. De plus, lentreprise sera le premier fabricant commercial de protéines dinsectes en Malaisie en 2022.

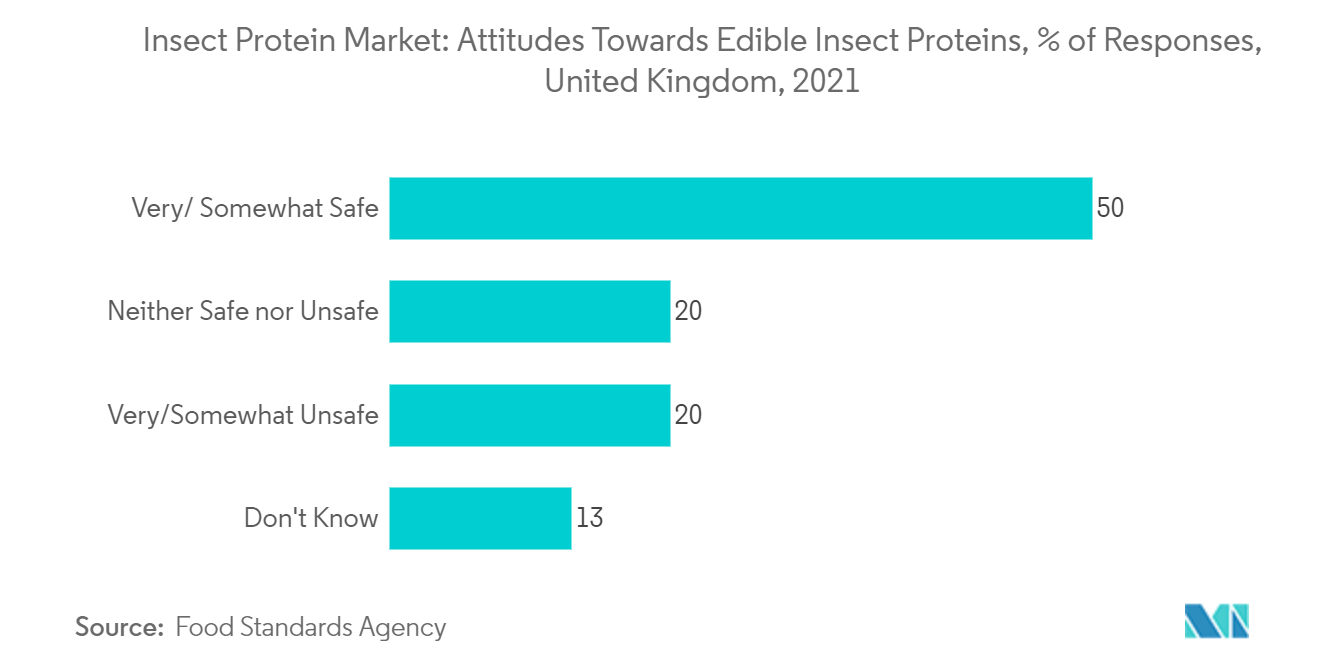

- Diverses régions du monde ont été témoins dune prise de conscience croissante des protéines dinsectes et des avantages de leur consommation. Selon une enquête publiée par la Food Standards Agency en 2021 au Royaume-Uni, 50 % des personnes interrogées pensaient que les insectes comestibles étaient très/plutôt sûrs, alors que seulement 13 % des personnes interrogées n'avaient aucune connaissance des insectes comestibles.

- Les avantages des protéines dinsectes incluent également des quantités de protéines plus importantes ou comparables. On prétend qu'elle a une meilleure digestibilité que les autres protéines animales et végétales, ce qui a constamment stimulé sa demande dans le secteur de l'alimentation et des boissons. Les fabricants proposent divers produits à base de protéines dinsectes pour répondre à la demande croissante sur le marché mondial des protéines dinsectes.

LEurope, région dominante avec dimportantes parts de marché

- LEurope est le marché dominant des protéines dinsectes dans le monde. La région considère les insectes comme une source de protéines durable, respectueuse de lenvironnement et potentielle. Les initiatives gouvernementales et les approbations de divers insectes en tant que sources de protéines pour l'alimentation humaine, les boissons, l'alimentation animale et d'autres applications ont joué un rôle majeur dans le dynamisme du marché des protéines d'insectes à travers l'Europe.

- La Commission européenne a autorisé le 4ème insecte, Alphitobius diaperionus, le petit ver de farine du marché, comme aliment en 2023. Le petit ver de farine est la forme larvaire des ténébrions. Le petit ver de farine a été approuvé comme nouvel aliment. Le nouvel aliment se composait de grillons domestiques en pâte, en poudre, congelés et séchés. Ceux-ci étaient destinés à être commercialisés comme ingrédient alimentaire dans plusieurs produits alimentaires destinés à la population générale en Europe.

- Par conséquent, lapprobation du gouvernement pour lutilisation de protéines dinsectes dans divers aliments et boissons crée de nombreuses opportunités pour différentes entreprises dentrer sur le marché avec leurs offres de protéines dinsectes et dinnover dans de nouvelles formulations de protéines dinsectes à utiliser dans les aliments et les boissons. Ces facteurs, réunis ensemble, pourraient conduire à lexpansion du marché des protéines dinsectes en Europe. Un plus grand nombre d'options de marques et de variantes et de formes de protéines d'insectes permettent aux utilisateurs finaux de choisir parmi une plus large sélection d'ingrédients, ce qui pourrait, à son tour, stimuler le marché.

- De plus, les protéines dinsectes constituent une source potentielle de nutriments utilisés dans lalimentation animale. Les insectes peuvent fournir des protéines et des acides aminés essentiels aux porcs et à la volaille, qui peuvent potentiellement remplacer d'autres farines protéinées pour l'alimentation animale, comme la farine de soja dans l'alimentation. En outre, les insectes sont considérés comme une source durable de protéines pour lindustrie de lalimentation animale. Les protéines digestibles des larves dinsectes en font une solution puissante pour améliorer lautosuffisance en protéines dans lalimentation animale. Par conséquent, la pratique croissante de lélevage en raison de la demande croissante de produits carnés comme la viande de poisson, le porc, le bœuf, le veau, la volaille, etc., pourrait créer des opportunités pour lutilisation des protéines dinsectes comme alimentation animale dans la région.

- Selon le ministère de l'Environnement, de l'Alimentation et des Affaires rurales, la production de porcs et de viande de porc au Royaume-Uni est passée de 1 461 millions de livres sterling (2 002,57 millions de dollars) en 2021 à 1 727 millions de livres sterling (2 367,99 millions de dollars) en 2022. Par conséquent, la pratique croissante de lélevage danimaux dans la région peut stimuler le marché des protéines dinsectes à travers lEurope.

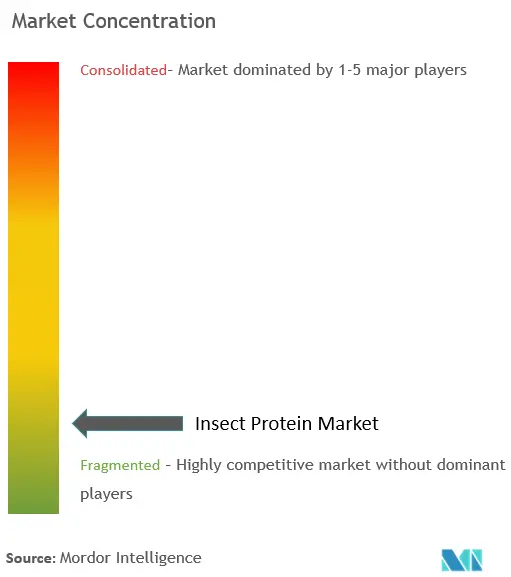

Aperçu du marché des protéines dinsectes

Le marché mondial des protéines dinsectes est fragmenté, plusieurs sociétés proposant des protéines dinsectes sur le marché mondial. Certains des principaux acteurs opérant sur le marché comprennent Aspire Food Group, Darling International Inc. (EnviroFlight), Ynsect NL BV, Protix BV et Protenga. Les principaux acteurs proposant des protéines dinsectes à léchelle mondiale ont utilisé diverses stratégies dentreprise telles que des partenariats, des fusions et acquisitions et des expansions. Pour répondre à la croissance des protéines dinsectes et réaliser des économies déchelle, les acteurs opérant sur le marché ont étendu leurs capacités de production. De plus, les entreprises ont intégré des technologies avancées dans leurs usines de production pour rationaliser la production de protéines dinsectes. Les entreprises opérant sur le marché ont également accordé une grande attention à la promotion des avantages des protéines dinsectes et à leur distribution afin de renforcer leur position sur le marché mondial des protéines dinsectes.

Leaders du marché des protéines dinsectes

-

Ynsect NL B.V.

-

Darling International Inc. (EnviroFlight)

-

Aspire Food Group

-

Protix B.V.

-

Protenga

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des protéines dinsectes

- Avril 2023 Ÿnsect noue un partenariat stratégique avec le Lotte RD Center, un acteur majeur de l'industrie technologique coréenne. Lobjectif est daccélérer le développement des aliments à base dinsectes dans toute lAsie. Cette collaboration est marquée par la signature d'un protocole d'accord (MOU), signifiant l'engagement d'Ÿnsect à sensibiliser et à favoriser les opportunités pour les aliments et boissons à base d'insectes dans la région.

- Septembre 2022 Essentia a dévoilé son produit protéiné de grillon sous la marque Omni. Cet ajout innovant rejoint la gamme existante d'ingrédients nutritionnels d'Essentia, qui comprend des peptides de collagène et des poudres de bouillon d'os.

- Janvier 2022 Ynsect s'est lancé dans un voyage passionnant avec le lancement du programme ŸNFABRE. Cette initiative est dédiée au développement d'outils de phénotypage de pointe adaptés à la prochaine génération d'éleveurs de l'entreprise, visant à garantir un approvisionnement sûr et robuste en larves pour soutenir ses fermes d'insectes.

Segmentation de lindustrie des protéines dinsectes

Les protéines d'insectes peuvent être définies comme les protéines provenant d'insectes comestibles comme les grillons, les vers de farine, les sauterelles, etc.

Le marché mondial des protéines dinsectes est segmenté par utilisateur final et par géographie. Par utilisateur final, le marché étudié est segmenté en aliments pour animaux, aliments et boissons et suppléments. Le segment des utilisateurs finaux daliments et de boissons du marché des protéines dinsectes est en outre sous-segmenté en boulangerie, boissons, condiments/sauces, confiserie, produits alimentaires prêts à manger/prêts à cuisiner et collations. Par suppléments, le marché est segmenté en nutrition pour personnes âgées et nutrition médicale. Le rapport fournit également une analyse des régions géographiques émergentes et établies en couvrant des régions telles que lAmérique du Nord, lEurope, lAsie-Pacifique, lAmérique du Sud, le Moyen-Orient et lAfrique.

Le dimensionnement du marché a été réalisé en valeur en USD et en volume en volume en tonnes pour tous les segments mentionnés ci-dessus.

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Boulangerie | ||

| Breuvages | |||

| Condiments/Sauces | |||

| Confiserie | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Suppléments | Nutrition des personnes âgées et nutrition médicale | ||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Reste de l'Amérique du Nord | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Inde | ||

| Chine | |||

| Japon | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Emirats Arabes Unis | ||

| Arabie Saoudite | |||

| L'Iran | |||

| Afrique du Sud | |||

| Reste du Moyen-Orient et de l'Afrique | |||

FAQ sur les études de marché sur les protéines dinsectes

Quelle est la taille actuelle du marché mondial des protéines dinsectes ?

Le marché mondial des protéines dinsectes devrait enregistrer un TCAC de 3,89 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mondial des protéines dinsectes ?

Ynsect NL B.V., Darling International Inc. (EnviroFlight), Aspire Food Group, Protix B.V., Protenga sont les principales sociétés opérant sur le marché des protéines dinsectes.

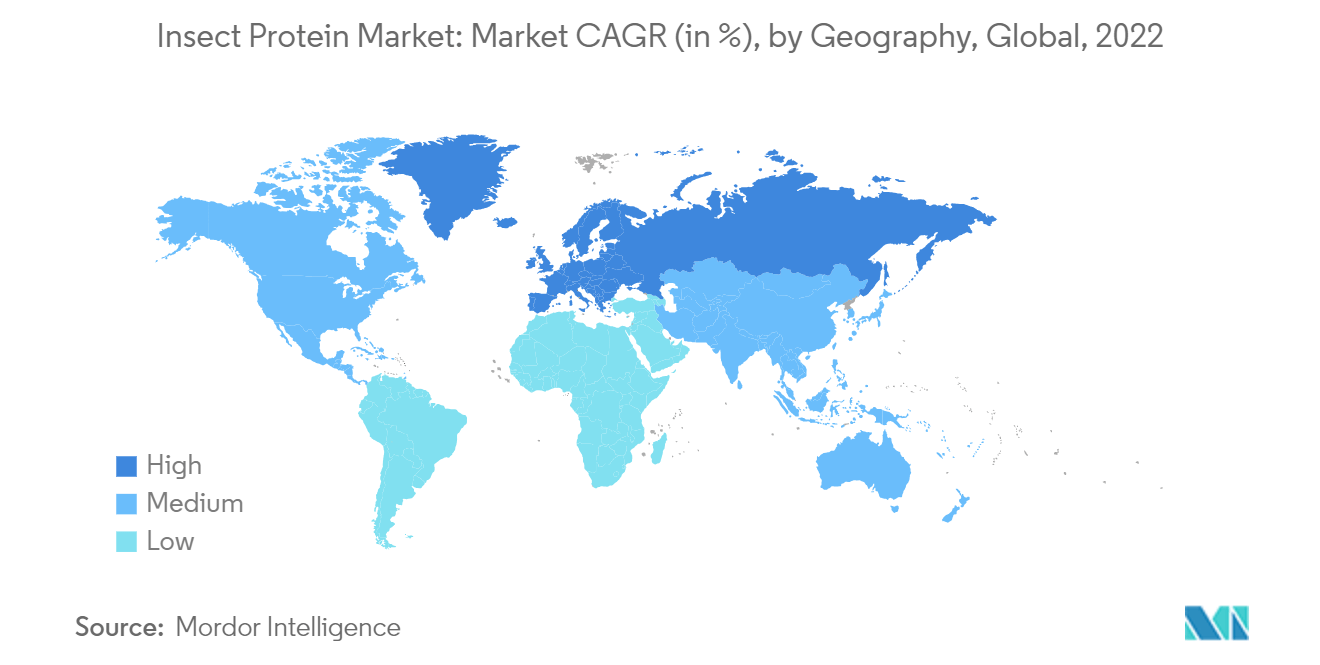

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial des protéines dinsectes ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial des protéines dinsectes ?

En 2024, lEurope représente la plus grande part de marché sur le marché mondial des protéines dinsectes.

Quelles années couvre ce marché mondial des protéines dinsectes ?

Le rapport couvre la taille historique du marché mondial des protéines dinsectes pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial des protéines dinsectes pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Rapport sur lindustrie des protéines dinsectes

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des protéines dinsectes 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des protéines dinsectes comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.