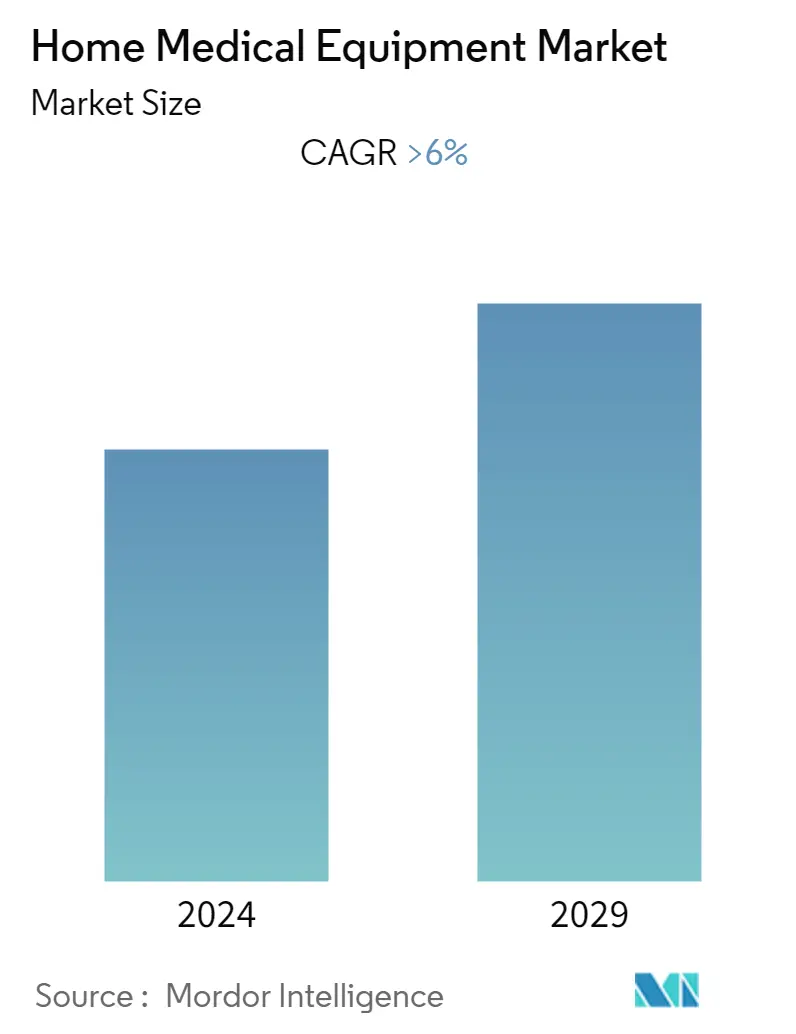

Taille du marché des équipements médicaux à domicile

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| CAGR | 6.00 % |

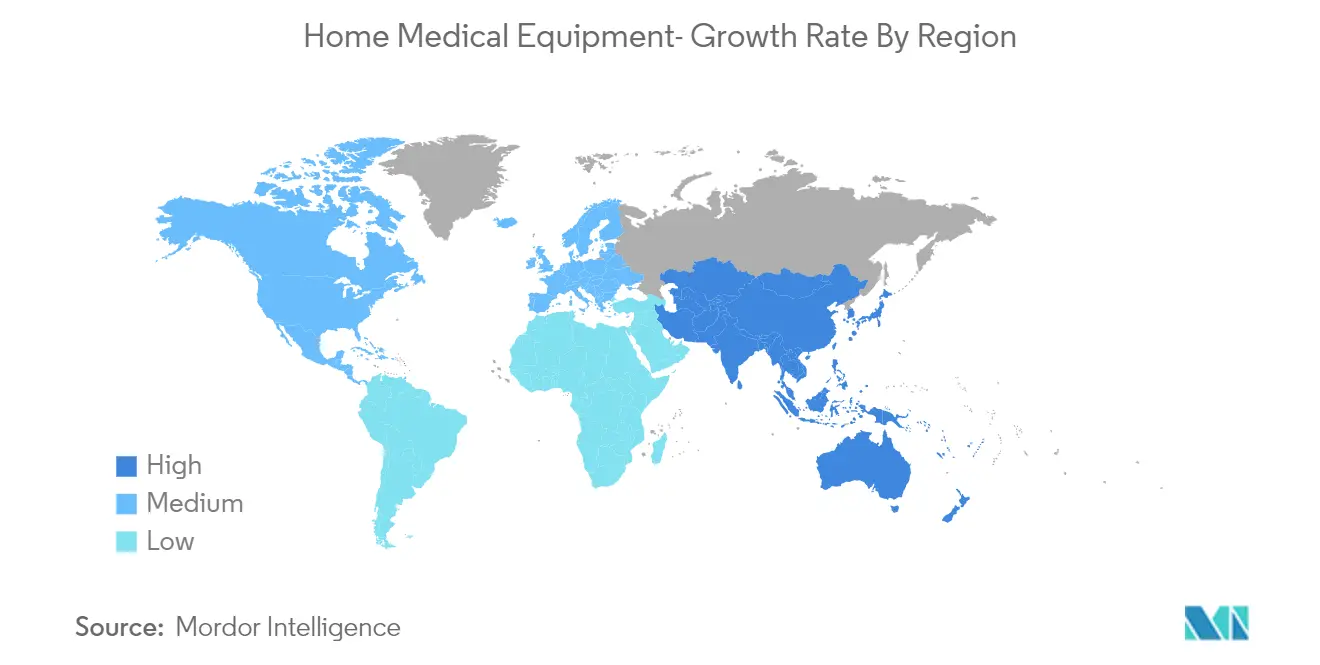

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

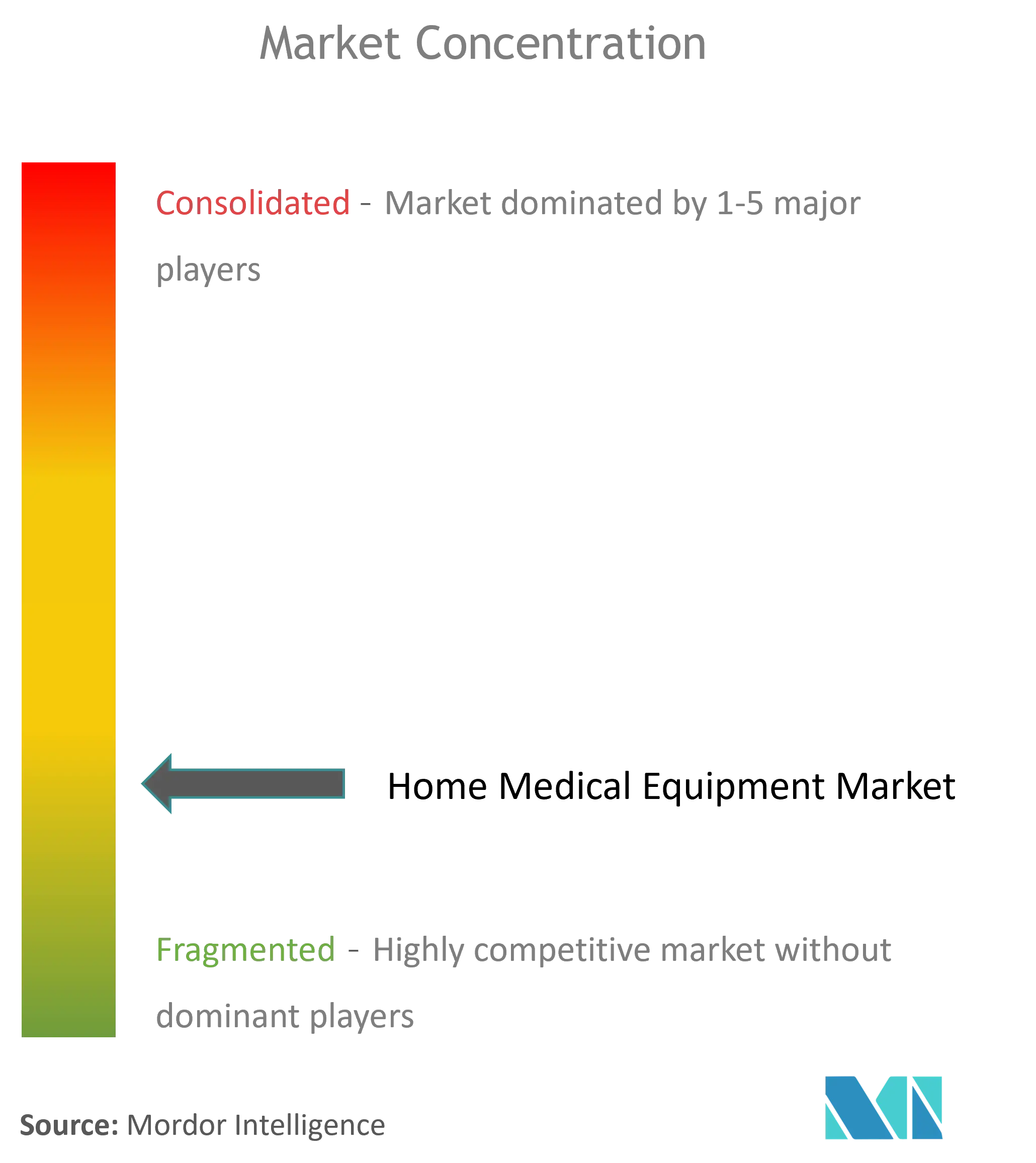

| Concentration du Marché | Moyen |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des équipements médicaux à domicile

Le marché des équipements médicaux à domicile devrait enregistrer un TCAC de plus de 6 % au cours de la période de prévision.

La pandémie de COVID-19 a eu un impact positif sur le marché des équipements médicaux à domicile en raison de la demande accrue déquipements médicaux à domicile tels que les appareils de survie et de maintien de la vie pendant la pandémie. Cependant, la perturbation de la fabrication conventionnelle et de la chaîne dapprovisionnement pendant la pandémie de COVID-19 a entraîné des pénuries de diverses fournitures et équipements médicaux. Pour surmonter la pénurie de fournitures médicales, le gouvernement a pris plusieurs mesures pour surveiller de près les raisons de la perturbation et pour augmenter l'achat de plusieurs équipements médicaux. En outre, la demande dappareils respiratoires tels que les ventilateurs, les concentrateurs doxygène et autres a augmenté, ce qui a poussé les entreprises à augmenter leur production et à lancer différents produits pendant la pandémie. Par exemple, en avril 2021, Philips Respironics a lancé aux États-Unis un nouvel appareil CPAP automatique amélioré nommé DreamStation 2 CPAP. Par conséquent, la pandémie de COVID-19 a eu un impact significatif sur le marché au cours des premières phases de la pandémie, mais avec la reprise des services, la demande déquipements médicaux à domicile a augmenté et le marché a connu une croissance significative.

Des facteurs tels que la prévalence croissante des troubles chroniques et laugmentation de la population gériatrique ainsi que ladoption croissante de la gestion de lautosanté sont des facteurs majeurs qui stimulent la croissance du marché.

Le fardeau élevé des maladies chroniques est le facteur clé de la demande sur le marché des équipements médicaux à domicile. Par exemple, selon les statistiques de 2022 publiées par la Fédération internationale du diabète, environ 537 millions de personnes vivaient avec le diabète en 2021 dans le monde, et ce nombre devrait atteindre 643 millions et 784 millions d'ici 2030 et 2045, respectivement. L'hyperglycémie provoquée par le diabète peut endommager les nerfs qui contrôlent le cœur et les vaisseaux sanguins, entraînant diverses maladies cardiovasculaires telles que les maladies coronariennes et les accidents vasculaires cérébraux, qui peuvent rétrécir les artères. Cela devrait accroître le besoin de surveillance des niveaux de glucose, de la tension artérielle et d'autres activités, renforçant ainsi la demande d'équipements médicaux tels que des dispositifs de surveillance capables de fournir des données aux médecins pour les aider à évaluer plus efficacement l'état des patients et à réagir rapidement à toute anomalie.. En outre, selon le rapport German Heart Surgery 2021, environ 92838 chirurgies cardiaques ont été réalisées en Allemagne, dont 36714 procédures de valvules cardiaques isolées, 27947 procédures de pontage aorto-coronarien isolées et 329 transplantations cardiaques isolées en 2021. Ainsi, le nombre élevé de patients Les chirurgies cardiaques nécessitent une surveillance régulière et continue, ce qui augmente la demande déquipements de surveillance des patients, propulsant ainsi la croissance du marché.

De plus, lutilisation et ladoption de la gestion de lauto-santé ont augmenté en raison de la grande proportion de la population qui souffre de maladies chroniques dans le monde et qui a du mal à gérer elle-même ses symptômes. Cela a encore accru la concentration des organisations et des entreprises sur le lancement de programmes et d'applications de gestion d'auto-santé, respectivement. Par exemple, en mars 2022, MFine a lancé une nouvelle fonctionnalité de surveillance de la fréquence cardiaque sur son application téléphonique appelée MFine-Pulse et cette fonction utilise un appareil photo et le flash du smartphone pour détecter les changements de volume sanguin. De plus, en mars 2022, Alinche Lifesciences a lancé une application de soins de santé pour les patients atteints d'insuffisance rénale chronique (IRC) qui offre un large éventail d'informations telles que la santé rénale, les exercices et la routine de santé quotidienne, en Inde.

En outre, les activités croissantes de lentreprise consistant à adopter diverses stratégies clés telles que des collaborations, des partenariats et des lancements de nouveaux produits devraient également accroître la disponibilité de nouveaux équipements sur le marché. Par exemple, en octobre 2022, DexCom, Inc a lancé le système de surveillance continue de la glycémie (CGM) Dexcom G7, pour les personnes atteintes de diabète âgées de deux ans et plus en Allemagne. De plus, en juillet 2022, OMRON Healthcare a lancé un concentrateur d'oxygène portable pour aider les agents de soins à domicile à gérer le traitement et les besoins quotidiens des patients atteints de BPCO et de maladies respiratoires.

Par conséquent, en raison des facteurs susmentionnés, tels que le fardeau élevé des maladies chroniques au sein de la population et ladoption croissante de la gestion de lauto-santé, le marché étudié devrait croître au cours de la période de prévision. Cependant, le coût élevé associé aux équipements médicaux à domicile et les réglementations strictes sont susceptibles dentraver la croissance du marché des équipements médicaux à domicile au cours de la période de prévision.

Tendances du marché des équipements médicaux à domicile

Le segment des équipements de thérapie respiratoire devrait connaître une croissance significative au cours de la période de prévision

Le segment des équipements de thérapie respiratoire devrait connaître une croissance significative du marché des équipements médicaux à domicile au cours de la période de prévision en raison de facteurs tels que la prévalence croissante des troubles respiratoires, lémergence de technologies de pointe et laugmentation des activités des entreprises.

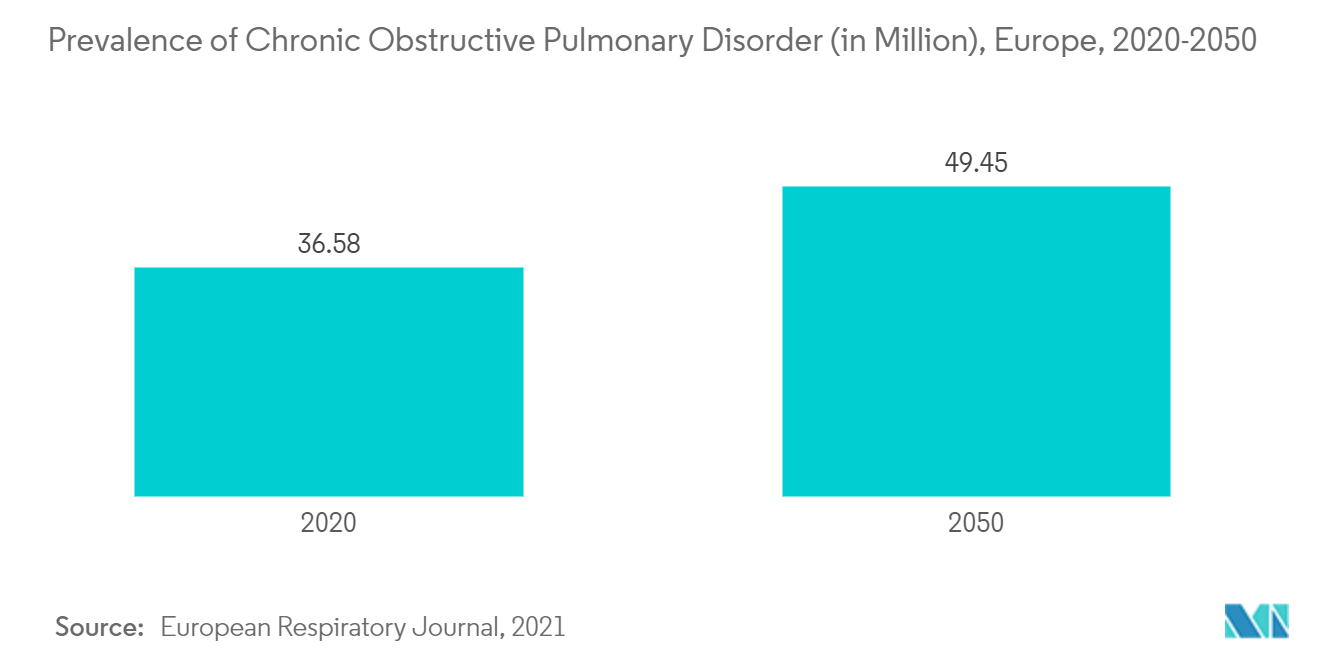

La prévalence des troubles respiratoires, tels que la BPCO, la tuberculose, l'asthme et l'apnée du sommeil, augmente à l'échelle mondiale, ce qui devrait alimenter la demande d'équipements respiratoires. Par exemple, selon les données publiées par le CDC en décembre 2022, environ 4,6 % des individus avaient reçu un diagnostic de BPCO, d'emphysème ou de bronchite chronique à un moment donné en 2021. De même, selon une étude publiée dans PLOS One, en janvier 2021. , environ 2,6 millions de personnes souffraient de BPCO en 2021, et ce nombre devrait atteindre 2,8 millions d'ici 2025.

De plus, lintroduction croissante de produits technologiquement avancés sur le marché devrait également alimenter la croissance du segment. Par exemple, selon un article publié dans Respiratory Care, en octobre 2021, les concentrateurs d'oxygène portables (POC) sont efficaces pour fournir l'oxygène nécessaire dans plusieurs contextes de patients. De plus, de la même source, il a été observé que la lecture maximale d'oxygène a été obtenue à 30 respirations par minute (27,89%) par le CAIRE FreeStyle Comfort avec AutoSat, et les lectures les plus élevées à 15 et 40 respirations par minute (31,56% et 26,13%) respectivement, par le CAIRE FreeStyle Comfort sans AutoSat. Ainsi, la haute performance des POC devrait augmenter sa demande, ce qui devrait à son tour accélérer la croissance du segment.

En outre, lattention croissante des entreprises au développement de produits technologiquement avancés augmente la disponibilité de nouveaux équipements respiratoires sur le marché, contribuant ainsi à la croissance du segment. Par exemple, en mai 2022, Max Ventilator a lancé des ventilateurs non invasifs multifonctionnels avec oxygénothérapie et humidificateur intégrés, en Inde. De plus, en février 2022, Vitalograph a reçu l'approbation de la FDA des États-Unis pour un spiromètre Alpha, un outil léger et durable de nouvelle génération avec une imprimante intégrée utilisé pour un diagnostic respiratoire précis chez les adultes et les enfants.

Par conséquent, en raison des facteurs susmentionnés, tels que le fardeau élevé des maladies respiratoires, laugmentation des lancements de nouveaux produits et ladoption croissante de produits technologiquement avancés, le segment étudié devrait croître au cours de la période de prévision.

LAmérique du Nord devrait détenir une part de marché importante au cours de la période de prévision

LAmérique du Nord devrait détenir une part importante du marché en raison de facteurs tels que le fardeau croissant des maladies chroniques et leurs facteurs de risque associés, la présence dinfrastructures de santé bien établies ainsi que les dépenses de santé élevées, ainsi que laugmentation du nombre dentreprises. activités dans la région.

Lincidence et la prévalence croissantes des maladies chroniques au sein de la population sont le facteur clé de la croissance du marché. Par exemple, selon les données mises à jour par le gouvernement du Canada en juillet 2021, au total, 6,3 millions de personnes âgées de 65 ans ou plus vivaient avec des maladies chroniques en 2021 au Canada. Cela augmente la demande déquipements médicaux, tels que les dispositifs de surveillance, la surveillance des patients par télémédecine, etc., qui facilitent la surveillance régulière des patients, ce qui devrait à son tour alimenter la croissance du marché.

En outre, les initiatives gouvernementales croissantes visant à promouvoir les programmes dautogestion dans la région devraient également alimenter la croissance du marché. Par exemple, en novembre 2022, le gouvernement du Canada a financé plus de 5 millions de dollars pour améliorer le soutien aux personnes souffrant de douleur chronique et élargir le réseau Pain Canada. Grâce à ce réseau, les personnes souffrant de douleur, de problèmes de santé mentale, de méfaits liés à la consommation de substances et d'autres formes de marginalisation sociale et économique ont accès à un programme d'autogestion en personne de dix semaines. De plus, en janvier 2022, la Lupus Foundation of America (LFA) a lancé Strategies to Embrace Living with Lupus Fearlessly (SELF), un nouveau programme d'autogestion en ligne conçu pour aider les personnes atteintes de lupus à développer et à améliorer leurs compétences dans les quatre domaines de la gestion. symptômes, stress, médicaments et collaboration avec leur équipe soignante. Par conséquent, cela contribuera probablement à la croissance du marché au cours de la période de prévision.

En outre, le nombre croissant de lancements de nouveaux produits dans la région devrait également alimenter la croissance du marché. Par exemple, en août 2022, CardiAI Inc. a lancé un nouveau système de surveillance ambulatoire de la pression artérielle 24 heures sur 24, BPAro, un appareil compact, portable et auto-surveillé qui utilise Bluetooth pour la collecte de données sans fil. De plus, en mars 2022, Nipro Medical Corporation (Nipro) a lancé le système d'hémodialyse SURDIAL DX aux États-Unis. De plus, en décembre 2021, Medtronic Canada a signé un accord d'entreprise exclusif avec Cloud DX pour offrir des solutions de surveillance virtuelle et à distance des patients (RPM) partout au Canada.

Par conséquent, en raison des facteurs susmentionnés, tels que le fardeau élevé des maladies chroniques, les initiatives gouvernementales croissantes et le lancement de nouveaux produits, le marché étudié devrait croître au cours de la période de prévision.

Aperçu du marché des équipements médicaux à domicile

Le marché des équipements médicaux à domicile est fragmenté en raison de la présence dun grand nombre dacteurs clés. Les entreprises adoptent diverses stratégies commerciales clés telles que des collaborations, des partenariats, des accords et des lancements de nouveaux produits pour conserver leur position sur le marché. Certaines des entreprises clés du marché sont Rotech Healthcare Inc., Medline Industries, Inc., Omron Healthcare, Inc., Resmed Corporation, ARKRAY, Inc. et Rotech Healthcare Inc., entre autres.

Leaders du marché des équipements médicaux à domicile

-

Rotech Healthcare Inc.

-

ARKRAY, INC.

-

ResMed

-

Medline Industries, Inc.

-

Omron Healthcare, Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des équipements médicaux à domicile

- En décembre 2022, Mindray a lancé une nouvelle solution de surveillance portable, mWear System , pour surveiller en permanence l'état des patients et fournir des soins centrés sur le patient. Le système combine une interconnexion sans fil complète avec des flux de travail rationalisés, une surveillance multiparamétrique précise et une intégration transparente pour les paramètres hospitaliers à domicile.

- En juillet 2022, B. Braun Medical Inc. a lancé un nouveau cathéter Introcan Safety 2 IV, avec contrôle sanguin unique pour rendre l'accès IV plus sûr pour le clinicien en réduisant le risque de blessures par piqûre d'aiguille et son exposition au sang.

Rapport sur le marché des équipements médicaux à domicile – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Prévalence croissante des troubles chroniques

4.2.2 Population gériatrique croissante

4.2.3 Adoption croissante de la gestion de l’auto-santé

4.3 Restrictions du marché

4.3.1 Coût élevé associé à l'équipement médical à domicile

4.3.2 Des réglementations strictes

4.4 Analyse des cinq forces de Porter

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – en millions USD)

5.1 Par type d'équipement

5.1.1 Équipement thérapeutique

5.1.1.1 Équipement de thérapie respiratoire

5.1.1.2 Équipement de dialyse

5.1.1.3 Équipement intraveineux

5.1.1.4 Autres équipements thérapeutiques

5.1.2 Équipement de surveillance des patients

5.1.2.1 Moniteurs conventionnels

5.1.2.2 Équipement de surveillance des patients en télémédecine

5.1.3 Équipement d'aide à la mobilité et de soutien aux patients

5.1.3.1 Équipement d'aide à la mobilité

5.1.3.2 Mobilier médical

5.1.3.3 Équipement de sécurité pour salle de bain

5.2 Par canal de distribution

5.2.1 Magasins médicaux de détail

5.2.2 Détaillants en ligne

5.2.3 Pharmacies hospitalières

5.3 Géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.1.3 Mexique

5.3.2 L'Europe

5.3.2.1 Allemagne

5.3.2.2 Royaume-Uni

5.3.2.3 France

5.3.2.4 Italie

5.3.2.5 Espagne

5.3.2.6 Le reste de l'Europe

5.3.3 Asie-Pacifique

5.3.3.1 Chine

5.3.3.2 Japon

5.3.3.3 Inde

5.3.3.4 Australie

5.3.3.5 Corée du Sud

5.3.3.6 Reste de l'Asie-Pacifique

5.3.4 Moyen-Orient et Afrique

5.3.4.1 CCG

5.3.4.2 Afrique du Sud

5.3.4.3 Reste du Moyen-Orient et Afrique

5.3.5 Amérique du Sud

5.3.5.1 Brésil

5.3.5.2 Argentine

5.3.5.3 Reste de l'Amérique du Sud

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 Abbott Laboratories

6.1.2 Medline Industries, Inc.

6.1.3 GE Healthcare

6.1.4 Medtronic PLC

6.1.5 ARKRAY, Inc.

6.1.6 Invacare Corporation

6.1.7 Omron Healthcare, Inc.

6.1.8 Resmed Corporation

6.1.9 Smiths Group plc

6.1.10 Rotech Healthcare Inc.

6.1.11 Home Medical Products Inc.

6.1.12 Beckton, Dickinson and Company

6.1.13 Stryker Corporation

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des équipements médicaux à domicile

Conformément à la portée du rapport, les équipements médicaux à domicile peuvent être désignés comme les appareils utilisés pour prodiguer des soins aux patients à domicile ou dans d'autres établissements privés gérés par un soignant non professionnel ou un membre de la famille. L'équipement est utilisé pour un large éventail d'applications telles que la cardiologie, l'urologie et d'autres applications. Le marché des équipements médicaux à domicile est segmenté par type déquipement (équipement thérapeutique, équipement de surveillance des patients et équipement daide à la mobilité et de soutien aux patients), canal de distribution (magasins médicaux de détail, détaillants en ligne et pharmacies hospitalières) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient, Afrique et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par type d'équipement | ||||||||||

| ||||||||||

| ||||||||||

|

| Par canal de distribution | ||

| ||

| ||

|

| Géographie | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

FAQ sur les études de marché sur les équipements médicaux à domicile

Quelle est la taille actuelle du marché mondial des équipements médicaux à domicile ?

Le marché mondial des équipements médicaux à domicile devrait enregistrer un TCAC supérieur à 6 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mondial des équipements médicaux à domicile ?

Rotech Healthcare Inc., ARKRAY, INC., ResMed, Medline Industries, Inc., Omron Healthcare, Inc. sont les principales sociétés opérant sur le marché des équipements médicaux à domicile.

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial des équipements médicaux à domicile ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial des équipements médicaux à domicile ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché mondial des équipements médicaux à domicile.

Quelles années couvre ce marché mondial des équipements médicaux à domicile ?

Le rapport couvre la taille historique du marché mondial des équipements médicaux à domicile pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial des équipements médicaux à domicile pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur lindustrie mondiale des équipements médicaux à domicile

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des équipements médicaux à domicile 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des équipements médicaux à domicile comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.