Analyse du marché de lhématologie

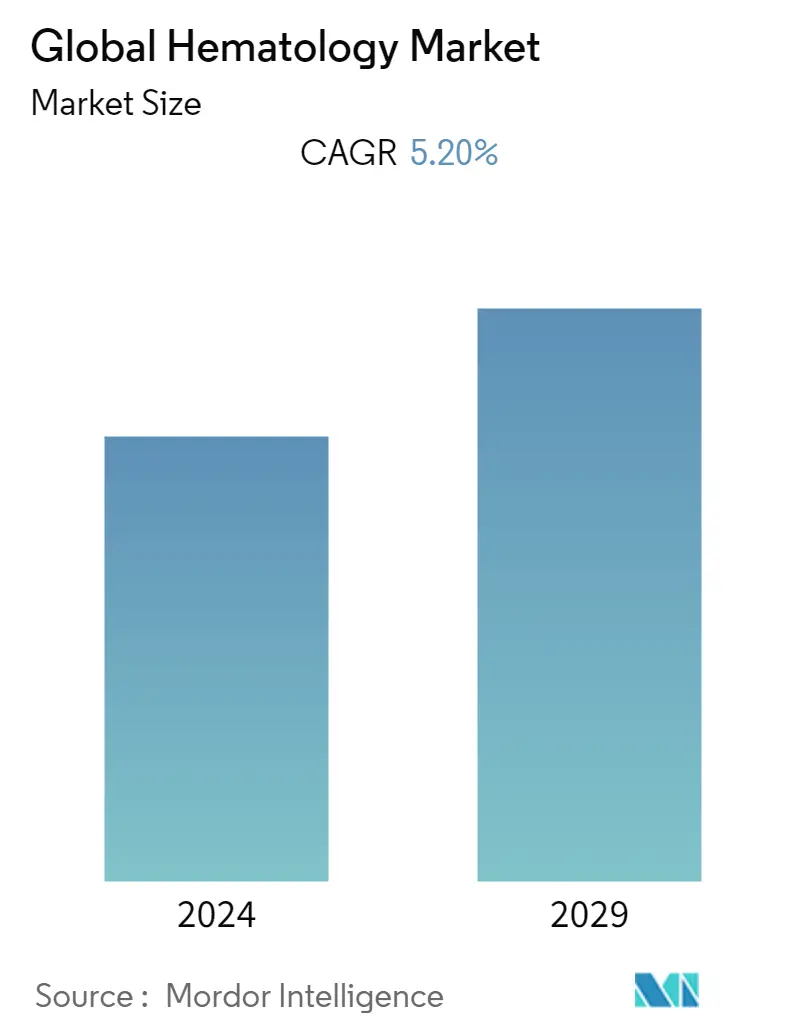

Le marché de lhématologie devrait enregistrer un TCAC de 5,2 % sur la période de prévision (2022-2027).

Lépidémie de COVID-19 devrait avoir un impact significatif sur le marché de lhématologie, car laccent est de plus en plus mis sur les paramètres hématologiques pour lévaluation du COVID-19 dans le monde, et de nombreux hôpitaux ont commencé à utiliser des instruments tels que des analyseurs dhématologie pour tester et surveiller les patients atteints du COVID-19. Selon l'article de recherche publié dans l'International Journal of Laboratory Hematology, 2020, un laboratoire d'hématologie clinique joue un rôle essentiel en fournissant plusieurs marqueurs pronostiques utiles tels que la lymphopénie, la neutrophilie, la leucocytose et la thrombocytopénie, qui sont des phénomènes courants chez les patients infectés par le SRAS. -Virus CoV-2. Selon le rapport publié dans l'American Society of Hematology 2021, les patients atteints de COVID-19 et de drépanocytose (SCD) présentaient un risque plus élevé d'hospitalisation, de développement d'une pneumonie et de douleur par rapport aux personnes noires sans SCD. Comme les personnes atteintes de drépanocytose couraient un risque plus élevé de développer dautres infections, il était important de surveiller leur état de santé, ce qui a eu un impact considérable sur le marché. Ainsi, limportance croissante des tests hématologiques chez les patients infectés par le COVID-19 devrait augmenter la demande de produits et de réactifs hématologiques auprès de divers utilisateurs finaux, ce qui aura un impact significatif sur la croissance du marché étudié pendant la période pandémique.

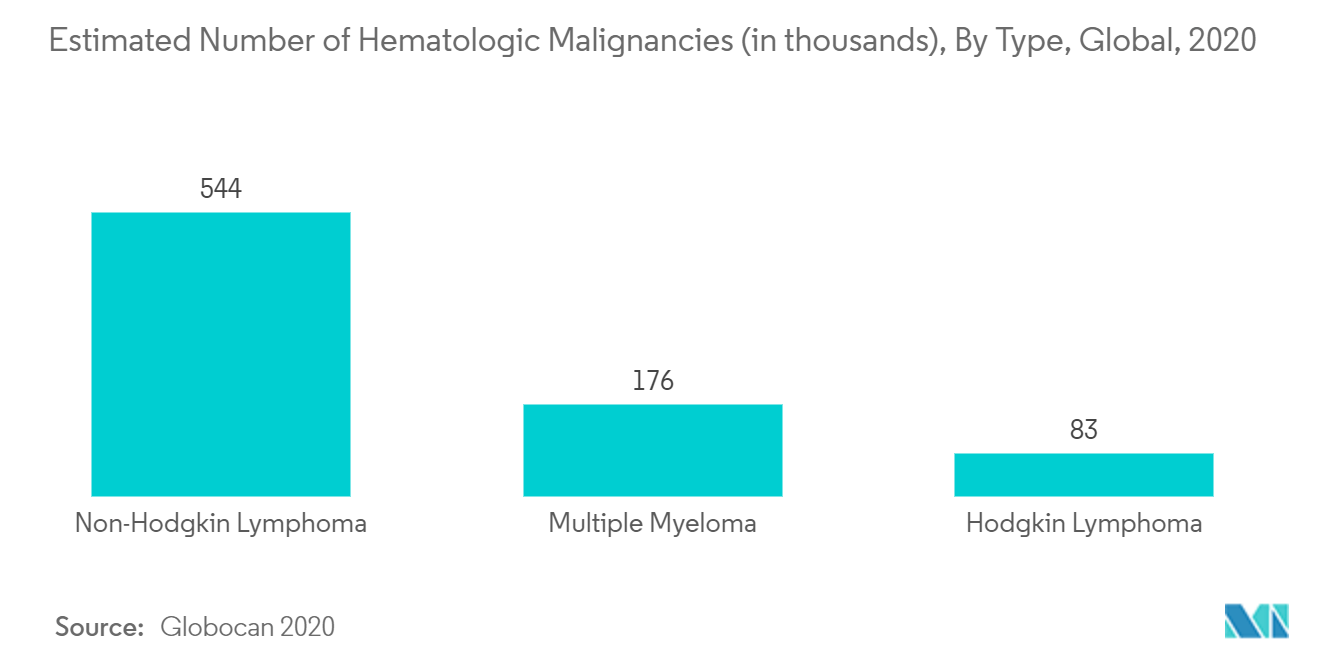

La croissance du marché de lhématologie est attribuée à lincidence croissante des troubles sanguins et dautres maladies, aux progrès technologiques rapides en hématologie et à lémergence danalyseurs dhématologie à haut débit. La prévalence croissante des troubles sanguins chroniques est lun des principaux facteurs qui animent le marché, car elle devrait stimuler la demande danalyseurs dhématologie. Les analyseurs de coagulation peuvent détecter avec précision le point final de la coagulation dans divers troubles sanguins, tels que l'hémophilie. Les gens peuvent être affectés par divers types de maladies du sang et de cancers du sang. Les troubles sanguins chroniques courants comprennent l'anémie, les troubles de la coagulation tels que l'hémophilie et les caillots sanguins, ainsi que les cancers du sang tels que la leucémie, le lymphome et le myélome. Selon la mise à jour de mai 2022 du Center for Disease Control and Prevention, la drépanocytose (SCD) touche environ 100000 Américains. Cela survient chez environ 1 naissance noire ou afro-américaine sur 365. Un diagnostic et un traitement précoces sont les meilleurs moyens de protéger la vie dun patient atteint dun trouble des cellules sanguines.

De plus, les progrès technologiques et les lancements de produits par les principaux acteurs ont stimulé la croissance du marché. Par exemple, en juin 2022, Thermo Fisher Scientific Inc. a introduit les nouveaux tests sanguins EliA RNA Pol III et EliA Rib-P pour faciliter le diagnostic de la sclérose systémique et du lupus érythémateux systémique (LED), élargissant ainsi davantage son menu complet de tests automatisés. tests de maladies du tissu conjonctif. Selon un article RURAL Study to Use HemoScreen POC Hematology Analyser publié en février 2021, l'étude longitudinale sur les risques sous-jacents aux zones rurales (RURAL) a été menée pour comprendre les problèmes de santé auxquels sont confrontées les personnes des communautés rurales qui n'ont pas le même accès aux soins de santé. comme parties urbaines. Cette étude prévoit de déployer des analyseurs d'hématologie HemoScreen avancés dans le laboratoire de l'unité d'examen mobile pour tester les caractéristiques de performance de l'HemoScreen dans ces paramètres. Ainsi, la recherche prouvant lefficacité dun produit technologiquement avancé stimulera linnovation continue sur le marché, alimentant ainsi la croissance du marché. Ainsi, en raison des facteurs mentionnés ci-dessus, le marché de lhématologie devrait connaître une croissance significative au cours de la période de prévision. Cependant, le coût élevé des instruments et la faible adoption des analyseurs dhématologie dans les économies émergentes devraient entraver la croissance du marché dans les années à venir.

Tendances du marché de lhématologie

Le segment des analyseurs dhématologie devrait enregistrer une croissance significative au cours de la période de prévision

Les analyseurs d'hématologie sont des instruments utilisés pour effectuer des tests basés sur des échantillons de sang. Ils sont utilisés pour effectuer des tests tels qu'une formule sanguine complète, y compris la numération des globules rouges, des globules blancs, des plaquettes et de l'hémoglobine, ainsi que pour caractériser les cellules sanguines afin de diagnostiquer une maladie. Le fardeau croissant des troubles liés au sang, qui stimule la demande de tests dhématologie, et les progrès technologiques pour le développement danalyseurs dhématologie dotés de fonctionnalités avancées sont les principaux moteurs de la croissance du segment étudié.

Par exemple, en mai 2020, Beckman Coulter, une filiale de Danaher Corporation, a lancé son analyseur d'hématologie DxH 690T aux États-Unis, qui permet aux laboratoires de volume moyen de rationaliser le flux de travail et de maximiser la disponibilité. De plus, en juillet 2022, HORIBA Medical a lancé de nouveaux produits dans sa famille de produits d'hématologie Yumizen H500 et H550, des analyseurs d'hématologie de paillasse compacts offrant des performances améliorées, de nouvelles fonctionnalités et des avantages accrus. Ces produits ont été conçus pour délivrer un rapport d'hématologie rapide et complet avec une cadence de 60 tests/heure, une autonomie de 40 tubes avec chargement continu, un mode manuel urgent ; et pour analyser des échantillons via des modes d'analyse multiples et d'échantillonnage.

De plus, les activités croissantes de recherche et développement prouvant lefficacité des analyseurs dhématologie devraient contribuer positivement à la croissance du marché. Par exemple, selon une étude intitulée Établissement de critères d'examen améliorés pour les analyseurs d'hématologie dans les hôpitaux de cancérologie publiée en février 2021, les analyseurs hématologiques automatisés sont largement utilisés dans les laboratoires médicaux. Cette condition dans les hôpitaux dynamisera le segment étudié des analyseurs dhématologie du marché de la détection des marqueurs de surface cellulaire.

En outre, les alliances stratégiques telles que les acquisitions, les partenariats et les collaborations entre acteurs clés stimulent la croissance du segment. Par exemple, en septembre 2020, Cyient a conclu un partenariat de fabrication avec Agappe pour fabriquer certains composants clés du Mispa Count X dans ses installations de fabrication de pointe certifiées ISO 13485 en Inde. Le Mispa Count X est un analyseur d'hématologie en trois parties conçu et développé localement par Agappe.

Ainsi, en raison des facteurs mentionnés ci-dessus, le segment étudié devrait contribuer positivement à la croissance du marché au cours de la période détude.

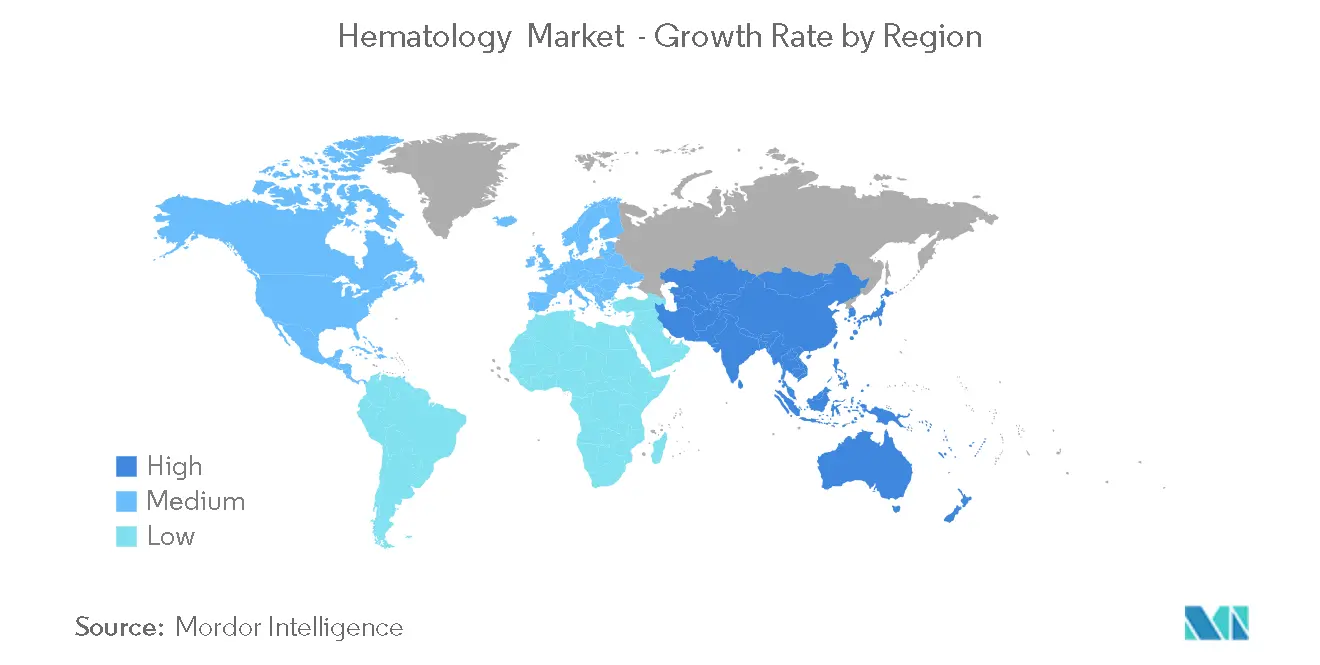

La région nord-américaine détient la plus grande part de marché et devrait suivre la même tendance au cours de la période de prévision.

Les États-Unis en Amérique du Nord devraient connaître une croissance significative du marché de l'hématologie dans les années à venir en raison de facteurs tels que l'incidence croissante des troubles sanguins, les progrès technologiques et l'augmentation des lancements de produits dans la région. Selon une mise à jour d'octobre 2021 du National Cancer Institute, la leucémie myéloïde aiguë est le type de leucémie aiguë le plus courant chez les adultes. De plus, selon les statistiques de 2021 de la Leukemia Lymphoma Society, on estime que 397501 personnes vivent avec ou en rémission de leucémie aux États-Unis. Le fardeau croissant des troubles sanguins tels que la leucémie devrait augmenter la demande dinstruments et de réactifs dhématologie, stimulant ainsi la croissance du marché dans la région. Selon l'étude Decreased Iron Intake Parallels Rising Iron Deficiency Anemia and Related Mortality Rates in the United States Population publiée en juillet 2021, la prévalence estimée de l'anémie aux États-Unis variait de 10,5 % à 106 % selon l'âge et le sexe.. Ainsi, la forte prévalence de la maladie dans le pays nécessite un nombre élevé de tests sanguins, ce qui stimule le marché.

De plus, en octobre 2020, CellaVision AB a reçu l'approbation préalable à la commercialisation 510(k) de la Food and Drug Administration des États-Unis pour son CellaVision DC-1, qui est un dispositif automatisé de localisation de cellules destiné à être utilisé dans les diagnostics in vitro dans les laboratoires cliniques, et CellaVision DC-1 PPA, destiné à la numération différentielle des globules blancs, à la caractérisation de la morphologie des globules rouges et à l'estimation des plaquettes. De plus, en novembre 2020, Sysmex America a annoncé qu'elle distribuerait le ClearVision DC-1 approuvé par la FDA pour les laboratoires d'hématologie à faible volume aux États-Unis et au Canada. De plus, en janvier 2022, Sight Diagnostics a reçu l'approbation de Santé Canada pour fournir des analyseurs Sight OLO pour les environnements de point de service. Par l'intermédiaire de son partenaire de distribution Inter Medico, Sight proposera les tests sanguins différentiels en 5 parties aux services d'urgence, aux hôpitaux et à d'autres établissements décentralisés à travers le Canada, stimulant ainsi le marché.

Ainsi, en raison des facteurs mentionnés ci-dessus, le marché devrait connaître une croissance significative au cours de la période de prévision dans la région nord-américaine.

Aperçu du secteur de lhématologie

Le marché de l'hématologie est fragmenté et moyennement concurrentiel. Certains acteurs clés de l'industrie comprennent Abbott Laboratories, Bio-Rad Laboratories Inc., Danaher Corporation, Siemens Healthineers, F. Hoffmann-La Roche Ltd, etc. Les entreprises mettent en œuvre certaines initiatives stratégiques, telles que des fusions, des lancements de nouveaux produits, des acquisitions, des partenariats, et des investissements dans des activités de recherche et de développement, qui les aident à renforcer leur position sur le marché mondial.

Leaders du marché de lhématologie

-

Danaher Corporation

-

Abbott Laboratories

-

Bio-Rad Laboratories Inc.

-

Thermo Fisher Scientific Inc

-

Siemens Healthineers

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lhématologie

- En avril 2022, Sysmex Europe a lancé son nouvel analyseur d'hématologie automatisé XQ-320 XQ-Series, système différentiel en trois parties, doté d'une multitude de fonctionnalités différentes lui permettant de répondre aux divers besoins des différents types de laboratoires des établissements de santé.

- En mars 2022, Mindray a lancé la nouvelle série BC-700, une série d'analyseurs d'hématologie révolutionnaire qui intègre à la fois des tests de formule sanguine complète (CBC) et de vitesse de sédimentation érythrocytaire (ESR).

Segmentation de lindustrie de lhématologie

Selon la portée de létude, lhématologie est une branche de la médecine qui traite du sang et des troubles liés au sang. Les tests d'hématologie comprennent divers tests sur le sang, les protéines sanguines et les organes producteurs de sang pour évaluer diverses affections sanguines, notamment l'infection, l'anémie, l'inflammation, l'hémophilie, les troubles de la coagulation sanguine, la leucémie et la réponse du corps aux traitements de chimiothérapie. La portée de l'étude comprend divers instruments et réactifs utilisés dans les tests d'hématologie. Le marché de l'hématologie est segmenté par produit (analyseurs d'hématologie, cytomètres en flux, analyseurs de coagulation, colorants pour lames, centrifugeuses, hémoglobinomètres et autres produits), réactifs (réactifs de coagulation, réactifs de cytométrie en flux, réactifs d'immuno-hématologie et autres réactifs), application ( tests de médicaments, maladies auto-immunes, cancer, diabète sucré, maladies infectieuses et autres applications), utilisateur final (hôpitaux, instituts de tests cliniques, autotests des patients et autres utilisateurs finaux) et géographie (Amérique du Nord, Europe, Asie). -Pacifique, Moyen-Orient, Afrique et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par produit | Analyseurs d'hématologie | ||

| Cytomètres en flux | |||

| Analyseurs de coagulation | |||

| Colorateurs de lames | |||

| Centrifugeuses | |||

| Hémoglobinomètres | |||

| Autres produits | |||

| Par réactif | Réactifs de coagulation | ||

| Réactifs de cytométrie en flux | |||

| Réactifs d'immuno-hématologie | |||

| Autres réactifs | |||

| Par candidature | Dépistage des drogues | ||

| Maladies auto-immunes | |||

| Cancer | |||

| Diabète sucré | |||

| Maladies infectieuses | |||

| Autres applications | |||

| Par utilisateur final | Hôpitaux | ||

| Instituts de tests cliniques | |||

| Autotest du patient | |||

| Autres utilisateurs finaux | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

FAQ sur les études de marché en hématologie

Quelle est la taille actuelle du marché mondial de lhématologie ?

Le marché mondial de lhématologie devrait enregistrer un TCAC de 5,20 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mondial de lhématologie ?

Danaher Corporation, Abbott Laboratories, Bio-Rad Laboratories Inc., Thermo Fisher Scientific Inc, Siemens Healthineers sont les principales sociétés opérant sur le marché mondial de lhématologie.

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial de lhématologie ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial de lhématologie ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché mondial de lhématologie.

Quelles années couvre ce marché mondial de lhématologie ?

Le rapport couvre la taille historique du marché mondial de lhématologie pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial de lhématologie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Health Services Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur lindustrie mondiale de lhématologie

Statistiques sur la part de marché mondiale de lhématologie 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse mondiale de lhématologie comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.