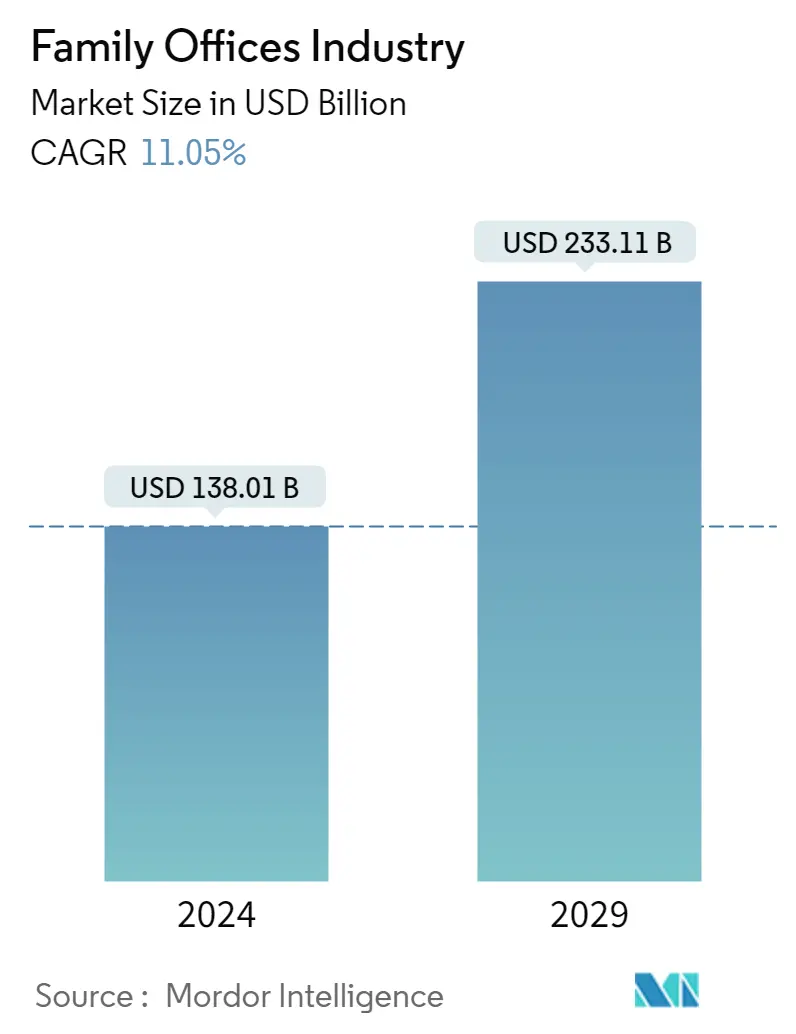

Taille du marché des family offices

| Période d'étude | 2020 - 2029 |

| Taille du Marché (2024) | USD 138.01 milliards de dollars |

| Taille du Marché (2029) | USD 233.11 milliards de dollars |

| TCAC(2024 - 2029) | 11.05 % |

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

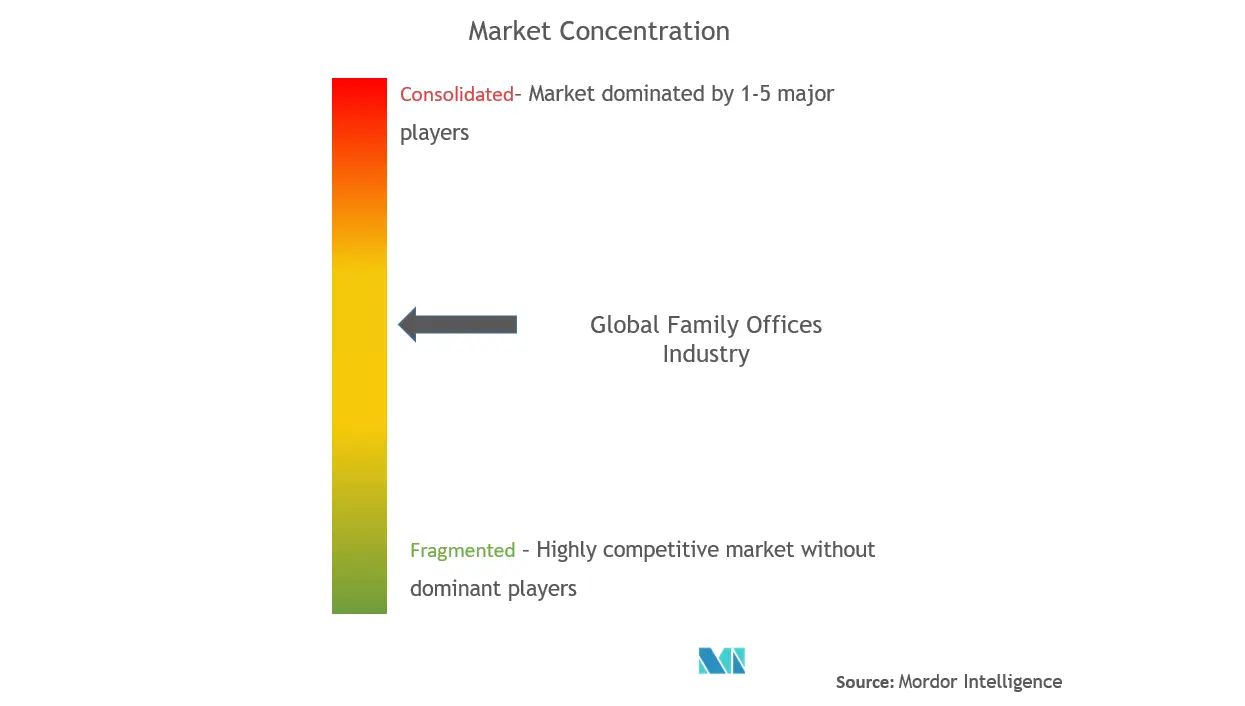

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des family offices

Le secteur des family offices devrait passer de 138,01 milliards USD en 2024 à 233,11 milliards USD d'ici 2029, avec un TCAC de 11,05 % au cours de la période de prévision (2024-2029).

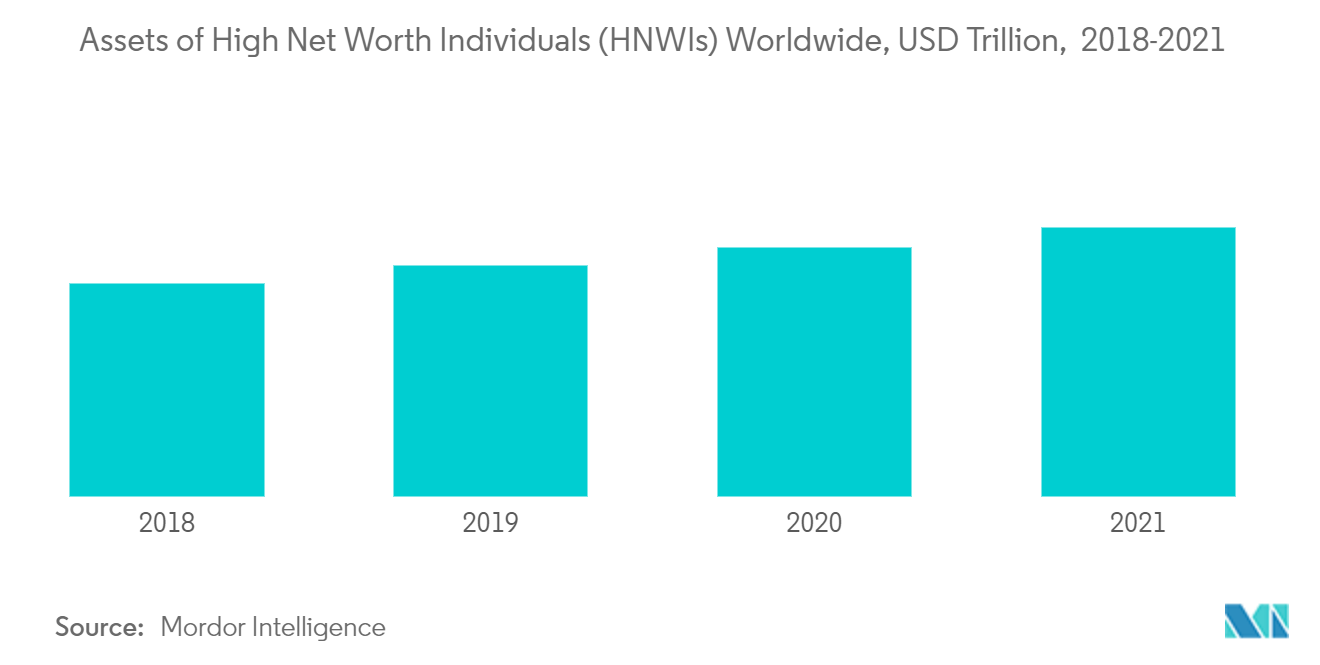

Le nombre de family offices a considérablement augmenté ces dernières années, au lieu dune augmentation de laccumulation de richesse par les particuliers fortunés à travers le monde, couplée à un assouplissement monétaire agressif des banques centrales mondiales. L'actif moyen sous gestion par un family office s'élève à 917 millions USD en 2019 alors que la valeur nette moyenne de ces familles s'élève à 1,2 milliard USD.

En ce qui concerne les tendances les plus significatives du secteur, la Chine, lInde et dautres pays de la région Asie-Pacifique deviennent de plus en plus populaires auprès des gestionnaires de patrimoine familial. L'éducation est la première cause à laquelle les familles donnent dans le monde, constituant 29 % du portefeuille philanthropique moyen, suivie par la santé (14 %) et les arts, la culture et les sports (10 %).

Les familles européennes sont plus intéressées à financer ou à faire des dons à de telles causes philanthropiques en dehors de leur région que les familles fortunées d'Amérique du Nord et d'Asie-Pacifique.

Tendances du marché des family offices

Les Family Offices investissent la majorité de leurs actifs dans des alternatives

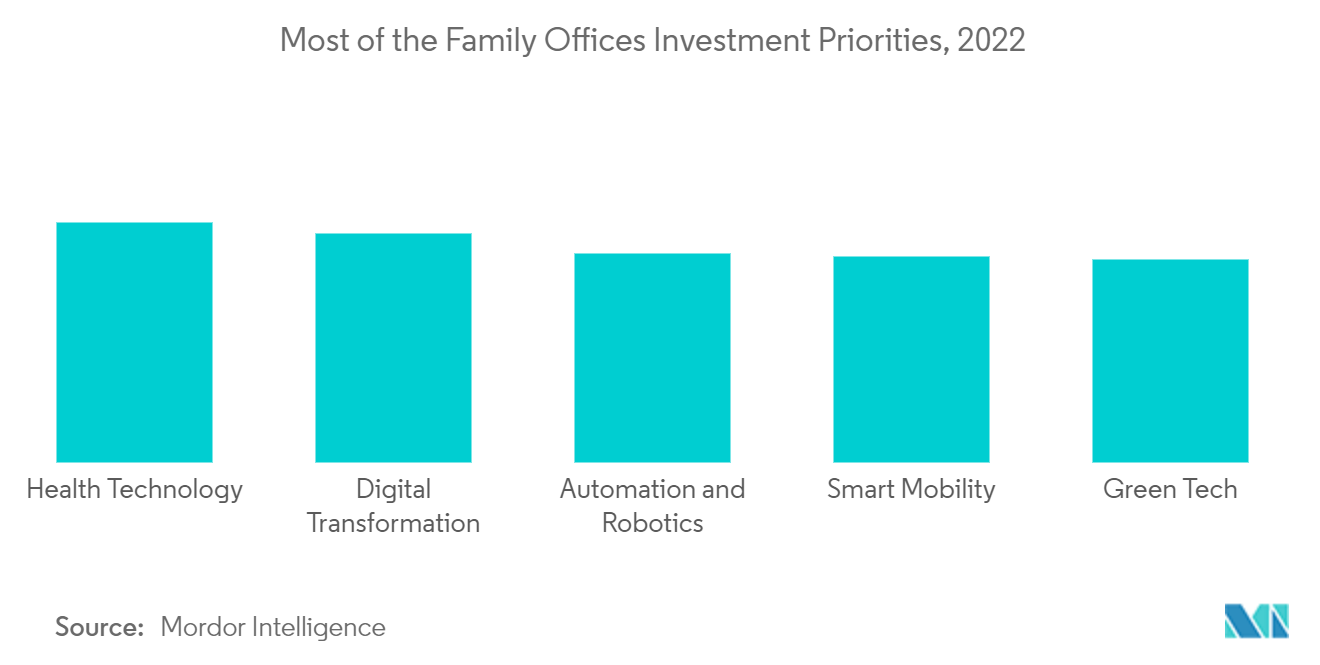

Les Family Offices sont dimportants investisseurs dans les actifs alternatifs. Les questions environnementales et sociales sont devenues les principaux thèmes de léconomie mondiale post-pandémique. Les family offices ont également augmenté leurs investissements dans les actions et les domaines connexes. Sur l'ensemble des family offices, 86 % s'intéressent aux technologies de la santé et plus de 70 % envisagent également d'investir dans les technologies numériques et vertes au cours des trois prochaines années. 52 % des family offices privilégient le private equity comme opportunité dinvestissement. Les raisons de ces préférences sont que 75 % déclarent que le capital-investissement offre le potentiel de générer des rendements supérieurs à ceux du capital-investissement, tandis que 44 % l'utilisent comme stratégie de diversification des actifs.

Les family offices incluent moins de restrictions et plus de flexibilité que les autres types dinvestisseurs et peuvent donc déployer de plus grandes proportions de leurs actifs totaux vers des classes dactifs plus élevées sur le spectre risque/rendement. Les allocations d'actifs médianes des Family Offices sont les plus élevées dans les fonds de capital-investissement et les hedge funds.

Le nombre de Family Offices est en augmentation à travers le monde

Les Family Offices deviennent de plus en plus populaires et occupent une place importante dans les cercles dinvestissement. Leur essor est dû à l'évolution des conditions économiques et à la flexibilité et au contrôle accrus que les familles souhaitent exercer sur leur capital. Il y avait plus de 8 000 single-family offices dans le monde. LAmérique du Nord domine le marché des family offices avec plus de 92000 particuliers fortunés. Les États-Unis représentent à eux seuls la moitié des UHNWI dans le monde, avec plus de 89 000 individus. LAmérique du Nord détient près des deux tiers des family offices dans le monde, où les investissements sont effectués par lintermédiaire des SFO et des MFO. L'Amérique du Nord comptait la plus grande part de family offices, avec plus de 4 000. À mesure que les HNWI augmentent à l'échelle mondiale, les family offices augmentent également en parallèle.

Aperçu du secteur des family offices

Le rapport comprend un aperçu des plus grands et de quelques family offices de taille moyenne avec une participation croissante au financement de capital-risque opérant sur le marché étudié. Chaque profil de l'organisation se concentre sur la nature des family offices, la manière dont ils financent leurs opérations, les services offerts, les familles servies, les principales activités de financement et les dons philanthropiques sont effectués, le profil des risques et les développements récents de l'entreprise. Actuellement, certains des principaux acteurs dominant le marché étudié, en termes de part de marché, sont répertoriés.

Leaders du marché des family offices

-

Walton Enterprises LLC

-

Cascade Investment

-

Bezos Expeditions

-

Mousse Partners

-

Ballmer Group

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des family offices

- Mars 2023 : Cascade Partners a acquis BlueWater Partners, LLC, basée à Grand Rapids, MI. Il s'agit d'une société de banque d'investissement et de restructuration/amélioration des performances avec plus de 22 ans de succès dans l'ouest du Michigan.

- Octobre 2022 : BDT Company Holdings, LLC (BDT) et MSD Partners, LP (MSD) ont conclu un accord définitif de regroupement d'entreprises en vertu duquel ils créeront une société de conseil et d'investissement. Il répondra aux besoins distincts des propriétaires dentreprises familiales ou dirigées par leurs fondateurs, ainsi que des investisseurs stratégiques à long terme.

Rapport sur le marché des Family Offices – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée du marché

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU ET DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.1.1 Facteurs impliqués dans la création de Family Offices

4.1.2 Structure des Family Offices – Capital humain et autres coûts impliqués

4.1.3 Valeur nette moyenne des familles et actifs sous gestion moyens des Family Offices dans le monde

4.1.4 Proportion de family offices créés au fil des ans

4.1.5 Entreprise d'exploitation des familles, par secteur

4.2 Tendances influençant les stratégies d’investissement et les performances des Family Offices

4.2.1 Les investissements alternatifs attirent une part d’actifs plus élevée

4.2.2 Aperçu de l’investissement d’impact des Family Offices

4.2.3 Financement de démarrage et offres de capital-risque par les Family Offices

4.3 Évolution du paysage réglementaire de l’industrie

4.3.1 Family Offices dans l’environnement réglementaire Dodd-Frank

4.3.2 Impact de FATCA et CRS sur les Family Offices

4.3.3 Implications des nouvelles réglementations pour les family offices

4.4 Family Office virtuel : adaptation technologique dans le nouveau paysage commercial

4.5 Facteurs de marché

4.5.1 Conversions de hedge funds pour échapper aux réglementations de la SEC

4.5.2 Croissance du nombre de personnes fortunées dans toutes les régions

4.6 Restrictions du marché

4.6.1 Dépendance excessive aux systèmes existants

4.6.2 La forte demande de transparence nécessite davantage d’investissements technologiques

4.7 Analyse des cinq forces de Porter

4.7.1 Pouvoir de négociation des fournisseurs

4.7.2 Pouvoir de négociation des acheteurs/consommateurs

4.7.3 La menace de nouveaux participants

4.7.4 Menace des produits de substitution

4.7.5 Intensité de la rivalité concurrentielle

4.8 Impact du COVID -19 sur l'industrie

5. SEGMENTATION DU MARCHÉ

5.1 Par produit

5.1.1 Bureau familial unique

5.1.2 Multi-Family Office

5.1.3 Bureau familial virtuel

5.2 Par classe d'actifs d'investissement

5.2.1 Obligations

5.2.2 Actions

5.2.3 Investissements alternatifs

5.2.4 Matières premières

5.2.5 Trésorerie ou équivalents de trésorerie

5.3 Par géographie

5.3.1 Amérique du Nord

5.3.2 L'Europe

5.3.3 Asie-Pacifique

5.3.4 l'Amérique latine

5.3.5 Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu (concentration du marché et principaux acteurs)

6.2 Profils d'organisation

6.2.1 Cascade Investment LLC

6.2.2 Expéditions Bezos

6.2.3 Fiducie Bessemer

6.2.4 MSD Capital

6.2.5 Stonehage Fleming

6.2.6 Glenmède

6.2.7 Collectif Emerson

6.2.8 Gestion d'actifs Silvercrest*

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation du secteur des family offices

Un family office est une société privée de conseil en gestion de patrimoine qui s'adresse aux particuliers fortunés. Le rapport couvre une analyse de fond complète du marché. Il comprend une évaluation de léconomie et de la contribution des secteurs à léconomie, un aperçu du marché, une estimation de la taille du marché pour les segments critiques, les tendances émergentes dans les segments de marché et la dynamique du marché. Le secteur mondial des family offices est segmenté par produit (family office unique, multi-family office et family office virtuel), par classe d'actifs, par investissement (obligations, actions, investissements alternatifs, matières premières et liquidités ou équivalents de liquidités) et par géographie (Nord). Amérique, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique). Le rapport propose la taille du marché et les prévisions du marché mondial de lindustrie des family offices en valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par produit | ||

| ||

| ||

|

| Par classe d'actifs d'investissement | ||

| ||

| ||

| ||

| ||

|

| Par géographie | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché des Family Offices

Quelle est la taille du marché des Family Offices ?

La taille du marché des Family Offices devrait atteindre 138,01 milliards USD en 2024 et croître à un TCAC de 11,05 % pour atteindre 233,11 milliards USD dici 2029.

Quelle est la taille actuelle du marché des family offices ?

En 2024, la taille du marché des Family Offices devrait atteindre 138,01 milliards de dollars.

Qui sont les principaux acteurs du marché des Family Offices ?

Walton Enterprises LLC, Cascade Investment, Bezos Expeditions, Mousse Partners, Ballmer Group sont les principales sociétés opérant dans le secteur des Family Offices.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des Family Offices ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des Family Offices ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des Family Offices.

Quelles années couvre ce marché des Family Offices et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des Family Offices était estimée à 124,28 milliards de dollars. Le rapport couvre la taille historique du marché des Family Offices pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des Family Offices pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des family offices

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du Family Office 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du Family Office comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.